В «1С:Бухгалтерии 8» начиная с версии 3.0.43.50 реализована возможность автоматического заполнения одного из самых востребованных реестров документов, подтверждающих ставку 0 % по НДС - реестра полных таможенных деклараций, транспортных, товаросопроводительных документов. Для этого достаточно внести в учетную систему необходимые сведения с помощью нового документа «Таможенная декларация (экспорт)», зарегистрировать «Подтверждение нулевой ставки НДС», а затем сформировать и отправить реестр в налоговые органы через сервис 1С-Отчетность. Подробнее рассказывают эксперты 1С в этом материале.

Электронные реестры документов по НДС для экспортеров

Для подтверждения обоснованности применения налоговой ставки 0 процентов и налоговых вычетов по НДС экспортеры должны представить в налоговую инспекцию копии таможенных деклараций, перевозочных, товаросопроводительных и других документов. Весь список перечислен в статье 165 НК РФ. С 01.10.2015 экспортеры получили право сократить количество бумаг – пункт 15 статьи 165 НК РФ позволяет вместо копий документов отправить в ИФНС их электронные реестры (Федеральный закон от 29.12.2014 № 452-ФЗ). Формы и форматы реестров утверждены приказом ФНС России от 30.09.2015 № ММВ-7-15/427 (вступил в силу 17.11.2015).

Реестры документов, подтверждающих ставку 0 % по НДС, добавлены в состав форм регламентированной отчетности «1С:Бухгалтерии 8» начиная с версии 3.0.42.87. О сроках поддержки форм и форматов реестров документов для подтверждения ставки 0 % по НДС в других решениях «1С:Предприятие» – см. в «Мониторинге изменений законодательства» по ссылке .

Автозаполнение «Реестра по НДС: Приложение 5» в «1С:Бухгалтерии 8» (ред. 3.0)

Один из самых востребованных пользователями реестров - (реестр полных таможенных деклараций, транспортных, товаросопроводительных документов) заполняется автоматически начиная с релиза 3.0.43.50 «1С:Бухгалтерии 8».

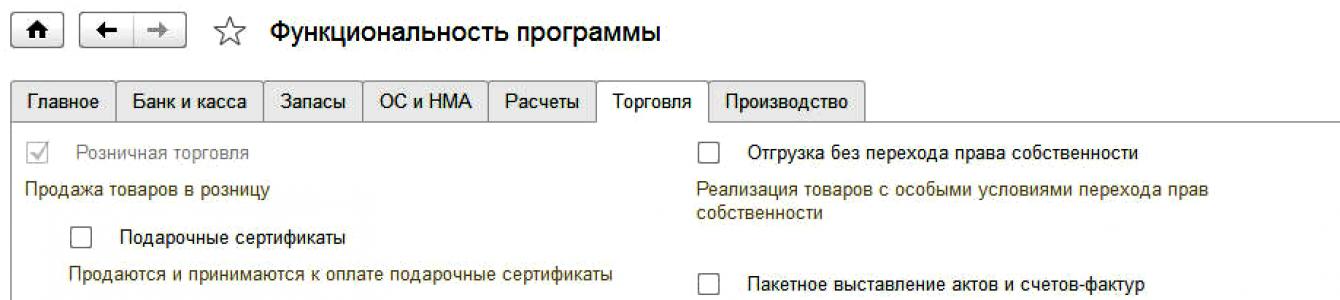

Для использования возможностей программы по учету грузовых таможенных деклараций при экспорте, а также для автоматического формирования реестра полных таможенных деклараций, транспортных, товаросопроводительных документов, предназначенного для подтверждения нулевой ставки налога на добавленную стоимость, в разделе Главное -> Функциональность на закладке Торговля необходимо установить флаг Экспорт товаров (рис. 1).

Рис. 1. Настройка функциональности по учету таможенных деклараций по экспорту

Для регистрации таможенных деклараций и товаросопроводительных документов, подтверждающих вывоз товаров за пределы Российской Федерации, предназначен документ (рис. 2), доступ к которому осуществляется по одноименной гиперссылке из раздела Продажи .

Рис. 2. Таможенная декларация (экспорт)

В шапке документа указываются следующие реквизиты:

- Номер - регистрационный номер таможенной декларации (полной таможенной декларации);

- Код операции - код операции согласно Приложению № 1 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@, которым утверждена форма декларации по НДС, порядок ее заполнения и формат представления в электронной форме;

- Основания – документы реализации по ставке 0 %, к которым оформлена грузовая таможенная декларация.

В табличной части (Сопроводительные документы ) указываются следующие реквизиты:

- Вид транспорта - код вида транспорта, которым товары вывозились с территории Российской Федерации (значение необходимо выбрать из выпадающего списка);

- Сопроводительный документ – код вида транспортного, товаросопроводительного или иного документа, подтверждающего вывоз товаров за пределы РФ (значение необходимо выбрать из выпадающего списка);

- Номер и Дат а – реквизиты сопроводительного документа.

Также в документе можно заполнить Примечание – информацию в произвольной форме об иных документах, относящихся к операции, представляемых одновременно с налоговой декларацией по НДС.

После регистрации в учетной системе регламентного документа Подтверждение нулевой ставки НДС сведения из таможенных деклараций и товаросопроводительных документов используются для автоматического заполнения реестра полных таможенных деклараций, транспортных, товаросопроводительных документов, предназначенного для подтверждения нулевой ставки НДС (Приложение № 5 к приказу ФНС России от 30.09.2015 № ММВ-7-15/427).

Для составления этого реестра в едином рабочем месте 1С:Отчетность предназначен регламентированный отчет . Открыть его можно из группы отчетов Налоговая отчетность по категориям ) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям ). Пример заполненного отчета представлен на рисунке 3.

Рис. 3. Реестр по НДС: Приложение 5

Сформированный реестр для подтверждения ставки 0 % по НДС можно отправить в налоговую инспекцию по телекоммуникационным каналам связи (кнопка Отправить ).

Сегодня российские экспортеры продукции обладают возможностью пользоваться нулевой ставкой НДС, причем данная операция должна быть проведена по бухгалтерскому учету. При этом от компании требуется собрать подтверждающий пакет документов. Он необходимо исключительно для налоговой службы, и никаких подтверждений в 1С: Бухгалтерия не требуется.

При этом компании получают на оформление всех документов не более 180 суток. Если в срок не уложиться, то НДС придется платить в полном объеме.

Для того, чтобы подтвердить использование ставки НДС в размере 0%, требуется проведение следующего набора действий:

- Настройка учетной политики;

- Оприходование экспортных товаров;

- Оформление экспортной реализации;

- Создание документа «Подтверждение нулевой ставки НДС»;

- Создать книгу покупок.

Настройка учетной политики

Данная операция не требует никаких сложных манипуляций. Достаточно установить соответствующие флажки в разделе НДС. При этом необходимо понимать, что в случае перехода на новую политику, потребуется осуществлять новую проводку всей документации.

Оформление поступления и продажи

После того, как в поступлении проставлены все флажки, система предлагает пользователю новый столбец «Способ учета НДС». Для данного случая требуется выбрать вариант «Блокируется до подтверждения 0%». Именно этот момент является основной особенностью операций, связанных с перепродажей товаров на экспорт.

При совершении покупки на внутреннем рынке у поставщика покупатель вынужден платить НДС, но обладает правом в дальнейшем требовать возврата уплаченной суммы после его экспортной перепродажи. Произойдет это после того, как будет подтверждено право на использование ставки НДС в 0%.

После этого во всех существующих регистрах осуществляется блокирование НДС.

Оформление реализации в программе проводится со ставкой налога в 0%.

При заведении договора потребуется указать расчетную валюту, в которой проводится экспортная операция. В данном случае это американские доллары USD.

Подтверждение нулевой ставки НДС

В первом документе проводится заполнение табличной части, причем при правильности заполнения данных в документах реализации сведения будут занесены в автоматическом режиме.

От пользователя требуется только выбрать вариант «Подтверждена ставка 0%». После этого документ проводится и осуществляется проверка сформированных бухгалтерских проводок.

В данном случае проводки сформированы не были, но произошло движение НДС по регистрам. В частности запись появилась в регистре «НДС по реализации 0%». Еще две записи сформировано в разделе «НДС предъявленный».

Формирование записей в книге покупок с НДС 0%

Программа 1С анализируется состояние счета НДС на основе используемых регистров. При создании книги покупок все записи в нее будут введены системой в автоматическом режиме.

При этом формирование книги при проведении предусматривает создание проводок. Они демонстрируют, что величина уплаченного ранее НДС при проведении экспортной операции по продаже товара принята к вычету.

Что делать, если в 1С ставка в 0% не подтверждена

В случае, если нет подтверждения ставки в 0% по НДС, понесенные расходы предстоит списывать по категории «Прочие расходы». При этом процесс списания осуществляется через документ «Подтверждение нулевой ставки».

Но при этом система сделает соответствующие проводится и составит счет-фактуру с отражением в книге продаж на закладке «Дополнительные листы».

Расчет величины НДС в данном случае система автоматически проводит по ставке в 18%, считающееся стандартной. Данная сумма может быть уменьшена на величину НДС, уплаченного при покупке товара. В нашем случае это 18 тысяч рублей.

) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим тему: "Ставка НДС 0% при экспорте".

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков - на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Экспорт товаров за границу облагается ставкой НДС 0%.

Это означает, что при экспорте товара у нас не возникает обязательств по уплате НДС в бюджет.

Однако у нас возникает обязательство подтвердить произведенный экспорт в течение 180 дней после помещения товара под таможенный режим экспорта.

Чтобы подтвердить экспорт нужно собрать и предоставить в налоговую вместе с декларацией по НДС следующий комплект документов:

- Контракт на экспорт с иностранным контрагентом (его копию).

- Грузовую таможенную декларацию (ее копию с отметками таможни, выпустившей товар).

- Копии транспортных, товаросопроводительных и иных документов с отметками таможенных органов.

В случае неподтверждения экспорта мы обязаны начислить НДС "задним числом" по курсу, действовавшему на дату экспортной операции, используя дополнительный лист книги продаж.

В отношении "входящего" НДС (который был уплачен нами поставщику экспортируемого товара) также действуют особые правила. Этот НДС может быть взят нами в зачет только после подтверждения или неподтверждения экспорта ( поправка: с 01.07.2016 входящий НДС можно брать к зачёту до подтверждения - это правило работает только для не сырьевых товаров; указывать, что это несырьевой товар нужно в номенклатуре - не ставить галочку при ее создании, когда указываете код ТНВЭД ).

Рассмотрим эти ситуации применительно к 1С:Бухгалтерии 8.3 (редакция 3.0).

Настраиваем учетную политику

Прежде всего настроим раздельный учет входящего НДС - это необходимо, так как мы будет учитывать товары для экспорта по ставке 0%.

Заходим в раздел "Главное" пункт "Налоги и отчеты":

Здесь выбираем пункт "НДС" и устанавливаем галку "Ведется раздельный учет входящего НДС":

Там же устанавливаем пункт "Раздельный учет НДС по способам учета". Эта опция включает новую методику раздельного учета НДС при помощи дополнительного субконто "Способ учета НДС" на 19 счете.

Закупаем товар для экспорта

Создаем новый документ "Поступление товара":

Согласно этому документу 01.01.2016 мы закупили 2 тонны пшеницы 1 сорта по цене 10 000 (включая НДС) за тонну.

При этом в табличной части (промотайте экран вправо) мы указали в качестве субконто 19 счета значение "Блокируется до подтверждения 0%":

Это означает, что данный товар приобретен нами для дальнейшего экспорта, а значит вычет НДС по нему сможет быть взят исключительно после подтверждения или неподтверждения экспорта.

Не забудем зарегистрировать входящий счет-фактуру (кнопка "Зарегистрировать" в самом низу документа):

Реализуем товар на экспорт

Наконец, заходим в раздел "Продажи" пункт "Реализация (акты, накладные)":

Создаем новый документ "Реализация товаров":

Мы реализуем (на экспорт) 2 тонны пшеницы иностранному контрагенту по цене 500 евро за тонну по ставке НДС 0%.

При этом в договоре с покупателем мы явно указали, что расчет ведется в евро:

Проводим документ, а затем выписываем счет-фактуру (кнопка в самом низу):

Экспорт подтвержден

Полный пакет документов, подтверждающих экспорт был собран нами 15.04.2016. Этот пакет документов будет подан нами в налоговую инспекцию вместе с декларацией за 2 квартал.

Чтобы отразить факт подтверждения в 1С заходим в раздел "Операции" пункт "Регламентные операции НДС":

Создаем новый документ "Подтверждение нулевой ставки НДС":

Указываем дату 15.04.2016 (или 30.06.2016 - последний день квартала, в котором предоставлены документы) и нажимаем кнопку "Заполнить":

Табличная часть автоматически заполнится неподтвержденным экспортом. В поле "Событие" указываем значение "Подтверждена ставка 0%":

Теперь, когда мы подтвердили экспорт, оказалось выполнено условие для взятия в зачет "входящего" НДС по этому товару.

Но для этого необходимо сформировать записи книги покупок за 2 квартал (период, в котором мы подтвердили экспорт).

Для этого заходим в помощник по учету НДС за 2 квартал:

И переходим к формированию записей книги покупок

Устанавливаем галку "Предъявлен к вычету НДС 0%" и нажимаем кнопку "Заполнить документ":

Закладка "Приобретенные ценности" автоматически заполнится подтвержденной реализацией:

Мы видим, что в ней отразился входящий НДС в размере 3 050 рублей 85 копеек:

Согласно отчету "Анализ учета по НДС" за 2 квартал НДС к возмещению составил 3 050 рублей 85 копеек:

Экспорт не подтвержден

Теперь отмотаем события на момент реализации товара на экспорт от 10.01.2016 и предположим, что документы, подтверждающие экспорт нам собрать так и не удалось.

В этом случае на 181 день со дня экспорта (9 июля 2016) такой экспорт становится неподтвержденным и у нас появляется обязательство начислить НДС задним числом, отразив его в дополнительном листе книги продаж за 1 квартал.

Чтобы отразить факт неподтверждения в 1С заходим в раздел "Операции" пункт "Регламентные операции НДС" и создаем новый документ "Подтверждение нулевой ставки НДС":

Указываем дату 09.07.2017 и нажимаем кнопку "Заполнить" в табличной части.

Табличная часть документа автоматически заполнилась неподтвержденным экспортом.

В поле "Событие" в табличной части указываем значение "Не подтверждена ставка 0%".

Также не забываем указать статью прочих расходов, через которую будет начислен НДС к уплате в бюджет:

Проводим документ и обращаем внимание на то, что программа автоматически создала и заполнила в табличной части счет-фактуру выданный с НДС в размере 14 335.11:

Этот НДС был автоматически рассчитан программой с суммы экспорта сверху, по ставке 18% (эта ставка указана в самом товаре).

Осталось убедиться, что после этой операции в дополнительном листе книги продаж за 1 квартал появился созданный только что счет-фактура с НДС в размере 14 335 рублей 11 копеек.

Для этого заходим в помощник по учету НДС за 1 квартал и открываем "Книгу продаж":

В настройках отчета (кнопка "Показать настройки") указываем "Формировать дополнительные листы" за текущий период:

Формируем отчет, открываем "Доп. листы за 1 квартал 2016 года" и видим наш счет-фактуру, обязывающий нас уплатить в бюджет 14 335 рублей и 11 копеек:

Но не всё так страшно Ведь одновременно с неподтверждением экспорта у нас появилось право взять в зачет входящий НДС. Эта факт также будет отражён в дополнительном листе, но уже книги покупок.

Но для начала заходим в помощник по учету НДС за 3 квартал (именно в этом периоде настал 181 день со дня экспорта и экспорт приобрел статус неподтвержденного) и открываем формирование записей книги покупок:

Устанавливаем пункт "Предъявлен к вычету НДС 0%" и нажимаем кнопку "Заполнить документ". Табличная часть "Приобретенные ценности" автоматически заполнилась:

Проводим документ, а затем открываем помощник по учету НДС за 1 квартал. Отсюда переходим в книгу покупок:

В настройках (кнопка "Показать настройки") указываем пункт "Формировать дополнительные листы" за текущий период:

Формируем отчет, открываем "Доп. лист за 1 квартал 2016 года" и видим, что здесь отразился входящий счет-фактура с НДС на сумму 3 050 рублей и 85 копеек:

Итого НДС к уплате за 1 квартал согласно отчету "Анализ учета по НДС" составит 11 284 рублей и 26 копеек:

Мы молодцы, на этом всё

Продажа товара на экспорт в 1С 8.3 подразумевает реализацию товара со ставкой НДС 0%.

Чтобы получить такую возможность в программе 1С Бухгалтерия, нужно сделать небольшую настройку.

Данную настройку нужно произвести в Учетной политике организации. Заходим в справочник «Организации» (меню «Главное» – далее «Организации»), далее выбираем нужную организацию и нажимаем на ссылку вверху окна «Учетная политика».

Если на текущий год Учетная политика уже задана, нужно зайти в нее. Если на новый период (год) Учетная политика еще не установлена, соответственно, создаем новую.

Нажимаем кнопку «Создать». Откроется окно создания Учетной политики. Нам потребуется раздел настройки налогов и отчетов. Ссылка на него находится внизу окна:

Сохраняем настройки. Теперь у всех документов, связанных с учетом НДС, в табличной части появится колонка для выбора способа учета.

Поступление товара, предназначенного для экспорта.

Создадим новый (Главное меню «Покупки» – «Поступление (акты, накладные)».

Выберем «Контрагента» и добавим товар в табличную часть. Установим в колонке « » значение «Блокируется до подтверждения 0%». Этот способ учета означает, что товар приобретается для экспорта и вычет НДС может быть произведен только в случае подтверждения или не подтверждения реализации на экспорт.

И нажимаем «Провести». Проводки пока не отличаются от проводок обычного поступления:

Реализация товаров на экспорт

Создадим расходную накладную (Главное меню «Продажи» – «Реализация (акты, накладные)».

Заполняем реквизиты шапки и строки табличной части. Ставку НДС выбираем 0%. В договоре с контрагентом указываем валюту расчетов:

Получите 267 видеоуроков по 1С бесплатно:

Получаем вот такой документ:

Теперь нам нужно рассмотреть два варианта дальнейших действий:

- Экспорт подтвержден;

- Экспорт не подтвержден.

Подтверждение экспорта.

По законодательству экспорт необходимо подтвердить не более чем за 180 дней.

Зайдем в меню «Операции», далее в разделе « » выберем ссылку «Регламентные операции НДС». В открывшемся окне нажимаем кнопку «Создать» и выбираем из списка «Подтверждение нулевой ставки НДС». В окне создания нового документа установим дату, допустим, 5.05.2016, и нажмем кнопку «Заполнить». Появится строка с нашей «нулевой» реализацией. В колонке «Событие» будет установлено, что ставка 0% подтверждена:

После проведения документа мы имеем право принять к зачету входящий НДС. Делать это будем при закрытии месяца, а точнее, второго квартала при помощи обработки «Закрытие месяца»:

Сформируем указанную на рисунке операцию:

При нажатии кнопки «Заполнить документ» табличная часть заполняется автоматически. Проводим документ, формируем книгу покупок за 2 квартал и видим, что сумма к вычету отразилась:

Когда экспорт не подтвержден

Допустим теперь, что за 180 дней нам не удалось собрать нужные документы и подтвердить экспорт. В этом случае в 1С 8.3 также создаем регламентный документ «Подтверждение нулевой ставки НДС» (я буду использовать тот же, только распроведу его и изменю дату, например, на 9.08.2016).

Но теперь в столбце «Состояние» нужно указать, что ставка 0% не подтверждена:

В данном случае требуется обязательно заполнить реквизит шапки «Статья прочих расходов», и мы видим, что в колонке «НДС» появилась сумма. При проведении документа программа автоматически создает счет-фактуру.

Как провести реализацию товара на экспорт в 1С 8.3 и подтвердить нулевую ставку НДС

Предположим, организация ООО «ОПТИКА» 04.07.2016г. приобрела у поставщика ООО «Снабжение» 5 штук телескопов 458/1900 на общую сумму 2 065 000,00 руб., в т.ч. НДС 315 000,00 руб., для последующей реализации на экспорт.

Организация ООО «ОПТИКА» согласно договору:

- 07.2016г. отгрузила иностранному покупателю «TECNO» телескоп 458/1900 в количестве 3 штук на общую сумму 19 050,00 USD;

- 07.2016г. отгрузила покупателю ТОО «ВЕСНА» телескоп 458/1900 в количестве 2 штук на общую сумму 800 000,00 руб.

Согласно условиям договора:

- Покупатель «TECNO» перечислил аванс в размере 50% от общей стоимости товара;

- Покупатель ТОО «ВЕСНА» перечислил аванс в размере 300 000,00 руб.

После получения товара:

- Покупатель «TECNO» 03.08.2016г. расплатился полностью с поставщиком;

- Покупатель ТОО «ВЕСНА» 11.08.2016г. расплатился полностью с поставщиком.

Шаг 1. Настройка учета НДС

Настраиваем ведение учета НДС в 1С 8.3: раздел Главное – Настройки – Налоги и отчеты , как показано на рисунке:

Шаг 2. Настройка параметров учета

Учет сумм НДС по приобретенным ценностям: переходим в раздел Администрирование – Настройки программы – Параметры учета – гиперссылка Настройка плана счетов – гиперссылка По контрагентам, счетам-фактурам полученным и способам учета , настраиваем как показано ниже на рисунке:

Шаг 3. Приобретение товара у поставщика

Создадим документ Поступление (акт, накладная) в разделе Покупки – Покупки – Поступление (акт, накладная) .

Заполним шапку документа:

- В строчке Расчеты указываем счет 60.01, счет 60.02, зачет аванса автоматически, НДС сверху;

- Остальные строчки заполняем, как показано ниже на рисунке.

- В колонке Номенклатура указываем наименование товара;

- В колонке Количество указываем количество приобретаемого товара;

- В колонке %НДС указываем ставку НДС;

- В колонке Цена указываем цену приобретения товара;

- Колонки Сумма, НДС, Всего рассчитываются автоматически;

- В колонке Счет учета вводим счет 41.01;

- В колонке Счет учета НДС указываем счет 19.03;

- В колонке Способ учета НДС указываем Принимается к вычету (согласно п.10 ст.165 НК РФ в ред. закона № 150-ФЗ);

- Используя гиперссылку Зарегистрировать, создадим документ Счет-фактура полученный:

Результат движения документа:

Откроем документ Счет-фактура полученный в разделе Покупки – Покупки – Счета-фактуры полученные , который сформировали на основании документа Поступление (акт, накладная). Данный документ заполняется автоматически:

Следует учесть, что в строчке Код вида операции указан код 01. Если товар приобретен из стран ЕАЭС, то в строчке Код вида операции вводим код 19:

Движение документа после проведения:

Шаг 4. Регистрация счета-фактура полученного по приобретенным товарам

Создадим документ Формирование записей книги покупок в разделе :

Документ заполним автоматически, применив кнопку Заполнить:

Проводки, полученные после проведения документа:

Сформируем Книгу покупок в разделе Покупки – НДС – Книга покупок :

Шаг 5. Выписываем счет на оплату покупателю «TECNO»

Создадим документ Счет покупателю в разделе :

- В строчке Договор указываем договор поставки заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке % НДС указываем 0%;

Шаг 6. Поступление аванса от покупателя «TECNO»

На основании документа Счет на оплату в разделе Продажи – Продажи – Счета покупателям, сформируем документ Поступление на расчетный счет:

сумму аванса 19 050,00 * 50 / 100 = 9 525,00 USD:

Посмотрим проводки, полученные после проведения документа:

- Сумму поступившего аванса видим в рублях: 9 525,00 * 64,6304 = 615 604,56 руб.

- Курс валюты на 07.07.2016г.: 1$ = 64,6304 руб.:

Шаг 7. Отгрузка товара покупателю «TECNO»

Продажи – Продажи .

Заполним шапку документа:

- В строчке Банковский счет указываем валютный счет организации;

- В строчке Расчеты указываем счет 62.21, счет 62.22, зачет аванса автоматически;

- В строчке Цены в документе указываем курс валюты на день реализации;

- Остальные поля шапки заполняем, как показано ниже на рисунке:

Заполним табличную часть документа:

- В колонке Счет учета указываем счет 41.01;

- В колонке Счет доходов указываем счет 90.01.1;

- Остальные колонки заполняем, как показано на рисунке.

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

Проводки, полученные после проведения документа, рассмотрим более подробно:

- Первая проводка Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости проданного товара (3 * 350 000,00);

- Вторая проводка Дт 62.22 Кт 62.21 показывает сумму зачтенного аванса покупателя (9 525,00 * 64,6304);

- Третья проводка Дт 62.21 Кт 90.01.1 показывает общую сумму реализации в рублях (9 525,00 * 64,2488 + 9 525,00*64,6304).

В соответствии с абз.3 п.9 ПБУ 3/206 и ст.316 НК сумма реализации в бухгалтерском учете и в налоговом учете отражается в рублях по курсу ЦБ на дату отгрузки:

На рисунке видим, что:

- В колонке Вид движения указывается Приход для формирования книги продаж;

- В колонке Сумма без НДС указана сумма в рублях по курсу ЦБ РФ на дату отгрузки товаров (19 050,00 * 64,2488), согласно п.3 ст.153 НК РФ:

Откроем счет-фактуру в разделе Продажи – Продажи – Счета-фактуры выданные , который был сформирован на основании документа Реализация (акт, накладная). Данный документ заполняется автоматически.

Согласно п.7 ст.169 НК РФ, сумма в счете-фактуре может быть отражена в иностранной валюте:

Шаг 8. Поступление оплаты за реализованный товар от покупателя «TECNO»

На основании документа Счет на оплату: раздел Продажи – Продажи – Счета покупателям , формируем документ Поступление на расчетный счет:

Проводки, полученные после проведения документа, рассмотрим более подробно. Курс валюты ЦБ РФ на день оплаты 03.08.2016г. – 1$ = 66,8816:

- Первая проводка Дт 62.21 Кт 91.01 показывает курсовую разницу на дату отгрузки и на дату оплаты (9 525,00 * 66,8816 – 9 525,00 * 64,2488);

- Вторая проводка Дт 52 Кт 91.01 показывает курсовую разницу в результате перерасчета на валютном банковском счете в USD (9 525,00 * 66,8816 – 9 525,00 * 64,6304);

- Третья проводка Дт 52 Кт 62.21 показывает сумму оплаты в рублях (9 525,00 * 66,8816):

Шаг 9. Выписываем счет на оплату покупателю ТОО «ВЕСНА»

Создадим документ Счет покупателю в разделе Продажи – Продажи – Счета покупателям :

- В строчке Контрагент указываем наименование покупателя;

- В строчке Договор указываем договор поставки, заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем, как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Наименование указываем наименование товара, которое реализуем;

- В колонке Количество указываем количество реализуемого товара;

- В колонке Цена указываем цену реализации;

- В колонке % НДС указываем нулевую ставку НДС;

- Колонки Сумма и Всего рассчитываются автоматически:

Шаг 10. Поступление аванса от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату сформируем документ Поступление на расчетный счет.

Документ Поступление на расчетный счет: раздел Банк и касса – Банк – Банковские выписки – Поступление , заполняется автоматически. В строчке Сумма указываем сумму аванса. В нашем примере аванс равен 300 000,00 руб.:

Проводки, полученные после проведения документа:

Согласно ст.154 НК РФ и п.1 ст.164 НК РФ сумма аванса, которая облагается по налоговой ставке 0%, не включается в налоговую базу. Следовательно, продавец имеет право не составлять счет-фактуру.

Шаг 11. Отгрузка товара покупателю ТОО «ВЕСНА»

Создадим документ Реализация (акт, накладная) в разделе Продажи – Продажи .

Заполним шапку документа:

- В строчке Расчеты указываем счет 62.01 и счет 62.02, зачет аванса автоматически;

- Остальные строчки заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Номенклатура указываем наименование товара. Образец создания карточки показан на рисунке:

- Остальные колонки заполняем как показано ниже на рисунке;

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

Проводки, полученные после проведения:

- Первая проводка: Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости продукции;

- Вторая проводка: Дт 62.02 Кт 62.01 показывает сумму зачисленного аванса покупателя;

- Третья проводка: Дт 62.01 Кт 90.01.1 показывает общую сумму реализации:

Результат движения документа:

Откроем документ Счет-фактура выданный, используя гиперссылку на созданный документ. Данный документ заполняется автоматически:

Согласно пп.15 п.5 ст.169 НК РФ в ред. Закона №150-ФЗ с 01.07.2016г. в счете-фактуре выданный указываем код видов товаров в соответствии с ТН ВЭД.

Так как не было изменений в форме и правилах заполнения счета-фактуры выданный (постановление Правительства РФ от 26.12.2011г. №1137), код ТН ВЭД выводится в графе 1, через запятую после наименования товара:

Шаг 12. Поступление оплаты за реализованный товар от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату создаем документ Поступление на расчетный счет. Раздел Банк и касса – Банк – Банковские выписки – Поступление , заполняется автоматически. В строчке Сумма указываем оставшуюся сумму. В нашем примере 500 000,00 руб.:

Проводки, полученные после проведения документа:

Шаг 13. Подтверждение применения нулевой ставки НДС

Создадим документ Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС :

Для заполнения таблицы документа применим кнопку Заполнить.

Обратите внимание, что в колонке Событие указывается Подтверждена ставка 0%:

На рисунках видим какие записи делаются в регистрах после проведения документа в 1С 8.3:

НДС по реализации 0%:

НДС с Продажи :

Шаг 14. Книга продаж

Сформируем Книгу продаж в разделе Отчеты – НДС – Книга продаж или раздел Продажи – НДС – Книга продаж :

Шаг 15. Декларация по НДС

Создадим документ Декларация по НДС в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты :

После выбора отчета появиться дополнительное окно. Образец заполнения показан на рисунке:

Используя кнопку Создать, сформируем отчет. Порядок заполнения налоговой декларации по НДС, утвержден приказом ФНС России от 29.10.2014г. №ММ-7-3/558.

По отчету видим, что заявленная к вычету сумма НДС указана в разделе 3 по строчке 120 и совпадает с суммой указанной в Книге покупок:

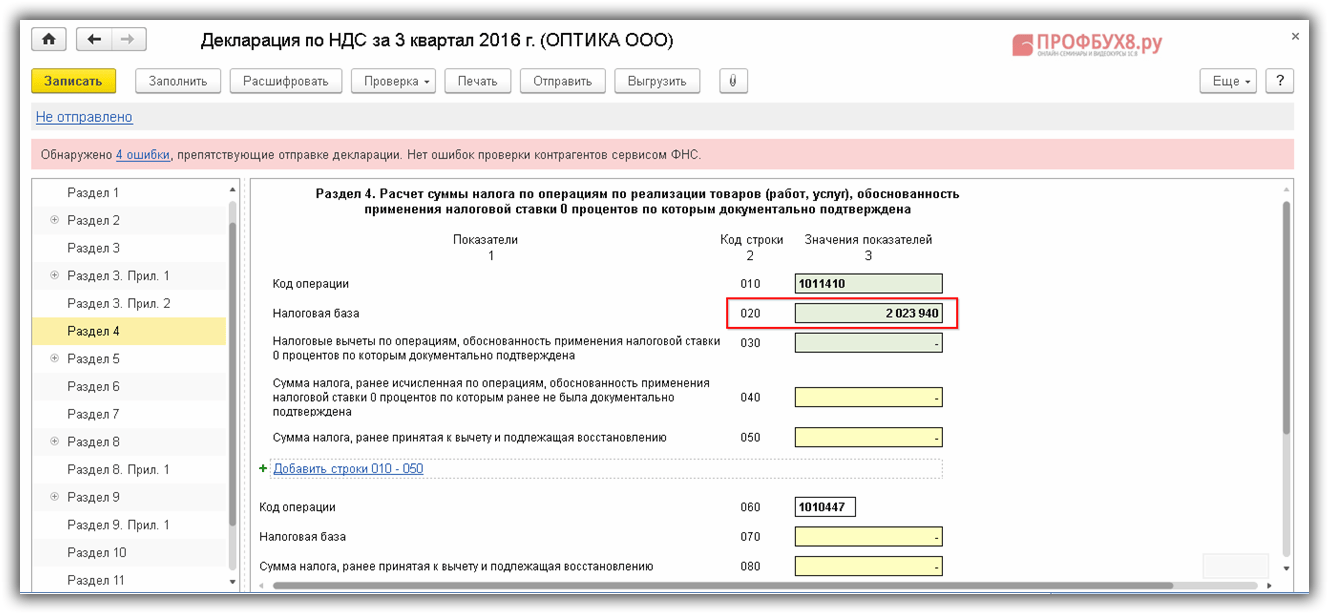

По отчету видим, что сумма, указанная в разделе 4 по строчке 020 (Налоговая база), совпадает с суммой указанной в Книге продаж:

Шаг 16. Проверка счета 19

Сформируем оборотно-сальдовую ведомость по счету 19 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету . По отчету видим, что счет 19 закрыт:

Разобраться с тем, где какие документы и справочники находятся, какие действия программа предпринимает автоматически, а какие вам придется делать самостоятельно, как настроить программу «под себя», какой порядок оформления документов и регламентной отчетности действует в 1С 8.3 – Вам поможет наш . Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье: