Ситуация когда в компании изменяется сумма реализации за предыдущий период может быть в случае обнаружения ошибок в документах по отгрузке товаров/услуг и в случае изменения договорных условий, касающихся предыдущих поставок (например сделали доп. соглашение о снижении цены в том числе за предыдущий период).

Первый вариант необходимо отразить в бухгалтерском и налоговом учете в соответствии со статьей 54 Федерального закона от 27.07.2006 N 137-ФЗ:

Статья 54. Общие вопросы исчисления налоговой базы

1. Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

(абзац введен Федеральным законом от 27.07.2006 N 137-ФЗ, в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

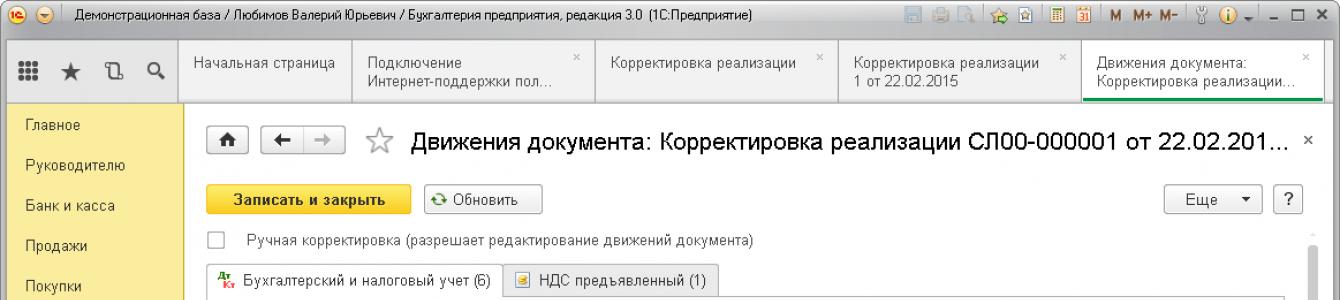

Отражение исправлений в «1С:Бухгалтерия предприятия» выполняется документом «Корректировка реализации».

Если сумма реализации уменьшается (т.е. мы переплатили налог на прибыль), и отчетность за предыдущий период еще не сдана, то документ отразит сумму корректировки взаиморасчетов и сумму изменения в базе по налогу на прибыль в первом не закрытом периоде используя счет 76.К.

« На субсчете 76.К " Корректировка расчетов прошлого периода" учитывается результат корректировки расчетов с контрагентами, которая была произведена после завершения отчетного периода.

Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Аналитический учет ведется по каждому дебитору и кредитору (субконто "Контрагенты"), основанию расчетов (субконто "Договоры") и документам расчетов (субконто "Документы расчетов с контрагентом"). Каждый дебитор и кредитор - элемент справочника "Контрагенты". Каждое основание расчетов - элемент справочника "Договоры контрагентов".»

Если же отчетность уже сдана, то необходимо на вкладке «Расчеты» поставить в документе на галочку "Бухгалтерский учет прошлого года закрыт......" и указать статью прочих доходов/расходов.

В этом случае все проводки будут сделаны текущей датой:

Если сумма реализации увеличилась (т.е. мы не доплатили налоги в бюджет), то «1С:Бухгалтерия предприятия» все проводки по увеличению налоговой базы будет делать датой исходного документа. В нашем случае реализация была 14.01.2013г. А сумму закрытия 76.к на счет 62.1будет сделана датой обнаружения ошибки – в нашем случае 22.02.2015г.

Пометка о закрытии периода на вкладке «Расчеты» существенных изменений в проводки в этом случае уже не внесет.

В результате если в результате выявления ошибки сумма налога «пошла к уплате», то придется сдавать уточненный расчёт и выполнять процедуру повторного закрытия периода. Поэтому если период еще не сдан, то очень желательно (если это еще возможно) просто исправить в исходном документе сумму реализации.

Наши клиенты зачастую сталкиваются с ситуациями, когда в текущем налоговом периоде приходится корректировать или отражать факты хозяйственной жизни, относящиеся к прошлым периодам. При этом они часто обращаются к нам с вопросом о том, почему движения документов «Корректировка поступления» и «Корректировка реализации» формируются не датой документа корректировки, а датой корректируемого документа, то есть датой прошлого года. Данная статья посвящена тому, как правильно отразить корректировку доходов и расходов прошлого периода даже больше не с точки зрения программ 1С, а с точки зрения методологии бухгалтерского и налогового учета.

Бухгалтерский учет

Согласно Приказа Минфина РФ от 22 июля 2003 г. N 67н «О формах бухгалтерской отчетности организаций»:

- В случаях выявления неправильного отражения хозяйственных операций текущего периода до окончания отчетного года исправления производятся записями по соответствующим счетам бухгалтерского учета в том месяце отчетного периода, когда искажения выявлены.

- При выявлении неправильного отражения хозяйственных операций в отчетном году после его завершения, но за который годовая бухгалтерская отчетность не утверждена в установленном порядке, исправления производятся записями декабря года, за который подготавливается к утверждению и представлению в соответствующие адреса годовая бухгалтерская отчетность.

- В случаях выявления организацией в текущем отчетном периоде неправильного отражения хозяйственных операций на счетах бухгалтерского учета в прошлом году исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год (после утверждения в установленном порядке годовой бухгалтерской отчетности) не вносятся. П. 11 Приказа минфина РФ от22 июля 2003 г. N 67н.

В документах «Корректировка поступления» и «Корректировка реализации» изложенные выше требования законодательства поддерживаются опционально. С этой целью в документах «Корректировка поступления» и «Корректировка реализации» на закладке «Дополнительно» имеется признак «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)». При проведении документа «Корректировка реализации» без данного признака проводки в бухгалтерском учете формируются с использованием 90 и 99 счета, например, в случае корректировки выручки от реализации в большую сторону:

Дт 76.К Кт 90.01.1 - на сумму увеличения стоимости

Дт 90.03 Кт 68.02 - на сумму увеличения НДС

Дт 62.01 Кт 76.К - на сумму увеличения стоимости

Дт 90.09 Кт 99.01.1 - финансовый результат корректировки

При этом все проводки формируется не датой документа корректировки, а датой корректируемого документа реализации, то есть прошлым годом.

При проведении документа «Корректировка реализации» с установленным признаком «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)» проводки в БУ формируются через 91 счет, например, при корректировке реализации в сторону увеличения доходов:

Дт 62.01 Кт 91.01 - на сумму увеличения стоимости

Дт 91.02.1 Кт 68.02 - на сумму увеличения НДС

Проводки при этом формируются датой документа корректировки реализации. Аналитика 91 счета, то есть статья прочих доходов и расходов, указывается в документе на закладке «Дополнительно» рядом с признаком «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)».

Таким образом, в БУ мы самостоятельно можем регулировать в каком периоде и через какой счет отражать корректировку доходов и расходов прошлого периода.

Налоговый учет

Порядок корректировки доходов и расходов за прошлый год в налоговом учете регламентируется статьей 54 Налогового Кодекса РФ:

Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

(абзац введен Федеральным законом от 27.07.2006 N 137-ФЗ, в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

Таким образом, не отражение хозяйственных операций в прошлом периоде является ошибкой, приведшей к искажению данных за прошлые периоды. Поэтому при получении оправдательных документов (п. 1 ст. 252 НК РФ) и в соответствии со ст. 54, 272 НК РФ, постановлением Президиума ВАС РФ от 09.09.2008 № 4894/08:

- при увеличении суммы дохода, относящегося к прошлому периоду, подается уточненная налоговая декларация за период, к которому относится корректировка (абз. 2 п. 1 ст. 54 НК РФ).

- при увеличении суммы расхода, относящегося к прошлому периоду, налогоплательщик имеет право выбора (абз. 3 п. 1 ст. 54, абз. 2 п. 1 ст. 81, подп. 3 п. 7 ст. 272 НК РФ, постановления ФАС Северо-Западного округа от 05.06.2012 № А44-3816/2011, от 31.01.2011 № А56-10165/2010, Северо-Кавказского округа от 22.02.2012 № А53-11894/2011, Московского округа от 15.03.2013 № А40-54227/12-90-293, от 14.08.2013 № А40-110013/12-20-566, Девятого арбитражного апелляционного суда от 26.03.2013 № 09АП-6639/2013, письма Минфина России от 23.01.2012 № 03-03-06/1/24, от 25.08.2011 № 03-03-10/82, ФНС России от 11.03.2011 № КЕ-4-3/3807): - подать уточненную налоговую декларацию за период, к которому относится первичный учетный документ; - либо корректировать налогооблагаемую базу в текущем налоговом периоде (году).

При этом скорректировать налогооблагаемую базу текущего периода налогоплательщик имеет право только в случае, когда в периоде, к которому относится ошибка, у налогоплательщика по данным налогового учета имеется прибыль. Если же по данным налогового учета получен убыток, то факт излишней уплаты налога отсутствует, следовательно, подается уточненная налоговая декларация (письма Минфина России от 30.01.2012 № 03-03-06/1/40, от 05.10.2010 № 03-03-06/1/627, от 11.08.2011 № 03-03-06/1/476, от 15.03.2010 № 03-02-07/1-105).

При проведении документа «Корректировка реализации» (корректировка в сторону увеличения стоимости) при неустановленном признаке «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)» проводки в НУ формируются через 90 счет датой корректируемого документа, то есть датой прошлого периода:

При проведении документа «Корректировка реализации» (корректировка в сторону увеличения стоимости) с установленным признаком «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)» в НУ формируются следующие проводки:

Датой корректируемого документа:

Дт Кт 90.01.1 (НУ) - на сумму увеличения стоимости

Дт 90.09 Кт 99.01 (НУ) - финансовый результат корректировки

Датой текущего периода, то есть датой документа корректировки:

Дт Кт 91.01.7 (ПР) - на сумму увеличения стоимости

Таким образом, разработчики 1С руководствуются принципом, что корректировки учета за прошлые периоды в налоговом учете не должны затрагивать (изменять) налоговую базу по налогу на прибыль текущего периода. В случаях, предусмотренных законодательством, документы могут формировать движения бухгалтерского и налогового учета в том периоде, в котором оформлен корректируемый документ. При этом может потребоваться перевыполнить реформацию баланса и вручную доначислить налог на прибыль и пени.

Корректировка реализации прошлого периода в сторону уменьшения отражается на счетах бухгалтерского учета в текущем периоде. Почему она может появиться и как правильно отразить ее в бухгалтерском учете, читайте в нашей статье.

Причины изменения реализации прошлого периода

На практике нередко встречаются ситуации, когда в текущем периоде необходимо произвести корректировку реализации прошлого периода, который уже был закрыт. Причины, по которым это необходимо сделать, бывают разные:

- снижение цены в результате выявления заказчиком в отчетном периоде некачественной продукции, полностью или частично невыполненных работ, оплаченных в предыдущем закрытом периоде;

- исправление реализационных документов в текущем периоде по вине ответственных за продажи лиц, например менеджеров по продажам;

Узнайте, как правильно исправлять первичные документы, из нашего материала «Первичный документ с ошибкой: “заменить нельзя исправить”» .

- уменьшение стоимости в результате предоставления скидок и других бонусов;

- соглашение сторон, преследующее другие деловые цели.

Изменение суммы реализации затронет НДС, а также записи фактов хозяйственной жизни на бухгалтерских счетах. Особенно подобная ситуация характерна для строительных предприятий, когда документы на выполненные работы оформлены и уже переданы в бухгалтерию. Но при этом часть этих работ не сделана или сделана с технологическими нарушениями. При этом некачественные или невыполненные работы могут быть выявлены в следующем периоде после проведения проверки или экспертизы.

Корректировка реализации прошлого периода в сторону уменьшения

Для того чтобы понять, как оформить корректировку реализации прошлого периода в сторону уменьшения, рассмотрим практические примеры.

Пример 1

18.12.2018 ООО «Мир» подписало акт выполненных работ по текущему ремонту объекта в сумме 236 тыс. руб., в том числе НДС 36 тыс. руб. Денежные средства были перечислены в полном объеме с расчетного счета предприятия 20.12.2018. В марте 2019 года ООО «Мир» была проведена независимая экспертиза для оценки качества выполненных работ. По ее результатам были обнаружены невыполненные, но уже оплаченные работы на сумму 18 тыс. руб., в том числе НДС 2 746 руб. ООО «Мир» направило в адрес подрядчика ООО СК «Пара» претензионное письмо и дополнительное соглашение к договору на уменьшение стоимости выполненных работ и возврат денежных средств. В апреле 2019 года ООО СК «Пара» подписало дополнительное соглашение и вернуло на расчетный счет предприятия денежные средства за невыполненные работы.

Правильные проводки при корректировке реализации прошлых периодов у ООО «Мир» (заказчика)

Декабрь 2018 года:

- Дт 20 Кт 60 — затраты по текущему ремонту объекта включены в себестоимость готовой продукции в сумме 200 тыс. руб.

- Дт 19 Кт 60 — отражен НДС в сумме 36 тыс. руб.

- Дт 68 Кт 19 — принятие НДС к вычету в сумме 36 тыс. руб.

- Дт 60 Кт 51 — оплачены выполненные работы в сумме 236 тыс. руб.

Апрель 2019 года:

После подписания дополнительного соглашения сделаны следующие записи:

- Дт 76 Кт 91.1 — начислен прочий доход в сумме 15 254 руб.

- Дт 76 Кт 68 — восстановлен НДС по невыполненным работам в сумме 2 746 руб.

- Дт 51 Кт 76 — получены денежные средства от ООО СК «Пара» в сумме 18 тыс. руб.

Декабрь 2018 года:

- Дт 62 Кт 90.1 — отражена выручка по ремонтным работам для ООО «Мир» в сумме 236 тыс. руб.

- Дт 90.3 Кт 68 — отражен НДС по реализованным работам в сумме 36 тыс. руб.

- Дт 51 Кт 62 — получена оплата от ООО «Мир» за ремонтные работы в сумме 236 тыс. руб.

Апрель 2019 года:

- Дт 91.2 Кт 62 — отражено уменьшение реализации (убыток) 2018 года, выявленный в апреле 2019 года, в сумме 15 254 руб.

- Дт 68 Кт 62 — отражен НДС по уменьшению в сумме 2 746 руб.

- Дт 62 Кт 51 — перечислены денежные средства в адрес ООО «Мир» в сумме 18 тыс. руб.

На нашем сайте вы можете скачать бланк акта выполненных работ «Акт приемки выполненных работ в строительстве — образец» .

Корректировка реализации прошлого периода в сторону увеличения

Помимо корректировки суммы реализации прошлого периода в сторону уменьшения, возможна и корректировка в большую сторону (увеличения).

Воспользуемся данными предыдущего примера, но немного дополним его условия.

Пример 2

В мае 2019 года выяснилось, что специалисты заказчика допустили ошибку. Из невыполненных работ на 18 тыс. руб. согласно предъявленной претензии половина (на сумму 9 тыс. руб.) оказалась выполненной. Денежные средства по выявленным работам были перечислены от ООО «Мир» обратно ООО СК «Пара».

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

В мае 2019 года бухгалтер ООО СК «Пара» сделает следующие проводки:

- Дт 62 Кт 91.1 — доначислена реализация (выручка) на сумму 9 тыс. руб.

- Дт 51 Кт 62 — получены денежные средства от ООО «Мир» в сумме 9 тыс. руб.

Если сумма реализации увеличивается, то у подрядчика возникает необходимость и в доплате НДС в бюджет, что отражается проводками:

- Дт 90.3 Кт 68 — доначислен НДС в сумме 1 500 руб.

- Дт 68 Кт 51 — перечислен НДС в бюджет в сумме 1 500 руб.

Итоги

Корректировку реализации прошедшего закрытого периода можно провести в текущем отчетном периоде. Она возможна как в сторону уменьшения, так и в сторону увеличения. Учет корректировки отражается в бухгалтерском учете у заказчика и исполнителя.

Возможна ситуация, когда уже после отгрузки изменяются количество или цена товаров, работ, услуг. Например, продавец предоставил покупателю премию за достижение определенного объема закупок, и эта премия уменьшает стоимость ранее отгруженных товаров. Или была выявлена пересортица, которая потребовала корректировки количества и цены товаров. Хорошо, если такие изменения возникли в течение 5 календарных дней с момента первоначальной отгрузки. Тогда счет-фактура выставляется уже с учетом изменений. В противном случае потребуется составление корректировочного счета-фактуры (п. 2.1 ст. 154 , п. 3 ст. 168 НК РФ , Письма Минфина от 25.07.2013 № 03-07-11/29474 , от 17.11.2016 № 03-07-09/67407 , от 18.06.2014 № 03-07-РЗ/29089). О том, как отражается корректировка реализации прошлого периода в сторону уменьшения или увеличения в бухгалтерском и налоговом учете, расскажем в нашей консультации.

Отражаем корректировки в бухгалтерском учете

Увеличение цены или количества отгруженных товаров в общем случае отражается следующими бухгалтерскими записями (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 62 «Расчеты с покупателями и заказчиками» - Кредит счета 90 «Продажи» – увеличена стоимость отгруженных товаров, работ или услуг (с НДС)

Дебет счета 90 – Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДС» – доначислен НДС с продажи

Дебет счета 90 – Кредит счетов 41 «Товары», 43 «Готовая продукция» и др. – увеличена себестоимость отгруженных ранее товаров (при корректировке количества товаров)

При уменьшении цены или количества отгруженных товаров, работ или услуг проводки делаются со знаком «-», т. е. СТОРНО.

Если составление корректировочного счета-фактуры связано с возвратом части товаров неплательщиком НДС, то первоначальный продавец сделает у себя такие проводки:

Дебет счета 41 – Кредит счета 62 – оприходована стоимость возвращенных товаров (без НДС)

Дебет счета 19 «НДС по приобретенным ценностям» - Кредит счета 62 – принят к учету НДС, относящийся к стоимости возвращенных товаров

Дебет счета 68, субсчет «НДС» - Кредит счета 19 – НДС по возвращенным товарам принят к вычету

Корректировка НДС прошлого периода

Корректировочный счет-фактура с НДС к доплате в результате увеличения цены или количества ранее отгруженных товаров, регистрируется первоначальным продавцом в книге продаж в том квартале, в котором составлен корректировочный счет-фактура (п. 10 ст. 154 НК РФ).

Корректировочный счет-фактура с НДС к вычету, который возник в результате уменьшения стоимости отгруженных ранее товаров, работ или услуг, регистрируется первоначальным продавцом в книге покупок не ранее получения документа, подтверждающего согласие покупателя на уменьшение цены или количества товаров, но и не позднее 3 лет со дня составления корректировочного счета-фактуры (п. 13 ст. 171 , п. 10 ст. 172 НК РФ).

Корректировка налога на прибыль за прошлый период

В общем случае корректировка налоговой базы по налогу на прибыль в результате изменения цены или количества ранее отгруженных товаров производится в том отчетном периоде, в котором первоначально была отражена такая отгрузка (Письма Минфина от 12.07.2017 № 03-03-06/1/44103 , от 14.02.2017 № 03-07-09/8251). То есть если, скажем, по февральской отгрузке увеличилась стоимость проданных товаров, работ или услуг, то нужно будет подать уточненную налоговую декларацию по налогу на прибыль за 1-ый квартал.

А вот если стоимость товаров уменьшилась, то отразить уменьшение выручки и прямых расходов в виде стоимости отгруженных ранее товаров можно будет в периоде, когда откорректирована реализация. Но только если в периоде первоначальной отгрузки налог на прибыль был исчислен к уплате. Поэтому если, например, по мартовской отгрузке уменьшилась стоимость отгруженных товаров, но по итогам 1-го квартала налог на прибыль был исчислен к уплате, то отраженная в мае корректировка реализации может быть показана в прибыльной декларации за 1-ое полугодие. А вот если по итогам 1-го квартала был убыток или продавец сработал в ноль, то уменьшение реализации за такой квартал нужно будет отражать только путем подачи уточненки (

Российский

бухгалтер, N 10, 2014 год

Карина Либерман,

шеф-редактор журнала

Что такое реализация?

Как отразить в учете операции по реализации? Эти и другие важные

вопросы мы рассмотрим в данной статье.

Впервые понятие

реализации законодательно было определено в части первой Налогового кодекса РФ .

Согласно статье

39 Налогового кодекса РФ реализацией товаров (работ, услуг)

признается передача на возмездной основе права собственности на

товары. Также реализацией признается передача результатов

выполненных работ одним лицом другому лицу, возмездное оказание

услуг одним лицом другому лицу. При этом не признаются реализацией

товаров, работ или услуг:

1) осуществление

операций, связанных с обращением российской или иностранной валюты

(за исключением целей нумизматики);

2) передача основных

средств, нематериальных активов и (или) иного имущества организации

ее правопреемнику (правопреемникам) при реорганизации этой

организации;

3) передача основных

средств, нематериальных активов и (или) иного имущества

некоммерческим организациям на осуществление основной уставной

деятельности, не связанной с предпринимательской деятельностью;

4) передача имущества,

если такая передача носит инвестиционный характер (в частности,

вклады в уставный (складочный) капитал хозяйственных обществ и

товариществ, вклады по договору простого товарищества (договору о

совместной деятельности), паевые взносы в паевые фонды

кооперативов);

5) передача имущества в

пределах первоначального взноса участнику хозяйственного общества

или товарищества (его правопреемнику или наследнику) при выходе

(выбытии) из хозяйственного общества или товарищества, а также при

распределении имущества ликвидируемого хозяйственного общества или

товарищества между его участниками;

6) передача имущества в

пределах первоначального взноса участнику договора простого

товарищества (договора о совместной деятельности) или его

правопреемнику в случае выдела его доли из имущества, находящегося

в общей собственности участников договора, или раздела такого

имущества;

7) передача жилых

помещений физическим лицам в домах государственного или

муниципального жилищного фонда при проведении приватизации;

8) изъятие имущества

путем конфискации, наследование имущества, а также обращение в

собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных

животных, находки, клада в соответствии с нормами Гражданского кодекса РФ .

Итак, переход права

собственности, кроме случаев, описанных выше, признается фактом

реализации.

Нужно отметить, что

реализацией признается не только переход права собственности на

товар, но и факт оказания услуг.

Как же определить момент

реализации по услугам? Фактом окончания оказания услуги является

подписанный двумя сторонами акт. Дата подписания акта и является

датой реализации. Таким образом, может случиться, что сама услуга

была оказана, но до момента двухстороннего подписания акта факт

реализации отсутствовал.

Нужно иметь в виду, что

реализация бывает "основной" и "прочей".

К основной реализации относятся сделки по основному виду деятельности предприятия, другие сделки относятся к прочей реализации.

К основной реализации относятся сделки по основному виду деятельности предприятия, другие сделки относятся к прочей реализации.

Каким же образом

определить, основным или не основным является вид деятельности, по

которому заключена сделка? В уставе организации есть раздел "Виды

деятельности". Если в данном разделе, среди прочих, назван вид

деятельности, к которому относится сделка, - следовательно, это

"основная" реализация, если же не перечислен - "прочая". В то же

время, если по данному виду деятельности предприятие постоянно

(т.е. хотя бы 1 раз в квартал) получает доход, то такие операции

также относятся к основной реализации.

Примером может служить

продажа строительной организацией материалов, не использованных при

строительно-монтажных работах (СМР). Такая реализация, как правило,

у строительных организаций относится к "прочей". В то же время у

организации, занимающейся продажей железобетонных изделий, - к

"основной".

Кроме того, важно

отслеживать периодичность таких "прочих" сделок. Даже если данный

вид деятельности напрямую не прописан в Уставе организации (однако

имеется ссылка типа "Другие виды деятельности, не запрещенные

законом"), но сделки проводятся в каждом отчетном периоде (обычно

квартале), - данные сделки также относят к "основной"

реализации.

Почему так важно

разделять "основную" и "прочую" реализацию? Дело в том, что

существует ряд налогов, при исчислении которых учитывается только

"основная" реализация, поэтому для правильного определения

налоговой базы важно верно установить тип реализации.

Также возникают вопросы

об определении реализации оптовой и розничной. Гражданский кодекс РФ определяет розничную

торговлю как продажу населению товаров (работ, услуг)

потребительского характера, не предназначенных для осуществления

предпринимательской деятельности. Понятия розничной и оптовой

торговли как видов экономической деятельности содержатся в Общероссийском классификаторе видов

экономической деятельности, продукции и услуг ОК 004-93 , утвержденном постановлением Госстандарта РФ от 6 августа

1993 года N 17 . Согласно подразделениям 51 и 52, разделу G

Классификатора розничная торговля представляет собой продажу

товаров для личного или домашнего пользования, а оптовая торговля -

это продажа товаров розничным торговцам, промышленным,

коммерческим, учрежденческим или профессиональным пользователям или

же другим оптовым торговцам. Иными словами, оптовой торговлей

признается любая продажа организациям и ИП, в том числе за наличный

расчет.

Продажа физическим лицам, даже при оплате через расчетный счет, относится к розничной торговле.

Представитель организации

может приобрести за наличный расчет необходимый товар в магазине,

но для зачета НДС необходимо оформить документы, сопутствующие

любой безналичной сделке. Вместо платежного поручения в этом случае

служит корешок приходного кассового ордера и чек ККМ. Для того

чтобы торгующая организация оформила нужный комплект документов,

представитель организации-покупателя должен представить

доверенность. Однако при покупке товаров не обязательно оформлять

весь комплект документов, достаточно чека ККМ и товарного чека. В

то же время торгующей организации для работы за наличный расчет

важно либо иметь контрольно-кассовый аппарат (ККМ), либо

производить расчеты только через расчетный счет.

Реализация за безналичный и наличный расчет

Рассмотрим требования к

оформлению первичных документов, необходимых для оформления сделок

при безналичных расчетах. Основанием для расчетов является счет на

оплату, выписанный поставщиком.

Для получения товара

представитель фирмы-покупателя должен представить доверенность на

получение товара, которая остается в бухгалтерии фирмы-поставщика.

При получении товара представитель расписывается в графе "Получил".

Допустимо поставить на экземпляре поставщика печать покупателя и

расписаться в получении товара, тогда доверенность не

обязательна.

Поставка товаров

обязательно сопровождается . Кроме

того, при отгрузке товара поставщик в течение 5 дней обязан

выписать счет-фактуру. Все документы выписываются поставщиком в

двух экземплярах, один из которых передается покупателю, другой

остается в бухгалтерии предприятия-поставщика.

Расчеты между

организациями могут производиться не только по безналичному

расчету, но и при расчете наличными деньгами в кассу предприятия.

Как и при безналичных расчетах, представитель фирмы-покупателя

должен представить доверенность на получение товара либо поставить

печать организации-покупателя на экземпляре поставщика. Поставщик

выписывает полный комплект документов, то есть поставка товаров

обязательно сопровождается товарно-транспортной накладной , поставщик

в течение 5 дней обязан выписать счет-фактуру. Все документы

выписываются поставщиком в двух экземплярах, один из которых

передается покупателю, другой остается в бухгалтерии

предприятия-поставщика. При оплате товаров в кассу

предприятия-поставщика покупателю выдается корешок приходного

кассового ордера, подтверждающий факт оплаты. Основанием для

расчетов является счет на оплату, выписанный поставщиком.

Помните, что лимит

расчета наличными деньгами между юридическими лицами в настоящее

время ограничен суммой 100000 рублей по одной сделке, то есть по

одному договору (указание ЦБ РФ N

1843-У). При этом за превышение лимита расчетов ответственность

несет платящая сторона. Отметим, что данный лимит с 2006 года

относится и к расчетам с индивидуальными предпринимателями.

Бухгалтерский учет операций по реализации

Одним из сложных аспектов

в бухгалтерском учете является отражение операций по реализации

продукции (работ, услуг).

Для обобщения информации

о доходах и расходах, связанных с обычными видами деятельности

организации, а также для определения финансового результата по ним

предназначен счет 90

"Продажи" . На этом счете отражаются, в частности, выручка и

себестоимость по: готовой продукции и полуфабрикатам собственного

производства; работам и услугам; покупным изделиям; строительным,

монтажным и тому подобным работам; товарам; услугам по перевозке;

услугам связи; предоставлению за плату во временное пользование

(временное владение и пользование) своих активов по договору аренды

(когда это является предметом деятельности организации) и т.п.

К

счету 90

"Продажи" могут быть открыты субсчета:

-

-1

"Выручка";

-

-2

"Себестоимость продаж";

-

-3

"Налог на добавленную стоимость";

-

-4

"Акцизы";

-

-9

"Прибыль/убыток от продаж".

На субсчете

90 -1 "Выручка" учитывается выручка от продаж, одновременно на

субсчете

90 -2 "Себестоимость продаж" учитывается себестоимость

реализованной продукции.

На субсчете

90 -3 "Налог на добавленную стоимость" учитываются суммы налога

на добавленную стоимость, причитающиеся к получению от покупателя

(заказчика).

На субсчете

90 -4 "Акцизы" учитываются суммы акцизов, включенных в цену

проданной продукции (товаров).

Организации-плательщики

экспортных пошлин могут открывать к счету 90

"Продажи" субсчет

90 -5 "Экспортные пошлины" для учета сумм экспортных пошлин.

Субсчет

90 -9 "Прибыль/убыток от продаж" предназначен для выявления

финансового результата (прибыль или убыток) от продаж за отчетный

месяц.

Сумма выручки от продажи

товаров, продукции, выполнения работ, оказания услуг отражается по

кредиту счета 90

"Продажи" , субсчет "Выручка", и дебету счета 62

"Расчеты с покупателями и заказчиками" :

ДЕБЕТ

62

"Расчеты с покупателями и заказчиками"

КРЕДИТ -1 "Выручка"

Отражена выручка от продажи продукции.

Одновременно

себестоимость проданных товаров, продукции, работ, услуг

списывается с кредита счетов

41 "Товары" , 43

"Готовая продукция" , 45

"Товары отгруженные" , 20

"Основное производство" и др. в дебет счета 90

"Продажи" , субсчет "Себестоимость продаж":

ДЕБЕТ

-2

"Себестоимость продаж" КРЕДИТ

,

,

,

,

...

Списана себестоимость реализованной продукции.

Записи по суб