Федеральное государственное автономное образовательное учреждение высшего профессионального образования

Национальный исследовательский университет

Высшая школа экономики

Факультет бизнес - информатики

Программа дисциплины

«Информационные технологии в анализе рынка ценных бумаг »

для магистерской программы «Бизнес-информатика»

направления 080700.68 «Бизнес-информатика»

Секция «Бизнес-информатика» кафедры бизнес-аналитики

Председатель Зав. кафедрой

________________ __________

“___” ________________ 2012 г. “___” ____________ 2012г.

Москва – 2012

Наименование тем | Всего часов | Аудиторные часы | |||

Сем. или практ. |

|||||

Введение | |||||

|

16. Каким образом проявляется нарушения стационарности модели типа AR(q)? 17. Какой механизм используется для экспорта биржевых данных из торговых систем в Excel в реальном масштабе времени? 18. В чем проявляется фрактальность изменения биржевых цен на акции? 19. Какие факторы влияют на эффективность биржевых операций? 20. Какие преобразования временного ряда могут использоваться для удаления тренда и сезонной компоненты? |

Российский рынок ценных бумаг развивается значительными темпами, и сейчас он достиг такого уровня, когда эффективное управление им стало немыслимым без использования мощных компьютерных систем и современных средств телекоммуникации. Прогресс в области применения на рынке ценных бумаг компьютерных технологий обусловлен еще и тем, что к настоящему моменту имеется богатейший мировой опыт по разработке таких технологий и внедрению их на мировых фондовых рынках. Если фондовые рынки развитых западных стран в своем формировании прошли все стадии от традиционных способов торговли с голоса до системы электронных торгов, то вновь создаваемые центры торговли ценными бумагами, минуя традиционные стадии развития торговли, сразу же внедряют у себя автоматизированные системы торговли, а также используют компьютерные технологии для обслуживания других секторов рынка (депозитарии, реестродержатели, системы для инвесторов, системы информационного обслуживания). Подобная же ситуация наблюдается на российском рынке ценных бумаг.

Можно назвать два фактора, оказывающие влияние на ускорение процесса внедрения компьютерных технологий на рынке ценных бумаг. Во-первых, с помощью автоматизированных систем можно значительно увеличить объемы торгов в результате роста количества предлагаемых видов ценных бумаг и количества участников торгов. Во-вторых, рынок ценных бумаг выступает такой сферой национальной экономической системы, где информация играет решающую роль. Следовательно, неизбежно должны развиваться способы оперативной доставки информации участникам рынка.

Проблемы компьютеризации рынка ценных бумаг необходимо рассмотреть в двух аспектах: использования на рынке компьютерных систем; информационного обеспечения работы институтов фондового рынка.

Сейчас наиболее известной в мире системой электронных торгов является всеамериканская система NASDAQ (National Association of Secerurities Dealers Automated Quotations), разработанная Национальной ассоциацией дилеров США NАSD (National Assosiation of Securities Dealers).

Система NASDAQ имеет три уровня доступа к информации. На первом уровне для всех пользователей системы доступна информация о котировках всех ценных бумаг, участвующих в торговле. Информация основывается на реально совершенных сделках. В 1985 г. система имела на первом уровне более 120 тыс. терминалов и позволяла обслуживать объемы сделок с ценными бумагами с оборотами более 125 млн акций в день.

На второй уровень, предназначенный для дилеров, поступает информация по предложениям на покупку или продажу. На этом уровне дилеры могут ввести в систему свои предложения на покупку или продажу ценных бумаг.

Информация, поставляемая на третьем уровне, доступна только членам биржи. В ней содержатся сведения о всех предложениях, стоящих в очереди, детали заключаемых сделок, данные о максимальных и минимальных ценах в течение дня по видам ценных бумаг.

В системе NASDAQ заявки на покупку или продажу ценных бумаг вводятся различными способами: с клавиатуры, с сенсорных экранов, при помощи синтезатора звука с голоса, с бумажных носителей. Возможность многократно возвращать дилеру введенные заявки для корректировки и уточнения обеспечивает надежность вводимой информации.

Выявление и систематизация встречных предложений производятся по принципу двойного аукциона, когда заявки упорядочиваются по ценам, а при равенстве цен – по времени поступления. Для заявок, ‘предложения по которым перекрывают друг друга, курс заявленных ценных бумаг пересчитывается так, чтобы количество бумаг, реализованных по этому курсу, было максимальным. После этого встречные скорректированные предложения возвращаются брокерам, которые могут подтвердить свое желание заключить сделку.

После подтверждения сделки оба участника рассчитываются друг с другом в расчетно-клиринговом центре и депозитарии соответствующей торговой площадки.

В России с 1994 г. была внедрена и успешно функционировала часть системы NASDAQ – система ПОРТАЛ (PORTAL). Эта система реализована в виде двусторонней связи между пользователями системы, находящимися в офисах, и центральным сервером системы и предназначена для обслуживания региональных торгов.

Система ПОРТАЛ была внедрена для организации торговли на внебиржевом фондовом рынке ассоциацией НАУФОР. В середине 1995 г. на смену системе ПОРТАЛ пришла отечественная Российская торговая система (РТС). Она является крупнейшим организованным сегментом внебиржевой торговли акциями отечественных эмитентов в России. Функционирование РТС обеспечивается некоммерческим партнерством «Торговая система РТС», образованным в начале 1997 г. Торговлю в РТС могут вести только члены партнерства. На начало 1999 г. членами партнерства являлись 496 компаний из различных городов России. РТС предоставляет два режима работы членам партнерства: просмотра и торговли. Режим просмотра позволяет участнику торгов принимать и анализировать информацию о ходе торгов. Режим торговли помимо чисто информационного использования возможностей системы позволяет участникам торгов выставлять собственные котировки ценных бумаг. Работа РТС осуществляется в режиме реального времени, так что участники из любой точки России могут одновременно торговать ценными бумагами в системе. Сегодня в РТС включено более 700 рабочих мест по всей стране.

Техническую поддержку РТС производит технический центр РТС, имеющий значительный штат высококвалифицированных специалистов. Связь с удаленными регионами страны осуществляется в партнерстве с ведущими телекоммуникационными фирмами.

В РТС установлены единые для всех участников стандарты догов ров купли-продажи ценных бумаг и единые правила проведения торгов.

Для характеристики рынка акций российских эмитентом в РТС разработан и рассчитывается с 1995 г. индекс системы РТС. Сейчас в расчета го индекса включены акций 21 акционерного общества России из числа наиболее ликвидных. Помимо этого рассчитывается индекс «голубых фишек» РТС, в котором учитываются курсы акций семи ведущих эмитентов

Сейчас на рынке программных продуктов предлагается более 40 различных систем автоматизации депозитарной деятельности, не считая программных комплексов, разработанных некоторыми инвестиционными институтами для собственных нужд. Наиболее известны из предлагаемых на рынке программных продуктов: комплекс «Депозитарий РИНАКО» – разработка Института коммерческой инженерии; электронный депозитарий «Кворум» акционерного общества «Банковские системы». «Депозитарий ФЭС» — разработка акционерного общества ограниченной ответственности «ФЭС-Информ». Каждая из этих систем имеет свои преимущества и недостатки, поэтому необходимо рассмотреть некоторую обобщенную депозитарно-клиринговую систему.

Такая система должна обеспечивать обработку различных видов ценных бумаг, автоматизацию различных видов деятельности на рынке ценных бумаг: эмиссионной деятельности, по вторичному обращению, расчетов и выплат дивидендов.

По эмиссионной деятельности требуется выполнение системой следующих функций: размещение акций в виде закрытой подписки с поэтапным взносом средств в оплату; размещение в виде открытой подписки; размещение в документарной и бездокументарной формах; зачисление бумаг депонентам по итогам размещения, проведенного в других системах; учет цены размещения, продажа с дисконтом.

Кроме того, должна быть предусмотрена возможность выдачи на печать документов, необходимых как эмитенту, так и инвестору.

По вторичному размещению в депозитарной системе предусматриваются: учет всех видов переуступок ценных бумаг; учет различных видов обременения бумаг (залог, блокирование для торгов); настройка размеров комиссионных по различным депозитарным операциям; обеспечение междепозитарного взаимодействия; учет погашения ценных бумаг.

При проведении междепозитарных операций в случае передачи данных по модемной (другой) связи либо на магнитных носителях информация должна быть зашифрована, защищена электронной подписью, т. е. должны соблюдаться все необходимые меры для защиты обеспечения сохранности информации. Междепозитарные операции предполагают выполнение не только переводов, но и первичное размещение и погашение ценных бумаг. Деятельность по расчету и выплате дивидендов автоматизируется в с депозитарной системе в следующих направлениях: распределение дивидендов по количеству акций и в зависимости от внесенных в оплату бумаг средств; расчет задним числом – на определенную дату учета акционеров в прошлом; доначисление (если ставки изменились доначисление задним числом); различные процентные ставки и различные льготы крупным инвесторам; различные поощрения и штрафы; настройка налоговых ставок, автоматический или полу автоматический расчет и отчисление налогов в соответствии с законодательством.

На рынке депозитарных компьютерных программ предложение сейчас очень велико, к тому же потребители таких программ уже прошли стадию становления, сформулировали требования к программному обеспечению. Сейчас как разработчики программного обеспечения, так и финансовые институты, их потребляющие, заинтересованы в том, чтобы на рынок допускались только высококачественные программные продукты. Функции сертификации программного обеспечения в области депозитарно-клиринговой деятельности и деятельности реестродержателей выполняет на рынке ценных бумаг созданная в июне 1994 г. саморегулируемая некоммерческая Профессиональная организация регистраторов, трансфертагентов и депозитариев (ПАРТАД).

Сертификация программ производится в соответствии с Требованиями к программному обеспечению, разработанными ПАРТАД. Аналогичная сертификация проводится и для программного обеспечения держателей реестра акционеров.

Из программ ведения реестра акционеров наиболее известны в России и имеют сертификаты ПАРТАД программы: «ДепоМир» — разработана депозитарием «Ринако» и Институтом коммерческой инженерии (Москва); «Ценные бумаги» – разработчик – фирма «Элко-технологии» (Москва); «Регистратор» –разработчик – новосибирская фирма «Элдис Софт». Все эти системы обладают следующими качествами: позволяют обслуживать нескольких эмитентов; работают и с документарными, и с бездокументарными акциями; позволяют обслуживать до 1 млн акционеров; ведут журнал всех операций, выполняемых регистратором; позволяют производить «откат» любых операций, проводимых в реестре (вносить исправления задним числом); предусматривают возможность обмена информацией с номинальными держателями, депозитариями, трансферт-агентами; работают как в сетевом, так и в локальном варианте; имеют систему классификаторов, позволяющих описывать различные объекты: типы акционеров, типы акций, налоговые группы и т.д.; имеют гибкую систему настройки шаблонов выходных (печатных) документов.

Кроме компьютерных систем «общего пользования» на рынке ценных бумаг (таких, как депозитарно-клиринговые системы, держатели реестров, расчетные системы) необходимы еще и системы, обслуживающие непосредственно инвестора.

Инвестор может сформировать один или несколько портфелей ценных бумаг, которые могут храниться в различных депозитариях, учитываться у разных регистраторов, торговаться на различных торговых площадках. Рыночные цены на бумаги, купленные инвестором, постоянно изменяются. Время от времени происходят различные корпоративные события у эмитентов, такие, как выплаты дивидендов или процентов, дробление или консолидация акций. Все это влияет на текущую доходность портфелей на общий доход инвестора. Если инвестор имеет хотя бы десяток ценных бумаг в своем портфеле, то ручной мониторинг портфеля становится очень сложной задачей. Такие задачи решаются с помощью компьютерных систем мониторинга портфеля ценных бумаг.

Рынок программных продуктов предлагает множество таких систем. Наиболее продвинутой и развитой среди них представляется система GАМА.

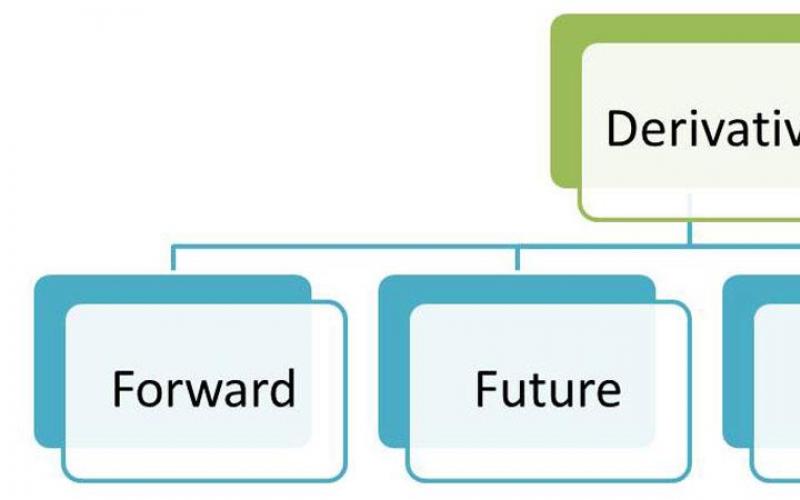

Система управления портфелями ценных бумаг (GАМА) (Global Asset Management Assistant) предназначена для поддержки принятия решения менеджером портфеля и обеспечения единого информационного пространства в цикле управления портфелем. Она позволяет менеджеру проводить мониторинг актуальной информации о состоянии портфелей, их ликвидности, состоянии банковских счетов и ситуации на рынке. Система предоставляет значительные возможности для ввода, контроля и анализа результатов транзакций с различными финансовыми инструментами: акциями, облигациями, опционами, фьючерсами, производными ценными бумагами и др. GАМА обеспечивает следующие аналитические функции: анализ доходности портфеля активов и отдельных ценных бумаг, имитационное моделирование портфелей, моделирование по Блэку-Шолесу, оценка рисков и т.п.

С учетом GАМА деятельность портфельного менеджера имеет шесть составляющих:

– оперативную деятельность;

– анализ исторической информации – оценку эффективности управления;

– прогнозирование поведения портфеля;

– увеличение числа финансовых инструментов;

– оценку чистых активов (ПИФ и т.п.);

Система имеет специальный модуль оценки чистых активов. Используя рыночную информацию, она производит оценку портфеля ценных бумаг и соответственно стоимость единичного пая. В оценку чистых активов может включаться стоимость материальных активов (драгоценные металлы, недвижимость и т.п.). Особенностью системы GАМА является то, что в ней имеется возможность оценить облигации, не котируемые на рынке.

Рынок ценных бумаг представляет собой сложную систему, элементы которой одновременно порождают и потребляют огромное количество информации. Существование современного фондового рынка невозможно без соответствующей информационной поддержки, поэтому в России параллельно с фондовым рынком формируется и информационный рынок с собственными участниками, своей инфраструктурой. Сбором информации о рынке ценных бумаг, а также любой другой информации, способной повлиять на рынок ценных бумаг, занимаются специализированные организации: информационные агентства, информационно-аналитические отделы банков, бирж, финансовых компаний, редакций журналов и газет. Поставка информации осуществляется различными способами. Это могут быть и печатные издания, и теле-, радио- и телефонные каналы, а также глобальные компьютерные сети.

Инвесторы и другие участники рынка ценных бумаг могут воспользоваться любым источником информации по рынку ценных бумаг в зависимости от его целей и количества денег, которое они готовы заплатить за поставляемую информацию. Рассмотрим основные источники информации на российском рынке ценных бумаг.

Наиболее простой и доступный практически для всех участников фондового рынка способ получения информации это финансовые разделы газет. Газетные публикации содержат наиболее актуальные деловые и финансовые новости и их комментарии. Информация в газетах дает возможность инвесторам постоянно быть в курсе событий и знать, как они отражаются на фондовом рынке. Наиболее популярным российским изданием является газета «Коммерсант-дейли», где кроме деловых новостей публикуются котировки важнейших финансовых инструментов и главные финансовые индикаторы.

Особое развитие и внедрение в инфраструктуру российских информационных рынков глобальные компьютерные сети получили в конце 90-х гг. Этому способствовало развитие технологий сети Internet.

На российском информационном рынке работает множество информационно-аналитических агентств, которые посредством Internet поставляют информацию в электронном виде. Для участников рынка ценных бумаг особый интерес представляют web-сайты Центрального банка РФ, Федеральной комиссии по рынку ценных бумаг РФ, ее региональных отделений, Министерства фи-нансов РФ, российских валютных и фондовых бирж. Российской торговой системы, саморегулируемых организаций АУВЕР, НАУФОР и ПАРТАД и др.

В последние годы для информационного обслуживания рынка ценных бумаг стала предлагать свои услуги и система межбанковских телекоммуникаций SWIFT.

SWIFT — аббревиатура от Society for Wordwide Interbank Financial Telekommunication (Общество всемирных межбанковских финансовых телекоммуникаций, которое учредили в 1973 г. 240 крупнейших банков Западной Европы и Северной Америки). Эта организация создала глобальную полностью автоматизированную систему связи для банков и финансовых организаций. Она заменила устаревшие неэффективные формы передачи финансовых документов электронной формой обмена через компьютеры.

Сейчас у SWIFT более 4 тыс. последователей более чем из 100 стран мира. Благодаря SWIFT были выработаны международные стандарты на различные виды передаваемых финансовых документов, что позволило оперативно проводить международные сделки контрагентам из разных! стран, говорящим на различных языках и действующим в различных национальных экономических системах.

Система SWIFT включает ряд элементов:

– два управляющих компьютерных центра (в Западной Европе и Северной Америке), взаимодействующих через специальный геостационарный спутник связи;

– множество региональных процессоров, связанных с управляющими и осуществляющих доступ пользователей к ресурсам системы;

– множество интерфейсных систем, связанных с региональными процессорами и установленных непосредственно у пользователей; с их помощью пользователи могут принимать, передавать, обрабатывать сообщения.

Для разработки интерфейсных систем, их подключения к общей сети и технологического обслуживания имеется специальная компания SWIFT Terminal Services (STS).

В России имеется региональный процессор SWIFT, который установлен в помещении Внешэкономбанка. К нему имеют подключение банк «Менатеп», Московский международный банк, Внешторгбанк России, Инкомбанк и банк «Российский кредит».

Кроме банков в SWIFT входят и небанковские организации, обслуживающие международные и национальные рынки ценных бумаг: брокерско-дилерские организации, признанные биржи, центральные депозитарии и расчетные организации, трастовые компании, депозитарии, регистрационные и трансфертные агенты. После 1992 г. в SWIFT принимаются финансовые организации и фондовые менеджеры.

В SWIFT имеется десять категорий сообщений.

Каждый тип сообщения состоит из обязательных и дополнительных «полей», содержащих индивидуальные части самого сообщения. Все коды валюты, коды ценной бумаги, коды участников и т.д. согласуются по заранее определенным схемам.

2. ИНВЕСТИЦИОННЫЕ ИНСТИТУТЫ НА РЫНКЕ ЦЕННЫХ БУМАГ

Основные инвестиционные институты на рынке ценных бумаг составляют – это банки, инвестиционные банки, инвестиционные компании, инвестиционные фонды и другие финансовые посредники.

Инвестиции представляют собой денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода).

Инвестиционная деятельность – вложение инвестиций, или инвестирование, и совокупность практических действий по реализации инвестиций. Субъектами инвестиционной деятельности выступают инвесторы, как физические, так и юридические лица, в том числе банки, а объектами инвестиционной деятельности служат вновь создаваемые и модернизируемые основные и оборотные средства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности.

Инвестиционная деятельность банков

осуществляется за счет: собственных ресурсов; – заемных и привлеченных средств.

К банковским инвестициям обычно относят ценные бумаги со сроком погашения более одного года. Банки, покупая те иди иные вид ценных бумаг, стремятся достичь определенных целей, к основным) которых относятся: безопасность вложений; доходность вложений; рост вложений; ликвидность вложений.

Инвестиционный портфель банка – набор ценных бумаг, приобретаемых для получения доходов и обеспечения ликвидности вложений. Управление портфелем заключается в поддержании баланса между ликвидностью и прибыльностью. Сумма принадлежащих банку ценных бумаг непосредственно связана с умением банка активно управлять инвестиционными бумагами и зависит от размера банка.

Основными принципами эффективной инвестиционной деятельности банков являются:

– во-первых, банк должен иметь профессиональных и опытных специалистов, составляющих портфель ценных бумаг и управляющих им. Результат деятельности банка в решающей степени зависит от эффективности инвестиционных решений;

– во-вторых, банки действуют тем эффективнее, чем больше им удается распределить свои инвестиции между разнообразными видами фондовых ценностей, т.е. диверсифицировать вложения. Вложение целесообразно ограничивать по видам ценных бумаг, отраслям экономики, регионам, сроку погашения и т.д.;

– в-третьих, вложения банка должны быть высоколиквидными, чтобы их можно было быстро переложить в инструменты, которые в связи с изменением конъюнктуры рынка становятся более доходными, а также чтобы банк мог быстро получить обратно вложенные им средства.

Инвестиционный портфель банка обычно состоит из различных ценных бумаг, выпущенных федеральным правительством, муниципальными органами и крупными корпорациями.

Инвестиционные ценные бумаги приносят банкам доход в виде процентного дохода, комиссионных за предоставление инвестиционных услуг и прироста рыночной стоимости.

В условиях постоянного спроса на банковские кредиты и достаточно высоких кредитных рисков инвестиционный портфель банка должен поддерживать баланс между доходностью и рискованностью активов.

Кроме того, Центральный банк РФ ввел норматив использования собственных средств кредитных организаций для приобретения долей (акций) других юридических лиц. Он устанавливается в форме процентного соотношения размеров инвестируемых и собственных средств кредитной организации. Максимально допустимое значение норматива составляет 25%.

Инвестиционная политика банка, как правило, формулируется в каком-либо документе, утверждаемом руководством банка. Он обычно содержит: основные цели политики; состав инвестиционного портфеля; виды, качество ценных бумаг и диверсификацию портфеля; компьютерные программы; порядок торговли ценными бумагами; особенности операций «своп» с ценными бумагами. После определения целей инвестирования и видов бумаг для покупки банки выбирают стратегию управления портфелем. По методам ведения операций стратегии подразделяются на активные и пассивные.

Инвестиционный банк

– это кредитно-финансовый институт, специализирующийся на операциях с ценными бумагами (их выпуске, размещений) с целью Привлечения дополнительных денежных средств, а также долгосрочного кредитования своих клиентов, в числе которых может быть и государство.

Инвестиционные банки не являются банками в классическом понимании, так как они не выполняют многих видов банковских операций.

Деятельность инвестиционных банков, определяющая их сущность, отражается в их двух основных функциях. Первая функция заключается в размещении акций и облигаций, т.е. в приращивании капитала на первичном рынке.

Современный инвестиционный банк развитых стран действует на фондовом рынке, занимаясь не только куплей-продажей ценных бумаг, но и организацией слияний и поглощений компаний, управлением ипотекой и венчурным капиталом.

Инвестиционные банки в каждой стране имеют свою специфику. В Великобритании это инвестиционные компании разного профиля, торговые банки.

Для США типичны инвестиционные корпорации, помещающие собственные средства и средства кредитных институтов в ценные бумаги.

Франции же свойственны бизнес-банки, инвестиционные дома. Бизнес-банки специализируются на долгосрочных операциях, в рамках которых они помещают вклады своих клиентов в фондовые ценности, прежде всего в акции.

В Германии созданы инвестиционные общества; направляющие деньги вкладчиков в акции, процентные ценные бумаги и земельные участки.

В Японии это траст-банки и городские банки.

Инвестиционные банки выполняют следующие операции, каждая из которых выступает доходообразующим фактором:

– гарантия эмиссии, означающая обязательство купить нереализованную часть выпущенных ценных бумаг, что в известной степени освобождает эмитентов от риска; дилер по фиксированной цене, предоставляя инвестиционную банку право на поиск инвесторов для продажи им этих же бумаг, но уже другой цене;

– размещение корпоративных облигаций, основная сумма и проценты по которым выплачиваются из доходов от финансируемых с их помощью проектов;

– покупка контрольного пакета акций корпораций, финансируема выпуском новых акций или с помощью кредитов, которые корпорации должны погашать сами;

– слияние и поглощение компаний;

– участие в реализации активов компаний путем продажи;

–венчурное финансирование;

– организация синдикатов для предоставления кредита (синдицирование инвестиций: «рисковое финансирование»);

– торговля ценными бумагами;

– финансовый консалтинг; оценка инвестиционных проектов;

– расчеты по «своп», т.е. фиксирование максимума процентной ставки в облигационных займах;

– проведение арбитражных операций;

– обслуживание акций региональных банков и т.п.

В этом разнообразии операций инвестиционных банков основная финансовая услуга связана с размещением ценных бумаг.

На первичном рынке ценных бумаг инвестиционные банки действуют как посредники между корпорациями, стремящимися мобилизовать капитальные ресурсы, и индивидуальными и институциональными инвесторами. Чаще всего инвестиционные банки осуществляют андеррайтинг (гарантию размещения) нового выпуска, т.е. покупку ценных бумаг у эмитента и перепродажу их инвесторам.

Цивилизованный инвестиционный процесс предполагает наличие развитой инфраструктуры рынка капиталов. Одним из ведущих инвестиционных институтов, осуществляющих деятельность на рынке ценных бумаг, являются инвестиционные компании.

Инвестиционная компания

– профессиональный участник фондового рынка, выполняющий деятельность с ценными бумагами. Эта деятельность включает определение условий и подготовку новых выпусков ценных бумаг, покупку ценных бумаг у эмитентов для дальнейшей перепродажи их инвесторам, гарантирование размещения, создание синдикатов по подписке или групп по продаже новых выпусков. Кроме того, для поддержания активного вторичного рынка вновь выпущенных ценных бумаг инвестиционная компания оставляет у себя часть выпуска для продажи, так как она имеет право работать в качестве финансового брокера через фондовую биржу.

Основная функция инвестиционной компании – андеррайтинг. Понятие это возникло в период становления морского страхования, когда купец в качестве третьей стороны ставил свою подпись под суммой и слагаемыми риска, которые он согласен был покрыть. В современном понимании андеррайтинг представляет собой гарантированное (полное или частичное) приобретение оператором фондового рынка выпуска ценных бумаг при их первичном размещении по фиксированной цене.

Андеррайтинг оформляется эмиссионным соглашением или договором между эмитентом и посредником, и все спорные моменты решаются в соответствии с Гражданским кодексом РФ. В договоре обязательно указываются объемы и сроки выкупа эмиссии у эмитента, но обычно не ставятся ограничения на формы и методы использования андеррайтером приобретенных ценных бумаг.

Андеррайтер – гарант первичного размещения ценных бумаг компаний, осуществляющий их покупку для последующей перепродажи частным инвесторам и взимающий за это определенную плату, установленную в процентах к стоимости всего пакета ценных бумаг. Величина ценового спрэда (разницы между публичной ценой продажи бумаги и ценой ее выкупа у эмитента) в международной практике колеблется от 1 (крупная, кредитоспособная компания) до 20% (небольшая венчурная компания). Кроме того, на ценовой спрэд влияют следующие факторы: размер эмиссии – чем больше эмиссия, тем меньше спрэд; качество ценных бумаг – чем выше качество, тем меньше спрэд; вид ценной бумаги – по облигациям с залогом он меньше, чем по необеспеченным долговым обязательствам, далее спрэд растет от конвертируемых облигаций к привилегированным и, наконец, обыкновенным акциям.

Инвестиционная компания как андеррайтер выполняет следующие функции: подготовку эмиссии – разработку эмиссии и оценку компании-эмитента, установление связей между эмитентом и ключевыми инвесторами; распределение – выкуп части или всей суммы эмиссии, продажу ценных бумаг непосредственно инвесторам; послерыночную поддержку: поддержку курса ценной бумаги на вторичном рынке; аналитическую и исследовательскую поддержку: контроль за динамикой курса ценной бумаги и анализ факторов, на него влияющих. Рассмотрим следующие виды андеррайтинга:

– андеррайтинг «на базе твердых обязательств»: по условиям соглашения с эмитентом андеррайтер несет твердые обязательства по выкупу всего или части выпуска по фиксированным ценам, т. е. принимает на себя финансовые риски размещения ценных бумаг;

– андеррайтинг «на базе лучших усилий»: андеррайтер не несет никаких обязательств по выкупу нераспространенной части эмиссии. Финансовые риски, связанные с неразмещением ценных бумаг, полностью несет эмитент. Андеррайтер берет обязательства приложить максимальные усилия для размещения ценных бумаг, но не несет финансовой ответственности за конечный результат;

– андеррайтинг на принципах «все или ничего»: действие соглашения с эмитентом прекращается, если андеррайтеру не удалось разместить всю эмиссию;

– договорный андеррайтинг: все ценовые условия эмиссии (цена выпуска акций у эмитента, спрэд между этой ценой и ценой размещения акций) устанавливаются на основе переговоров между эмитентом и инвестиционной компанией;

– конкурентный андеррайтинг: подготовку эмиссии на конкурентных началах ведут несколько инвестиционных компаний, каждая из которых предлагает свои ценовые условия. Эмитент выбирает андеррайтера по конкурсу заявок, обычно ориентируясь на лучшие ценовые и иные условия.

Если несколько инвестиционных компаний объединяются для проведения андеррайтинга крупных выпусков ценных бумаг, то образуется эмиссионный синдикат. Последний представляет собой временное объединение инвестиционных компаний, осуществляющих на принципах разделения прибылей организацию, размещение и гарантирование выпуска ценных бумаг.

Эмиссионный синдикат охватывает группу покупки, включающую андеррайтера (инвестиционную компанию), т. е. менеджера эмиссионного синдиката, и инвестиционные компании – членов синдиката, а также группу продажи, содержащую компании, – финансовых брокеров, размещающих ценные бумаги по поручению членов синдиката. Компании – члены группы покупки принимают на себя обязательства выкупить часть или весь выпуск ценных бумаг. В отличие от группы покупки, члены группы продажи выступают как финансовые брокеры, принимающие поручения членов синдиката по первичному размещению выпуска ценных бумаг.

В России работа инвестиционных компаний по андеррайтингу имеет ряд особенностей:

– в связи с неопределенностью будущей динамики курса и ликвидности ценных бумаг эмитента преимущественно применяется андеррайтинг «на базе лучших условий» или «с отложенным выкупом» (происходит выкуп ценных бумаг эмитента по мере их реализации инвестиционной компанией);

– эмитенты обычно работают с отдельными инвестиционными компаниями, не связанными между собой, причем значительная доля выпуска размещается эмитентами самостоятельно, без помощи финансовых посредников;

– эмитенты для первичного размещения ценны» бумаг могут не привлекать инвестиционные компании, а использовать фондовые биржи.

С середины 1994 г. в России существует клуб андеррайтеров. В него вошли финансовые компании «Интраст», «Русский акционерный капитал», «Ринако плюс», «Финэйбл», «Альфа-капитал» и «Олма». В настоящее время в рамках клуба ведется консультационная деятельность.

На фондовом рынке России наряду с инвестиционными компаниями действуют и другие финансовые посредники

, являющиеся институтами коллективного инвестирования, призванными облегчить доступ мелким инвесторам к доходам от крупных вложений капиталов, защитить их от недобросовестных эмитентов и обеспечить приток инвестиций в производство.

Решение проблемы профессионального управления и диверсификации возможно путем введения такого финансового института, как паевые инвестиционные фонды. Паевые фонды являются одним из крупнейших инвестиционных институтов на Западе. Они предназначены для инвестирования объединенного капитала мелких и средних вкладчиков. Инвесторы приобретают доли в фонде, управляющем портфелем определенных ценных бумаг. Доли фонда изменяют свою стоимость вместе со стоимостью всех активов фонда могут быть свободно проданы по их текущей рыночной стоимости, т. е. они высоколиквидны.

В России роль коллективных инвестиционных посредников в свое время играли различные финансовые институты – инвестиционные фонды, чековые инвестиционные фонды, компании-пирамиды. В рамках этих институтов механизм коллективного инвестирования не работал, так как они были созданы на базе обычных акционерных обществ со всеми присущими им налогами.

В соответствии с Указом Президента РФ. «О дальнейшем развитии деятельности инвестиционных фондов» № 193 от 23 февраля 1998 г. предусмотрено создание инвестиционного фонда только в форме открытого акционерного общества, предметом деятельности которого является инвестирование в ценные бумаги либо в ценные бумаги и недвижимое имущество. Условием выдачи лицензии Федеральной комиссии по рынку ценных бумаг служит заключение инвестиционным фондом соответствующих договоров со специализированным депозитарием и аудиторской фирмой. Кроме того, активами инвестиционного фонда управляет специальная компания, а стоимость активов должна составлять не менее 10000 МРОТ.

Учитывая низкую ликвидность акций инвестиционных фондов и высокие риски при инвестировании фондами своих средств, акции этих фондов не пользуются особым спросом у инвесторов.

В настоящее время складывается ряд объективных предпосылок для создания цивилизованных институтов коллективного инвестирования:

1. Формирование инвестиционного спроса со стороны частных инвесторов.

2. Становление института профессиональных управляющих на рынке инвестиций.

3. Возникновение и развитие законодательной базы, позволяющей существовать и эффективно работать институтам коллективного инвестирования.

4. Приближение времени «фондового бума» в связи с длительным ростом курсовой стоимости акций приватизированных предприятий и общим снижением процентных ставок.

Указ Президента РФ № 765 от 26 июля 1995 г. «О дополнительных мерах по повышению эффективности инвестиционной политики Российской Федерации» и последовавшие за ним постановления Федеральной комиссии по рынку ценных бумаг способствовали формированию нормативной базы по паевым инвестиционным фондам. В соответствии с Указом разрешено создание паевых инвестиционных фондов, являющихся имущественными комплексами без создания юридического лица, управление имуществом которых с целью его приращения на основе договора о доверительном управлении осуществляют специальные управляющие компании.

Управляющая компания вправе производить вложения в интересах инвесторов паевого фонда в ценные, бумаги, недвижимость, банковские депозиты и иное имущество. В качестве инвесторов паевых фондов могут выступать юридические и физические лица, за исключением государственных органов и органов местного самоуправления.

Инвестиционный пай как новый стендовый инструмент соединяет преимущества банковского вклада (простота вложения и изъятия денег, высокая ликвидность и надежность, сравнительно низкий риск потери основной суммы и дохода на курсовой разнице) и инвестиционного инструмента (более высокая доходность и спекулятивная привлекательность). Для инвестора это разновидность вклада с инвестиционной направленностью. Реестр владельцев инвестиционных паев ведется специализированным депозитарием на основании договора с управляющей компанией паевого фонда.

Паевой инвестиционный фонд может быть открытым или интервальным. В открытом паевом фонде управляющая компания обязана выкупить выпущенные ею инвестиционные паи в течение 15 дней с момента подачи заявки инвестора, что создает механизм защиты пайщиков от произвола управляющих. В интервальном паевом фонде управляющая компания обязана выкупать инвестиционные паи по требованию инвестора не реже одного раза в год. В связи с этим необходимо определить цены выкупа и продажи паев. Цена, по которой инвесторы покупают и продают свои паи, формируется в зависимости от стоимости чистых активов фонда.

Оценку чистых активов паевого фонда проводит независимый оценщик, в качестве которого может выступать коммерческая организация, имеющая лицензию, выданную Федеральной комиссией по рынку ценных бумаг.

Для получения лицензии коммерческая организация должна соответствовать следующим требованиям: иметь опыт практической работы не менее одного года; в ней должны работать не менее трех оценщиков, имеющих документ о соответствующем образовании; доля государственной (муниципальной) собственности в ее уставном капитале не должна превышать 10%.

Существует два варианта оценки чистых активов: историческая (по цене, сложившейся после предъявления требования о выкупе пая) и форвардная (выкуп производится по цене, сложившейся до момента подачи заявки). Каждый из этих вариантов имеет положительные и отрицательные черты.

Паевые фонды

, создаваемые без юридического лица, дают возможность избежать налога на прирост капитала, а также реализовать «налоговую прозрачность» фонда. Это означает, что пайщики фондов в части налогообложения ничем не отличаются от инвесторов, покупающих ценные бумаги различных эмитентов непосредственно на рынке. Профессиональное управление консолидированными средствами пайщиков позволяет им получать дополнительные преимущества перед прямыми инвестициями в ценные бумаги.

Профессиональное управление активами связано с определенными фиксированными издержками, которые в конечном счете вычитаются из доходов пайщиков фонда. Чтобы оставшаяся часть доходов в расчете на один пай была достаточно велика, объемы сконцентрированного в паевом фонде капитала должны быть значительными. По экспертным оценкам, паевой фонд, не сумевший за счет начального финансирования учредителями аккумулировать 30-50 млн долл., окажется нерентабельным.

Для создания и успешного функционирования паевых фондов необходима подготовка соответствующих специалистов. Поэтому в соответствии с принятой Федеральной комиссией по рынку ценных бумаг, Программой развития паевых инвестиционных фондов предусматривается создание специальных образовательных центров для участников рынка ценных бумаг по таким видам деятельности, как управление паевыми фондами, депозитарная деятельность, оценка имущества. Кроме того, в рамках программы предполагается реализация одного-двух пилотных проектов по созданию паевых инвестиционных фондов.

Фундаментальные свойства ценных бумаг. Временные, пространственные и рыночные характеристики ценных бумаг

Информационная инфраструктура фондового рынка - это система сбора, ведения и поставки информации о фондовом рынке для его профессиональных участников, эмитентов, инвесторов; представляет собой совокупность центров обработки и анализа информации, каналов информационного обмена и коммуникаций, линий связи, систем и средств защиты информации.

Информационная инфраструктура обеспечивает раскрытие информации на рынке ценных бумаг, снижение финансовых рисков при принятии инвестиционных решений. От качества информационной инфраструктуры – оперативности и достоверности получаемой информации – зависит функционирование рынка ценных бумаг. Эмитенты, инвесторы и профессиональные участники рынка ценных бумаг в определенных законом случаях должны раскрывать информацию о себе, о собственных ценных бумагах, а также об операциях с ценными бумагами.

Информационную поддержку рынка ценных бумаг осуществляют многочисленные участники, в том числе:

Органы государственной власти;

Информационные агентства и специализированная пресса;

Эмитенты;

Профессиональные участники рынка ценных бумаг.

С правовой точки зрения важное значение для участников рынка имеет информация, размещаемая на сайтах органов власти, осуществляющих регулирование рынка ценных бумаг. Так, официальный сайт Банка России (www.cbr.ru) содержит информацию о:

Регулировании финансовых рынков;

Защите прав потребителей финансовых услуг и инвесторов;

Действующих лицензиях, выданных профессиональным участникам рынка ценных бумаг;

Эмиссии ценных бумаг;

Мерах надзорного реагирования.

Организаторы торгов ежедневно публикуют фондовые индексы, биржевые котировки, сведения об объеме торгов. С учетом большого количества требований к раскрытию информации (см. подробнее раздел 5.4.), эмитенты ценных бумаг раскрывают на своих официальных сайтах в Интернете сведения для потенциальных инвесторов. Раздел «Акционерам и инвесторам» имеют сайты ведущих компаний («Газпром», «Лукойл», «Аэрофлот», «Магнит»).

Информационную поддержку фондового рынка осуществляют информационные агентства, занимающиеся сбором, систематизацией и реализацией информации о ценных бумагах (Рейтер (Reuters), Доу Джонс Телерейт (Dow Jones Telerate), Блумберг (Bloomberg), Тенфор (Tenfore), РосБизнес Консалтинг (РБК).

Профессиональные участники рынка ценных бумаг (брокеры, инвестиционные компании) в целях облегчения принятий решения инвесторами размещают на своих сайтах аналитическую информацию, прогнозы цен, рекомендации по совершению сделок.

Фондовые индексы

На рынке ценных бумаг одновременно обращается несколько тысяч ценных бумаг. Для того, чтобы инвесторы на рынке ценных бумаг могли быстрее принимать решения, используются специальные показатели – фондовые индексы. Индекс является статистическим показателем, представляющим динамику состояния объекта (например, цены, дохода и т.п.) на основе соотнесения показателя, характеризующего фактическое состояние объекта, и показателя, показывающего его состояние в базовый период времени. Фондовый индекс - это статистический показатель, отражающий изменение рыночных цен выборочной совокупности ценных бумаг из числа обращаемых на фондовой бирже. Фондовый индекс выражается в виде средней величины, рассчитываемой на основе курсовой стоимости ценных бумаг, входящих в состав индексного портфеля, являющегося базой расчета индекса ценных бумаг. Значения индекса выражаются в пунктах.

Старейшим из существующих индексов является индекс Доу Джонс , используемый на бирже в США. Он охватывает цены на акции 30 крупнейших американских корпораций (Coca-Cola, General Electric, McDonalds, Procter & Gamble). Также состояние рынка ценных бумаг можно оценить по индексам NASDAQ и S&P.

Индекс S&P – 500 публикуется компанией «Standard &Poors».. S&P-500 представляет собой взвешенный по капитализации индекс акций 500 корпораций, которые представлены в нем в следующей пропорции: 400 промышленных корпораций, 20 транспортных, 40 финансовых и 40 коммунальных компаний.

Индекс NASDAQ отражают цены на акции компаний, которые работают на рынках высоких технологий и обращаются на второй крупнейшей фондовой бирже США NASDAQ. Индекс рассчитывается на основании котировок более чем 4000 компаний.

В Великобритании старейшим индексом является Financial Times Industrial Ordinary Share Index или сокращенно FT-30(FTSE-30), созданный агентством Financial times в 1935 году. На сегодняшний день более популярным является FTSE-100 (Footsie) , включающий в себя акции 100 компаний разнообразных сфер деятельности.

Индексы деловой активности Германии рассчитываются по Франкфуртской фондовой бирже. Основной из них - DAX30 (по акциям 30 наиболее крупных компаний). Имеются также индексы DAX100 и CDAX (для 320 компаний).

Главными французскими индексами являются CAC-40 и CAC General, включающими в листинг соответственно 40 и 250 крупнейших французских корпораций.

Японский индекс Nikkei-225 рассчитывается по методике Dow Jones для акций 225 компаний, оборачивающихся на крупнейшей после Нью- Йоркской Токийской фондовой бирже. Ведущий азиатский индексHang-Seng публикуется Гонконгской фондовой биржей на основе котировок акций 33 компаний.

В России ключевыми индикаторами фондового рынка являются индекс РТС и индекс ММВБ . Исторически индексы рассчитывались для двух бирж – биржи РТС и ММВБ соответственно. После объединения двух бирж в одну индексы продолжают рассчитываться отдельно.

Расчёт индекса РТС производится на основе 50 ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленным в ЗАО «Фондовая биржа ММВБ». Индекс РТС рассчитывается в долларах США. Индекс ММВБ рассчитывается в рублях. Изменение индексов можно представить наглядно в виде графика

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Значимость функционирования рынка ценных бумаг для экономического развития страны. Сущность фондовой биржи. Методика расчетов рыночных курсовых индексов. Анализ состояния фондовой биржи в Российской Федерации. Пути выхода фондовых бирж из кризиса.

курсовая работа , добавлен 14.06.2009

Общая характеристика организованных рынков ценных бумаг. Организация и принципы деятельности Нью-Йоркской фондовой биржи. Внебиржнвые торговые системы. NASDAQ. Опционные биржи. Фьючерсные биржи. Государственное регулирование рынка ценных бумаг США.

контрольная работа , добавлен 22.11.2007

Понятие, значение и функции фондовой биржи. Характеристика членов фондовой биржи и органов ее управления. Оценка деятельности Московской межбанковской валютной биржи на рынке ценных бумаг. Влияние мирового финансового кризиса на деятельность биржи.

курсовая работа , добавлен 02.03.2011

Сущность и структура рынка ценных бумаг; организация биржевой торговли. Анализ и особенности развития и функционирования фондового рынка Кыргызстана. Динамики развития рынка ценных бумаг, приоритетные направления и перспективы развития фондовой биржи.

курсовая работа , добавлен 13.06.2014

Особенности межбанковского международного валютного рынка Forex, классификация трейдеров. Технический анализ - метод прогнозирования изменения цены торгуемых валют. Технические индикаторы тенденций, осцилляторы, дивергенция как признак разворота тренда.

презентация , добавлен 11.12.2014

Понятие и экономическая природа ценных бумаг. Деятельность фондовой биржи. Анализ состава, структуры, динамики рынка ценных бумаг в Республике Беларусь. Основные направления развития белорусского фондового рынка. Основные типы и виды ценных бумаг.

курсовая работа , добавлен 15.12.2009

История возникновения фондовой биржи в Азербайджане. Операционный механизм фондовой биржи. Инфраструктура и основы функционирования фондового рынка. Цифры и факты бакинской фондовой биржи. Пути дальнейшего развития на рынке государственных ценных бумаг.

курсовая работа , добавлен 04.05.2008

Информационное обеспечение рынка ценных бумаг с целью формирования цивилизованных условий функционирования фондовой биржи и создания механизма ее прозрачности. Понятие служебной и инсайдерской информации. Понятие, разновидности и погашение облигаций.

контрольная работа , добавлен 23.01.2011

Министерство науки и образования

Марийский государственный технический университет

Кафедра экономики и финансов

Курсовая

работа по предмету «Рынок ценных бумаг»

на тему:

«Интернет

– торговля ценными бумагами в

России»

Выполнила: студентка ФК-32зу

Черёмушкина О.В.

Зачетка №1090423678

Проверила: доцент кафедры

экономики и финансов

Кошелёва Л.В.

Йошкар

– Ола

2011

Содержание

Введение

3

1.

Общее представление о современном интернет-трейдинге

4

1.1Развитин интнрнет- технологий

на рынке ценных бумаг

7

1.2Развитие Интернет-трейдинга

в России 10

1.3Преимущества

и недостатки использования Интернет-

торговли

12

Заключение

14

Список

использовано литературы

16

Практическая

часть

17

Введение

Развитие

современных технологий и каналов

коммуникаций позволило сделать

еще более доступным рынок

ценных бумаг для инвесторов. На

сегодняшний день разработано множество

решений, позволяющих самостоятельно

покупать и продавать ценные бумаги,

не выходя из дома, используя компьютер,

подключенный к сети Интернет. Все

это оказало существенное влияние

на развитие фондового рынка и

привело к активной торговле сотен

тысяч инвесторов

Развитие

Интернета и Интернет- технологий

в последние годы приняло стремительный

и всепоглощающий характер. Благодаря

Интернет-технологиям приобретение

ценных бумаг, признанное во всем мире

наилучшим способом вложения свободного

капитала, доступно сегодня всем желающим.

В считанные секунды можно

сформировать инвестиционный портфель,

а затем управлять активами, получая

без промедления всю необходимую

информацию (котировки, анализ, прогнозы)

в любой точке земного шара.

Спрос на интерактивную торговлю

акциями, опционами, фьючерсами растет

с каждым днем. Все больше банков

и брокерских компаний осваивают

новое перспективное направление

своей деятельности. Трейдинг в сети

привлекает потенциального инвестора,

прежде всего внешней простотой

совершения сделок и низкими тарифами

на услуги онлайн-брокеров. При этом,

так же, как и в реальности,

инвестор может воспользоваться

полнофункциональным сервисом, всецело

полагаясь на квалифицированные

консультации брокера, или дисконтным

сервисом, когда вся ответственность

за принятие торгового решения перекладывается

на плечи инвестора.

1.

Общее представление о современном интернет-трейдинге

Интернет-трейдинг

впервые получил известность

в середине 90-х годов как технология,

позволяющая упростить и ускорить

процесс приема заявок от частных

инвесторов на операции с ценными

бумагами, а также как чрезвычайно

прибыльный бизнес. В конечном итоге

это привело к пересмотру ряда

экономических моделей и концепций

функционирования мировых финансовых

рынков в целом, возникновению принципиально

новой конкурентной среды, разработке

технологических стандартов, появлению

новых игроков, торговых площадок и

финансовых инструментов.

Онлайновые

технологии подоспели как раз

вовремя и оказались манной небесной

для дисконт-брокеров. Получившаяся

в результате этого симбиоза модель

бизнеса оказалась экономически

востребованной и, более того, фактически

создала новый рынок услуг. Интернет-трейдинг,

как и любой И-бизнес, растет за

счет оборота. Заработала самодостаточная

цепочка: чем меньше комиссия и проще

технология, тем больше клиентов, а

значит - больше транзакций, больше прибыль,

несмотря на то, что комиссия постоянно

снижается. Рядом с брокерами

сразу появились поставщики финансовой

информации, начали издаваться новые

журналы, книги, проводиться конференции,

открываться учебные и консалтинговые

центры и т.д. Возникла целая отрасль

услуг. С другой стороны, этот бизнес,

“расшевелив” новый слой клиентов,

привлек на фондовый рынок массу

частных инвесторов. Спрос на акции

неминуемо толкал котировки вверх,

поддерживал высочайшую ликвидность

и привел к расцвету инвестиционной

эйфории. Многие аналитики считают,

что этот феномен явился основной

причиной подъема американского

рынка акций в целом за последние

годы.

Востребованность

этого сервиса со стороны потребителей

подтверждает и реакция фондового

рынка. Например, именитый брокерский

дом Charles Schwab еще несколько лет назад

был аутсайдером. Вовремя уловив тенденцию

и переориентировавшись на предоставление

услуг в режиме он-лайн, он в 1996 году стал

ведущим Интернет-брокером в мире. Сейчас

Charles Schwab обслуживает около 3,3 млн. инвестиционных

счетов, совершая порядка 180 тыс. транзакций

в день.

Ряд

аналитиков акцентируют внимание на

спекулятивном характере операций

многих частных инвесторов и считают,

что деньги, пришедшие на рынок

в результате рассматриваемых процессов,

крутятся там чисто “виртуально”.

На самом деле эти капиталы реально

работают на рост экономики. Например,

венчурные high-tech-компании (связь, Интернет,

биотехнологии и т.п.) получили реальный

механизм заимствования средств с открытого

рынка, которые оперативно вкладываются

в разработки и маркетинг.

Отметим,

что с внедрением Интернет-технологий

уменьшилось время принятия решений

и реакции участников на рыночную

ситуацию. За счет резкого роста

числа сделок (пусть и небольших

по объему) увеличилась скорость оборота

капитала. Сдвиги в структуре инвесторов

вкупе с новыми технологиями привели

к изменению характера и динамики

самих рынков. Даже технические аналитики

повсеместно признают, что наработанные

модели уже не действуют.

Указанные

факторы приводят к новым экономическим

концепциям и моделям бизнеса. Мировые

финансовые рынки активно переходят

к “розничной” модели развития,

переориентируя свою инфраструктуру на

индивидуального инвестора.

Новые

принципы организации торгов требуют

разработки новых инструментов и

правил их обращения. В США и в

Европе резко ускорился процесс

создания новых торговых площадок,

в том числе альтернативных торговых

систем (АТS) и сетей электронной связи

(ЕСN), возросла конкуренция между ними.

Так

как Интернет позволяет предоставить

клиенту в одной точке доступа

практически неограниченный набор

интерактивных сервисов, то развитие

бизнеса (и Интернет-трейдинга в

частности) идет на основе принципа “функциональной

полноты”. Компании стремятся объединить

на своем сайте настолько полный комплекс

услуг - банковских, инвестиционных, страховых,

информационных, чтобы клиенту не было

необходимости обращаться в другие фирмы.

Финансовая

компания, предоставляющая такой

полномасштабный сервис, фактически

получает возможность контролировать

все денежные операции клиента, начиная

от займов на покупку недвижимости

и кончая пенсионными схемами.

Многие

брокеры стали партнерами, либо собственниками

ЕСN и развивают свои собственные АТS, а

ведущие поставщики финансовой информации

стремятся включить исполнение ордеров

в число своих услуг. Например, провайдер

GlobalNet Financial заключил стратегический альянс

с сетью NexTrade, купив ее торговую платформу

и получив доступ ко всем ее рынкам. Тем

самым он добавил к своим уникальным информационным

возможностям услуги по Интернет-трейдингу.

Datek владеет электронной сетью Island и таким

образом обеспечивает своим клиентам

возможность торговли акциями, котируемыми

на NASDAQ, после закрытия официальной торговой

сессии. Е*Тradе заключил альянс с ЕСN Instinet.

(в которой присутствуют акции NYSE и NASDAQ)

с аналогичной целью.

С

другой стороны, происходит формирование

специализированных сервисов, ориентированных

на разные типы инвесторов. Например, средний

размер клиентского портфеля у Раine

Webber составляет 1 млн долларов. Понятно,

что такая клиентура имеет совсем иные

критерии оценки и выбора контрагента,

во всяком случае, не размер комиссионных.

Поэтому руководство крупных инвестиционных

банков хотя и развивает онлайновый сервис,

но рассматривает его как дополнительный.

Вполне возможно, что более практичным

для таких “китов” является не создание

собственного подразделения, а покупка

одного из Интернет-брокеров со всеми

его технологиями и клиентурой.

Интернет-трейдинг

в Америке. В США за последние

два года из общего числа акций, проданных

частным и корпоративным инвесторам,

более 25% прошло через Интернет-брокеров.

1.1 Развитие интернет-технологий

на рынке ценных бумаг

Под

влиянием современных Интернет- технологий

в мире происходят коренные структурные

преобразования процессов ведения

бизнеса. В значительной степени

эти изменения коснулись и

финансовой среды, которая по своему

характеру является одной из наиболее

перспективных для электронной

коммерции, так как допускает

практически полную автоматизацию

большинства процессов.

Интернет

- это неформальная мировая компьютерная

сеть, объединяющая миллионы пользователей,

которая представляет собой открытую

систему, не имеющую какого-то центра,

из которого она может контролироваться.

Интернет предоставляет несколько

способов связи: через всемирную

паутину (word wode web - www), электронные доски

объявлений, электронную почту (е-mail). Общая

черта этих способов - практически мгновенная

передача информации. Для этого необходимо

иметь компьютер с модемом и подключение

в Интернет.

Торговля

ценными бумагами через Интернет

началась фактически в 1995 году в США,

когда появились первые электронные

брокеры, в 199 году около 14% всех приказов

поступало через Интернет. Более

30% объема торговли акциями НФБ и

НАСДАК приходится на сделки через

Интернет. В Великобритании количество

сделок с акциями, совершаемых через

Интернет, удваивается каждые 3 месяца.

Внедрению Интернета в торговлю

ценными бумагами способствует снижению

комиссионных. По данным Business Week, приобретение

200 акций через Интернет обходилось в 8-29

долларов США, в то время как такая же сделка

через классического брокера обошлась

бы в 116 долларов США.

Электронная

торговля является одним из ключевых

факторов роста мирового фондового

рынка. Сейчас мало кто сомневается

в том, что за Интернет-технологиями

стоит большое будущее, о чем

ярко свидетельствуют объемы инвестиций

в электронный бизнес, его впечатляющие

обороты и капитализация. Некоторые

аспекты вообще ставят под сомнение

сам факт существования традиционных

брокерских компаний в ближайшем

будущем.

Еще

3-4 года назад Интернет представлял

собой просто систему передачи информации,

то сейчас электронные технологии активно

входят в другие виды профессиональной

деятельности, как на рынке ценных

бумаг, так и на финансовых и товарных

рынках. Интернет развивается подобно

взрыву. В 1996 г. число пользователей

Интернета в мире было 40 млн, а

на сегодняшний день около 300 млн

человек. Ожидается, что к 2005 г. число

людей выходящих в сеть, превысит

1 млрд. Более 150 государств имеют прямой

доступ к сети. Практически каждые

2 секунды регистрируется новый пользователь

сети Интернет.

Ожидается,

что объем Интернет-экономики

увеличится до 1 трлн долларов США в

2001 г. и до 3 трлн долларов США в 2003

г. В ближайшие 5 лет объем может

быть увеличен более чем в 10 раз,

достигнув отметки в 6,9 трлн долларов

США.

Объем

продаж через Интернет Европе в 2002 году

увеличится почти в 7 раз и достигнет

2000 млрд долларов США. Таким образом,

объем электронной торговли составит

около 9% от всего объема мировой

торговли товарами и услугами. Число

покупателей в системах электронной

коммерции должно вырасти с 31 млн

долларов США в 1998 году до 183 млн долларов

США в 2003 году.

Хотя

развитие Интернета в России отстает

по абсолютным показателям от США, темпы

его роста превышают. Годовой

прирост Интернет-аудитории в

США в 1999 году составлял 15%, а в

России - 108%. По итогам 2000 года Россия вошла

в список 15 стран, в которых доля пользователей

Интернета в общем объеме населения страны

наиболее значительна.

В

России Интернет-торговля развивается

бурными темпами. В 1999 году торговля

через Интернет достигла 111 млрд долларов

США. По прогнозам, через 3 года объем

продаж превысит 1,3 трлн долларов США.

Это уже будет сравнимо с центрами

торговли ценными бумагами в Нью-Йорке,

Лондоне, Токио.

Интернет

постепенно превращается в глобальную

распределенную среду финансовых транзакций

и инвестиций, В настоящее время

частный инвестор имеет доступ к

такому же качественному информационно- финансовому

сервису, который ранее был доступен

лишь крупным брокерам, банкам и

другим институциональным инвесторам.

Благодаря

Интернет-технологиям приобретение

ценных бумаг, признанное во всем мире

лучшим способом вложения свободного

капитала, стало доступно всем желающим.

В считанные секунды можно

сформировать инвестиционный портфель,

а затем управлять активами, без

промедления получая всю необходимую

информацию (котировки, анализ, прогнозы)

в любой точке страны.

Сегодня

мы находимся на этапе создания автоматизированных

систем сбора заявок и можем стоить

полноценные автоматические Интернет-системы.

Нужно идти к комплексным системам

удаленного обслуживания клиента, где

все услуги могут быть получены клиентом

удаленно. Каждый сможет сам управлять

своими активами и поддерживать электронные

распоряжения по всем видам деятельности.

Клиенту не нужно ехать к брокеру

ни для перевода, ввода и вывода

денег или ценных бумаг, ни для

подтверждения реестра совершенных

операций. Обслуживание клиента полностью

переносится в он-лайновое пространство,

т.е. в режим реального времени.

Комплексная

система это:

Интернет-трейдинг

(торговля ценными бумагами);

Интернет-банкинг

(управление денежными средствами);

Интернет-депозитарий

(управление ценными бумагами).

1.2Развитие

Интернет-трейдинга в России

Возможность

торговать ценными бумагами через Интернет

(Интернет-трейдинг), кардинально изменившая

не только технологию работы на фондовых

рынках Запада, но и сам фондовый рынок,

теперь появилась и в России. В последнее

время рынок услуг Интернет-трейдинга

переживает бурный рост. Многие рассматривают

его в качестве основного пути расширения

фондового рынка и привлечения к работе

на нем региональных и индивидуальных

инвесторов. В развитии этого направления

заинтересованы все категории участников

рынка - организаторы торгов (биржи и

внебиржевые торговые площадки), брокеры-дилеры,

инвесторы, эмитенты, а также технологические

компании, занимающиеся разработкой программного

обеспечения для данного вида услуг.

Всестороннее

внедрение информационных технологий

в жизнь современного общества не

минуло и фондовый рынок. Совершение

операций с ценными бумагами теперь

требует минимальных временных

затрат. Фактор времени зачастую является

решающим для профессиональных участников

торгов на фондовых биржах. Интернет-трейдинг,

как принципиально новая форма

осуществления транзакций с ценными

бумагами, появился сравнительно недавно,

в нашей же стране он получил развитие

только в конце прошлого столетия.

Интернет-трейдинг фактически

представляет собой

механизм реализации

различных операций

по купле-продаже активов

посредством Интернета.

В качестве таких

активов могут выступать ценные бумаги

– акции, облигации, векселя, срочные контракты,

валюта, золото, иными словами, все, что

торгуется на мировых биржах.

Основными

характеристиками Интернет-трейдинга

являются:

Режим реального времени

Высокая скорость изменения котировок

Специфика психологического восприятия

торгов

Удобство в использовании

Неограниченные возможности (качественные

и количественные)

Глобальность

Возможность непрерывного мониторинга

портфеля и его быстрой коррекции

Возможность использования дополнительного

программного обеспечения "не отходя

от кассы" для технического анализа

Непрерывный поток информации

Интернет-трейдинг

- это, в первую очередь, возможность

получения дохода за счет самостоятельного

выполнения операций купли-продажи бездокументарных

ценных бумаг через интернет на специализированных

торговых площадках, иначе говоря, биржах.

В России есть две ведущие биржи, это

Московская Межбанковская

Валютная Биржа (ММВБ)

и

Российская

Торговая Система (РТС)

.

Раньше,

до появления систем интернет-торговли

ценными бумагами, было необходимо

звонить по телефону в офис компании-брокера

специальному агенту, работающему с

клиентами (sales manager). Он, в свою очередь,

связывался со своим коллегой (trader),

который находился непосредственно

в торговом зале биржи и передавал

ему заявку клиента на приобретение

или продажу ценных бумаг. При

такой технологии работы цена сделки

определялась клиентом практически "вслепую",

то есть клиент делал заявку, не зная

реальную картину спроса и предложения

на интересующий его актив.

Современные

системы интернет-трейдинга позволяют

клиенту полностью видеть текущую

картину: очередь заявок на покупку, очередь

заявок на продажу, совокупный объем заявок

на покупку и совокупный объем заявок

на продажу. Кроме того, клиент, использующий

систему интернет-торговли, получает значительный

выигрыш времени, потому что от момента

принятия клиентом решения о покупке или

продаже актива до выставления заявки

на биржу проходит несколько секунд.

1.3.Преимущества

и недостатки использования Интернет-

торговли

Преимущества:

1.

Переход на сетевые технологии

торговли резко повышает эффективность

работы клиентов на фондовом

рынке. У обычного брокерского

обслуживания при росте числа

клиентов появляется ограничение

- пропускная способность брокера.

Дело в том, что клиента нельзя "напрямую

посадить за терминал" биржи. Это запрещено

законодательством, биржевыми правилами,

поэтому клиент может выставлять свои

заявки только через брокера. Если 300 клиентов

разделить на 10 брокеров, это не значит,

что на каждого получается 30 клиентов

в день. Все 300 клиентов, конечно, позвонят

брокерам именно в тот момент, когда на

рынке происходят какие-то изменения.

Естественно, кто-то из них не успеет сделать

то, что хочет.

2.

Обычное брокерское обслуживание

зачастую сопряжено с частым

запаздыванием информации, которая

поступает клиенту. В этом смысле

Интернет-трейдинг значительно повышает

эффективность и качество работы

клиента, он видит текущий рынок

и может реагировать даже на малейшее

его движение.

3.

Интернет-трейдинг резко снижает

планку средств, с которыми

можно приходить на фондовый

рынок: даже с небольшими средствами

можно получать реальную отдачу.

4.

Значительный плюс Интернет- торговли:

она привлекает деньги населения в реальную

экономику. У населения "на черный день"

отложены суммы, сравнимые с нашим национальным

долгом. Первые шаги Интернет-трейдинга

свидетельствуют, что объемы сделок и

их количество возрастают многократно

как за счет притока новых клиентов, так

и за счет более активной работы прежних.

5.

Еще один эффект, вызванный Интернет-торговлей,

– изменение психологии игрока.

Он тут же видит все последствия

своих действий, у него есть

время исправить некоторые из

них. Игрок становится более

дисциплинированным, так как самоорганизация

чрезвычайно важна для этого

рода деятельности.

Недостатки:

1.

Посреднические организации должны

перестраивать свой бизнес, потому

что он становится более технологичным.

Ненормально, если количество

сделок и клиентов выросло

в 100 раз, а бэк-офис по-прежнему

работает на счетах.

2.

Как только происходит внедрение

интернет-технологий, и посредники

начинают обслуживать клиентов

через Интернет, у них появляется

потребность в защите информации,

в надежном соединении. Все это стоит

денег.

3.

Необходимо дублировать каналы.

Пока инвесторы работали по

телефону или были в зале, технологические

провалы особенно никого не

затрагивали. Но при развитии

сетевой торговли ситуация становится

совсем иной.

4.

Объективно существует целый

ряд проблем, решить которые

посредством Интернет-связи практически

невозможно, необходимы личные встречи

и переговоры, что в случае

удаленности контрагентов бывает

сложно осуществимо. Возникает

недопонимание, что может привести

к снижению эффективности сотрудничества.

Заключение

До

сих пор многие эксперты считают,

что время электронной торговли

в России еще не пришло, однако можно

с уверенностью сказать - оно стремительно

наступает. Изменения, свидетелями

которых мы стали в последние

годы, позволяют сказать большее.

Бизнес в Интернет это реальность,

которая на сегодняшний день определяет

будущее российского фондового

рынка.

Итак, интернет-трейдинг

это:

- возможность

получения дохода;

низкие затраты на совершение сделок;

самостоятельное управление активами;

оперативный доступ к реальной информации о ходе торгов;

мгновенная передача заявок на биржу;

работа из любого места, где есть возможность подключить Ваш компьютер к сети Интернет;

защита Ваших данных с помощью сертифицированных средств криптозащиты.

Федеральная комиссия по рынку ценных бумаг /ФКЦБ/ будет поддерживать развитие Интернет-торговли на российском фондовом рынке, что, по мнению членов этой комиссии, будет способствовать привлечению на рынок частных инвесторов при минимальных издержках с их стороны. Перед ФКЦБ сейчас стоит задача узаконить электронный документооборот при торговле ценными бумагами, внести изменения в правила ведения профессиональной деятельности и положение о внутренней отчетности профучастников рынка ценных бумаг. ФКЦБ намерена провести независимую экспертизу систем торговли в Интернете и проверку участников фондового рынка, которые осуществляют активную деятельность через Интернет.

Список

использованной литературы

1. Баринов

Э.А. Рынки: валютные и ценных бумаг. - Экзамен,

2000.

2.

Беляев

М. Прошлое и будущее Интернет-трейдинга

в России.// «Рынок Ценных Бумаг», 2001.

3

.

Бурдинский А. Перспективы развития российского

рынка финансовых Интернет-услуг.// «Мир

электронной коммерции», 2000.

4.

Коржов

В. ММВБ: курс на Internet.// Computerworld, 2000.

5.

Колтынюк

Б. А. Ценные бумаги: Учебник. - Издательство

Михайлова В. А., 2000.

6. Миркин

Я. Розничные торговые системы и Интернет-трейдинг:

анализ ситуации, стратегия развития.//

«Рынок Ценных Бумаг», 2000.

7.

Сафонова

Т. Ю. Биржевая торговля производными инструментами:

Учеб.- практ. пособие. - Издательство Дело,

2000

.

8.

Субботин

С. Интернет-коммерция – «за» и «против».//

«Рынок ценных бумаг», 2000.

9. Телятников

А. Проблемы и перспективы электронной

торговли на российском рынке ценных бумаг.//

«Рынок Ценных Бумаг», 2000.

10.

Шестаков

А. В., Шестаков Д. А. Рынок ценных бумаг.

- 2-е изд., перераб. и доп. - ИД «Дашков и

К», 2000

Практическая

часть

Вариант

2

Задача

1

Рассчитать

ставку выплаты дивидендов (в процентах

к номиналу) по обыкновенным акциям

и размер (массу) дивиденда в расчете

на одну обыкновенную акцию. Все акции

акционерного общества находятся

в обращении.

Дать

оценку эффективности дивидендной

политики акционерного общества, определив:

а) доход на одну акцию;

б)

доход на одну обыкновенную акцию;

в) коэффициент выплаты дивидендов;

г) коэффициент реинвестирования

прибыли;

д) показатель Р/Е («цена/ прибыль»);

е) дивидендную доходность обыкновенной

акции.

D пр = С пр * ставка дивиденда

D пр

и т.д.................