Образование

В 1997 году закончила Воронежский Государственный Университет по специальности «Бухгалтерский учет и аудит». Свободно владеет английским языком.

Карьера в СДМ-БАНКе

История Аллы Владимировны и СДМ-Банка – это больше чем просто история успешной карьеры топ-менеджера. По словам Аллы Владимировны, филиал в Воронеже – это не просто работа, служба, карьера. Это часть жизни, часть семьи, второй дом. Причем сейчас уже можно с уверенностью говорить о трудовой династии: Алла Владимировна стала директором филиала после своего отца Владимира Андреевича Воронова. Именно он был первым руководителем филиала, создавшим его в 1995 году и обеспечивавшим устойчивое развитие бизнеса до 2012 года.

К моменту назначения на должность директора Алла Владимировна проработала в СДМ-Банке уже более 15 лет. Начинала, как и полагается вчерашней студентке, с должности экономиста.

Сейчас Алла Владимировна с улыбкой вспоминает, что делать приходилось практически все, не ограничиваясь только своими прямыми обязанностями, «разве что водителем или IT-специалистом я не работала – а так была везде на подхвате». Отношение к филиалу было сформировано именно отцовским руководством: никогда не подходить к задачам формально, жить на работе, относиться к филиалу как к своему детищу – вот основные принципы, по которым строилась работа Аллы Владимировны в течение всей трудовой деятельности.

Перечень должностей Аллы Владимировны красноречиво подтверждает, что именно такое отношение – залог успеха и бизнеса, и человека в нем.

- 1997 год – экономист;

- В 2000 году была переведена на должность инспектора внутреннего контроля;

- В 2003 году была назначена на должность кредитного инспектора;

- В 2004 году была переведена на должность начальника кредитного отдела;

- В 2008 году была назначена на должность заместителя директора филиала СДМ-Банка г. Воронеже;

- В 2012 года – стала директором филиала.

Личные качества

Еще до того, когда Алла Владимировна стала «правой рукой» своего отца в банке, ее личные достижения впечатляли. Закончила математическую школу, с красным дипломом и без единой четверки закончила Университет, была одной из лучших студенток курса. Алла Владимировна признается, что математика и цифры не только не пугают ее, наоборот, в этой области у нее «поет душа». Поэтому и работу именно в кредитном отделе вспоминает с особой теплотой. «Из всех отделов именно кредитный – самый любимый, - это мое» - признается Алла Владимировна.

Секрет успешной карьеры

Это всегда достойно восхищения, когда видно, что человек находится на своем месте и занимается тем, что ему нравится и что у него получается. Алла Владимировна признается, что ее много раз приглашали на работу в другие банки, но оставить свой родной банк она бы не смогла.

Сейчас в филиале СДМ-Банка в Воронеже работает 28 человек, и Алла Владимировна прикладывает все усилия к тому, чтобы всем сотрудникам в банке было интересно и чтобы работа, как бы много ее ни было, доставляла удовольствие. «в нашем филиале – очень небольшая текучка кадров. И мы этим очень гордимся. Стараюсь передавать свой позитивный настрой и ответственное отношение к делу всем своим сотрудникам» - замечает Алла Владимировна.

Основная команда филиала работает вместе уже больше 10 лет. Причем всем, и сотрудникам, и что очень важно, клиентам – очень нравится наш микроклимат и атмосфера. Отсюда и большое количество постоянных клиентов, которые обслуживаются у нас вот уже около 19 лет. Клиенты остаются верны банку, и команда филиала этим также очень гордится.

Хочешь приумножить капитал — инвестируй или спекулируй на бирже. Боишься потерять деньги — создай инвестиционный структурный продукт. И продавай его клиентам. Чтобы привлекать больше клиентов — обещай им полную сохранность вложенных средств.

Наблюдение из жизни.

Банки (Сбербанк, Альфа), брокерские дома (Открытие, БКС, Финам, Атон) предлагают своим клиентам структурные продукты с полной защитой капитала. Выбираешь себе понравившийся продукт, инвестируешь деньги, получаешь прибыль. Без риска.

Хочу! Хочу! ХОЧУ!

Посмотрим, как это работает. Нужно ли это нам? И конечно же все то, что не лежит на поверхности и скрыто от глаз.

Итак, поехали!

Как все начиналось

Приходите вы в банк или к брокеру и изъявляете желание выгодно вложить деньги. И чтобы доходность была побольше. И надежность повыше.

Стандартные банковские депозиты не радуют процентами по вкладам. Какие то копейки получаются.

На биржу как-то боязно идти. Вы слышали, что это очень рискованный рынок. И хотя можно заработать. Но также есть и вероятность понести убытки. Рынок скачет как сумасшедший: вверх-вниз, а иногда и просто вниз, вниз и еще раз вниз.

Вы к этому не готовы. Да и понятия не имеете, что покупать? Какие то акции непонятные. А какие? И почему именно одних компаний, а не других?

Слишком много вопросов без ответов.

«Спокойно. Выход есть» — говорят вам.

Все ваши проблемы и страхи вполне решаемы.

Консультант (он же брокер, он же менеджер-продавец) по секрету начинает рассказывать вам, как вложить деньги архи выгодным и сверхнадежным способом.

Есть один хороший вариант инвестирования. И рассказываю его только потому, что вы мне понравились. Хороший ты парень (девушка). По братски, поделюсь с тобой темой как и рыбку съесть и … ой, это из другой сказки. Сейчас не о том речь.

Короче, есть продукт с гарантированной защитой капитала. То есть, деньги ты точно не потеряешь. Чтобы не произошло. И с просто огромным, нет не так — ОГРОМНЫМ потенциалом доходности .

Представь. Ничем не рискуя — заработать денег. И даже делать ничего не надо. Наши высококвалифицированные профессионалы с красными дипломами и кучей сертификатов в сфере финансов и сотнями лет практики, сделают все за тебя братан.

Можно сказать ты уже в шоколаде (… скоро будешь … может быть … когда-нибудь… наверное).

Только учти, порог входа в «золотое эльдорадо» начинается от 300-500 тысяч рублей.

Только богатые могут себе это позволить (они в основном все так и инвестируют). А они то, точно знают, за что платить деньги. За качество. Эксклюзив. Настоящий инвестиционный продукт высокой пробы.

Ну что? Ты в деле?

Блин, заинтересовал скотина. Давай выкладывай, что хотел предложить.

Все клиент поплыл. Он на крючке.

Что такое структурный продукт

Может иметь различные названия (инвестиционной вклад, структурная нота, индексируемый депозит или депозит с защитой капитала), но смыл один.

Хочешь заработать всего за 1 год 20-30%, а если повезет, то и все 40-50% прибыли.

Причем без всякого риска. Самый худший сценарий для тебя — это полный возврат внесенных средств.

Сколько положили — столько и вернется. 100% защита капитала.

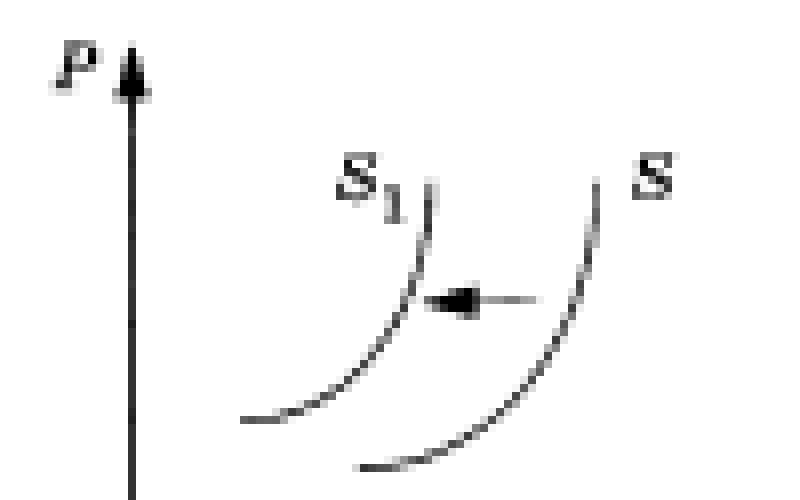

Принцип работы структурных продуктов прекрасно иллюстрируете эта схема.

Клиент выбирает один из предложенных сценариев развития событий или инвестиционных идей. Вкладывает деньги. И … ждет своего звездного часа и денег в виде прибыли.

В сценарии обычно закладывается рост (но может быть и падение) базового актива:

- золото;

- нефть;

- рубль/доллар;

- отдельные акции;

- фондовые индексы;

- и прочее прочее прочее.

Например, идея на повышение цен на золота в течение года. Будет рост на 20%, клиент получит 10-20-30%. Здесь ставка доходности будет зависеть от срока инвестирования и других условий. Роста не будет, клиенту возвращается первоначально вложенная сумма.

Линейка инвестиционных продуктов зависит от банка или брокера. От скромных 1-2 до 10-20 торговых идей. Плюс есть возможность собирать свой продукт с заданными параметрами.

Согласитесь, звучит как сказка! Вот он источник богатства!

Стоп! Но меня что-то начинают одолевать смутные сомнения. Здесь есть какой-то подвох.

Нет никакого подвоха. Все честно, без обмана у волшебника Сулеймана.

Какой на фиг Сулейман, если он Ахмед. И не волшебник. А так, фокусник.

Ладно, будем серьезными, как на уроке в школе или на лекции в университете.

Когда речь идет о деньгах. Особенно собственных, честно заработанных. Хочется полностью разобраться в способе инвестирования. И несмотря на красивую обертку, посмотреть что внутри.

И часто бывает, что чем красивее обертка, тем более вероятно, что внутри будет не шоколад, а обычная дешевая карамель. Закон сохранения энергии. Или денег. У кого-то убыло и по странному совпадению у кого-то сразу же стал толще бумажник.

Как это работает или что под капотом?

Полученные деньги от клиента делятся на две части:

- рисковую;

- безрисковую или доходную.

Львиная часть капитала (90-95% и выше) направляется в доходную часть: депозиты или облигации. Для обеспечения фиксированной прибыли. Именно она создает 100% защиту капитала.

Доля высчитывается таким образом, чтобы начисленные проценты дополнили капитал обратно до первоначального значения.

Из вложенных 100 тысяч, нужно на 93 тысячи купить облигаций с доходом 8% годовых. Через год получим в виде процентов чуть больше 7 тысяч рублей. В итоге это дает нам искомые 100 тысяч рублей. Задача по защите выполнена.

Вторая малая часть капитала идет на покупку базового актива. Но напрямую доллары, нефть или акции нет смысла покупать. Дорого и потенциал прибыли невысок.

Используют в основном опционы (нет, не бинарные на Форекс). На срочном рынке.

Краткий ликбез.

Опцион — это право купить (продать) актив по заранее установленной цене (с кем ты разговариваешь? ни фига не понятно).

На примере, и все встанет на свои места.

Вы думаете, что доллар через год будет стоить дорого. Очень дорого. Ваши действия? Купить баксов на все деньги и ждать. Но…

Во-первых, чтобы что-то существенно заработать, нужно много денег.

Во-вторых, если курс упадет, вы понесете убытки. И возможно огромные.

Что делать?

Можно купить опцион. Условно стоит сейчас бакс 65 рублей. Покупаете годовой опцион, с правом в течение года купить доллары в любой момент по 65 рублей. Отдадите за это рубля 3 за доллар. Причем это ваши максимальные возможные потери. Если бакс упадет до 50 (да хоть и до нуля) ваш опцион просто сгорит как неиспользованный (потеряете всего 3 рубля, а не 20).

Зато, если курс улетит например до 75, чистая прибыль составит 7 рублей или 230% доходности.

Примерно по такой же схеме и работают структурные продукты.

На необходимый актив (нефть, золото, биржевой индекс) покупается опцион. Если все пойдет хорошо, заработаете много денег. Если нет, по крайней мере сохраните то, что вложили.

Прибыль делится между клиентом и банком согласно коэффициенту участия (КУ).

Например, при КУ 50% — делим по-братски, пополам. 40% означает, что с каждой заработанной 1 000, банк заберет себе 600 рублей.

Минусы и прочие подводные камешки и нюансы

Защита капитала

Какой может быть здесь подвох? В прямом смысле его нет. Вложили 100 рублей, вы и получите их обратно. В случае, если торговая идея не сработает.

Но умалчивается о двух очевидных вещах:

- Инфляция. За 1 год ценность денег уменьшится. И по факту обратно вы получаете меньше (95 булок хлеба от 100 вложенных)

- Недополученный доход. Ваши сто рублей вы могли бы также спокойно самостоятельно положить на депозит или купить короткие ОФЗ с фиксированным доходом и за это время накапали бы проценты (было 100 батонов, станет 105).

В итоге защита капитал оборачивается для клиента двойными потерями (минус десять булок хлеба).

Двойные комиссии

Я не против комиссий. Но при одном условии — если они берутся за результат.

Получена прибыль — можно и поделится. Не жалко (хотя кого я обманываю? Все равно жалко). Нет результата — за что платить то?

При покупке структурных продуктов в стоимость сразу же вшита комиссия.

И не банку или брокеру, а продавцу, вашему консультанту. Он получает ее сразу. Несколько процентов от суммы ваших средств.

Ваши деньги еще не начали работать и уже первые потери.

Вроде бы немного. Но это сразу же срежет вашу потенциальную прибыль раза в два!

Условно, 95% нужно сразу же вложить на депозиты или облигации, для обеспечения защиты капитала.

Останется 5% для высокорискованных инвестиций. Но продавца продукта надо вознаградить за хорошую работу. Выписать премию — 2,5%.

И вот у нас остается всего 2,5%. В 2 раза меньше денег пойдет на высокодоходные инвестиции = в 2 раза меньше прибыли.

А с этой прибыли нужно еще отдать вторую комиссию.

Тебе вершки, мне корешки

Помните такую сказку? Здесь действует подобный принцип.

Потенциальную прибыль вы делите примерно пополам с брокером или банком. Согласно коэффициенту участия.

А вот убыток полностью ложится на ваши плечи. Потери рисковой части портфеля.

В итоге — вкладываете личные деньги. А сливки снимает брокер. В случае неудачного вложения — он просто не получит дополнительный процент. Именно с вас.

Но есть же другие клиенты. И торговых идей много. Каждый выбирает по своему усмотрению.

Кто-то в плюсе, кто-то на нуле. Но в среднем, с половины структурных продуктов капнет процент банку, согласно коэффициента участия.

Извини, так получилось

Структурные продукты составлены специалистами. Естественно с главной целью заработать. Но ….

Клиент должен сам выбрать себе нужный ему продукт.

Условно: будет доллар расти в будущем или падать? Ставить на рост нефти или золота? Может быть взять идею на кофе или американский рынок?

Вы можете выбрать любой сценарий и вложить деньги. Вам без проблем продадут.

Но что выбрать? Естественно, вы обращаетесь за советом.

Общий смысл ответа такой: «Никто точно не знает, что будет в будущем. Но наши спецы на 150% уверены, что доллар (нефть, золото) будут только расти. Поэтому настоятельно рекомендуем вам ставить именно на рост бакса (нефти, золота).»

Ок. Наверняка эти парни больше меня понимают. И соглашаетесь.

И вот вам не повезло. Вместо роста, цены пошли в другую сторону.

- Как же так? Вы же клялись, что будет все хорошо.

- Мы только дали вам рекомендации и наши видение рынка в будущем. Но мы не ясновидящие. Что-то пошло не так. Цены вообще вещь непредсказуемая. Мы же не могли все предвидеть. Да что вы так расстраиваетесь? Вы же получили 100% своего капитала обратно. Можете еще раз попробовать. Сейчас вам точно «повезет» (ой, я вслух это сказал). Я хотел сказать, что мы все точно проанализировали (рассчитали, учли) и сейчас самым выгодными вариантом является ….. нужно срочно брать. Вариант железный.

Скрытая статистика

Почему то банки и брокеры выставляют на показ только удачно исполненные идеи.

Вот посмотрите, в прошлом месяце (квартале, году) мы предполагали, что произойдет рост (падение). И наши клиенты заработали 20, 30, 40% прибыли годовых. Как вам?

Задаем обычный вопрос: «А можно ли посмотреть где-нибудь все предложенные идеи. И сколько процентов из них не сработало? И какова доля неудачных вложений? »

И начинается цирк. Не знаю про всех, но общался по этому поводу с двумя организациями. И получил в ответ, что то подобное.

«Мы не ведем статистику. Не имеем право давать такую информацию. И еще тысяча плюс одна отговорка.»

Допустим, если у первого банка — процент успешных идей — 80. А у второго — всего 30%. Вопрос: «Куда вы отнесете свои денежки, если захотите купить структурный продукт?»

Ответ я думаю очевиден. Но как можно сделать этот правильный выбор? Если нет такой информации в открытом доступе.

Ловкость рук и никакого мошенничества

Хотите прикол?

Представьте, вы купили структурный продукт со ставкой на то, что через год нефть вырастет на 20%.

Время идет. Вы периодически посматриваете на котировки. Черное золото постепенно дорожает. И в один прекрасный день достигает заветной отметки +20%.

И буквально за неделю до окончания срока — улетает вниз. И возвращается примерно на первоначальный уровень годичной давности.

Засада. Вы не заработали ни копейки.

Или вот еще задачка.

После покупки, нефть сразу же улетела вниз. Процентов на 30%.

Но потом, наверное одумалась и начала медленно повышаться. И так в течение 9 месяцев. Но первоначального уровня достичь не смогла. Остановилась около него.

Вы снова ничего не получите.

А брокер?

А вот он вполне себе спокойно может срубить бабла. За счет ваших денег.

Как такое возможно?

Легко. Берем не один годовой опцион. А в течение года покупаем постоянно по опциону со сроком действия 3 месяца.

Допустим, на рискованную часть должно идти 10 тысяч рублей.

Делим эту сумму на 4 части — по 2,5 тысячи.

Сразу же в начале года покупаем опцион на 2,5 тысячи. Остальную сумму можно временно разместить под проценты.

И в каждый квартал можно получить 2 сценария развития событий.

Если нефть упадет — теряем свои деньги. Будет рост — получаем прибыль (например, удваиваем вложение до 5 тысяч).

Если учитывать что за год, нефть дорожала в 3-х кварталах, вложенные 7,5 тысяч — превращаются в 15 000.

И один квартал был убыток — 2,5 тысяч рублей.

Финансовый результат брокера: + 5 000 рублей прибыли.

Но для клиента нет прибыли. Вы же сами видите — прошел год, а котировки на том же уровне. Возьмите обратно ваши 100% капитала.

Выводы — быть или не быть

Полезен ли структурный продукт с защитой капитала? И самое главное — выгоден ли он для клиентов?

Скажу так.

Кто в теме, имеет опыт на фондовом и срочном рынке, вполне могут самостоятельно создать собственный аналогичный продукт. Буквально минут за 10-15. На любую идею. И на более скромную сумму. Хватит условно пары-тройки десятков тысяч рублей.

Это будет гораздо выгоднее (в разы), за счет ликвидации посредников и двойного комиссионного сбора.

Но наверняка, большинство людей, если хоть что-то и знают о фондовом рынке, то опционы для них — это темный лес.

Чтобы сделать подобный продукт самому с нуля нужно:

- Открыть брокерский счет.

- Овладеть азами торговли на фондовом рынке.

- Изучить опционную торговлю.

- И только потом создавать конструкцию с защитой капитала и покупкой опционов.

На это уйдет просто море времени — недели, может быть месяцы. А время как известно — деньги.

Если нужно глубже и качественнее вникнуть в вопрос (особенно по срочному рынку) — возможно пройти какие-то курсы (а это дополнительные расходы).

Кто на это пойдет по доброй воле?

Либо заплатить что-то сверху банку в виде комиссий и процентов и спать спокойно (или беспокойно). Доверив всю работу знающим людям.

Этим и пользуются банки и брокерские доме. Предоставляют услугу, одной из главных целей (помимо получения прибыли) — это удобство для клиента.

Ну и естественно, даже умея составлять свои инвестиционный продукт, главный принцип успеха — это грамотная торговая идея. Без нее, все ваши знания просто пшик.

И наверное, ребята у брокеров, работа которых связана с инвестициями, гораздо больше понимают в этом. И могут генерить сценарии с большей вероятностью положительных исходов. Чем большинство среднестатистических инвесторов. Но это не точно.)))

Современный капиталистический мир предполагает, что деньги, которые потребитель накопил за определенный период деятельности, должны работать и приносить ему дополнительный или основной доход. Для таких целей денежные средства можно на депозитарные счета или инвестировать во что-либо.

Для того чтобы осуществлять вклады, нужно иметь хоть какой-то базовый уровень знаний в данной области. Кроме того, необходимо ознакомиться с особенностями в деятельности объектов именно в той отрасли экономики, куда вы собираетесь инвестировать. Сейчас разберем несколько базовых терминов, которые помогут вам лучше понять принцип самого процесса инвестирования.

Понятие инвестиционных товаров является одним из основополагающих в макроэкономике. Его стоит понимать практически в прямом смысле - это товары, которые приобретаются за счет финансовых вложений и используются на предприятии для производства других товаров и услуг. Их применяют также для расширения производства, увеличения его объемов, наращивания мощностей и модернизации. Все инвестиционные товары в пределах одной страны в совокупности образуют ее мощности производства. Тоже относится и к отдельно взятому заводу или холдингу, например.

- Постройки, необходимые для организации процесса изготовления какой-либо продукции - рабочие цеха, железнодорожные станции и тому подобное;

- Пути сообщения различных мощностей производства со складами и местами реализации товаров - автомагистрали, трассы, железнодорожные, водные пути. Также для некоторых отраслей экономики важно наличие газовых трубопроводов, постройка которых также ведется на инвестированные средства;

- Механизмы и оборудование, на которых собственно и будет происходить процесс обработки и изготовления изделий;

- Офисные здания и постройки государственного характера, которые нужны не для производства, а для реализации товаров, а, следовательно, получения денежных средств для продолжения производства.

Что такое инвестиционные продукты

Инвестиционные продукты - это объекты, в которые может вложить свои сбережения инвестор. Выбор таких продуктов достаточно широк - можно осуществлять вклады в паи, ценные бумаги, инвестировать через банки или ПАММ-счета. Для того чтобы эти вклады принесли доход, нужно выбрать такой вариант, который будет защищен от мошеннических схем.

Есть несколько критериев выбора инвестиционного продукта. Например:

- Оценка надежности компании, предлагающая вам вложить свои средства во что-либо. Если компания внизу рейтингового списка, это говорит о ее низком уровне надежности и заставляет задуматься - стоит ли с ней сотрудничать;

- Законодательное закрепление или проспекта. Эти документы описывают саму суть инвестиционного продукта и являются для него обязательными. Если их нет, значит и инвестиционный продукт никак и нигде не зарегистрирован;

- Субъективный, но часто основополагающий фактор - качество обслуживания. Если в офисе компании вам нагрубили, нахамили и приняли не вовремя, то и сотрудничать с данной организацией не будет никакого желания.

Что такое инвестиционные услуги

Инвестиционные услуги могут предоставляться различными организациями. Например, к подобному виду финансовых услуг относят инвестиционный консалтинг, то есть предоставление интересующей информации об инвестициях, помощь в разработке стратегии поведения с оценкой особенностей сферы вложений, а также присущих данному процессу рисков.

Инвестиционные услуги могут предоставляться различными организациями. Например, к подобному виду финансовых услуг относят инвестиционный консалтинг, то есть предоставление интересующей информации об инвестициях, помощь в разработке стратегии поведения с оценкой особенностей сферы вложений, а также присущих данному процессу рисков.

Чаще всего говорят об банковских инвестиционных услугах. Они включают в себя:

- Выкуп ценных бумаг на финансовом рынке или продажа первому хозяину. В таком случае банк выступает помощником и посредником между эмитентом, который размещает свои акции, и конечным инвестором, приобретающий эти акции;

- Слияние, поглощение компаний и холдингов, а также их структурная реорганизация, связанная с подобными перестройками. В этом случае банк не управляет портфелем, но находит покупателя для акций, разрабатывает алгоритмы и планы по изменению структурной организации;

- Доверительное управление. Клиент передает банку полномочия по управлению портфелем акций. При этом банк самостоятельно изучает особенности рынка, следит за его тенденциями и рисками;

- Брокерское посредничество при осуществлении купли/продажи каких-то ценных бумаг. Покупка чаще всего совершается за счет средств клиента, но иногда банк может выдать ему для покупки акций кредит.

Значительная часть населения страны располагает свободными материальными средствами. Однако не все из них стремятся вкладывать их для увеличения своего капитала. Многие люди считают хранение денег в домашнем сейфе более безопасным вариантом, чем, например, вложение в инвестиционные товары, продукты или услуги. Такая ситуация объясняется неосведомленностью жителей Российской Федерации о теории и практике инвестиционной деятельности. Ограниченные знания по финансированию заставляют владельцев свободного капитала вкладывать деньги в банковские организации, которые, по их мнению, характеризуются высокой надежностью и могут обеспечить получение хороших дивидендов.

Что представляют собой инвестиционные товары

Капиталистический мир для современного человека диктует особые требования, которые непосредственно связаны с денежными средствами. Так, основное правило заключается в том, чтобы рационально использовать материальные ресурсы, которые были накоплены за конкретный период ведения деятельности. Принцип действия подразумевает использование свободного капитала для увеличения активов и получения дополнительного дохода.

Для этого существуют различные инвестиционные направления, среди которых вкладчик может выбрать для себя максимально эффективный вариант. К примеру, вложиться в депозиты или акции крупной и активно развивающейся компании. Сегодня предлагается огромный выбор товаров, продуктов и услуг, позволяющих принести высокий доход. Каждый из них обладает своими особенностями, преимуществами и уровнем рентабельности.

Инвестиционный товар - это один из основополагающих терминов в общеэкономической практике. По мнению специалистов, данное понятие предназначено для буквального восприятия, а значит - оно определяет товары, которые были приобретены на финансовые средства от инвестирования. Их основная цель заключается в замене, обновлении и улучшении качеств основных ресурсов. Такие методы вкладчики применяют для совершенствования технологий производства. К продукции чаще всего относятся средства, полученные в результате строительной и машиностроительной деятельности.

С помощью инвестиционных товаров проводится модернизация на предприятии, увеличение производственных мощностей, а также рост количества изготавливаемой продукции. Среди них стоит выделить основные разновидности:

- Постройки и здания различной конструкции и технических характеристик. Это могут быть мастерские, фабрики, электроустановки, складские помещения, офисы и другие. Группа включает в себя многофункциональные строения, которые обеспечивают условия для полноценного функционирования предприятия.

- Транспортные магистрали. К данному виду коммуникаций относятся дороги для автомобильного и железнодорожного транспорта, также трубопроводы для перекачивания нефти, газа и продуктов нефтяной переработки.

- Линии производственных возможностей. В эту категорию входят комплекс промышленного оборудования и механические узлы, применяемые на предприятии для производства продукции.

- Исходные материалы и сырье. Группа включает в себя всевозможные ресурсы, которые принимает завод или цех для изготовления товара конечного потребления.

Начать инвестировать в товары можно только после изучения базовых понятий финансовой сферы. Отсутствие навыков и практики может привести к нерентабельности вложений и потери капитала. Также задача инвестора состоит в ознакомлении с ключевыми характеристиками объектов рассматриваемой деятельности, в частности отраслей, в которые предполагается вложить денежные средства.

После того как было установлено определение товаров инвестиционной деятельности можно приблизиться к продуктам данной сферы. Они представляют собой ресурсы, выступающие в качестве инструмента для вложения средств. То есть ими могут выступать любые объекты, которые инвестор может профинансировать за счет денег, имеющихся в его распоряжении.

Инвестиционные продукты являются главными активами для многих коммерческих инвесторов. К их числу относятся следующие ресурсы:

- депозиты и вклады в банковские организации;

- доли в паевых инвестиционных фондах;

- ПАММ-счета;

- все виды ценных бумаг (акции, фьючерсы, облигации и другие).

В праве вкладчика финансирование тех направлений финансового рынка, которые подходят под его требования, а также имеют баланс между уровнями доходности и рискованности. Именно поэтому к выбору определенного инвестиционного продукта следует подойти с особой ответственностью и вниманием.

Инвестор должен иметь холодный ум и рассчитывать все шаги, учитывая наличие множества недобросовестных проектов и компаний, которые могут проводить незаконные манипуляции. Следовательно, для этого специалисты создали ряд правил, на которые рекомендуется полагаться при выборе объекта финансирования:

- Провести оценку надежности и существующих гарантий предприятия-эмитента. Вкладчик должен изучить репутацию банка, паевых инвестиционных фондов, микрофинансовых учреждений и брокерских площадок, с которыми планируется заключение сделки. Не стоит инвестировать средства в проекты, которые кажутся не достаточно безопасными.

- Вкладчик должен изучить официальные документы, относящиеся к инвестиционному продукту. В таком меморандуме обязаны указываться особенности объекта, которые отражают их привлекательность для потенциального инвестора. Кроме того, документ должен быть законодательно закреплен и располагать возможностями для проведения технического анализа очевидных рисков. Регистрация инвестиционных меморандумов осуществляется государственными органами надзора и контроля.

- Обратить внимание на качество услуг. Показатель обслуживания в банках или инвестиционных фондах имеет особое значение, так как хороший сервис располагает к дружеским и доверительным отношениям. Если сотрудники финансовой организации позволили вести себя некорректно, тогда лучше отказаться от идеи вкладывать в такую фирму денежные средства.

Каждый клиент должен учитывать, что инвестиционные продукты не застрахованы государствам. Из этого следует, что они могут утратить ценность, а значит, привести к потере суммы основных инвестиций. Также вкладчик должен помнить, что внушительная доходность инвестиций в прошлом периоде не есть гарантией прибыльности в текущем времени.

Основное понятие и субъекты инвестиционных услуг

В последнее время существует множество видов обслуживания в сфере капиталовложения. Инвестиционные услуги подразумевают комплекс операций, направленных для улучшения ведения финансовой деятельности субъектам рассматриваемого направления финансового рынка. Сервис может включать в себя различные аспекты и осуществляться в зависимости от конкретных целей инвестора. К организациям, предоставляющим инвестиционные услуги, могут относиться консалтинговые компании, банковские учреждения и брокерские конторы.

Цель работы консалтинговых агентств заключается в сборе, оценке и выдаче информации об интересующем финансовом активе или компании. Такие фирмы могут предоставлять широкий спектр услуг, например, высококвалифицированные специалисты готовы произвести результаты разработки определенной инвестиционной стратегии, включающей в себя такие показатели, как уровень вероятных рисков, анализ особенностей инвестируемой отрасли и другие значения.

Банковские организации предоставляют отдельный перечень услуг, который абсолютно отличается от предыдущего учреждения. К примеру, создание максимально комфортных условий для покупки или перепродажи акций, облигаций и прочих ценных бумаг. В этом случае государственный финансовый институт может выступить в качестве посредника или поручителя одной из сторон сделки, так как инвестирование является достаточно рискованным процессом. К банковским услугам также можно отнести:

- Выкуп акций на финансовой бирже и перепродажа их первому владельцу.

- Доверительное управление, подразумевающее передачу клиентом банку полномочий, которые связаны с управлением портфельными инвестициями. Задача учреждения состоит в изучении рыночной ситуации, а также осуществлении анализа движения тренда и колебания уровня риска.

- Принятие участия в слиянии крупных компаний и их модификации. Из этого следует, что при получении разрешения на управления активами клиента банк может искать покупателей для ценных бумаг, формировать стратегии и проекты по преобразованию организационной структуры.

Еще одним субъектом предоставления инвестиционных услуг является брокерская контора, деятельность которых направлена на обслуживание коммерческих капитала вкладчиков. В их обязанности входит создание инвестиционного портфеля, а также осуществление доверительного управления денежными средствами клиента. Перечень услуг обязательств между сторонами непреложно фиксируется в договоре о сотрудничестве. Так как брокерский сервис предоставляется на платной основе, то в соглашение прописывается и комиссионная плата за работу.

Исходя из вышеизложенной информации, стоит отметить, несмотря на различные нюансы, инвестиции являются выгодным капиталовложением, которое для максимально высокой доходности требует наличия гарантий. Однако понять какое направление финансового рынка есть эффективным и надежным возможно только с помощью практики и неоценимого опыта. Слепое и необдуманное инвестиционное решение в незнакомую сферу деятельности может привести к убыткам и банкротству.

Зачетные вопросы по предмету

«Кредитные продукты и современные технологии»

Качественная характеристика и свойства кредитного продукта.

Виды и характеристика кредитных продуктов.

Факторы, влияющие на качественный состав банковских кредитных продуктов.

Стадии «жизни» банковских кредитных продуктов.

Сущность кредитного продукта и его назначение.

Этапы создания нового кредитного продукта.

Стратегии внедрения новых кредитных продуктов.

Взаимосвязь кредитного продукта и кредитного риска.

Основные факторы, влияющие на предложение кредитных продуктов МСБ. Типичные условия кредитов для МСБ.

Современные тенденции развития розничных кредитных продуктов. Типичные условия потребительских кредитов.

Особенности инвестиционных кредитных продуктов. Типичные условия инвестиционных кредитов.

Основы ценообразования новых кредитных продуктов.

Современные тенденции развития кредитных продуктов.

Этапы взаимоотношений кредитора и заемщика (отдельно по юридическим, отдельно по физическим лицам).

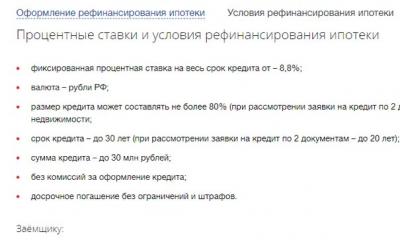

Особенности и тенденции развития ипотечного кредитования.

Качественная характеристика и свойства кредитного продукта.

Банковский кредитный продукт – это интеллектуальный продукт конкретного банка, связанный с предоставлением банковской кредитной услуги. Финансовый результат от реализации банковского продукта непосредственно отражается на прибыли кредитной организации. В продукте находят выражение особенности деятельности кредитной организации, популярность ее бренда, репутация на рынке. Предлагаемый на рынке кредитный продукт может содержать инновации банкапродавца. В отдельных банковских продуктах кредитная услуга может быть совмещена с другими услугами (страхование, осуществление платежей, услуги риелтора, консьержа).

Банковские кредитные продукты унифицируются, в рамках категорий клиентов дополнительно группируются по целевым аудиториям и видам. При этом каждый продукт обладает набором определенных характеристик: условиями предоставления кредита, обеспечением, лимитом кредитования, платой за кредит, порядком погашения кредита.

Например, к условиям предоставления краткосрочного кредита сроком до одного года относятся: наличие у клиента счетов в банке; положительная кредитная история; удовлетворительный результат анализа предоставленного проекта. В качестве обеспечения принимаются: залог недвижимости, основных средств клиента, товарно-материальных запасов, имущественных прав; залог ликвидных ценных бумаг российских и иностранных эмитентов; долговые обязательства контрагентов заемщика.

Продукт, включающий кредит сроком до семи лет, ориентирован на клиентов среднего бизнеса. Кредит предоставляется на приобретение оборудования, транспортных средств, строительной и самоходной техники, реконструкцию, расширение мощностей. В зависимости от структуры сделки в рамках долгосрочного кредитования банк может предоставить кредит, кредитную линию, открыть непокрытый аккредитив. В качестве обеспечения по кредитам до семи лет банк принимает залог имущества, в том числе объекты недвижимости и основные средства (техника и оборудование).

Таким образом, в основе банковского кредитного продукта лежит услуга. Однако не все услуги реализуются в форме банковского продукта. Банковский продукт характеризуется набором определенных свойств:

– он предлагается на рынке как товар, имеет стоимость и потребительную стоимость;

– несет в себе бренд банка;

– содержит интеллектуальную составляющую банка-продавца, связанную с созданием продукта, технологию создания;

– ориентирован на определенную целевую аудиторию, должен быть ей понятен, доступен и ею востребован;

– обладает набором неотделимых свойств или условий, позволяющих позиционировать данный продукт на рынке;

– реализация продукта отражается на финансовых результатах банка.

Создание и предложение на рынке банковских продуктов позволяет их унифицировать, что снижает затраты по обслуживанию клиентов, расширяет ассортимент услуг, позволяет их комбинировать – в конечном счете осуществлять комплексное обслуживание клиентов, формировать понятные для клиента прозрачные отношения.

Развитие российской банковской системы сопровождалось существенными изменениями в спектре предлагаемых продуктов и услуг. Можно выделить несколько таких этапов: советский период; период становления системы российских коммерческих банков; развитие розничного бизнеса коммерческих банков; дальнейшее развитие банков на основе новейших технологий.