Расширяющий действие закона о материнском капитале. Согласно его положениям, средства сертификата теперь можно направлять на уплату первоначального взноса по ипотеке . Ранее маткапитал разрешалось расходовать только на погашение основного долга и процентов по ипотечному кредиту или займу. Однако в 2019 году заемщики продолжают сталкиваться с трудностями при получении ипотеки, где в качестве первого взноса используются средства капитала, многие банки устанавливают дополнительные для оформления такой сделки. Также нужно иметь в виду, что направить маткапитал на уплату первоначального взноса по скорее всего не получится.

ипотечный кредит или займ можно сразу после оформления сертификата на материнский (семейный) капитал (МСК), дожидаться трех лет с момента рождения или усыновления второго либо последующего ребенка не обязательно

.

Условия уплаты первоначального взноса за счет материнского капитала

Хотя законом разрешено использовать средства МСК для уплаты первоначального взноса по ипотеке , не все банки готовы выдать кредит или займ на таких условиях. Дело в том, что сертификат на маткапитал не является надежным залогом платежеспособности заявителя.

Также кредитные организации могут столкнуться и с другими сложностями. В случае неисполнения заемщиком кредитных обязательств:

- В залоге у банка окажется жилплощадь с малолетними собственниками. При реализации такой недвижимости в счет долгов возникнут сложности.

- Такую сделку будет легко оспорить и признать недействительной. Сделать это могут органы опеки и попечительства, прокуратора или сами дети собственников, если после снятия обременения с жилья им не были выделены доли.

Несмотря на риски, число банков, предоставляющих ипотеку с первым взносом за счет МСК, растет. Обязательным условием для многих из них является дополнительное внесение заемщиком собственных средств

(помимо первоначального взноса из средств маткапитала), в большинстве случаев это 5 или 10 процентов

от оценочной стоимости жилья. Минимальный первоначальный взнос при оформлении ипотеки с такими условиями составит 10 процентов

от стоимости приобретаемой недвижимости.

То есть, если семья покупает однокомнатную квартиру стоимостью 3 млн. рублей и оформляет ипотечный кредит в банке, который требует первоначальный взнос из средств материнского капитала в размере 15 процентов от стоимости жилплощади, а также предоставление 5-ти процентов собственных наличных средств, то суммы маткапитала 453026 рублей как раз хватит на уплату первого взноса, дополнительно будет необходимо предоставить еще 150000 рублей.

Сумма взноса за счет личных сбережений часто зависит от того, как заемщик подтверждает свои доходы. В случае предоставления справки 2НДФЛ взнос за счет собственных наличных средств может не потребоваться. Если же платежеспособность подтверждается справкой по форме банка , вероятнее всего заемщику нужно будет предоставить 10 процентов от стоимости жилья .

Ипотека с господдержкой и материнский капитал

В 2019 году в нормативной базе до сих пор нет поправок , которые позволяли бы использовать средства в качестве первоначального взноса по ипотеке с государственной поддержкой. Это значит, что с 2015 года возможности молодых семей улучшить жилищные условия путем оформления ипотеки существенно не увеличились. Дело в том, что большинство ипотечных сделок оформляется с господдержкой, то есть государство субсидирует часть процентной ставки на покупку квартир на первичном рынке недвижимости.

Также веским поводом считать, что маткапитал нельзя или как минимум проблематично направить на уплату первого взноса по льготной ипотеке, являются слова Елены Судариковой - эксперта крупнейшего финансового портала РФ Банки.ру. В статье о первых результатах годовых она рассказала, что одним из недостатков новой программы является невозможность использовать в качестве первого взноса материнский капитал. Как отмечает эксперт, такое решение не логично, если учесть, что программа субсидирования рассчитана на семьи, где был рожден второй или третий ребенок.

Порядок использования маткапитала на уплату первого взноса по ипотеке

Чтобы направить средства МСК на уплату первого взноса по ипотеке, не обязательно дожидаться исполнения 3-х лет ребенку , это можно сделать сразу после оформления именного сертификата. Недвижимость можно покупать как на первичном, так и на вторичном рынке.

Порядок использования маткапитала на уплату первого взноса по ипотеке выглядит следующим образом:

- Обращение в Пенсионный фонд за справкой об остатке неиспользованных средств сертификата на материнский капитал (не всегда обязательно в такой последовательности, документ можно принести в течение 3-х месяцев после одобрения заявки банком).

- Подачи заявки в банк, предоставление требуемых документов.

- Выбор объекта недвижимости (в случае одобрения заявки).

- Предоставление документов на приобретаемый объект недвижимости.

- Подписание кредитной документации.

- Обращение в Росреестр для регистрации права на жилье.

- Оформление жилищного кредита.

- Подача заявления о распоряжении в ПФР.

- В случае принятия положительного решения - перечисления средств МСК банку не позднее, чем через месяц и 10 рабочих дней после регистрации заявления.

Банки могут требовать разный перечень документов. Стандартный список выглядит следующим образом:

- Сертификат МСК.

- Справка ПФР об остатке неиспользованных средств маткапитала (действует в течение 30-ти дней после выдачи ).

- Если заемщик не подтверждает доходы

и трудовую занятость, потребуется предоставить:

- Заявление от заемщика.

- Паспорт с печатью о регистрации.

- Загранпаспорт, водительское удостоверение или другой документ, подтверждающий личность.

- В случае подтверждения постоянного дохода

и трудовой занятости:

- Заявление от заемщика (созаемщика).

- Паспорт с печатью о регистрации или подтверждение регистрации по месту пребывания (в случае временной регистрации).

- Подтверждение платежеспособности и трудовой занятости - справка 2-НДФЛ или справка по форме банка (действует в течение месяца со дня выдачи).

- При залоге другого объекта недвижимости - документы по залогу.

Документы по приобретаемой недвижимости разрешается предоставить в течение 3 месяцев со дня одобрения банком заявки по выдаче кредита.

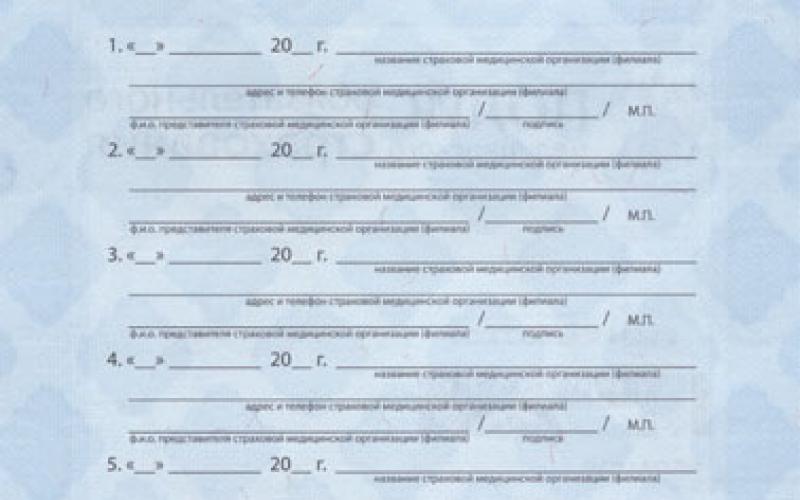

С заявлением о распоряжении в ПФР необходимо предоставить следующие документы:

- Сертификат на материнский капитал или его дубликат.

- Паспорт гражданина РФ.

- Копию кредитного договора на покупку или строительство жилья.

- Копию договора ипотеки, прошедшего госрегистрацию.

- Обязательство о выделении долей в приобретаемом жилье всем членам семьи.

Падение доходов и недоверие к банковской системе заставляет людей пользоваться кредитами в надёжных финансовых учреждениях. Для молодых семей наиболее актуальной становится проблема, как взять ипотеку под материнский капитал в Сбербанке.

Целевые программы для маткапитала в Сбербанке

Семьи, воспитывающие двоих и более детей, в 2017 году имеют право получить до 453026 рублей от государства для решения своих вопросов с жильём.

Условия ипотеки в Сбербанке в 2017 году под материнский капитал остаются сверхлояльными. Кому, как ни государственному банку, брать на себя обязанность по реализации всероссийской жилищной программы. Ипотека на сумму материнского капитала в Сбербанке может оформляться на такие цели:

- Оплата доли имеющейся банковской ипотеки посредством материнского стартового капитала (МСК).

- Внесение материнского капитала как первоначального взноса по ипотеке в Сбербанке в 2017 году при покупке жилья.

- Погашение финансовых обязательств семьи по долевому строительству при приобретении недвижимости в новостройке.

Можно взять ипотеку в Сбербанке под материнский капитал в 2017 году и не дожидаясь 3 лет. Но оплатить, в данном случае, можно будет только первоначальный взнос или долг с процентами по уже имеющемуся ипотечному займу.

Условия ипотеки в Сбербанке в 2017 году под материнский капитал

Несмотря на законодательные требования для всех банков выдавать кредиты с маткапиталом, не все финансовые учреждения придерживаются буквы закона. Вразрез этой тенденции, Сбербанк предлагает целых две целевые программы, по которым молодые семьи могут воспользоваться своим сертификатом МСК:

- «Приобретение готового жилья – Единая ставка». Программа подразумевает приобретение уже построенного дома или готовой квартиры в жилом комплексе.

- «Приобретение строящегося жилья». В этом случае банк разрешает использовать маткапитал для финансирования обязательств семьи по долевому строительству в новостройке.

Большинство людей остаётся довольными программой «Ипотека плюс материнский капитал» в Сбербанке, условия которой позволяют оплачивать долг, проценты по ипотеке и первоначальный взнос. Единственный минус в том, что сертификатом МСК нельзя погасить пени, неустойки и штрафы, которые набежали по ипотечному займу.

Условия обоих кредитных программ примерно одинаковы. Погашение первоначального взноса считается более рисковой банковской операцией, поэтому требований в этой программе немного больше. В целом условия программ с использованием МСК в Сбербанке практически не отличаются от условий классических ипотечных кредитов.

При покупке недвижимости в ипотеку с частичной оплатой маткапиталом все дети в последующем должны получить долю в собственности на приобретаемый жилой объект. Размер доли законом неограничен, но в ряде регионов Пенсионный фонд требует, чтобы часть собственности ребёнка была не меньше установленных жилищных норм при пересчёте на жилую площадь.

Требования к заемщикам Сбербанка по программе МСК

Для снижения рисков Сбербанк предъявляет ряд требований к заёмщикам, желающим купить жильё с использованием материнского капитала.

Базовые условия, которым должен соответствовать заёмщик:

- Возраст не меньше 21 года на момент оформления договора ипотеки и не более 75 лет на момент его окончания. Если клиент не получает зарплату в Сбербанке и имеет неподтверждённые доходы, то максимальный возраст ограничивается 65 годами на момент окончания займа.

- Общий стаж работы потенциального заёмщика:

- не менее года в течение последних 5 лет;

- более 6 месяцев на последней работе.

Оба супруга обязаны выступать заёмщиками по семейному кредиту.

Финансовые условия кредитования

Сбербанк использует гибкую систему управления рисками, поэтому применяет глубоко дифференцированный подход при расчёте процентной ставки, параметров суммы и срока кредита. Ипотечные кредиты по программе МСК выдаются исключительно в рублях.

Условия займа зависят от:

- доходов и возраста заёмщика;

- количества детей в семье;

- вида недвижимости;

- оценочной стоимости жилья;

- доли первоначального взноса;

- наличия постоянных доходов, получаемых через карты Сбербанка, и других индивидуальных факторов.

Базовые условия Сбербанка:

- Проценты от 12,5% годовых. По объектам некоторых компаний-застройщиков допускается дополнительное снижение процентных ставок.

- Минимальная сумма кредитования: от 300 тыс. рублей.

- Максимальная сумма кредитования: 80% договорной или оценочной стоимости объекта недвижимости, но не более 15 млн рублей, если заёмщик не подтверждает свои доходы.

- Срок кредитования: до 30 лет, но с условием, что последний платёж будет произведён до 75-летия заёмщика.

- Отсутствие комиссий.

- Специальные льготные условия предоставляются участникам зарплатных проектов Сбербанка.

- Досрочное погашение разрешается в любой момент без ограничений и штрафов при уведомлении банка.

- Обязательно страхование жилого объекта.

Приобретаемая квартира оформляется в банковский залог и на неё накладывается обременение. После этого заёмщик не может осуществлять с жилым объектом какие-либо юридические действия без согласия Сбербанка.

Погашение кредита по программе МСК происходит исключительно по аннуитетному графику. Этот вид погашения подразумевает одинаковую сумму ежемесячного платежа. В случае досрочного погашения уменьшается платёж, а срок остаётся прежним.

Перечень документов для банка

Нестандартные документы для ипотеки в Сбербанке в 2017 году с материнским капиталом не требуются. Перечень запрашиваемой документации прост и не требует длительных скитаний по государственным инстанциям.

Сбербанк для оформления заявки на кредит требует:

- Документы на распоряжение МСК для погашения ипотеки:

- сертификат МСК;

- справка Пенсионного фонда об остатке средств материнского капитала, взятая не более 30 дней назад.

Предоставления указанных документов не всегда достаточно для принятия заявки к рассмотрению. В индивидуальных случаях от заёмщика или продавца квартиры могут потребовать другую подтверждающую документацию.

Неофициальные доходы граждан Сбербанком учитываются также, но они не должны быть основными. Такие «серые» прибавки к семейному бюджету не могут быть получены путём противозаконных действий заёмщика.

Пошаговый алгоритм покупки квартиры в ипотеку с МСК

Путь к собственной квартире порой нелегок и часто пролегает через ряд бюрократических процедур. Для покупки квартиры за счёт денег государства и банка необходимо удовлетворить требование обеих инстанций. Ниже расписана пошаговая схема действий для оформления ипотечного кредита:

- Производится поиск жилого объекта, соответствующего желаниям членов семьи.

- Уточняется возможность финансовой организации, продавца недвижимости участвовать в сделке при участии материнского капитала.

- Подаётся заявка в Сбербанк на получение кредита. Документы рассматриваются 2-5 дней.

- Собирается пакет документов, подписываются договора с банком и продавцом.

- Сбербанк перечисляет оговорённую сумму, которая снимается и ложится в сейфовую ячейку с исключительно совместным доступом.

- Заёмщик оформляет на себя право собственности и предъявляет новые документы в банк.

- Продавец получает деньги из сейфа.

- Заявление на использование сертификата МСК с пакетом документов передаётся в ПФ.

- ПФ рассматривает документацию и перечисляет средства по указанным реквизитам Сбербанку.

- После выплаты кредита, снятия обременения и вступления в полное право владения квартирой, члены семьи должны распределить доли собственности между всеми детьми, согласно подписанному обязательству.

Ипотечная программа МСК была создана для участия в ней максимального числа российских семей, поэтому большинство её этапов не вызывает существенных затруднений.

Как оплатить материнским капиталом ипотеку в Сбербанке?

Для гашения ипотеки в Сбербанке материнским капиталом необходимо следовать такому алгоритму действий:

- Взять в Сбербанке справку об остатке кредитной задолженности для передачи в ПФ.

- Подать заявление в ПФ. Вместе с ним прилагаются полученная справка о задолженности, оригиналы и копии банковских кредитных документов, а также документация на квартиру.

- Написать обязательство о выделении детям долей в приобретаемой недвижимости после полной выплаты кредита.

- Получить от ПФ РФ положительное решение на перечисление средств.

- Предоставить банковские реквизиты для перечисления суммы МСК в счёт оплаты кредита.

- После перечисления средств, которое происходит в течение месяца, можно получить в банке новый график погашения или справку о полной выплате ипотечного кредита.

Если кредитные обязательства были окончательно погашены, то необходимо обратиться в Росреестр для снятия обременения с недвижимости.

Как продать квартиру в ипотеке Сбербанка с материнским капиталом

Владельцев ипотечной квартиры жизненные обстоятельства могут заставить продать своё жильё. Но что делать, если квартира в кредите, да ещё и была куплена с частичной оплатой материнским капиталом? Основной юридической проблемой является наличие обязательства родителей передать часть квартиры в собственность детей после окончания кредита.

Возможно несколько вариантов продажи такой квартиры, хотя все они несут риски и хлопоты для покупателя такой недвижимости.

Первый вариант. Задолженность погашается в день купли-продажи квартиры с согласием банка. В Росреестр одновременно подаются документы на снятие обременения и смену собственника.

Второй вариант. Квартира продаётся с согласия банка, но обременение не снимается, а все кредитные обязательства переходят на нового покупателя. После этого покупатель гасит кредит и снимает обременение.

Хотя контроль над распределением долей в недвижимости между членами семьи не контролируется государством, желательно после продажи квартиры всё-таки выделить детям положенные доли собственности в новом жилье, уведомив об этом отделение ПФ.

Используйте государственную финансовую помощь в виде сертификатов МСК быстрее, потому что эта программа на данный момент продлена лишь до конца 2018 года. В случае сомнений, позвоните в Сбербанк, где консультанты в вежливой форме всегда подскажут вам тонкости процедурных моментов. А посреднические компании помогут избежать трат времени при обходе государственных учреждений.

Материнский капитал в России - это единовременная выплата от государства семьям, в которых рождается второй и последующие дети. Сумма маткапитала индексируется ежегодно, а средства могут быть потрачены на определенные нужды, установленные государством, в том числе и на погашение первоначального взноса при приобретении жилья.

Ипотекой в РФ называется залог недвижимого имущества (дома, квартиры и т.д.), получаемый финансовой организацией, который сохраняется до момента полного взаиморасчета по средствам кредита.

Иными словами заемщику выдаются денежные средства под ипотеку. Кредитная организация, в частности банк, получает под залог покупаемое заемщиком недвижимое имущество и сохраняет его до момента погашения. После того, как кредит будет погашен, с недвижимости снимается залог, а заемщик получает полное право распоряжаться имуществом, в том числе оформлять на него право собственности.

Как взять ипотеку под материнский капитал?

О том, как взять ипотеку с материнским капиталом, на сегодняшний день задумываются многие молодые семьи, которые желают улучшить условия своего проживания с детьми. В постановлении Правительства России № 862 от 12 декабря 2007 г. "О Правилах направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий" сказано, что допустимо приобрести или построить жилье, погасив первоначальный взнос материнским капиталом. При этом необходимо заключение кредитного договора, тогда средства в безналичной форме передаются банком, который предоставляет кредит.

Семья с материнским капиталом имеет возможность применить свой сертификат в двух случаях:

- Уплатить первоначальный взнос по договору кредитования на улучшение жилусловий или согласно договору целевого займа.

- Внести деньги, чтобы погасить основной кредитный долг и выплатить проценты.

Мат. капитал может быть потрачен на определенные цели, а именно на выплату взятых кредитов для покупки или строительства жилья. Использование материнского капитала на закрытие оплаты по штрафам, пеням или комиссий запрещено. Целевое назначение использования средств держатели сертификата указывают в заявлении Пенсионному Фонду (ПФР).

Взять ипотеку материнским капиталом можно в банках по специальным программам. Однако далеко не каждое финансовое учреждение предоставляет подобные услуги, поэтому о возможности воспользоваться данным видом кредитования стоит узнавать заранее.

Каковы условия для вложения мат. капитала в ипотеку?

Взять ипотеку под материнский капитал могут люди, которые полностью соответствуют тем требованиям, которые выдвигают к ним банки. В основном перечень требований стандартен для всех финансовых организаций и имеет следующие условия:

- доход заемщика должен быть стабильным, стаж работы на последнем месте не менее полугода, а в некоторых случаях и до 3-х лет, а размер общего стажа за последние 5 лет не должен быть меньше года;

- для расчета банком принимается только "чистая"-официальная зарплата, любые дополнительные источники дохода во внимание не берутся;

- в собственности у обращающегося гражданина не должно быть недвижимого имущества;

- после того, как покупаемое жилое имущество перейдет в собственность заемщика, то есть после погашения кредита, должно оформляться в долях на всех членов семейства;

- наличие хорошей кредитной истории.

Какова процедура внесения первоначального взноса сертификатом?

Оплатить первый взнос средствами материнского капитала до 2015 года разрешалось держателям сертификата только тогда, когда ребенок, на которого был выдан документ, достигнет трехлетнего возраста. Однако после того, как в силу вступил Федеральный закон № 131-ФЗ от 23.05.2015, в котором говорится об изменениях в статьях 7 и 10 главного закона о мат. капитале, семьям разрешилось использовать средства на первый взнос по кредиту до момента исполнения ребенку 3-х лет. В 2018 году такая возможность сохраняется.

Чтобы ипотека с материнским капиталом как можно раньше могла быть оформлена в банке, необходимо получить сертификат на денежные средства, который выдается в ПФР. Именно этот документ подтверждает право получения мат. капитала.

Когда заемщик определился с той кредитной организацией, где хочет взять ипотеку, он предоставляет ей копию сертификата, после чего заключает договор на выдачу кредита. Далее идет процесс заключения договора купли-продажи, который регистрируется в Росреестре.

После этого заемщик посещает Пенсионный Фонд, куда предоставляет бумаги, подтверждающие право на недвижимое имущество в виде договора купли-продажи и регистрации собственности, паспорт и сертификат на мат. капитал. Конечный штрих - написание заявления о перечислении денег для погашения первого взноса на счет банковской организации, где берется ипотека.

Каков необходимый перечень документов?

Ипотечный кредит под материнский капитал, как правило, требует сбора большого количества бумаг, перечень которых может изменяться в зависимости от конкретного банка.

- Подтверждающие личность заемщика документы в виде паспорта, СНИЛСа и других.

- Сертификат на выдачу мат. капитала.

- Бумаги, которые подтверждают возможность заемщика платить кредит: Справка формы 2-НДФЛ, справки по банковской форме, документы из налоговой службы, подтверждающие отсутствие у заемщика задолженностей.

- Подтверждающие сделку бумаги в виде договора купли-продажи квартиры.

- Бумаги на приобретаемую жилую недвижимость: техпаспорт, справка БТИ, выписка из домовой книги.

- Справка о наличии денежных средств на счете, которая выдается ПФР.

- Заявление, в котором заемщик обязуется оформить квартиру (дом) на всех членов семьи в долях.

Для пенсионного Фонда заемщик должен подготовить документы в виде:

- бумаги, которую выдает заемщику банк после подачи заявки, говорящей о намерении заключения договора;

- сведения о жиллощади, которая покупается;

- документов с личными данными;

- заявления на перевод денег.

Ипотека с первоначальным взносом в виде материнского капитала выдается за длительное время, поэтому подготавливать документы следует заранее. Также важно хотя бы за полгода уведомить свое отделение ПФР о желании воспользоваться мат. капиталом, так как выплаты формируются 1 раз в 6 месяцев.

Если средства из мат. капитала уже расходовались на иные цели, то оставшиеся деньги нельзя использовать как первоначальный взнос. Оставшуюся сумму можно будет потратить лишь для погашения уже имеющегося жилищного займа в банке.

Важным и неизбежным пунктом в ипотеке с материнским капиталом является страхование. Разные банки диктуют различные условия страхования: страхуют сам займ, приобретаемое имущество или жизнь заемщика.

Какие банки выдают ипотеку под материнский капитал?

В РФ ипотечным кредитованием под мат. капитал занимается несколько десятков банков. Ипотека под материнский капитал в 2018 году выдается следующими тремя известными финансовыми учреждениями:

Таблица 1

|

Сбербанк |

РайффайзенБанк |

||

|

Срок ипотечного кредитования |

От 5 до 50 лет |

От 1 до 30 лет |

|

|

Размер первого взноса, % |

От 15 до 20 % |

Не менее 20% |

Максимум 15% |

|

Особые условия выдачи кредита |

Предоставляет ипотеку на приобретение уже полностью готовых объектов и недвижимости на стадии строительства |

Кредит на готовое первичное или вторичное, а также строящееся жилье |

Ипотека на недвижимое имущество на вторичном и первичном рынке |

|

Размер займа, руб. |

От 300 тыс. руб. до 1,5 млн. руб. |

От 1,5 до 60 млн. руб. |

От 300 тыс. руб. до 26 млн. руб. |

На официальных сайтах каждого из этих финансовых учреждений есть вся необходимая документация, где прописаны подробные условия предоставления займов, а также специальные калькуляторы, которые помогут предварительно рассчитать ежемесячный платеж.

Желаете приобрести жилье, воспользовавшись при этом маткапиталом? Есть отличное решение: ипотека с материнским капиталом как первоначальный взнос в банки. Рассмотрим сегодня подробнее, как можно реализовать такую возможность.

В данный момент на рынке жилья наблюдается следующая тенденция: спрос на квартиры, дома неуклонно растет, но при этом люди нередко бывают ограничены в своих финансовых возможностях. Оптимальное решение – воспользоваться кредитом. Именно поэтому ипотека пользуется огромной популярностью. Но ведь и она требует достаточно внушительных финансовых вложений. Как же быть, можно ли внести материнский капитал как первый взнос в ипотеку?

Зачастую лучшее решение таково: внести существенный первый взнос, а затем уже спокойно платить по ипотеке каждый месяц определенную сумму. Если первый взнос довольно серьезный, то и последующие ежемесячные платежи уже не кажутся такими гигантскими. И тут на помощь молодым семьям приходит государство. Именно материнский капитал как первоначальный взнос по ипотеке в 2017 году стал настоящим шансом для большого количества семей улучшить свои жилищные условия. Сегодня мы рассмотрим более подробно, каким образом совершается вся эта процедура, когда материнский капитал используется в роли первого взноса при оформлении ипотечного кредита. Запоминайте все подробности, чтобы потом не растеряться.

Используем маткапитал в роли первоначального ипотечного взноса

Сейчас материнский капитал открывает перед семьями возможность получить определенный финансовый ресурс, если у них рождается второй (последующий) ребенок. Обратите внимание на важный момент: в законодательстве строго регламентируется, каким образом можно потратить материнский капитал. Это не просто средства, которые позволено произвольно тратить. Программа строго целевая. Важнейшее и наиболее востребованное направление реализации капитала – использование его в качестве первого взноса при ипотечном кредитовании.

Многих интересует, можно ли использовать маткапитал как первоначальный взнос по ипотеке. Уточним все детали.

Предложено два варианта применения данной поддержки от государства:

- покрытие базовой суммы задолженности за приобретение жилья;

- стартовое вложение в ипотеку.

Если вы решили использовать маткапитал в роли первого взноса, вам в первую очередь понадобится определить тот спектр банковских учреждений, которые готовы работать именно с материнским капиталом.

Обратите внимание, что данный ресурс принимается не во всех банках. При этом есть достаточное количество банков, которые не только с готовностью принимают материнский капитал, но и предоставляют довольно выгодные условия ипотечного кредитования для молодых семей. Конечно, это в первую очередь Сбербанк. Именно в Сбербанке мат капитал как первоначальный взнос по ипотеке используется достаточно часто.

Запомните еще один нюанс. Когда семья решает использовать маткапитал для улучшения жилищных условий без привлечения кредита, им придется подождать, пока малышу, на которого и получен капитал, не исполнится три года. Только после достижения им трехлетнего возраста допускается такое применение капитала.

Если требуется с помощью материнского капитала просто погасить задолженность по базовым выплатам, ждать уже ничего не надо. Как только мама получит на руки сертификат, она тут же имеет право его использовать. И для использования маткапитала в роли стартового взноса банки нашли выход.

Фактическое использование маткапитала: удобный вариант

Используется материнский капитал в качестве первоначального взноса в ипотеке специальным образом. Дело в том, что фактически его нельзя направить сразу на первый взнос. Есть две основные причины.

- Квартира будет находиться в залоге у продавца. Это ипотека в соответствии с законом, а выступает она как неоплаченная. Банки это не устраивает.

- Довольно проблематично отыскать продавца, который согласится ожидать, когда поступят деньги от ПФР.

Имеется иная схема использования маткапитала как первого взноса по ипотеке, более эффективная. Банк, располагающей специальной программой для материнского капитала, выдает кредит больше на размер маткапитала. Достаточно часто оформляют два соглашения, при этом одно из них как раз на сумму материнского капитала. При этом объект недвижимости будет оформлен в собственность непосредственно заемщика, а не всех членов семьи. Вот уже после этого можно подавать документы в ПФР, чтобы погасить часть задолженности с помощью капитала. Заемщику нужно для этого оформить письменное обязательство, что он наделит собственностью всех членов семьи после выплаты ипотечного кредита. Обязательство заверяется у нотариуса.

Огромное преимущество такого способа – возможность использовать материнский капитал сразу, а не ждать целых три года.

Условия оформления ипотечного кредита с использованием материнского капитала

Существует целый ряд условий, которые необходимо соблюсти, чтобы получить ипотечный кредит под маткапитал. В большинстве случаев все базовые условия стандартные, схожие во всех банках. Рассмотрим ключевой список требований, которые предъявляют банковские учреждения.

- Заемщик должен иметь постоянное место работы. На нем нужно трудиться не менее полугода. При этом в некоторых банках требования еще более жесткие: они желают иметь подтверждение работы на одном месте на протяжении более трех лет. Основной акцент делается на стабильности.

- Доход на рабочем месте должен быть достойным. Безусловно, учитывается «подтвержденная» зарплата, если собственные средства в покупке составляют менее 50%. Даже если на работе идут навстречу, выдавая справку о хорошем дополнительном доходе, такая заработная плата все-таки не будет играть существенной роли, поскольку важно постоянство, стабильность дохода, его гарантированность - поэтому банки часто берут в расчет только основной доход.

- Огромное значение имеет кредитная история лица, которое желает оформить на себя ипотеку. Отлично, если имеется положительная кредитная история. Даже если сумма кредита была небольшой, это уже большой плюс для заемщика, если он в свое время аккуратно расплачивался по кредиту.

Получить ипотечный кредит не так просто, однако с этим справляются многие. Главное, иметь реальную возможность полностью выплатить заем.

Собираем все необходимые документы

В первую очередь необходимо получить официальный сертифицированный документ, в соответствии с которым семья имеет право на государственную поддержку в виде материнского капитала. Получают бумагу в пенсионном фонде. Потом предстоит выбрать конкретное банковское учреждение.

Теперь пришло время узнать, какой именно пакет документов предстоит собрать для банка и с материнским капиталом в роли первоначального взноса. Мы остановимся на базовом перечне официальных бумаг, которые требуются практически во всех банковских учреждениях:

- Сертификат на получение материнского капитала.

- Документы, подтверждающие личность. Сюда входят паспорт, а также свидетельство о состоянии на налоговом учете, пенсионное удостоверение. В пакет бумаг могут войти загранпаспорт, водительские права.

- Нужны бумаги, подтверждающие финансовую состоятельность, платежеспособность человека. Предоставляется справка о доходах, заверенная печатью руководителя учреждения, где трудится заемщик. Необходима справка по форме 2НДФЛ.

- Требуется предоставить документ, который подтвердит, что у гражданина нет долговых обязательств.

- Просят предъявить и справку из налоговой службы. Она нужна лицам, которые имеют источники дополнительного дохода, например, от сдачи недвижимости в аренду.

- Предоставляется также и непосредственно соглашение о покупке объекта недвижимости.

- Справка из отделения пенсионного фонда должна отразить, что у гражданина есть средства на счету.

- Собирается пакет документов на приобретаемое жилье: сюда входит технический паспорт объекта недвижимости, выписки из домовых книг, а также документы от БТИ.

- Оформляется заявка, в которой гражданин дает обязательство в дальнейшем разделить объект недвижимости между членами семьи.

С банком заключается на сумму, увеличенную на размер маткапитала. Когда все документы уже оформлены и зарегистрировано в Росреестре соглашение на приобретение объекта недвижимости, то есть заемщик стал собственником, обращаются в пенсионный фонд.

Переводим маткапитал на первоначальный взнос

Обязательно нужны следующие документы:

- документы, подтверждающие регистрацию права собственности;

- соглашение об ипотечном кредите;

- сертификат на получение поддержки от государства – материнского капитала.

Обратите внимание: иногда сертификационный документ бывает утерян. Это поправимо. Просто нужно обратиться в пенсионный фонд с просьбой, чтобы выдали дубликат сертификата.

Для внесения материнского капитала в роли гашения части кредита, которая фактически заменила стартовый взнос, обращаются в отделение пенсионного фонда. Там оставляется заявка, чтобы материнский капитал был направлен в конкретное банковское учреждение, с которым молодая семья и заключила договор ипотечного кредитования. В заявке обязательно указывается, что данный материнский капитал используется для погашения ипотечных обязательств. Помните, что материнский капитал для гашения кредита ни при каких обстоятельствах не выдается в виде наличных средств.

В комплект документов для отделения пенсионного фонда также входят следующие документы:

- Оформляется справка из банка: в ней удостоверяется, что гражданин собирается получить ипотечный кредит под маткапитал.

- Предоставляются бумаги на заемщика, в частности, удостоверение личности.

- Нужны сведения об объекте приобретаемой недвижимости.

- Подается заявка, в которой гражданин просит перевести материнский капитал в кредитующий банк в роли первого взноса по ипотеке.

Когда вы уже подготовите все необходимые документы, можно сказать, что основное дело сделано.

Несколько важных моментов

Обратите внимание на некоторые нюансы. Вам обязательно пригодится эта информация:

- С момента полного гашения ипотечного кредита объект недвижимости записывается на всех членов семьи, в равных долях.

- Очень важно заранее обращаться в пенсионный фонд. Там есть своя специфика работы: суммы начислений формируют примерно раз в 6 месяцев. Если семье нужно начислить материнский капитал на первый взнос ипотеки зимой, обращаться следует заблаговременно, еще летом.

- Следует помнить, что объект недвижимости будет находиться под обременением вплоть до того момента, когда ипотечный кредит выплатят полностью. То есть жилое помещение нельзя подарить, обменять или продать.

- При оформлении ипотечного кредита обязательно нужна и страховка. Это обеспечивает дополнительные гарантии для банковского учреждения, а также для самого заемщика.

Помните, что главная задача – выплатить ипотечный кредит в полном объеме. Важно объективно оценивать свои финансовые возможности. Теперь вы знаете, что взять ипотеку с материнским капиталом как первоначальным взносом – реально.

Оформить ипотечный кредит с материнским капиталом в Сбербанке можно по нескольким . Использовать средства сертификата разрешается как на уплату , так и на . Для этого необходимо обратиться сначала в Сбербанк, а после в Пенсионный фонд (ПФР) с заявлением о распоряжении — ждать, пока пройдут 3 года не нужно , но должны быть выполнены другие основные .

Если в семье с 1 января 2018 года по 31 декабря 2022 года родился 2-й или последующий ребенок, то родители могут оформить . Согласно изменениям, вступившим в силу 13 апреля 2019 года, она будет действовать весь срок кредитования .

Шаг 2. После одобрения выбрать жилое помещение и предоставить документы на него — могут быть предоставлены в течение 90 дней .

Шаг 3. Подписать кредитный договор.

Шаг 4. с заявлением о распоряжении материнским капиталом.

Шаг. 5. Безналично получить денежные средства (будут переведены банку).

Вместе с заявлением-анкетой в Сбербанк необходимо предоставить:

- паспорта заемщика и созаемщиков (если они есть) с отметкой о регистрации;

- документы, подтверждающие трудовую занятость и доход;

- сертификат на материнский капитал;

- справку об остатке маткапитала, выданную ПФР — можно предоставить в течение 90 дней, однако документ действителен 30 дней с момента выдачи.

В качестве документов, подтверждающих доход , могут быть предоставлены:

- справка о доходах за последние 6 месяцев с места работы — для работающих лиц;

- справа о размере пенсии за последний месяц — для пенсионеров;

- налоговая декларация за последний налоговый период — для индивидуальных предпринимателей.

Подтверждением трудовой занятости могут служить:

- копия трудовой книжки, выписка или справка от работодателя с информацией о должности и стаже — для основного места работы;

- копия трудового договора (контракта), постранично заверенная или прошитая (заверенная на последней странице — работодатель должен указать количество листов) — для работы по совместительству;

- свидетельство о регистрации ИП (нотариально заверенная копия, если нет оригинала), свидетельство о внесении в Единый реестр ИП, лист записи Единого реестра ИП — для предпринимателей.

Документальные подтверждения трудовой занятости и получения дохода действительны 30 дней с момента выдачи. В некоторых случаях могут потребоваться дополнительные документы, потому точный список необходимо уточнять у сотрудника Сбербанка.

Для распоряжения материнским капиталом в Пенсионный фонд вместе с заявлением необходимо предоставить:

- паспорт РФ владельца сертификата с отметкой о регистрации;

- брачное свидетельство и паспорт супруга с отметкой о регистрации, если он является титульным заемщиком или созаемщиком;

- копию кредитного договора;

- обязательство выделить доли супругу и детям, заверенное нотариально.

Материнский капитал будет перечислен Сбербанку в течение 1 месяца и 10-ти рабочих дней с момента регистрации заявления, если ПФР разрешит распоряжение средствами.

Как погасить ипотеку материнским капиталом в Сбербанке?

Чтобы полностью или частично уже оформленный жилищный ипотечный кредит маткапиталом в Сбербанке, сначала нужно подать в банк заявление на досрочное погашение (можно отправить онлайн), приложив к нему:

- справку об остатке средств сертификата, выданную отделением ПФР;

- сертификат на маткапитал.

Согласно п. 3.9.1. ч. 3 «Общих условий предоставления, обслуживания и погашения кредитов», действующих с 09.12.2013 г., заемщик должен подать заявление не позднее дня погашения, указав в нем дату, сумму и счет. Помимо этого, владелец сертификата должен взять справку о размере невыплаченного остатка и подтверждение безналичного зачисления кредита на его счет (счет супруга).

Точный период, в который необходимо предупредить о досрочном погашении, нужно уточнять у сотрудника банка, так как в конкретном случае могут быть выдвинуты дополнительные условия. Кроме того, Сбербанк имеет право дополнительно запросить иные документы, подтверждающие фактический размер маткапитала, находящегося в распоряжении заемщика (созаемщика).

После обращения в банк, владелец сертификата должен подать заявление о распоряжении в органы ПФР , предоставив следующие документы:

- паспорт РФ с отметкой о регистрации;

- свидетельство о браке и паспорт супруга с отметкой о регистрации, если он является титульным заемщиком или созаемщиком;

- копию кредитного договора;

- копию зарегистрированного в Росреестре договора ипотеки;

- правоустанавливающие документы на жилое помещение;

- выписку о праве собственности из ЕГРН;

- если помещение не введено в эксплуатацию — копию зарегистрированного договора долевого участия ;

- если кредитные средства использовались для уплаты вступительного (паевого) взноса — выписку из реестра членов жилищного кооператива .

- обязательство выделить доли супругу и детям, заверенное нотариально;

- справку с указанием невыплаченного остатка по кредиту;

- документальное подтверждение безналичного зачисления кредитных средств на счет владельца сертификата (его супруга).

Заявление рассматривается Пенсионным фондом месяц . В случае его удовлетворения материнский капитал будет переведен Сбербанку в течение 10 рабочих дней .

Если кредит был погашен частично, то владельцу сертификата будет выдан новый график выплаты с уменьшенным размером ежемесячного платежа — уменьшение срока кредитования при досрочной уплате маткапиталом в Сбербанке не предусмотрено .