Банковская система Российской Федерации - это совокупность взаимосвязанных элементов, которая включает Центральный банк, кредитные организации, состоящие из коммерческих банков и других кредитно-расчетных учреждений, иногда объединенных в рамках холдингов, а также банковскую инфраструктуру и банковское законодательство. Федеральный закон от 2 декабря 1990 г. «О банках и банковской деятельности» определяет понятие банковской системы следующим образом: банковская система РФ включает Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

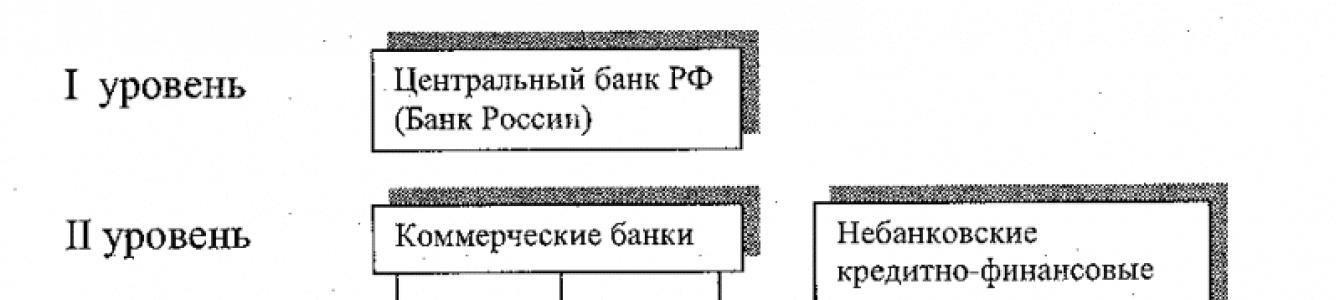

Российская банковская система имеет двухуровневую структуру. Первый уровень представлен Центральным банком РФ. Второй уровень включает банки и небанковские кредитные организации, а также филиалы и представительства иностранных банков.

К первому уровню относится Центральный банк РФ, род функций и полномочий которого отличают его от других банков. Прежде всего это установление и методическое обеспечение правил совершения и учета банковских операций, выпуск наличных денег (эмиссия), организация платежного оборота, лицензирование банковской деятельности и надзор за всеми кредитными организациями, регулирование банков и иных кредитных организаций посредством учетной, резервной политики и установления для них обязательных экономических нормативов. Благодаря своему функциональному предназначению Центральный банк РФ занимает особое место в банковской системе.

Второй уровень банковской системы включает в себя кредитные организации. К ним относятся: банк и небанковская кредитная организация, российские банки с иностранным капиталом или филиалы иностранных банков. Основное предназначение кредитных организаций - это проведение банковских операций по кредитному, расчетно-кассовому и депозитному обслуживанию клиентов и субъектов экономических отношений.

Банковская система России была создана с принятием 2 декабря 1990 года двух законов Российской Федерации: «О Центральном Банке РСФСР (Банке России)» и «О банках и банковской деятельности в РСФСР».

Состав банковской системы России :

· Центральный Банк РФ (Банк России);

· кредитные организации;

· филиалы и представительства иностранных банков.

Центральный Банк РФ является главным банком Российской Федерации. Правовое положение Банка России и его взаимоотношения с банками и другими кредитными организациями определяются тем, что, с одной стороны, Банк России наделен широкими - властными полномочиями по управлению денежно-кредитной системой Российской Федерации, а с другой стороны, Банк России - юридическое лицо, вступающее в определенные гражданско-правовые отношения с банками и другими кредитными организациями.

К числу основных целей и функций Банка России в соответствии с Конституцией РФ (ст. 75) и Законом о нем (статьи 3 и 4) относятся:

· защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

· развитие и укрепление банковской системы Российской Федерации;

· во взаимодействии с Правительством Российской Федерации разработка и проведение единой государственной денежно-кредитной политики, направленной на защиту и обеспечение устойчивости рубля;

· монопольное осуществление эмиссии наличных денег и организация их обращения;

· осуществление валютного регулирования и валютного контроля и др.

Банк России осуществляет банковское регулирование и надзор за деятельностью банков и других кредитных организаций, принимает меры по защите интересов вкладчиков; для обеспечения стабильности банковской системы создает страховой фонд за счет обязательных отчислений кредитных организаций.

Банк России имеет право:

предоставлять российским и иностранным кредитным организациям, Правительству РФ кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами;

· совершать широкий круг других банковских операций, обслуживая не только кредитные организации, но и представительные и исполнительные органы государственной власти, органы местного самоуправления, их учреждения и организации, государственные внебюджетные фонды, воинские части, военнослужащих, служащих Банка России, а также иных лиц, в случаях, предусмотренных федеральными законами;

· предъявлять в арбитражный суд иски о ликвидации юридических лиц, осуществляющих без лицензии банковские операции.

В соответствии с законодательством Банк России осуществляет контроль за законностью и целесообразностью создания банков и небанковских кредитных организаций. Указанный контроль осуществляется в процессе рассмотрения вопроса о регистрации кредитной организации, выдаче и отзыве лицензии на право совершения банковских операций как в рублях, так и в иностранной валюте.

Кредитная организация - это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ (Банка России) имеет право осуществлять банковские операции.

Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

Кредитные организации подразделяются на две группы - банки и небанковские кредитные организации.

Банки - это такие кредитные организации, которые имеют исключительное право осуществлять следующие банковские операции:

Привлечение во вклады денежных средств физических и юридических лиц;

Размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности (кредитование);

Открытие и ведение банковских счетов физических и юридических лиц.

Небанковские кредитные организации - это такие кредитные организации, которые имеют право осуществлять отдельные банковские операции, предусмотренные законодательством. Сочетание этих операций устанавливает Банк России.

Иностранным является банк , признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Размер (квота) участия иностранного капитала в банковской системе страны устанавливается федеральным законом по предложению Правительства Российской Федерации, согласованному с Банком России.

Банковская система Российской Федерации предполагает наличие двух подсистем, которые окончательно сформировались в 1991 году после принятия закона, регулирующего деятельность банковских организаций. На первой ступени стоит ЦБ или Банк России, а на второй - коммерческие торговые банки страны. Такая концепция не является новой для России, она была придумана намного ранее и сформировалась на территории Англии.

К основным задачам главного банка страны относятся выпуск денежных средств, предоставление устойчивого функционирования коммерческих банков в пределах государства, а также сохранение и стабильное поддержание кредитно-денежной политики. Немаловажной задачей ЦБ является установление фиксированной ставки, которой должны поддерживаться все подвластные ЦБ структуры.

В 2009 году была объявлена единая ставка по рефинансированию - 8,5%, которая позволила увеличить возможность получения кредитов и ссуд для населения. До 2009 года эта ставка превышала 11%.

В составе банковской системы России ко второму уровню относятся коммерческие банки различного типа. Они могут быть многоцелевыми, сберегательными, специальными, залоговыми или отраслевыми. К целому ряду таких банков добавляются и другие структуры, носящие небанковский характер деятельности. Это своеобразные кредитно-торговые организации, состоящие из фондов по инвестированию (вложению средств), страховых компаний, трастовых фирм и пенсионных фондов.

В законодательстве закреплены основные уровни банковской системы РФ, которые подразумевают не только наличие двух степеней в банковской системе, но и соответствие каждой организации правилу универсальности. Второй уровень ограничивается не только известными всем коммерческими банками, но и включает в себя филиалы зарубежных банков и небанковские организации.

Первый уровень

Первый уровень банковской системы - это основополагающая ступень в национальной экономике, которая определяет существование, развитие и функционирование подчиненных ей банков. Банку России принадлежат большие возможности, главными из которых являются: предоставление кредитов иностранным кредитным организациям и правительству страны и совершение большого спектра различных финансовых операций.

На первом уровне современной банковской системы Российской Федерации находится Центробанк, функции и задачи которого прописаны в Конституции и законодательствах страны:

- Охрана и предоставление стабильности национальной валюты, осуществление его покупательной возможности, а также соответствие курса по отношению к другим заграничным единицам.

- Формирование и улучшение банковской системы, концепций.

- Монопольная реализация эмиссии доступных наличных средств и осуществление их равномерного перераспределения.

- Реализация денежного регулирования и контролирования.

- Вместе с правительственными органами страны продумывание и осуществление общей денежной кредитной политики, которая должна быть направлена в защиту рубля.

К первому уровню банковской системы относят несколько важных задач, которые должен выполнять ЦБ РФ:

- контролирование работы банковских подсистем;

- урегулирование вопросов, связанных с реализацией кредитов;

- выполнение мероприятий по охране вкладчиков;

- формирование страхового актива с целью предоставления устойчивости банковской системы;

- проверка результатов поступления неотъемлемых отчислений из средств кредитных организаций.

Второй уровень

Второй уровень банковской системы принадлежит универсальным коммерческим банкам, которые имеют право и обладают лицензией на совершение каких-либо банковских операций.

На начало 2017 года на территории страны зарегистрировано порядка 1017 банков, в число которых входят кредитные учреждения с участием зарубежных партнеров и иные кредитные организации.

На второй ступени банковской системы страны могут функционировать универсальные банки - частные, с использованием государственного или иностранного капитала . Все банки второго уровня имеют право на открытие своих подразделений, включая филиалы, представительства и офисные структуры.

От того, сколько уровней в банковской системе РФ, зависит более расширенный функционал федеральных и региональных кредитных учреждений. После введения двух ступеней была существенно расширена отраслевая ориентация банков, которые могут самостоятельно выбирать направленность (транспортная, сельскохозяйственная, жилищная, торговая или потребительская).

На протяжении последних лет определились пять крупнейших банков страны, которые имеют наибольшую чистую прибыль и запасы активов. Первое место уверенно занимает Сбербанк, далее идёт ВТБ, Газпромбанк, Альфа-Банк и ФК Открытие.

Совокупность банков, финансовых организаций, банками не являющихся - что еще включает в себя банковская система России, каковы ее функции и роль в экономике?

По мнению аналитиков, банковская система РФ состоит из следующих составных / структурных элементов:

Центральный банк РФ - регулятор и надзорный орган, а также финансовая организация, оказывающая услуги юридическим лицам;

коммерческие банки, включая дочерние организации зарубежных банков и финансовых групп, обслуживающие корпоративных и частных клиентов;

небанковские финансово-кредитные организации;

банковская инфраструктура;

банковское законодательство.

Российская банковская система принадлежит к банковским системам с двумя уровнями – первый уровень это Центробанк, второй – остальные финансово-кредитные организации.

Центральный банк РФ

Центральный банк (ЦБ) РФ, также часто называемый Банком России, с 2013 года является финансовым мегарегулятором, выполняющим функции надзора над финансовыми группами (в том числе не принадлежащими к банковскому сектору), а также институтом, обладающим монополией на:

эмиссию наличных денег

управление системой осуществления расчетов и платежей

обеспечение стабильности финансового рынка страны и национальной валюты и др.

Банк России, занимающий наивысший уровень финансово-кредитной системы, имеет исключительное право выдавать и отзывать лицензии на банковскую деятельность. Развитие банковской системы - это также роль регулятора. Подробный обзор Центробанка я делал .

Коммерческие банки

Коммерческими называются все без исключения организации банковской системы страны, оказывающие частным и юридическим лицам банковские услуги. К этим услугам относятся:

кредитование - предоставление кредитов частным клиентам (ипотечные, автокредиты, потребительские нецелевые займы) и предприятиям, относящимся к реальному сектору экономики;

операции с драгметаллами;

валютные операции;

расчетно-кассовое обслуживание клиентов;

ведение банковских счетов;

эмиссия банковских карт - пластиковых и виртуальных;

инкассация;

привлечение вкладов и выплата процентов согласно соответствующим договорам;

осуществление денежных переводов;

реализация банковских гарантий.

Банки называются коммерческими, поскольку в отличие от регулятора призваны вести финансово-хозяйственную деятельность, направленную на извлечение прибыли. Коммерческий статус не противоречит классификации банковских организаций на частные и государственные. К последним относятся компании с долей государства не менее 50% + 1 акция.

Также для банков предусмотрены следующие формы собственности:

акционерная;

кооперативная;

совместная

Кроме того, в современной банковской системе банки классифицируются:

на крупные, средние и малые - по масштабам деятельности и объему собственного капитала;

на специализированные и универсальные - по характеру осуществляемых операций;

на международные, всероссийские, межрегиональные и региональные - по сфере обслуживания;

на банки с иностранным капиталом и без иностранного капитала;

на многофилиальные и бесфилиальные.

Банковская система России на сегодня включает одиннадцать системно значимых компаний:

четыре государственных - Сбербанк России, ВТБ, Газпромбанк, Россельхозбанк;

четыре частных без иностранного капитала - Альфа-банк, Московский Кредитный Банк (МКБ), ФК «Банк Открытие», Промсвязьбанк;

три частных с иностранным капиталом - Райффайзенбанк, ЮниКредит Банк, Росбанк.

Количество государственных российских банков в банковской системе сравнительно небольшое - менее двадцати, но по объему активов доля государства в 2017 году выросла до 70% против 61% на начало 2015-го. Это связано с трех крупных банковских компаний - «Открытия», Промсвязьбанка и Бинбанка - осуществляемой Фондом консолидации банковского сектора по новой процедуре, когда санируемые банки переходят в собственность государства. Обзор фонда ФБКС находится . По окончании оздоровления кредитно-финансовые организации выставляются на продажу, но если покупателей не найдется (что прогнозируют многие аналитики), они останутся в госсобственности.

Небанковские кредитные организации (НКО)

Кредитно-банковская система РФ включает также совокупность кредитно-финансовых организаций, которые не являются российскими банками, но осуществляют отдельные банковские операции. Сокращение НКО также используется для обозначения некоммерческих организаций, так что нужно быть внимательным. Суммарный объем средств в НКО составляет несколько процентов от средств в коммерческих банках.

К небанковским кредитно-финансовым организациям относится три основных направления:

РНКО

К разряду РНКО, предоставляющих юр- и физлицам расчетно-кассовые услуги либо занимающихся валютными операциями, принадлежат:

клиринговые компании;

расчетные центры, обслуживающие платежные системы;

расчетные палаты и дилинговые центры, работающие на валютном и фондовом рынках.

Примеры РНКО - ООО РНКО «Платежный Центр» (расчетный центр платежной системы «Золотая Корона», эмитент платежных карт «Билайн», «Кукуруза» и др.); АО «НКО «Московский клиринговый центр», осуществляющий банковские операции в системе «Элекснет»; дилинговый центр «Альпари».

ПНКО

Деятельность ПНКО сводится к отправке и выдаче денежных переводов без открытия клиентам расчетных счетов. Примеры ПНКО - (яндекс.деньги, вебмани и др.), Юнистрим, Контакт, системы платежей операторов мобильных сетей.

НДКО

Что именно относить к небанковским депозитно-кредитным организациям? Юридически это структуры, привлекающие деньги только от юридических лиц, хотя открывать и обслуживать банковские счета НДКО не могут. Зато они могут давать банковские гарантии. Примеры НДКО — московский «Депозитный Кредитный Дом» или воронежский «Межрегиональный Центр Микрокредитования».

Итого, основные различия между банками и НКО можно представить в виде таблицы:

Однако в более широком смысле в группу НДКО можно включать и организации, работающие с физическими лицами:

микрофинансовые компании / организации;

кредитные союзы, привлекающие взносы (паи) своих членов и вклады физических лиц и на эти средства кредитующие частных лиц;

кредитные кооперативы

Важно : небанковские организации, привлекающие вклады, не участвуют в системе страхования вкладов, так что клиенты, принявшие решение хранить сбережения именно в них, довольно сильно рискуют. Небанковские учреждения точно так же находятся под угрозой отзыва лицензии.

О микрофинансовых организациях подробно написано , о кредитных потребительских кооперативах была информация . Организуют деятельность кредитных организаций:

Лига кредитных союзов России;

Союз сельских кредитных кооперативов;

Нац. союз некоммерческих организаций;

Фонд сельской кредитной кооперации

Банковская инфраструктура

Банковская финансовая система не может функционировать без необходимой инфраструктуры, к которой относятся:

Система страхования вкладов, предотвращающая утрату российскими гражданами сбережений, хранящихся в банках. Тем самым поощряется держать деньги именно на банковских счетах. Застрахованными являются не только вклады, но и денежные средства, размещенные на счетах дебетовых банковских карт, хотя это правило распространяется не на все карточные продукты банковских учреждений России. Функции страховщика возложены на госучреждение, именуемое Агентством по страхованию вкладов (АСВ);

Независимые системы произведения расчетов между корпоративными и частными клиентами банков, а также самими банковскими организациями. Основной такой системой является SWIFT, хотя в связи с международными санкциями против России в стране уже разработана альтернативная система SPFS, на которую Москва предлагает перейти государствам Евразийского Экономического Союза;

Платежные системы осуществления операций по пластиковым и виртуальным банковским картам - MasterCard, VISA, МИР, American Express и др.;

Аудиторские организации, призванные проводить независимую проверку функционирования не только коммерческих банков, но и самого Центрального банка РФ, и не только проверку, но и подтверждение готовой финансовой отчетности;

Юридические и консультационные организации, оказывающие банкам содействие в развитии их бизнеса, представляющие их интересы при взаимодействии с органами власти, корпоративными и частными клиентами;

Поставщики технологически-информационных решений, разрабатывающие и внедряющие совместно с банками современные расчетно-процессинговые технологии, направленные на повышение уровня безопасности расчетов и других процессов;

Учебные организации, которые занимаются подготовкой и переподготовкой банковского персонала, проводящие различные семинары, тренинги, курсы повышения квалификации, также влияющие положительно на функционирование банков, поскольку их сотрудники должны овладевать новыми знаниями, навыками и умениями в условиях обновления современных технологий и внедрения новейших стандартов банковского обслуживания.

Банковское законодательство

Законодательные акты, регулирующие деятельность банковских учреждений на российской территории:

Конституция РФ;

Гражданский кодекс;

Закон о банках № 395-1 (принятый в 1990 году);

Закон о ЦБ РФ № 86-ФЗ (принятый в 2002 году)

Закон о страховании вкладов № 177-ФЗ (принятый в 2003 году)

Закон о национальной платежной системе № 161-ФЗ (принятый в 2011 году)

Закон о потребкредите № 353-ФЗ (принятый в 2013 году)

Банковская система - одна из основных структур в экономике любого государства. Главная функция банковской системы - посредничество в перемещении денежных средств и кредитов между продавцами и покупателями, кредиторами и заемщиками.

Банковская система является одной из основных структур в экономике любого развитого государства. Она призвана удовлетворить возрастающие потребности современного общества в банковских услугах и продуктах.

Банковская система – это совокупность национальных банков и других кредитных учреждений, включенная в экономику государства. Главной функцией банковской системы в целом является посредничество в перемещении денежных средств и кредитов между продавцами и покупателями, кредиторами и заемщиками.

Элементами банковской системы являются:

- центральный банк, который осуществляет эмиссионную и валютную политику государства;

- коммерческие банки, производящие различные операции и услуги;

- различные кредитно-расчетные центры.

Банковская система имеет иерархичную структуру во главе с центральным банком. На нижнем уровне находятся коммерческие банки, которые подразделяются на универсальные и специализированные (банки потребительского кредита, а так же ипотечные, сберегательные, инвестиционные, отраслевые, внутрипроизводственные), а так же небанковские кредитно-финансовые институты (страховые компании, инвестиционные компании и фонды, пенсионные фонды, трастовые компании, ломбарды и др.).

Такую систему принято называть двухуровневой, она получила распространение в экономически развитых странах. В большинстве стран центральный (эмиссионный) банк является государственным. Но, в случае, если государство владеет центральным банком частично, к примеру, в Японии – 55%, Бельгии – 50%, или не является формальным владельцем банка, как в США , Швейцарии, Италии – центральный банк все равно наделен функциями государственного органа и имеет монопольное право на эмиссию (выпуск в обращение) банкнот.

В центральном банке хранятся государственные золотые и валютные резервы, он осуществляет обслуживание госбюджета и принимает участие в управлении государственным долгом. Центральный банк является главным инструментом в политике государства в области регулирования кредитно-денежной сферы и валютных отношений.

В силу особой роли центрального банка, правительство заинтересовано в его надежности. Стоит отметить, что центральный банк, вне зависимости от принадлежности капитала, является юридически самостоятельным. Управляющий банка не входит в состав правительства. Такая независимость центрального банка необходима, чтобы выполнять все необходимые функции. К примеру, она весьма важна, когда необходимо ограничить возможности правительства использовать ресурсы банка для покрытия дефицита бюджета.

Но независимость центрального банка является все же относительной: экономическая политика государства требует четкого согласования всех ее элементов, поэтому долгосрочная политика центрального банка определяется приоритетами правительственного курса в экономике. Как правило, именно через центральный банк производится основная доля всех расчетов, причем центральный банк устанавливает правила этих расчетов, являющиеся обязательными для всех организаций, предприятий и населения.

По отношению к другим элементам системы, центральный банк является «банком банков»: хранит свободные средства и обязательные резервы коммерческих банков, а так же других структур, выдает им ссуды, стоит во главе национальной системы взаимозачетов денежных обязательств. Центральный банк устанавливает лимиты и нормативы деятельности других банков, определяет официальную ставку по кредитам.

Коммерческие банки являются основным звеном кредитной системы. Они относятся к категории финансовых посредников. Через них проводится большинство банковских операций.

Коммерческие банки занимаются кредитованием предприятий торговли и промышленности, осуществляют их взаиморасчеты, принимают вклады. Банки привлекают свободные денежные средства, сбережения частных лиц и предоставляют их во временное пользование другим экономическим агентам, и, тем самым, способствуют существенному повышению эффективности производства.

Кроме банков, элементами нижнего уровня банковской системы являются специализированные кредитно-финансовые учреждения, уже перечисленные выше (инвестиционные фонды, страховые компании и др.). В отличие от банков, такие учреждения не предоставляют полный спектр банковских услуг, их деятельность ограничивается определенными функциями.

Правовые основы и принципы их функционирования определяются центральным банком . Законодательство большинства государств предусматривает функционирование иностранных банков внутри страны.

В некоторых странах их деятельность не ограничивается, например, во Франции. Другие страны устанавливают определенные рамки для совершаемых ими операций, например, Россия, Канада. Подобное устройство банковской системы характерно для большинства стран с развитой экономикой, таких как США, Япония, страны Западной Европы.

Однако по развитию составляющих элементов системы разных стран имеют существенные различия и особенности. Уникальность систем обусловлена условиями исторического развития, национальными традициями, уровнем развития экономики, способом регулирования денежного обращения и другими факторами.

Для примера можно взять две высокоразвитые соседние страны Северной Америки – США и Канаду. Несмотря на непосредственную близость расположения, в основе организации их банковских систем используются прямо противоположные подходы. Если в Соединенных Штатах имеется примерно 12 тысяч банков, то в Канаде их всего шесть, но они имеют отделения и филиалы на всей территории страны.

Но, в итоге, важным является не количество банков как таковых, а количественная характеристика банковской системы – общая численность банковских учреждений, включая филиалы, отделения, агентства, которые обслуживают организации, предприятия и население.

В России банковская система является двухуровневой. Во главе системы находится Центральный банк Российской Федерации, на втором уровне – коммерческие банки, а так же различные финансово-кредитные учреждения. Кроме того, банковская система РФ включает филиалы и представительства иностранных банков, банковские группы и холдинги. Банк России, являясь юридическим лицом, в налоговых органах не регистрируется. Он осуществляет расходы за счет своих доходов, однако прибыль не является целью деятельности данного банка, он является органом регулирования экономики в стране и осуществляет функции внешнеэкономической деятельности.

Коммерческие и специализированные банки, находящиеся на втором уровне банковской системы, осуществляют комплексное расчетно-кредитное обслуживание своих клиентов или специализируются на определенных видах услуг. Банки России не призваны отвечать по обязательствам банков и, наоборот, государство не несет ответственности по обязательствам банков.

Стоит отметить, что в условиях современного общества банковская система постоянно развивается и изменяется, усложняется ее структура. Это обусловлено развитием финансовых и товарных рынков, появлением новых инструментов и методов обслуживания клиентов, новых видов финансово-кредитных учреждений.

Сущность банковской системы Российской Федерации, ее уровни

Определение 1

Банковская система РФ представляет собой совокупность взаимосвязанных элементов, включающую Центральный банк (Банк России) и различные финансово-кредитные организации (коммерческие банки и иные кредитно-расчетные учреждения), часто объединенные в холдинги, а также банковское законодательство и банковскую инфраструктуру.

Таким образом, в России банковская система является двухуровневой. Верхний ее уровень представлен Центральным банком РФ, нижний - различными кредитными организациями (банками и небанковскими кредитными организациями), а также представительствами зарубежных банков.

Кредитная организация представляет собой юридическое лицо, основной целю деятельности которого является извлечение прибыли на денежном рынке и рынке капитала . Свою деятельность кредитные организации могут осуществлять на основании лицензии, выдаваемой Мегарегулятором – Банком России (Центральным банком страны) и имеют право производить банковские операции, предусмотренные ФЗ «О банках и банковской деятельности».

Банк является кредитной организацией, обладающей исключительным правом осуществлять такие операции:

- привлечение во вклады средств юридических и физических лиц

- размещение привлеченных денежных средств от своего имени и за свой счет на условиях платности, возвратности, срочности

- открытие и ведение счетов юридических и физических лиц и т. д.

Небанковская кредитная организация (НКО) представляет собой кредитную организацию, которая имеет право осуществлять некоторые банковские операции (перечень которых утверждается Банком России). В целом же, небанковские финансово-кредитные учреждения могут осуществлять кредитные, депозитные и расчетные операции, а также производить инкассацию денежных средств, векселей, расчетных и платежных документов и др.

Банковская группа собой представляет объединение кредитных учреждений, в котором одна из кредитных организаций оказывает существенное влияние на решения, которые принимают органы управления других организаций, входящих в состав группы.

Банковский холдинг – это корпорация или банк, владеющий долей акционерного капитала одной или нескольких кредитных организаций, которая достаточна для того, чтобы осуществлять контрольные действия над ними.

Базовые элементы банковской системы РФ:

- банковская инфраструктура

- кредитные организации

- нормативно-правовая база.

Банковская инфраструктура

Для эффективного выполнения банками своих экономических функций, им необходимо оказание ряда важных услуг, которые может предоставить банковская инфраструктура . Стоит отметить, что в последние годы значение банковской инфраструктуры лишь возрастает.

Определение 2

Под банковской инфраструктурой понимается совокупность институтов, создающих необходимые условия для эффективного функционирования банковской системы и осуществления банковской деятельности, а также содействующих созданию и доведению банковских услуг до конечных потребителей.

К основным институтам банковской инфраструктуры следует отнести, в первую очередь:

- независимые платежные системы, которые содействуют эффективному осуществлению расчетов между банками и организациями (к примеру, система SWIFT) и платежных операций с пластиковыми картами (MasterCard, VISA, UnionPay и т. д.)

- систему страхования депозитов

- аудиторские фирмы

- юридические и консалтинговые фирмы, помогающие банковским учреждениям в развитии их бизнеса, которые также могут представлять интересы кредитных организаций при взаимодействии с органами власти и потребителями финансовых услуг

- организации-поставщики программного обеспечения и других технологических решений

- образовательные организации, которые осуществляют подготовку банковских специалистов, повышение их квалификации, организуют различные курсы и семинары и т. д.