1.Скорость обращения среднегодовой денежной массы . Рассчитывается как отношение ВВП (НД) к денежной массе (М2). Раскрывает взаимосвязь между денежным обращением и макроэкономическими процессами. Скорость обращения денежной массы обычно снижается в условиях макроэкономической стабильности и растет в условиях кризиса.

2. Показатель оборачиваемости денег в платежном обороте. Отношение суммы переведенных средств по банковским текущим счетам к среднегодовой величине денежной массы (М2).

3. Скорость возврата денег в кассы учреждений Центрального банка . Отношение суммы поступлений денег в кассы банка к среднегодовой массе денег в обращении.

4. Скорость обращения денег в налично-денежном обороте . Деление суммы поступлений и выдач наличных денег, включая оборот почты и учреждений Сбербанка России, на среднегодовую денежную массу (М2).

ВЫВОД: предложение денег не искусственная, не волюнтаристская категория; предложение денег тесно связано с достигнутым уровнем экономики, объемом ВВП, с возможностями его роста. Формирование предложения денег – это важная сфера денежно-кредитной политики Центрального банка.

БАЗОВЫЕ ТЕРМИНЫ И ПОНЯТИЯ

Безналичный денежный оборот – часть денежного оборота, в которой движение денег осуществляется в виде перечислений по счетам кредитных учреждений и зачетов взаимных требований.

Безналичное обращение - движение стоимости без участия наличных денег, которое осуществляется с помощью чеков, векселей, кредитных карточек.

Денежная масса – совокупность покупательных, платежных и накопленных средств, обслуживающая экономические связи и принадлежащая физическим и юридическим лицам.

Денежный оборот – совокупность всех платежей в наличной и безналичной формах за определенный период времени.

Денежное обращение – движение денег в наличной и безналичной формах при выполнении ими своих функций.

Коэффициент монетизации – величина, обратная скорости обращения денег.

Коэффициент наличности – доля наличных денег в совокупной денежной массе, рассчитывается как отношение наличной денежной массы (М0) к денежным агрегатам М1, М2, М3.

Налично-денежный оборот включает все платежи наличными деньгами за определенный период времени (месяц, квартал, год).

Налично-денежное обращение - движение денег в наличной форме при выполнении ими двух функций: средства обращения и средства платежа.

Платежный оборот представляет собой совокупность безналичных платежей и части налично-денежных, связанных с оплатой труда.

Скорость обращения денег – количество сделок, которое обслуживает каждая денежная единица в течение года.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Что такое денежная база?

2. Объясните разницу между денежной базой в узком и широком смыслах?

3. Дать определение денежной массы.

4. Что такое денежный мультипликатор?

5. Что такое кредитный мультипликатор?

6. Что лежит в основе денежных агрегатов?

7. Охарактеризовать структуру денежных агрегатов.

8. В чем разница между наличным и безналичным денежным обращением?

9. Что такое денежное обращение?

10. Какие расчеты производятся наличными деньгами?

11 .Назовите причины роста налично-денежного обращения.

12.В чем суть закона денежного обращения?

13. Дайте характеристику показателям скорости обращения денег.

ЗАДАНИЯ ДЛЯ САМОСТОЯТЕЛЬНОЙ РАБОТЫ

Задача

На основании данных таблицы рассчитайте денежные агрегаты: М0, М1, М2, М2Х, денежную базу в узком и широком определении.

Млрд. руб.

Задача

Валовой внутренний продукт (ВВП) страны за 2007 год составляет 28 800 млрд. руб., денежный агрегат М2 на 01.01.2007 – 9000 млрд. руб., на 01.01.2008 – 13300 млрд. руб. Рассчитайте коэффициент монетизации.

Тема 1.3. Денежная система и виды денежных реформ

Понятие и элементы денежной системы

Типы денежных систем

Денежная система РФ

Инфляция. Виды денежных реформ. Особенности инфляционного процесса в России

После изучения данной темы вы сможете:

- Дать определение денежной системы и перечислить ее главные элементы;

- Понять сущность основных видов денежных систем;

- Дать характеристику денежной системы Российской Федерации и роли Банка России в ней;

- Уяснить сущность современной инфляции и ее основные виды.

1. Понятие и элементы денежной системы. Денежной системой называется система обращения денег в стране, сложившаяся исторически и закрепленная законодательно

Денежная система включает следующие основные элементы :

1. Денежную единицу (единицу счета), служащую для измерения цен товаров. Денежная единица - это установленный в законодательном порядке денежный знак, служащий для соизмерения выражения цен всех товаров и услуг.

2. Масштаб цен. С прекращением размена кредитных денег на золото официальный масштаб цен утратил экономический смысл.

3. Эмиссионная система - законодательно установленный порядок выпуска денег в обращение денежных знаков. Эмиссионная система включает в себя эмиссионный центр и эмиссионное законодательство. Регулирование денежной системы осуществляется эмиссионными банками, которые приводят в соответствие различные ее элементы.

4.Структура денежной массы в обращении представляет собой соотношение наличных и безналичных денег, а также соотношение денежных знаков разной купюрности в общем обороте.

5. Порядок прогнозного планирования включает в себя систему планов денежного оборота, органов, составляющих эти планы, задачи, решаемые планами.

6.Механизм денежно-кредитного регулирования - это набор инструментов влияния государства на экономику в целом.

7. Порядок установления валютного курса или котировки валют, то есть соотношение денежной единицы страны к иностранным валютам.

8. Порядок кассовой дисциплины в хозяйстве отражает совокупность правил, форм, кассовых и отчетных документов, которыми руководствуются юридические лица и население при организации налично-денежного оборота.

Типы денежных систем.

Различают системы обращения металлических и неметаллических денег. В первом случае металлические деньги выполняют все функции денег, а кредитные деньги (банкноты) разменны на золото. Во втором случае обращаются неразменные на золото неметаллические деньги. Известны 2 типа систем обращения металлических денег; биметаллизм и монометаллизм. Под биметаллизмом понимается денежная система, при которой роль всеобщего эквивалента законодательно закреплена за двумя металлами, обычно серебром и золотом. Предусмотрена свободная чеканка монет из этих металлов, а также обращение их на равных. Под монометаллизмом понимается денежная система, при которой роль всеобщего эквивалента законодательно закреплена за одним металлом (медью, серебром, золотом).

Разновидности биметаллизма:

- Система параллельной валюты , когда соотношение между серебряными и золотыми монетами устанавливалось стихийно в соответствии с рыночной ценой металла;

- Система двойной валюты , когда соотношение между золотыми и серебряными монетами устанавливается государством;

3. Система «хромающей» валюты , когда золотые и серебряные монеты являлись законным платежным средством, но не на равных основаниях. Предусматривалась свободная чеканка золотых и закрытая серебряных монет. Серебряные монеты выступали знаками золота.

Биметаллизм существовал достаточно долго, хотя использование двух металлов в качестве денег противоречит природе всеобщего стоимостного эквивалента. Законодательное закрепление за двумя металлами роли денег вступало в противоречие с природой денег как единственного товара, призванного выполнять функцию всеобщего эквивалента.

Разновидности золотого монометаллизма:

1. Золотомонетный стандарт. Обращение золотых монет и бумажных денег, свободно размениваемых на золото. Существовал при капитализме свободной конкуренции. Подобные денежные системы стабильны и эластичны. Для золотомонетного стандарта характерны свободная чеканка золотых монет; свободная размен знаков стоимости на золото; свободное движение золота между странами. Обмен банкнот на золото приостанавливался только в период войн.

2. Золотослитковый стандарт. Бумажные банкноты обменивались на золотые слитки (Великобритания, Франция, Япония). Не существовало свободной чеканки золотых монет. Размен денег на золото был ограничен стоимостью слитков.

3. Золото-девизный стандарт. Валюты обменивались на девизы в валютах, разменных на золото. Девизы – платежные средства в иностранной валюте. Связь с золотом становится все более опосредованной.

Денежный оборот характеризуется следующими денежными параметрами: денежной массой и денежной базой, денежным мультипликатором, скоростью оборота денег.

Важным показателем, характеризующим денежный оборот, является денежная масса - совокупность денежных средств, предназначенных для оплаты товаров и услуг, а также для целей накопления нефинансовыми предприятиями, организациями и населением.

При разработке денежно-кредитной политики и определении количественных ориентиров роста денежной массы используются денежные агрегаты - агрегированные (суммарные) показатели объема и структуры денежной массы. Они различаются широтой охвата тех или иных финансовых активов и степенью их ликвидности (т.е. способности быть истраченными как покупательное и платежное средство).

В статистике Центрального банка РФ информация об объеме, структуре и динамике денежной массы и ее отдельных компонентов представлена в следующих таблицах: «Аналитические группировки счетов органов денежно-кредитного регулирования», «Денежный обзор», «Денежная масса (национальное определение)» и «Денежная база в широком определении».

Методологической основой их построения является схема денежного обзора, разработанная МВФ в качестве стандарта аналитического представления данных денежно-кредитной статистики. Эта схема предусматривает формирование основных денежно-кредитных агрегатов на основе бухгалтерских данных об операциях и за

пасах Банка России, Министерства финансов РФ, кредитных организаций России. Предварительная оценка указанных агрегатов публикуется в представительстве Банка России в сети Интернет в сроки, установленные Специальным стандартом распространения данных МВФ. Окончательные данные публикуются в ежемесячном издании Банка России «Бюллетень банковской статистики» Банка России и статистическом издании МВФ «International Financial Statistics».

В таблице «Аналитические группировки счетов органов денежно- кредитного регулирования» дается денежный агрегат «Деньги вне банков». Он включает выпущенные в обращение Банком России наличные деньги (банкноты и монета), за исключением сумм наличности, находящейся в кассах Банка России и кредитных организаций. В таблице «Денежная масса (национальное определение)» этот показатель называется денежным агрегатом МО.

В рассматриваемой таблице дается показатель «Резервные деньги». Сюда относятся выпущенные в обращение Банком России наличные деньги (исключая остатки средств в кассах Банка России); остатки на счетах обязательных резервов, депонируемых кредитными организациями в Банке России; остатки на их корреспондентских счетах в Банке России; вложения кредитных организаций в облигации Банка России; остатки средств по другим операциям кредитных организаций с Банком России; депозиты до востребования организаций, обслуживающихся в Банке России.

В таблице «Денежный обзор» отражены три денежных агрегата: «Денежная масса (по методологии денежного обзора)», «Деньги» и «Квазиденьги» (первый агрегат - совокупность второго и третьего).

Агрегат «Деньги» формируется как совокупность агрегатов «Деньги вне банков» и «Депозиты до востребования в банковской системе». Показатель «Деньги» аналогичен используемому во многих странах агрегату Ml.

В материалах Банка России (в графиках и диаграммах) также используется показатель Ml. Агрегат «Деньги» (Ml) включает все денежные средства в экономике страны, которые могут быть немедленно исцользованы как средство платежа.

Агрегат «Квазиденьги» включает депозиты банковской системы (срочные и сберегательные депозиты в рублях и депозиты в иностранной валюте), которые непосредственно не используются как средство платежа и менее ликвидны чем «Деньги».

Совокупность агрегатов «Деньги» и «Квазиденьги» формирует агрегат «Денежная масса (по методологии денежного обзора)», который в материалах Банка России называется также «Широкие деньги» (М2Х). Показателями ускорения (замедления) процесса долларизации (дедолларизации) экономики являются:

1) динамика объема депозитов в иностранной валюте;

2) динамика коэффициента долларизации, который определяется по формуле:

где К$ - коэффициент долларизации экономики, %;

Дв - депозиты в иностранной валюте (валютные депозиты).

В таблице «Денежная масса (национальное определение)» представлена информация об объеме, структуре и динамике денежного агрегата М2 - одного из важнейших денежных агрегатов, который используется при разработке экономической политики и установлении количественных ориентиров макроэкономических пропорций. В составе денежной массы выделено два компонента: «Наличные деньги в обращении (денежный агрегат МО)» и «Безналичные средства».

«Наличные деньги в обращении» (МО) - наиболее ликвидная часть денежной массы, доступная для немедленного использования в качестве платежного средства. Агрегат МО включает банкноты и монету в обращении, он равен показателю «Деньги вне банков».

«Безналичные средства» - остатки средств нефинансовых организаций и физических лиц на расчетных, текущих, депозитных и иных счетах до востребования (в том числе счетах для расчетов с использованием банковских карт) и срочных счетах, открытых в действующих кредитных организациях в рублях (а также начисленные проценты по ним).

Агрегат «Денежная масса (М2)» рассчитывается как сумма «Наличных денег в обращении» и «Безналичных средств». В отличие от более широкого агрегата (М2Х), исчисляемого по методологии составления денежного обзора, в показатель денежной массы в национальном определении (М2) не включаются депозиты в иностранной валюте.

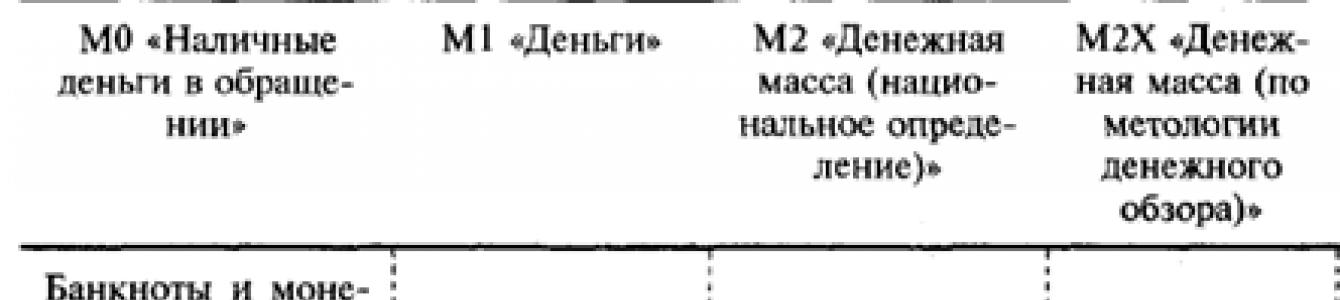

Структура основных денежных агрегатов, используемых в Российской Федерации представлена на рис. 1.1.

В таблице «Денежная база в широком определении» представлена информация об объеме, структуре и динамике денежной базы. Показатель денежная база характеризует денежно-кредитные обязательства Банка России в национальной валюте, которые обеспечивают рост денежной массы. Денежная база не является денежным агрегатом, она представляет собой основу для формирования денежных агрегатов и поэтому называется также деньгами «повышенной эффективности».

Рис. 1.1. Схема формирования денежных агрегатов в России

Денежная база в широком определении, т.е. широкая денежная база, включает: выпущенные в обращение Банком России наличные деньги в обращении (с учетом остатков средств в кассах кредитных организаций); остатки на счетах обязательных резервов, депонируемых кредитными организациями в Банке России по привлеченным средствам в рублях и в иностранной валюте; средства кредитных организаций на корреспондентских и депозитных счетах в Банке России; вложения кредитных организаций в облигации Банка России; а также иные обязательства Банка России по операциям с кредитными организациями в рублях.

Аналогичный показатель дается в таблице «Аналитические группировки счетов органов денежно-кредитного регулирования». Это показатель «Резервные деньги». Сюда относятся: выпущенные в обращение Банком России наличные деньги (исключая остатки средств в кассах Банка России); остатки на счетах обязательных резервов, депонируемых кредитными организациями в Банке России; остатки на их корреспондентских счетах в Банке России; вложения кредитных организаций в облигации Банка России; остатки средств по другим операциям кредитных организаций с Банком России; депозиты до востребования организаций, обслуживающихся в Банке России.

В отличие от показателя «Резервные деньги» в составе широкой денежной базы не учитываются депозиты до востребования предприятий и организаций, обслуживающихся в Банке России.

При формировании денежной программы Основных направлений единой государственной денежно-кредитной политики Банк России использует денежную базу в узком определении (узкую денежную базу). Узкая денежная база - часть денежной массы, состоящая из наличных денег в обращении вне банка России (с учетом остатков средств в кассах кредитных организаций) и обязательных резервов кредитных организаций по привлеченным средствам в рублях в Банке России.

Степень кумулятивного (многократного) воздействия денежной базы на объем денежной массы определяется денежным мультипликатором (от лат. multiplicator - умножающий), который представляет собой коэффициент, показывающий, во сколько раз возрастает конечный результат при увеличении исходных параметров. Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы. Он определяется по формуле

где Дм - денежный мультипликатор;

М - денежная масса;

ДБ - денежная база.

Если, например, денежный мультипликатор равен 2, это значит, что каждый рубль денежной базы обладает способностью создавать денежную массу в сумме 2 руб.

Процесс денежной мультипликации основан на механизме банковской мультипликации. Банковская (кредитная, депозитная) мультипликация - это процесс многократного увеличения остатков на депозитных счетах коммерческих банков в результате расширения их кредитов.

Способность коммерческих банков выдавать ссуды и создавать депозиты регулируется центральным банком через систему обязательных резервов, которая предусматривает обязательное депонирование коммерческими банками в центральном банке определенного процента от суммы их обязательств. Устанавливая этот процент (норму обязательных резервов), центральный банк управляет механизмом банковского мультипликатора. Коэффициент банковской мультипликации показывает, во сколько раз сумма вновь образовавшихся депозитов превышает величину первоначально поступившей в банк суммы наличных денег (первоначального депозита, кредита центрального банка и др.). Банковский мультипликатор (Бм) обратно пропорционален норме обязательных резервов (r):

Максимально возможное (предельное) увеличение предложения денег, возникшее в результате появления нового депозита, равно:

где Д - первоначальный депозит.

Влияние банковского мультипликатора на предложение денег зависит не только от нормы обязательных резервов, но и от возможного оттока денег с депозитов в наличность, т.е. от отношения наличность/депозиты (коэффициента депонирования), который равен отношению Н/Д.

М = Н + Д и ДБ = Н + Л, (1.13)

где Н - наличные деньги;

Д - депозиты;

R - обязательные резервы, депонируемые в Банке России.

Следовательно, денежный мультипликатор можно представить так:

Разделив почленно числитель и знаменатель правой части уравнения на Д, получим:

где Н/Д - коэффициент депонирования; г - норма обязательных резервов.

Таким образом, величина денежного мультипликатора находится в обратной зависимости от коэффициента депонирования и нормы обязательных резервов.

Скорость оборота денег - это быстрота их оборачиваемости при обслуживании сделок. Она измеряется двумя показателями:

1) количеством оборотов денег в обращении (V);

2) продолжительностью одного оборота денежной массы (t). Первый показатель характеризует среднюю скорость оборота

денежной единицы, т.е. число сделок, которое в среднем обслуживает каждая единица денежной массы. Из уравнения обмена следует, что количество оборотов (V) определяется по формуле

Можно определить число оборотов для различных денежных агрегатов. Количество оборотов наличных денег (МО) вычисляется по формуле

Выделив агрегат МО из денежной массы, получим модель скорости оборота денежной массы (М2):

где VH - количество оборотов наличных денег; d - доля наличных денег в денежной массе.

Абсолютное изменение скорости оборота денежной массы происходит под влиянием двух факторов:

1) скорости обращения наличных денег;

2) доли наличных денег в денежной массе.

Изменение скорости оборота денег под влиянием первого фактора (Д VVH) можно определить по формуле

ΔVvн = (VH1 - VH0) d1 (1,19)

Изменение скорости оборота денежной массы под влиянием второго фактора (ΔVvн) определяется по формуле

ΔVvн = VH0 (d1, -d0). (1.20)

Абсолютное изменение скорости оборота денег будет таким:

ΔV = V1 = V0 = ΔVvн + ΔVvd. (1.21)

Для определения относительного изменения скорости оборота денежной массы применяется следующая формула:

Iv = Іvн · Id, (1-22)

где Iv - индекс количества оборотов денежной массы;

Іvн - индекс количества оборотов наличной денежной массы;

Id - индекс доли наличности в общем объеме денежной массы.

Продолжительность одного оборота денежной массы (t) можно определить по формуле

где Дн - число календарных дней в периоде.

Два показателя оборачиваемости денежной массы взаимосвязаны. Сделав соответствующие преобразования получим:

Динамика темпов роста денежной массы, ее структуры, скорости оборота денег оказывают влияние на условия формирования инфляционных процессов и на процес дедолларизации.

Для анализа степени обеспеченности экономики денежными средствами используется показатель относительной обеспеченности платежного оборота денежной массой, который носит название коэффициент монетизации (Км). Он рассчитывается по формуле

Таким образом, коэффициент монетизации является величиной, обратной скорости оборота денег.

Решение типовых задач

Задача 1. На основании данных табл. 1.1 рассчитать:

2) удельный вес: а) наличных денег в денежной массе (агрегат М2); б) депозитов в иностранной валюте в структуре денежной массы (К$);

По этим расчетам следует сделать экономически обоснованные выводы.

Данные для расчета, млрд руб.

| Таблица 1.1 |

1а. Для расчета годового прироста объема денежной массы (агрегат М2) нужно сначала определить ее объем.

На 1 января 2003 г. объем агрегата М2 составил 2134,5 (763,3 + + 1371,2), на 1 января 2004 г. - 3212,7 (1147,1 + 2065,6), на 1 января 2005 г. - 4363,3 (1534,8 + 2828,5), на 1 января 2006 г. - 6045,5 (2009,2 + 4036,3).

Индекс объема денежной массы:

1т = M21 / М20.

В 2003 г. индекс объема агрегата М2 составил 1,500 (3212,7: : 2134,5), или 150,0%, в 2004 г. - 1,358 (4363,3: 3212,7), или 135,8%, в 2005 г. - 1,385 (6045,5: 4363,3), или 138,5%.

Объем агрегата М2 в 2003 г. вырос на 50,0% (150-100), в 2004 г. - на 35,8% (135,8-100), в 2005 г. - на 38,5% (138,5-100).

16. Для расчета годового прироста объема денежной массы по методологии денежного обзора (агрегат М2Х) нужно сначала определить ее объем.

На 1 января 2003 г. объем агрегата М2Х составил 2860,9 (763,3 + + 1371,2 + 726,4), на 1 января 2004 г. - 3960,9 (1147,1 + 2065,6 + + 748,2), на 1 января 2005 г. - 5298,4 (1534,8 + 2828,5 +935,1), на 1 января 2006 г. - 7223,7 (2009,2 + 4036,3 + 1178,2).

Индекс объема денежной массы:

Im = М2Х1 / М2Х0

В 2003 г. индекс объема агрегата М2Х составил 1,384 (3960,9: : 2860,9), или 138,4%, в 2004 г. - 1,338 (5298,4: 3960,9), или 133,8%, в 2005 г. - 1,363 (7223,7: 5298,4), или 136,3%.

Объем агрегата М2Х в 2003 г. вырос на 38,4% (138,4 - 100), в 2004 г. - на 33,8% (133,8 - 100), в 2005 г. - на 36,3% (136,3 - 100).

1в. Индекс объема депозитов в иностранной валюте в 2003 г. составил 1,030 (748,2: 726,4), или 103%, в 2004 г. - 1,250 (935,1: 748,2), или 125%, в 2005 г. - 1,260 (1178,2: 935,1), или 126%.

Объем депозитов в 2003 г. вырос на 3% (103 - 100), в 2004 г. - на 25% (125 - 100), в 2005 г. - на 26% (126 - 100).

2а. Доля наличных денег в денежной массе (агрегат М2):

Доля наличных в денежной массе (М2) на 1 января 2003 г. составила 0,358 (763,3: 2134,5), или 35,8%, на 1 января 2004 г. - 0,357 (1147,1: 3212,7), или 35,7%, на 1 января 2005 г. - 0,352 (1534,8: 4363,3), или 35,2%, на 1 января 2006 г. - 0,332 (2009,2: 6045,5), или 33,2%.

26. Коэффициент долларизации экономики (К$) определяется по формуле

K$= Дв / М2Х 100%.

В 2003 г. К$ на 1 января 2003 г. составил 25,4% (726,4: 2860,9 х 100), 2004 г. - 18,9% (748,2: 3960,9 х 100), 2005 г. - 17,6% (935,1: 5298,4 х х 100), 2006 г. - 16,3% (1178,2: 7223,7 х 100).

3. Денежный мультипликатор (Дм) определяется по формуле Дм = М2 / Денежная база.

Дм на 1 января 2003 г. равнялся 1,73 (2134,5: 1232,6), 2004 г. - 1,68 (3212,7: 1914,3), 2005 г. - 1,83 (4363,3: 2380,3), 2006 г. - 2,07 (6045,5: 2914,1).

Замедление темпов прироста денежной массы в 2004 г. оказывало сдерживающее влияние на динамику инфляции, а их увеличение в 2005 г. осложняло достижение цели по инфляции, поставленной в «Основных направлениях единой государственной денежно-кредитной политики».

Снижение доли наличных денег и сокращение доли депозитов в иностранной валюте способствовали ослаблению инфляционных последствий роста денежной массы.

Устойчивое уменьшение доли депозитов в иностранной валюте свидетельствует об ускорении процесса дедолларизации российской экономики.

Увеличение величины денежного мультипликатора на I января 2005 и 2006 гг. повысило эластичность денежного оборота.

Задача 2. На основании данных табл. 1.2 рассчитать:

1) показатели оборачиваемости денежной массы: а) скорость оборота (количество оборотов) денежной массы; б) продолжительность одного оборота; в) как изменилась оборачиваемость денежной массы; ‘

5) абсолютное изменение оборачиваемости денежной массы, в том числе за счет изменения: а) скорости обращения (количества оборотов) наличных денег; б) доли наличных денег в денежной массе;

Данные для расчета, млрд руб.

1. Определим для базисного и текущего периода.

а) скорость обращения денежной массы вычисляется по формуле

V0 = 13 243: 2674 = 4,952 оборота в год;

VI = 16 751: 3788 = 4,422 оборота в год;

б) продолжительность одного оборота вычисляется по формуле

t0 = 360: 4,952 = 72,698 дня;

t1 = 360: 4,422 = 81,41 дня;

в) индекс оборачиваемости денежной массы определяется по формуле

Iv = 4,422: 4,952 = 0,853 (85,3%).

2. Определим для базисного и текущего периода.

а) скорость обращения наличных денег вычисляется по формуле

VH0 = 13 243: 955 = 13,867 оборотов в год;

VH1 = 16 751: 1341 = 12,491 оборотов в год;

б) продолжительность одного оборота наличных денег вычисляется по формуле

to = 360: 13,867 = 25,96 дня;

t1= 360: 12,491 = 28,82 дня.

3. Доля наличных денег в денежной массе в базисном и текущем периоде определяется по формуле

d = МО / М2, или Н / М,

где Н - наличные деньги;

М - общий объем денежной массы.

do = 955: 2674 = 0,357 (35,7%);

d1 = 1341: 3788 = 0,354 (35,4%).

4. Определим для базисного и текущего периода модель скорости оборота денег по формуле

Vo = VH0 do = 13,867 х 0,357 = 4,95 оборота;

V1 = VH1·d1= 4,42 оборота.

5. Определим абсолютное изменение оборачиваемости денежной массы в текущем периоде по формуле

ΔV= 4,422 - 4,952 = -0,53 оборота.

В том числе за счет:

а) изменения скорости обращения наличных денег:

Δ Vvн = (VHl - Vн0) d1 = (12,491 - 13,867) х 0,354 = -0,49 оборота;

б) изменения доли наличных денег в денежной массе:

ΔVvd = (d1 - do) Vн0= (0,354 - 0,357) x 13,867 = -0, 04 оборота.

Таким образом,

ΔV= V1 - Vo = Δ Vvн + Vvd = -0,49 + (-0,04) = -0,53 оборота.

Скорость оборачиваемости денежной массы снизилась в текущем периоде на 0,53 оборота и составила 4,422 оборота.

Замедление оборачиваемости денежной массы было обусловлено уменьшением скорости обращения наличных денег на 0,49 оборота и снижением доли наличности в общем объеме денежной массы на 0,04 оборота.

6. Коэффициент монетизации экономики определяется по формуле

Км = М2 / ВВП 100.

Км0 = 2674: 13 243 х 100 = 20,19%;

Км1 = 3788: 16 751 х 100 = 22,60%.

Задача 3. Банковский мультипликатор равен 25, максимально возможное количество денег, которое может создать банковская система, составляет 75 млн руб. Опеределить:

1) норму обязательных резервов;

2) сумму первоначального депозита.

1. Из формулы банковского мультипликатора следует, что норма обязательных резервов равна:

r= 1 / Бм = 1: 25 = 0,04, или 4%.

2. Максимально возможное предложение денег в результате действия банковского мультипликатора определяется по формуле:

Отсюда сумма первоначального депозита равна:

Д = М / Бм = 75: 25 = 3 млн руб.

Задача 4. Объем банковских депозитов увеличился на 70 млрд руб. Норма обязательных резервов равна 3,5%. Каково максимально возможное увеличение предложения денег?

Решете. Рост предложения денег определяем по формуле

М = Д Бм = Д 1/п

М = 70 х (1 ; 0,035) = 2000 млрд руб.

Итак, максимально возможное увеличение предложения денег составит 2000 млрд руб.

Задача 5. Норма обязательных резервов равна 3,5%. Коэффициент депонирования (спрос на наличные деньги) составляет 56% объема депозитов, сумма обязательных резервов - 77 млрд руб. Чему равно предложение денег?

Решение. Предложение денег определяем по формуле

Сумма обязательных резервов вычисляется так:

Отсюда сумма депозитов равна:

![]() = 77: 0,035 = 2200 млрд руб.

= 77: 0,035 = 2200 млрд руб.

Сумма наличных денег равна:

Н = Д Н/Д = 2200 х 0,56 = 1232 млрд руб.

Предложение денег равно 3432 (1232 + 2200) млрд руб.

Задача 6. Норма обязательных резервов составляет 3,5%. Коэффициент депонирования составляет 56%. Чему равен денежный мультипликатор?

Решение. Денежный мультипликатор определяем по формуле Дм = (Н/Д + 1) : (Н/Д + r).

Дм = (0,56 + 1) : (0,56 + 0,035) = 2,622.

Задача 7. Пусть коэффициент депонирования составляет 10% суммы депозитов, норма обязательных резервов 15%. Каков объем денежной базы, если предложение денег равно 330 млрд руб.?

Решете. Из формулы денежного мультипликатора следует, что денежная база равна:

ДБ = М/Дм = М (Н/Д + r) : (Н/Д + 1).

ДБ = 330 х (0,1 + 0,15) : (0,1 + 1) = 75 млрд руб.

Задачи для самостоятельного решения

Задача 1. На основании данных табл. 1.3 рассчитать:

1) темпы годового прироста: а) денежной массы в национальном определении (агрегат М2); б) денежной массы по методологии денежного обзора (агрегат М2Х); в) депозитов в иностранной валюте;

2) удельный вес: а) наличных денег в денежной массе (агрегат М2); б) депозитов в иностранной валюте в структуре денежной массы (К$);

3) величину денежного мультипликатора.

Данные для расчета, млрд руб.

Таблица 1.3

|

|||||||||||||||||||||||||||||

Задача 2. На основании данных табл. 1.4 рассчитать:

1) показатели оборачиваемости денежной массы: а) скорость оборота (количество оборотов) денежной массы; б) продолжительность одного оборота; в) как изменилась оборачиваемость денежной массы;

2) показатели оборачиваемости наличных денег: а) скорость обращения (количество оборотов) наличных денег; б) продолжительность одного оборота;

3) долю наличных денег в денежной массе;

4) модель скорости оборота денежной массы;

5) абсолютное изменение оборачиваемости денежной массы, в том числе за счет изменения: а) скорости обращения (количества оборотов) наличных денег; б) доли наличных денег в денежной массе;

6) коэффициент монетизации экономики.

Данные для расчета, млрд руб.

Задача 3. Банковский мультипликатор равен 20, максимально возможное количество денег, которое может создать банковская система, составляет 70 млн руб. Опеределить:

а) норму обязательных резервов;

б) сумму первоначального депозита.

Задача 4. Объем банковских депозитов увеличился на 70 млрд руб. Норма обязательных резервов равна 4%. Каково максимально возможное увеличение предложения денег?

Задача 5. Объем банковских депозитов вырос на 70 млрд руб. при норме обязательных резервов 8%. Определить максимально возможное увеличение предложения денег.

Задача 6. Норма обязательных резервов равна 4%. Коэффициент депонирования (спрос на наличные деньги) составляет 60% объема депозитов, сумма обязательных резервов - 80 млрд руб. Чему равно предложение денег?

Задача 7. Норма обязательных резервов равна 4%. Коэффициент депонирования составляет 60%. Чему равен денежный мультипликатор?

Задача 8. Норма обязательных резервов равна 8%. Коэффициент депонирования составляет 60%. Чему равен денежный мультипликатор?

Задача 9. Норма обязательных резервов равна 4%. Коэффициент депонирования составляет 75%. Чему равен денежный мультипликатор?

Задача 10. Пусть коэффициент депонирования составляет 15% суммы депозитов, норма обязательных резервов - 20%. Каков объем денежной базы, если предложение денег равно 600 млрд руб.?

Денежная масса – совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот юридических лиц, предпринимателей и оборот частных лиц, а также государства. В финансовой статистике развитых стран для определения денежной массы используют различные показатели, которые называют денежными агрегатами. Основные денежные агрегаты: М1 – наличные деньги в обращении (монеты, банкноты) и средства на текущих банковских счетах; М2 – агрегат М1+ срочные и сберегательные вклады в коммерческих банках до четырех лет; М3 – агрегат М2+ сберегательные вклады в кредитных организациях как банковских так и небанковских; М4 – агрегат М3+ депозитные сертификаты крупных коммерческих банков. В разных странах используют различное количество агрегатов для измерения денежной массы. В России для расчета денежной массы предусмотрены следующие агрегаты: М0 – наличные деньги в обращении и не в обращении; М1 – М0+ расчетные, текущие и прочие счета, аккредитивы, чековые счета, счета местных бюджетов, счета бюджетных, профсоюзных и общественных организаций, другие счета, вклады в коммерческих банках, депозиты до востребования в СберБанке; М2 – М1+ срочные вклады в СберБанк; М3 – М2+ депозитные сертификаты, облигации государственного займа. Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения. Изменение объема денежной массы может быть вызвано:

- изменением массы денег в обращении;

- ускорением их оборота.

Еще по теме 1.2.3. Количественные показатели денежного обращения:

- 2.4. Закон денежного обращения. Денежная масса и скорость обращения денег

- Информационное обеспечение статистики денег и денежного обращения

Денежный оборот (ДО) - это процесс непрерывного движения денежных знаков в наличной и безналичных формах. Он является частью платёжного оборота страны; при этом деньги, находясь в обороте, выполняют функции платежа, обращения и накопления.

ДО страны, отражая движение денег, состоит из обращения между: ЦБ и КБ и их клиентами, предприятиями и организациями, физическими лицами, банками и финансовыми институтами.

Основой ДО является товарное производство. ДО обслуживает кругооборот и оборот капитала. ДО обслуживает движение Т и У и движение ссудного и фиктивного капитала. ДО страны представляет собой сумму всех платежей, совершённых предприятиями, организациями и населением в наличной и в безналичной формах за определённый период времени. ДО имеет определённую структуру: наличное и безналичное обращение денег.

Наличное ДО: движение наличных денег. Обслуживается банкнотами, казначейскими билетами и разменной монетой. Банкноты - основная часть наличного оборота.

Безналичное ДО: движение денег в безналичном обороте. Представляет собой банковские депозиты, исполнение которых происходит в виде банковских чеков, кредитных карточек, векселей и сертификатов. Также страховые резервы страховых компаний и пенсионные резервы.

НДО в России организуется ЦБ и берёт начало в его расчётно - кассовых центрах. Наличные деньги переводятся из резервных фондов РКЦ в оборотные кассы, затем направляются в операционные кассы КБ, которые выдают наличные деньги своим клиентам.

Основные формы безналичных расчётов: 1) расчёты платёжными поручениями; 2) расчёты по аккредитиву; 3) расчёты чеками; 4) расчёты по инкассо.

Одним из важных показателей характеризующих ДО является:

Денежная масса (ДМ) - это совокупность средств, предназначенных для оплаты товаров и услуг, а так же для целей накопления нефинансовыми предприятиями, организациями и населением. Для оценки и анализа изменения объема ДМ используются денежные агрегаты.

Агрегат М0 включает наличные деньги в обращении (монеты и бумажные деньги) плюс остатки наличных денег в кассах предприятий и организаций.

Агрегат М1 состоит из агрегата М0 плюс средства на расч. счетах юр. лиц + ср-ва страх. комп. + депозиты до востребования населения в коммерческих банках.

Агрегат М2 содержит агрегат М1 плюс срочные депозиты населения в комм. банках плюс краткосрочные гос-ные ценные бумаги.

Агрегат М3 содержит агрегат М2 плюс депозитные сертификаты плюс ценные бумаги, обращающиеся на денежном рынке.

Скорость обращения денег - это быстрота их оборота при обслуживании сделок. Показатели скорости обращения денег:

Показатель скорости обращения денег в кругообороте доходов. Он рассчитывается как отношение национального дохода к денежной массе.

Показатель оборачиваемости денег в платежном обороте. Определяется как отношение суммы денег на банковских счетах к среднегодовой величине ден. массы в обращении.

Закон денежного обращения определяет: масса денег для обращения прямо пропорциональна количеству проданных на рынке товаров и услуг (связь прямая) а также, уровню цен товаров и тарифов (связь прямая) и обратно пропорциональна скорости обращения денег (связь обратная). Все факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше объем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда, тем ниже стоимость товаров и услуг, а также цены.

Д - количество денежных единиц, необходимых в данный период для обращения;

Ц - сумма цен товаров, подлежащих реализации;

В - сумма цен товаров, платежи по которым выходят за рамки данного периода;

П - сумма цен товаров, проданных в прошлые годы, сроки платежей по которым наступили;

ВП - сумма взаимопогашенных платежей;

С.о. - скорость оборота денежной единицы.

Нарушение закона денежного обращения означает, что денежная масса не равна потребности товарооборота. В условиях обращения золотых монет и банкнот, разменных на золото, закон денежного обращения не нарушался благодаря действию механизма изъятия излишних денег из обращения. В условиях бумажно-денежного обращения закон денежного обращения может нарушаться.

Одним из основных количественных показателей денежного обращения является денежная масса - совокупность покупательных, платежных и накопительных средств, обслуживающих различные связи и принадлежащих физическим и юридическим лицам и государству.

С развитием форм товарного обмена и платежно-расчетных отношений состав и структура денежной массы претерпели существенные изменения. Уход золотых денег сначала из внутреннего, а потом из внешнего оборота оказал серьезное влияние на структуру денежной массы. Действительные (золотые) деньги полностью исчезли из обращения, господствующее положение заняли неразменные кредитные деньги, выступающие в наличной и безналичной формах.

Денежная масса по своей структуре не однородна, расчета, контроля, анализа совокупной денежной массы в обращении используются денежные агрегаты.

Набор денежных агрегатов в разных странах различен. Денежные агрегаты строятся по принципу ликвидности денег. В ЦБ РФ используются следующие агрегаты (к наиболее ликвидным присоединяются менее ликвидные).

Для определения денежной массы страны применяют разное количество агрегатов (США - четыре, Франция - два). В России для расчетов совокупной денежной массы пользуются тремя агрегатами - М0, М1, М2.

Таблица 1 - Денежные агрегаты и их особенности в России

|

Денежный агрегат |

Особенности |

|

|

Наличные деньги в обращении |

Наиболее ликвидный денежный агрегат. |

|

|

М0 + депозиты до востребования, средства на расчетных и текущих счетах |

Денежные средства, которые могут быть использованы, как средства платежа. |

|

|

М2 (денежная масса) |

М1 + срочные вклады |

Является основой всех показателей денежной массы. |

|

М2* (широкие деньги) |

М2 + депозиты в иностранной валюте |

|

|

М2 + сертификаты и облигации госзайма. |

Наименее ликвидный денежный агрегат, практически не используется для анализа. |

В настоящее время для регулирования денежного обращения необходимо знать показатель денежная база. Существует денежная база узкая - это наличные деньги + обязательные резервы кредитных организаций в Банке России, и денежная база широкая - это денежная база узкая + остатки на корреспондентских счетах коммерческих банков в Банке России.

Скорость оборота денег - это второй фактор изменения денежной массы. Для расчета скорости обращения денег, т.е. их интенсивного движения при выполнении ими функций обращения платежа, используются два показателя.

1. Скорость движения денег в кругообороте стоимости общественного продукта или кругообороте доходов:

О = ВВП или НД / денежная масса (М1 или М2)

Этот показатель свидетельствует о связи денежного обращения с процессами экономического развития.

2. Оборачиваемость денег в платежном обороте:

где УД - сумма денег на банковских счетах;

СДМ - среднегодовая величина денежной массы в обращении.

Этот показатель свидетельствует о скорости безналичных расчетов. Применяются и другие показатели скорости оборота денег. На скорость обращения денег влияют:

- 1) Общеэкономические факторы - циклическое развитие производства; темпы его роста; движение цен.

- 2) Денежные факторы - структура платежного оборота (соотношение наличных и безналичных денег); развитие кредитных операций и взаимных расчетов; уровень процентных ставок за кредит на денежном рынке; внедрение компьютеров для операций в кредитных учреждениях; использование электронных денег в расчетах.

Скорость изменяется в зависимости от периодичности выплат доходов, равномерности расходования населением своих средств, уровня сбережения и накопления.

Поскольку скорость обращения денег обратно пропорциональна количеству денег в обращении, то ускорение их оборачиваемости означает рост денежной массы. Увеличение денежной массы при том же объёме товаров и услуг на рынке ведет к обесценению денег, т.е. в конечном итоге является одним из факторов инфляционного процесса. Согласно взглядам сторонников теории “денежного дефицита”, показателем жесткости бюджетной и денежной политики выступает коэффициент монетизации.

Коэффициент монетизации рассчитывается как отношение среднегодовой денежной массы в национальной валюте к номинальному валовому внутреннему продукту.

Скорость денежного обращения рассчитывается как отношение номинального валового внутреннего продукта к среднегодовой денежной массе. В первом приближении скорость денежного обращения может быть определена как количество единиц ВВП, обслуживаемых единицей денег в течение определенного периода времени, например, года. Соответственно коэффициент монетизации будет отражать величину денежных средств, необходимых для обслуживания ВВП в течение данного периода. В итоге значения этих показателей определяются величиной спроса на деньги со стороны экономических агентов. При повышении спроса на деньги коэффициент монетизации растет, а скорость денежного обращения падает и наоборот. Коэффициент монетизации уменьшается пропорционально скорости денежного обращения.

Международная статистика установила, что величина скорости обращения денег и коэффициент монетизации сильно различаются по годам и странам. Развитие многих стран мира показывает устойчивую связь низких показателей коэффициента монетизации с высокими темпами инфляции и соответственно высокими темпами денежной эмиссии.

В целом коэффициент монетизации представляет собой функцию спроса на национальные деньги; по своему назначению индивидуален для каждой страны, также как индивидуальны и величина спроса на деньги и степень доверия к национальной валюте (денежной системе).

В целом коэффициент монетизации и скорость денежного обращения могут характеризовать степень доверия экономических агентов к национальной денежной единице, но в большей степени - к национальной денежной системе.

Безотносительно ко многим другим экономическим и неэкономическим факторам низкие значения коэффициентов монетизации и высокие скорости денежного обращения свидетельствуют о слабом доверии экономических агентов к национальной денежной системе, что, как правило, является неизбежным спутником и длительно незаживающим следствием высокой инфляции, о чем свидетельствуют процессы в России.