Коэффициент бета на российском рынке акций

Как применять бета-фактор при формировании портфеля

Вечный вопрос на биржевом рынке: способны ли инвесторы и управляющие фондов обогнать индекс? Ценой каких рисков они могут этого достигнуть? Одним из ответов на эти вопросы служит применение коэффициентов Альфа (оценка ожидаемой доходности) и Бета (степень риска). Поскольку в последнее время все более актуальной становится защитная функция активов, в этой статье поговорим о том, что такое коэффициент бета β и как его использовать при инвестировании. Статья может показаться сложной для понимания, но применение беты на практике приносит плоды.

Для чего нужен бета-коэффициент

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора , в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Потребность инвесторов в ценовых индикаторах привела к тому, что сегодня можно количественно посчитать не только доходность вложений, но и сопутствующий им риск. Неслучайно коэффициент бета (β) иногда называют «измерителем риска вложений». Он применяется портфельными менеджерами при отборе активов, чтобы сделать портфель более предсказуемым. Коэффициент помогает в определении справедливой стоимости акции через накопленной рынком статистики. Бета взвешивает зависимость поведения котировок анализируемой ценной бумаги по сравнению с другими аналогичными активами или широким рынком, то есть, меру его устойчивости.

Впервые бета-фактор использован как элемент в портфельной . Он рассматривался как индекс недиверсифицированного риска. Тогда впервые были системно сопоставлены цена отдельной бумаги и средние показатели рынка, на котором она торгуется. Также β присутствует в CAPM (Capital Assets Price Model ), которая сравнивает ожидаемую доходность актива с прибыльностью рынка за аналогичный период.

Бета может применяться в трех вариантах: при оценке отдельной бумаги, портфеля активов или работы фонда (паевого или взаимного). По результатам измерений будет понятно, насколько управляющая фондом компания, портфель или акция в его составе способны обыграть рынок и сколько она может потерять в доходности в случае кризиса.

Коэффициентом можно сравнивать между собой также 2 отдельных бумаги или 2 разных портфеля. Достаточно взять один из них в качестве эталона. Но обычно расчет отталкивается от среднерыночного показателя, выявляя отклонения в сторону большего или меньшего риска по сравнению с бенчмарком – как правило, индексом, реже – отраслью. Отраслевой вариант чаще используют для оценки не входящих в индекс непубличных компаний, у которых нет акций в обращении.

Сравнению подлежат сопоставимые активы. Например, сопоставление риск-показателя акции с облигационным будет некорректным. Также неправильно измерять результат широкого рынка и отдельной бумаги на различных исторических отрезках. Ведь показатель β в разное время будет отличаться. Поэтому бета замеряется в течение длительного периода, обычно от 1 до 5 лет. Лишь тогда можно судить об исторических данных достоверно. На коротком отрезке допустимо оценить только самые ликвидные акции, торги по которым ведутся интенсивно, а статистика накапливается быстрее. С другой стороны, для российских бумаг временной отрезок не должен быть слишком большим, ведь на отечественном фондовом рынке за это время может многое поменяться. бывает дневным, недельным или месячным – в зависимости от того, как часто проходят сделки с активом.

Как считается коэффициент бета

Формула, по которой рассчитывается β, встречается в литературе в разных вариациях, но чаще других можно увидеть эту:

r i – доходность оцениваемого актива;

r m – доходность эталонного бенчмарка, с которым сравнивается актив (индекс, портфель или другой сопоставимый актив);

Cov – ковариация эталонной величины доходности (мера линейной зависимости случайных величин в теории вероятности);

σ 2 m – дисперсия (мера разброса) случайной величины рыночной доходности относительно её математического ожидания.

Вычисления по данной формуле вручную вряд ли кого-то вдохновят. Можно также высчитать бету средствами Excel, загрузив историческую статистику по ценной бумаге, в сравнении с индексом, взятым с сайта вашего брокера. Однако все эти манипуляции требуют технической грамотности и слишком трудозатратны для частного инвестора. Поэтому лучший вариант – воспользоваться готовыми данными на инвестиционных сервисах. Например, скринер акций в ru.investing.com/stock-screener.

На сервисах типа Bloomberg или Wall Street Journal можно посмотреть коэффициенты альфа и бета по паевым и взаимным фондам. Бета российских ПИФов представлена на сайте pif.investfunds.ru/analitics/coefficients.

Проблемы иногда возникают из-за противоречивых данных о бета-коэффициенте от разных агентств. У них могут различаться методики расчета и сбора публичных данных. К тому же, с эмитентом постоянно случаются события, влияющие на его исходные показатели. Может состояться дополнительный выпуск/выкуп акций или , запущен в обращение , заключена лизинговая сделка, открыт зарубежный филиал и т. д. Все это меняет соотношение активов и обязательств компании, влияет на стоимость ценной бумаги и степень её волатильности. Это предполагает, что коэффициент бета меняется во времени в результате введения в формулу корректирующих данных. Для частного инвестора различия методик не так важны, достаточно актуальных значений β от 2–3 источников. Как правило, между ними нет больших расхождений, можно принять и использовать среднее значение коэффициента.

Как применять коэффициент бета

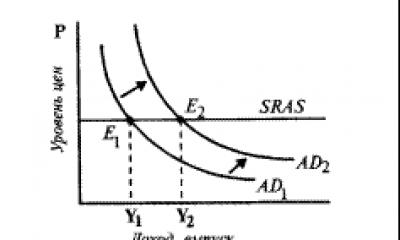

Показатель бета показывает корреляцию ценной бумаги с рынком. Другими словами – степень влияния рынка на доходность актива или фонда. Если β равен или близок к нулю, значит, чувствительность актива к рыночной конъюнктуре ниже. Если индекс увеличился на 12% за исследуемый период, то этот рост мы будем брать за базовую единицу. Отклонение от нее станет показывать меру риска, которую мы хотим выявить.

Если инвестор или управляющий прогнозирует движение рынка наверх, то в его интересах купить в портфель бумаги с высокой бетой (β>1). В этом случае бумага с большей вероятностью опередит рынок. Если на рынке прогнозируется повышенная волатильность, возникает потребность понизить бету в портфеле путем включения в него активов с β<1. Этим самым корреляция с рынком будет ближе к нулю и портфель получит дополнительные защитные функции.

Как мы видим из таблицы, корреляция бумаги с рынком может быть как положительной, так и отрицательной. В первом случае рынок и анализируемый актив двигаются в одном направлении, во втором – разнонаправленно. Чем выше от единицы бета-фактор, тем больше риск инвестирования в данный актив. Обычно волатильность его котировок тоже выше. Рынок (индекс) идет вверх – акция растет опережающими темпами. Тренд вниз – бумага летит тоже быстрее рынка. Когда коэффициент β равен единице, риски по бумаге можно считать умеренными. Если коэффициент выше единицы, такую акцию следует рассматривать как бумагу с высоким риском.

Неслучайно консервативные инвесторы предпочитают акции с коэффициентом ниже 1. Если он равен 0.8, акция на 20% менее волатильна, чем рынок. В случае просадки базового индекса на 30% она должна потерять 24%. Если же бета 0.4, то ожидаемые потери равны 12%. Конечно, все эти значения условны, ведь мы не знаем, что будет на самом деле. Коэффициент отражает не изменение стоимости, а степень корреляции с широким рынком. Так, при положительном бета-факторе актив может потерять в цене даже на растущем рынке. Если β ниже минус единицы, он тоже становится рискованным. Это означает, что разнонаправленность бумаги с рынком слишком велика и может привести к просадке даже на растущем рынке.

Бета со значением ноль говорит об отсутствии корреляции с рынком, а сам актив полностью безрисковый. При таком показателе анализируемая бумага не реагирует на рыночные колебания. Подобную ситуацию сложно себе вообразить, поэтому нулевой бета-фактор рассматривается обычно только в теории. Бета 2.0, 3.0 или выше – это двойной и тройной уровень волатильности относительно бенчмарка. Они являются рискованными и рекомендуются к применению опытным трейдерам, уверенным в точности своего прогноза динамики рынка.

- Расчет средневзвешенной стоимости капитала Не найдено: 2018

Полученное расчетное значение показателя бета необходимо скорректировать на коэффициент характеризующий амплитуду колебаний общей доходности акций компаний данной отрасли - Расчет ставки дисконтирования для МСФО обесценения Не найдено: 2018

Если этот коэффициент больше 1, значит акция неустойчива при бета-коэффициенте меньше 1 более устойчива именно поэтому консервативные инвесторы в первую очередь интересуются этим коэффициентом и предпочитают акции с низким его уровнем Коэффициент бета с учетом структуры капитала рассчитывается по формуле Beta levered Beta unlevered × 1 - Оценка премии за специфические риски компании при определении требуемой доходности на собственный капитал Не найдено: 2018

Ibbotson Associates 2010 г - принята ставка средняя по отрасли prepackaged software состоящая из 313 компаний на рынке капитала США источник - SBBI ... O составила 26,21% Однако следует отметить что вероятно проводить расчет подобной премии было бы целесообразнее для оцениваемой компании на базе ее собственных коэффициентов риска бет чем использовать усредненные групповые оценки премии за отрасль Такой подход мог бы привести в... Duff&Phelps предлагает делать надбавку за специфические риски на свой профессиональный взгляд подходы к расчету премии за рыночный риск для различных размерных групп компаний опираются на такие показатели риска как операционная маржа коэффициент вариации операционной маржи коэффициент вариации доходности на собственный капитал - Модель оценки капитальных активов как инструмент оценки ставки дисконтирования Не найдено: 2018

Что качается финансового рычага то компании имеющие высокий уровень этого показателя больше подвержены системному риску по двум причинам Во-первых значительные процентные платежи приводят к тому... С учетом финансового рычага коэффициент бета равен 4 Bi Bu 1 1 - t D E 2 где Bi ... Таблица 2. Расчет средневзвешенного β-коэффициента многоотраслевой компании Отрасль Доля вида деятельности Коэффициент β Взвешенный β-коэффициент Черная металлургия 0,4 0,5 0,2 Цветная металлургия - Формирование многофакторного критерия оценки инвестиционной привлекательности организации Не найдено: 2018

Таблица 4. Данные для расчета значения многофакторного критерия оценки инвестиционной привлекательности организации Показатель Критерий оценки Квадра ОГК-2 ОГК-5 Ассортимент продукции Степень привлекательности продукции 4 3 3 Стоимость... Финансовая привлекательность 0,25 0,56 0,80 Коэффициент бета Уровень риска 1,22 1,39 0,82 По состоянию на 2012 г Подставляя данные значения... О ОГК-5 Определим среднее значение критерия многофакторного критерия инвестиционной привлекательности анализируемых компаний энергетической отрасли 5,00 4,63 4,56 3 4,73. Как уже было отмечено среднее значение многофакторного критерия инвестиционной - Анализ моделей оценки стоимости капитала Не найдено: 2018

Бета безрычаговая по отрасли Дамодаран 1.03 Заемный капитал тыс руб 141 663 000 Собственный капитал тыс... Данный метод основывается на том что доходность заемных средств определяется исходя из коэффициента покрытия процентов В соответствии с этим показателем присваивается рейтинг и спред дефолта который прибавляется - Инвестиционный риск Не найдено: 2018

Метод анализа иерархий позволяет учитывать человеческий фактор при подготовке принятия решения является универсальным - применим для различных отраслей служит надстройкой для других методов призванных решать плохо формализованные задачи где больше подходят человеческие... Значения коэффициентов бета определяются на основе анализа ретроспективных данных соответствующими статистическими службами компаний специализирующихся на рынке... Премия за риск определяется как среднегодовой избыточный доход превышение над ставкой дохода по государственным облигациям со сроком погашения 10 лет за период наблюдения 5-10 лет и составляет... РТС который мог бы служить этим показателем свидетельствует что в этом случае доходность менялась бы от -85% до 197% б Две - Сколько стоит собственный капитал компании Не найдено: 2018

Excel 2007, автоматически вычисляющую значение стоимости собственного капитала коэффициент бета WAСC а заодно и экономическую добавленную стоимость EVA Стоимость капитала по мерке САРМ... С безрисковой ставкой все просто - берем показатель дохода который можно получить по государственным ценным бумагам с минимальной вероятностью дефолта Например по ... В формуле речь идет именно о рыночной доходности средней по рынку а не отдельной компании На мой взгляд использовать ROE отдельной организации здесь неуместно... Но на практике лучше взять бета публичной компании из той же отрасли с аналогичным профилем и скорректировать на соотношение собственных - Методы оценки стоимости компании в сделках М&А на примере поглощения ОАО «КОНЦЕРН «КАЛИНА» Не найдено: 2018

ОАО Концерн Калина Показатель Размер Примечание βKLNA коэффициент бета для концерна Калина рассчитанный из уравнения регрессии 0,739 Коэффициент ... RAT и средний прогнозируемый темп роста отрасли в России В табл 6 приведен расчет прогнозного темпа ростасоставляет 33,8 млрд руб Полученная - Факторы специфических рисков компаний при оценке премии за эти риски на развивающихся рынках капитала Не найдено: 2018

БРИКС порядка 18000 наблюдений до отбора данных по показателям деятельности компаний автор получил следующее распределение значений премии для выборки публичных компаний БРИКС... А Дамодарана Значения рассчитанных премий без учета экстремальных значений коэффициента совокупной беты то есть Tβ < 20, представлены на рис 5. При этом доля... Факторы отраслевые структура рынка отрасли структура конкурентной среды Применение модели SWOT M E Портера На профессиональный выбор аналитика Источник - Линия рынка ценных бумаг и стоимость капитала Не найдено: 2018

E rm - ожидаемая рыночная доходность где rd - стоимость задолженности rf - безрисковая ставка βd - коэффициент бета задолженности E rm - ожидаемая рыночная доходность По результатам произведенных расчетов можно сделать... Также стоит отметить что показатель стоимости капитала предприятия может выступать критерием при оценке эффективности лизинга Если стоимость финансового лизинга... Эффективность налогового менеджмента и оптимизация налогов предприятий нефтяной отрасли Материалы II Международной научно-практической конференции в 2-х частях Под редакцией Ю С Руденко Л - Не найдено: 2018

- Расчёт ключевых финансовых показателей эффективности бизнеса Не найдено: 2018

Коэффициент бета Исторические рыночные коэффициенты На основе регрессионного анализа доходности инвестиций относительно доходности рынка Фундаментальные коэффициенты ... Бухгалтерские коэффициенты На основе соотнесения бухгалтерских показателей прибыли фирмы с аналогичными показателями по рынку в целом... Однако финансовый кризис 2008 г не прошел без последствий и для этого гиганта металлургической отрасли России Все показатели рентабельности резко снизились Анализ данных Отчета о прибылях и убытках говорит

Бета-коэффициент (по англ . beta) – это показатель чувствительности цены акции относительно всего фондового рынка (или широкого индекса акций). Бета измеряет систематический риск, то есть риск , присущий всей финансовой системе. Бета-коэффициент является важным компонентом модели оценки капитальных активов CAPM при расчете требуемой нормы прибыли. Математически , бета представляет собой коэффициент наклона Линии рынка ценных бумаг (по англ . Security Market Line).

Формула

Бета-коэффициент рассчитывается как ковариация между доходностью акции и доходностью рынка, разделенная на дисперсию рыночной доходности.

Небольшая модификация данной формулы позволит выявить еще одно ключевое соотношение : коэффициент бета равен коэффициенту корреляции, умноженному на стандартное отклонение доходности акций, разделенное на стандартное отклонение рыночных доходностей.

Анализ

Бета-коэффициент равный 1 предполагает, что акция имеет такой же риск, что и общий рынок, и доходность акции будет сопоставима с доходностью рынка. Коэффициент ниже единицы указывает на пониженный риск и более низкую потенциальную доходность относительно рынка . С другой стороны , β выше 1 , более высокий риск инвестирования в данную акцию .

В 2017 году акция Chevron (тикер CVX) имела бета коэффициент 1.17. Это свидетельствует о том, что акция компании немного более рискованна, чем индекс акций S&P 50 . Marathon Oil (тикер на бирже NYSE: MRO), с другой стороны, имеет β в размере 3.02 . Можно заключить, что эта акция более рискованная, чем рынок в целом.

Расчет бета-коэффициента

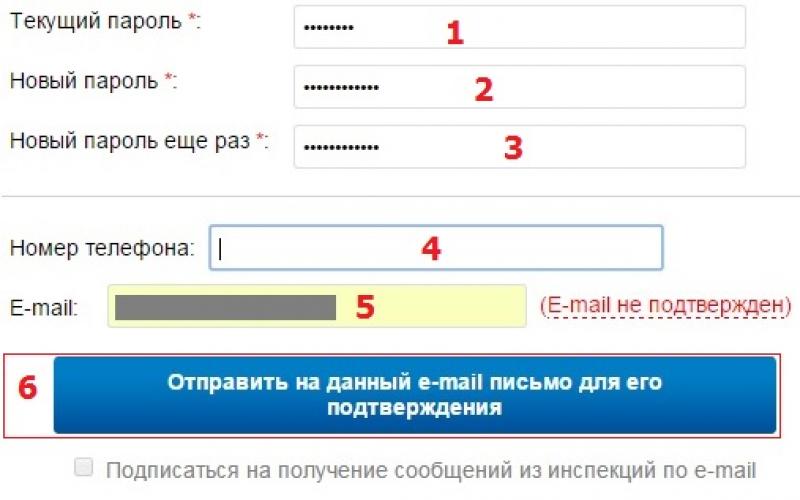

Если у нас нет информации по стандартному отклонению и корреляции для расчета бета коэффициента , необходимо выполнить следующие простые шаги в Excel :

1) Найдите данные о исторической динамике цены акции

2) Получите исторические значения соответствующего индекса (например, S&P500).

3) Определяем дневную доходность цены акции, используя следующую формулу:

Доходность = (Цена закрытия – Цена открытия)/Цена открытия

4) Аналогичным образом преобразуйте значения цены индекса в доходности .

5) Сопоставляем полученные доходности по датам .

6) При помощи функции НАКЛОН (в англоязычной версии – SLOPE) определяем коэффициент наклона между массивами данных . Итоговое значение и является бета коэффициентом .

Вероятно, многие слышали о необходимости соизмерять риск с уровнем доходности от сделки. Главное правило трейдинга гласит, что чем больше риск, тем больше потенциальный доход. Но даже высокий риск должен быть просчитан и обоснован.

Поведение многих акций коррелируются с динамикой индекса S&P 500, поэтому был выведен бета коэффициент . Его применение позволяет измерить степень корреляции бумаги с индексом. Рассмотрим основные моменты, которые следует учесть, чтобы использовать его в торговой практике.

Что представляет собой бета коэффициент? Его значение

Бета коэффициент является величиной, измеряющей изменчивость прибыльности одной бумаги по отношению к другой. За основу взят индекс S&P 500, чей коэффициент равен единице. Если у Вашей ценной бумаги он такой же:

- Вы несете аналогичные риски, как если бы торговали индексом;

- Когда он поднимется на 10% - с бумагой произойдет то же самое.

Если значение бета коэффициента акции меньше, например, 0,7 – ее цена возрастет только на 7%, в то время, как индекс на 10%. Но риск также уменьшится. Соответственно, при показателе, превышающем единицу, риски и доходность возрастают. Если он равен 2, то цена бумаги повысится на 20% при росте индекса на 10%.

Существуют также альтернативные варианты:

- Бета коэффициент равен 0;

- У него отрицательное значение.

Акции с нулевым уровнем корреляции непредсказуемы. Их динамика абсолютно не зависит от изменения стоимости индекса. Во втором случае риски остаются без изменений, но вместо дохода держатель получает убыток (-5%, - 10% и т.д.). Мы не рекомендуем трейдерам торговать акции, относящиеся к последним двум категориям.

Почему бета коэффициент не должен слишком превышать единицу?

Узнав, что бумаги, чье значение бета коэффициента превышает единицу в 2 и более раза могут быть очень прибыльными, многие хотят рискнуть. Защитить средства при высокой степени волатильности активов можно, регулируя размеры позиций. Но если Вы предпочтете агрессивную стратегию, следует учесть, что:

- Бета коэффициент был создан для сравнениядля сравнения доходности инвестиционных фондов и индекса. В расчет брались годовые показатели дохода;

- Вы не получите удвоенный годовой доход за несколько дней, используя бумаги с показателем, равным 2. Но Вы получите высоковолатильные акции;

- Показатель рассчитывается на основе предыдущих уровней выручки. Когда финансовые результаты функционирования изменятся – он также поменяет значение;

- Он не измеряет силу позиции, перспективы эмитента. Высокое его значение не характеризует эмитента, как лидера отрасли.

Измерять волатильность ценных бумаг можно и другими инструментами технического анализа, например ATR. Для получения максимально объективного результата следует комбинировать применение различных инструментов, индикаторов, внимательно изучать графики и руководствоваться личным опытом.

Обучение трейдингу для получения знаний и навыков