Микрофинансовая организация или МФО – это небанковская компания, которая выдает срочные микрозаймы под проценты физическим и юридическим лицам, индивидуальным предпринимателям. Осуществлять свою деятельность компания может только после внесения сведений в госреестр МФО.

Существует два вида МФО:

- Микрофинасовая организация.

- Микрокредитная компания (МКК).

Получить статус микрофинансовой компании могут:

- самостоятельные некоммерческие организации либо партнерства;

- юридически лица, зарегистрированные в форме фондов;

- небюджетные учреждения;

- товарищества;

- хозяйственные общества.

Клиентами МФО являются все категории населения. Ввиду упрощенного порядка проверки заемщиков и лояльных требований, получить средства в микрофинансовой организации быстрее и легче, чем в банке. Обычно процедура занимает порядка 5–10 минут и сопровождается подписанием договора, консультированием, выдачей наличных или переводом средств на банковскую карту.

Максимальная сумма, которую можно получить, не превышает 1 млн рублей. При этом компания не имеет права выдавать деньги, если у заемщика уже есть задолженность перед МФО свыше этой суммы (или более 3 млн – для ИП и юридических лиц).

Процентная ставка устанавливается каждой компанией индивидуально, средний диапазон составляет 365–730% годовых.

Порядок работы МФО регулируется ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» – №151 от 20.07.2010г и «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» от 05.07.2010г.

Возможности и ограничения МФО

Регистрация микрофинансовой организации позволяет кредитору:

- изучать документацию и сведения о заемщике, которые нужны при рассмотрении заявки о выдаче займа;

- отказывать в заключение договоров лицам, запрашивающим средства;

- вести совместно с выдачей микрокредитов иную деятельность, которая не запрещена законом;

- привлекать деньги в виде добровольных пожертвований или спонсорских взносов, кредитов, а также иных формах, которые не запрещены законодательством, но учитывают все ограничения;

- передавать сведения для кредитных бюро об исполнении обязательств заемщиками.

В отличие от МКК (микрокредитных компаний), МФО имеет право привлекать инвестиции от любых физических лиц. Обычно соответствующая информация представлена в виде предложения на сайте МФО.

Организациям, осуществляющим микрофинансирование, запрещается:

- Выдавать займы иностранной валютой.

- Становиться поручителем по обязательствам своих учредителей.

- Изменять существенные условия договора микрозайма (процентные ставки, срок действия, комиссионные сборы и штрафы).

- Работать на рынке ценных бумаг.

- Взимать штрафы с физических лиц за досрочное погашение обязательств.

- Отчуждать любое собственное имущество, составляющее более 10% балансовой стоимости, без одобрения такого решения высшим руководством.

Численность МФО за последние годы существо возросла, среди самых популярных можно выделить «Деньга», «Быстроденьги», «Займер», «Platiza».

Финансовые услуги по выдаче быстрых займов пользуются все большим спросом у россиян. В одном из проведенных исследований оказалось, что 50% наших сограждан знают, что такое микрозайм, 30% задумывались о получении такого займа, а 20% опрошенных хотя бы раз уже воспользовались подобной услугой.

Из многочисленных статей в прессе известно, что с одной стороны микрозаймы проще и удобнее получить, чем кредит в банке, а срок рассмотрения и пакет документов- минимальны, но с другой стороны микрозаймы очень дороги. Однако, если с работой банков многие знакомы на собственном опыте, то механизм работы микрофинансовых компаний понимают пока далеко не все. Чем они похожи и чем отличаются от банков? А главное — как эти компании оценивают своих заемщиков?

Что такое МФО и зачем они?

В соответствии с законодательством РФ, компания, которая хочет выдавать микрозаймы, должна быть внесена в реестр Центрального Банка РФ и называется микрофинансовой организацией (МФО). Такая компания имеет право выдавать займы до 1 млн. руб. Причем, микрозайм может получить не только физическое, но и юридическое лицо, в частности индивидуальный предприниматель.

Изначально, микрозаймы, кстати и были придуманы бангладешским банкиром Муххамадом Юнусом в 70-ых гг 20 века для того, чтобы бедные слои населения могли начать свое дело, получив займ под низкий процент. Началось все с того, что Юнус ходил на работу мимо одной деревни, жители которой плели корзины. Банки отказывались кредитовать этих бедняков, и они вынуждены были обращаться к ростовщикам за деньгами на закупку бамбука для плетения. Но те устанавливали такие большие проценты, что люди, обратившиеся к ним, по сути попадали в долговое рабство. Юнус начал с того, что стал гарантом в банке для жителей этого маленького поселка.

Никто не верил, что люди вернут ему деньги, он и сам не был уверен, что это будет реальная помощь. Но люди вернули деньги. Юнус попробовал одолжить им 2-ой раз, 3-ий. Потом стал пробовать одалживать в других поселках – и люди всегда возвращали деньги и были благодарны. Так в 1983 году он основал Grameen Bank (Поселковый банк), который работал только в деревнях. Потом появилась еще и компания по сбыту продукции бангладешских ткачей и другие. Акционерами банка, кстати, сейчас являются сами заемщики, все 7 млн.чел. В конце концов, за свою социальную деятельность Юнус получил Нобелевскую премию. А модель микрозаймов стала распространяться по миру – например, она очень популярна в Индии у 24 млн. заемщиков.

Механизм работы МФО Очевидно, что в РФ ситуация совершенно сейчас другая. Проценты в МФО никак не назовешь низкими (500-700% годовых). И свою изначальную полезную социальную функцию – финансирование малого бизнеса под низкий процент-МФО не выполняют. Причина их популярности в РФ по сути состоит исключительно в более удобном сервисе, по сравнению с банками. Займ в МФО можно получить, не указывая цели, не выходя из дома (через интернет), быстро, и с минимумом документов, зачастую даже с плохой кредитной историей.

Вот как описывает потенциального клиента МФО предcедатель совета директоров одной из таких финансовых компаний: “целевая аудитория МФО — это мужчины и женщины 25-

55 лет со средним и средним-специальным образованием, из городов и поселков с населением более 15 тыс. чел., работающие в основном в сфере услуг, торговле и на производстве, с доходами ниже среднего по России”.

Он же описывает механизм работы МФО следующим образом: “деятельность МФО основывается на выдаче займов физлицам с низким или неподтвержденным доходом, которые хотели бы улучшить свой базовый жизненный уровень, в том числе приобрести товары народного потребления примерно 35% клиентов – молодежь, в возрасте 26-35 лет, 25% — 36-45 лет, 60% — мужчины”.

Председатель правления другой МФО, причем одной из крупнейших на этом рынке, говорит: “главное наше преимущество перед банками – это простота и скорость рассмотрения заявки на заем. Мы выдаем деньги даже клиентам с несовершенной кредитной историей и очень оперативно – в течение 1-го дня с момента подачи заявки…МФО и банки сегодня не являются конкурентами напрямую, и вряд ли станут ими в ближайшее время…По сути, у них и у нас предложения для разных групп населения”.

Интересно, что хотя обычно МФО выдают средства на сроки не превышающие 35 дней и суммы до 10-12 тыс. руб. средняя величина займа в этой МФО в 1-ой половине 2013 года составила 22,5 тыс.руб., а средний срок – 19 недель. Причем, это крупная МФО – тут открыто около 30 клиентских центров, 90 точек выдачи займов. А с учетом их партнеров — салонов продажи мобильных телефонов – точек более 600. Погасить займы можно в терминалах Киберплат, которых насчитывается 120 тыс. по России. Годовой оборот такой МФО порядка 200 тыс. займов на общую сумму 5 млрд.руб., что сравнимо с банками. Интересно, что в этой компании, почти 70% клиентов – женщины, 65% — от 31 до 50 лет.

Этот же представитель МФО приводит такую информацию по своим заемщикам:

- 30% клиентов– работники торговли и сферы обслуживания;

- 20% — младший офисный персонал;

- 15% — разнорабочие, водители, строители;

- 15% — мелкие частные предприниматели;

- 10% — бюджетники.

Берут же микрозаймы в основном на следующие цели:

- 34% — текущие расходы, покупка товаров;

- 21% — ремонт жилья;

- 10% — на бизнес;

- 10% — на лечение.

Надо заметить, что в других странах микрофинансовые компании тоже есть, но в них обращаются в основном только те, кому отказывают банки. Ни один заемщик в здравом уме там не возьмет кредит за 500% годовых, если банк дает за 10%. В России ситуация другая: тут МФО ориентируются на заемщиков, у которых есть и работа, и с кредитной историей все в порядке, но для которых банк – “это слишком сложно”.

Механизм оценки заемщика в МФО.

Микрофинансовые организации отказывают обычно только мошенникам, то есть тем, кто изначально не планирует отдавать деньги. И в этом основное отличие от банков, которые кроме отсечения мошенников, смотрят еще и на доход заемщика, его кредитную историю, наличие официальной работы и т.п.

Хотя в консервативных МФО также смотрят на то, способен ли заемщик адекватно оценить свои финансовые возможности, из каких источников он будет погашать займ. В таких МФО работа с заемщиком обычно похожа на упрощенную схему кредитования в банке — человек приходит в офис МФО, сотрудник (финансовый консультант) дает ему визуальную оценку, беседует, и принимает решение о выдаче займа.

Некоторые МФО подключаются к Бюро кредитных историй, из которых они могут запрашивать кредитную историю заемщика. Но пока, это не распространено широко, т.к. суммы займов маленькие, а риски невозврата заложены в высокую процентную ставку. Для этого бизнеса норма, если невозврат происходит у каждого пятого заемщика. Поэтому МФО стараются наработать с данным заемщиком собственную кредитную историю. Например, в одной из крупных МФО, если заемщик успешно вернул микрозайм от 3 до 12 тыс. руб. сроком до 35 дней, он получает доступ к более длинным займам до 24 недель и до 30 тыс. руб. Если и тут все прошло гладко, то срок увеличивается до 36 недель, а суммы — до 70 тыс. руб.

Безусловно, при таком подходе всегда есть вероятность недооценить риск. И какой бы ни была хорошей скоринговая модель, но конечное решение о выдачи займа все равно принимает сотрудник-финансовый консультант. Поэтому, очевидно, что за повышенный риск – платит сам заемщик. Если микрозайм выдается через интернет, без личного обращения заемщика в офис, ставка по такому займу будет очень высокая.

Чем еще занимаются МФО?

Интересно, что МФО могут не только выдавать, но и принимать займы, что является аналогом депозитов. Ставки по таким квази-“депозитам” обычно существенно выше, чем в банках – это может быть и 20-25% годовых. Но при этом нет государственных гарантий АСВ, как в банках, а доход от таких “депозитов” облагается подоходным налогом. Кроме того, некоторые компании пытаются хитрить и привлекают такие квази-депозиты на другие компании, которые не являются зарегистрированными МФО. Гарантий возврата средств в этом случае не больше, чем у печально известной системы МММ.

Полезное по теме

Спрос на быстрые денежные займы с каждым годом все больше растет и поэтому наблюдается небывалый бум в развитии микрофинансовых организаций, готовых клиенту сиюминутно предоставить небольшую сумму на короткий срок без документов.

В чем выгода этого рискованного бизнеса, осуществление которого предусматривает предоставление кредита без каких либо гарантий их возврата? Давайте глубже вникнем в суть такого вида деятельности.

Актуальность и развитие микрокредитования

Древние ростовщики могли бы сильно позавидовать прибыли сегодняшних микрофинансовых организаций, предоставляющих быстро деньги на разные нужды своим клиентам. О суперактуальности этого рода бизнеса можно понять даже не проводя серьезного анализа, т.к. вполне достаточно одной визуальной оценки. Буквально каждому россиянину поступало предложение воспользоваться быстрым кредитом до зарплаты, а огромное количество объектов самих организаций не прекращает увеличиваться в геометрической прогрессии даже несмотря на очень высокие проценты.

Предоставление минимального займа под 2% в день за год позволяет получить прибыль в 762 % годовых. Согласитесь: ни один вид деятельности не приносит такого дохода.

Микрокредитование в России в настоящее время можно охарактеризовать несколькими факторами

:

Микрокредитование в России в настоящее время можно охарактеризовать несколькими факторами

:

- сверхприбыль;

- суперактуальность;

- постоянно растущий спрос на данный вид услуг;

- огромные проценты.

Об успешном развитии рыночного спроса на займы в данном направлении подтверждают множественны объявления с предложением услуг населению. Уже даже крупные банки, являющиеся локомотивом в сфере потребительского кредитования, уже начинают бить тревогу в связи с увеличивающимся числом этих микрофинансовых организаций.

Вывод однозначный: этот вид бизнеса очень актуальный, суперприбыльный и перспективный.

Виды таких организаций

В РФ микрофинансовые организации делятся на 2 типа

на основании принятых изменений к законам в нормативном акте № 407-ФЗ от 29.12.2015г. В наименовании учреждений должны обязательно присутствовать словосочетания: «микрофинансовая компания» или «микрокредитовая компания».

В РФ микрофинансовые организации делятся на 2 типа

на основании принятых изменений к законам в нормативном акте № 407-ФЗ от 29.12.2015г. В наименовании учреждений должны обязательно присутствовать словосочетания: «микрофинансовая компания» или «микрокредитовая компания».

Изменения на законодательном уровне коснулись также правового регулирования и осуществления контроля за проведением бизнеса в этих организациях.

Само название организации из двух возможных могут влиять на отличия в их деятельности. Теперь отношении микрофинансовой компании действуют новое правило : минимальный размер собственного капитала у нее должен составлять не менее 70 млн. руб. Максимальный размер займа одному физлицу у микрофинансовой компании не должен превышать 1000000 руб. Микрокредитная компания более ограничена в этом вопросе- до 500000 руб.

В отличие от микрофинансовой компании микрокредитная не может поручить кредитной организации по договору проведение идентификации или упрощенной идентификации физлица.

Определение и виды микрофинансовых организаций рассмотрены в следующем видеосюжете:

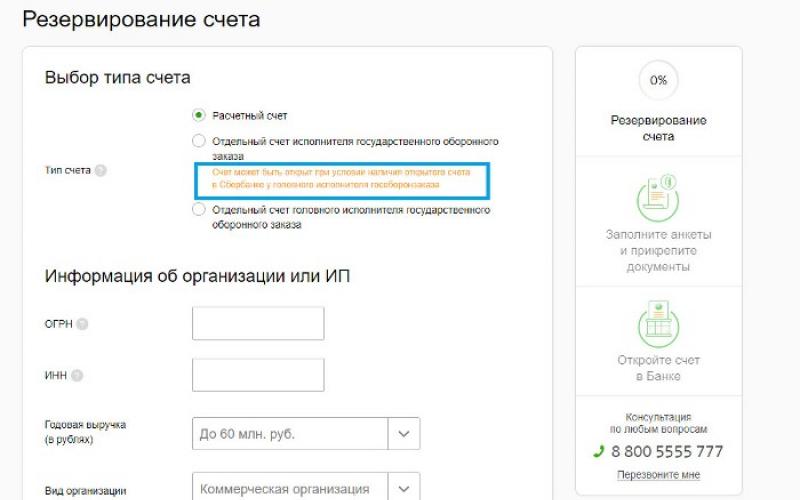

Если Вы еще не зарегистрировали организацию, то проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь

, как это стало просто!

Преимущества и недостатки

Бизнес, деятельность которого связана с выдачей микрокредитов, имеет ряд преимуществ :

- перспективное развитие организации;

- высокие проценты гарантируют получение большой прибыли в короткий срок;

- возможность осуществлять схожие виды деятельности (пополнять счета мобильной связи и интернета, принимать оплату коммунальных услуг и т.п.);

- большой спрос на услуги, обеспечивающий неиссякаемый поток клиентов.

Но есть и недостатки

такой сферы деятельности, которые заключаются в ограничениях:

Но есть и недостатки

такой сферы деятельности, которые заключаются в ограничениях:

- в привлечении в оборот денег от физических лиц;

- не могут стать участниками фондовых бирж;

- сумма займа может быть только в рублях РФ;

- невозможно расторжение договора в одностороннем порядке;

- риски и убытки от невозврата долгов;

- нельзя применять бухучет и налогообложение.

И все же основание микрофинансовой организации несмотря на его недостатки – дело очень прибыльное .

Юридический аспект

Развитие данного бизнеса в России регулируется нормативным актом ФЗ № 151 от 02 июля 2010 г. о создании и работе микрофинансовых учреждений, предоставляющих займы до 1 млн. рублей. Под этот закон попадают кредитные организации, оказывающие услуги населению. Осуществлять деятельность могут только фирмы, зарегистрированные в Госреестре о микрофинасовых компаниях в соответствии с установленным порядком. Выдавать кредиты без присвоения номера в официальном списке они не могут, т.к. это будет считаться уже незаконной деятельностью.

Присвоение статуса микрофинансовой организации происходит сразу после внесения кредитора в перечень Госреестра таким юридическим лицам, сфера хозяйствования которого зарегистрирована в виде:

- фонда;

- некоммерческого партнерства;

- учреждения не бюджетного типа;

- общехозяйственного товарищества;

- отдельной некоммерческой организации.

Оказание услуг в сфере микрозаймов было основано на принципе обеспечения развития малого предпринимательства среди населения, но постепенно оно переросло в предоставление кредитов на потребительские нужды россиян. Однако основными клиентами являются работающие люди и частные предприниматели, причем первые занимают львиную долю в списках заемщиков.

Правила оформления при открытии микрофинансовых организаций

Осуществлять финансовую деятельность в сфере небольших займов для физических лиц и индивидуальных предпринимателей можно либо по , либо создавая собственный бизнес.

Если нужно разрешение для созданного предприятия, то необходимо оформить его о регистрации в соответствующем Госреестре.

Занесение в список производиться на протяжении рабочих дней со дня представления в Банк России следующего перечня бумаг :

Денежные средства для данного бизнеса можно получать от физических лиц, но здесь действуют ограничения . Допускается привлекать суммы инвестиций только тех физ. лиц, которые являются учредителями компании. При этом договор займа может быть заключен на сумму от 1,5 млн рублей или более по одному договору.

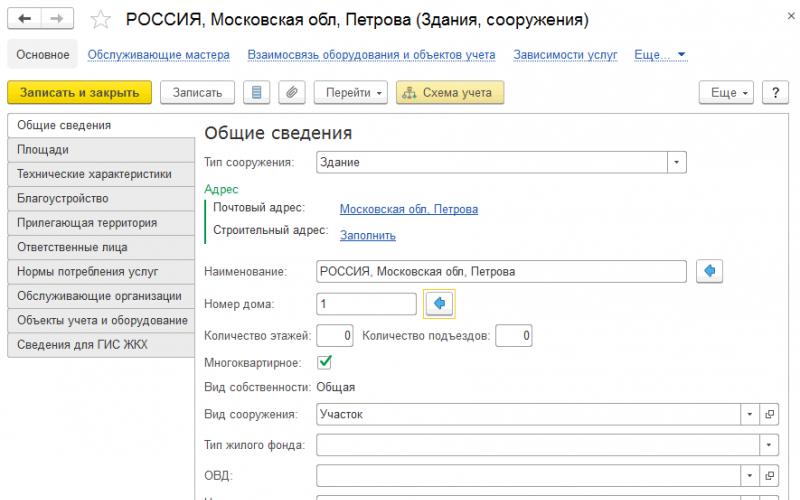

Правила учета и осуществление займов

Займы могут выдаваться в наличном виде или перечислением их на счет - здесь нет действующих нормативов по ограничению формы выплаты. Также не предусмотрено каких-либо утвержденных бланков документов для фиксирования наличных расчетов. Оформляют выплату микрозайма в , а при погашении долга и оплате процентов суммы фиксируют уже в . Каждую операцию регистрируют в . Применять кассовый аппарат в этом роде деятельности не требуется (п. 7 Письма ФНС России от 10.06.2011 N АС-4-2/9303@).

Бухгалтерский учет в микрокредитных организациях можно вести только на общих основаниях.

Упрощенная форма для этого вида бизнеса не применяется. Доходом предприятия в такой сфере деятельности является прибыль от процентов по займам.

Микрокредитные учреждения обязаны гарантировать соблюдение

тайны в ходе проведения финансовых операций со своими заемщиками.

Микрокредитные учреждения обязаны гарантировать соблюдение

тайны в ходе проведения финансовых операций со своими заемщиками.

Права и обязанности данных организаций

Организация микрокредитования осуществляет предоставление займа при следующих условиях :

- договор и выплата займа производиться только в национальной валюте;

- внесение изменений в соглашение о кредитовании возможно только с согласия клиента;

- нельзя взыскивать штраф за досрочное погашение займа, если клиент заблаговременно предупредил об этом;

- оформлять сделку, требуя минимум документов от заемщика.

Максимальная сумма кредита

также ограничена следующими факторами:

Максимальная сумма кредита

также ограничена следующими факторами:

- Микрофинансовая компания может выдавать в общей сложности кредит физическому лицу не более 1 млн. рублей.

- Микрокредитная компания ограничена общей суммой выдачи зама физическому лицу в пределах до 500 тыс. рублей.

- В отношении индивидуальным предпринимателей предел в данном случае составляет 3 млн. руб.

Просроченный долг в случае уклонения недобросовестного заемщика от возврата полученных денег и погашения процентов за их использование может быть продан .

Перечень и реестр данных организаций

Список данных об учреждениях , имеющих действующий статус микрофинансовых организаций, контролирует Банк России. На его официальном сайте можно найти информацию о зарегистрированных организациях, деятельность которых основана на микрокредитовании физических лиц. Для этого нужно открыть страницу «Микрофинансирование и финансовая доступность» по данной ссылке .

Как открыть собственный бизнес в сфере микрокредитования рассказано в следующем видео сюжете:

Микрофинансовые организации ассоциируются у многих людей с чем-то негативным и неприятным. Сразу на ум приходят такие слова, как грабительский процент, кабала, коллекторы, просроченная задолженность, выбивание долгов.

Однако, микрофинансовая деятельность – это прежде всего обычный бизнес, основной целью которого является получение прибыли. И, соответственно, если бы не было спроса, то и выдача займов просто перестала бы существовать. Как показывает практика, услуги микрофинансовых организаций довольно востребованы среди населения, и если пользоваться этими услугами с умом, то сотрудничество с подобными конторами будет довольно продуктивным.

В этой статье мы постараемся разобраться, как работают МФО, какие законы регулируют деятельность подобных организаций, кто является основными клиентами, и, главное, возможно ли получить доход от выдачи займа микрофинансовым организациям, или это слишком рискованно.

Чем занимается МФО, как регулируется деятельность микрофинансовых организаций, кто является клиентами этих организаций

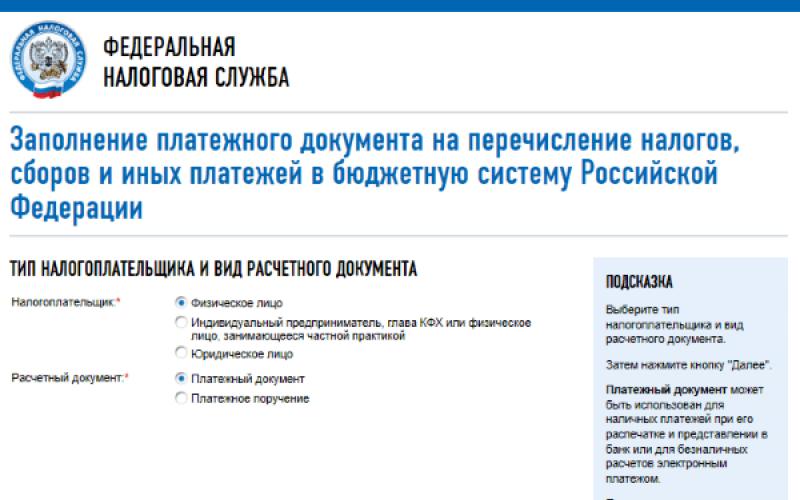

Деятельность всех микрофинансовых организаций регулируется довольно большим количеством различных нормативных правовых актов и информационных документов. И первым в списке идёт Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 02.07.2010 № 151-ФЗ (в редакции Федерального закона от 23.07.2010 №251-ФЗ):

Причём, стоит отметить, что законодательная база в области микрофинансовых организаций постоянно совершенствуется.

Надзор за МФО осуществляет Банк России, на сайте которого мы можем посмотреть полный реестр микрофинансовых организаций, которые имеют право на микрофинансовую деятельность: www.cbr.ru/finmarkets/?PrtId=sv_micro

Главным видом деятельности МФО является предоставление заемщикам (физическим лицам, индивидуальным предпринимателям и юридическим лицам) микрозаймов в размере, не превышающем 1 млн рублей. Причём, основная масса микрофинансовых организаций специализируется на небольших займах физическим лицам «до зарплаты» (так называемые PDL займы, от английского pay day loans). Сумма таких займов обычно небольшая, от 1000 до 30000 рублей, срок, как правило, не больше месяца, а процент по ним очень высок, и составляет примерно 1-2% в день. Для того, чтобы получить деньги в долг таким образом, достаточно всего лишь паспорта. Проверка платежеспособности клиента обычно занимает не больше 20 минут. Большое количество МФО рассматривает заявки на предоставления займа онлайн.

Понятное дело, что при такой поверхностной оценке платежеспособности клиентов (скоринге), уровень просрочки и невозвратов будет очень высок, отсюда и такие грабительские процентные ставки по выдаваемым займам. В некоторых МФО решение о предоставлении займа клиенту принимается вообще на улице, на основании одного лишь скана паспорта. Речь идёт о «кредитоматах»:

Очевидно, что получить кредит в банке будет гораздо выгоднее, а уж тем более, если у Вас есть возможность получить кредитную карту с грейс периодом (см статью « «), то пользоваться деньгами банка можно будет вообще бесплатно. Однако, бывают случаи, когда микрофинансовая организация действительно выручает:

У Вас испорчена кредитная история;

Вам нужна небольшая сумма на короткий срок. Например, необходимо срочно оплатить кредитку, чтобы не вылететь из грейс периода. И тогда даже такая страшная ставка как, 1 % в день на непродолжительный срок будет выгоднее, чем платить полные проценты по своей кредитной карте;

У Вас нет официально подтвержденного источника дохода (т.е. Вы получаете з/п в конверте);

Если Вы студент или пенсионер, то почти все банки не захотят дать Вам деньги в долг;

Вы представитель бизнеса и Вам нужен кредит на развитие (проценты по таким займам намного ниже, чем для физических лиц).

Если Вы представитель микробизнеса, то банки Вам, скорее всего, не помогут. Как рассказывает представитель Фонда содействия развитию микрофинансовой деятельности при правительстве Москвы Анна Михайлова (в статье на banki.ru от 10.07.2015): «… стало практически нереально получить кредиты в банках на развитие бизнеса…»:

А глава ВТБ Андрей Костин недавно заявил, что малый и средний бизнес нет смысла кредитовать, так как для банка это потенциально невозвратные долги:

Как выбрать МФО для получения займа

Если Вам понадобилось воспользоваться услугами микрофинансвовой организации, то не стоит бежать в первую попавшуюся контору, можно для начала сравнить предложения от разных компаний.

Для этого воспользуемся порталом banki.ru

.

Кликаем в разделе «Продукты и Услуги» на раздел «Микрозаймы»

Здесь мы указываем сумму, необходимый срок займа, а также можем задать дополнительные параметры поиска.

Также мы можем указать желаемый способ получения займа: наличными, на пластиковую карту, через систему денежных переводов, на банковский счёт, на электронный кошелек.

Очевидно, что чем больше критериев поиска Вы задаёте, тем меньше предложений будет соответствовать заданным параметрам. Введем в поле город Москва и необходимую сумму, например, 7000 рублей и срок до 30 дней, а остальные поля оставим пустыми:

Сервис поиска выдает нам 37 предложений, причём, обратите внимание, что в некоторых компаниях, например, «Саммит» или «VIVA деньги» в первые 7 дней займа процентная ставка за пользование деньгами равняется нулю. А компания «Е Заём» в рамках рекламной акции бесплатно предоставляет первый заём на сумму до 10000 рублей сроком на 1 месяц.

В любом случае, внимательно читайте договор займа, чтобы избежать неприятных сюрпризов. Обратите особое внимание на полную стоимость кредита (МФО обязаны писать полную процентную ставку по займу. Например, компания «Быстроденьги» в своём договоре честно пишет, что процентная ставка составляет 730% годовых).

А также не упустите из виду условия досрочного погашения займа. Например, в компании «Мигкредит» для того, чтобы досрочно погасить задолженность, Вам нужно письменно предупредить компанию о таком намерении аж за 28 дней, что весьма проблематично, если Вы взяли займ на меньшее количество дней.

Как получить доход от выдачи займов

Большинство МФО предлагает физическим лицам, индивидуальным предпринимателям, и юридическим лицам разместить свои денежные средства под процент в своей компании. Причём, сумма минимальной инвестиции для физического лица составляет 1,5 млн рублей, а для индивидуального предпринимателя – 500 тысяч рублей.

Для этого заключается договор займа, где заёмщиком выступает МФО, а кредитором — Вы. И, соответственно, за пользование Вашими деньгами микрофинансовая организация выплачивает Вам проценты. Причём, доход от подобного рода «депозитов» несколько выше, чем предлагают банки по своим вкладам.

В первой половине сентября средняя максимальная ставка топ-10 банков РФ по рублевым депозитам для населения составила 10,51%. А вот МФО в среднем предлагают проценты 16-24 %. И они могут себе это позволить, ведь Ваши деньги они дают в долг под 300-700% (тут, правда, и доля невозвратов высокая, но всё же разница в процентах довольно существенная).

Однако, прежде чем бежать в микрофинансовые организации для размещения своих денег под такие проценты, оцените риски и изучите некоторые тонкости такого способа инвестирования.

«Вклады» в МФО не попадают под государственную программу страхования вкладов

Так что в случае возникновения проблем у микрофинансовой организации АСВ никакую страховку в пределах 1,4 млн рублей Вам не предоставит. Так что Вы размещаете деньги на свой страх и риск (правда, за повышенный риск Вы как раз и получаете повышенный доход). В случае банкротства МФО, Вы становитесь в третью очередь кредиторов (как инвесторы), и, соответственно, получить обратно хотя бы маленькую часть своих инвестиций будет практически невозможно.

Для того, чтобы успешно инвестировать в МФО и понизить риски, нужно следовать некоторым рекомендациям.

1 Выбирайте для инвестирования только крупные МФО, которые находятся на вершине рейтинга, который составляет рейтинговое агенство «Эксперт». По общему размеру портфеля микрозаймов на 01.07.2015 лидирует ООО «Домашние деньги»:

По объёму выданных микрозаймов в первом полугодии 2015г. лидирует ГК «Быстроденьги»:

А вот по объёму выдачи микрозаймов бизнесу лидирует ООО «Микрофинанс» (в учредителях которого, кстати, значится ВТБ 24, о чём можно узнать на сайте организации) и ОАО «Финотдел»

2 Не обращайте внимание на заявления МФО, что Ваш займ можно застраховать. Ни одна крупная страховая компания не будет страховать подобные риски. Скорее всего, Вам предложат застраховаться в какой-нибудь малоизвестной компании, которая тесно связана с бизнесом данной конкретной микрофинансовой организации.

Вот свежий пример, смотрим газету «Коммерсант»:

Инвесторы обанкротившегося МФО «Рамфин» не могут получить страховку со страховой компании СК «Республиканский страховой дом» (РСД).

К тому же, в основном, страхуется риск, что компанию признают банкротом (как например в СК «Держава»), а, как известно, процедура банкротства не быстрый процесс, и у Вас за это время просто может истечь страховой полис. Не исключен также вариант, что Ваша страховая компания обанкротится еще раньше МФО…

Полагаться на рейтинг надёжности Рейтингового агенства «Эксперт» на 100 % конечно нельзя. Например МФО «Народная казна» на состояние 14 октября 2014 года имела рейтинг надежности А+(«Очень высокий уровень надежности»), прогноз «стабильный», а в июле 2015 компания уже была финансово несостоятельна:

4 Имейте в виду, что Ваш доход (если Вы физическое лицо) будет облагаться налогом в 13 % (МФО будет являться страховым агентом и перечислит налог за Вас). Так что, из заявленной доходности вычитайте налоги (правда, НДФЛ можно вернуть у государства при покупке, например, недвижимости, посредством налогового вычета). А если Вы ИП на упрощенке, то налог составит 6% (которые ещё и могут быть зачтены, как ежегодные страховые взносы).

5 Сумма Ваших инвестиций как физического лица не может быть ниже 1,5 млн рублей, а как индивидуального предпринимателя – не ниже 0,5 млн рублей. Привлекать меньшие суммы МФО просто не имеет права по закону «О микрофинансовой деятельности и микрофинансовых организациях» от 02.07.2010 № 151-ФЗ. Так что если Вы видите рекламу с привлечением меньшей суммы – ни в коем случае не вкладывайте туда свои деньги!

6

Прочитайте отзывы о компании, особенно негативные.

Также имейте в виду, что в стране кризис, и вкладывать свои деньги в организации, которые занимаются выдачей займов не совсем безопасно. Многие предприятия закрываются и люди остаются без источников дохода, во многих местах заработная плата просто уменьшается, цены растут и т.д. и поэтому просрочка по займам будет только расти.

Смотрим статью в газете «Коммерсант» от 15.10.2015 и узнаём, что имеет просрочку уже каждый второй займ, выданный микрофинансовыми организациями:

К тому же в стенах нашей Думы прозвучали предложения вообще запретить микрозаймы, чтобы защитить беднейшие слои населения и исключить «ростовщичество»:

Например, «Русский Стандарт» со своей «Зимней сказкой» или «Югра» с «Исполнением желаний» (которые, кстати, до сих пор можно пополнять) предлагали очень выгодные предложения. Эти вклады застрахованы государством, и в случае отзыва лицензии у банка, АСВ выплатит Ваши деньги в пределах 1,4 млн рублей. К тому же, по вкладам налогом облагается только доход, превышающий ставку 18,25% (такие условия действуют до конца 2015 года, какие будут условия в 2016 году пока не известно).

Однако, инвестирование в микрофинансовые организации всё-таки имеет право на существование, и если у Вас есть свободные средства, то вполне можно воспользоваться этим инвестиционным инструментом. Особенно, если банки, предлагающие ранее «вкусные» пополняемые вклады, вдруг перестанут принимать дополнительные взносы или у них просто отзовут лицензию.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi .

Подписаться в Телеграм Подписаться в ТамТамПодписывайтесь, чтобы быть в курсе всех изменений:)