Стремительное развитие безналичных платежей по всему миру, заставляет индивидуальных предпринимателей ИП и ООО идти в ногу со временем и пользоваться услугой эквайринга. Тем более, что тарифы банков на эквайринг с каждым годом становятся все более и более выгодными для бизнеса. Но даже в такой ситуации необходимо найти ответ на вопрос: «В каком банке самые выгодные тарифы на торговый, мобильный и интернет-эквайринг?». Прежде чем принимать решение необходимо провести сравнение тарифов.

Начнем немного с теории. Эквайринг представляет собой востребованный сервис банковских учреждений, которая предоставляет возможность компаниям принимать безналичную оплату пластиковыми картами. В России популярностью пользуются три разновидности эквайринга: торговый, мобильный, интернет-эквайринг (онлайн).

В процессе принимают участие 3 субъекта:

- торговая компания (магазины);

- кредитная организация , которая является эквайером. Банк открывается расчетный счет компании, и она предоставляет необходимые устройства для приема платежных карт;

- банк-эмитент , который занимается выпуском кредитных карт для нас с вами.

В качестве устройств обычно применяются POS-терминалы. С ними простые покупатели сталкиваются в магазинах.

Каждое предприятие заинтересовано в сотрудничестве с банковской структурой, которая предлагает выгодные условия по торговому эквайрингу для ИП или ООО. Такое партнерство позволит увеличить торговую выручку и обеспечить комфортные условия оплаты товаров и услуг потребителям.

По этой причине у многих руководителей ИП и ООО возникает актуальный вопрос, какой банк выбрать для торгового или эквайринга? Для решения этой задачи целесообразно ознакомиться с условиями и тарифами эквайринга самых выгодных банков в России.

Какой эквайринг выбрать в банке?

Большинство крупных банковских учреждений предлагает услуги эквайринга. Но не всегда они являются выгодными для конкретного торгового предприятия. Для грамотного выбора специалисты рекомендуют обратить внимание на несколько важных моментов:

- Вид и цена оборудования , которое предлагается кредитной организацией. От типа специализированного оборудования зависит сумма первоначальных затрат. Сегодня потенциальным потребителям предлагается три вида аппаратов для приема платежей: POS-терминалы, импринтеры, кассовые аппараты с опцией эквайринга.

- Вид связи аппаратов . Существует несколько вариантов, но самым удобным и популярным является беспроводной канал WI-FI, а самым надежным типом считается Ethernet. Также может использоваться GPRS или Dial-up.

- Платежные системы , с которыми работает банк. Каждая кредитная организация предпочитает взаимодействовать с определенными МПС (международными платежными системами). Чем больше их выбор, тем стоимость эквайринга будет ниже. Самыми крупными и проверенными МПС являются Visa, MasterCard и быстро распространяющаяся российская платежная система «МИР». В России основной платежной системой должна стать «Мир». Многие эксперты уверены, что именно она в ближайшие годы будет вытеснять иностранные МПС.

- Договор эквайринга . В контракте должны быть подробно прописаны условия, которые необходимо тщательно изучить. Обязанности банка должны включать в себя: установка оборудования, проведение обучения персонала, обеспечение бесперебойной работы устройств и круглосуточной техподдержки, гарантия перевода средств на счет компании в оговоренные сроки. Большинство банков предоставляющие услуги по эквайрингу подробно прописывают в договоре все обязанности. Основная обязанность торгового предприятия – оплачивать комиссию, указанную в контракте. Тарифы банков по эквайрингу разные, поэтому рекомендуется ознакомиться с ними на официальных сайтах кредитных организаций перед подписанием договора.

- Качество обслуживания банка-эквайера . Об этом показателе свидетельствует готовность предоставить техподдержку, серьезность подхода к обучению и другие факторы.

- Срок перечисления средств на счет компании . Лучшие условия банков по эквайрингу подразумевают осуществление этой процедуры в течение одного-трех дней.

Эксперты выделяют несколько банковских структур, которые предлагают торговым предприятиям выгодные условия сотрудничества.

Эквайринг для ИП и ООО: тарифы лучших банков

Для того, чтобы правильно сделать свой выбор и пользоваться эквайрингом на выгодных условиях, мы проанализировали, сравнили и составили список банков, который включает одиннадцать популярных компаний с хорошей репутацией и маленькой ставкой за прием карт.

Банк Точка – все виды эквайринга с выгодными тарифами для бизнеса

В одном из лучших банков для предпринимателей — банке «Точка» можно подключить услугу торгового, мобильного или интернет-эквайринга на очень выгодных условиях по ставке от 1.3%. Эквайринг подключается вместе с выгодным расчетным счетом.

Конкурентные преимущества тарифов на эквайринг от банка Точка:

- Быстро зачисление денежных средств на счет (не более 2 часов).

- Аренда терминала по минимальной цене в месяц.

- Прием всех возможных карт МИР, VISA, MasterCard и в том числе, по бесконтактной технологии Apple, Google, Samsung и MIR Pay.

- быстрое оформление данной услуги.

Эквайринг с низким тарифом от 1.25% от компании Life Pay

Следующая компания, в нашем рейтинге самых выгодных тарифов по эквайрингу для ИП и ООО — LIFE PAY . На сегодняшний день клиентами компании являются очень многие всем известные торговые сети и интернет-магазины. Это говорит о надежности компании и конкурентных тарифах на рынке. И ведь, действительно, тариф здесь один из самых низких в России.

Если Вы ищете низкий процент по эквайрингу для кафе, ресторана, продуктового магазина, салона красоты, автомойки или другого малого или среднего бизнес — смело оставляйте заявку в LIFE PAY. Компания работает на всей территории России с любыми видами бизнеса.

5 выгодных преимуществ эквайринга от LIFE PAY

- Можно подключить торговый, мобильный и интернет эквайринг, а также онлайн-кассу с функцией эквайринга.

- Выгодный тариф всего от 1.25% (торговый и мобильный) и от 2.2% за интернет-эквайринг..

- Зачисление денег на любой расчетный счет ИП или компании в любом банке.

- Бесплатная установка и обучение сотрудников.

- Техподдержка и подключение за 3 дня в любой точке России.

Кредит Европа Банк – торговый эквайринг с бесплатным терминалом

Тарифы банков по эквайрингу отличаются многообразием. Среди них выделяются услуги Кредит Европа Банка:

- комиссия по эквайрингу составляет от 1.5%;

- финансы на счет компании поступают на следующие сутки;

- представляется эквайринг с бесплатным терминалом. Заявку на установку оборудования можно оставить онлайн на сайте.

Терминалы Кредит Европа Банка принимают карты различных платежных систем, в том числе и бесконтактным способом.

Интернет-эквайринг от Яндекса

Яндекс Касса представляет собой специализированный сервис, который предоставляет возможность принимать оплату и перечислять электронные деньги другим пользователям. Он является аналогом кассы, но только не в торговых точках, а в интернете.

Условия тарификации эквайринга от Яндекса:

- Базовый (выручка составляет до миллиона рублей). При оплате картой процент на товары с доставкой равен 3,5%, цифровой контент и сервис – 3,5%, игровой контент – 3.5, благотворительность – 2,8%. При оплате системой Яндекс Деньги процент на товары составляет 3,5%, на цифровой и игровой контент – 5,5%, на благотворительность – 2,8%. При оплате электронными деньгами WebMoney и QIWI Wallet при оплате товаров, цифрового контента, услуг и игрового контента взимаемый процент составляет 6%. При использовании интернет-банкинга при приобретении товаров составляет 3,6%, цифрового контента 4%, игрового контента – 5%, на благотворительность – 2,8%.

- Премиум (при торговой выручке более миллиона). При оплате картой любых товаров, услуг и контента процентная ставка составляет 2,8%. При использовании Яндекс Деньги при приобретении товаров взимается 3%, цифрового и игрового контента – 5%, при благотворительности – 2,8%. При оплате кошельком WebMoney при приобретении товаров берется 5%, цифровых услуг и игрового контента – 5,5%, при благотворительности – 4%. Более подробную информацию можно получить на соответствующем сайте.

- Индивидуальный (оборот по картам более 5 миллионов руб.). В такой ситуации тарифы обговариваются индивидуально с клиентом.

Яндекс – лучший интернет-эквайринг для предпринимателей, которые активно развивают свой бизнес в глобальной сети.

Тинькофф Банк – все виды эквайринга для современных предпринимателей

Кредитная организация предлагает эквайринг для ИП и ООО на следующих условиях:

- величина комиссии от товарооборота составляет от 1.59%;

- денежные средства поступают на счет в течение рабочего дня;

- за аренду терминала платить не надо, банк предоставляет его бесплатно.

- Без лишних документов и справок. Принцип банк — все онлайн, быстро и легко!

3 тарифа под любой платежный оборот

- Простой . При обороте на сумму сто тысяч рублей плата за пакет составляет 1990 рублей, эффективная ставка равна от 1,99%.

- Продвинутый . Плата за пакет (оборот) составляет 2 690 рублей, если его сумма равна 150 000. Эффективная ставка составляет от 1,79%.

- Профессиональный . Если оборот составляет 250 тысяч рублей, то плата равна 3 990 руб., ставка – от 1.59%.

Банк предлагает выгодные условия по торговому эквайрингу для ИП и ООО. Кредитная организация позволяет заработать больше за счет предложения потенциальным потребителям скидок, кэшбэков, рассрочек. Существует возможность оплаты телефонами: Apple Pay, Google Pay.

Услуга торгового эквайринга в Альфа-Банке

Если рассматривать, в каких банках выбрать эквайринг, то нельзя ни выделить Альфа-Банк. Учреждение обладает следующими преимуществами относительно эквайринга для бизнеса:

- легкий сервис для приема платежей картами Visa, MasterCard, МИР в оффлайн и онлайн торговых точках;

- отсутствует необходимость интеграции с кредитной организацией;

- Возможность использовать мобильный терминал или POS на свой выбор. Мобильный терминал позволит принимать все виды карт через свой смартфон.

Альфа-банк сегодня предлагает мобильный, торговый и интернет-эквайринг. С клиента взимается комиссия составляет 2,5%-2,75% от операции, но минимум пять рублей. Для подключения услуги можно посетить отделение банка, позвонить по телефону или оставить онлайн заявку.

Условия и заявка на мобильный эквайринг Альфа-банка

Условия и тарифы на эквайринг от Сбербанка

Один из лидеров на рынке приема платежей по банковским картам — конечно же, крупнейший банк страны Сбербанк. Как и в других банках, здесь стоимость услуг зависит от торгового оборота, количества терминалов и даже региона ведения бизнеса. Чем больше оборот по картам, тем меньше платите комиссии банку. Подключить эквайринг в Сбербанке могут как действующие юридические лица и ИП, так и например, новые ИП с .

Чем отличается эквайринг от Сбербанка

- Минимальная комиссия от 1.6 процента с большого оборота, но для мелких магазинов со средним и небольшим оборотом — около 2.15-2.5%.

- Возможно подключить сервис Плати QR от Сбербанка для приема платежей с помощью QR кодов. Тариф, в данном случае будет от 0.6%.

- Деньги можно получать на счет в любой банк.

- Терминалы для приема карт МИР, VISA, MasterCard, UnionPay, JCB.

- Зачисление денег на следующий день до 12 часов по местному времени.

УБРИР – услуга выгодного эквайринга с низкой ставкой

Выгодные тарифы по торговому эквайрингу предлагает УБРИР. Взимаемая комиссия составляет от 1.6% по приему карт любых банков, кроме УБРИР. Принимать безналичные платежи с карт УБРИР феноменально выгодно — процентная ставка в этом случае составляет аж от 1% (обязательным условием является подключение тарифа по расчетному счету Комфорт Плюс).

Оборудование предоставляется бесплатно, отсутствует необходимость открытия счета, подключение осуществляется от трех суток.

Для желающих принимать карты предлагаются следующие тарифы эквайринга в УБРИР:

- Торговый — действующие клиенты.

- Торговый — новые клиенты.

- Интернет-платежи.

С подробной информацией о тарифах целесообразно ознакомиться на сайте учреждения.

Тарифы на эквайринг от банка ОТКРЫТИЕ

Коммерческий Банк с госучастием ОТКРЫТИЕ предлагает удобный эквайринг для малого и крупного бизнеса: торговый, интернет и торговая коммерция. Величина комиссии зависит от оборота предприятия и выбранного им вида услуги. Он определяется обычно индивидуально.

Что такое торговый эквайринг? Как подключить данную услугу? Какие есть выгодные тарифы для малого бизнеса?

Здравствуйте, уважаемые читатели нашего блога! На связи Эдуард, экономист и постоянный автор статей сайта.

Сегодня мы поговорим о такой услуге, как торговый эквайринг. Такой способ взаимных расчётов между покупателями и продавцами становится всё более популярным. Я расскажу о том, как подключить и запустить в работу эту услугу.

Мне приходилось сталкиваться с эквайрингом на практике, когда я работал в техническом отделе одного из банков, так что я в курсе всех нюансов и особенностей процедуры.

Читайте статью до конца - в финале вас ждут советы, как с помощью эквайринга повысить доходы вашего предприятия.

1. Торговый эквайринг - что это такое и как он работает

Торговым эквайрингом называется услуга, которая позволяет оплачивать товары и услуги при использовании банковской карты. Для списывания средств с карточного счета используются специальные терминалы или кассовые аппараты.

По мимо торгового существуют и другие виды услуг эквайринга. О том, и какие виды его существуют вы можете прочитать в одной из наших статей.

Такое оборудование устанавливается в торговых точках и предоставляется поставщиком услуг в аренду.

Торговый эквайринг - это возможность расплатиться за покупку, не используя наличные денежные средства.

Разобравшись с тем, что такое торговый эквайринг, можно немного ближе ознакомиться с механизмом проведения такой транзакции. Среди участников данной операции следует отметить продавца, покупателя, банк-эквайер и платежные системы.

Мы продаем POS-терминалы для эквайринга новые и Б/У с гарантией. По всей России и СНГ. https://mirbeznala.ru/collection/kategoriya-1

Также подключаем эквайринг по ставке 1.6% от каждой транзакции, если приобретут терминал у нас. И по ставке 2.2% если терминал бесплатный от нас.

В некоторых случаях к этому списку добавляются процессинговые компании, выступающие в качестве посредника между потребителем услуг и банком.

Многие крупные финансовые учреждения предлагают сегодня такую услугу от своего имени. Однако фактическим приемом и обработкой платежей занимаются платежные системы. Кроме этого, многие банки отдают такую услугу на аутсортинг.

Вся операция по приему платежа при использовании банковской карты занимает не более 1-2 минут.

Механизм оплаты состоит из следующих этапов:

- Покупатель предъявляет карту для оплаты покупки.

- Кассир запрашивает разрешение о совершении операции у процессингового центра.

- Выполняется авторизация в системе посредством ввода PIN-кода.

- Процессинговый центр связывается с банком и получает разрешение на проведение операции.

- Со счета списывается необходимая денежная сумма.

- Покупателю предоставляется чек об успешно проведенной операции.

Весь описанный процесс на практике занимает несколько секунд.

Многие предприниматели, принимающие оплату за товары и услуги банковскими картами, задаются вопросом: нужна ли онлайн-касса при эквайринге. В этой статье мы ответим на данный вопрос, расскажем про особенности торгового, мобильного и интернет-эквайринга, поделимся советами по выбору банка и дадим инструкцию подключения эквайринга к онлайн-кассе.

Что такое эквайринг?

Термин «эквайринг» довольно прочно вошел в повседневную жизнь потребителей. И если мы не используем его в повседневной речи, то значение слова знакомо каждому. Дословно «эквайринг» (Acquiring, англ.) переводится как приобретающий, покупающий.

Эквайрингом называется весь процесс от приема оплаты по пластиковой карте покупателя до зачисления денежных средств на счет продавца. В середине данной цепочки как раз находится сам банк-эквайер, осуществляющий функцию посредника.

Профессиональная автоматизация товароучета в рознице. Наведите порядок в вашем магазине

Возьмите под контроль продажи и отслеживайте показатели по кассирам, точкам и организациям в реальном времени из любого удобного места, где есть интернет. Формируйте потребности точек и закуп товаров в 3 клика, печатайте этикетки и ценники со штрих кодом упрощая жизнь себе и своим сотрудникам. Формируйте базу клиентов с помощью готовой системы лояльности, используйте гибкую систему скидок для привлечения клиентов в не пиковые часы. Работайте как большой магазин, но без затрат на специалистов и серверное оборудование уже сегодня, начиная зарабатывать больше уже завтра.

В условиях стремительно развивающего рынка цифровых технологий оплата может быть совершена с помощью бесконтактной технологии, например, когда на терминал наводится смартфон покупателя. Эта операция так же будет считаться частью процесса эквайринга.

Принцип работы онлайн-кассы с эквайрингом

Алгоритм работы онлайн-кассы с эквайрингом на первый взгляд довольно прост, однако, если взглянуть на него изнутри, мы увидим множество операций, совершаемых системой между процессами считывания карты покупателя и печати кассового чека:

- Для начала терминал должен считать пластиковую карту покупателя. Для этой цели кассир проводит магнитной полосой карты через считывающее устройство или же покупатель прикладывает пластиковую карту к терминалу;

- Далее данные карты передаются банку-эквайеру, проще говоря, банку, с которым у магазина заключен договор на прием оплаты по пластиковым картам. Банк-эквайер в свою очередь производит процесс идентификации банка-эмитента (банка, оформившего выпуск данной карты);

- После связи банка-эквайера с банком-эмитентом, банк-эмитент идентифицирует в своей базе данные владельца пластиковой карты (на этом этапе между контактом пластиковой карты и терминала прошло всего несколько секунд, и терминал как правило просит владельца карты ввести пин-код) и проверяет остаток средств доступный к списанию;

- Следующим этапом будет подтверждение банком-эмитентом наличия необходимой суммы на платежной карте и передача информации банку-эквайеру;

- Банк-эквайер передает данные на платежный терминал и на онлайн-кассу, после чего происходит печать кассовых чеков.

Списание средств с карты так же подвержено определенной схеме:

- Сумма, необходимая к списанию сначала отправляется банком-эмитентом банку-эквайеру;

- Эквайер в свою очередь забирает причитающуюся комиссию (или же начисляет её дополнительно к сумме списания, что позволит в будущем выставить счет магазину) и перечисляет средства на расчетный счет торговой точки.

Нужна ли онлайн-касса при эквайринге?

На первый взгляд связь между онлайн-кассами и эквайрингом довольно прозрачная. Ведь платежи, проходящие через терминал, в обязательном порядке фиксируются в записывающем устройстве онлайн-кассы.

Комплексная автоматизация торговли при минимуме затрат

Берем обычный компьютер, подключаем любой фискальный регистратор и устанавливаем приложение Бизнес Ру Касса. В итоге получаем экономичный аналог POS-терминала как в большом магазине со всеми его функциями. Заводим товары с ценами в облачный сервис Бизнес.Ру и начинаем работать. На все про все - максимум 1 час и 15-20 тыс. руб. за фискальный регистратор.

Рассмотрим цели и задачи этих двух устройств.

Эквайринг:

- Работает для обеспечения возможности проведения платежей по пластиковым картам;

- Работает по схеме: заказчик (магазин) → банк-эквайер → банк-эмитент → расчетный счет магазина.

Онлайн-касса:

- Формирует бумажные и электронные кассовые чеки для покупателей;

- Обеспечивает информирование ФНС о всех операциях, проведенных через кассу;

- Работает по схеме: заказчик (магазин) →онлайн-касса → оператор фискальных данных → ФНС.

Получается связь не так уж и очевидна.

Важно! Эквайринг без наличия онлайн-кассы сможет работать без каких-либо сложностей, точно так же, как и отсутствие эквайринга не внесет каких-либо существенных правок в работу онлайн-кассы.

Несмотря на то, что прямой зависимости друг от друга в функционировании устройств нет, работают они в тандеме. Все продажи, проходящие через процесс эквайринга фиксируются на онлайн-кассе, онлайн-касса в свою очередь формирует необходимые для завершения процесса эквайринга чеки.

Попробуйте онлайн-кассу Бизнес.Ру с возможностью работать как с автономными банковскими терминалами, так и с подключением терминала к программе. Создавайте в системе дисконтные и бонусные карты и удаленно контролируйте работу магазина.

Как выглядит электронный чек, сформированный на онлайн-кассе?

Электронный чек должен содержать те же реквизиты, что и бумажный. К обязательным реквизитам в чеке относятся:

- Применяемая организацией система налогообложения;

- Признак расчета: продажа/возврат;

- Порядковый номер фискальных данных;

- Фискальный признак данных;

- Список приобретенных товаров со стоимостью, ценой и примененными скидками;

- НДС для каждой позиции;

- Заводской номер фискального накопителя;

- Номер фискального документа;

- Код фискальной передачи данных;

- Сумма НДС и ставка налога;

- Название ОФД;

- Адрес сайта ОФД;

- QR-код, служащий дополнительной проверкой подлинности чека и пр.

Торговый эквайринг

Торговым эквайрингом называется процесс оплаты товаров по безналичному расчету на стационарных торговых точках.

Так как, зачастую, поток покупателей бывает довольно интенсивным, при выборе устройства для обеспечения торгового эквайринга бизнесмену стоит сделать упор на производительность терминала – чем выше она будет, тем большее количество покупателей сможет обслужить кассир за день.

Мобильный эквайринг

Мобильный эквайринг используется в работе службы доставки, для оказания услуг населению на дому или же для малого бизнеса. Все эти сферы не предполагают большого потока посетителей, в связи с чем предприниматель может позволить себе приобрести более бюджетную модель устройства.

Наиболее распространенной моделью является mPOS-терминал - самая компактная версия во всем семействе POS-терминалов.

Он крепится к устройству владельца, обычно в этой роли выступает смартфон, и с помощью несложной программы выполняет функции платежного терминала.

Скачайте бесплатную мобильную онлайн-кассу от Бизнес.Ру и с помощью приложения и фискального регистратора превратите свой планшет или телефон в полноценную онлайн-кассу, соответствующую всем требованиям 54-ФЗ. Пользуйтесь облачной товароучетной системой Бизнес.Ру и совершайте любые кассовые операции.

Наиболее значимыми плюсами мобильного эквайринга является возможность его использования при курьерской доставке, торговле, осуществляемой разъездным способом, и т.д. То есть везде, где ценится компактность, mPOS-терминал будет кстати.

Однако у устройства есть свои минусы:

- скорость обработки данных на порядок ниже, чем у обычного терминала;

- не может печатать чеки для покупателей (однако может отправлять электронные версии);

- может работать только при наличии беспроводного соединения;

- тарифы на осуществление мобильного эквайринга часто выше среднего.

Интернет-эквайринг

Для предпринимателей, ведущих свою деятельность через сеть интернет, вопрос оплаты по безналичному расчету является одним из самых главных, ведь именно так расплачивается большинство покупателей.

Исключением может быть оплата товара в момент получения, но в этом случае сайт не является интернет-магазином, а служит витриной.

Оплата пластиковой картой в интернет-магазине осуществляется без применения терминала, на сайт достаточно установить форму интернет-эквайринга.

Для покупателя все выглядит довольно просто: в момент покупки на экране появляется форма, в которую необходимо ввести данные платежной карты и её владельца, затем может прийти sms-сообщение с кодом подтверждения (данная функция зависит от банка-эмитента) и после его ввода операция успешно завершается.

Для того, чтобы подключить к сайту интернет-эквайринг предпринимателю необходимо заключить договор с самим банком.

Видов интеграции интернет-магазина с эквайрингом существует три:

1.Легкая интеграция

- код формы для приёма оплаты формируется самим банком, он размещается на сайте;

- страница оплаты отправляется покупателю ссылкой на электронную почту или номер телефона (электронный счёт).

2.Модульная интеграция

В случае модульной интеграции предприниматель может подключить эквайринг, самостоятельно используя модуль/плагин для CMS (Content Management System). Например, в случае с интернет-эквайрингом Сбербанка есть возможность интеграции с Jооmla, МоdX, ОреnCart и 1С.

3.Полная интеграция

Предприниматель самостоятельно разрабатывает интеграцию по документации интернет-эквайринга. В этом случае, форму проведения оплаты можно создавать, учитывая особенности бизнес-процессов интернет-магазина, например, привязать платежи к биллингу.

Данный вид интеграции будет самым дорогостоящим, ведь для него потребуется помощь разработчика.

Как выбрать банк для эквайринга?

На сегодняшний день услуги эквайринга для онлайн-кассы может предложить практически любой банк. И хотя предложений более чем достаточно, тарифные ставки в большинстве своем довольно близки.

Разнообразием функций банки так же не могут порадовать потребителя. Предпринимателям остается делать ставку на специальные условия, предлагаемые тем или иным банком. К данным условиям могут относиться:

- Снижение процента взимаемого банком с процедуры эквайринга в зависимости от оборота магазина. Данное предложение может быть интересно магазинам с высокой проходимостью;

- Снижение тарифов банков-эквайеров по отношению к выпущенным им же картам;

- Снижение тарифов на эквайринг, в случае если предприниматель сам покупает и устанавливает оборудование, или же берет его в аренду у банка-эквайера.

Как выбрать терминал для эквайринга?

На рынке встречается несколько разновидностей терминалов для эквайринга. Разберем, чем они отличаются друг от друга (кроме цены), для каких сфер бизнеса больше подходят.

Автономные и стационарные POS-терминалы

Такие терминалы могут отправить данные о платеже на онлайн-кассу, через беспроводной сервис. Современный POS-терминал должен иметь прорезь для вставки карты оплаты и работы по системе бесконтактного приема оплаты.

Автономные POS-терминалы отличаются от тех, что работают от источника питания, встроенным аккумулятором, небольшим весом и размером.

Важно! Не все POS-терминалы имеют возможность приема безналичной оплаты. Перед покупкой необходимо уточнить, обладает ли устройство такой функцией. Если нет, то придется к POS-терминалу докупать ридер карт и подключать через USB.

Примеры таких терминалов для эквайринга:

- VeriFone Vx510 (терминал может запускать различные кассовые приложения, позволяющие не только вносить деньги на счет предпринимателя, но и, например, на счет мобильного телефона), стоимостью от 15 000 рублей;

- Ingenico iCT220 (отличается более высокой скоростью выпуска чеков, что важно при высоком потоке клиентов в час пик), цена от 19 000 рублей.

Модульные устройства: вычислительный модуль плюс ридер карт

Терминал эквайринга, который выглядит как ридер карт (устройство для считывания карт), не может работать сам по себе. Его надо обязательно подключать к вычислительному модулю. Например, к компьютеру с фискальным регистратором или же к онлайн-кассе со смартфоном.

Повысьте эффективность работы магазина за 1 месяц

Сервис позволит повысить эффективность работы магазина за счет сокращения потерь товарных остатков, значительно ускорить процесс переоценок, печати ценников/этикеток, строго дисциплинировать работу кассира и ограничить его возможности при работе с скидками/продажами по свободной цене.

Примеры популярных ридеров:

- Ярус Р 2100 популярен из-за низкой цены в 13 000 рублей, но не имеет возможности бесконтактной оплаты;

- VeriFone Vx 805 (средняя скорость печати чеков) имеет функцию приема карт с бесконтактной оплатой, стоимость устройства – от 15 500 рублей;

- Ingenico iPP 320 (средняя цена, большой дисплей, высокая скорость печати чеков) также обладает возможностью приема карт с бесконтактной оплатой. Цена начинается от 17 000 рублей.

Особенности устройства – миниатюрный ридер карт с пинпадом присоединяется к мобильному устройству. Например, к планшету с кассовой программой.

Такие эквайринг терминалы появились меньше 10 лет назад, и многие покупатели их еще не видели.

Преимущества MPOS-терминала:

- он очень компактный, меньше банковской карты;

- быстро делает расчет и отправляет данные на кассу;

- быстро подключается к модулю.

MPOS терминал, как и прочие терминалы для эквайринга, работают с соблюдением требований безопасности данных платежа.

Например, MPOS-устройства активно продвигает «Яндекс.Касса» вместе с подключением услуги по эквайрингу. Предложение следующее:

Комиссия «Яндекс.Кассы» дороже, чем предлагают банки. Однако цена ридера невысокая. Удобно для курьера или фудтраков.

Как подключить эквайринг к онлайн-кассе?

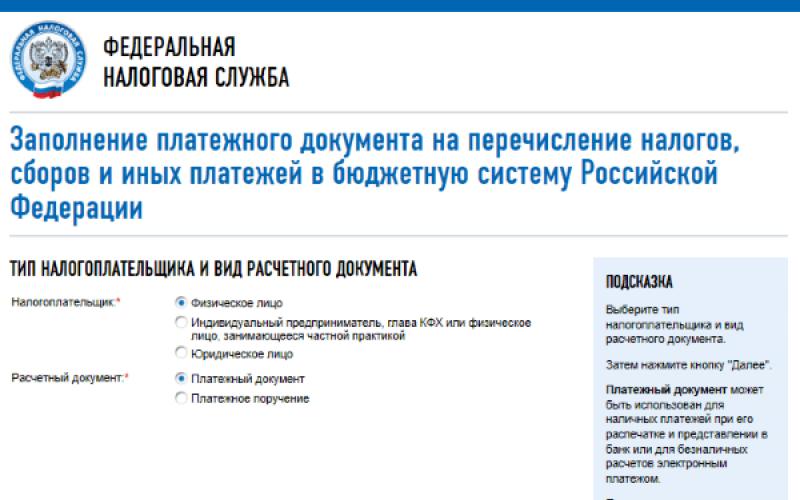

Для того, чтобы подключить онлайн-кассу к эквайрингу бизнесмену необходимо заключить договор с банком эквайером. Для этого нужно собрать следующий пакет документов:

- Свидетельство о том, что организация зарегистрирована в налоговой;

- Выписки, взятые из единого государственного реестра юридических лиц;

- Если предприниматель представляет интересны организации, необходимо будет собрать пакет учредительных документов;

- Документы из банка о подтверждении наличия у организации расчетного счета;

- Подтверждение права пользования предприятием торговли (аренда помещения, право собственности);

- Лицензии если сфера деятельности фирмы подразумевает их наличие.

После тщательного анализа полученной информации службой безопасности банка, и в случае положительного решения, между владельцем магазина/организацией заключается договор эквайринга.

Следующий шаг - магазин в соответствии с требованиями эквайера оснащается необходимыми устройствами, на которые устанавливается требуемое ПО. А на сайт интернет-магазина устанавливается форма оплаты.

После обеспечения технической стороны вопроса проводится обучение персонала магазина.

Подводя итог можно сказать, что эквайринг – это необходимый инструмент для каждого предпринимателя, поскольку всё большее количество покупателей предпочитает безналичную форму оплаты.

Важно! Отсутствие эквайринга в организации не позволит принимать безналичные платежи, а также может повлечь за собой отток покупателей по той же причине.

Помимо возможности принимать безналичные платежи у покупателей, установка терминала так же может вызвать доверие к магазину – если магазин имеет терминал эквайринга, значит у него есть договор с банком, служба безопасности которого проверила организацию.

На сегодняшний день просто невозможно представить работу сколько-нибудь серьезной организации без эквайринга. Использование POS- терминала на предприятии в разы упрощает денежные операции, увеличивает прибыль в торговых точках за счет возможности принятия банковских карт.

Безналичный расчет довольно прочно обосновался в нашей жизни. Сегодня каждый банк может предложить вам свои условия, и прежде, чем подписывать договора, стоит тщательно изучить рынок. Тарифы разных банков на торговый эквайринг могут значительно отличаться. На процентную ставку комиссии так же повлияет оборот организации, чем выше- тем,соответственно, выгоднее предложение.

Мы попробовали создать для Вас торговый эквайринг тарифы банков рейтинг 2017-2018 года на наиболее выгодный торговый эквайринг среди крупных банков России.

Ниже мы рассмотрим торговый эквайринг тарифы сравнение по самым топовым банкам его предоставляющим:

ВТБ24

Является дочерним банком ВТБ. Специализируется на розничных операциях и кредитовании малого и среднего бизнеса.

- Стоимость оборудования от 2600руб.

- Процентная ставка от 1,8% до 2,7%.

Минус: жалобы, на не качественное техническое обслуживание.

Райффайзенбанк

Коммерческий банк с широким спектром услуг. Действует с 1996 года.

- Возможна работа с малыми оборотами.

- Аренда оборудования от 490 рублей.

- Комиссия от 1,99% до 2,19%.

Минус: Стоимость оборудования от 14900 до 29900.

Русский стандарт

Коммерческий банк. Входит в холдинг «Русский стандарт.»

- Возможно оформление договора без посещения офиса.

- Ставка от 2,2% до 1,8%

- Возможна работа с малыми оборотами.

Минус: Стоимость оборудования от 14900 рублей.

Тинькофф

Коммерческий банк. Только дистанционное обслуживание, без розничных отделений.

- Терминал можно взять в аренду без залога.

- Процентная ставка от 1.59%.

- Стоимость оборудования от 1990 рублей.

- Деньги поступают на ваш счет уже на следующий день.

- Без требований к обороту.

Конечно, нюансы бизнеса у каждой организации свои, и сотрудники банков ответят на ваши вопросы более подробно. Но на наш взгляд,

Первое применение банковских карт было связано с обналичиванием определенных сумм с карточного счета и внесением наличных. Однако постепенно функции карт пополнялись, появились устройства, позволяющие расплачиваться за покупки в торговых сетях. Владельцы современного банковского пластика оценили высокий сервис безналичных оплат. Руководители торговых организаций стали задумываться, что такое эквайринг и какие преимущества дает его применение.

Дело в том, что такая простейшая процедура, как установка карточки в POS-терминал и ввод ПИН-кода для проведения расходной операции в любом супермаркете, обозначает лишь часть функционирующей системы по передаче и обработке информации, многочисленным проверкам и одобрению оплаты.

Понятие эквайринга

Понять, что такое эквайринг, поможет перевод слова с английского языка. Буквальное значение слова переводится как «приобретение». Этот термин распространен в банковском секторе, когда дается определение системе принятия к оплате особых карточек. На практике эквайринг обеспечивает возможностью совершения покупок, проведения оплат услуг без применения наличных средств.

Быстрое вытеснение «бумажных» денег на безналичные суммы показало, насколько востребована и удобна данная функция. Современная жизнь уже невозможна без банковского пластика. Получить представление об эквайринге, и что это такое простыми словами, можно на примере распространенных безналичных операций. Еще совсем недавно для оплаты услуг ЖКХ выстраивались очереди в кассы, а теперь достаточно вставить пластик в терминал и провести нужные расходные операции, а по завершении процедуры получить чек, заменяющий квитанцию об оплате.

Однако, как и любое другое изобретение, на первых этапах эквайринг был довольно прост и обладал немногочисленным набором функций. Многие предприниматели только задумывались об эквайринге, и что это такое, было знакомо лишь самым передовым компаниям.

Начало приема карточек к оплате связано со снятием так называемого слипа, т. е. бумажного слипа с реквизитами. На первых порах использование подобной системы было небезопасным – отсутствие связи с банком не позволяло проверить, достаточная ли сумма есть на счету клиента. Если покупка была дорогостоящей, кассир мог сделать звонок в банк с целью убедиться в том, что клиент располагает требуемой суммой. Появление специальных электронных устройств, устанавливающих связь с банком, увеличило безопасность и упростило работу по проведению оплат.

Эквайринг представляет собой услугу банка, предусматривающую всестороннее обслуживание организации по платежам при помощи платежных карт. Полный сервис включает технологическую, расчетную и информационную поддержку.

Применение эквайринговой системы предусматривает работу по предварительной подготовке и дальнейшему обслуживанию платежей. Прежде всего организация заключает договор с финансовой структурой, предлагающей услуги эквайринга. В рамках данного сотрудничества эквайрером является банк, владеющий платежными терминалами, которые устанавливают в магазинах и других точках оплаты (рестораны, заправки, кафе и т. д.) При необходимости обеспечения связки приема карточек с кассами в местах торговли устанавливают ПИН-пады.

Пластиковый продукт, эмитированный банком, представляет собой ключ к счету плательщика. Одним из признаков конкурентоспособной финансовой организации является эмиссия пластика. Благодаря подключению к международным платежным системам стал возможен прием карт в других странах мира, если эмитент является участником данной системы. Узнать, к какой системе относится карта клиента можно по логотипу, нанесенному на лицевую сторону пластика. Наиболее известными в России платежными системами являются «Виза», «МастерКард». С недавних пор активно внедряется применение собственной платежной системы под названием «Мир».

Каждая организация, занимающаяся торговлей или предоставлением сервиса, подключаясь к услугам эквайринга, проводит мероприятия по установке специального оборудования и организации его работы через участников платежных систем. В результате тесного сотрудничества с банками-эквайрерами процесс безналичной покупки в магазинах стал простым и безопасным.

Особенности услуг эквайрера

Чтобы обеспечить стабильную работу, организация подписывает особый договор эквайринга. Согласно положениям договора, банк-эквайрер устанавливает POS-терминалы и предоставляет программную поддержку.

В перечень обязательств банка входит:

- предоставление технологического оборудования (бесплатная установка, аренда, право выкупа);

- настройка работы по приему банковского пластика для приема платежей;

- работа по обучению кассиров принимать и обслуживать карточные операции;

- обеспечение расходными материалами;

- текущее сервисное обслуживание;

- информационная поддержка.

Со своей стороны, организация также должна исполнять взятые на себя обязательства перед банком.

По мере развития технологий ширится список видов доступного сервиса:

- торговый эквайринг;

- мобильный;

- обменный;

- интернет-эквайринг.

Организация самостоятельно определяет виды эквайринга, необходимые ей для развития бизнеса.

Предусмотрено применение POS-терминалов для осуществления расходных и возвратных операций. В результате оплаты по карточке средства направляются продавцу на его счет с одновременным удержанием установленной по договору комиссии.

Ставка за обслуживание и возможные ограничения привязаны к объему средств в торговом обороте организации.

Торговая разновидность причислена к наиболее популярным, обеспечивая безналичные операции в магазинах любой направленности. Терминалы для приема карт можно встретить в большинстве магазинов розничной торговли продуктами, техникой, строительными материалами, запчастями и т. д. Никаких ограничений в видах деятельности организации не существует. Торговым эквайрингом успешно пользуются предприятия общественного питания (кафе, рестораны и пр.), заправочные станции и т. д. Любая вновь открывающаяся или действующая крупная сеть в обязательном порядке организует прием безналичных оплат, так как успех любого предприятия напрямую связан с предоставлением и увеличением комфорта покупателю.

Услуга банка-эквайера не бесплатна для организации. Каждая операция по безналичному приему средств влечет за собой списание в пользу финансовой структура определенного процента от суммы (как правило, в диапазоне 1,5–2,5%).

Данный вид предназначен для пользователей мобильных устройств. Платежные операции совершаются при помощи смартфонов, избавляя от требования привязки к торговой точке. Фактически предусмотрена возможность оснащения терминалами каждого сотрудника, включая тех, кто работает удаленно. Более не требуется привязывать терминал к конкретной кассе. Более того, продавец или курьер может доставить его домой к покупателю и провести оплату на месте.

Высокая степень комфорта требует дополнительной платы за услуги эквайрера. В результате использование мини-терминалов обходится в комиссию 2,5–3% от величины платежа.

Способ, при котором за товар вносится оплата в пользу интернет-магазина, называется интернет-эквайрингом. Для получения платежа требуется доступ в сеть. Никаких дополнительных устройств или приложений не предусмотрено.

Фактически любой пользователь интернета, имеющий банковский пластик, может совершать расходные операции, обеспеченные высоким уровнем защиты посреднической структурой. Компания-посредник занимается сбором и рассылкой информации в обе стороны – банку и продавцу.

Особое удобство системы эквайринга связано с доступностью практически любым торговым интернет-площадкам, имеющим особый интерфейс. Покупатель совершает несколько кликов, не выходя из дома, чтобы заказать и оплатить товар. Для оплаты принимается не только пластик банка, но и другие источники электронных платежных систем.

Отсутствие потребности в дополнительном оборудовании и расходов на обслуживание сочетается с повышенными комиссиями, взимаемыми банками. В результате из общей суммы оплаты списывается в среднем до 6%. Такова плата за высокую степень защиты от действий интернет-мошенников и хакеров.

Направления для реализации данного эквайринга практически не имеют ограничений – любой товар, услуга, заказ могут быть оплачены через сеть (товары, коммунальные платежи, оплата связи, штрафов и многое другое), что увеличивает оборот компании.

Лидирующие позиции по популярности занимает ATM-эквайринг банковских карт, знакомый каждому владельцу пластика. Практически не осталось организаций, выплачивающих заработную плату наличными. При приеме на работу нового сотрудника в обязательном порядке оформляется карточка, на которую в дальнейшем будет организован перевод средств от компании. В дальнейшем работник получает наличность, воспользовавшись банкоматами, устанавливаемыми повсеместно.

Для получения наличных средств необходимо вставить пластик, эмитированный банком, в картоприемник и ввести защитный код. Работая к открывающимся меню, держатель пластика выбирает требуемую к выдаче сумму. Если средств на счету клиента достаточно, операция успешно завершается.

Следует учитывать, что карты, выпущенные разными банками, должны обслуживаться в терминалах конкретного банка. В противном случае с клиента будет списана комиссия за услуги стороннего банка. Аналогично происходит расчет за рубежом. Каждое обналичивание влечет за собой списание комиссии.

Выбор банка-эквайера имеет большое значение, отражаясь на работе всей организации. Прежде чем остановить свой выбор на определенном эквайрере, необходимо изучить предлагаемые условия и выполнить ряд действий:

- Изучение оборудования, которым оснащает банк. От технических возможностей устройств и используемых программ зависит скорость и безопасность операций. Как правило, банк предлагает использование POS-терминалов, импринтеров, процессинговых центров, кассовых аппаратов, ПИН-падов.

- Выбор вида связи с банком. От него зависит скорость платежа. В случае активного проведения расходных операций выбирают более быстрые варианты связи: Ethernet, Wi-Fi. В этом случае операция совершается в пределах 3 секунд. Применение связи GPRS влечет за собой дополнительные расходы на услуги оператора согласно установленному тарифу.

- Выбор платежной системы. Каждый эквайрер работает с определенной платежной системой, условия обслуживания карточек могут различаться в зависимости от выбора организации.

- Тщательно изучить условия сотрудничества, устанавливаемые договором, необходимо до подписания. Особое внимание уделяют пунктам обязанностей и прав клиента. Если впоследствии выяснится, что какое-либо из требований банка нарушено, велик риск судебных разбирательств и последующих неприятностей.

- При выборе банка обращают внимание на широту предоставляемого спектра услуг и качество работы. Основными видами сервиса эквайрера является установка и обслуживание предоставленного оснащения. Предусматривается проведение инструктажа по работе с устройствами по приему карт.

- Тарифы на услуги. Плата за предоставляемый сервис выглядит в виде комиссии. Величина процента, взимаемого за каждую транзакцию, может различаться прежде всего в зависимости от оборотов, объемов осуществляемых организацией операций. На стоимость услуг также влияет возможность лицензированного проведения операций, специализация деятельности, наличие процессингового центра.

Достоинства и особый комфорт эквайринга оценили все пользователи банковского пластика. С его помощью все оплаты стали выполняться быстрее, удобнее. Если при расчетах наличными на кассе требовалось наличие мелких разменных монет, то работа по картам освобождает от проблем со сдачей.

Безналичные расчеты имеют ряд неоспоримых достоинств по сравнению с наличными операциями:

- Организация снижает риск получения фальшивых купюр.

- Выполнение транзакции через высокоскоростные виды связи осуществляется быстрее, чем пересчет денег при приеме на кассе и поиск сдачи.

- Потребность в услугах инкассаторов существенно ниже, что ведет к экономии расходов организации.

- При выдаче сдачи наличными шансы ошибиться достаточно велики, в то время как прием карт исключает возможность обсчета.

- Установлено, что покупатель, расплачивающийся кредиткой, более охотно расстается со средствами, а сумма чека больше, чем при покупках за наличные. Статистика показывает, что обладатели пластика чаще совершают неоправданные и спонтанные покупки, тогда как человек, покупающий за наличность, ограничивает сумму и список закупаемого товара. Разница может достигать одной трети от средней величины чека в магазине.

Несмотря на наличие выраженных преимуществ, применение эквайринга имеет свои недостатки, которые необходимо учитывать при организации работы по безналичным расчетам:

- Нестабильность системы. Время от времени, как и любое другое оборудование, терминал может выйти из строя, происходит серверный сбой, в результате покупатели начинают возмущаться и проявлять неудовольствие в связи с невозможностью использования карточки. Однако в некоторых случаях проблема быстро решается путем временного перехода на расчеты наличными (только при торговом эквайринге).

- Безопасность системы. Меры по повышению уровня безопасности предпринимаются постоянно, множество банковских служб и специализированных компаний работают над улучшением защиты финансов клиента. Однако мошенники в сфере программирования также активно «работают». В результате приходится неусыпно контролировать защиту. Важно не дать хакерам воспользоваться персональными данными покупателей и клиентов, а также закрыть доступ посторонним к реквизитам карт.

- Работа с наличными предполагает меньшие познания в обращении с техникой. Необученный специалист попросту не сможет проводить транзакции, тормозя работу по приему оплат от клиентов и покупателей. Однако любая современная торговля предъявляет повышенные требования к персоналу с целью предоставления комфортных условий своим покупателям.

Сложно представить себе успешную коммерческую структуру, которая использовала бы в обороте только наличные средства. Практически любой покупатель или потенциальный клиент имеет пластиковый продукт от банка, на который поступают трудовые доходы, различные государственные пособия, пенсии, переводы частных лиц. Наиболее частый случай применения – получение заработной платы на карточку.

Понятие эквайринга плотно вошло в современную жизнь и покупателей, и продавцов. Безналичные оплаты стали наиболее распространенным явлением при оплате коммунальных платежей, штрафов, пошлин. Принимая решение о закупке в том или ином магазине, человек скорее предпочтет то заведение, в котором можно будет быстро рассчитаться по карточке. Отсутствие терминалов по приему карт для предпринимателя означает потерянную прибыль.

Даже если покупатель решил закупаться в магазине, где нет безналичной оплаты, сумма чека будет значительно ниже.

В связи с этим организация, намеренная успешно развиваться и получать стабильно растущий доход, должна заключить договор с эквайрером, который, в свою очередь, нередко дополняет предлагаемый пакет услуг дополнительными опциями и льготами.

5 / 5 ( 1 голос )