Как в программе 1С 8.3 Бухгалтерия сформировать декларацию по НДС?

В конфигурациях 1С 8.3 есть несколько способов сформировать декларацию по НДС:

- Из общего списка регламентированных отчетов (рабочее место «1С-регламентированная отчетность»)

- Из помощника по учету НДС

- Из справочника «Регламентированные отчеты»

- Из документа «Регламентированные отчеты»

Составление отчетности из 1С

Общий список регламентированных отчетов вызывается из раздела «Отчеты» , подраздел «Регламентированные отчеты» (рис.1).

Этот вариант удобен тем, что содержит сразу все регламентированные отчеты, сформированные пользователем (рис.2), включая различные варианты. Кроме того, здесь подключены различные сервисы для отправки, контроля и сверки с налоговыми органами.

Второй, не менее удобный вариант формирования декларации по НДС, - использование помощника по учету НДС (рис.3).

На панели помощника последовательно перечислены все действия, которые необходимо выполнить перед формированием декларации (рис.4), а также отмечено их состояние. Та операция, которую нужно выполнить на текущий момент, отмечена стрелкой.

В нашем примере это пункт «Переход на раздельный учет НДС». Ярким шрифтом отмечены операции, не требующие корректировки, бледный шрифт – сигнал о возможных ошибках. Сама декларация выведена последним пунктом.

Все формы регламентированных отчетов хранятся в базе 1С в специальном справочнике – «Регламентированные отчеты» (рис.5). Именно сюда будут записаны последние печатные версии после установки нового релиза.

Из этой панели можно получить подробную информацию о каждом отчете, включая изменения законодательства. Попасть в это окно можно из общего списка справочников (кнопка «Все функции»). Создать декларацию можно по кнопке «Новый», выделив курсором нужную строчку.

Если в справочнике «Регламентированные отчеты» содержатся актуальные печатные формы отчетов, то в одноименном документе хранятся сами отчеты с данными (рис.6). Попасть в документ можно из общего списка документов по кнопке «Все функции». Из этой панели можно открыть декларацию без стартовой формы. Здесь же можно посмотреть журнал выгрузки.

Проверка учета НДС в базе

НДС – сложный налог, для его правильного расчета в конфигурациях 1С предусмотрены специальные возможности. Выше уже упоминался помощник по учету НДС. Кроме него стоит использовать обработки «Экспресс-проверка» и «Анализ учета по НДС» (рис.7).

Экспресс-проверка содержит разделы по учету НДС с перечнем ошибок и подсказками для их исправления (рис.8).

Обработка «Анализ учета НДС» проверяет правильность заполнения книги покупок, книги продаж и декларации по НДС после проведения всех регламентных операций по НДС (рис.9).

Однако и это еще не все. В самой декларации также есть дополнительная проверка (Рис.10).

Ошибки, проверяемые в самой декларации, в основном касаются реквизитов, заполняемых в документах и справочниках (рис.11). Важно помнить, что для их исправления необходимо не только отредактировать сами реквизиты, например, исправить КПП в карточке контрагента, но также необходимо перепровести все документы, особенно счета-фактуры, по этому контрагенту.

По материалам: programmist1s.ru

Постановлением Правительства РФ от 26.12.2011 № 1137 утверждены новые формы и правила заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость. В предлагаемой статье д.э.н., профессор С.А. Харитонов рассказывает об изменениях, внесенных в «1С:Бухгалтерию 8» в соответствии с указанным Постановлением. Приводятся примеры регистрации в программе документов по учету НДС при реализации товаров (работ, услуг), при получении авансов и пр., начиная от счетов-фактур (в том числе корректировочных) и до книг покупок (продаж). Специалистами проекта 1С:ИТС в табличной форме представлены схемы операций по работе с документами в прежней и новой системе учета НДС.

Начало действия Постановления № 1137

Постановление Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее - Постановление № 1137) было подготовлено еще в декабре 2011 года и ожидалось, что оно будет опубликовано и вступит в силу с 1 января 2012 года.

Однако этого не произошло и на сегодняшний день ситуация с датой вступления в силу указанного документа выглядит следующим образом: Постановление № 1137 опубликовано в третьем номере «Собрания законодательства РФ» от 16.01.2012, который фактически вышел из печати 30 января 2012 года. Вопрос о том, какая дата будет являться официальным опубликованием, если номер из печати вышел позже, чем заявлено, законодательством не урегулирован. Поэтому сказать однозначно, какую дату - 24 января или 7 февраля - считать датой вступления в силу данного Постановления, нельзя. Кроме того, по-прежнему возможно мнение, что Постановление № 1137 должно вступать в силу с применением правил статьи 5 НК РФ, т. е. не ранее 1-го числа очередного налогового периода - 1 апреля 2012 года.

Минфин России в письме от 31.01.2012 № 03-07-15/11 указал на возможность до 1 апреля 2012 года применять новую форму счетов-фактур, утвержденную Постановлением № 1137, наряду с прежней формой, утвержденной Постановлением Правительства РФ от 02.12.2000 № 914.

Важные изменения в программе (релизы 2.0.31, 2.0.32)

Для поддержки Постановления № 1137 фирмой «1С» были выпущены релизы 2.0.31, 2.0.32 программы «1С:Бухгалтерия 8», в которых:

- реализована новая система учета по НДС (в рамках усовершенствования схемы работы с НДС);

- изменения, внесенные в соответствии с Постановлением № 1137, запускаются, если пользователь устанавливает константу Вести учет НДС в соответствии с постановлением Правительства РФ от 26 декабря 2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (меню Предприятие -> Настройка параметров учета) . При этом в поле Применяется с нужно установить дату, начиная с которой организация решила вести учет в соответствии с Постановлением № 1137.

В более ранних релизах конфигурации (до релиза 2.0.30) в схеме учета НДС было необходимо вводить регламентные документы и . Данные регламентные документы создавались, как правило, последним днем месяца (квартала) и были необходимы для выполнения проводок и формирования книг покупок и продаж.

Новая система по работе с НДС упрощена - в большинстве случаев формирование регламентных документов не требуется, и счета-фактуры отражаются в книгах по мере их создания и проведения.

Таким образом, все возможности существовавшего ранее упрощенного учета НДС теперь доступны организациям с любым характером операций по НДС, а для тех, кто и раньше вел «упрощенный учет НДС» появилось преимущество - упрощенный учет теперь не имеет существовавших ранее ограничений.

Рассмотрим подробнее, как в «1С:Бухгалтерии 8» изменился порядок работы с документами, применяемыми при расчетах по НДС, в связи с утверждением Постановления № 1137 и реализацией в программе новой системы учета НДС.

Ведение счетов-фактур выданных

Для выписки счетов-фактур по операциям реализации товаров (работ, услуг) и в иных установленных главой 21 НК РФ случаях (при получении авансов, при выполнении строительно-монтажных работ для собственных нужд, при исполнении обязанностей налогового агента и т. д.) в «1С:Бухгалтерии 8» предназначен документ Счет-фактура выданный .

В таблице 1 представлена сравнительная характеристика операций по работе со счетами-фактурами выданными в «1С:Бухгалтерии 8» в прежней и новой системе учета НДС.

Таблица 1. Сравнительная характеристика операций по работе со счетами-фактурами выданными в «1С:Бухгалтерии 8» в прежней и в новой системе работы с НДС

|

Документ |

Операция |

Как было (при обычном учете) |

Как стало |

|

Счет-фактура выданный (на отгрузку) |

Создание документа |

Реализация товаров и услуг или других документов реализации |

Осталось по-прежнему |

|

Проводка по начислению НДС (Дебет 90.03 Кредит 68.02) |

Реализация товаров и услуг |

Осталось по-прежнему |

|

|

Книга продаж |

В конце месяца счет-фактура регистрировался в книге продаж регламентным документом Формирование записей книги продаж |

Регистрация не требуется - |

|

|

Счет-фактура выданный (на полученный аванс) |

Создание документа |

Создавался на основании документов поступления денежных средств. |

Осталось по-прежнему |

|

Проводка по начислению НДС с аванса (Дебет 76.АВ Кредит 68.02) |

Формировалась документом Счет-фактура выданный с видом На аванс |

Осталось по-прежнему |

|

|

Книга продаж |

В месяце получения аванса «авансовый» счет-фактура регистрировался в книге продаж регламентным документом Формирование записей книги продаж |

Регистрация не требуется - отображается в книге продаж сразу после проведения |

|

|

Книга покупок |

В месяце отгрузки товаров и зачете аванса покупателя «авансовый» счет-фактура регистрировался в книге покупок регламентным документом Формирование записей книги покупок (на закладке Вычет НДС с полученных авансов ) |

Осталось по-прежнему |

|

|

Проводка по вычету «авансового» НДС (Дебет 68.02 Кредит 76.АВ) |

|

Осталось по-прежнему |

|

|

Корректировочный счет-фактура выданный (на увеличение стоимости) |

Создание документа |

|

Создается как документ Счет-фактура выданный с видом Корректировочный |

|

Документ-основание |

Счет-фактура выданный |

Корректировка реализации в видом операции Корректировка по согласованию сторон |

|

|

Проводки по бухгалтерскому и налоговому учету корректировки реализации отсутствовали. |

Корректировка реализации |

||

|

Книга продаж |

Регистрация корректировочного счета-фактуры в книге продаж выполнялась при проведении документа. Формирование книги продаж не требовалась. |

Осталось по-прежнему |

|

|

Проводка по начислению НДС (Дебет 90.03 Кредит 68.02) |

Корректировка реализации |

||

|

Корректировочный счет-фактура выданный (на уменьшение стоимости) |

Создание документа |

Создавался как отдельный документ Корректировочный счет-фактура выданный |

Создается как документ Счет-фактура выдан ный с видом Корректировочный |

|

Документ-основание |

Вводился на основании документа Счет-фактура выданный (по которому были реализованы товары) |

Корректировка реализации в видом операции |

|

|

Проводки по корректировке стоимости реализации |

Проводки по бухгалтерскому и налоговому учету корректировки реализации отсутствовали |

Проводки формируются документом Корректировка реализации |

|

|

Книга покупок |

Регистрация в книге покупок выполнялась при установке флажка Отразить вычет НДС При этом его регистрация в регламентном документе Формирование книги покупок не требовалась. |

Требуется регистрация - корректировочный счет-фактура регистрируется в регламентном документе на новой закладке Вычет НДС по уменьшению стоимости реализации |

|

|

Проводка по вычету НДС (Дебет 68.02 Кредит 19.09) |

Автоматически проводка не формировалась |

Формирование записей книги покупок при регистрации в нем корректировочного счета-фактуры. Для выполнения проводок по корректировкам в план счетов добавлен новый субсчет 19.09 НДС по уменьшению стоимости реализации . |

|

|

Формирование записей книги продаж |

На каждой из этих закладок регистрировались документы, отражающие начисление НДС. |

В документе осталась только одна закладка Восстановление по авансам , на которой регистрируются счета-фактуры полученные по выданным авансам - в месяце получения товаров и услуг от поставщика (Дебет 76.ВА Кредит 68.02). |

Для того чтобы счет-фактура соответствовал установленной форме и был правильно заполнен, важно соблюдать технологию применения этого документа.

Для составления «обычного» счета-фактуры по операции реализации товаров (работ, услуг), имущественных прав в форме документа Счет-фактура выданный указывается вид счета-фактуры На реализацию . При этом документ рекомендуется вводить на основании документа, которым в программе отражена собственно операция реализации (Реализация товаров и услуг, Акт об оказании производственных услуг, Передача ОС и др.). В этом случае необходимую информацию для заполнения показателей счета-фактуры программа возьмет из документа-основания. Также с видом На реализацию документ вводится при составлении счета-фактуры на выполненные строительно-монтажные работы для собственного потребления (документ-основание Начисление НДС по СМР (хозспособ) ).

Для составления счета-фактуры на полученную оплату, частичную оплату в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передаче имущественных прав) документ Счет-фактура выданный вводится с видом На аванс.

В форме документа указываются: документ-основание, реквизиты платежно-расчетного документа и информация для заполнения табличной части счета-фактуры.

Чтобы выписать счет-фактуру при исполнении обязанностей налогового агента, документ Счет-фактура выданный вводится с видом Налоговый агент .

В форме документа указываются: документ-основание (Списание с расчетного счета или Расходный кассовый ордер ), реквизиты платежно-расчетного документа и информация для заполнения табличной части.

Для составления исправленного счета-фактуры по операции реализации товаров (работ, услуг) сначала на основании документа, которым в учете отражена операция реализации, вводится документ Корректировка реализации с операцией .

При этом если исправления не изменяют данные бухгалтерского и налогового учета операции реализации, то переключатель режима корректировки следует устанавливать в положение Только НДС .

Затем на основании документа Корректировка реализации вводится документ Счет-фактура выданный Исправление , проставляет порядковый номер исправления и заполняет поля с реквизитами исходного счета-фактуры.

Для счетов-фактур на аванс (вид счета-фактуры На аванс ), при исполнении обязанностей налогового агента (вид счета-фактуры Налоговый агент ), на выполненные строительно-монтажные работы для собственного потребления (вид счета-фактуры На реализацию ) исправленный счет-фактура составляется путем ввода на основании ранее введенного документа Счет-фактура выданный нового экземпляра этого вида.

Договором с покупателем может быть предусмотрено изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за счет изменения цены (тарифа) и (или) уточнения количества (объема). При наличии документа (договора, соглашения, иного первичного документа), подтверждающего согласие (факт уведомления) покупателя на такое изменение, продавец должен выставить покупателю корректировочный счет-фактуру.

Для составления корректировочного счета-фактуры в «1С:Бухгалтерии 8» сначала на основании документа, которым в учете отражена операция реализации, вводится документ Корректировка реализации с операцией .

В документе отражается изменение цены и (или) уточняется количество (объем) отгруженных товаров (выполненных работ, оказанных услуг), имущественных прав, после чего он проводится.

Затем на основании документа Корректировка реализации вводится документ Счет-фактура выданный Вид счета-фактуры значение Корректировочный и заполняет поля с реквизитами исходного счета-фактуры.

Ведение счетов-фактур полученных

Технология ведения в «1С:Бухгалтерии 8» полученных счетов-фактур покупателем зависит от вида счета-фактуры. В таблице 2 приводится сравнительная характеристика операций по работе со счетами-фактурами полученными в «1С:Бухгалтерии 8» в прежней и новой системе учета НДС.

Таблица 2 Сравнительная характеристика операций по работе со счетами-фактурами полученными в «1С:Бухгалтерии 8» в прежней и в новой системе учета НДС

|

Документ |

Операция |

Как было (при обычном учете) |

Как стало |

|

Счет-фактура полученный (на поступление) |

Создание документа |

Создавался на основании документа Поступление товаров и услуг или других документов поступления |

Осталось по-прежнему |

|

Проводка по учету НДС (Дебет 19.03 Кредит 60.01) |

Проводка выполнялась документом Поступление товаров и услуг |

Осталось по-прежнему |

|

|

Книга покупок |

В конце месяца счет-фактура регистрировался в книге покупок регламентным документом Формирование записей книги покупок |

Счет-фактура полученный Отразить вычет НДС и провести документ. Аналогичный флажок также присутствует на закладке Счет-фактура документа поступления, если счет-фактура полученный не регистрируется как отдельный документ. |

|

|

Проводка выполнялась регламентным документом Формирование записей книги покупок |

Проводка формируется документом Счет-фактура полученный при установке в нем флажка Отразить вычет НДС или документом поступления, при установке на закладке Счет-фактура флажка Отразить вычет НДС в книге покупок (если счет-фактура полученный не регистрируется как отдельный документ) |

||

|

Счет-фактура полученный (на выданный аванс) |

Создание документа |

Создавался на основании документов перечисления (выдачи) денежных средств |

Осталось по-прежнему |

|

Книга покупок |

В месяце выдачи аванса счет-фактура регистрировался в книге покупок регламентным документом Формирование записей книги покупок |

Регистрация не требуется - для этого в документе Счет-фактура полученный необходимо установить флажок Отразить вычет НДС и провести документ |

|

|

Проводка по вычету НДС (Дебет 68.02 Кредит 76.ВА). |

Проводка выполнялась регламентным документом Формирование записей книги покупок |

Проводка формируется документом Счет-фактура полученный , при установке в нем флажка Отразить вычет НДС |

|

|

Книга продаж |

В месяце получения товаров и зачете аванса поставщику счет-фактура на выданный аванс регистрировался в книге продаж регламентным документом Формирование записей книги продаж (на закладке Восстановление по авансам ) |

Осталось по-прежнему |

|

|

Проводка по восстановлению НДС (Дебет 76.ВА Кредит 68.02) |

Проводка выполнялась регламентным документом Формирование записей книги продаж |

Осталось по-прежнему |

|

|

Корректировочный счет-фактура полученный (на увеличение стоимости) |

Создание документа |

Создавался как отдельный документ |

Создается как документ Счет-фактура полученный с видом Корректировочный |

|

Документ-основание |

Вводился на основании документа Счет-фактура полученный |

Вводится на основании документа Корректировка поступления " в видом операции Корректировка по согласованию сторон |

|

|

Проводки формируются документом Корректировка поступления |

|||

|

Книга покупок |

Регистрация в книге покупок выполнялась при заполнении закладки Вычет НДС в корректировочном счете-фактуре. При этом его регистрация в регламентном документе Формирование книги покупок не требовалась. |

Требуется регистрация- корректировочный счет-фактура регистрируется в регламентном документе Формирование записей книги покупок на закладке Вычет НДС по приобретенным ценностям |

|

|

Проводка по вычету НДС (Дебет 68.02 Кредит 19.03) |

Автоматически проводка не формировалась |

Проводка формируется регламентным документом Формирование записей книги покупок при регистрации в нем корректировочного счета-фактуры |

|

|

Корректировочный счет-фактура полученный (на уменьшение стоимости) |

Создание документа |

Создавался как отдельный документ Корректировочный счет-фактура полученный |

Создается как документ Счет-фактура полученный с видом Корректировочный |

|

Документ-основание |

Вводился на основании документа Счет-фактура полученный (по которому поступили товары) |

Вводится на основании документа Корректировка поступления в видом операции Корректировка по согласованию сторон |

|

|

Проводки по корректировке стоимости поступления |

Проводки по бухгалтерскому и налоговому учету корректировки поступления отсутствовали |

Проводки формируются документом Корректировка поступления |

|

|

Книга продаж |

Регистрация в книге продаж выполнялась при заполнении закладки Восстановление НДС в корректировочном счете-фактуре. При этом его регистрация в регламентном документе Формирование книги продаж не требовалась. |

Регистрация не требуется - достаточно установить флажок Восстановить НДС в книге продаж в документе Корректировка поступления , на основании которого вводится корректировочный счет-фактура |

|

|

Проводка по восстановлению НДС (Дебет 19.03 Кредит 68.02) |

Автоматически проводка не формировалась |

Проводка формируется документом Корректировка поступления |

|

|

Формирование записей книги покупок |

Регламентная операция (в конце месяца) |

На каждой из этих закладок регистрировались документы, отражающие вычет НДС. |

Состав закладок изменился:

|

Полученные от поставщиков исходные счета-фактуры на товарно-материальные ценности, работы, услуги, имущественные права в программе регистрируются либо документом Счет-фактура полученный с видом счета-фактуры На поступление , либо на закладке Счет-фактура документа, которым отражается их принятие к учету, - Поступление товаров и услуг , Поступление доп.расходов и др. (активируем флажок Предъявлен счет-фактура , вводим реквизиты входящего счета-фактуры).

Регистрация полученного от поставщика счета-фактуры на перечисленную оплату, частичную оплату в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передаче имущественных прав) производится документом Счет-фактура полученный с видом На аванс .

В форме документа указываются: номер и дата счета-фактуры, документ-основание и реквизиты счета-фактуры на аванс (Сумма с НДС, Ставка НДС, Сумма НДС ).

Полученный от поставщика исправленный счет-фактура по операции реализации регистрируется в программе следующим образом.

Корректировка поступления с операцией Исправление в первичных документах .

При этом если внесенные в исходный счет-фактуру исправления не изменяют данные бухгалтерского и налогового учета операции поступления, то переключатель режима корректировки следует устанавливать в положение Только НДС (иначе флажок устанавливается в положение НДС, бухгалтерский и налоговый учет).

В документе отражаются необходимые изменения, после чего он проводится.

Затем на основании документа Корректировка поступления вводится документ Счет-фактура полученный . При этом в форме документа программа автоматически устанавливает флажок Исправление , проставляет порядковый номер исправления и заполняет поля с реквизитами исходного счета-фактуры. В форме необходимо указать номер и дату исправленного счета-фактуры поставщика и провести документ.

Для счетов-фактур с видом На аванс исправленный счет-фактура регистрируется путем ввода на основании ранее введенного документа Счет-фактура полученный нового экземпляра этого вида.

Полученный от поставщика корректировочный счет-фактура регистрируется в программе следующим образом.

Сначала на основании документа, которым в учете отражена операция поступления, вводится документ Корректировка поступления с операцией Корректировка по соглашению сторон . В документе отражается изменение цены и (или) количества (объема) принятых к учету товаров (работ, услуг), имущественных прав, после чего он проводится.

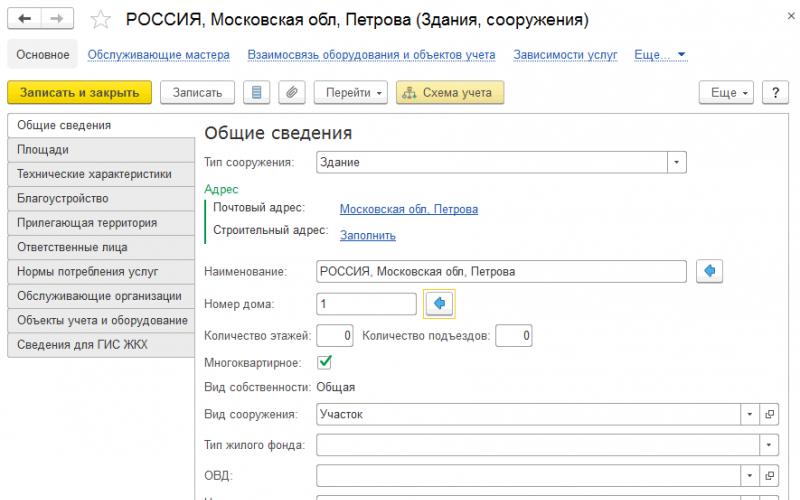

Затем на основании документа Корректировка поступления вводится документ Счет-фактура полученный . При этом в форме документа программа проставляет в поле Вид счета-фактуры значение Корректировочный и заполняет поля с реквизитами исходного счета-фактуры. В форме необходимо указать номер и дату корректировочного счета-фактуры поставщика и провести документ (рис. 1).

Рис. 1

Ведение журнала учета полученных и выставленных счетов-фактур

Журнал учета полученных и выставленных счетов-фактур при его ведении на бумажном носителе в «1С:Бухгалтерии 8» формируется с помощью отчета Журнал учета полученных и выставленных счетов-фактур по Постановлению №1137» (рис. 2). Он вызывается из меню Покупка -> Ведение книги покупок -> Журнал учета счетов-фактур по Постановлению № 1137 или из меню Продажа -> Ведение книги продаж -> Журнал учета выданных счетов фактур.

Рис. 2

Составление отчета производится по данным регистра сведений Журнал учета счетов-фактур . При этом заполнение части 1 Выставленные счета-фактуры производится по записям, которые вводятся в этот регистр при проведении документа Счет-фактура выданный , а заполнение части 2 Полученные счета-фактуры - по записям, которые вводятся при проведении документа Счет-фактура полученный либо документа поступления, в котором на закладке Счет-фактура установлен флажок Предъявлен счет-фактура и указаны его реквизиты.

Помимо граф, в которых приводятся сведения, которые содержатся непосредственно в исходном (корректировочном, исправленном) счете-фактуре, таких как номер и дата составления, наименование покупателя/продавца, его ИНН и т. д., в журнале учета предусмотрены графы, в которых приводится дополнительная информация о счете-фактуре. Это Дата выставления (графа 2) - в части 1, Дата получения (графа 2) - в части 2, Код способа выставления (графа 3) и Код вида операции (графа 4) - в обоих частях.

Информация для заполнения указанных граф в части 1 журнала учета в «1С:Бухгалтерии 8» приводится в форме документа Счет-фактура выданный в разделе Выставленные счета-фактуры .

Код для заполнения графы 4 указывается в реквизите «Код вида операции». Согласно пункту 3 Постановления № 1137 перечень кодов видов операций по НДС, необходимых для ведения журнала учета полученных и выставленных счетов-фактур, должен быть утвержден ФНС России. На момент подписания номера в печать приказ налогового ведомства об утверждении кодов не издан. В письме от 03.02.2012 № ЕД-4-3/1657@, согласованном с Минфином России, ФНС России рекомендует до издания приказа при заполнении показателей графы 4 части 1 «Выставленные счета-фактуры» и графы 4 части 2 «Полученные счета-фактуры» использовать коды видов операций, приведенные в приложении к указанному письму. В программе «1С:Бухгалтерия 8» рекомендованные налоговым ведомством новые коды реализованы, начиная с версии 2.0.33.

По умолчанию программа автоматически подставляет тот код, который по косвенным признакам считает «наиболее соответствующим» виду операции. Например, при составлении счета-фактуры на операцию реализации подставляется код «01», на полученный от покупателя аванс - код «02» и т. д. При необходимости код можно изменить выбором из перечня.

В соответствии с пунктом 7 Правил ведения журнала учета полученных и выставленных счетов-фактур графа «Дата выставления» в части 1 не заполняется (в форме документа Счет-фактура выданный устанавливается флажок Не выставляется ) при регистрации не подлежащего выставлению счета-фактуры, составленного либо исправленного:

- налоговым агентом:

- при приобретении на территории РФ товары (работы, услуги) у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков;

- при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества;

- налогоплательщиком:

- при передаче на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

- при выполнении строительно-монтажных работ для собственного потребления;

- при получении сумм, указанных в ст. 162 НК РФ (за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг); полученных в виде процента (дисконта) по полученным в счет оплаты за реализованные товары (работы, услуги) облигациям и векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставками рефинансирования ЦБР, действовавшими в периодах, за которые производится расчет процента; полученных страховых выплат по договорам страхования риска неисполнения договорных обязательств контрагентом страхователя-кредитора, если страхуемые договорные обязательства предусматривают поставку страхователем товаров (работ, услуг), реализация которых признается объектом налогообложения).

Во всех остальных случаях в форме документа Счет-фактура выданный устанавливается флажок Выставлен и указывается дата выставления счета-фактуры.

Напоминаем, что в соответствии с пунктом 3 статьи 168 НК РФ счета-фактуры выставляются не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Корректировочные счета-фактуры выставляются не позднее пяти календарных дней, считая со дня составления договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Способ выставления счета-фактуры указывается с помощью переключателя. При этом для способа выставления На бумажном носителе в регистр Журнал учета счетов-фактур В электронном виде - код «2».

Информация для заполнения граф Код способа выставления и Код вида операции части 2 журнала учета в «1С:Бухгалтерии 8» указывается в форме документа Счет-фактура полученный в разделе Получение счета-фактуры .

Для способа получения счета-фактуры На бумажном носителе в регистр Журнал учета счетов-фактур записывается код «1», для способа В электронном виде - код «2».

При регистрации полученного счета-фактуры на закладке Счет-фактура документа , которым отражается принятие к учету товарно-материальных ценностей, работ, услуг, имущественных прав, предусмотрен только ввод информации для заполнения графы Код вида операции . Считается, что счет-фактура при таком способе регистрации получен на бумажном носителе.

По умолчанию программа автоматически подставляет в документах тот код, который по косвенным признакам считает «наиболее соответствующим» виду операции. Например, при регистрации счета-фактуры по операции приобретения товаров, работ, услуг подставляется код «01», на перечисленный поставщику аванс - код «02» и т. д. При необходимости код можно изменить выбором из перечня.

Обращаем внимание, что отдельного реквизита для ввода информации о дате получения счета-фактуры (для заполнения графы «Дата получения» в части 2 журнала учета) в формах документов не предусмотрено. Такой датой считается дата документа, которым зарегистрирован полученный от поставщика счет-фактура.

Ведение книги продаж

Книга продаж при ее ведении на бумажном носителе в «1С:Бухгалтерии 8» составляется с помощью отчета Книга продаж по Постановлению №1137, вызываемого из меню Продажа -> Ведение книги продаж -> Книга продаж по Постановлению № 1137 (рис. 3).

Рис. 3

Составление книги продаж производится по данным регистра накопления НДС продажи.

Обращаем внимание, что начиная с 1 января 2012 года в «1С:Бухгалтерии 8» изменился порядок внесения записей в этот регистр накопления. Ранее записи в регистр НДС продажи по всем операциям вводились с помощью документа Формирование записей книги продаж . Теперь этот документ предназначен для формирования записей только по восстановлению принятых к вычету сумм налога с авансов, выданных поставщику в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передаче имущественных прав).

Во всех остальных случаях записи в регистр НДС продажи вводятся теми документами (точнее, при проведении тех документов), которыми в бухгалтерском учете отражается начисление, исправление и корректировка налогового обязательства. Например, по операциям реализации товаров (работ, услуг) записи вводятся документом Реализация товаров и услуг , при составлении счетов-фактур на авансы полученные - документом Счет-фактура выданный (рис. 4), при исправлении и изменении количественных и стоимостных показателей отгруженных товаров (работ, услуг) - документом Корректировка реализации и т. д.

Рис. 4

Ведение книги покупок

Книга покупок при ее ведении на бумажном носителе в «1С:Бухгалтерии 8» составляется с помощью отчета Книга покупок по Постановлению №1137, вызываемого меню Покупка -> Ведение книги покупок -> Книга покупок по Постановлению № 1137 .

Составление книги покупок производится по данным регистра накопления НДС покупки.

Обращаем внимание, начиная с 1 января 2012 года в «1С:Бухгалтерии 8» изменен порядок учета вычетов по НДС и, соответственно, внесения записей в этот регистр накопления.

Ранее программа поддерживала два варианта учета НДС: так называемый «стандартный» и «упрощенный». Выбранный организацией вариант указывался в параметрах учетной политики по НДС.

Если организация применяла стандартный учет НДС, то проводки на налоговые вычеты (в дебет счета 68.02 «Налог на добавленную стоимость» с кредита субсчетов счета 19 «НДС по приобретенным ценностям») и записи в регистр НДС покупки вносились с помощью документа Формирование записей книги покупок .

Организация, которая применяла упрощенный учет НДС, имела возможность отразить вычет в бухгалтерском учете и в регистре НДС покупки сразу при проведении документов, которыми в программе отражается принятие к бухгалтерскому учету товарно-материальных ценностей, работ и услуг.

Однако при этом упрощенный учет НДС имел ряд ограничений.

Теперь выбор варианта учета НДС, как элемента учетной политики, в программе не предусмотрен. Для всех организаций применяется новый, единый порядок формирования проводок по налоговым вычетам и соответствующих им записей для книги продаж. Он состоит в следующем.

Если при регистрации полученного от поставщика счета-фактуры выполняются условия для применения налогового вычета, то проводки на налоговый вычет и записи в регистр НДС покупки могут быть сформированы при проведении документа, которым этот счет-фактура регистрируется в программе. Для этого достаточно установить флажок Отразить вычет НДС в книге покупок на закладке Счет-фактура - при регистрации счета-фактуры в документе, отражающим операцию поступления, или Отразить вычет НДС - при регистрации счета-фактуры с помощью документа Счет-фактура полученный .

При этом следует учитывать, что по отдельным видам покупок в программе установлен контроль правомерности применения вычетов.

В частности, независимо от того, установлен или не установлен флажок, проводки на вычет и соответствующие им записи для книги покупок не формируются, если документом отражается принятие к учету вложений во внеоборотные активы.

Как и ранее, проводки на вычет и записи в регистр НДС покупки по таким покупкам, а также при раздельном учете и при исполнении обязанностей налогового агента в программе формируются документом Формирование записей книги покупок .

Кроме того, с помощью этого документа в бухгалтерском учете и для целей НДС отражаются вычеты по полученным исправленным и корректировочным счетам-фактурам, также вычет налога продавцом при корректировке реализации в сторону уменьшения. Записи на суммы вычета последним в форме документа приводятся обособленно в табличной части на закладке Вычет НДС по уменьшению стоимости реализации .

В информационной системе ИТС в разделе «Налоги и взносы» - Учет по налогу на добавленную стоимость в «1С:Бухгалтерии 8», редакция 2.0 публикуются статьи, в которых рассматривается порядок бухгалтерского и налогового учета для целей расчетов НДС в программе «1С:Бухгалтерия 8». Для удобной навигации раздел поделен на рубрики:

- Организация учета по НДС в программе;

- Начисление НДС по операциям реализации;

- Учет входного НДС;

- Расчеты по НДС с авансов;

- Расчеты по налогу по отдельным операциям;

- Исполнение обязанностей налогового агента;

- Ведение счетов-фактур, книг покупок и продаж;

- Раздельный учет НДС.

В статье мы расскажем, как бухгалтер может подготовить отчётность по НДС, учитывая все изменения в законодательстве.

Подготовка и подача декларации по НДС

В новую декларацию по НДС включаются сведения из книг покупок и продаж в полном объеме. ФНС России в рамках внутреннего камерального контроля будет проводить тотальную автоматическую сверку данных из книг покупок и продаж всех налогоплательщиков. По каждому факту расхождения данных налогоплательщикам отправляется запрос на уточнение. Налогоплательщик обязан подтвердить получение запроса от ФНС России в шестидневный срок. Игнорировать запрос нельзя, потому что ИФНС может наложить арест на расчетный счет, если не получит подтверждение его получения. Налогоплательщик обязан разобраться в причинах расхождения, внести исправления в налоговые и первичные документы и представить в ФНС России уточненные сведения.

С 01.01.2015 согласно п. 5.1 ст. 174 НК РФ в ред. Закона от 21.07.2014 № 238-ФЗ в декларацию включаются:

- сведения из книги покупок и книги продаж по налогоплательщикам НДС (налоговым агентам)

- сведения, указанные в журнале учета полученных и выставленных счетов-фактур по налогоплательщикам(налоговым агентам), являющимся:

- комиссионерами (агентами), действующими от своего имени;

- экспедиторами, определяющими доход как сумму вознаграждения;

- застройщиками

- сведения, указанные в выставленных счетах-фактурах, для лиц, указанных в п. 5 ст. 173:

- неплательщики НДС;

- лица, освобожденные от исполнения обязанностей налогоплательщика;

- налогоплательщики при отгрузке товаров (работ, услуг), реализация которых не облагается НДС

С 01.01.2015 декларацию по НДС согласно п. 5 ст. 174 НК РФ (в ред. ФЗ от 28.06.2013 № 134-ФЗ) представляют только в электронной форме по ТКС через оператора ЭДО:

- налогоплательщики НДС (в т.ч. налоговые агенты);

- лица, указанные в п. 5 ст. 173 НК РФ;

- налоговые агенты - неплательщики НДС (или освобожденные от исполнения обязанностей налогоплательщика) при выставлении и (или) получении счетов-фактур:

- при осуществлении деятельности на основе договоров комиссии, агентских договоров (от имени комиссионера, агента);

- при исполнении договоров транспортной экспедиции, если в составе доходов учитывается вознаграждение;

- при выполнении функций застройщика (п. 5 ст. 174 НК РФ в ред. Федерального закона от 21.07.2014 № 238-ФЗ).

В электронной форме или на бумажном носителе декларацию могут предоставлять налоговые агенты - неплательщики НДС (или освобожденные от исполнения обязанностей налогоплательщика).

Новая форма декларации по НДС включает 12 разделов (приказ ФНС России от 29.10.2014 № ММВ-7-3/558@ ):

- Традиционные разделы 1 - 7, в которых исключены показатели сумм, связанных с расчетами по оплате товаров (работ, услуг) и добавлены показатели по трансфертному ценообразованию.

- Новые разделы, которые состоят из:

- Раздел 8 «Сведения из книги покупок» и Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

- Раздел 9 «Сведения из книги продаж» и Приложение 1 к разделу 9 «Сведения из дополнительных листов книги продаж»

- Раздел 10 «Сведения из журнала учета выставленных счетов-фактур»

- Раздел 11 «Сведения из журнала учета полученных счетов-фактур»

- Раздел 12 «Сведения из счетов-фактур, выставленных лицами, указанным в п. 5 ст. 173 НК РФ»

Новая модель налогового контроля по НДС

Полностью изменяется бизнес-процесс взаимодействия налоговых органов и налогоплательщиков в рамках контрольных мероприятий. Фактически в отчетность теперь включаются данные, которые ранее запрашивались индивидуально по процедурам встречных проверок. ФНС отказывается от встречных проверок по НДС, начиная с отчетных периодов за 2015 год (предыдущие периоды администрируются (проверяются) по старому). Процесс камерального контроля деклараций полностью автоматизирован.

АСК НДС-2

- это автоматизированные средства перекрестных проверок, реализующих функции камеральной налоговой проверки налоговых деклараций по НДС на основе сведений из книг покупок, книг продаж и журналов учета выставленных и полученных счетов-фактур

Вся отчетность по НДС будет агрегироваться в центральной базе данных ФНС, после чего будет проходить несколько этапов контроля:

1 этап

- форматно-логический контроль. Если выявлены ошибки - машина выставит уведомление;

2 этап

- стыковка книг покупок и продаж. Декларации покупателей будут соотноситься с декларациями продавцов. Машиной будут обрабатываться взаимосвязи по каждой операции.

3 этап

- направление в адрес налогоплательщика требование о представление пояснений по расхождениям в электронном виде.

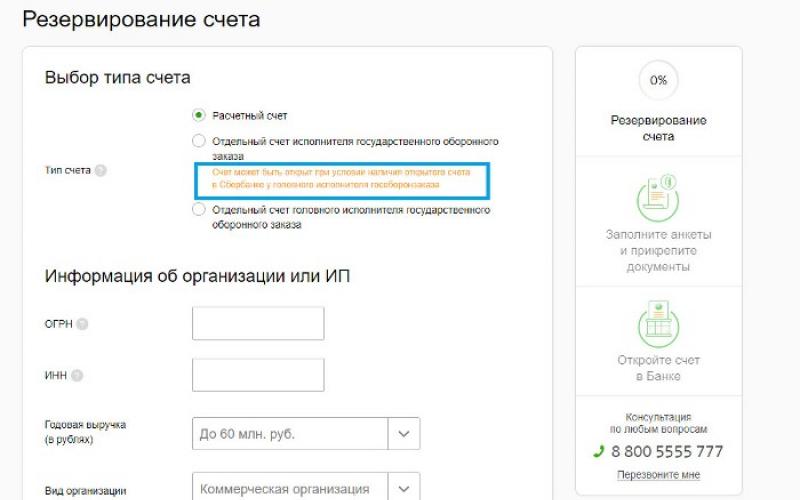

Работа с декларацией по НДС в «1С:Предприятии 8» включает в себя несколько позиций, а именно:

Шаг 0. Ведение учета средствами 1С:Предприятия;

Шаг 1. Проверка данных информационной базы;

Шаг 2. Формирование декларации по НДС по данным информационной базы;

Шаг 3. Представление декларации по НДС в налоговый орган по каналам связи;

Шаг 4. Отработка требований ФНС о представлении пояснений к налоговой декларации, а, именно, формальное подтверждение получения запроса или ответ по существу.

Остановимся на каждом шаге по отдельности.

Шаг 0. Ведение учета средствами 1С:Предприятия

Если вести учет в программе корректно, то никаких дополнительных действий для подготовки новой декларации не требуется. 1С: Бухгалтерия 8 обеспечивает корректное ведение учета в строгом соответствии с действующим законодательством (нормами главы 21 НК РФ). В подсистеме учета НДС в 1С:Бухгалтерии 8 реализованы такие функции, как:

- Автоматизация заполнения книги покупок и книги продаж;

- Для целей учета НДС ведется раздельный учет операций, облагаемых НДС и не подлежащих налогообложению согласно ст. 149 НК РФ;

- Отслеживаются сложные хозяйственные ситуации в учете НДС при реализации с применением ставки НДС 0 %, при строительстве хозяйственным способом, а также при исполнении организацией обязанностей налогового агента;

- Суммы НДС по косвенным расходам в соответствии со ст. 170 НК РФ могут быть распределены по операциям реализации, облагаемым НДС и освобожденным от уплаты НДС;

- Помощник по учету НДС контролирует порядок выполнения регламентных операций;

- Если учет ведется штатными средствами, отчетность формируется автоматически по данным информационной базы.

Шаг 1. Проверка данных информационной базы

В «1С:Предприятии 8» реализован ряд сервисов, которые позволяют избежать ошибок в учете и повышают достоверность учетных данных:

- Сервис «1С-ЭДО» снижает риск расхождений учетных данных у сторон сделки

- обмен электронными документами - залог идентичности документов у продавца и покупателя

- Сервис «1С: Контрагент» повышает достоверность данных и исключает ошибки ввода

- заполнение реквизитов контрагентов по ИНН;

- проверка реквизитов контрагента;

- Сохранение в программе истории КПП организации и контрагентов

- Автоматическая сверка данных счетов-фактур с контрагентами

6 августа 2014 года на сайте ФНС запущен веб-сервис по проверке ИНН/КПП контрагентов - http://npchk.nalog.ru/ . Веб-сервис ФНС действует пока в тестовом режиме. 7 августа 2014 года выпущено обновление «1С:Бухгалтерии 8» с поддержкой проверки контрагентов в справочнике «Контрагенты»

Проверка проводится:

- В налоговой декларации по НДС - по ИНН, КПП и дате

- В справочнике «Контрагенты» - по ИНН и КПП

- В отчетах - по ИНН, КПП и дате

- Книга покупок

- Книга продаж

- Журнал учета счетов-фактур

- В документах - по ИНН, КПП и дате

- Реализация товаров и услуг

- Поступление товаров и услуг

- Счета-фактуры

- Авансовый отчет

- Оказание производственных услуг

- Счет на оплату поставщика

Результат проверки может быть как положительный, когда контрагент зарегистрирован в базе ФНС как действующий, либо отрицательный, когда:

- Прекращена деятельность

- Изменен КПП

- КПП не соответствует данным базы ФНС

- Контрагент отсутствует в базе ФНС

По всем контрагентам раз в неделю срабатывает регламентное задание, которое актуализирует результат проверки:

Автоматическая сверка данных счетов-фактур:

В «1С:Бухгалтерии 8» в подсистеме учета НДС в релизе 3.0.39.53 появились три новых отчета для сверки счетов-фактур с контрагентами в автоматическом режиме:

- Реестр счетов-фактур выданных (Продажи - Отчеты по НДС)

- Реестр счетов-фактур полученных (Покупки - Отчеты по НДС)

- Сверка счетов-фактур с поставщиком (Покупки - Отчеты по НДС)

Реестр счетов-фактур выданных выгружается в файл формата XML, который передается покупателю. Данные из информационной базы покупателя сверяются с данными из XML-файла, полученного от поставщика. Результаты сверки выводятся в отчет Сверка счетов-фактур с поставщиком. Возможны 4 результата сверки:

- данные совпадают;

- счет-фактура с такими номерами и датами отсутствует в базе организации;

- счет-фактура с такими номерами и датами отсутствует у контрагента;

- данные расходятся в суммах.

Продавец формирует реестр счетов-фактур выданных с отбором по покупателю, выгружает его в.xml и пересылает покупателю по почте.

Покупатель загружает реестры полученных счетов-фактур в программу. Если ранее реестр поставщика за отчетный период уже загружался, данные будут заменены на актуальные. На основе загруженных реестров счетов-фактур выданных и данных информационной базы можно сформировать отчет с результатами сравнения по контрагенту.

Шаг 2. Формирование декларации по НДС по данным информационной базы

Модуль регламентированной отчетности в ПП 1С обеспечивает автоматическое формирование декларации.

Для каждой строки книги покупок, т.е. для каждого зарегистрированного счета-фактуры - 2 листа формы

Для формирования декларации по НДС организацией, имеющей обособленные подразделения, рекомендуется отражать учетные данные по головной организации и по обособленным подразделениям в одной информационной базе (или использовать РИБы)

- Ведение учета в одной информационной базе также позволит автоматизировать формирование ответа на требование налогового органа об уточнении сведений, представленных в декларации

- Пользователям, имеющим обособленные подразделения, рекомендуется вести учет и сдавать отчетность в программах:

- «1С:Бухгалтерия 8 КОРП»,

- «1С:Управление производственным предприятием 8»,

- «1С:Комплексная автоматизация 8»;

- «1С:ERP Управление предприятием 2.0»;

- «1С:Управление холдингом 8».

При ведении учета в разных информационных базах запланирована реализация инструмента «склеивания» деклараций по НДС по головной организации и по обособленным подразделениям в одну и отправки консолидированной декларации из «1С-Отчетности».

Шаг 3. Представление декларации по НДС в налоговый орган по каналам связи

Для отправки готовой декларации в ФНС, а также для мониторинга статуса прохождения отчета, используется сервис 1С-Отчетность, встроенный в «1С:Предприятие 8». Сервис выполняет отправку декларации в ФНС по телекоммуникационным каналам связи непосредственно из учетной программы.

Мониторинг также можно вести в Личном кабинете абонента 1С-Отчетности на портале http://lk.1c-report.ru , а также через мобильное приложение (iOS, Android).

Если ФНС выявила расхождение и направила запрос на предоставление пояснений, этот запрос будет принят в программу (модуль 1С-Отчетность). Подтверждение будет сформировано и отправлено в ФНС автоматически. Снимается риск блокировки расчетных счетов. Если ФНС направила запрос, но с программой 1С никто в этот момент не работает, то запрос от ФНС можно увидеть в Личном кабинете абонента в браузере или в мобильном приложении. Это сигнал, что нужно запустить 1С и отработать запрос.

Шаг 4. Отработка требований ФНС о представлении пояснений к налоговой декларации

При выявлении налоговым органом ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями в представленных документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок (п. 3 ст. 88 НК РФ).

Уточнение сведений в декларации (проект ФНС России)

Ответ на требование формируется, если пояснения не влияют на показатели строк 040, 050 раздела 1 декларации (вероятно, и строки 060 раздела 2):

- по разделам 1 - 7 представляются текстовые сообщения

- по разделам 8 - 12 представляется таблица по каждому разделу, если в декларации нет ошибок и указанные сведения соответствуют документам, то заполняется таблица 1; если в декларации допущены ошибки, но документы не содержат ошибок, то заполняется таблица 2.

Если допущенные ошибки влияют на показатели строк 040, 050 раздела 1 декларации, то представляется уточненная декларация. Если налогоплательщик самостоятельно обнаружил ошибки в декларации, то вне зависимости от того, влияют эти ошибки или нет на показатели строк 040, 050 раздела 1 декларации, представляется уточненная декларация.

Предоставление декларации по НДС и взаимодействие с контролирующими органами

В мае 2015 г. планируется дополнить функционал программ 1С инструментом для автоматического разбора требований ФНС о представлении пояснений. Планируется, что программа будет показывать пользователю, по каким именно документам реализации и поступления (листам и строкам декларации) есть расхождения. Нужно будет поднять оригиналы документов и проверить, правильно ли занесены реквизиты документов в информационную базу, затем либо внести исправления в отчетность и сдать уточненку, либо направить в ФНС ответ с подтверждением прежних данных из декларации. Ответ на запрос ФНС и, если необходимо, уточненную декларацию можно будет подготовить и отправить прямо из программы 1С.

Морозова Дарина, специалист по обслуживанию «1С:Предприятие» компании

В программе «1С:Бухгалтерия 8» ред. 3.0 появился новый механизм. С помощью него можно сразу выбрать способ учета входного НДС в момент ввода первичного документа в базу. О том, как новый алгоритм раздельного учета упростит работу бухгалтеру, и как его использовать на практике, вы узнаете из статьи методистов фирмы «1С».

Обязанность вести раздельный учет НДС

Если в одном налоговом периоде налогоплательщик осуществляет облагаемые и не облагаемые НДС операции, то в соответствии со статьями 149 и 170 НК РФ он обязан вести раздельный учет. Из этого правила есть исключение. Раздельный учет можно не вести, если в налоговом периоде доля расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превысила 5 процентов общей суммы совокупных производственных расходов. Если налогоплательщик не ведет раздельный учет, будучи обязанным это делать, то входной НДС он не сможет ни принять к вычету, ни учесть в сумме расходов по налогу на прибыль (абз. 8 п. 4 ст. 170 НК РФ).

Кроме этого, следует раздельно учитывать суммы входного НДС по товарам (работам, услугам), которые используются в операциях, облагаемых по ставке 0 процентов (п. 3 ст. 172 НК РФ).

Нынешний способ раздельного учета НДС в программах «1С»

Вести раздельный учет в «1С:Бухгалтерии 8» можно уже с первой редакции программы. Организован он следующим образом.

В течение налогового периода входной НДС аккумулируется на счете 19. Если НДС необходимо включить в стоимость, то в документе поступления указывается, что НДС включается в стоимость. В этом случае НДС на 19 счете не отражается.

В конце квартала создается документ Распределение НДС косвенных расходов . С помощью этого документа НДС по косвенным расходам распределяется автоматически. Распределение НДС по поступившим основным средствам, НМА и расходам будущих периодов в данном алгоритме не поддерживается.

Новая методика раздельного учета НДС

У счета 19 НДС по приобретенным ценностям появилось новое субконто Способ учета НДС .

С его помощью раздельный учет НДС станет более наглядным. Субконто может принимать одно из четырех значений:

- Принимается к вычету;

– Учитывается в стоимости;

– Для операций по 0%;

– Распределяется.

Дополнительное субконто Способ учета НДС добавлено почти в 20 документов учетной системы.

Таким образом бухгалтер уже в момент ввода первичных документов может самостоятельно выбрать, куда отнести НДС по каждому поступлению товаров (работ, услуг).

Это сделает учет НДС более прозрачным и наглядным, поскольку позволит отследить движение входного НДС в любой момент времени, не дожидаясь конца налогового периода.

Настройки параметров учета для работы по новой методике

Если в деятельности организации появляются экспортные операции или операции, не подлежащие налогообложению (освобождаемые от налогообложения), то в программе необходимо внести изменения в Учетную политику.

Для этого на закладке НДС необходимо установить флаг: Организация осуществляет реализацию без НДС или с НДС 0 процентов.

Чтобы появилась возможность выбора способов учета НДС согласно новой методике, должен быть установлен флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям».

В настройках параметров учета на закладке НДС тоже должен быть установлен флаг Учет сумм НДС ведется:…По способам учета.

Выбор способа учета НДС при поступлении товаров

Изменился внешний вид документа Поступление товаров и услуг с появлением дополнительного субконто Способ учета НДС на счете 19. В табличной части документа отдельно для каждой вводимой номенклатурной позиции добавлен реквизит Способ учета НДС (см. рис. 1).

Рис. 1. Новый вид документа «Поступление товаров и услуг»

Это связано с тем, что поступающие ценности, отраженные в одном документе, могут учитываться по-разному для целей раздельного учета НДС.

Для того чтобы в документе Поступление товаров и услуг значение Способа учета НДС заполнялось автоматически, можно в регистре сведений Счета учета номенклатуры установить значение Способа учета НДС по-умолчанию .

Кроме этого, можно воспользоваться групповой обработкой табличной части списка товаров (кнопка Изменить ) и установить Способ учета НДС одновременно для указанного списка товаров.

Посмотрим на примерах, какие проводки сформирует документ Поступление товаров и услуг в зависимости от выбранного значения нового субконто. Проводки документа, сформированного со значением субконто Принимается к вычету , не будут отличаться от проводок, которые формировались при прежней методике раздельного учета, за исключением того, что к 19 счету добавляется третье субконто.

Если в значении субконто будет указано Учитывается в стоимости , то сумма НДС будет учтена в стоимости приобретаемых ценностей, после того как пройдет транзитом через 19 счет. В прежней методике счет 19 задействован не был. Теперь сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Дебет 41 Кредит 19

Отражать НДС, включенный в стоимость товаров, транзитом через 19 счет полезно в учетных целях. Это позволит определить совокупную сумму НДС, включенного в стоимость, и проанализировать данные. Кроме того, эта сумма впоследствии потребуется для заполнения графы 4 Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету Раздела 7 Налоговой декларации по НДС. Используя соответствующие обороты по 19 счету, графу 4 Раздела 7 теперь заполнить не составит труда.

НДС, учтенный на 19 счете со значением субконто Для операций по 0 % , будет принят к вычету только после выполнения операции Подтверждение нулевой ставки НДС . При этом в бухгалтерском учете сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Если по каким-то причинам в субконто Способ учета НДС будет указано иное значение, то после реализации данного товара по ставке 0 процентов, НДС будет автоматически восстановлен. Субсчет 19.07 «НДС по товарам, реализованным по ставке 0 % (экспорт)» в новой методике не задействуется.

Если выбрано субконто Распределяется , то именно сумма НДС, учтенная на счете 19 с этим значением субконто, будет в дальнейшем обрабатываться документом Распределение НДС .

Последующая корректировка способа учета НДС

Способ учета НДС, указанный при поступлении товаров, может корректироваться в дальнейшем другими документами. Например, способ учета НДС, указанный при поступлении как Принимается к вычету , можно скорректировать в документе Перемещение товаров и указать Учитывается в стоимости .

Можно поменять способ учета НДС при передаче материалов в производство.

Счета учета затрат и способ учета НДС можно указать как в табличной части документа Требование-накладная , так и на отдельной закладке Счет затрат (см. рис. 2).

Рис. 2. Корректировка выбранного способа учета НДС

При проведении документа Реализация товаров и услуг в программе выполняется проверка соответствия текущего способа учета НДС ставке НДС в документе реализации, и также при необходимости корректируется способ учета НДС. Уточнять Способ учета НДС можно до тех пор, пока ценность не списана.

Обратите внимание: после того, как НДС был распределен, Способ учета НДС уже поменять нельзя!

Выбор способа учета НДС при приобретении ОС и НМА

При поступлении основного средства на закладке Оборудование нужно указать Способ учета НДС в зависимости от предполагаемого использования основного средства (см. рис. 3).

Рис. 3. Выбор способа учета НДС в документе «Поступление товаров и услуг»

Установленный способ учета НДС можно изменить в документе Принятие к учету ОС . Аналогичным образом можно указать Способ учета НДС при поступлении и при принятии к учету нематериальных активов (НМА).

Распределение НДС в соответствии с новой методикой

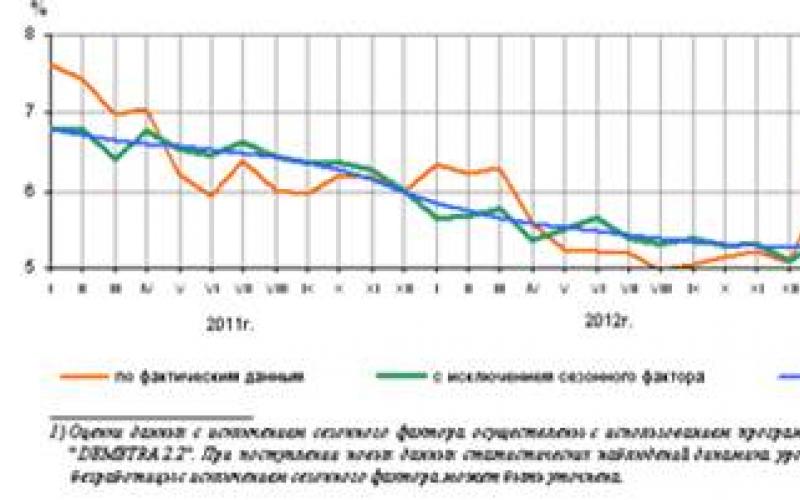

Рассмотрим, как происходит непосредственно процесс распределения НДС. Оборотно-сальдовая ведомость по счету 19 НДС по приобретенным ценностям до распределения НДС изображена на рисунке 4.

Рис. 4. Оборотно-сальдовая ведомость до распределения НДС

По сути, ОСВ по счету 19 теперь является налоговым регистром раздельного учета НДС, где максимально просто и наглядно отображены суммы НДС с различными способами учета. До проведения регламентных операций по распределению НДС и формированию записей книги покупок сальдо на счете 19 не закрыто. Исключение составляет НДС, который учитывается в стоимости: он проходит через 19 счет транзитом.

Таким образом, основная нагрузка по распределению НДС перенесена на первичные документы, а работа с документом Распределение НДС сведена к минимуму и носит формальный характер, поскольку база распределения (выручка) известна, известна и сумма распределяемого НДС. По сравнению с предыдущим вариантом документа теперь табличная часть располагается на одной закладке, где можно видеть сразу всю информацию по распределению НДС.

Особенностью использования документа Распределение НДС является его применение для основных средств и нематериальных активов. Распределение НДС работает в двух режимах:

если мы создаем и заполняем документ в первом или втором месяце квартала, то в него попадает только выручка первого или второго месяца: распределение НДС происходит только по ОС и НМА, принятым к учету, соответственно, в первом или втором месяце квартала;

если мы формируем документ в третьем месяце квартала, то в него попадает выручка всего квартала, происходит распределение НДС по всем ценностям, а также по ОС и НМА, принятым к учету в третьем месяце квартала (см. рис. 5).

Рис. 5. Период в документе «Распределение НДС»

Заметьте: согласно пункту 4 статьи 170 НК РФ налогоплательщик имеет право выбирать способ расчета пропорции по основным средствам и нематериальным активам, приобретенным в первом или во втором месяце квартала, из двух возможных - по итогам квартала или по итогам соответствующего месяца.

В настоящее время в «1С:Бухгалтерии 8» ред. 3.0 реализована только методика расчета пропорции по основным средствам и нематериальным активам по итогам месяца принятия к учету. Именно этот способ и следует закрепить в учетной политике организации для целей налогообложения.

В результате проведения документа Распределение НДС сформируются следующие проводки:

Дебет 19 Принимается к вычету Кредит 19 Распределяется

Дебет 19 Учитывается в стоимости Кредит 19 Распределяется

Дебет 19 Для операций по 0% Кредит 19 Распределяется

Дебет 20 Кредит 19 Учитывается в стоимости

Распределяемый НДС теперь переместился на 19 счет с новыми значениями субконто:

– Принимается к вычету;

– Учитывается в стоимости;

– Для операций по 0%.

НДС, который учитывается в стоимости, сразу же списывается на счета учета затрат. Соответствующие проводки появляются и в отношении распределяемого НДС по ОС и НМА, принятых к учету. Кроме этого, корректируются записи специальных регистров, так как меняются первоначальные сведения и параметры амортизации ОС и НМА.

Раздельный учет НДС по расходам будущих периодов

Новая методика раздельного учета НДС подойдет также и в ситуации, когда поступившие в организацию ценности бухгалтер будет списывать не сразу, а равномерно в течение определенного периода времени. Такие ценности будут учитываться в качестве объектов расходов будущих периодов (РБП).

В документе поступления на закладке Услуги указывается счет учета 97.21 Прочие расходы будущих периодов и Способ учета НДС аналогично всем другим видам документов поступления. В карточке счета 97.21 надо указать наименование, первоначальную сумму, вид расхода и прочие параметры списания.

Если документ поступления пришелся на первый или второй месяцы квартала, то никаких изменений в алгоритме списания РБП не происходит. После распределения НДС в конце квартала (если указано, что НДС по РБП Распределяется) программа сформирует следующую проводку:

Дебет 97.21 Кредит 19.03

Отнесена на РБП сумма НДС

Теперь при проведении регламентной операции Списание расходов будущих периодо в программа проанализирует по каждому РБП сальдо счета 97.21 и оставшийся срок списания. Сумма ежемесячного расхода будет рассчитана заново.

Обратите внимание : первоначальная сумма, указанная в карточке РБП, в дальнейшем не используется и не корректируется, а носит сугубо справочный характер.

Новый алгоритм распределения НДС со ставкой 0 процентов

Теперь при реализации на экспорт входной НДС из каждого документа поступления не распределяется на каждую реализацию, как было раньше. Определяется общая сумма НДС, подлежащая распределению, и разносится по документам реализации методом ФИФО. Изменение алгоритма позволяет уменьшить количество проводок и сократить время проведения документа.

После того как НДС рапределен, а в Книге покупок сформирована соответствующая запись, ОСВ по 19 счету будет выглядеть следующим образом (см. рис. 6).

Рис. 6. ОСВ по 19 счету после распределения НДС

Сальдо для операций по реализации по ставке 0 процентов осталось незакрытым.

Дальнейший порядок действий с «экспортным» НДС не изменился. После того, как будет собран полный пакет документов, подтверждающих реализацию на экспорт, надо сформировать давно знакомые документы;

Подтверждение нулевой ставки НДС;

Формирование записей книги покупок в режиме Предъявлен к вычету НДС 0%.

Обратите внимание: на сегодня пользователи имеют возможность как перейти на новую методику раздельного учета, так и остаться на старой. Для перехода на новую методику нужно:

проверить актуальность установленного релиза программы;

при создании Учетной политики на 2014 год вместе с флагом Организация осуществляет реализацию без НДС и с НДС 0 % установить и флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям» ;

открыть Помощник по учету НДС за первый квартал нового года и выполнить автоматическую операцию перехода на новую методику (будут сформированы необходимые движения по конвертации остатков специальных регистров).

Новая методика, безусловно, потребует от бухгалтера определенной аналитической работы и, возможно, разработки внутренних инструкций, касающихся принятия решений по заполнению нового субконто. Зато результат такого учета будет достоверным, наглядным, а уровень автоматизации повысится.

В конфигурациях 1С 8.3 есть несколько способов сформировать декларацию по НДС:

- Из общего списка регламентированных отчетов (рабочее место «1С-регламентированная отчетность»)

- Из помощника по учету НДС

- Из справочника « »

- Из документа «Регламентированные отчеты»

Составление отчетности из 1С

Общий список регламентированных отчетов вызывается из раздела «Отчеты» , подраздел «Регламентированные отчеты» (рис.1).

Этот вариант удобен тем, что содержит сразу все регламентированные отчеты, сформированные пользователем (рис.2), включая различные варианты. Кроме того, здесь подключены различные сервисы для отправки, контроля и сверки с налоговыми органами.

Второй, не менее удобный вариант формирования декларации по НДС, — использование (рис.3).

На панели помощника последовательно перечислены все действия, которые необходимо выполнить перед формированием декларации (рис.4), а также отмечено их состояние. Та операция, которую нужно выполнить на текущий момент, отмечена стрелкой.

В нашем примере это пункт « ». Ярким шрифтом отмечены операции, не требующие корректировки, бледный шрифт – сигнал о возможных ошибках. Сама декларация выведена последним пунктом.

Получите 267 видеоуроков по 1С бесплатно:

Все формы регламентированных отчетов хранятся в базе 1С в специальном справочнике – «Регламентированные отчеты» (рис.5). Именно сюда будут записаны последние печатные версии после установки нового релиза.

Из этой панели можно получить подробную информацию о каждом отчете, включая изменения законодательства. Попасть в это окно можно из общего списка справочников (кнопка «Все функции»). Создать декларацию можно по кнопке «Новый», выделив курсором нужную строчку.

Если в справочнике «Регламентированные отчеты» содержатся актуальные печатные формы отчетов, то в одноименном документе хранятся сами отчеты с данными (рис.6). Попасть в документ можно из общего списка документов по кнопке «Все функции». Из этой панели можно открыть декларацию без стартовой формы. Здесь же можно посмотреть журнал выгрузки.

Проверка учета НДС в базе

НДС – сложный налог, для его правильного расчета в конфигурациях 1С предусмотрены специальные возможности. Выше уже упоминался помощник по учету НДС. Кроме него стоит использовать обработки « » и «Анализ учета по НДС» (рис.7).

Экспресс-проверка содержит разделы по учету НДС с перечнем ошибок и подсказками для их исправления (рис.8).

Обработка «Анализ учета НДС» проверяет правильность заполнения книги покупок, книги продаж и декларации по НДС после проведения всех регламентных операций по НДС (рис.9).