МГТС – аббревиатура, расшифровывающаяся как Московская городская телефонная сеть, появилась ещё в 19 веке – 1882 году. С тех пор корпорация исправно выполняет коммуникационные функции для жителей Российской Федерации – обеспечивает бесперебойную мобильную и стационарную коммуникацию, предоставляет доступ к глобальной сети Интернет, предлагает услуги видеонаблюдения, контроля за безопасностью и прочие. В 2016 и 2017 годах одним из крупнейших владельцев акций, имеющих возможность получить дивиденды МГТС, можно считать компанию МТС, которой принадлежит почти 95 процентов от их общей суммы. О том, как и где можно получить дивиденды МГТС, каким образом осуществляется их выплата в 2016-2017 и что подразумевается под привилегированными акциями, возможно узнать из статьи ниже.

Что такое дивиденды

Название дивиденд носит прибыль, получить которую владельцы акций должны во время разделения заработанного. Стоит заметить, что выплаты, попадающие в руки акционеров, не являются долей от чистой прибыли – получить дивиденды по акциям можно только после уплаты всех издержек – налогов, выплат по привилегированным акциям в год распределения прибыли. Последние, в отличие от обычных бумаг, обладают специальными возможностями и ограничениями. Человек, владеющий привилегированной акцией, первостепенно и гарантированно имеет право получить дивиденды. Однако не имеет голоса при голосовании на собрании всех акционеров.

Выплаты дивидендов по акциям осуществляются неравномерно для каждого дольщика – получить прибыль можно в пропорциональном расчёте, где размер дивиденда рассчитывается пропорционально проценту акций владельца. Компания вправе не выплачивать дивиденды в течении одного года или нескольких лет.

МГТС — выплаты по акциям за 2016 год и 2017

Согласно информации, размещённой на экономических форумах и аналитических материалам, выплаты дивидендов по акциям МГТС бьют всяческие рекорды.

По обычным ценным бумагам

На прошлый, 2016 год сумма для общего распределения выплат дивидендов и привилегированных акций МГТС, и обычных – составила крупную сумму – более двадцати двух миллиардов: 22.186.910.769 в отечественной валюте. Итого – на одну ценную бумагу обыкновенного порядка, как и на привилегированную акцию, число дивидендов составило 233 рубля. Эта сумма существенно возросла и явилась самой крупной среди выплат МГТС своим акционерам за последнее пятилетие.

При этом необходимо помнить – компания оставляет за собой право не осуществлять выплаты дивидендов по привилегированным и обычным акциям в течение одного или нескольких лет, если это улучшит экономическое положение компании и послужит прибавке к обороту.

Такой возможностью МГТС пользовалась в 2011 и 2012 годах. Это привело к сохранению и приумножению прибыли и следовательно, к крупным выплатам дивидендов МГТС за 2016.

Привилегированным акционерам

В 2017 году прогнозируется не менее активные выплаты дивидендов владельцам привилегированных акций и обыкновенных. Благодаря новостным материалам в информационных и специализированных – экономических – СМИ, распространяющих сведения о рекордных дивидендах МГТС, количество акций, приобретённых у компании городской телефонной связи, увеличилось в разы. Уходящий 2017 обещает одинаково существенно пополнить бюджет владельцев акций МГТС не только привилегированных, но и простого порядка. В 2016 и 2017 годах главным дольщиком МГТС была и остаётся известная компания сотовой связи – МТС.

Как и где получить дивиденды

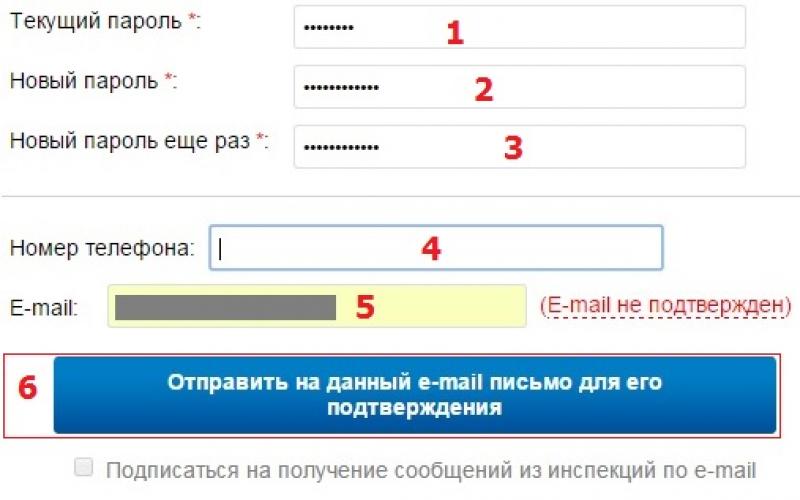

Лицу, осуществившему приобретение акций любой компании, интересно узнать – где возможно получить дивиденды? МГТС сообщает акционерам: выплаты дивидендов по акциям осуществляются в отделениях МТС-Банка. В Москве функционирует множество вспомогательных офисов, где акционеры без труда смогут получить в 2017 дивиденды по акциям.

Такие отделения находятся, в том числе, по адресам: улица Мясницкая, дом 11; Осенний бульвар, дом 5, корпус 1; Ленинский проспект, дом 45; Сущевский вал, дом 9, строение 1 и другим. Более точную информацию о времени работы офисов и их расположении возможно получить, набрав телефон: 88002500520 или 84957770001 в любое время суток.

Владельцам акций, желающим получить в 2017 дивиденды МГТС, нужно учитывать требования банка и при получении денежной суммы предъявить ряд документов, подтверждающих такое право. При самостоятельном обращении держателя акций в учреждение необходимо предъявить паспорт РФ.

Доверенное лицо сможет получить дивиденды МГТС с помощью доверенности, выданной заблаговременно в банке или заверенной у нотариуса. С доверенностью от нотариуса и справкой о наследовании могут обратиться и наследники акционера.

Заключение

Дивиденды МГТС выплачиваются акционерам в установленном компанией порядке, соответствующем налоговому законодательству. В 2016 году дивиденды по привилегированным акциям и бумагам обычного порядка существенно выросли – с 15, 26 рублей до 233. То же явление, по прогнозам, ожидается и в 2017. На вопрос где получить дивиденды ответить легко – в отделениях МТС-Банка при предъявлении пакета необходимых документов – для очного обращения и получения прибыли необходимо предъявить действующий паспорт гражданина. Чтобы получить выплату доверенному лицу или наследнику, оформляются бумаги, подготовленные и заверенные нотариусом заранее.

Снижение обусловлено ухудшением финансовых результатов по итогам прошлого года. Тем не менее размер дивидендов близок к рекордным, а доходность по ним привлекательна. Основной риск - низкая ликвидность.

Совет директоров МГТС рекомендовал акционерам одобрить выплату дивидендов по итогам 2017 года в объеме почти 22 млрд руб. На выплаты по обыкновенным акциям предлагается направить 18,4 млрд руб., или 231 руб. на акцию с текущей доходностью 11,9%. По привилегированным — 3,6 млрд руб., или 231 руб. на акцию с текущей доходностью 12,3%.

Собрание акционеров состоится 22 июня. Дата закрытия реестра на получение дивидендов — 12 июля.

Компания несколько понизила дивиденды после двух лет рекордных выплат: 22,2 млрд руб. в 2016 году и чуть более 21 млрд руб. в 2015-м (после объявления о дивидендах за 2016 год 15 мая прошлого года акции подорожали на 40% к закрытию предыдущих торгов, а МГТС достигла исторического максимума — 118,2 млрд руб.). До этого выплаты были гораздо скромнее: в 2013 и 2014 годах — 2,4 млрд руб. и 1,8 млрд руб. соответственно (чуть более 10% прибыли), а в 2011 и 2012 годах выплат не было вообще. Дивиденды росли по мере сокращения капитальных затрат в результате завершения строительства новой оптико-волоконной сети GPON в Москве, а также в связи с необходимостью удовлетворить потребность материнской компании, МТС (входит в АФК «Система» Владимира Евтушенкова), в средствах. В этом году МТС вновь нуждается в средствах для поддержки АФК.

Дивидеды остаются близкими к рекордным, несмотря на ухудшение финансовых показателей второй год подряд, что в целом свойственно для телекоммуникационного сектора. Чистая прибыль по МСФО в 2017 году снизилась на 17%, выручка — на 1%, доналоговая прибыль — на 17,8%. У компании выросли коммерческие, общехозяйственные и административные расходы (на 8%), позитивный эффект от снижения долгосрочных обязательств (-7,4% год к году) нивелировался негативным эффектом от увеличения краткосрочных (+13% год к году).

Стоит ли вкладываться

Бумаги МГТС на Московской бирже низколиквидны: в свободном размещении менее 5% акций (компания на 95% принадлежит МТС, которая входит в АФК «Система» Владимира Евтушенкова, и ее «дочке» «Система-инвенчур»). На торгах 14 мая к 16:00 мск по обыкновенным акциям было проведено всего 36 сделок на 1,4 млн руб. У привилегированных акций более высокий оборот, хотя и их нельзя назвать высоколиквидными: на 16:00 по ним проведено 436 сделок на 30,5 млн руб.

Неопытный инвестор рискует обрушить цены акций при попытке их продажи. Инвесторам, придерживающимся долгосрочных стратегий, не стоит закладывать на такие акции более 5% своего инвестиционного портфеля.

В целом и обыкновенные, и привилегированные бумаги показывают продолжительный рост, как и бумаги ее материнской компании. По состоянию на 16:00 мск обыкновенные акции МГТС дорожали на 11% к закрытию предыдущей основной сессии; с начала 2017 года прирост составил 43%. Привилегированные акции к 16:00 мск росли на 10,2% к закрытию предыдущих торгов; с начала прошлого года они подорожали почти в 2,4 раза.

Экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидный - обращаемый в деньги. Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги.Начало года - самое время, чтобы подумать о покупке акций в расчете на будущие дивиденды. Урожай обещает быть неплохим, инвесторы могут заработать гораздо больше, чем на банковских вкладах или даже ставках по облигациям.

Самые доходные

Дивидендная стратегия может оказаться одним из самых выгодных вариантов приумножения доходов в наступившем году. Рост прибылей компаний (особенно в нефтегазовом секторе) вкупе с общей тенденцией увеличения доли выплат акционерам делают вложения в акции весьма привлекательными. Обратить внимание на это стоит именно сейчас. Ведь ближе к весне, когда компании начинают формировать конкретные рекомендации по выплатам, спрос на акции может вырасти. А значит, и доходность инвестиций из-за возможного роста цен на акции будет ниже. Согласно расчетам УК «Арсагера», по итогам 2017 года дивидендная доходность более чем у 30 компаний может составить выше 7,3%. Среди них компании металлургического, нефтегазового, телекоммуникационного сектора и транспортные. Для сравнения: по данным ЦБ, в первой декаде января максимальная средняя ставка в топ-10 крупнейших банков составляла 7,25%.

Наибольшие выплаты по итогам года ожидаются у компании «Башнефть» - 346,36 рубля на акцию. Однако в выигрыше будут те инвесторы, которые купили бумаги нефтяной компании осенью прошлого года. Напомним, что в октябре 2017-го совет директоров «Башнефти» рекомендовал акционерам выплатить промежуточные дивиденды за девять месяцев 2017 года. Сумма выплат составила 26,3 млрд рублей, или по 148,31 рубля на привилегированную и обыкновенную акцию.

Топ-25 компаний с лучшей дивидендной доходностью

| Дивидендная доходность*, % | Цена акции*, руб. | Дивиденд на акцию за 2017 год**, руб. |

|

| Башнефть ап | |||

| Башнефть ао | |||

| Саратовский НПЗ ап | |||

| Северсталь | |||

| Алроса-Нюрба | |||

| Татнефть ап | |||

| МРСК Урала | |||

| Корпорация ВСМПО-АВИСМА | |||

| АФК Система | |||

| Энел Россия | |||

| Мостотрест | |||

| Аэрофлот | |||

| Ростелеком ап | |||

** Прогноз годового дивиденда. Включает выплату промежуточных дивидендов. В скобках указан размер промежуточных дивидендов на акцию.

Источник: УК «Арсагера»

Промежуточные дивиденды в прошлом году выплачивали многие крупные компании. Среди них «Акрон», «Северсталь», «Алроса-Нюрба», «Татнефть», НЛМК и МТС. «Акции этих компаний интересны инвесторам в долгосрочном периоде, так как обладают хорошей дивидендной историей и перспективами увеличения размера дивидендных выплат», - указывает аналитик УК «Арсагера» Александр Шадрин. Впрочем, в случае с «Башнефтью», отмечает эксперт, итоговые выплаты могут оказаться еще больше, поскольку по их бумагам не учтены возможные специальные дивиденды из сумм, полученных по судебным выплатам от АФК «Система».

Наиболее крупные выплаты в этом году в УК «Арсагера» прогнозируют по акциям «Мечела», а также Саратовского НПЗ и МГТС. Дивидендные выплаты «Мечела» могут составить до 20% от чистой прибыли по МСФО, или около 20 рублей на акцию.

Больше дивидендов, хороших и разных

Кроме безусловных лидеров по дивидендной доходности, инвесторам стоит обратить внимание на компании, которые по итогам года планируют увеличить объем выплат. Значительный прирост дивидендов ожидается у группы «Черкизово» (+428%). По итогам 2016 года компания заплатила 13,65 рубля на акцию. Дивидендная доходность с учетом стоимости бумаг «Черкизово» может составить выше 6%.

Также в УК «Арсагера» прогнозируют рост выплат у таких компаний, как «МРСК Урала», «Энел Россия», «Акрон», ТГК-1, ОГК-2 и «Мосэнерго». С точки зрения доходности наиболее интересными являются акции производителя минеральных удобрений - компании «Акрон». На этой неделе его акционеры утвердили размер дивидендов по обыкновенным акциям - 112 рублей. Закрытие реестра планируется 23 января. С учетом всей нераспределенной прибыли прошлых лет в этом году компания может выплатить до 481 рубля в расчете на одну акцию. Таким образом, дивидендная доходность ее бумаг может составить 12%. Напомним, что в прошлом году совет директоров «Акрона» рекомендовал выплатить дивиденды в размере 235 рублей на акцию.

Топ-25 компаний с наибольшим ростом дивидендов

| Рост размера дивиденда за год, % | Дивиденд на акцию за 2017 год*, руб. |

|

| Башнефть ап | ||

| Группа Черкизово | ||

| МРСК Урала | ||

| Мосэнерго | ||

| Энел Россия | ||

| МРСК Северо-Запад | ||

| Сбербанк ао | ||

| МРСК Центра и Приволжья | ||

| Татнефть ап | ||

| Саратовский НПЗ ап | ||

| Газпромнефть | ||

| Банк Возрождение ап | ||

| Банк Санкт-Петербург | ||

| Мостотрест | ||

| Северсталь |

* Прогноз годового дивиденда. Включает выплату промежуточных дивидендов. В скобках указан размер промежуточных дивидендов на акцию.

Источник: УК «Арсагера»

Отдельно стоит сказать о бумагах компаний нефтяного сектора. Как ранее , за девять месяцев прошлого года прибыль добывающих предприятий выросла на 20%, нефтеперерабатывающих заводов - более чем на 60%. Такие данные приводятся в докладе Высшей школы экономики. Среди компаний, планирующих увеличить дивиденды более чем в полтора раза, «Татнефть», «Саратовский НПЗ» и «Газпром нефть». По прогнозам Sberbank CIB, чистая прибыль «Газпром нефти» может составить 270-290 млрд рублей, и не исключено, что вскоре компания начнет направлять на выплаты акционерам до 50% чистой прибыли. Пока дивидендная политика «Газпром нефти» предусматривает выплату 25% прибыли. По итогам 2016 года выплаты составили 10,68 рубля на акцию. По прогнозам УК «Арсагера», в этом году их размер может вырасти до 16,78 рубля при дивидендной доходности 6,7%. Более выгодными могут оказаться акции «Татнефти», размер выплат по которым ожидается на уровне 37,38 рубля, а дивидендная доходность на акцию - 9,8%.

В «списке роста» также бумаги Сбербанка, который может нарастить выплаты по итогам 2017 года почти вдвое. С учетом роста прибыли (согласно отчетности по РСБУ, в прошлом году банк заработал рекордные 674 млрд рублей чистой прибыли, что на 30% выше показателя за 2016 год) выплаты на акцию могут вырасти до 11,4 рубля. В декабре прошлого года министр финансов Антон Силуанов заявлял, что дивиденды Сбербанка за 2017 год могут составить 150 млрд рублей: такая сумма заложена в бюджете. В 2018-2019 годах правительство ожидает от главного банка страны выплаты 165 млрд и 181,5 млрд рублей соответственно. Отметим, что, согласно принятой стратегии Сбербанка, к 2020 году планируется направлять на дивиденды до 50% чистой прибыли, которая к этому времени должна вырасти до 1 трлн рублей.

Среди аутсайдеров, скорее всего, окажутся акции «АЛРОСы», «Фосагро», НМТП, «МРСК Центр» и привилегированные акции «Российских сетей»: их дивиденды будут в разы меньше, чем годом ранее. Отдельно о префах «Ленэнерго»: хотя компания планирует направить на дивиденды 10% от чистой прибыли, в УК «Арсагера» считают, что существует риск блокирования выплат материнской компанией («Россети»). «Владельцы обыкновенных акций могут посчитать выплаты завышенными - из-за отсутствия в уставе оговорки про пропорциональность выплат, доля префов в 1,08% от уставного капитала имеет право на 10% от чистой прибыли. После вынесенного Конституционным судом определения , согласно которому решение общего собрания акционеров имеет приоритет над положениями устава, инвестору необходимо опасаться таких диспропорций», - полагают в «Арсагере».

Государева половина

А вот с госкомпаниями, как и в прошлом году, ситуация непростая. Рекомендации властей направлять на выплаты акционерам половину чистой прибыли исполнили далеко не все. Например, размер дивидендов «Газпрома» по итогам 2016 года составил 8,03 рубля на акцию (20% от чистой прибыли). В этом году, по прогнозу УК «Арсагера», газовый монополист может выплатить немного больше (до 25% от прибыли), но с учетом роста котировок акций дивидендная доходность будет на уровне 6%.

Похожая ситуация и с «Роснефтью», которая в прошлом году направила на выплаты акционерам треть чистой прибыли. По итогам 2017 года Минфин рассчитывает на 50% отчислений, добившись выплат от всех эмитентов, держателями акций которых является государство. В частности, как заявлял в декабре глава Минфина Антон Силуанов, «Роснефтегаз», который владеет более чем 50% акций «Роснефти», должен будет перечислить половину чистой прибыли в казну. При этом, как утверждал министр, такая договоренность уже достигнута. Аналитики «Арсагеры» ожидают, что нефтяная компания выплатит в этом году дивиденды в размере 11,5 рубля на акцию, дивидендная доходность может составить 3,6%.

«Мы консервативно оцениваем размеры выплат дивидендов госкомпаниями. Так, по дочерним компаниям «Российских сетей» она может составить 25% от чистой прибыли по МСФО. За исключением «МРСК Урал» и «МРСК Волга», которые могут направить на выплаты до 50% и 35% от прибыли соответственно», - говорит Александр Шадрин. Размер дивидендов самой компании «Россети» может снизиться, поскольку, как ожидают участники рынка, ее годовая прибыль будет меньше, чем в 2016 году.

Приятное исключение из списка госкомпаний - «Аэрофлот» и «АЛРОСА», которые могут выплатить акционерам до 50% от чистой прибыли. Из-за ухудшения финансовых результатов сумма выплат на одну акцию может оказаться ниже, чем в прошлом году: у «Аэрофлота» - 13,36 рубля на акцию, у «АЛРОСы» - 5,26 рубля. Однако даже при этом дивидендная доходность бумаг авиаперевозчика прогнозируется на уровне 9%. А у алмазодобывающей компании - 6,8%.

Больше всех, как ожидается, на дивиденды потратит «Ростелеком» - около 90% от чистой прибыли. Компания традиционно отдает акционерам большую часть свободного денежного потока (до 75%). В прошлом году телекоммуникационный оператор направил на выплаты 15 млрд рублей (5,39 рубля на акцию), в этом году инвесторы могут получить до 4,51 рубля на акцию, а дивидендная доходность обыкновенных акций «Ростелекома» может составить 7%. Доходность по префам может быть выше - около 8%.

Инвесторам необходимо помнить, что дивиденды не единственный источник дохода. Ключевое обязательство компании перед акционерами состоит в том, чтобы результаты работы бизнеса отражались не только в размере дивидендов, но и в курсовой стоимости акций. Разумная модель управления акционерным капиталом, которая должна быть в каждом акционерном обществе, четко определяет, при каких обстоятельствах компания должна выплачивать дивиденды, а когда проводить buyback.

Компания «МГТС» раскрыла финансовую отчетность по РСБУ за первые три месяца 2017 года.

Выручка компании снизилась почти на 1% - до 9.7 млрд рублей. Доходы по основному направлению - услуги связи - снизились на 2.6% до 6.75 млрд рублей. Что стало причинами снижения - неизвестно, поскольку в ежеквартальных отчетах МГТС такую информацию не раскрывает.

Отдельно стоит упомянуть причины, повлиявшие на структуру выручки компании в 2016 году и ставшие известными после раскрытия отчетности компании по МСФО, а также выхода отчета материнской компании МТС по форме SEC 20-F. Напомним, что совокупная выручка МГТС в 2016 году составила 39.5 млрд рублей и не изменилась по сравнению с 2015 годом. Основная статья выручки - услуги фиксированной связи населению - снизилась на 8.3% (до 12.7 млрд рублей) на фоне снижения абонентов и трафика. Стремительный рост показали доходы от предоставления услуг широкополосного доступа в Интернет физическим лицам, увеличившиеся почти на четверть - до 3.9 млрд рублей - на фоне роста ARPU. На две трети выросла выручка от цифрового телевидения (903 млн рублей), а выручка от мобильной связи выросла в 4.5 раза - до424 млн рублей. Динамика прочих статей была смешанная.

Операционные расходы выросли на 5.4% - до 7.7 млрд рублей на фоне роста расходов на персонал и амортизационных отчислений. В итоге операционная прибыль снизилась почти на 20% - до 2 млрд рублей. Чистые финансовые доходы сократились почти на 30% на снижения процентных ставок по финансовым вложениям и их объема. Напомним, что МГТС не имеет долговой нагрузки. В итоге чистая прибыль компании сократилась на 23.1% - до 2.4 млрд рублей.

По итогам вышедшей отчетности мы понизили прогноз по чистой прибыли на 2017 и будущие годы, отразив более быстрые темпы снижения выручки от предоставления традиционных услуг. Рост потенциальной доходности связан с учетом в нашей модели рекомендованных Советом директоров компании дивидендов, которые превышают чистую прибыль 2016 года почти в 2 раза. Напомним, что выплату на одну обыкновенную и привилегированную акцию могут составить 222 рубля. В своей модели мы также повысили прогноз дивидендных выплат до 100% от чистой прибыли. Таким образом, по нашим оценкам, при нахождении чистой прибыли компании в 2017-2022 гг. в диапазоне 9-9.5 млрд рублей ежегодный дивиденд может составлять от 92 до 100 рублей на оба типа акций. При этом, после выплаты дивидендов по итогам 2016 года у компании останутся финвложения на сумму 13 млрд рублей, которые также могут быть выплачены в виде дивидендов.

Отметим, что по нашим оценкам, в свободном обращении находятся чуть менее 1% обыкновенных акций и около 28% префов. Оба типа акций компании торгуются с P/BV около 1.4 и не входят в число наших приоритетов.

___________________________________________