При заключении договора на продажу земли многие руководители и бухгалтеры сомневаются, облагается ли данная операция налогом на добавленную стоимость. Ошибки в оформлении реализации участков могут повлечь за собой штрафы и прочие нежелательные последствия. В данной статье рассмотрим как осуществляется реализация земельных участков и начисляется НДС.

Что облагается НДС

Все обязательные платежи регламентируются законодательством. Плательщики, объекты, перечень операций, облагаемых и освобождаемых от налога указаны в главе 21 части 2 НК РФ.

Таким образом, согласно ст. 146, в налоговую базу НДС включаются следующие действия плательщиков:

- реализация в России любых товаров, а также услуг, выполнение работ;

- выполнение каких-либо работ для нужд организации;

- передача права собственности физическим и юридическим лицам безвозмездно;

- передача любых товаров для собственного использования, затраты на которые не уменьшают базу по налогу на прибыль;

- ввоз продукции на территорию государства для последующей продажи.

Все прочие операции, не указанные в перечне, налогом не облагаются. Их полный список приведён также в ст. 146 НК РФ.

Реализация земельных участков НДС

Согласно закону, реализация товаров включается в налогооблагаемую базу НДС. Кодекс также утверждает, что данными объектами считается любое имущество, предназначенное для продажи.

Именно этот аспект часто вызывает сомнения, ведь исходя из указанного, реализация участков должна облагаться НДС. Но следует учесть, что товарами считается имущество, созданное или приобретённое специально для последующей перепродажи. То есть, если фирма владела участком некоторое время, после чего было принято решение об открытии торгов, операция по передаче права собственности другой компании не будет включаться в базу НДС.

Это подтверждается Налоговым Кодексом. В ст. 146 приведён список действий, не подлежащих налогообложению. В их числе указаны и операции по продаже земельных участков, а также долей в них.

То есть необходимость расчёта НДС при реализации этого вида недвижимого имущества не возникает.

Нужен ли счет-фактура

Счет-фактура - это документ установленной формы, составляемый продавцом. Заполненный бланк содержит информацию о взаимодействующих сторонах и предмете сделки. Он необходим для получения покупателем права на возврат сумм НДС.

Счет-фактура является основным документом, связанным с НДС. Он оформляется, если одновременно выполняется два условия:

- предприятие-продавец является плательщиком налога;

- проведена операция, подлежащая обложению.

В данном случае также могут возникнуть сомнения в необходимости выписки счёта-фактуры. Документ обязательно должен составляться фирмой, которая является плательщиком НДС, даже если продаваемые товары не облагаются этим налогом. В таком случае в соответствующей графе бланка делается пометка: «Без НДС».

Однако земля не является просто товаром, который не подлежит включению в базу НДС. Реализация участков вовсе не облагается налогом, следовательно, нарушается одно из условий, при которых бланк обязательно выписывается. Таким образом, при продаже земли составлять счёт-фактуру не требуется.

Это вовсе не означает, что выписка документа будет считаться ошибкой и обернётся для компании штрафом от контролирующих органов. Составить и передать покупателю счёт-фактуру при продаже земли можно, но его наличие не является строго обязательным в данной ситуации.

В то же время, операции по реализации долей участков земли объектом обложения НДС не являются (п. 2 ст. 146 НК РФ).

Они не облагаются НДС. Аналогичный итог подвел и Минфин РФ в письме, что не оставляет сомнений (от 02.02.2017 № 03-03-06/1/5397).

Что касается муниципальных участков, то, они, аналогично, не подходят под НДС (6 п. 2 ст. 146 НК РФ). Глядя на абзац 2 п. 3 ст. 161 НК РФ , в котором говорится, что реализация муниципального имущества как-раз попадает под НДС, может сложиться ошибочное мнение.

Особые случаи

В налоговом законодательстве, как и в любом другом, есть некоторые оговорки, дающие льготу, в той или иной степени. Налог, касающийся продажи земли, не является исключением из правил. Разберемся также, какая сумма налогом не облагается.

Если земля в собственности менее 3 лет

Чуть раньше, от описываемого налога освобождалась целая группа населения, владеющие участком больше 3 лет.

С недавнего времени этот срок увеличился и теперь составляет 5 лет.

Исключений для граждан различных категорий (одинокие родители, пенсионер, инвалиды) не предусмотрено. То есть, чтобы продать свой участок и избежать выплат в налоговый фонд страны, придется ждать минимум 5 лет.

С недавнего времени этот срок увеличился и теперь составляет 5 лет.

Исключений для граждан различных категорий (одинокие родители, пенсионер, инвалиды) не предусмотрено. То есть, чтобы продать свой участок и избежать выплат в налоговый фонд страны, придется ждать минимум 5 лет.

Если участок приобретен до 31 декабря 2015 года (то есть до того, как поправка вступила в силу), его владелец может не дожидаться 5-летнего возраста своего имущества.

Если стоимость надела до 1000000 рублей

Если владелец участка, стоимость которого до 1000000 рублей, скажем, 999 999 рублей, хочет реализовать его, то ему не придется тратиться на налоги.

Более детально о том, какой платится налог на продажу дома с земельным участком, можно узнать .

Платят ли пенсионеры?

Пенсионеры склонны полагать, что при любом условии, они освобождаются от уплаты налогов, однако, НК РФ никаких особых льгот на этот счет не предусматривает. Поэтому, при продаже участка, возрастом до 5 лет или стоимостью более 1 млн. рублей, пенсионер попадает под общую категорию налогоплательщиков .

Когда реализация не облагается НДС и НДФЛ?

- При условии, что продано единственное место для жилья семьи и специально для того, чтобы купить другое.

- Если объект был в собственности продавца больше 5 лет.

- Если стоимость не превышает 1 млн. рублей.

- Реализация не облагается НДФЛ или НДС, если стоимость при продаже меньше или равна той, за которую недвижимость была приобретена при покупке.

Как гражданину заполнить декларацию 3-НДФЛ?

Кроме прочего, хрупкие плечи налогоплательщиков нагружаются еще и обязанностью оформления декларации 3-НДФЛ.

Справка: код, который следует указать в 3-НДФЛ по продаже земли – 1510.

Самое простое, что может сделать человек, который далек от налоговых форм и откровенно затрудняется, – это использовать для составления декларации сайт ФНС . Это удобный, интуитивно понятный сервис, который с легкостью осваивают даже закоренелые пенсионеры.

Пункты и страницы, требующие особого внимания

Тем, для кого представляется сложным подтвердить свои расходы на содержание и улучшение участка (до продажи), стоит выбирать именно стандартный вычет (подробнее о том, кому предоставляется налоговый вычет при продаже земельного участка и как его получить, можно узнать , а также более детально о том, как получить налоговый вычет при покупке ЗУ, можно узнать в ). Информация о нем вносится в лист «Е» и прикладывается небольшое заявление о том, что вы, как налогоплательщик, хотели бы использовать именно стандартный вычет. Если заявление не прикрепить (забыть, потерять и т. д.), то эта маленькая оплошность обернется невозможностью использовать законное право на вычет.

Не забывайте, что закон четко ограничивает временные рамки для подачи документа.

Рамки весьма обширны, но все же ограничены. Штрафы за просрочку весьма серьезны для физлиц и очень суровы для юридических.

Не забывайте, что закон четко ограничивает временные рамки для подачи документа.

Рамки весьма обширны, но все же ограничены. Штрафы за просрочку весьма серьезны для физлиц и очень суровы для юридических.

Закон позволяет выбрать удобный способ для подачи документа:

- явиться в УФНС по месту жительства;

- воспользоваться онлайн-формой;

- использовать для этой цели почту;

- отправить форму через свою электронную почту не выходя из квартиры.

Важно: если ваш участок был в долевой собственности (частый пример: пополам между супругами), декларацию подают оба собственника.

Как рассчитать сумму?

Ситуация 1 : Земля в собственности более 5 лет. Гражданка Сидорчук решает продать земельный участок, который купила 6 лет назад за 1 500 000 для строительства, но «руки не дошли». Цена его – 3 200 000 рублей. Казалось бы – прибыль налицо и должна облагаться налогом, но нет, так как владела Сидорчук участком больше 5 лет.

Ситуация 2 : Василий Петров купил себе участок за 750 000 рублей в 2012 году, намереваясь окунуться в радости садоводства и огородничества. Но, понял, что навоз и помидоры – это не его стихия, продал участок в 2013 за 850 000. Стоимость продажи не более 1 000 000, а значит налогом не облагается.

Ситуация 3 . Евгений Сидоров в апреле 2013 купил участок под строительство бизнеса за 2 500 000 рублей. Финансирования не хватило и Евгений продал его через 2 года за 3 000 000. Как считается налог: 3000000 – 1000000= 2000000, которые облагаем 13% налогом, получаем 260 000. Это и будет той суммой, с которой Евгению придется расстаться в пользу ФНС.

Как подать, с какими документами?

Вместе с декларацией в налоговую также стоит предоставить иные документы для подтверждения льготы

, права на использования вычета, чеки и договоры, подтверждающие расходы.

Вместе с декларацией в налоговую также стоит предоставить иные документы для подтверждения льготы

, права на использования вычета, чеки и договоры, подтверждающие расходы.

Несомненно, все эти документы налоговый инспектор может проверить и без вас, поскольку имеет доступ к различным базам данных, однако это условие является обязательным – если нет никаких подтверждающих документов, может получиться так, что и вычета нет, а значит, произойдет перерасчет налогов в пользу увеличения.

Заполнение декларации компанией

Правило, что декларация может оформляться и в бумажном варианте, и в электронном , распространяется и на юридических лиц. При выборе первого, нужно особое внимание уделить качеству заполнения. Выбирайте машиночитаемый бланк, некоторые отделения ФНС отказываются принимать обычные бланки, созданные в таблицах Excel. Бесплатные программы или официальный сайт ФНС предлагает специальные бланки к заполнению.

Внимание: при распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять их между собой скобами.

Никакой принципиальной разницы между физическими и юридическими лицами нет. Обычно этим занимается бухгалтер предприятия, поэтому, в этом плане юр. лицам даже проще, чем физическим.

Основные пункты

Вверху титульного листа (а также вверху каждой страницы декларации) указывается ИНН и КПП. Поле КПП индивидуальные предприниматели не заполняют.

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. Обычно это код 34 (календарный год). Другие периоды возможны при ликвидации организации или прекращении деятельности ИП.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. У ИП код 120, у организаций 210.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организаций пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Алмаз»).

Код ОКВЭД обычно ставится тот, который заявлен как основной при регистрации. Но если у налогоплательщика не одна система , то лучше указывать тот код, который относится именно к деятельности, облагаемой УСН.

Поля для реорганизованных организаций индивидуальные предприниматели и организации, не являющиеся реорганизованными, не заполняют. Номер телефона можно не указывать , но в случае обнаружения ошибок и неточностей в декларации, наличие телефона поможет налоговым инспекторам быстрее донести информацию об этом до налогоплательщика, поэтому поле все-таки стоит заполнить.

Последующие страницы заполняются практически также, как и в случае с физлицом.

Расчет суммы

Юридическое лицо может продать и купить землю и как юр. лицо, и как физическое. В зависимости от того, для какой цели эта земля продается и была ли она зарегистрирована в имуществе предприятия (находится на балансе). Доход от продажи участка (если он есть) будет доходом предприятия и облагается налогом на прибыль (Минфин России в письме от 24 июля 2015 г. № 03-11-11/42684).

Если участок не был на балансе, его продажа облагается НДФЛ

, примеры можно посмотреть выше в статье. Если нет, рассчитывается налог в зависимости от вида налогообложения, ставки, льгот и прочего.

Если участок не был на балансе, его продажа облагается НДФЛ

, примеры можно посмотреть выше в статье. Если нет, рассчитывается налог в зависимости от вида налогообложения, ставки, льгот и прочего.

Ситуация: Был продан участок за 1 700 000, состоящий на балансе предприятия, купленный 10 лет назад за 1 500 000. Прибыль с продажи 200 000 рублей. По УСН доходы облагаются по 6%-ому коэффициенту. Соответственно 200 000*6%=12 000.

Какие еще документы нужно подать?

Другие документы, отличные от тех, которые были перечислены в пункте про физ. лиц к декларации обычно не прикладываются, исключение – стандартная доверенность, если подпись ставится представителем налогоплательщика.

Сроки и порядок взимания

Декларация подается в срок до 30 апреля года, следующего за годом продажи. Если земля была продана в 2017 году, то заполнить декларацию 3-НДФЛ нужно будет в 2018 году до 30 апреля. Оплатить налог необходимо до 15 июля года, следующего за тем, в котором была совершена продажа недвижимости.

Штрафы и санкции за уклонение

Налоговые органы рьяно следят за соблюдением условий налогообложения. Штрафы предусмотрены и для задержки заполнения и подачи декларации, и за опоздание с оплатой, и за игнорирования необходимости уплаты налогов.

Для граждан

Для организаций

- Если декларация не была предоставлена, штраф равен 5% за каждый месяц просрочки (отсчитывается от общей суммы налога). Не больше 30% от всей суммы.

- Штраф до 500 000 рублей, уголовная ответственность.

Важно: если в просрочке виновно ответственное лицо, именно оно и ответит перед судом, если ситуация усугубится. Если ранее предприятие или ИП не имело проблем с налогами, скорее всего уголовное дело не будет заведено, но долг погасить все-же придется.

Итак, мы рассмотрели, облагается ли НДФЛ и НДС реализация земли. Каждый гражданин должен подать декларацию после совершения продажи земли. Если плательщик владеет участком больше 5 лет, или стоимость продажи ниже 1 000 000, он освобождается от налога. Если продавец юридическое лицо, продажа облагается налогом , в соответствии с системой налогообложения, выбранной на предприятии.

Продажа земельного участка ндс для юр лиц 2018

В случае если недвижимость будет продана за большую сумму, чем была приобретена, то взимаемый налог составит 13% от стоимости объекта. Налог при продаже не взимается в случаях если: Была продана единственная жилплощадь семейства специально для приобретения другой. Если объект был во владении более трех лет и его стоимость не превышает 5 миллионов рублей. Если цена, по которой жилплощадь продается меньше или ровна той, по которой она была приобретена. Для этого необходимо предоставить соответствующие документы. Также владелец может быть освобожден от налогов после владения объектом в течение трех лет, если он достался по: Наследству либо был подарен кем-то из близких родственников; Был приватизирован; На основании договора о содержании или иждивении. Размер дохода определяется, исходя из стоимости продажи недвижимости, указанной в договоре.

Облагается ли реализация (продажа) земельных участков ндс?

ИнфоРасчет земельного налога для юридических лиц Рассчитывается земельный налог для ИП и ООО, исходя из:

- кадастровой стоимости участка;

- ставки налога, определенной местными органами власти.

Ставка налога на землю для организации не должна превышать:

- 0,3% от стоимости для участков сельхозназначения, жилищного фонда и его инфраструктуры;

- остальные земли облагаются налогом в 1,5 процента в год.

Размер и ставку налога на землю юрлица рассчитывают самостоятельно (гл. 31 НК РФ) и оплачивают по месту нахождения. Налоговый период - календарный год. По окончании его в налоговую следует предоставить декларацию по земельному налогу. Сроки уплаты земельного налога для юридических лиц до 1 февраля.

Не нужно платить налог за изъятые или ограниченные в обороте земли лесного фонда, государственных водных объектов, заповедников и т. д.

Реализация земельных участков ндс: бухучет

При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам. Но будьте внимательны: порядок оплаты «детского» больничного остался прежним! < … Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2019 года.

Внимание

Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников). Так кто же вправе работать без кассы до середины следующего года? < … Главная → Бухгалтерские консультации Нет, не облагается.

При реализации земли счет-фактуру не составляйте, книгу продаж не заполняйте пп. 6 п. 2 ст. 146, п. 3 ст.

НДС при приобретении земли

169 НК РФ, Письмо Минфина от 27.11.2017 N 03-07-11/78173. Но обязательно заполните разд.

Какие налоги на землю платят юридические лица

НК РФ). К расходам здесь можно отнести нотариальные услуги, оплату кадастровых и технических документов, госпошлину за регистрацию прав на участок. Обязательств по НДС при продаже земельного участка юридическим лицом не возникает, поскольку продажа земли не подлежит налогообложению по НДС. Возможные налоговые риски при покупке земли

- Фирма должна быть действующей.

Если деятельность не ведется, а на балансе фирмы только земельный участок, это может стать поводом для повышенного внимания налоговых органов. - Если при реализации земли цена была занижена, то налоговая вправе доначислить налог, учитывая рыночную стоимость участка, а также дополнительно наложить штраф и пеню.

- Если конечным покупателем земли является юридическое лицо, следует обратить внимание, на предельную сумму расчета наличными между организациями - на сегодня 100 тыс.

При заключении договора на продажу земли многие руководители и бухгалтеры сомневаются, облагается ли данная операция налогом на добавленную стоимость. Ошибки в оформлении реализации участков могут повлечь за собой штрафы и прочие нежелательные последствия. В данной статье рассмотрим как осуществляется реализация земельных участков и начисляется НДС.

Что облагается НДС Все обязательные платежи регламентируются законодательством. Плательщики, объекты, перечень операций, облагаемых и освобождаемых от налога указаны в главе 21 части 2 НК РФ. Таким образом, согласно ст.

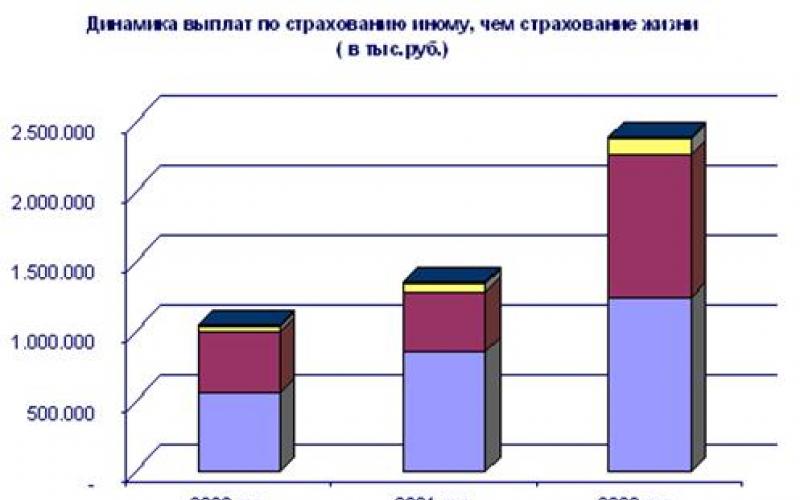

Вернуться назад на Земельный налог 2018В обязанности продавцов земельных участков включается выплата налога на доходы физических лиц (НДФЛ). Однако отдельные категории лиц могут быть освобождены от его взимания, а другие – получить значительные вычеты. Обратите внимание, что все положения, описанные в данной статье, актуальна по сей день.

Никаких поправок, касающихся налога с продажи земельного участка не принималось. Уплачивать налог при продаже земельного участка или дачи должны физические лица, являющиеся собственниками этого недвижимого имущества в течение менее чем пяти лет. Однако для некоторых категорий собственников земельных участков этот срок снижен до трех лет.

НДС включаются следующие действия плательщиков:

- реализация в России любых товаров, а также услуг, выполнение работ;

- выполнение каких-либо работ для нужд организации;

- передача права собственности физическим и юридическим лицам безвозмездно;

- передача любых товаров для собственного использования, затраты на которые не уменьшают базу по налогу на прибыль;

- ввоз продукции на территорию государства для последующей продажи.

Все прочие операции, не указанные в перечне, налогом не облагаются. Их полный список приведён также в ст. 146 НК РФ. Реализация земельных участков НДС Согласно закону, реализация товаров включается в налогооблагаемую базу НДС. Кодекс также утверждает, что данными объектами считается любое имущество, предназначенное для продажи.

Именно этот аспект часто вызывает сомнения, ведь исходя из указанного, реализация участков должна облагаться НДС. Но следует учесть, что товарами считается имущество, созданное или приобретённое специально для последующей перепродажи. То есть, если фирма владела участком некоторое время, после чего было принято решение об открытии торгов, операция по передаче права собственности другой компании не будет включаться в базу НДС.

Нужен ли счет-фактура Счет-фактура - это документ установленной формы, составляемый продавцом. Заполненный бланк содержит информацию о взаимодействующих сторонах и предмете сделки.

В избранноеОтправить на почту Реализация земельных участков НДС облагается или нет? Такой вопрос, как правило, возникает при продаже недвижимости. Ответ на него очень важен, так как участники сделки должны четко понимать, следует ли им уплачивать НДС и оформлять соответствующие документы. В нашей статье этот вопрос рассмотрен подробно. Облагается ли реализация земельных участков НДС Облагается ли продажа муниципальной земли НДС Итоги Облагается ли реализация земельных участков НДС Обязанность по уплате того или иного налога возникает при наличии соответствующего объекта налогообложения у налогоплательщика (п. 1 ст. 38 НК РФ). Но если объект налогообложения отсутствует, то нет и основания исчислять и уплачивать налог в бюджет. В пп. 1 п. 1 ст. 146 НК РФ указано, что объектом обложения НДС, в частности, является реализация товаров (работ, услуг) на территории РФ. Согласно п. 1 ст.

Льготное налогооблажение Некоторые организации пользуются льготами по земельному налогу. В налоговом кодексе перечислены условия предоставления льгот, например, при прохождении по участку государственной автодороги владелец участка освобождается от уплаты земельного налога. Также не предусмотрено налогообложение участков в свободных экономических зонах, если владельцы являются резидентами. В данном случае освобождение от налогообложения действует только первые пять лет с момента вступления в право собственности. Местные администрации имеют право на введение дополнительных льгот и снижение налоговой ставки. Подробности о начислении, уплате и налоговых льготах для юридических лиц изложено в документе ФНС РФ от 13.07. 2011 г.

Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников. < … Труд после окончания рабочего дня – не всегда сверхурочная работа Если сотрудник регулярно остается после работы, чтобы доделать незаконченные в течение рабочего дня дела, это еще не значит, что ему нужно оплачивать сверхурочные часы. < …

Нахождение в пределах территории РФ в течение более 183 календарных дней в году позволяет лицу считаться резидентом. Остальные лица являются нерезидентами. Важно отметить, что придание гражданину статуса нерезидента не зависит только от его реального пребывания в пределах территории РФ. Каждый вопрос решается индивидуально, в том числе с учетом наличия постоянного места жительства в стране.

Для резидентов РФ размер налоговой ставки устанавливается в 13%. В отношении же нерезидентов он повышается до 30%. Таким образом, если земельные участок продается за 7.420.000 руб., то сумма НДФЛ будет равна 964.000 руб. для резидентов (7.420.000 x 0,13) и для нерезидентов – 2.260.000 руб. (7.420.000 x 0,3). В этом плане в 2018 году ничего не изменилось. Существует два вида налоговых вычетов: имущественный вычет; расходный вычет.

Реализация земельных участков ндс: учет

НДС и земля

"Реализация земельного участка: налогообложение доходов". Финансовая газета. Региональный выпуск, 2010, N 4

В случае продажи предприятием земельного участка при определении налогооблагаемой базы по налогу на прибыль важно знать, как он был получен: в результате приватизации, безвозмездно или куплен для перепродажи.

В соответствии со ст. 247 НК РФ объектом обложения налогом на прибыль организаций признается полученная налогоплательщиком прибыль — доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с гл. 25 НК РФ.

Если с определением дохода проблем, скорее всего, не возникнет, достаточно определить цену в договоре, то с расходами все не так просто.

Для этого необходимо учитывать, как именно земельный участок оказался в собственности компании.

Продавая земельный участок, приобретенный раньше у организации или физического лица, следует руководствоваться нормами ст.

Реализация земельных участков не облагается ндс

268 НК РФ с учетом того обстоятельства, что согласно ст. 256 НК РФ земля не является амортизируемым имуществом.

В соответствии с пп. 2 п. 1 ст. 268 НК РФ при реализации прочего не амортизируемого имущества налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения (создания) этого имущества.

В случае когда земельный участок изначально приобретался с целью дальнейшей перепродажи, он относится в целях налогообложения к товарам.

В соответствии с пп. 3 п. 1 ст. 268 НК РФ при реализации земельных участков, приобретенных для перепродажи, налогоплательщик вправе уменьшить доходы от таких операций на сумму расходов, связанных с приобретением этих земельных участков.

Важно помнить, что, если земельный участок приобретался с целью дальнейшей перепродажи и отражен организацией в составе товаров, регистрировать переход к покупателю права собственности на земельный участок все равно нужно (п. 1 ст. 551 ГК РФ).

Если реализуется земельный участок, полученный в результате приватизации, то при исчислении налоговой базы по налогу на прибыль расходами признается его стоимость, отраженная в бухгалтерском учете. Это связано с тем, что ранее при приватизации государственного или муниципального имущества в целях налогообложения прибыли такое имущество было принято налогоплательщиком по стоимости, определяемой по данным бухгалтерского учета у передающей стороны.

Когда земельный участок получен безвозмездно, его стоимость в составе расходов в целях налогообложения прибыли не учитывается (Письмо Минфина России от 17.07.2007 N 03-03-06/1/488).

Финансовый результат от реализации земельного участка, приобретенного не для продажи из земель, находящихся в государственной или муниципальной собственности, определяется в порядке, предусмотренном ст. 264.1 НК РФ.

Прибыль (убыток) от реализации права на земельный участок определяется как разница между ценой реализации и не возмещенными налогоплательщику затратами, связанными с приобретением права на этот участок. Под невозмещенными затратами понимается разница между затратами на приобретение права на земельный участок и суммой расходов, учтенных для целей налогообложения до момента реализации указанного права в порядке, установленном п. 3 ст. 264.1 НК РФ.

Убыток от реализации прав на земельный участок имеет место в случае, если не возмещенные налогоплательщику затраты, связанные с приобретением права на этот участок, превышают цену его реализации.

Существует два варианта списания таких расходов (Письмо Минфина России от 31.10.2007 N 03-03-06/1/752):

1) списание убытка налогоплательщиками, которые самостоятельно определили срок признания расходов на приобретение права на земельный участок, может быть произведено равномерно в течение периодов, указанных в пп. 1 п. 3 ст. 264.1, т.е. в течение 5 лет, либо срока, самостоятельно установленного налогоплательщиком для признания расходов на приобретение права на земельные участки, если такой срок превышает 5 лет;

2) налогоплательщиками, которые самостоятельно не определяли срок признания расходов на приобретение права на земельные участки и признают такие расходы в размере, не превышающем 30% налоговой базы предыдущего налогового периода, списание убытка производится равномерно в течение фактического срока владения этим участком.

Если реализуется земельный участок вместе с находящимся на нем зданием, следует руководствоваться пп. 1 п. 5 ст. 264.1 НК РФ, согласно которому прибыль (убыток) от реализации зданий (строений, сооружений) принимается для целей налогообложения в порядке, установленном гл. 25 НК РФ, в частности ст. 268 НК РФ. При реализации зданий (строений, сооружений) как амортизируемого имущества организация может уменьшить полученные доходы на остаточную стоимость такого имущества, а также на сумму расходов, непосредственно связанных с реализацией этих объектов. Если при этом получен убыток, то он будет включаться в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования и фактическим сроком эксплуатации объекта до момента его реализации (п. 3 ст. 268 НК РФ).

Следует помнить, что при реализации имущества и (или) имущественных прав, указанных в ст. 268 НК РФ, налогоплательщик также вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по оценке, хранению, обслуживанию и транспортировке реализуемого имущества. При этом при реализации покупных товаров расходы, связанные с их покупкой и реализацией, формируются с учетом положений ст. 320 НК РФ.

ООО "Бейкер Тилли Русаудит"

Подписано в печать

Можно ли принять к вычету НДС, уплаченный при покупке земли? МНС и Минфин по-разному отвечают на этот вопрос.

До 1 января 2004 года все фирмы, у которых земля находится в постоянном (бессрочном) пользовании, обязаны или переоформить ее в аренду, или приобрести в собственность. Это требование закреплено в Законе от 25 октября 2001 г. № 137-ФЗ «О введении в действие Земельного кодекса РФ». Будет ли этот срок отодвинут до 1 января 2006 года (именно такой законопроект разработан Минэкономразвития), пока не известно. Поэтому сейчас многие фирмы сталкиваются с вопросами уплаты налогов при покупке земли. Чиновники отвечают лишь на некоторые из них. Так, вычетам НДС по приобретенным земельным участкам посвящены письма Минфина от 1 сентября 2003 г. № 04-03-01/124 и МНС от 22 июля 2003 г. № ВГ-6-03/807.

Начисление НДС

Продажа земельных участков облагается НДС. Это следует из подпункта 1 пункта 1 статьи 146 Налогового кодекса, согласно которому объектом обложения НДС признается реализация товаров (работ, услуг) и передача имущественных прав. При этом товаром считается любое имущество, которое реализуется или предназначено для реализации. На это указано в пункте 3 статьи 38 Налогового кодекса.В соответствии с пунктом 1 статьи 130 Гражданского кодекса земельные участки являются недвижимым имуществом. А значит, при их реализации нужно платить НДС. Этой точки зрения придерживаются оба ведомства.

Платить НДС фирма должна при покупке как частных земель, так и участков, находящихся в государственной или муниципальной собственности. В последнем случае плательщиком налога, по мнению налоговиков, будет продавец земли, указанный в договоре купли-продажи. Об этом сказано в письме МНС от 19 февраля 2003 г. № ВГ-9-03/40.

Обратим внимание, что фирма должна зарегистрировать право собственности на приобретенный земельный участок. Это предусмотрено пунктом 1 статьи 551 Гражданского кодекса. До этого момента расходы на его приобретение следует учитывать на субсчете «Приобретение земельных участков», открытом к счету 08 «Вложения во внеоборотные активы». Для этого нужно сделать проводки:

– отражены затраты, связанные с приобретением земельного участка;

Дебет 19 Кредит 60

– учтена сумма НДС по приобретенному участку;

Дебет 60 Кредит 51

– оплачен земельный участок.

Пример10 октября 2003 года ЗАО «Северный ветер» приобрело участок земли стоимостью 720 000 руб., в том числе НДС – 120 000 руб. В этом же месяце фирма подала документы на государственную регистрацию земельного участка. 15 октября за госрегистрацию было уплачено 10 000 руб.

Дебет 08 субсчет «Приобретение земельных участков» Кредит 60

– 600 000 руб. (720 000 – 120 000) – отражены затраты на покупку земельного участка;

Дебет 19 Кредит 60

– 120 000 руб. – учтена сумма НДС по приобретенному земельному участку;

Дебет 60 Кредит 51

– 720 000 руб. – оплачен земельный участок.

Дебет 76 Кредит 51

– 10 000 руб. – перечислены деньги за регистрацию земли;

Дебет 08 субсчет «Приобретение земельных участков» Кредит 76

– 10 000 руб. – включены в первоначальную стоимость земли расходы по ее регистрации.

–конец примера–

Можно ли принять НДС к вычету

Мнение МинфинаПредставители Минфина считают, что покупатель земельного участка имеет полное право принять к вычету НДС, который был уплачен при его приобретении. Аргументация чиновников проста. Статья 171 Налогового кодекса позволяет уменьшать сумму начисленного налога на сумму уплаченного. Следовательно, покупатель земельного участка тоже может воспользоваться этой возможностью.

Если фирма придерживается точки зрения Минфина, то НДС по земельному участку она поставит к вычету в том же месяце, когда он будет зарегистрирован и включен в состав основных средств. Конечно, если у нее есть выданный продавцом счет-фактура, а сам участок будет использоваться для деятельности, облагаемой НДС. Однако распорядители государственной и муниципальной земли, которые ведают ее продажей, далеко не всегда выставляют счета-фактуры. А без них у фирмы нет права на возмещение налога. Если получить его все же удастся, в учете нужно сделать проводки:

– земельный участок учтен в составе основных средств;

– принят к вычету НДС по земельному участку.

В противном случае сумму уплаченного НДС нужно будет включить в стоимость земельного участка.

Пример

Воспользуемся условиями предыдущего примера.

10 ноября 2003 года ЗАО «Северный ветер» зарегистрировало право собственности на приобретенный земельный участок. Кроме того, фирма получила счет-фактуру от его продавца.

Бухгалтер фирмы включил участок в состав основных средств и принял к вычету НДС по нему. В учете это было отражено следующим образом:

Дебет 01 Кредит 08 субсчет «Приобретение земельных участков»

– 610 000 руб. (600 000 + 10 000) – земельный участок учтен в составе основных средств;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 120 000 руб. – принят к вычету НДС по приобретенному земельному участку.

– конец примера –

Мнение налоговиков

МНС придерживается противоположной точки зрения. По мнению налоговиков, фирма не может принять к вычету НДС, уплаченный при покупке земельного участка. Налог нужно включить в стоимость земли. Дело в том, что в соответствии с пунктом 1 статьи 256 Налогового кодекса земля не подлежит амортизации. Следовательно, затраты на ее приобретение не уменьшают облагаемую налогом прибыль. А значит, покупатель земельного участка не имеет права на вычет. Такую позицию налоговики заняли уже давно (см., например, письмо УМНС по Московской области от 4 июня 2001 г. № 06-01/1479) и отказываться от нее пока не собираются.

С одной стороны, безопаснее было бы согласиться с налоговым ведомством. Однако цены на землю продолжают расти, и суммы НДС, которые фирма должна будет «подарить» бюджету, становятся все больше. Поэтому есть смысл поспорить с МНС. Для этого нужно доказать, что фирма имеет право включить стоимость земельного участка в состав расходов, учитываемых при расчете налога на прибыль.

Глава 25 Налогового кодекса каких-то особых правил на этот случай не устанавливает. Следовательно, нужно руководствоваться общим порядком. Согласно пункту 1 статьи 252 Налогового кодекса, расходы фирмы уменьшают облагаемую налогом прибыль в том случае, если они:

– экономически обоснованны;

– документально подтверждены;

– направлены на получение дохода.

В зависимости от вида приобретенного имущества, его стоимость следует включать в состав расходов единовременно или постепенно (то есть через амортизацию).

На земельные участки амортизация не начисляется. Об этом сказано в пункте 2 статьи 256 Налогового кодекса. Поэтому переносить стоимость земли на расходы через амортизационные отчисления нельзя. Однако в этом пункте к «неамортизируемым» объектам вместе с землей отнесены также товары и материально-производственные запасы. Их стоимость можно учесть при расчете налога на прибыль. Это можно сделать в том случае, если соблюдаются два условия:

– расходы на приобретение имущества соответствуют общим требованиям, перечисленным в статье 252 Налогового кодекса;

– этих расходов нет в перечне, приведенном в статье 270 Налогового кодекса.

В статье 270 Налогового кодекса о расходах на приобретение земельных участков не сказано. В ней говорится лишь о затратах на приобретение или создание амортизируемого имущества, к которому земля не относится. Следовательно, расходы на землю, как и расходы на товары и ТМЦ, все-таки можно отражать в налоговом учете. Главное, чтобы фирма использовала приобретенный участок для своей предпринимательской деятельности, а сделка и все связанные с ней расходы были документально подтверждены. А значит, суммы НДС, которые были уплачены при покупке земли, фирма сможет принять к вычету.

Тем, кто решил поступить таким образом, единовременно списывать стоимость участка не стоит. Лучше воспользоваться принципом равномерности признания доходов и расходов, который закреплен в пункте 1 статьи 272 Налогового кодекса, и списывать расходы на покупку земли постепенно, например, как в бухучете списываются расходы будущих периодов. Выбранный фирмой способ равномерного списания расходов на покупку земли нужно закрепить в ее учетной политике. Это может стать дополнительным аргументом в вашу пользу в суде.

Т.А. Евдокимова, эксперт АГ «РАДА»

Правовая регламентация купли-продажи земли: согласно ст. 549 ГК РФ, по договору купли-продажи недвижимого имущества продавец обязуется передать в собственность покупателя земельный участок, здание, сооружение, квартиру или другое недвижимое имущество. В договоре продажи недвижимости должны содержаться все характеристики объекта (адрес, расположение, площадь) - при отсутствии хотя бы одного из них договор считается не заключенным. На данное обстоятельство обратил внимание Президиум ВАС РФ в постановлении от 27 апреля 2002 г. № 11011/01.

Договор продажи недвижимости заключается в письменной форме путем составления одного документа, подписанного сторонами. Несоблюдение формы договора продажи недвижимости влечет его недействительность. Договор продажи недвижимости обязательно должен предусматривать цену этого имущества. При отсутствии в договоре согласованного сторонами в письменной форме условия о цене недвижимости договор о ее продаже считается не заключенным. Если иное не предусмотрено законом или договором продажи недвижимости, установленная в нем цена здания, сооружения или другого недвижимого имущества, находящегося на земельном участке, включает цену передаваемой с этим недвижимым имуществом соответствующей части земельного участка или права на нее.

В тех случаях, когда цена недвижимости в договоре продажи недвижимости установлена на единицу ее площади или иного показателя ее размера, общая цена такого недвижимого имущества, подлежащая уплате, определяется исходя из фактического размера переданного покупателю недвижимого имущества.

По договору продажи здания, сооружения или другой недвижимости покупателю одновременно с передачей права собственности на такую недвижимость передаются права на ту часть земельного участка, которая занята этой недвижимостью и необходима для ее использования.

В случае, когда продавец является собственником земельного участка, на котором находится продаваемая недвижимость, покупателю передается право собственности либо предоставляется право аренды или предусмотренное договором продажи недвижимости иное право на соответствующую часть земельного участка - сайт. Однако если договором не определено передаваемое покупателю недвижимости право на соответствующий земельный участок, к покупателю переходит право собственности на ту часть земельного участка, которая занята недвижимостью и необходима для ее использования.

Следует иметь в виду, что особенности купли-продажи земельных участков установлены ст. 37 Земельного кодекса РФ от 25 октября 2001 г. № 136-ФЗ. Приобретение земельных участков, принадлежащих государству, возможно либо на аукционе (открытом или закрытом), либо на конкурсе в порядке, установленном постановлением Правительства РФ от 11 ноября 2002 г. № 808. В ст. 146 НК РФ установлено, что объектом обложения НДС в том числе признается и продажа товаров, а товаром, согласно ст. 38 НК РФ, признается имущество, относящееся к категории имущества в соответствии с ГК РФ (в частности, согласно ст. 130 ГК РФ, земельные участники отнесены в недвижимому имуществу).

Таким образом, продажа земельных участков должна облагаться НДС - на данное обстоятельство обращено внимание в письме МНС России от 19 февраля 2003 г. № ВГ-9-03/40 (отметим, что для периода до 1 января 2001 года суды не признавали реализацию земельных участков облагаемой НДС операцией - см., в частности, постановление ФАС Московского округа от 4 июля 2003 г. по делу № КА-А41/4448-03). Вместе с тем следует обратить внимание, что ст. 143 НК РФ к плательщикам НДС отнесены лишь организации и индивидуальные предприниматели, в то время как Российская Федерация как государство плательщиком НДС не является.

Если покупатель земельного участка предполагает использовать земельный участок для осуществления деятельности, приводящей к появлению объектов налогообложения НДС, предусмотренных ст. 146 НК РФ, то, согласно ст.ст. 171 и 172 НК РФ, он имеет право на налоговый вычет сумм уплаченного НДС в общеустановленном порядке - на это обстоятельство обращено внимание в письмах Минфина России от 1 сентября 2003 г. № 04-03-01/124 и от 6 октября 2003 г. № 04-03-11/82. Однако налоговые органы придерживаются иного мнения, аргументируя его следующим:

- согласно п. 2 ст. 256 НК РФ, земля не подлежит амортизации при

исчислении налога на прибыль;

- согласно п. 6 ст. 171 и п. 5 ст. 172 НК РФ, суммы НДС по капитальным вложениям

подлежат вычету только после ввода в эксплуатацию объектов основных средств и

начала амортизации их в налоговом учете;

- поскольку земельные участки не вводятся в эксплуатацию и не амортизируются, то

и вычет НДС по ним предъявлять нельзя.

Однако, если внимательно проанализировать содержание п. 6 ст. 171 и п. 5 ст. 172 НК РФ, то становится очевидным, что специальные правила по вычету входного НДС установлены не для всех основных средств, а только для тех, которые вводятся в эксплуатацию в результате капитального строительства - сайт. Земельные участники же не требуют ни сборки, ни монтажа, ни строительства, поэтому в их отношении применяется общий порядок, установленный третьим абзацем п. 1 ст. 172 НК РФ - вычеты по прочим объектам основных средств (к ним относятся в том числе и земельные участки) производятся «после принятия на учет данных основных средств», то есть без каких-либо дополнительных ограничений в виде «ввода в эксплуатацию» и «начала амортизации».

Выводы: Реализация земельных участков облагается НДС, если эта операция производится плательщиком НДС. Покупатель земельного участка имеет право на вычет уплаченной суммы НДС после принятия на учет земельного участка в качестве объекта основных средств (то есть после государственной регистрации права собственности в Едином реестре) при условии, что данный земельный участок будет использоваться в деятельности, облагаемой НДС согласно ст. 146 НК РФ .