Приближается дата ежемесячного платежа, а денег нет. Не стоит паниковать и скрываться от банка. Это чревато штрафами и испорченной кредитной историей. Далее расскажем, как можно законно снизить сумму платежа по кредиту на примере крупнейших банков.

Можно ли не платить кредит

У заёмщика, попавшего в трудную жизненную ситуацию, есть несколько вариантов не выплачивать долг по кредиту или получить временную передышку:

- договориться с банком о кредитных каникулах;

- надеяться на выплату от страховой компании;

- подать заявление о банкротстве;

- признать договор недействительным через суд.

Конечно, можно пойти и другим путем: просто перестать отвечать на звонки кредитора. Но так делать не рекомендуется. Сумма долга будет расти как снежный ком за счёт штрафов и пени, ко взысканию , а кредитная история испортится настолько, что заём впоследствии не выдаст ни один банк.

Если при получении кредита заёмщик дополнительно заключил договор страхования, покрыть задолженность перед банком может страховая компания.

Страховыми случаями в разных ситуациях выступают:

- потеря работы;

- временная нетрудоспособность из-за болезни или травмы;

- получение инвалидности.

Обращайте внимание на условия полиса. Не все СК готовы погасить 100% долга. Например, АльфаСтрахование по одному из продуктов в случае временной утраты трудоспособности компенсирует банку сумму, равную трём ежемесячным платежам. Другими словами, заёмщику дают время, чтобы встать на ноги и продолжить платить по кредиту.

Если финансовое состояние заёмщика близко к краху, выходом может стать процедура банкротства. Закон устанавливает ряд условий её запуска. Чтобы начать процесс о банкротстве, нужно подать иск в арбитражный суд. Долги кредиторам раздадут за счёт продажи имущества заёмщика. Если взять с него нечего, он будет освобождён от всех задолженностей.

Вариантом списать долг может стать признание кредитного договора недействительным. Это возможно, если была заключена кабальная сделка. Сразу скажем, что доказать это крайне сложно. Лучше сразу обратиться к опытному юристу.

Чаще всего кабальные условия предлагают микрофинансовые организации. Понятие такой сделки дает статья 179 ГК РФ. Чтобы суд признал договор кабальным, должно быть соблюдено хотя бы одно из следующих условий:

- кредитор применил насилие или угрозы;

- одну из сторон обманули или не сообщили важные условия сделки;

- заёмщик был вынужден пойти на невыгодные для себя условия из-за тяжёлой жизненной ситуации.

В этих случаях нужно подать иск в суд и добиваться признания договора недействительным.

Как законно уменьшить платёж

Отсрочка

Отсрочку ещё называют кредитными каникулами. Банк разрешает заёмщику какое-то время платить одни проценты или, наоборот, погашать только основной долг. В некоторых случаях клиентов полностью освобождают от обязанности вносить ежемесячный платёж на срок от 1 месяца до года. Чаще всего этот способ используют при долгосрочных кредитах – автозаймах и ипотеке.

Когда стоит брать: при нештатных ситуациях, когда заёмщик уверен, что ситуация в скором времени нормализуется и он сможет вносить ежемесячные платежи. Этот вариант не подходит для тех, у кого не предвидится финансовых поступлений в ближайшем будущем.

Как получить:

- обратиться в банк с заявлением, в котором указать причину предоставления отсрочки;

- взять с собой паспорт, копию кредитного договора, документы, подтверждающие ухудшение материального положения;

- дождаться ответа и внимательно изучить предложенные условия.

Плюсы:

- ежемесячный платёж становится меньше или вовсе отменяется на какое-то время;

- заёмщик получает возможность решить финансовые проблемы.

Минус у этого варианта один – при увеличении срока кредитования растёт сумма переплаты. Кроме того, при неверном расчёте кредитные каникулы могут не помочь, а ухудшить финансовое положение.

Пример:

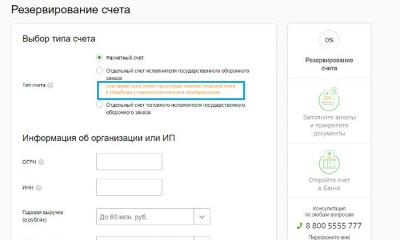

Кредитные каникулы предоставляют многие банки. Например: ВТБ, Промсвязьбанк, Почта Банк, Восточный, Банк Хоум Кредит. Доступна услуга в том числе по , на примере которого мы и рассмотрим принцип действия каникул. Отсрочку здесь оформляют дополнительным соглашением к договору. Она предоставляется на срок от 3 месяцев до года. После окончания каникул банк составляет новый график погашения кредита. Штрафные санкции при этом не начисляются.

К примеру, клиент взял ипотеку на 10 лет. Стоимость квартиры – 2 млн руб. Первоначальный взнос – 600 тыс. руб., сумма кредита – 1,4 млн руб. Ежемесячный платёж со ставкой 9,59% составит 18 тыс. руб. Предположим, заёмщик добросовестно погашает кредит в течение 7 лет, но в его семье рождается ребёнок, и банк соглашается на отсрочку.

В течение года клиент сможет платить только проценты. В конце срока они составляют меньшую часть от суммы ежемесячного платежа. В нашем случае в течение года заёмщику придется отдавать каждый месяц не 18 тыс. руб., а 4 тыс. руб. Сумма займа, так называемое тело кредита, останется неизменной.

Поскольку срок кредитования не увеличивается, величину основной задолженности, которую заёмщик не доплатил за время отсрочки, после кредитных каникул поделят на оставшееся количество месяцев и добавят к сумме ежемесячного платежа. Нужно быть готовым к тому, что она немного вырастет. Переплаты в этом случае не будет.

Реструктуризация

Плюсы:

- получение удобного графика погашения долга;

- уменьшение ежемесячного платежа;

- сохранение положительной кредитной истории.

Минусы:

- увеличение срока кредитования;

- значительная переплата.

Пример:

Чтобы принцип действия реструктуризации стал более понятен, разберём ее на примере ВТБ. Заёмщик взял 700 тыс. руб. в кредит на два года по ставке 13,9%. Ежемесячный платеж составляет 33,5 тыс. руб. Итоговая переплата при погашении по графику – 105,8 тыс. руб. В течение полугода клиент исправно вносил платежи, но по состоянию здоровья его перевели на нижеоплачиваемую должность. Ежемесячный платёж стал непосильным. Остаток долга перед банком составил 542,7 тыс. руб.

Банк предложил следующий план реструктуризации: увеличение срока кредитования на год. Ежемесячный платеж снизился до 21,5 тыс. руб. При этом общая переплата выросла до 147 тыс. руб.

Рефинансирование

(или перекредитование) – это перевод долга из одного кредитного учреждения в другое. Рефинансировать можно:

- потребительский кредит;

- ипотеку;

- автокредит;

- кредитную карту.

В каждом банке свои условия. Рассмотрим этот вариант на примере Сбербанка. Для рефинансирования кредита необходимо, чтобы:

- срок действия займа составлял 6 месяцев или более;

- задолженность погашалась своевременно в течение года или в течение фактического периода кредитования, если заём оформлен менее 12 месяцев назад;

- до окончания кредитного договора оставалось не менее 90 дней;

- по действующим займам не проводилась реструктуризация.

Когда стоит рефинансировать кредит: если заёмщик имеет несколько кредитов в разных банках и хочет объединить их в один. Также этот вариант можно использовать, если ставка при рефинансировании ощутимо ниже, чем по действующим займам.

Как получить:

Обратитесь в банк с документами:

- анкетой-заявлением;

- копиями кредитных договоров;

- паспортом;

- бумагами, подтверждающими финансовое состояние и трудовую занятость.

Документы нужно подать в офис по месту регистрации. Заявку в Сбербанке рассматривают в течение 2 дней, а в течение месяца уже выдают кредит.

Плюсы:

- вместо нескольких кредитов выплачивается один;

- уменьшение процентной ставки;

- снижение ежемесячного платежа;

- экономия времени за счет внесения денег только в один банк.

Минусы:

- иногда требуется разрешение банка-кредитора;

- возможны дополнительные расходы (на страхование, оценку жилья в случае с ипотекой);

- некоторые банки ограничивают число рефинансируемых кредитов (например, в Сбербанке можно объединить не более пяти).

Пример:

Заёмщик оформил ипотеку на жилье в сумме 2,4 млн руб. под 12% годовых. Срок кредитования – 13 лет. Ежемесячный платеж составил 30 448 руб.

Через 3 года клиент решил рефинансировать ипотеку под 9,3% годовых. Он взял новый жилищный заём на 10 лет. Сумма ежемесячного платежа снизилась до 27 111 руб.

Когда банк пойдёт навстречу

Если подать заявление до возникновения первой просрочки и убедить банк в том, что платежи по действующим условиям кредита в ближайшее время будут невозможны, учреждение пойдет навстречу.

На практике банки принимают в качестве уважительных следующие причины:

- увольнение из-за массового сокращения или ликвидации предприятия;

- пополнение в семье;

- серьёзная болезнь.

Каждую из них придется подтвердить документами.

Последствия просрочки

Если просрочка по кредиту уже есть, заёмщику позвонит сотрудник банка, чтобы уточнить причину и узнать, когда будет внесен платёж. На следующий день после даты, указанной в графике, начнут начисляться пени и штрафы. В итоге задолженность за незначительное время может вырасти в разы.

Если клиент не отвечает на звонки, финансовая организация направляет официальную претензию. В ней указывают сумму задолженности, величину пени и штрафов, а также требование погасить образовавшуюся задолженность.

Банк может обратиться к коллекторам, подключить своих взыскателей или подать в суд.

В первых двух случаях заёмщику будут звонить, приходить домой и на работу. При автокредитах и ипотеке банк вправе расторгнуть договор и забрать у клиента заложенное имущество (квартиру или машину).

Почему не нужно бояться суда по кредиту

Суд встанет на сторону заёмщика, если последний докажет, что не платил по кредиту из-за тяжёлой жизненной ситуации. В пользу должника также сыграет попытка урегулировать ситуацию с банком. Суд может снизить размер долга, списав пени или штрафы, если их величина окажется несоразмерной сумме займа. Кроме того, судья вправе утвердить новый график платежей, который устроит и заёмщика, и банк. Также клиент может попросить предоставить временную отсрочку.

Лучшие материалы

Со скольких лет дают кредит

Законодательство о банковской деятельности прямо не устанавливает минимальный возраст заёмщика, поэтому многих интересует вопрос, со скольких лет можно взять кредит. Разберёмся, какие требования к возрасту заёмщика действуют в банках.

Документы для рефинансирования

Деньги банка помогают оплатить желаемое даже с дырой в бюджете. Если в процессе погашения кредита появляется более выгодное предложение, нелишне задуматься о перекредитовании. Что нужно подготовить для рефинансирования кредита, расскажем в статье.

Кредит без согласия супруга: стоит ли он того

Среди распространённых причин для семейных ссор и даже разводов психологи называют кредиты и ипотеку. Если один член семейства взял деньги в долг без ведома и согласия второго, решить вопрос полюбовно будет сложно. Но не невозможно. Объясняем, стоит ли идти на такой риск.

Страхование жизни и здоровья при оформлении кредита

Банки стараются минимизировать риски при выдаче кредитов. Распространённый способ – страхование жизни и здоровья заёмщика. Так как обязательной услуга не является, многие клиенты от неё отказываются. Но это оправдано не всегда. Разберёмся, что даёт страховка при получении кредита.

Сколько стоят кредитные каникулы

Если у заёмщика сложная жизненная ситуация и ему нужна передышка от выплаты займа, можно воспользоваться так называемыми кредитными каникулами. Они доступны только добросовестным клиентам, не допускавшим просрочек. Во сколько обойдётся уход на каникулы, читайте дальше.

5 непростительных ошибок при досрочном погашении кредита

С 2011 года поправки в ст. 809 и 810 ч. 2 Гражданского кодекса запретили кредиторам накладывать штрафы за досрочную выплату займов. Но количество неприятностей, с которыми сталкиваются клиенты банков, не уменьшается. Разбираемся, какие ошибки при погашении кредита раньше срока дорого обойдутся невнимательным заёмщикам.

За нами государство: кредиты для бюджетников

Получить кредит для сотрудников государственных и муниципальных учреждений – не проблема. И в государственных, и в коммерческих банках будут рады таким клиентам. Но это не всегда значит, что заём выдадут на выгодных условиях. Где и как бюджетникам получить кредит под самый низкий %, читайте в этой статье.

Что выбрать: аннуитетные или дифференцированные платежи

Кредит можно выплачивать по-разному: равными частями или разделить на разные по размеру платежи. В основе лежат два типа погашения задолженности – аннуитетный и дифференцированный.

Кто лучше

Стоимость бренда Сбербанка оценили в 13,2 млрд долл.

За прошедший год стоимость бренда Сбербанка подросла почти на 900 млн долларов – до 13,2 млрд долларов. Таковы данные рейтингового агентства Brand Finance. На сегодняшний день Сбербанк по-прежнему является самой дорогой отечественной торговой маркой.В общемировом рейтинге Brand Finance Global 500 Сбербанк за 12 месяцев поднялся на 2 позиции – до

28 янв 2020Финансовые результаты

По итогам прошлого года банк «Санкт-Петербург» заработал 6,6 млрд руб.

В прошлом году чистая прибыль банка «Санкт-Петербург» выросла на 27% относительно данных 2018 года – до 6,6 млрд рублей. Чистый комиссионный доход финансовой структуры по итогам 12 месяцев достиг отметки в 7 млрд рублей (+27%), чистый процентный доход составил 23 млрд рублей (+4%).К началу 2020 года ссудный портфель БСП превысил отметку в 395

24 янв 2020Изменение ставок

ГПБ выдаёт «потребы» без обеспечения по ставке от 7,5% годовых

Кредит на потребительские цели в Газпромбанке теперь можно оформить по ставке от 7,5% годовых. Ставка действует при получении займа объёмом от 1 до 3 млн рублей и заключении договора страхования жизни и здоровья заёмщика.При запросе суммы в пределах от 300 тысяч до 1 млн рублей базовая ставка по «потребу» составит 9,5 процентного пункта,от

23 янв 2020Аналитика

НАПКА: самые дисциплинированные заёмщики – военные и учителя

Аналитики Национальной ассоциации профессиональных коллекторских агентств выявили зависимость уровня кредитной дисциплины и профессии заёмщика. Так, наивысшие показатели дисциплинированности показывают учителя и военные.Хуже всего по кредитам платят водители (доля должников – 9%), продавцы – 8,5%, рабочие (монтажники, слесари,

21 янв 2020Изменение ставок

ЮниКредит Банк пересмотрел условия выдачи ипотеки

С 1 января 2020 года в ЮниКредит Банке действуют сниженные ставки по ипотеке. Изменения коснулись стандартных программ кредитования на покупку недвижимости на первичном и вторичном рынке, а также рефинансирования. Минимальная ставка теперь составляет 8,9% годовых. Процент возможно дополнительно снизить при соблюдении следующих

10 янв 2020Адресная книга

«Авангард» открыл новый допофис в МСК рядом с метро «Полянка»

Дополнительный офис банка «Авангард» появился по адресу: Москва, улица Большая Полянка, дом 24/2с4 (станция метро «Полянка»). Допофис будет работать в универсальном режиме, предоставляя полный комплекс финансовых сервисов как розничным, так и корпоративным клиентам: от открытия счетов, отправки и получения денежных переводов до

27 дек 2019УБРиР выдаёт ссуды на покупку строящегося жилья под 8,29% годовых

До конца зимы в Уральском банке РиР можно оформить ссуду на покупку строящегося жилья у аккредитованных партнёров-застройщиков финансовой организации по ставке от 8,29% годовых. Спецпредложение актуально для жителей столиц Татарстана, Пермского края и Свердловской области.Наиболее комфортные ставки по прочим ипотечным сервисам

13 дек 2019Изменение ставок

Челябинвестбанк выдаёт «потребы» под 11,65% годовых

Челябинвестбанк пересмотрел ставки по кредитам на потребительские цели.Минимальная ставка по «потребу» с обеспечением «Выгодный» составляет теперь 11,7% годовых. Предельный срок кредитования в рамках программы – 7 лет. При получении ссуды объёмом до 3 млн рублей ставку по займу можно снизить на 2 процентных пункта. Для этого заёмщику

09 дек 2019

Актуальные новости

Популярные услуги

Поиск финансовых услуг в Вашем городе

Бремя кредитных долгов тяготит многих граждан нашей страны. Некоторые заемщики добросовестно выплачивают свой долг, другие, по каким-то причинам, не могут стабильно выполнять свои обязательства. Но существует и третья «группа» заемщиков, которые постоянно находятся в поисках экономии. Как же сэкономить в кредитных выплатах? Каким образом можно облегчить свои финансовые обязательства? На эти вопросы ответим в данной статье и выясним, какой же из способов является наиболее выгодным для заемщика в той или иной ситуации.

Какое значение имеет система начисления выплат на досрочное погашение кредита?

Одной из составляющей прибыли банка являются проценты по кредиту, уплаченные должниками. Соответственно, чем дольше срок кредитования, тем больше процентов за пользование кредитом уплатит заемщик кредитору.

Логично, что заемщику выгоднее сокращать срок кредитования, чтобы уменьшить процентные выплаты. Однако не стоит забывать, что при этом увеличивается сумма ежемесячного платежа. А от этого может существенно пострадать семейный бюджет. Но не только от желания и финансовых возможностей заемщика зависит выбор реструктуризации графика платежей. Это зависит и от политики самого кредитора и от того, по какой системе изначально рассчитывался график выплат долга.

Одновременно с заключением кредитного договора, специалист банка выдает своему клиенту график ежемесячных платежей. Данный документ представляет собой таблицу, в которой представлена следующая важная информация: дата оплаты кредита и сумма ежемесячного платежа.

А так же в данной таблице должно быть показано разбитие основного долга по кредиту и процентам. Как раз, проанализировав соответствие табличных данных, можно понять, по какой системе банк начисляет проценты по кредиту. Впрочем, такую информацию кредитор должен предоставить своему заемщику еще до оформления кредита и объяснить значение выбранной системы.

Всего существует 2 системы выплат: аннуитетная и дифференцированная.

Ко вниманию потенциальных заемщиков: всегда уточняйте у специалистов банка, по какой системе расчета банк начисляет выплату процентов!

Аннуитет представляет собой систему, при которой задолженность делится на равные транши. Каждый транш включает в себя часть суммы основного долга заемщика + проценты за пользование кредитом. Естественно, банк стремится извлечь для себя максимальную выгоду, поэтому аннуитет – идеальная система для кредитора. Вначале срока кредитования должник выплачивает банку большую часть процентного долга, а основной долг остается «под конец» срока кредитования.

К сведению должников: досрочно гасить долг после того, как большая часть процентов уже выплачена, не имеет смысла…

Практически все российские банки устанавливают систему аннуитетных выплат по ипотеке, а по потребительскому кредиту действуют и дифференцированные выплаты.

При расчете кредита дифференцированными платежами, сумма переплаты по процентам всегда будет ниже, чем при аннуитетных платежах.

Читайте также:

Как обменять квартиру на квартиру: с доплатой и без нее

Дифференцированные платежи имеют не равные суммы ежемесячных выплат. Как правило, вначале идут крупные суммы, а к концу срока сумма приходит к мизерным значениям. Не смотря на то, что сама схема может быть не очень удобна для заемщика в вопросе планирования бюджета, в экономическом плане – она намного выгоднее аннуитета.

При дифференцированных выплатах заемщику выгоднее сокращать срок кредитования. Конечно, в данном случае, ежемесячный платеж станет еще больше, но за то, проценты за пользование кредитом существенно сократятся. Получится, что заемщик выплачивает в большей части сам основной долг. При том, что дифференцированные выплаты присуще потребительским кредитам с не очень крупными ежемесячными выплатами, клиент может существенно сэкономить на переплате, сократив срок кредитования.

В каких случаях можно сократить срок кредита или уменьшить ежемесячный платеж?

Сперва, давайте рассмотрим основные доводы в пользу того или иного варианта:

| Доводы в пользу уменьшения суммы | Доводы в пользу уменьшения срока |

|---|---|

| Был оформлен очень крупный кредит, платёж по которому превышает 1/3 семейного дохода | Вы выбрали кредит с аннуитетным платежом (если сумма платежа от месяца к месяцу не меняется) |

| Вы выбрали кредит с дифференцированным платежом (если сумма платежа от месяца к месяцу меняется) | Кредит был оформлен совсем недавно и до его погашения еще больше 2/3 срока |

| Особенно, если сумма платежа к концу срока кредита увеличивается | Если размер платежа вас устраивает и не превышает 1/3 семейного дохода |

| Если по договору сокращение срока кредита влечёт наложение штрафа | Если уменьшение срока кредита не влечёт наложение штрафа |

По статистике, средний срок ипотечного займа в России составляет 12-15 лет. Однако фактический срок погашения – 8-10 лет. Российские заемщики ставят в приоритет выплату банковского долга, и при малейшей возможности, стараются погасить его досрочно.

Случается и такое, что заемщик перестает быть платежеспособным и ему срочно нужна помощь. Финансовым оздоровлением заемщика может послужить:

1. Рефинансирование.

Переоформление действующего кредита по более низкой ставке. Банки неохотно идут на этот шаг, требуя от заемщиков большой пакет документов – доказательств ухудшения его финансового состояния. Это и понятно. При снижении процентной ставки кредиторы теряют сотни, и даже миллионы тысяч прибыли. Финансовые эксперты убеждены, даже не смотря на долгую волокиту переоформления кредита (сбор необходимых документов, подача заявлений в несколько банков – при чем, у каждого свои требования и т.п.), рефинансирование кредита для заемщика будет выгодным даже при разнице в ставке от 1,5%.

Читайте также:

Обзор кредитной карты Visa Air ЮниКредит Банка

2. Реструктуризация кредита.

Для заемщиков, которые попали в тяжелую жизненную (и, соответственно, финансовую) ситуацию, Государство дает гарантию на помощь в погашении долга (в виде получения заемщиком одноразовой компенсаций и реструктуризации долга).

Как правило, реструктуризация применяется к ипотеке. Существуют несколько видов реструктуризации:

- Отсрочка основного платежа. Определенное время заемщик будет оплачивать только начисляемые проценты, а погашать основной долг начнет лишь через некоторое время;

- Изменения графика ежемесячного платежа;

- Перевод валютного кредита в рублевый.

3. Погашение основного долга кредита суммой материнского капитала.

Такой вариант возможен со строгим соблюдением российского законодательства. Жилье, в которое будет вложена сумма семейного капитала должно быть пригодным для проживания семьи. А так же мать (законный представитель детей) должна будет оформить нотариальное обязательство о выделении долей детям.

4. Частичное досрочное погашение кредита

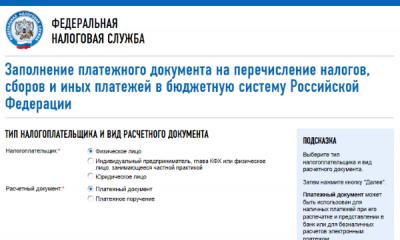

Согласно российскому законодательству, любой гражданин (заемщик) имеет право досрочно погасить свои долговые обязательства перед банковской организацией. Для этого необходимо только поставить в известность своего банка-кредитора в виде письменного заявления. В данном заявлении необходимо указать:

- О своем намерении частичного или полного досрочного погашения кредита;

- Дату, когда данное действие планируется совершить;

- Сумму внесения на счет денежных средств.

Все эти данные необходимы кредитным специалистам банка для того, чтобы заранее просчитать остаток по кредиту, а так же подготовить все необходимые документы для закрытия кредита (или его частичного досрочного гашения), подсчитать новый график платежей — в случае, если внесенной суммы будет недостаточно для полного погашения кредита.

При внесении на свой счет суммы денежных средств, большей сумме ежемесячного платежа по графику, необходимо написать заявление об их списании в счет кредитной задолженности (заявление о досрочном погашении кредита). При этом если заемщик желает сократить срок кредита, то нужно обязательно проследить за тем, чтобы банк правильно произвел перерасчет.

Внимание! Перерасчету подлежит общий размер уплаченных процентов, а не только платежи за тот период, который остался после досрочного погашения.

Если же кредитная организация отказывается производить перерасчет именно в такой форме, то тогда можно смело обращаться в суд. Банк, преследуя цель неосновательного обогащения, нарушает банковское законодательство в целом и права заемщика, в частности.

Внимание! Все комиссии и штрафы за досрочное погашение кредита незаконны!

Однако, к сожалению, не все банки идут навстречу «досрочникам ». Некоторые кредитные организации незаконно вводят штрафные санкции на досрочное погашение кредита, а другие и вовсе запрещают данное действие. Такие меры преследуют цель 100%-ого получения прибыли от выдачи кредитных средств. Однако, это не законно.

Плюс аннуитетных платежей по кредиту - простота. Зная неизменную сумму платежа, заемщику намного легче планировать личный бюджет. Как правильно досрочно гасить такие кредиты?

Аннуитетная система погашения кредитов, при которой размер ежемесячного платежа не меняется на протяжении всего периода кредитования, пришла к нам с Запада, в настоящий момент является самой распространенной и на российском рынке.

Аннуитетный платеж складывается из двух сумм: часть идет на уплату процентов за пользование кредитом, а другая — на погашение долга. При этом в начале кредитного периода платеж почти полностью расходуется именно на уплату процентов, а уменьшение суммы долга происходит очень медленно, по капле. Это соотношение постепенно смещается в сторону погашения долга: ваша задолженность уменьшается с каждым платежом, а вместе с ней — и проценты, которые вы должны банку.

При этом, как долго заемщик будет платить преимущественно проценты (а не погашать тело долга), однозначно сказать сложно: это зависит и от срока кредита, и от ставки. Тем не менее, если мы говорим о длинных кредитах (например, ипотека на 20-30 лет), то погашение тела долга в структуре ежемесячного платежа начинает преобладать только в последнюю четверть срока кредита.

Иными словами, если вы взяли кредит на 20 лет, то активно погашать долг вы начнете только в последние пять лет — до этого вы в основном будете платить проценты. И чем выше срок или ставка, тем дальше оттягивается этот момент — так, к примеру, в случае кредита на 30 лет под 30% годовых, активное погашение тела долга начнется только в последние 3 года.

Поэтому часто можно слышать мнение, что подобная система выгодна банкам: из-за того, что в первые платежи практически не происходит погашения самого долга, заемщик переплачивает в сравнении с дифференцированными платежами — когда проценты начисляются на остаток основного долга, который гасится равномерными порциями.

Но при этом упускается из виду важная особенность. Ежемесячный платеж по аннуитету всегда будет меньше первого платежа по дифференцированной системе. И, значит, аннуитетная система позволяет заемщику взять более крупный кредит, ведь банки смотрят на соотношение платежа к доходу заемщика. Аннуитетные платежи на самом деле повышают доступность кредитных продуктов — особенно крупных долгосрочных кредитов вроде ипотечных.

Понимая, что в случае аннуитетных платежей заемщик вынужден переплачивать больше, многие решают хотя бы частично досрочно гасить кредит. После этого клиент банка встает перед выбором: уменьшить свой ежемесячный платеж, не меняя срока кредита, либо же, наоборот, оставить платеж на прежнем уровне, но закрыть кредит быстрее.

Уменьшение срока кредита кажется правильным решением: по крайней мере, если сравнить оба этих варианта с помощью кредитного калькулятора, то общая переплата заемщика будет в таком случае меньше. Это, в принципе, довольно логично: чем меньше мы пользуемся кредитом, тем меньше процентов мы платим. Тем не менее, это неправильный вывод и в большинстве случаев гораздо выгоднее уменьшать ежемесячный платеж.

В этом случае при тех же сроках мы значительно снижаем риски собственного дефолта. Заемщику никто не мешает продолжать платить прежнюю сумму: часть ее будет идти в счет обязательного платежа, а с помощью накопленного остатка можно вновь досрочно гасить долг.

Это сделает оба варианта равнозначными с математической точки зрения: кредит будет погашен в одну и ту же дату, а итоговая переплата будет одинаковой. Зато у заемщика появится не относящееся к математике, но совсем неиллюзорное преимущество: свобода маневра. Если вдруг его финансовое положение ухудшится, он сможет без переговоров с банком снизить свои ежемесячные платежи.

Можно посмотреть на эти варианты еще с одной стороны: уменьшая срок кредита, вы экономите свои будущие средства, а уменьшая ежемесячный платеж, вы получаете свободные деньги сегодня. Если принять в расчет инфляцию, деньги сейчас привлекательнее тех же денег в будущем.

Наконец, уменьшая платеж, а не срок кредита, вы получаете возможность инвестирования свободных средств, даже по более высокой ставке. Такие возможности бывают редко. Но можно вспомнить экстремально высокие ставки по депозитам, которые банки предлагали в начале 2015 года.

Наконец, нужно помнить, что не всегда следует бежать и досрочно гасить свой кредит, когда у вас появляется такая возможность: порой, как это ни странно, выгоднее все оставить как есть. Покупательская способность денег будет падать, а значит, есть смысл сегодня потратить свободные деньги на покупку необходимых товаров.

В целом, я рекомендую каждому заемщику воспользоваться одним из многочисленных кредитных калькуляторов и внимательно рассмотреть именно свою ситуацию. Как я уже говорил, структура платежей сильно отличается в зависимости от срока и ставки кредита, а эффект от досрочного погашения зависит не только от суммы, но и от момента: чем раньше вы уменьшите свой долг, тем больше будет ваш выигрыш.

Из-за обилия неизвестных переменных тут чрезвычайно сложно давать какие-либо общие советы: каждый случай необходимо рассматривать индивидуально. Однако, если уж вы решите досрочно гасить кредит, то уменьшайте именно платеж, а не срок — вне зависимости от параметров вашего кредита, это будет самое правильное решение.

Евгений Славнов, финансовый аналитик, консультант компании Lighthouse, автор финансового блога your-mom.ruВзяв ипотечный кредит, многие стремятся при первой же возможности погасить его досрочно. Как правило, речь идет о частичных досрочных погашениях, а не полной сумме оставшегося долга. Очевидно, что досрочное погашение привлекает как возможностью раньше рассчитаться перед банком, так и, в конечном итоге, уменьшить общую сумму переплаты по ипотеке.

Итак, собрав какую-то сумму для частичного досрочного погашения, вы пишите заявление в банке, где просят указать, каким образом пересчитывать график платежей и предложено два варианта

- Уменьшить срок кредита . Т. е. ваш ежемесячный платеж остается таким, каким он был и раньше, но общий срок ипотеки при этом уменьшается.

- Уменьшить месячный платеж . Иными словами, срок кредита не меняется, но уменьшается ваш ежемесячный платеж, как следствие, уровень обязательств по уплате ежемесячного платежа становится меньше.

Что выгоднее? Попробуем разобраться. Есть популярное мнение, что первый вариант, предусматривающий уменьшение срока, выгоднее второго. Казалось, как можно было бы в этом усомниться? Возьмем для примера на 1 000 000 рублей на 3 года. И через год будем погашать 500 000 досрочно. поможет рассчитать для переплату в 111 696,24 рублей, и для в 130 656,11 рублей. Вроде бы все верно с утверждением: первый вариант кажется более выгодным. Однако давайте чуть подробней всмотримся в эти графики платежей.

Согласно первому графику ежемесячный платеж остается 33 214,31 рублей.

Согласно второму - 9 672,39 рублей. В этой ситуации довольно странно сопоставлять эти два варианта по величине итоговой переплаты, поскольку, они, очевидно, неравнозначны. В первом случае мы в разы должны больше платить в месяц, было бы странно при этом требовать от второго варианта такой же переплаты. Давайте уберем эту несправедливость, и будем в месяц во втором варианте тратить такую же сумму, как и первом. Для этого разницу ежемесячными платежами будем направлять на досрочное погашение. Т.е. помимо уплаты 9 672.39 ежемесячного платежа, добавим (33 214,31 - 9 672,39) 23 541,92 рублей на досрочное погашение, снова сделаем это погашение по варианту снижения ежемесячного платежа, оставляя исходный срок неизменным. Поступим так и с последующими платежами. Здесь можно увидеть расчет

Как видно, в этом случае величина переплаты до копейки совпадает с первым вариантом, поэтому оба варианта досрочного погашения с уменьшением срока или уменьшением месячного платежа равноценны по величине переплаты , если погашать кредит по указанной выше схеме. Если вспомнить, что второй вариант обладает дополнительной особенностью в части уменьшения рисков: снижая величину обязательного ежемесячного платежа, ваша финансовая устойчивость становится выше: в случае наступления каких-либо непредвиденных обстоятельств, когда доход может уменьшиться, риски по невыплате кредита меньше из-за уменьшенного обязательного ежемесячного платежа. В таких условиях второй вариант погашения кажется идеальным: одновременно снижая риски, вы не переплачиваете дополнительно кредитору.

Конечно, стоит отметить, что на практике бывают ограничения, которые могут изменить взгляд на выбор варианта с меньшей переплатой. Сюда могут относиться следующие особенности:

- минимальная сумма досрочного погашения . Довольно типична ситуация, когда в кредитом договоре обозначена такая сумма, ниже которой досрочное погашение просто невозможно. В этом случае, если разница между ежемесячными платежами, которую предполагалось каждый месяц направлять на досрочное погашение долга, станет меньше указанной пороговой суммы, то погашение можно будет осуществлять только после того, как набежит в течение нескольких месяцев достаточная для этого сумма. В этом случае переплата между двумя вариантами будет тем более заметной, чем больше будет требоваться времени на накопление минимально возможной суммы для досрочного погашения.

- Штрафы, связанные с досрочным погашением . Как видно во втором варианте погашения требуется большее количество таких операций, поэтому факт применимости штрафов в большем количестве может негативно сказаться на привлекательности варианта снижения ежемесячного платежа.

- Комиссии по досрочному погашению . Ситуация, во многом аналогична штрафам. Стоить отметить, что некоторые кредитные организации любят отличать понятия «штрафы» и «комиссии». Так, например, заявить в своих маркетинговых материалах, что досрочные погашения по ипотечному кредиту предполагаются без каких-либо штрафов, а в сборнике тарифов можно будет обнаружить комиссию «за пересчет графика платежей при досрочном погашении». С комиссиями ситуация осложняется тем, что, как правило, они могут возникнуть из-за необходимых сопутствующих расчетно-кассовых операций, и явно не будут сформулированы как относящиеся к досрочному погашению по ипотеке. Наиболее это актуально для случая, когда ваш ипотечный кредит банк перепродал какой-либо другой организации, но при этом вы по-прежнему вносите ежемесячные платежи в тот банк, где подписывали кредитный договор. В этом случае, свои ежемесячные платежи вы перечисляете на счет нового владельца закладной. Это может быть как счет организации в этом же банке, так и вообще межбанковский перевод. При этом у банка может быть особый режим комиссий для кредитов, которые он перепродал. Так для ежемесячных платежей комиссии могут отсутствовать, но вот если вы захотите осуществить досрочное погашение, то тут могут вступить полноценные тарифы для межбанковских переводов, например в 3% от суммы перевода.

- Необходимость каких-то дополнительных формальных процедур . Для досрочного погашения, как минимум, требуется писать заявление. Для этого необходимо специально приехать в банк, отстоять очередь, потратить время. Принимая во внимание, что, такое заявление часто требуется подать не позднее определенного количества дней до даты уплаты ежемесячного платежа, то возможно для этого придется планировать отдельный визит. Во втором варианте в силу большего количества досрочных погашений будет требоваться больше ваших временных затрат на такие процедуры.

Заключая кредитный договор, вы всегда получаете график платежей, который следует обязательно соблюдать. Его нарушение приведет к тому, что банк применит к вам штрафные санкции, которые также прописаны в кредитном договоре. Заемщик обязуется вносить ежемесячный платеж по кредиту вовремя и в полном размере.

Только вот при заключении договора кредитования менеджер не спешит рассказывать подробно о схеме выплат, рассчитывая, что заемщик итак со всем разберется. А если менеджер и рассказывает о порядке выплаты, то заемщик его не особо слушает, желая поскорее закончить процесс подписания бумаг и получить свои деньги.

Все это приводит к тому, что заемщик непреднамеренно может нарушить график платежей, в результате банк назначит ему штраф и может занести факт просроченного платежа в кредитную историю. Вот и разберемся как правильно вносить ежемесячные кредитные платежи.

Изучаем график платежей

Он обязательно приложен к кредитному договору. Основную информацию по выплатам вы получите именно из этого документа, поэтому позаботьтесь о его сохранности до полного закрытия кредитного долга.

График платежей представляет собой таблицу, которая отражает все аспекты выплаты кредита. Изначально этот график может показаться набором цифр, но если изучить его более внимательно, можно получить исчерпывающую информацию о погашении своего кредита.

График состоит из столбцов и строк. Строки - это каждый месяц жизни кредита. На сколько месяцев вы взяли кредит, столько срок и будет в графике.

График содержит следующие столбцы:

1. Порядковый номер месяца жизни кредита.

2. Сумма ежемесячного платежа. Стандартно банки применяют аннуитетную схему выплат, поэтому сумма ежемесячного платежа всегда одинаковая.

3. Расшифровка ежемесячного платежа: сколько уходит на проценты, сколько на погашение основного долга.

4. Остаточный долг по кредиту или сумма для досрочного погашения.

Дата списания средств: основная ошибка заемщиков

В графике платежей указывается дата списания средств. В эту дату деньги уже должны лежать на кредитном счету. По окончании дня система автоматически списывает средства со счета в размере указанного в графике ежемесячного платежа. Если необходимой суммы не обнаружено, банк назначает штраф. Даже если для списания не будет хватать одной копейки, система не сможет оплатить кредит, ежемесячный платеж будет считаться просроченным.

Заемщики часто ошибаются, считая, что в дате указан день, когда следует вносить платеж. Они ждут до последнего, оплачивают кредит в дату списания, а потом удивляются претензиям банка и назначенным штрафам. В дату списания деньги уже должны лежать на счету. Учитывайте, что платеж исполняется не сразу, сроки перевода зависят от того, каким методом погашения кредиты вы воспользовались.

Методы внесения платежа и сроки его зачисления

Обычно при подписании кредитного договора заемщику рассказывают какими методами он может погашать задолженности, часто в пакет документов кладут бумагу с описанием методов. Можно использовать любой, но при этом учитывайте время зачисления средств.

1. Касса банка-кредитора или его банкомат. Это единственный вариант, при котором деньги переводятся на счет в день совершения платежа. Только при оплате кредита таким методом можно вносить деньги в дату списания средств.

2. Касса стороннего банка или его интернет-банк. В этом случае будет делаться межбанковский перевод, который осуществляется в течение трех суток.

3. Почта. Хотя сейчас почта ускорила сроки перевода средств, но все равно банки рекомендуют вносить платежи за 7 дней до даты списания.

4. Салоны Связной, Евросеть, МТС. Деньги переводятся в течение трех дней.

5. Терминалы Киви, Элекснет. Перечисление платежа будет также длиться до трех дней.

Комиссии за внесение платежа

Без взимания комиссий платеж у вас возьмут только в банке, который этот кредит выдал, в остальных случаях предусматривается комиссия посредника, который принимает и проводит платеж.

Чаще всего размер комиссионных устанавливается в размере 1% от суммы кредита, но не менее 50-ти рублей. Но каждый посредник устанавливает свою плату, поэтому везде все по-разному. Например, при оплате через терминалы Киви для каждого банка устанавливается свой размер комиссионных.

Если вносить больше, чем указано в графике

В графике указывается обязательный ежемесячный платеж, который вы обязаны вносить каждый месяц на кредитный счет. Меньше этой суммы платить нельзя, а вот больше - без проблем.

Но учитывайте, что банк все равно спишет только ту сумму, которая указана в графике, остальные деньги так и останутся просто лежать на вашем кредитном счету. А в следующий раз вы можете внести меньше, учитывая, что часть денег осталась лежать на кредитном счете.

Если вы желаете вносить больше, то оформляйте при этом частичное досрочное погашение. Каждый раз перед внесением платежа обращайтесь в банк и пишите заявления, указывая какую сумму вы желаете заплатить.

Тогда в дату списания банк спишет всю сумму, что повлечет собой изменение графика платежей и снижение переплаты. Банк может рассчитать ежемесячный платеж в сторону его уменьшения, оставив срок кредита без изменений. Или же платеж останется прежним, но срок кредита сократится за счет частичного погашения кредитной задолженности.