В любом виде бизнеса решения о вложении капиталов в тот или иной проект принимаются в большинстве случаев не по какому-то наитию или интуиции, а на основе вполне разумных и логических умозаключений.

Естественно предположить, что база таких инвестиционных решений строится на определенной стратегии, одной из главных частей которой является то, что называется привлекательность актива для того, чтобы вкладывать туда капиталы.

Стоит, однако, заметить, что не всегда факторы инвестиционной привлекательности предприятия являются приоритетом в выборе варианта портфеля для вложения активов, поскольку имеются разноплановые мотивы, которыми руководствуется инвестор или его система целеполагания. Например, выгодный с точки зрения экономической эффективности инвестиционный проект может не соответствовать принципам самого инвестора в силу разных причин (экологических, гуманитарных или социальных).

В этой статье будет рассказано как о самом понятии инвестиционная привлекательность компании, так и о том, какие пути повышения инвестиционной привлекательности предприятия выработаны современной деловой практикой, и как все это можно использовать в реальном бизнесе.

В определении инвестиционной привлекательности компании заложена многофакторная модель оценки, которая строится на нескольких основополагающих принципах, представлена в нижеприведенной схеме:

Как видно из этой схемы, в первую очередь, характеристика инвестиционной привлекательности предприятия основывается на следующих моментах:

- Финансовые показатели. Финансово экономическими критериями инвестиционной привлекательности предприятия выступает способность генерировать положительный поток ликвидности в течение заданного периода времени. Сюда можно отнести такие показатели, как:

- Ликвидность — востребованность активов компании на рынке, например, ее акций или долговых инструментов

- Платежеспособность – уровень достаточности собственного капитала предприятия для расчета по долгосрочным или краткосрочным заимствованиям

- Финансовая устойчивость – способность существующей модели бизнеса противостоять неблагоприятным изменениям на рынке, например, сезонное понижение потребительского спроса для сельскохозяйственных предприятий.

- Деловая активность — комплекс мер, предпринимаемых компанией для того, чтобы оставаться на рынке, маркетинговая политика, тактика и стратегия борьбы с конкурентами

- Производственный потенциал. Управление инвестиционной привлекательностью предприятия не возможно без опоры на современные технологии производства и постоянного их обновления. Здесь первостепенную роль играют такие факторы, как:

- Инвестиционная политика, связанная непосредственно с обновлением средств производства, постоянного отслеживания новаций в секторе экономики и использовании самых передовых достижений в этой области

- Совершенствования самих технологий использования средств производства внутри компании, оптимизация применения интеллектуального и трудового ресурса

- Качество менеджмента (см. ). Один из основополагающих факторов, без которого управление инвестиционной привлекательностью предприятия невозможно. Этот фактор состоит из таких важных элементов, как:

- Общая способность руководства компании принимать корректные решения в рыночных условиях

- Отношения с контрагентами на рынке, практика ведения дел с ними

- Репутация компании на рынке, система принятия решений в компании в отношении клиентов и партнеров

- Бренд компании, стоимость « гудвилла» и степень доверия как со стороны клиентов, так и, например, кредиторов, контрагентов или партнеров

- Рыночная устойчивость. В эту группу входят критерии инвестиционной привлекательности предприятия, которые определяют способность бизнеса занимать определенную рыночную позицию согласно стратегии ее развития. Сюда можно включить такие показатели, как:

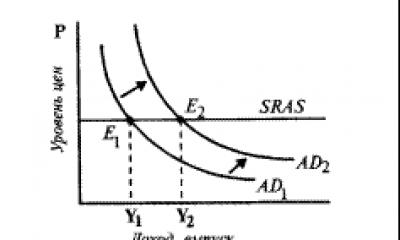

- Рыночная конъектура — ситуация на рынке, факторы спроса и предложения, эластичность спроса на продукцию, макроэкономическая ситуация

- Жизненный цикл товара или услуги компании, насколько будет востребовано то, что производит бизнес в долгосрочной перспективе.

Естественно предположить, что факторы, влияющие на инвестиционную привлекательность предприятия, не ограничиваются только тем, что перечислено выше. Во многом все зависти от рынка и от вида бизнеса.

Но в любом случае представление о том, какие моменты оказывают первоочередное влияние на формирование инвестиционной привлекательности предприятия, могут помочь найти верные способы повышения инвестиционной привлекательности предприятий.

Способы повышения инвестиционной привлекательности предприятия

На текущий момент существует столько разных видов бизнеса, рынков и типов управления, что предложить всеобщий универсальный способ, который однозначно мог бы повысить для инвесторов привлекательность бизнеса, не возможно.

Однако для того, чтобы иметь представление об основных направлениях инвестиционной политики, можно привести несколько важных концепций:

- инвестируемые в предприятие средства должны вывести его на качественно новый уровень по объемам производства, технологиям, качеству продукции и т. д.;

- быстрая окупаемость инвестируемых средств — понятие относительное, но для большинства инвесторов работающих, например, на развивающихся рынках, это имеет значение

- большая ликвидность активов предприятия – в этой категории методов следует отметить в первую очередь такие инструменты как котируемость акций на фондовой бирже, востребованность , или, например, стоимость договоров франшизы и т.п.;

- наличия условий для развития предприятия — включает в себя широкий спектр мер инвестиционной политики компании, начиная от способов внутрикорпоративного управления и заканчивая отношениями с общественностью в виде государственных органов или публичных организаций.

Рейтинг предприятий по инвестиционной привлекательности

Рейтинговая оценка деятельности предприятия во многом связана с общим уровнем инвестиционной привлекательности страны или региона. Это, конечно же, выглядит логически правильным, поскольку трудно представить себе, что инвесторы будут вкладывать деньги даже в очень прибыльный бизнес, при например, не гарантированных правах собственности?

В общепринятой мировой практике принято использовать специальные методики рейтинговых агентств (S&P, Fitch etc.), которые включают в себя совокупность показателей инвестиционной привлекательности предприятия.

Дополнительно к этому многими инвесторами при принятии решений об инвестировании в тот или иной бизнес отслеживаются инвестиционные рейтинги целых стран, разрабатываемые многими авторитетными международными агентствами или исследовательскими компаниями. Например, ежегодный рейтинг инвестиционной привлекательности стран по версии «International Business Compass».

Всего в рейтинге BDO International Business Compass представлены 174 страны. Лидером рейтинга является Швейцария. Далее следуют: Сингапур, Гонконг, Норвегия, Дания, Нидерланды, Канада, Великобритания, Швеция и Новая Зеландия. Германия находится на 11-й строке рейтинга, США -14. Инвестиционная привлекательность Беларуси в 2015 году улучшилась: страна за год переместилась с 115 на 85 позицию в рейтинге.

Последнее место в рейтинге инвестиционной привлекательности занимает Судан. На сайте исследования сообщается, что привлекательность страны определялась по уровню ее развития и соединению экономических, политико-правовых и социально-культурных факторов. Со всем рейтингом можно ознакомиться на сайте bdo-ibc.com.

Евгений Маляр

Bsadsensedinamick

#

Инвестиции

Формулы оценки и примеры

Навигация по статье

- Что понимается под инвестиционной привлекательностью

- Объективные показатели инвестиционной привлекательности

- Сравнительный анализ различных методов оценки инвестиционной привлекательности предприятия

- Дисконтирование денежных потоков

- Расчет по факторам воздействия

- Семифакторная модель

- Анализ по внутренним показателям

- Метод комплексной оценки

- Нормативно-правовой анализ

- Специфика оценки инвестиционной привлекательности проекта

- Выводы

Практически каждый бизнес нуждается в привлечении капитала извне. Готовность сторонних лиц вкладывать свои средства в развитие предприятия определяется его инвестиционной привлекательностью . Категория эта подлежит объективной оценке.

Статья о том, какие критерии и методы используются для определения инвестиционной привлекательности предпринимательской структуры.

Что понимается под инвестиционной привлекательностью

Слово invest переводится с латыни как «вкладывать». Инвестицией называется совокупность ценностей, предоставляемых извне в оборот финансовой структуры с целью извлечения прибыли или достижения иного полезного результата.

Существует несколько определений инвестиционной привлекательности, каждое из которых в той или иной степени выражает суть этого параметра. В обобщенном виде их можно свести к следующей формулировке: инвестиционная привлекательность – это результат оценки совокупности показателей состояния предприятия в аспекте целесообразности вкладывания в него средств.

При анализе и выработке общего решения должны учитываться возможные финансовые риски и их отношение к потенциальным выгодам, а также другие объективные показатели, необходимые для анализа устойчивости положения объекта инвестирования.

Объективные показатели инвестиционной привлекательности

Как всякая другая экономическая категория, привлекательность в глазах инвесторов подлежит цифровой оценке. Первичными критериями, которые влияют на решение о вложении денег в предприятие, служат показатели общей экономической эффективности. По ним можно судить о жизнеспособности объекта инвестирования и его потенциале. К таковым критериям относятся эффективность и окупаемость инвестиций.

Общая эффективность капитальных вложений. Этот показатель является коэффициентом и рассчитывается по формуле:

Где:

П – сумма прибыли за расчетный период;

КВ – сумма капитальных вложений.

Срок окупаемости капитальных вложений. Величина, обратная эффективности капитальных вложений (чем она выше, тем короче срок окупаемости):

Где:

СО – срок окупаемости;

ЭКВ – эффективность капитальных вложений;

КВ – сумма капитальных вложений;

П – сумма прибыли за расчетный период.

В числе прочих подобных показателей – коэффициенты рентабельности, фондоотдачи, оборачиваемости капитала, ликвидности ценных бумаг и прочие числовые характеристики, свидетельствующие о степени успешности хозяйствующего субъекта. Иными словами, чем эффективнее предприятие использует уже имеющийся в его распоряжении капитал, тем привлекательней оно для инвестора.

Факторы, определяющие перспективы вложений, подразделяются на внутренние и внешние. Различаются они степенью возможного влияния управленческих мероприятий на финансовый итог деятельности.

Так как на внешние (макроэкономические) факторы руководители предприятия воздействовать не могут, анализу подвергаются преимущественно внутренние характеристики, под которыми подразумевается производственный потенциал фирмы (технологии, состояние основных фондов, наличие обученного персонала и т. п.). Учитывается также конкурентная ситуация, сложившаяся на рынке, относящаяся к факторам внешним.

Сравнительный анализ различных методов оценки инвестиционной привлекательности предприятия

Анализ и оценка привлекательности предприятия для инвесторов могут производиться различными методами, в том числе и умозрительно, «на глаз». Единого утвержденного способа определения эффективности вложения не существует, зато есть несколько наиболее применяемых алгоритмов, позволяющих прогнозировать ее с наивысшей достоверностью.

Дисконтирование денежных потоков

В основе метода лежит допущение ежегодного роста стоимости коммерческой организации после инвестирования и выявление его коммерческого потенциала с учетом инфляции, выраженной ставкой дисконтирования. Для расчета потребуются данные о выручке, размере прибыли и других расходных и доходных статьях. Стоимость предприятия определяется по формуле:

Где:

СП – стоимость предприятия;

ЦР – цена предприятия после окончания расчетного периода (при реверсии);

СД – годовая ставка дисконтирования (обесценивания денежной единицы);

ДП – текущий входящий денежный поток;

n – число лет в расчетном периоде (обычно от 3 до 5);

i – номер текущего года в расчетном периоде.

Стопроцентной точности метод не обеспечивает, так как предполагает неизменность динамики на протяжении всего расчетного периода. Однако при ежегодной коррекции его использование позволяет достаточно реалистично прогнозировать рост стоимости предприятия.

Расчет по факторам воздействия

Степень воздействия внешних и внутренних факторов на финансовые результаты действующего предприятия различна. Для определения интенсивности влияния каждого из них применяется особая последовательность действий. Всего этапов четыре:

- Сортировка наиболее влиятельных факторов воздействия на инвестиционную привлекательность по методу Дельфи.

- Анализ интенсивности воздействия отдельных факторов.

- Создание регрессионной многофакторной модели предприятия как объекта управления (в виде «черного ящика») и прогнозирование дальнейшего повышения или снижения его инвестиционной привлекательности.

- Выработка рекомендуемых мероприятий.

Помимо этих действий, необходимо проанализировать другие факторы, преимущественно внутренние, влияющие на возможность принятия решения об инвестировании в компанию:

- текущие финансовые показатели, определяющие состояние предприятия;

- эффективность организационно-управленческой структуры;

- степень прогрессивности используемой технологии;

- стабильность денежных потоков;

- степень диверсификации процессов снабжения и сбыта.

Факторный метод хорош своей комплексностью и отвлеченностью от формальных подходов, базирующихся исключительно на цифрах, указанных в балансах и отчетах. Плох же он тем, что при его использовании невозможно полностью исключить элемент субъективности, присущий всем экспертным оценкам.

Семифакторная модель

Название метода условно. Факторов, по которым оценивается инвестиционная привлекательность бизнеса, может быть семь или меньше, но в современных условиях анализ для действующего предприятия включает, как правило, восемь показателей:

- Сумма прибыли от реализации продукции.

- Общая сумма реализации.

- Размер оборотных активов.

- Сумма краткосрочных кредиторских задолженностей.

- Сумма дебиторской задолженности.

- Объем кредитных обязательств предприятия.

- Сумма заемного капитала.

- Суммарный размер активов в денежном выражении.

На семифакторном анализе построены многие отечественные и зарубежные методики прогнозирования эффективности инвестиций. По своей сути, это рейтинговая оценка, учитывающая несколько основных экономических индексов фирмы.

Например, индикативная методика включается в методические основы оценки инвестиционной привлекательности банка при выдаче целевых кредитов, направленных на расширение и модернизацию предприятия.

В общем виде формула расчета интегрального индекса инвестиционной привлекательности IIN выглядит как произведение нескольких (например, семи) коэффициентов:

Чтобы не утомлять читателя повторной расшифровкой составляющих этого многочлена, рассмотрим их по отдельности. Они не являются уникальными и широко используются в экономических выкладках.

РП – рентабельность реализации. Считается по формуле:

ОК – оборачиваемость капитала:

ТЛ – текущая ликвидность предприятия:

КД – отношение кредиторской и дебиторской задолженностей:

ДК – отношение всех задолженностей предприятия к долгам перед ним:

СП – коэффициент структуры пассивов:

ЗА – доля заимствованного капитала в активах:

Метод семифакторной модели объективно описывает текущее состояние предприятия и его финансовые перспективы, что очень важно для каждой инвестиционной компании.

После перемножения всех составляющих получается произведение (IIN), по величине которого можно сделать следующие выводы:

IIN больше 1 – высокая инвестиционная привлекательность, динамика позитивная.

IIN равен 1 – инвестиционная привлекательность средняя, динамика нейтральная.

IIN меньше 1 – инвестиционная привлекательность низкая, динамика негативная.

Анализ по внутренним показателям

Метод предусматривает оценку критериев эффективности работы бизнеса на основе:

- результатов эксплуатации доступных финансовых и физических ресурсов;

- итогов инвестиционной деятельности;

- финансовой состоятельности;

- интенсивности использования персонала;

- общей рентабельности.

По сути, этот метод сходен с ранее описанной семифакторной моделью, но в большей степени обращает внимание на рациональность управления и эффективность применяющейся схемы организации.

Также рассчитывается интегральный показатель привлекательности для инвесторов по стандартным экономическим критериям, из которых выбираются исключительно внутренние – в этом состоит основной недостаток метода.

Метод комплексной оценки

Название также не вполне отражает суть метода. Все существующие способы определения инвестиционной привлекательности в той или иной мере носят комплексный характер.

В данном случае имеется в виду одновременная оценка деятельности предприятия по следующим направлениям:

- Общий анализ. Он подразумевает сбор информации о репутации фирмы, ее зависимости от каналов снабжения и сбыта, структуре управления и коммерческой стратегии. Оценка производится в баллах по системе, принятой на фирме-инвесторе.

- Специальный анализ ставит целью определение уровня экономической эффективности и перспектив ее повышения в результате инвестирования.

- Строится особая матричная модель, в которой учитываются начальные, а также прогнозируются промежуточные и конечные итоги. Затем следует фаза проведения ситуационного анализа по нескольким сценариям развития событий с выстраиванием соответствующих вариантов роста.

- Продолжает процесс вычисление показателей активности по выбранным направлениям развития (операционному, инновационно-инвестиционному и пр.).

- Завершает анализ прогнозирование увеличения прибыльности и рентабельности.

Как и при факторном методе, перед тем, как оценить инвестиционную привлекательность предприятия, следует учесть высокую степень субъективности оценок. Вместе с тем, комплексность подхода обеспечивает ряд преимуществ, обусловленных широтой охвата всех возможных прогнозируемых ситуаций.

Нормативно-правовой анализ

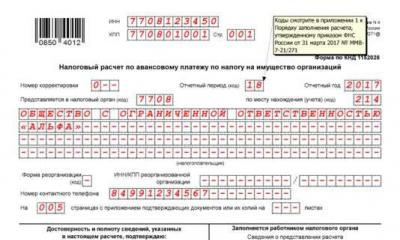

Как ясно из названия, оценка инвестиционной привлекательности базируется на правовых нормах. В разных странах законы отличаются. В РФ основными документами, регламентирующими процесс экономического анализа, служат:

- Приказ ФСФО № 16 «Об утверждении методических указаний по проведению анализа финансового состояния организации» от 23 января 2001 года.

- Постановление Правительства № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа» от 25 июня 2003 года.

В этих и некоторых других документах приводятся основные критерии, признанные органами государства в качестве определяющих финансовую успешность хозяйствующих субъектов. По данным показателям можно определить финансовую устойчивость, ликвидность, платежеспособность, деловую активность и эффективность использования капитала.

Специфика оценки инвестиционной привлекательности проекта

Инвестиционная привлекательность коммерческого проекта определяется отношением выделяемых ресурсов к вероятным выгодам и рискам, сопряженных с его реализацией.

Для объективной оценки перспектив вложения средств используется система показателей:

- NPV, называемый чистым дисконтированным доходом. Цель параметра состоит в сравнении доходности инвестиции с банковскими дивидендами, которые получил бы вкладчик в случае хранения средств на депозите. Если разница отрицательная – в инвестиции нет смысла.

- IRR (внутренняя норма доходности). Вычисление этого параметра позволяет определить конкретный предел доходности, при которой NPV=0.

- Pay-Back Period – время возврата инвестору всех вложенных им сумм в накопительном итоге.

- Discounted Pay-Back Period – тот же показатель, но с учетом действующего индекса инфляции или учетной банковской ставки.

Целью оценки привлекательности проекта в идеале должна быть ситуация, при которой инвестор уверен в правильности выбора объекта инвестирования. Это выражается следующими обстоятельствами:

- рыночная стоимость предприятия максимально увеличится в запланированные сроки;

- риски учтены и могут быть нивелированы;

- размер требуемых ресурсов установлен правильно.

Методика оценки коммерческой привлекательности проекта может быть выбрана из ряда вышеперечисленных. Специфика, однако, заключается в предпочтительности экспертных подходов. Проект может быть венчурным, и тогда вероятность неудачи резко возрастает.

В любом случае речь идет лишь о прогнозировании, а опираться на реальные данные, подтверждающие состоятельность предприятия, чаще всего невозможно.

Убедить инвесторов в целесообразности вложения способен прилагаемый к заявке пакет, включающий следующие документы:

- сам инвестиционный проект;

- ТЭО (технико-экономическое обоснование) проекта;

- бизнес-план;

- юридическое обоснование проекта на основе действующих правовых норм.

Расчеты и доводы, приведенные в данных документах, должны подтверждать:

- перспективную финансовую стабильность предприятия на основе реально существующего спроса на коммерческий продукт, планируемый к производству;

- оптимальную загрузку формируемых в результате инвестиции мощностей;

- отсутствие проблем снабжения и сбыта.

Каждый успешный пример технико-экономического обоснования содержит сведения о чистой дисконтированной прибыли, индексе доходности, способе выплаты дивидендов, сроке окупаемости, ожидаемых рисках и способах их минимизации.

Выводы

Актуальные методики оценки инвестиционной привлекательности предприятий и проектов основаны преимущественно на субъективных прогнозах.

Инвестиционная привлекательность

1. Понятие инвестиционной привлекательности и ее составляющие

2. Методы определения инвестиционной привлекательности

3. Инвестиционная привлекательность отраслей экономики

4. Инвестиционная привлекательность предприятий

Процессы регионального развития в современной России определяют степень инвестиционной привлекательности региона для отечественных и иностранных потенциальных инвесторов. Интерес инвесторов к вложению средств в проекты на территории Российской Федерации непосредственно связан с уровнем развития различных подсистем регионального хозяйства. Выбор инвестором места расположения конкретного объекта зависит от множества факторов. Их правильная и объективная оценка предопределяет эффективность реализации и эксплуатации проекта на всех стадиях его жизненного цикла. Не имея в своем арсенале формализованных аналитических инструментов оценки ситуации в регионах, где потенциально может быть размещен объект, инвесторы зачастую принимают решение о месте его реализации на основе субъективного представления об инвестиционной привлекательности конкретного региона.

На современном этапе развития необходимо учитывать общемировые тенденции углубления интеграции национальных и региональных экономик, свободного движения инвестиционных капиталов и как следствие заинтересованности потенциальных инвесторов в реализации различных проектов на территории РФ. В настоящее время существует потребность в подробной, грамотно структурированной информации об экономическом, финансовом, социально политическом состоянии регионов РФ, которая могла бы использоваться потенциальными инвесторами. Очевидно, что эта информация должна быть получена из достоверных источников, оценена при помощи современных аналитических методов и моделей, и представлена в удобной для потенциального потребителя форме.

В экономической литературе очень часто отождествляются такие понятия как «инвестиционный климат» и «инвестиционная привлекательность»”. С этим нельзя согласиться, т.к. инвестиционный климат включает и инвестиционную привлекательность, и инвестиционную активность, определяемую объемом капитальных вложений на душу населения региона, темпами изменения объемов инвестиций и т.д.

Инвестиционный климат включает объективные возможности страны или региона (инвестиционный потенциал) и условия деятельности инвестора (инвестиционный риск). Инвестиционный потенциал складывается как сумма объективных предпосылок для инвестиций, зависящая как от наличия и разнообразия сфер и объектов инвестирования, так и от экономического “здоровья”. Региональный инвестиционный климат представляет собой систему социально-экономических отношений, формирующихся под воздействием широкого круга взаимосвязанных процессов на макро-, микро- и собственно региональном уровнях управления и создающих предпосылки для появления устойчивых инвестиционных мотиваций.

Инвестиционная привлекательность - это совокупность благоприятных для инвестиций факторов характеризующих инвестиционный климат региона и отличающих данный регион от других.

Инвестиционная привлекательность (климат) региона определяется инвестиционным потенциалом и инвестиционным риском.

Инвестиционный потенциал региона - это потенциальные возможности региона к развитию экономики. Инвестиционный потенциал учитывает готовность региона к приему инвестиций с соответствующими гарантиями сохранности капитала и получения прибыли инвесторами. Он включает следующие составляющие, т.е. частные потенциалы:

Ресурсно-сырьевой (средневзвешенная обеспеченность балансовыми запасами основных видов природных ресурсов);

Трудовой (трудовые ресурсы и их образовательный уровень);

Производственный (валовой региональный продукт);

Инновационный (уровень развития фундаментальной, вузовской и прикладной науки с упором на внедрение ее результатов в регионе);

Институциональный (степень развития институтов рыночной экономики);

Инфраструктурный (экономико-географическое положение региона и его инфраструктурная обеспеченность);

Финансовый (объем налоговой базы и прибыльность предприятий региона);

Потребительский (совокупная покупательная способность населения региона).

Инвестиционный риск - это вероятность (возможность) потери капитала.

Инвестиционный риск рассчитывают по следующим составляющим:

Экономический риск (тенденции в экономическом развитии региона);

Финансовый риск (степень сбалансированности регионального бюджета, и финансов предприятия);

Политический риск (распределение политических симпатий населения по результатам последних парламентских выборов, авторитетность местной власти);

Социальный риск (уровень социальной напряженности);

Экологический риск (уровень загрязнения окружающей среды, включая радиационный);

Криминальный риск (уровень преступности в регионе с учетом тяжести преступлений);

Законодательный риск (юридические условия инвестирования в те или иные сферы или отрасли, порядок использования отдельных факторов производства). При расчете этого риска используется совокупность федеральных и региональных законов и нормативных актов относительно инвестиций.

Неточности анализа интегрального потенциала и интегрального риска регионов по данной методике связаны в основном с определением весов (долей) составляющих потенциала и риска.

Авторы методики наибольший вес присваивали потребительскому, трудовому, производственному потенциалам, законодательному, политическому и экономическому рискам, наименьший вес - природно-ресурсному, финансовому и институциональному потенциалам, экологическому риску.

Инвесторы особое значение придают (как показали опросы) трудовому и потребительскому потенциалам, т.е. их интересует в первую очередь качество местного труда и возможность расширения производства и продаж товаров. Из региональных рисков инвесторы опасаются больше всего законодательных и политических рисков, связанных между собой.

В основе процесса принятия решения об инвестировании средств в тот или иной регион лежит подробный анализ информации об инвестиционной привлекательности этого региона, о состоянии его инвестиционного комплекса. Большинство ведущих зарубежных и отечественных экономических изданий (Euromoney, Fortune, The Economist, Эксперт и др.), а также крупных консалтинговых компаний регулярно отслеживают информацию о состоянии национальных и региональных инвестиционных комплексов. На ее основе публикуются рейтинги инвестиционной привлекательности национальных экономик и регионов. Методики составления таких рейтингов предлагаются самые различные.

В качестве исходной информации для составления рейтингов инвестиционной привлекательности используются статистические данные по развитию регионов, законодательные акты, имеющие отношение к регулированию инвестиционной деятельности, результаты региональных исследований и опросов, публикации в печати.

При составлении практически всех рейтингов в той или иной степени используются экспертные оценки. Отечественные и иностранные эксперты привлекаются для формирования набора показателей, по которому будет оцениваться инвестиционная привлекательность региона и оценки весов этих показателей в результирующей интегральной оценке.

1. Выбирается и обосновывается набор показателей, наиболее точно, по мнению экспертов, отражающих состояние инвестиционного комплекса региона.

2. Каждому показателю или группе однородных показателей присваиваются весовые коэффициенты, соответствующие его (их) вкладу в инвестиционную привлекательность региона.

3. Рассчитывается интегральная оценка инвестиционной привлекательности для каждого региона.

Рассмотрим некоторые известные методы оценки инвестиционной привлекательности регионов РФ, разработанные отечественными и зарубежными специалистами: методику консалтингового агентства «Эксперт» (рис. 1) и методику Экономического департамента Банка Австрии. (рис. 2).

Стоит отметить, что обе методики предусматривают необходимость формирования неизменного набора показателей и регулярного расчета на его основе интегральной оценки, характеризующей состояние инвестиционного климата регионов и их привлекательность для потенциальных инвесторов. Их преимущество заключается в возможности прослеживать динамику хозяйственных, экономических, социальных и иных региональных процессов на основании неизменного набора критериев. Этим методом пользуются известные рейтинговые агентства и в ряде случаев можно говорить о том, что использование одного и того же набора критериев оценки из года в год оправдывает себя, т.к. такие рейтинги с течением времени становятся универсальными индикаторами при оценке состояния экономик государств и региональных образований. Очевидной трудностью является подбор и обоснование эффективности использования конкретного набора критериев оценки. Также представляет известную сложность интерпретация результатов, полученных в результате оценки. Не всегда за итоговым интегральным значением можно увидеть причинно-следственные связи и тенденции развития регионального инвестиционного комплекса.

Отличительной особенностью методов является то, что все они используют группировку показателей оценки по инвестиционным потенциалам и рискам. Основной проблемой при их использовании является сложность формирования и обоснования набора факторов оценки.

Общими, на наш взгляд, ограничениями существующих методов оценки инвестиционной привлекательности регионов РФ является их излишняя “жесткость”. У эксперта, пользующегося тем или иным методом, отсутствует возможность введения в процедуру оценки новых и/или исключения, предлагаемых разработчиком, факторов или их групп. Также разработчики ограничивают пользователя рамками стандартных расчетных процедур.

Как видно из приведенных схем, результаты рейтинговых оценок представляются по-разному.

В случае с исследованием агентства «Эксперт» итогом работы стала матрица распределения регионов России по условиям инвестирования, где по вертикали вводилась классификация по уровню инвестиционного риска, а по горизонтали - по инвестиционному потенциалу. В соответствии с методикой агентства все регионы делятся на 12 групп.

|

максимальный |

пониженный |

незначительный |

||||

|

умеренный |

||||||

|

минимальный |

||||||

|

экстремальный |

В соответствии с методикой Экономического департамента Банка Австрии каждый регион получает три оценки:

2. Место региона в РФ в соответствии с полученной оценкой инвестиционной привлекательности.

3. Определение инвестиционной ситуации в регионе как относящейся к одному из 6 классов.

Основная цель изучения инвестиционной привлекательности отраслей экономики состоит в обеспечении диверсификации их деятельности, особенно в сфере реального инвестирования. Для инвестора, принимающего инвестиционное решение, важно определить, в какой отрасли с наибольшей эффективностью может быть осуществлен конкретный инвестиционный проект, какие направления инвестиций будут иметь наилучшие перспективы и обеспечат высокий доход на вложенный капитал.

Оценка и прогнозирование инвестиционной привлекательности отраслей экономики осуществляются теми же методами и в той же последовательности, что и на макроэкономическом уровне (мониторинг системы информативных показателей; построение системы аналитических показателей, их анализ и оценка; прогнозирование инвестиционной привлекательности).

При оценке и прогнозировании инвестиционной привлекательности отраслей экономики важно учитывать роль отдельных отраслей в экономике страны, перспективность и эффективность их развития, степень государственной поддержки этого развития, уровень инвестиционных рисков, характерных для различных отраслей, и другие синтетические (обобщающие) показатели. Каждый из синтетических показателей оценивается по совокупности входящих в него аналитических составляющих, расчет которых основан на статистических данных и прогнозных оценках.

При оценке уровня эффективности деятельности отрасли в качестве аналитического показателя может быть принят уровень прибыльности используемых активов . Он рассчитывается как отношение прибыли от реализации продукции (или балансовой прибыли) к общей сумме используемых активов. Кроме того, должны учитываться фактор инфляции, политика налогообложения продукции и прибыли, уровень затрат, отпускные цены на продукцию и другие факторы .

Перспективность развития отрасли как один из важнейших критериев оценки инвестиционной привлекательности изучается на основе показателей доходности и риска, направлений, темпов и форм приватизации, оценки уровня экспортного потенциала продукции и уровня ее ценовой защищенности от импорта, инфляционной защищенности производимой продукции и т.д .

Оценка уровня перспективности развития отрасли ведется по следующим аналитическим показателям:

Значимость отрасли в экономике (фактическая и прогнозируемая доли продукции в ВВП с учетом структурной перестройки экономики);

Устойчивость отрасли к экономическому спаду в экономике в целом (показатели соотношения динамики объема производства отрасли и ВВП страны);

Социальная значимость отрасли (показатель численности занятых работников);

Обеспеченность перспектив роста собственными финансовыми ресурсами (объем и удельный вес капитальных вложений за счет собственных средств отрасли, доля собственного капитала в используемых активах).

В процессе оценки и прогнозирования инвестиционной привлекательности отраслей важно учитывать их жизненный цикл, состоящий из 5 фаз :

1. Фаза рождения характеризует разработку и внедрение принципиально новых видов товаров и услуг, потребность в которых вызывает строительство новых предприятий, составляющих в дальнейшем самостоятельную подотрасль, а затем и отрасль. Для данной фазы характерны значительные объемы инвестиций, минимальная прибыл и отсутствие дивидендных выплат по акциям.

2. Фаза роста связана с признанием потребителями новых видов товаров, быстрым ростом спроса на них. На этой фазе инвестирование ведется высокими темпами, растут прибыли предприятия, осуществляются выпуски акций, а дивиденды зачастую выплачиваются в виде дополнительных акций.

3. Фаза расширения является периодом между высокими темпам роста числа новых предприятий в отрасли и стабилизацией этого роста. На этой стадии продолжается инвестирование в новое строительство, но основной объем инвестиций направляется на расширение имеющихся производственных объектов, стабилизируется рос числа новых предприятий, продолжается эмиссия новых выпуске акций, начинается выплата дивидендов наличными деньгами. Однако основное направление в дивидендной политике в этот период предполагает выплату дивидендов в виде дополнительных акций дробление уже имеющихся акций.

4. Фаза зрелости определяет период наибольшего объема спрос на товары отрасли, совершенствования качественных характеристик выпускаемой продукции. Основной объем инвестиций направляете на модернизацию оборудования и техническое перевооружение производства. Это одна из самых продолжительных стадий жизненного цикла отрасли. Для товаров постоянного спроса, не подверженых влиянию научно-технического прогресса, фаза зрелости является последней в жизненном цикле (например, отрасли сельскохозяйственного производства, сырьевой промышленности и т.п.). Предприятия отраслей, находящихся в фазе зрелости, получают максимальные размер прибыли, выплачивают высокие дивиденды наличными деньгами.

5. Фаза спада завершает жизненный цикл отрасли и характеризует период резкого уменьшения спроса на продукцию в связи с развитием новых отраслей, товары которых заменяют устаревшие. Обычно эта стадия характерна для отраслей, продукция которых в значительной степени подвержена влиянию научно-технического прогресса.

Смена стадий жизненного цикла отраслей связана главным образом с политикой структурной перестройки экономики, направленной на внедрение новейших достижений науки и техники, обеспечение конкурентоспособности собственного производства на мировом рынке, повышение сбалансированности экономики, ускоренное развитие отраслей, увеличивающих экспортный потенциал, повышение социальной ориентации производства, уменьшение энергоемкости, развитие межотраслевой кооперации и т.п.

Конечным результатом оценки и прогнозирования инвестиционной привлекательности отраслей являются их группировка и ранжирование по степени их привлекательности.

Заключительным этапом изучения инвестиционного рынка являются анализ и оценка инвестиционной привлекательности предприятий как потенциальных объектов инвестирования. Такая оценка проводится инвестором для определения целесообразности капитальных вложений в новое строительство, расширение, реконструкцию или техническое перевооружение действующих предприятий, выбора альтернативных объектов приватизации, поиска приемлемых инвестиционных проектов в сфере недвижимости, покупки акций отдельных предприятий и т.п.

Развитие предприятия происходит последовательно во времени, в комбинации циклов различных продуктов его деятельности . Этот Цикл можно разделить на периоды с разными оборотами и прибылью: детство (небольшой рост оборота, отрицательные финансовые результаты); юность (быстрый рост оборота, первая прибыль); зрелость (замедление роста оборота, максимальная прибыль); старость (оборот и прибыль падают). Общий период жизненного цикла предприятия определяется примерно в 20-25 лет, после чего оно прекращает свое существование или возрождается на новой основе с новым составом владельцев и менеджеров.

Понятие цикла жизни предприятия позволяет определить различные проблемы, которые возникают при его развитии, и оценить его инвестиционную привлекательность.

В период детства предприятие сталкивается главным образом с проблемами выживания в виде трудностей с денежными средствами, когда нужно найти краткосрочные средства финансирования, а также источники инвестиций для будущего развития. В период юности первая прибыль позволяет предприятию переориентироваться с рентабельности на экономический рост. Теперь для поддержания экономического роста ему необходимы среднесрочные и долгосрочные источники. В период зрелости предприятие старается извлечь максимум прибыли из производственного, технического и коммерческого потенциалов. Способность к самофинансированию при этом довольно значительна. Учитывая старение товаров, менеджеры предприятия должны найти новые возможности развития путем осуществления промышленных инвестиций или финансового участия, например в деятельности другого предприятия. В этом случае происходит постепенное преобразование предприятия в холдинг, т.е. в финансовое предприятие, занимающееся управлением портфелем ценных бумаг.

Наиболее инвестиционно привлекательными считаются предприятия, находящиеся в процессе роста на первых двух стадиях жизненного цикла. Предприятия в стадии зрелости также являются инвестиционно привлекательными в ранних периодах, пока не достигнута наивысшая точка экономического роста. В дальнейшем инвестирование целесообразно, если продукция предприятия имеет достаточно высокие маркетинговые перспективы, а объем инвестиций в модернизацию и техническое перевооружение относительно невелик и вложенные средства могут окупиться в кратчайшие сроки . На стадий старости инвестирование, как правило, нецелесообразно, за исключением случаев, когда намечается масштабная диверсификация продукции, перепрофилирование предприятия. При этом возможна некоторая экономия инвестиционных ресурсов по сравнению с новым строительством.

Определение стадии жизненного цикла предприятия осуществляется в результате динамического анализа показателей объема продукции, общей суммы активов, размера собственного капитала и прибыли за ряд последних лет. По темпам их изменения можно судить о стадии жизненного цикла предприятия. Наиболее высокие темпы прироста показателей характерны для стадий юности и ранней зрелости. Стабилизация показателей происходит на стадии окончательной зрелости, а снижение - на стадии старости.

Оценка инвестиционной привлекательности предприятий предполагает также проведение финансового анализа их деятельности. Его цель состоит в оценке ожидаемой доходности инвестируемых средств, сроков их возврата, а также в выявлении наиболее значимых по финансовым последствиям инвестиционных рисков.

Оценка финансовой деятельности предприятия производится в процессе анализа системы взаимосвязанных показателей, характеризующих эффективность финансовой деятельности с точки зрения соответствия стратегическим целям бизнеса, в том числе инвестиционным. Важнейшие результаты, характеризующие единство тактических и стратегических целей развития предприятия, выявляются при анализе оборачиваемости активов, прибыльности капитала, финансовой устойчивости и ликвидности активов.

В работах различных ученых, посвященных проблемам определения и понимания « инвестиционной привлекательности » предприятия нет единого мнения относительно определения и методики оценки инвестиционной привлекательности предприятия. Можно систематизировать и объединить существующие трактовки в четыре группы по следующим признакам:

инвестиционная привлекательность как условие развития предприятия; Инвестиционная привлекательность предприятия – состояние его хозяйственного развития, при котором с высокой долей вероятности в приемлемые для инвестора сроки инвестиции могут дать удовлетворительный уровень прибыльности или может быть достигнут другой положительный эффект.

инвестиционная привлекательность как условие инвестирования; Инвестиционная привлекательность – это совокупность различных объективных признаков, свойств, средств, возможностей, обуславливающих потенциальный платежеспособный спрос на инвестиции в основной капитал.

инвестиционная привлекательность как совокупность показателей; Инвестиционная привлекательность предприятия – совокупность экономических и финансовых показателей предприятия, определяющих возможность получения максимальной прибыли в результате вложения капитала при минимальном риске вложения средств.

инвестиционная привлекательность как показатель эффективности инвестиций. Эффективность инвестиций определяет инвестиционную привлекательность, а инвестиционная привлекательность – инвестиционную деятельность. Чем выше эффективность инвестиций, тем выше уровень инвестиционной привлекательности и масштабнее инвестиционная деятельность, и наоборот.

Инвестиционная привлекательность предприятия - это система экономических отношений между субъектами хозяйствования по поводу эффективного развития бизнеса и поддержания его конкурентоспособности.

С позиций инвесторов, инвестиционная привлекательность предприятия это система количественных и качественных факторов, характеризующих платежеспособный спрос предприятия на инвестиции.

Спрос на инвестиции (в совокупности с предложением, уровнем цен и степенью конкуренции) определяет конъюнктуру инвестиционного рынка.

Для того чтобы получить надежную информацию для разработки стратегии инвестирования, необходим системный подход к изучению конъюнктуры рынка, начиная с макроуровня (от инвестиционного климата государства) и заканчивая микроуровнем (оценкой инвестиционной привлекательности отдельного инвестиционного проекта). Данная последовательность позволяет инвесторам решить проблему выбора именно таких предприятий, которые имеют лучшие перспективы развития в случае реализации предлагаемого инвестиционного проекта и могут обеспечить инвестору планируемую прибыль на вложенный капитал с имеющихся рисков. Одновременно инвестором рассматривается принадлежность предприятия к отрасли (развивающиеся или депрессивные отрасли) и его территориальное расположение (регион, федеральный округ). Отрасли и территории, в свою очередь, имеют собственные уровни инвестиционной привлекательности, которые включают в себя инвестиционную привлекательность входящих в них предприятий.

Таким образом, каждый объект инвестиционного рынка обладает собственной инвестиционной привлекательностью и одновременно находится в « инвестиционном поле» всех объектов инвестиционного рынка. Инвестиционная привлекательность предприятия кроме своего « инвестиционного поля» испытывает инвестиционное воздействие отрасли, региона и государства. В свою очередь, совокупность предприятий образует отрасль, которая влияет на инвестиционную привлекательность целого региона, а из привлекательности регионов складывается привлекательность государства. Все изменения, происходящие в системах более высокого уровня (политическая нестабильность, перемены в налоговом законодательстве и другие) непосредственно отражаются на инвестиционной привлекательности предприятия.

Инвестиционная привлекательность зависит как от внешних факторов, характеризующих уровень развития отрасли и региона расположения рассматриваемого предприятия, так и от внутренних факторов – деятельности внутри предприятия.

Принимая решение о размещении средств, инвестору предстоит оценить множество факторов, определяющих эффективность будущих инвестиций. Учитывая диапазон вариантов сочетания различных значений этих факторов, инвестору приходится оценивать совокупное влияние и результаты взаимодействия этих факторов, то есть оценивать инвестиционную привлекательность социально-экономической системы и на ее основе принимать решение о вложении средств.

Поэтому возникает необходимость количественной идентификации состояния инвестиционной привлекательности, при чем следует учесть, что для принятия инвестиционных решений показатель, характеризующий состояние инвестиционной привлекательности предприятия, должен иметь экономический смысл и быть сопоставимым с ценой капитала инвестора. Следовательно, можно сформулировать требования, предъявляемые к методике определения показателя инвестиционной привлекательности:

Показатель инвестиционной привлекательности должен учитывать все значимые для инвестора факторы внешней среды;

Показатель должен отражать ожидаемую доходность вложенных средств;

Показатель должен быть сопоставим с ценой капитала инвестора.

Построенная с учетом вышеперечисленных требований методика оценки инвестиционной привлекательности предприятий позволит обеспечить инвесторам качественный и обоснованный выбор объекта вложения капитала, контролировать эффективность инвестиций и корректировать процесс реализации инвестиционных проектов и программ в случае неблагоприятной ситуации.

Следует различать понятия «инвестиционная привлекательность» и «финансовое состояние предприятия». Финансовое состояние предприятия представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов, т.е. дает представление о текущем состоянии активов и обязательств предприятия в целом.

Показатели, характеризующие финансовое состояние предприятия, рассчитываются по стандартным методикам, т.е. его практически всегда можно определить исходя из нескольких формальных критериев:

показатели ликвидности и финансовой устойчивости тенденции изменения прибыли, рентабельности продукции и имущества (получаемой нормы прибыли на капитал);

текущее финансовое положение предприятия и факторы, способные оказать на него влияние в ближайшем будущем;

структуру капитала предприятия, риски и преимущества с точки зрения инвестора;

прогноз цен на акции предприятия и его конкурентов во взаимосвязи с общими тенденциями на фондовом рынке.

При такой постановке целей анализ инвестиционной привлекательности и финансового состояния становится связующим звеном между предприятием, его инвесторами и фондовым рынком.

Одним из главных факторов инвестиционной привлекательности являются инвестиционные риски.

Инвестиционные риски включают в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды – это риск наступления косвенного (побочного) финансового ущерба (недополученная прибыль) в результате неосуществления какого-либо мероприятия.

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Риск снижения доходности включает следующие разновидности: процентные риски и кредитные риски.

Существует множество классификаций факторов, определяющих инвестиционную привлекательность. Их можно разделить на:

– производственно-технологические;

– ресурсные;

– институциональные;

– нормативно-правовые;

– инфраструктурные;

– экспортный потенциал;

– деловая репутация и другие.

Следует отметить важность полного учета и количественной оценки рисков проектов инвесторами при оценке инвестиционной привлекательности предприятия (проекта) и принятии решения об инвестировании.

Существуют проекты, оцениваемые как высокодоходные, но с высоким уровнем рисков, например венчурные инвестиции , вложения в проекты создания и продвижения на рынок новых товаров и услуг, создания новых технологий, расширение действующих и выход на новые рынки сбыта. Каждый их вышеперечисленных факторов может быть охарактеризован различными показателями, которые зачастую имеют одну и ту же экономическую природу.

Другие факторы, определяющие инвестиционную привлекательность классифицируются на:

формальные (рассчитываются на основании данных финансовой отчетности);

неформальные (компетентность руководства, коммерческая репутация).

Инвестиционная привлекательность с точки зрения отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования.

Инвестиционная привлекательность компании

Инвестиционная привлекательность – интегральная характеристика объекта инвестирования (компании, проекта) с позиций перспективности развития, доходности инвестиций и уровня инвестиционных рисков. Не существует единого подхода к оценке инвестиционной привлекательности компании. Выбирая ту или иную методику, необходимо оценивать многие факторы, а именно: цели анализа, наличие надежной информации, специфику бизнеса, компании и т.д. Как правило, компания оценивается по нескольким критериям. Оценка инвестиционной привлекательности компании – процесс, основанный во многом на субъективных оценках и опыте аналитиков, использующих две группы методов: коэффициентного анализа и факторной оценки инвестиционной привлекательности. Основной задачей такой оценки является выявление доходности и риска инвестирования. Большинство инвесторов стремятся к оптимизации соотношения риск/доходность. В процессе оценки рассматриваются следующие факторы, оказывающие влияние на доходность и риск, связанные с инвестированием капитала:

привлекательность продукции;

информационная привлекательность;

кадровая привлекательность;

инновационная привлекательность;

финансовая привлекательность;

территориальная привлекательность;

экологическая привлекательность;

социальная привлекательность.

Привлекательность продукции компании для любого инвестора определяется ее конкурентоспособностью на рынке – многоаспектной характеристикой, формирующейся на основе показателей, факторов, предпосылок и конечных критериев: уровня качества продукции и уровня цен на нее в соотнесении с ценами конкурентов и ценами на товары-заменители, а также уровня диверсификации продукции.

Информационная привлекательность компании определяется ее внешним имиджем, на который существенно влияют деловые и социальные коммуникации, а также репутация брендов, которыми владеет компания. Ценность информационной компоненты инвестиционной привлекательности постоянно возрастает.

Кадровая привлекательность компании характеризуется:

деловыми качествами руководителя и его команды;

качеством кадрового ядра;

качеством обновления персонала в целом.

Обобщающим критерием инвестиционной привлекательности кадрового ядра компании является удельный вес и динамика роста количества высококвалифицированных рабочих и специалистов в промышленно-производственном персонале.

Инновационная привлекательность компании – важная составляющая инвестиционной привлекательности, так как многие инвесторы связывают перспективы капиталовложений именно с нововведениями. Она определяется на основе оценки эффективности среднесрочных и долгосрочных инвестиций в нововведения компании. Для оценки инновационной привлекательности необходимы:

отбор системы показателей, прямо или косвенно характеризующих инновационную деятельность компании;

дифференцированное ранжирование компаний на основе группировки выбранных показателей и определение места по их сумме;

выбор общего критерия для экспресс-анализа.

Финансовая привлекательность компании – центральное звено инвестиционной привлекательности. Для любого инвестора она заключается в получении стабильного экономического эффекта от финансово-хозяйственной деятельности. Если этот эффект нестабилен, при инвестировании неизбежен финансовый риск. Критерии финансовой привлекательности – показатели, характеризующие финансовое положение компании (ликвидность, финансовая устойчивость и платежеспособность) и уровень ее деловой активности (оборачиваемость активов, рентабельность продукции и производства).

Три основные группы методик оценки инвестиционной привлекательности компаний, основанные на анализе коэффициентов:

рыночный подход , основанный на анализе внешней информации о компании, оценивает изменения рыночной стоимости акций компании и величины выплачиваемых дивидендов. Такой подход является преобладающим у акционеров, позволяя им рассчитывать эффективность собственных инвестиций в компанию;

бухгалтерский подход , основанный на анализе внутренней информации, использует бухгалтерские данные, такие как прибыль или поток денежных средств. Такой подход предпочитают бухгалтеры и финансовые специалисты, поскольку используемые для анализа данные могут быть легко получены из традиционной отчетности;

комбинированный подход , основанный на анализе как внешних, так и внутренних факторов.

Территориальная привлекательность компании – система критериев выгодного для инвестора геопространственного положения и развития компании: макроэкономическое положение города или региона, где она находится, в национальном и международном рыночном хозяйстве, а также микрогеографическое положение компании внутри города. При оценке макроэкономического положения инвестор учитывает общий инвестиционный климат в регионе. Микрогеографическое положение оценивают исходя из показателей транспортного коэффициента; коэффициента удаленности от центра города; цены земли; коэффициента потенциальной интенсификации территории компании.

Экологическая привлекательность компании определяется на основе оценки экологической привлекательности:

природной среды компании;

производственного процесса;

производимой продукции.

Социальная привлекательность компании является критерием конкурентоспособности компании, ее престижности для трудоустройства, привлекательности для инвестора. При анализе социального климата обращают внимание на:

условия труда;

организацию и оплату труда;

развитость социальной инфраструктуры.

Инвестиционная привлекательность может быть объектом целенаправленного управления.

Рисунок 1. Методы оценки инвестиционной привлекательности компании

Рисунок 2. Идентификация компании как объекта инвестирования

Если предприятие нуждается в привлечении инвестиций, руководство должно сформировать четкую программу мероприятий по повышению инвестиционной привлекательности.

Практически любое направление бизнеса в наше время характеризуется высоким уровнем конкуренции. Для сохранения своих позиций и достижения лидерства компании вынуждены постоянно развиваться, осваивать новые технологии, расширять сферы деятельности. В подобных условиях периодически наступает момент, когда руководство компании понимает, что дальнейшее развитие невозможно без притока инвестиций. Привлечение инвестиций в компанию дает ей дополнительные конкурентные преимущества и зачастую является мощнейшим средством роста.

Основной и наиболее общей целью привлечения инвестиций является повышение эффективности деятельности предприятия, то есть результатом любого выбранного способа вложения инвестиционных средств при грамотном управлении должен являться рост стоимости компании и других показателей ее деятельности.

Отдельно стоит упомянуть о ситуациях, когда в интересах собственников компании необходимо продать ее по максимально высокой стоимости. Данное намерение возникает, как правило, при стремлении собственников сменить сферу деятельности, получив при продаже бизнеса достаточные средства для новых вложений. Мероприятия, направленные на достижение этих целей, называются предпродажной подготовкой и будут также рассмотрены в данной работе.

Существуют следующие основные виды финансирования предприятия из внешних источников: инвестирование в акционерный капитал, предоставление заемных средств.

Инвестирование в акционерный капитал компании (прямое инвестирование)

Основными формами привлечения инвестиций в акционерный капитал являются:

инвестиции финансовых инвесторов;

стратегическое инвестирование.

Инвестиции финансовых инвесторов представляют собой приобретение внешним профессиональным инвестором (группой инвесторов), как правило, блокирующего, но не контрольного пакета акций компании в обмен на инвестиции с последующей продажей данного пакета через 3-5 лет (в основном это венчурные и паевые фонды) либо размещение акций компании на рынке ценных бумаг широкому кругу инвесторов (в данном случае это могут быть компании любого направления деятельности или физические лица).

Инвестор в данном случае получает основной доход за счет продажи своего пакета акций (то есть за счет выхода из бизнеса).

В связи с этим привлечение инвестиций финансовых инвесторов целесообразно для развития предприятия: модернизации или расширения производства, роста объемов продаж, повышения эффективности деятельности, в результате чего будет расти стоимость компании и, соответственно, вложенный инвестором капитал.

Стратегическое инвестирование представляет собой приобретение инвестором крупного (вплоть до контрольного) пакета акций компании. Как правило, стратегическое инвестирование предполагает длительное или постоянное присутствие инвестора среди собственников компании. Зачастую конечной стадией стратегического инвестирования является приобретение компании либо слияние ее с компанией-инвестором.

В качестве стратегических инвесторов обычно выступают предприятия-лидеры отрасли и крупные объединения предприятий. Основной целью стратегического инвестора является повышение эффективности собственного бизнеса и получение доступа к новым ресурсам и технологиям.

Инвестирование в форме предоставления заемных средств

Основные инструменты - кредиты (банковские, торговые), облигационные займы, лизинговые схемы. (Лизинговые схемы могут быть отнесены к инвестициям в форме заемных средств с некоторыми оговорками, поскольку по своей сути лизинг является формой передачи имущества в аренду. Однако по форме получения дохода лизингодателем (в форме процента) лизинг близок к банковским кредитам.) Объемы привлекаемого финансирования могут быть от нескольких десятков тысяч долларов (кредиты) до десятков миллионов долларов. Сроки финансирования также могут колебаться от нескольких месяцев до нескольких лет. При данной форме финансирования основной целью инвестора является получение процентного дохода на вложенный капитал при заданном уровне риска. Поэтому данную группу инвесторов интересует дальнейшее развитие предприятия с точки зрения его возможности исполнить обязательства по выплате процентов и возврату основной суммы долга.

Таким образом, всех инвесторов можно разделить на две группы: кредиторы, заинтересованные в получении текущих доходов в форме процентов, и участники бизнеса (владельцы доли в бизнесе), заинтересованные в получении дохода от роста стоимости компании.

Инвестиционная привлекательность предприятия для каждой из групп инвесторов определяется уровнем дохода, который инвестор может получить на вложенные средства. Уровень дохода, в свою очередь, обусловлен уровнем рисков невозврата капитала и неполучения дохода на капитал. В соответствии с этими критериями инвесторы определяют требования, предъявляемые к предприятиям при инвестировании. Очевидно при этом, что основным требованием для инвесторов-кредиторов является подтверждение способности предприятия выполнить обязательства по возврату капитала и выплате процентов, а для инвесторов, участвующих в бизнесе, - подтверждение способности освоить инвестиции и увеличить стоимость пакета акций инвестора.

Предприятие может провести ряд мероприятий для повышения своей инвестиционной привлекательности (большего соответствия требованиям инвесторов). Основными мероприятиями в этой связи могут быть:

разработка долгосрочной стратегии развития;

бизнес-планирование;

юридическая экспертиза и приведение правоустанавливающих документов в соответствие с законодательством;

создание кредитной истории;

проведение мероприятий по реформированию (реструктуризации).

Для определения того, какие из мероприятий необходимы предприятию для повышения инвестиционной привлекательности, целесообразно проведение анализа существующей ситуации (диагностика состояния предприятия). Этот анализ позволяет:

определить сильные стороны деятельности компании;

определить риски и слабые стороны в текущем состоянии компании, в том числе с точки зрения инвестора;

В процессе диагностики рассматриваются различные направления (аспекты) деятельности предприятия: сбыт, производство, финансы, управление. Выделяется сфера деятельности предприятия, которая связана с наибольшими рисками и имеет наибольшее число слабых сторон, формируются мероприятия для улучшения положения по выделенным направлениям.

Отдельно стоит отметить проведение юридической экспертизы предприятия - объекта инвестирования. Направлениями экспертизы при оценке инвестиционной привлекательности предприятия являются:

права собственности на земельные участки и другое имущество;

права акционеров и полномочия органов управления предприятием, описанные в учредительных документах;

юридическая чистота и корректность учета прав на ценные бумаги компании.

По итогам экспертизы выявляются несоответствия в указанных направлениях современным нормам законодательства. Устранение этих несоответствий является крайне важным шагом, так как при анализе предприятия любой инвестор придает юридическому аудиту большое значение. Так, для кредитора важным этапом процесса переговоров с предприятием является подтверждение прав собственности на предоставляемое в качестве залога имущество. Для прямых инвесторов, приобретающих пакеты акций предприятия, важным моментом являются права акционеров и другие аспекты корпоративного управления, непосредственно влияющие на их способность контролировать направления расходования вложенных средств.

Проведение диагностики состояния предприятия является основой для разработки стратегии развития. Стратегия - это генеральный план развития, который, как правило, разрабатывается на 3-5 лет. Стратегия описывает основные цели как предприятия в целом, так и функциональных направлений деятельности и систем (производство, сбыт, маркетинг). Определяются основные целевые количественные и качественные показатели. Стратегия позволяет предприятию осуществлять планирование на более короткие периоды времени в рамках единой концепции. Для потенциального инвестора стратегия демонстрирует видение предприятием своих долгосрочных перспектив и адекватность менеджмента предприятия условиям работы предприятия (как внутренним, так и внешним). В нашей практике были случаи, когда инвестор не рассматривал локальные проекты предприятия, несмотря на их хорошие финансовые показатели, поскольку проекты не были связаны с общей концепцией развития предприятия. Однако если стратегия предусматривала реализацию локальных проектов и давала основание считать их реализацию целесообразной для предприятия в целом, решение о финансировании предприятия принималось положительное. Очевидно, что наибольшее значение наличие четкой стратегии имеет для инвесторов, заинтересованных в долгосрочном развитии предприятия, а именно, участвующих в бизнесе.

Имея долгосрочную стратегию развития, предприятие переходит к разработке бизнес-плана. В бизнес-плане подробно и детально рассматриваются все аспекты деятельности, обосновываются объем необходимых инвестиций и схема финансирования, результаты инвестиций для предприятия. План денежных потоков, рассчитываемый в бизнес-плане, позволяет оценить способность предприятия вернуть инвестору из группы кредиторов заемные средства и выплатить проценты. Для инвесторов-собственников бизнес-план является основанием для проведения оценки стоимости предприятия и, соответственно, оценки стоимости капитала, вложенного в предприятие, и обоснованием потенциала его развития. Например, одно из ведущих предприятий Северо-Запада, работающее в стекольной отрасли, в процессе работы с венчурным инвестором провело разработку комплексного бизнес-плана своего проекта. Несмотря на низкую стоимость активов предприятия по сравнению с суммой необходимых инвестиций, инвестор оценил предприятие как инвестиционно привлекательное, поскольку бизнес-план обосновал потенциал роста предприятия для инвестора и увеличение стоимости капитала.

Для всех групп инвесторов большое значение имеет кредитная история предприятия, поскольку она позволяет судить об опыте предприятия по освоению внешних инвестиций и выполнению обязательств перед кредиторами и инвесторами-собственниками. В этой связи возможно проведение мероприятий по созданию такой истории. Например, предприятие может провести выпуск и погашение облигационного займа на относительно небольшую сумму с коротким сроком погашения. После погашения займа предприятие в глазах инвесторов перейдет на качественно иной уровень, как кредитор, способный своевременно выполнить свои обязательства. В дальнейшем предприятие сможет на более выгодных условиях привлекать как заемные средства в форме следующих выпусков облигационных займов, так и прямые инвестиции.

Одним из самых сложных мероприятий по повышению инвестиционной привлекательности предприятия является проведение реформирования (реструктуризации). Полная программа реформирования включает совокупность мероприятий по комплексному приведению деятельности компании в соответствие с изменяющимися условиями рынка и выработанной стратегией ее развития. Реструктуризация может проводиться по нескольким направлениям.

Направления:

1. Реформирование акционерного капитала. Данное направление включает в себя мероприятия по оптимизации структуры капитала - дробление, консолидация акций, все описанные в Законе об акционерных обществах формы реорганизации акционерного общества. Результатом подобных действий является повышение управляемости компании или группы компаний.

2. Изменение организационной структуры и методов управления. Данное направление реформирования нацелено на совершенствование процессов управления, обеспечивающих основные функции эффективно действующего предприятия, и организационных структур предприятия, которые должны соответствовать новым процессам управления. Реструктуризация систем управления предприятий и оргструктуры может включать в себя:

выделение некоторых направлений бизнеса в отдельные юридические лица, образование холдингов, другие формы изменения организационной структуры;

нахождение и устранение лишних звеньев в управлении;

введение в процессы управления и соответствующие организационные структуры недостающих звеньев;

налаживание информационных потоков в части управленческой информации;

проведение других сопутствующих мероприятий.

3. Реформирование активов. В рамках реструктуризации активов можно выделить реструктуризацию имущественного комплекса, реструктуризацию долгосрочных финансовых вложений и реструктуризацию оборотных активов. Данное направление реструктуризации предприятия предполагает любое изменение структуры его активов в связи с продажей излишних, непрофильных и приобретением необходимых активов, оптимизацию состава финансовых вложений (краткосрочных и долгосрочных), запасов, дебиторской задолженности.

4. Реформирование производства. Данное направление реструктуризации нацелено на совершенствование производственных систем предприятий. Целью в данном случае может быть повышение эффективности производства товаров, услуг; повышение их конкурентоспособности, расширение ассортимента или перепрофилирование. Реструктуризация производства может включать следующие мероприятия:

снятие с производства нерентабельной продукции, если при этом отсутствуют реальные для осуществления инвестиционные проекты по снижению издержек, росту конкурентоспособности продукции и пр.;

расширение выпуска и продаж выгодной продукции;

освоение новой коммерчески перспективной продукции или услуг;

другие мероприятия.

Комплексная реструктуризация предприятия включает в себя комбинацию мероприятий, относящихся к нескольким из перечисленных выше направлений.

В процессе повышения инвестиционной привлекательности одно из крупнейших российских ювелирных предприятий провело комплексное реформирование системы управления. Проведение реформирования было вынужденным шагом для руководства компании, поскольку ей не удавалось привлечь инвестиции в необходимом объеме. В результате реформирования была повышена эффективность системы контроля затрат, бюджетирования, контроля исполнения планов. Следствием проведенных мероприятий стал рост рентабельности деятельности и появились реальные основания для инвестора рассматривать предприятие как способное эффективно освоить инвестиции.

Отдельно стоит упомянуть о ситуации, когда целью повышения инвестиционной привлекательности является продажа предприятия. Данный процесс называется предпродажной подготовкой и имеет целью повышение инвестиционной привлекательности и одновременное увеличение ее стоимости для потенциальных покупателей.

В общем виде предпродажная подготовка предполагает проведение следующих мероприятий:

Анализ отрасли, в которой действует предприятие, а также отраслей, являющихся потребителями и поставщиками для нее. Целью анализа является выявление компаний и объединений, занимающих лидирующие или близкие к лидирующим позиции. При этом отслеживается информация о процессах укрупнения, фактах слияний и поглощений в анализируемых отраслях.

Оценка стоимости бизнеса, выявление основных факторов, влияющих на стоимость. Определение ключевых характеристик компании, привлекательных для целевых групп инвесторов. В зависимости от конкретной ситуации в качестве таких характеристик могут выступать: доступ к определенным ресурсам, новым технологиям, развернутая сбытовая сеть, высокая потенциальная рентабельность при условии существенных капиталовложений и т. д.

Проведение мероприятий, направленных на повышение инвестиционной привлекательности компании. На данном этапе могут быть проведены все перечисленные выше мероприятия, необходимый их набор и последовательность проведения зависят от желаемых сроков подготовки предприятия к продаже и изначального наличия интереса инвесторов к предприятию.

Подготовка информационного меморандума для представления компании инвесторам, размещение пресс-релизов в информационных службах, взаимодействие с инвестиционными институтами, действующими на рынке слияний/поглощений и инвесторами напрямую.

Проведение переговоров с инвесторами - потенциальными покупателями компании и осуществление сделки.

Таким образом, подготовка предприятия к привлечению инвестиций или к продаже - достаточно четко определенный, хоть и сложный процесс. Предприятие может сформировать программу мероприятий для повышения инвестиционной привлекательности, исходя из своих индивидуальных особенностей и сложившейся конъюнктуры рынков капитала. Реализация такой программы позволяет ускорить привлечение финансовых ресурсов и снизить их стоимость. Следует отметить, что описанные выше возможные мероприятия не требуют существенных материальных затрат, но результатом их реализации, помимо собственно роста интереса инвесторов к компании, является также повышение эффективности ее работы.

Деятельность в России. Показатели и индикаторы ее инвестиционной привлекательност Реферат >> Банковское дело

Четвертом этапе осуществляется оценка инвестиционной привлекательности компаний . Инвестиционная привлекательность компаний – интегральная характеристика отдельных компаний – объектов предстоящего инвестирования...

Инвестиционная привлекательность организаций финансового сектора в период кризиса

Дипломная работа >> Финансовые науки... инвестиционной привлекательности компании 2.1 Общая характеристика ООО страховая компания "Альянс росно жизнь" 2.2 Анализ финансовой деятельности компании 2.3 Инвестиционная ...

Анализ финансового потенциала и оценка инвестиционной привлекательности предприятия (на примере ОАО "Нефтекамскнефтехим")

Дипломная работа >> Финансовые наукиД.А. Анализ капитализации публичной компании и оценка ее инвестиционной привлекательности // Экономический анализ: теория... Ендовицкий, Д.А. Методологические подходы к оценке инвестиционной привлекательности компании // Экономический анализ: теория и практика...