В подавляющем большинстве случаев не является недостатком в работе предприятия. Данный вид долга представляет собой те средства, которые должны быть возращены организации со стороны контрагентов. Единственным случаем, когда такая задолженность не сулит ничего хорошего для организации, считается тот, когда должники не отвечают по своим обязательствам долгое время.

Именно поэтому многие компании не рвутся работать с отсрочкой платежей, чтобы дебиторская задолженность не смогла образоваться. Однако, если ее избежать не удалось, то стоит искать различные возможности для решения проблемы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Реализация дебиторской задолженности как раз и считается подобным решением. Для осуществления данной операции необходимо знать о стоимости продажи, о методах, а также о процедуре учета.

Продажная стоимость

Реализация данной разновидности задолженности осуществляется не по номинальной стоимости, а по гораздо меньшей. Именно поэтому для многих организаций данную операцию нельзя назвать выгодной. Это обуславливается тем, что в процессе продажи компания может потерять значительную сумму средств.

Однако, довольно часто, данный шаг является единственной возможностью возвращения хотя бы части средств, которые были переданы третьим лицам. Для определения дохода компании от продажи дебиторского долга необходимо из получаемых средств вычесть стоимость услуг или товаров, которые были проданы должникам с последующей отсрочкой платежей.

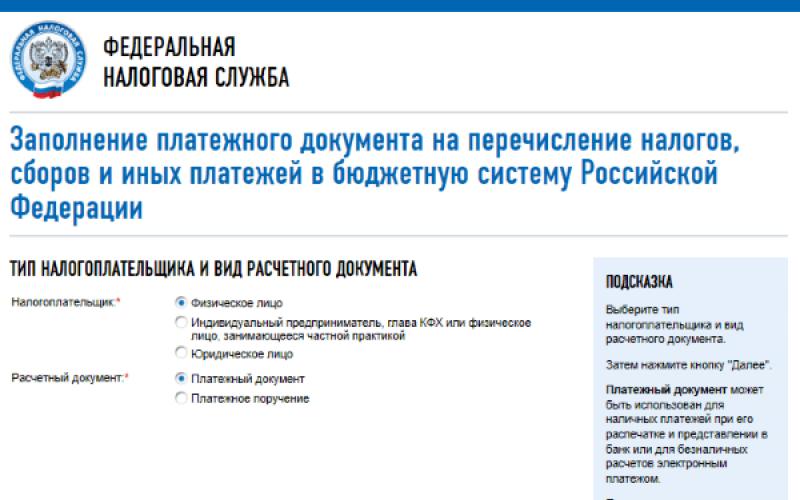

При такой процедуре подсчета можно получить убыток, который может быть прибавлен к определенной группе расходов, в результате чего может быть уменьшена база, облагаемая налогами. В данных рамках важно помнить о том, что к внереализационным расходам необходимо отнести только 50% от данного убытка в момент реализации задолженности.

Вторая часть убытка может быть учтена только после того, как со дня реализации задолженности пройдет не менее 45 дней. Многих предпринимателей интересует вопрос о том, что делать с процентами, начисленными на ту сумму средств, которую должны вернуть контрагенты. В данных рамках важно опираться на положения действующего законодательства.

Закон гласит о том, что проценты, которые были отнесены к затратам в рамках определения доходов организации, не могут составлять более 20% . Стоит отметить, что для сделок, которые осуществляются в иностранной валюте, необходимо применить средний процент, который составляет примерно 22% .

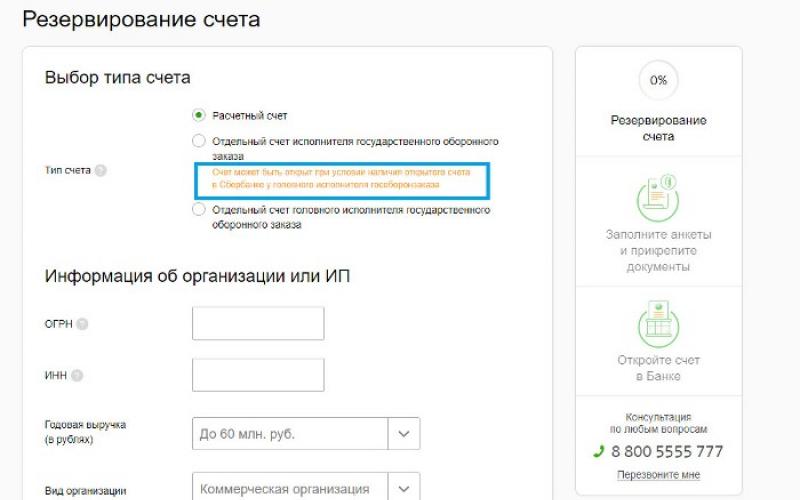

Осуществлять процедуру покупки или продажи дебиторской задолженности могут только юридические лица. Для этого должно быть составлено специальное соглашение, которое, в обязательном порядке, должно быть оформлено правильно.

Чаще всего возникает у банков и других финансовых учреждений, которые вынуждены подстраховываться на случай невозврата выданных средств повышенными процентами.

С образцом соглашения о реструктуризации задолженности можно ознакомиться по .

В качестве партнера по данному вопросу выступают специальные организации, которые перекупают долг на выгодных для них условиях и самостоятельно занимаются взысканием обязательств с должников.

Методы продажи дебиторской задолженности

Цессия

Все, без исключения, сделки в рамках данного метода оформляются с помощью соглашения, оформленного в письменной форме. В данном документе прописываются все актуальные нюансы совместной деятельности. Если цессия является договором купли-продажи, то в нем должны быть указаны сроки, а также количественные показатели передаваемой продукции или услуг.

В данных рамках договор является наиважнейшим документом, который выступает в качестве подтверждения факта того, что покупатель должен оплатить в пользу продавца определенную сумму денежных средств или предоставить товары и услуги. Процедура цессии регулируется действующим законодательством, а точнее главой №24 Гражданского Кодекса РФ.

Стоит отметить, что в рамках цессии сторонним кредиторам могут быть переданы далеко не все обязательства. Например, не могут быть переданы адресные, которые предназначаются конкретному лицу. Это могут быть алименты, гранты или возмещение определенного физического или имущественного ущерба. Договор цессии также не может быть заключен в тех случаях, когда для плательщика имеет довольно близкое значение личность нового кредитора.

После принятия соответствующего решения о продаже долговых обязательств в рамках передачи прав требования необходимо срочно найти правопреемника. После выбора специальной фирмы подписывается соглашение с последующем заверением в нотариальной службе.

Должник может не уведомляться о факте осуществленной передачи прав требования, если обратное не предусматривается первоначальным договором. При переуступке прав на недвижимость необходимо прохождение процедуры государственной регистрации.

В подавляющем большинстве случаев договор цессии является возмездным. Он предназначается для получения экономической выгоды сторонами сделки. В противном случае заключение такого соглашения можно считать нецелесообразным.

Стоит отметить, что переуступке долговых обязательств могут подлежать не только текущие и просроченные задолженности, но также и те долги, которые относятся к сомнительной группе

Вексель

Продажа дебиторской задолженности может быть осуществлена с помощью векселей, которые представляют собой ценные бумаги, содержащие в себе обязательства о выплате указанной в документе суммы средств и накопившихся процентов по ней. Стоит отметить, что данные обязательства ничем не обосновываются.

Одна организация выдает другой вексель, в котором указываются сведения о том, что она в обязательном порядке должна выплатить установленную сумму денежных средств через определенное время.

Вексель может быть четырех видов:

- процентным;

- дисконтным;

- простым;

- переводным.

Простые векселя содержат в себе определенные обязательства компании или физического лица выплатить другим лицам определенную сумму средств после истечения времени, указанного в документе. Такой вексель может считаться неоспоримым подтверждения факта наличия долговых обязательств. Должники получают векселя только после истечения определенного срока.

Кредитор таким образом может с помощью таких обязательств рассчитываться со своими контрагентами. Именно поэтому передача векселя может рассматриваться в качестве продажи дебиторской задолженности и накопленных процентов.

Факторинг

Факторингом считается продажа дебиторских долговых обязательств в пользу кредитной или любой другой специальной организации. Основной целью подобной операции является осуществление дополнительной процедуры финансирования компании и увеличение уровня оборачиваемости соответствующего капитала.

В рамках факторинга покупателей долговых обязательств можно считать финансовыми агентами. Стоит отметить, что права и обязанности таких агентов прописываются в ст.43 действующего Гражданского Кодекса РФ.

Процедура факторинга, как и операция по цессии, означает передачу долговых обязательств сторонним лицам. Однако, существуют и определенные отличия.

Первое отличие заключается в том, что соответствующие агенты могут купить не только обязательства по текущим сделкам, но также и по будущим, которые находятся только в стадии разработки. Стоит отметить, что в данных рамках невозможно осуществить реализацию просроченной задолженности.

Второе отличие заключается в том, что во время цессии могут передаваться не только финансовые, но и другие имущественные права. Что касается факторинга, то при нем передаются исключительно финансовые обязательства. Еще одно отличие заключается в том.

Что далеко не все компании могут воспользоваться услугами финансовых агентов. К таким организациям могут быть отнесены компании с довольно обширным количеством незначительных должников.

Последнее отличие – продажа дебиторской задолженности в рамках цессии может быть осуществлена любой организацией. В случае с факторингом такие операции могут производить только специальные лицензированные или кредитные компании.

Учет

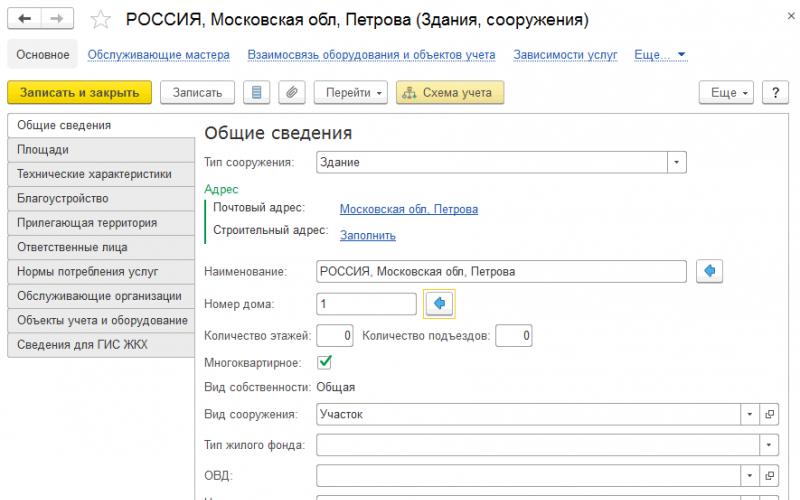

Стоимость реализации обязательств, в большинстве случаев, является ниже номинальной. В данных рамках возникает определенная проблема, которая напрямую касается порядка признания потерь от передачи долговых обязательств, которая была совершена в рамках процедуры цессии. Это требуется для вычета налога на прибыль.

При продаже долговых обязательств база определяется в соответствии со статьей 279 Гражданского Кодекса РФ. В пункте 2 данного акта имеется указание на использование методов начисления при подсчете уровня дохода. Таким образом должна быть вычтена стоимость реализованных товаров и услуг из прибыли от продажи долговых обязательств. Полученная сумма является убытком.

Данный убыток включается во внереализационные расходы. Часть суммы убытка относится к таким расходам в момент продажи, а часть – после истечения установленного законодательством промежутка времени. Чаще всего данный срок составляет 45 дней .

Пример

ООО «Альтаир» заключило сделку по продаже услуг с ООО «ВИП». Сумма соглашения составила 60 000 рублей , из которых 10 000 составило НДС. Положения договора предполагают то, что оплата предоставляемых услуг должна осуществляться в течение 90 дней с момента фактической продажи.

Компания ГАРАНТ

С согласия кредитора заключено соглашение о переводе кредиторской задолженности с одного юридического лица на другое. Задолженность образовалась по договору поставки материалов. Как правильно оформить эту сделку в бухгалтерском и налоговом учете () у "старого" должника и "нового" должника?

Согласно п. 1 ст. 391 ГК РФ с согласия кредитора допускается перевод должником своего долга на другое лицо. При этом соглашение о переводе долга должно быть заключено в соответствующей письменной форме (п. 2 ст. 391, п. 1 ст. 389 ГК РФ).

В результате перевода долга первоначальный ("старый") должник из обязательств выбывает, а весь долг переходит к "новому" должнику. С момента перевода долга кредитор вправе предъявлять требование только к "новому" должнику, а "новый" должник вправе выдвигать против требования кредитора возражения, основанные на отношениях между кредитором и первоначальным ("старым") должником (ст. 392 ГК РФ).

Учет у "старого" должника

Как уже было указано нами выше, "старый" должник из обязательства выбывает, то есть задолженность перед кредитором считается погашенной с момента принятия "новым" должником обязательства по уплате долга. Весь долг переходит к "новому" должнику.

То есть обязательство перед кредитором у "старого" должника после перевода долга прекращается и возникает обязательство перед "новым" должником. Кредиторская задолженность у "старого" должника не списывается, а продолжает числиться, но уже перед "новым" должником.

Поэтому в учете "старого" должника следует отразить погашение задолженности перед поставщиком и одновременно возникновение задолженности перед "новым" должником.

Впоследствии , возникшая у "старого" должника перед "новым" должником в сумме первоначального обязательства, может погашаться, например, исполнением обязательства (ст. 408 ГК РФ), предоставлением отступного (ст. 409 ГК РФ), проведением зачета (ст. 410 ГК РФ). При этом обязательство также может быть прекращено и освобождением должника от лежащих на нем обязанностей (ст. 415 ГК РФ). Возможно также, что обязательство "нового" должника перед "старым" должником, возникшее ранее по иному основанию (например по договору купли-продажи товаров, договору оказания услуги и т.д.), уже существовало на дату перевода долга. И в этом случае также взаимные задолженности впоследствии могут быть погашены, например, проведением взаимозачета.

В результате на дату перевода долга в учете "старого" должника следует сделать запись:

Дебет , субсчет "Расчеты с поставщиком" Кредит , субсчет "Расчеты с "новым" должником". В части налога на прибыль следует учитывать следующее.

Согласно ст. 247 НК РФ объектом налогообложения по налогу на прибыль организаций является прибыль, полученная налогоплательщиком. Прибылью для российских организаций признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 НК РФ.

В соответствии с п. 18 ст. 250 НК РФ внереализационным доходом признается доход в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям.

В данной ситуации кредиторская задолженность у "старого" должника не списывается. Следовательно, и внереализационного дохода у него не возникает.

В результате перевода долга у "старого" должника не возникает какой-либо экономической выгоды в денежной или натуральной форме в смысле ст. 41 НК РФ. В этой связи и налогооблагаемого дохода у "старого" должника при переводе долга не образуется.

К сожалению, разъяснениями официальных органов, а также судебными решениями в ситуациях, подобных Вашей, мы не располагаем.

Учет у "нового" должника

В бухгалтерском учете "нового" должника в рассматриваемой ситуации подлежит отражению возникновение задолженности перед кредитором, а также ее погашение. Одновременно отражается возникновение дебиторской задолженности "старого" должника.

В этом случае в учете "нового" должника делаются записи:

Дебет , субсчет "Расчеты со "старым" должником" Кредит , субсчет "Расчеты с кредитором"

- отражено возникновение задолженностей в результате перевода долга;

Если же, например, "новый" должник на дату перевода долга уже является дебитором (должником) "старого" должника, например, по договору на оказание услуг, проводки будут аналогичными.

Дебет , субсчет Расчеты со "старым" должником" Кредит , субсчет "Расчеты с кредитором";

Дебет , субсчет "Расчеты с кредитором" Кредит ()

- погашена задолженность перед кредитором.

В целях исчисления налога на прибыль аналогично "старому" должнику у "нового" должника дохода, подлежащего налогообложению, при переводе долга не возникает.

Что касается НДС, то в силу п. 1 ст. 146 НК РФ объектом налогообложения признаются следующие операции:

Реализация товаров (работ, услуг), имущественных прав на территории РФ;

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Как видим, перевод долга ни к одной из указанных операций не относится. Значит, и обязанностей по исчислению НДС при переводе долга ни у "старого", ни у "нового" должника не возникает.

Таким образом, непосредственно операция по переводу долга не влечет для "старого" и "нового" должников дополнительных "налоговых" обязательств.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Завьялов Кирилл

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

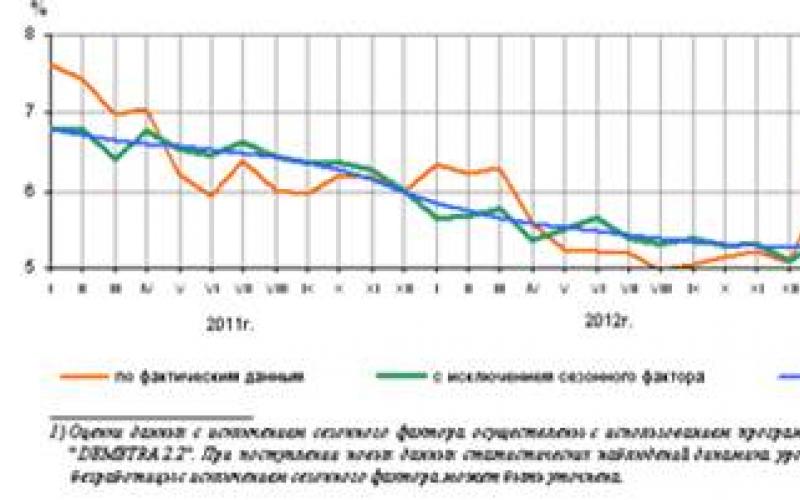

На каждом коммерческом предприятии осуществляется контроль над состоянием дебиторской задолженности заемщиков, заказчиков, покупателей и прочих аналогичных субъектов. Это необходимо для своевременного выявления безнадежных, просроченных либо сомнительных обязательств. Контроль осуществляется ежегодно посредством инвентаризации, оценки и анализа долгов. В некоторых случаях эти мероприятия проводят в середине года. В соответствии с полученными данными компания располагает информацией о непоступивших средствах либо товарах, рассматривает варианты возврата этой задолженности.

Возможные решения проблемы

Вернуть долги можно несколькими способами. Предприятие может, например, предъявить претензии, привлечь коллекторов, подать иск в суд. Еще одним известным вариантом является продажа дебиторской задолженности. На практике реализация может осуществляться двумя методами: факторингом и цессией. Между этими вариантами есть ряд существенных отличий. Цессия представляет собой переуступку прав требовать возврата долга. Факторинг - метод, имеющий схожие черты с кредитованием. В последнем случае осуществляется продажа дебиторской задолженности банку или иной финансовой структуре. У приобретателя должна быть лицензия на осуществление такой деятельности. Факторинг, как правило, применяется при краткосрочной задолженности.

Цессия

Покупка-продажа дебиторской задолженности таким способом предполагает выполнение ряда обязательных условий. В первую очередь, оформление всех сделок осуществляется письменно. В таких документах прописываются основные положения совместной деятельности лиц. К примеру, если долг образовался по договору купли-продажи, то в соглашении о переуступке указываются объем продукции, срок оплаты и передачи. На практике имеют место случаи, когда кредитору требуются деньги срочно, но время выплаты еще не подошло либо возникла просрочка. Продавец в такой ситуации вправе уступить свое право требовать оплату другому предприятию. Последнее, в свою очередь, предоставляет необходимые средства в нужный момент. Впоследствии такой приобретатель сам будет истребовать задолженность.

Исключения

В законодательстве предусмотрены обстоятельства, при которых продажа дебиторской задолженности невозможна. К таким случаям, например, можно отнести адресные платежи - выплаты, предназначающиеся конкретному получателю. К этой категории относят алименты, именные гранты, возмещение ущерба и так далее. Не может заключаться соглашение о цессии, если для контрагента важна личность нового кредитора.

Специфика сделки

После принятия соответствующего решения предприятию следует определить правопреемника. Существует множество компаний, которые занимаются приобретением различных обязательств. Составленное письменное соглашение должно быть удостоверено нотариусом. Как правило, договор цессии обладает возмездным характером. Он должен принести участникам соответствующую экономическую выгоду, в противном случае его заключение нецелесообразно. Уступить можно не только текущие обязательства, но и просроченные, и сомнительные.

Важные моменты

Продажа задолженности путем цессии может осуществляться без уведомления об этом обязанного лица, если в договоре такая необходимость не предусматривается. Но на практике лучше известить участника, чтобы обеспечить перечисление средств по нужному адресу. В случае оплаты долга первоначальному кредитору обязательство считается погашенным вне зависимости от наличия соглашения о цессии. Сделка по переуступке прав в отношении недвижимости подлежит госрегистрации.

Факторинг

Продажа дебиторской задолженности таким способом осуществляется с целью получения дополнительного финансирования, увеличения объема реализации продукции, повышения оборачиваемости капитала. При осуществлении факторинга приобретатели выступают в качестве агентов. Их обязанности и права установлены в гл. 43 ГК. Как и цессия, продажа дебиторской задолженности путем факторинга означает переуступку третьим лицам. Однако между ними существуют и значительные различия.

Особенности перехода

Продажа задолженности факторингом может осуществляться не только в отношении текущих обязательств, но и планируемых и фактически не заключенных сделок. Вместе с этим не подлежит реализации просроченный долг. При факторинге можно переуступить только денежные права. При этом цессия допускает переход и иных имущественных обязательств. Продажа задолженности факторингом может осуществляться не всеми предприятиями. Например, этой возможностью не могут воспользоваться компании, имеющие большое количество мелких контрагентов с непогашенными обязательствами, фирмы-изготовители узкоспециализированных изделий. И последней важной особенностью выступает то, что приобрести задолженность при цессии может любое предприятие, а при факторинге - только лицензированное.

Векселя

Дебиторскую задолженность можно реализовать и с их использованием. Вексель представляет собой ценную бумагу, содержащую не обоснованное ничем обязательство о выплате суммы, указанной в нем, и процентов. Одно предприятие передает другому документ, в котором указана величина и срок выплаты. Вексель может быть переводным, простым, процентным и дисконтным.

Продажа дебиторской задолженности в конкурсном производстве

Такой вариант используется при несостоятельности предприятия. Решение о реализации принимается конкурсным управляющим, если другой порядок не принят комитетом или собранием кредиторов. В соответствии с общим правилом, мероприятие является открытым. Однако предусмотрена и закрытая продажа дебиторской задолженности. Торги проводятся в таких случаях для определенного числа лиц, имеющих соответствующие права требования. Такие ситуации имеют место, например, при обеспечении выполнения обязательств имуществом, ограниченным в обороте.

Продажа дебиторской задолженности: проводки

Реализационная стоимость обязательства, как правило, ниже номинальной. В этой связи возникает проблема, касающаяся порядка признания потерь от передачи, совершенной путем цессии. Это необходимо для вычета налога на прибыль. При продаже задолженности база определяется в соответствии со ст. 279 НК. В п. 2 указанной нормы присутствует указание на использование метода начисления при подсчете дохода. Таким образом, нужно вычесть стоимость реализованных услуг и изделий из прибыли от продажи задолженности. Полученная величина является убытком. Он входит во внереализационный расход плательщика. Часть суммы убытка относится к нему на момент продажи, а часть - спустя 45 дней с даты передачи прав.

Особые случаи

При уступке права до момента осуществления оплаты, указанного в соглашении, потери, которые могут возникнуть при продаже задолженности, не должны быть больше суммы, которая была перечислена, и должны соответствовать прибыли от передачи соответствующего права. Порядок зачисления процентов установлен в ст. 269 НК. Сумма процентов, входящая в затраты при расчете дохода для обложения, не может отклоняться от усредненного показателя более чем на 20%.

Из-за нестабильности ситуации на мировом экономическом рынке многие учреждения столкнулись с проблемой нехватки финансов.

У субъектов финансово-хозяйственной деятельности может постепенно накапливаться задолженность перед контрагентами, что отрицательно сказывается на бухгалтерской и налоговой отчетности. Но долги можно и продать – о том, как это сделать, поговорим далее.

Что это такое

Понятие дебиторской задолженности описывается как в бухгалтерском, так и в налоговом учете. По общему правилу, это сумма средств, которая подлежит уплате одним контрагентом другому или другим.

Ее формирование, как правило, занимает несколько месяцев и связано с неоплатой возложенных обязательств – например, за поставленные товары или оказанные услуги.

Под продажей долга подразумевают его переуступку другому лицу. Сделка осуществляется на возмездной основе. Документация должна быть составлена в письменном виде согласно предписаниям нормативно-правовых актов.

Договор обязательно заверяется у нотариуса. Условиями такого соглашения должны предусматриваться основополагающие принципы сотрудничества участников сделки, круг прав и обязанностей, ответственность при наступлении определенных обстоятельств и др.

К примеру, в договоре цессии требуется указать:

- количество товаров;

- срок оплаты;

- срок передачи права требования в случае, если сделка совершается по договору купли-продажи.

В сделке по уступке долга участвуют следующие стороны:

- цедент, то есть кредитор по основному обязательству;

- организация-дебитор, имеющая непогашенную задолженность;

- цессионарий – лицо, которое приобрело право требования согласно договору цессии.

После заключения договора к цессионарию переходят все права требования оплаты дебиторской задолженности, наложения пени и штрафных санкций.

Как продать

В ходе развития гражданско-правовых отношений появилась новая форма хозяйствующих субъектов – юридические лица, осуществляющие приобретение прав требования у других компаний-кредиторов.

Такие лица покупают не только текущие долги, но и сомнительные, просроченные и другие. В ходе сделки один кредитор заменяется другим, причем второй приобретает полные права и обязанности первого после подписания договора.

Согласовывать с дебитором замену кредитора не требуется. Исключение из общего правила – наличие соответствующего положения в договоре между изначальным кредитором и должником.

Важно! Покупку дебиторской задолженности может осуществить любое лицо – для этого не требуется получение лицензии.

Произвести продажу “дебиторки” можно несколькими способами:

- договор цессии;

- факторинг;

- вексель;

- договор купли-продажи.

Договор цессии – это передача прав требования другому лицу. Обычно долги по таким договорам покупают различные коллекторские агентства, коммерческие организации.

Факторинг – это продажа долга банку или другому кредитному учреждению. Перечень юрлиц, могущих купить долг по факторингу, указан в ГК РФ.

Факторинг имеет множество схожих черт с кредитованием – здесь также играют роль суммы, сроки, процентные ставки, наличие гарантий и статус участников процесса.

По сути, факторинг – это некое финансирование “дебиторки”. Банк предоставляет кредитору деньги, а последний, в свою очередь, передает имеющуюся задолженность.

При помощи векселя также допускается передача “дебиторки”. Вексель – это ценная бумага, в которой содержатся обязательства по выплате определенной денежной суммы и процентов в указанные сроки.

Различают следующие разновидности векселей:

- простые;

- переводные;

- процентные.

Продажа дебиторской задолженности на торгах

Взыскание долгов с неплательщика после решения суда производится судебными приставами, действующими на основании .

Исполнительное производство предусматривает 2 варианта реализации дебиторской задолженности:

- указание должнику на необходимость перечисления средств на расчетный счет ФССП;

- реализация проблемной задолженности с публичных торгов.

Последний способ применяется в том случае, если взыскатель не желает ожидать перечисления денежных средств дебитором на счет ФССП, или же в случае, если неплательщик вообще отказался платить.

Перед выставлением долгов на торги они подлежат обязательной оценке со стороны специализированных оценщиков. Стартовой ценой на торгах будет именно та сумма, которую объявят оценщики.

Важно! И хотя способ с перечислением денег на счет кажется более надежным и целесообразным, есть некоторый отрицательный нюанс.

Должник может не исполнять требование в срок, или вовсе не исполнять его в принципе. При этом рычагов для воздействия на дебитора нет ни у приставов, ни у взыскателя. Именно поэтому публичные торги – гораздо более предпочтительный вариант.

На конкурсном производстве

Процедура конкурсного производства регламентируется не 229-ФЗ, а “О банкротстве”.

В рамках конкурсного производства должно обеспечиваться удовлетворение требований как можно большего числа кредиторов.

Для этого имущество и имущественные права неплательщика реализуются с публичных торгов, а средства, полученные в результате реализации, подлежат распределению между кредиторами соразмерно их требованиям.

Важно! Многие считают, что процедура конкурсного производства позволяет реализовать долги по максимально возможной цене. Однако это далеко не так.

Если на счет в ФССП зачисляется номинальная цена задолженности, то в отношении публичных торгов начальная стоимость долга составляет, как правило, 40 % от номинала.

При конкурсном производстве также необходима оценка дебиторской задолженности. Конкурсный управляющий в ходе процесса обязан определить наличие у должника имущества и имущественных прав с целью их дальнейшей реализации.

С дисконтом

Понятие дисконта относится к сделке по передаче задолженности по векселю.

Вексель – ценная бумага, в которой содержатся обязательства по выплате денежных средств и процентов в указанные сроки.

В основном, вексель не требуется подтверждать дополнительной финансовой документацией.

В ходе сделки одно лицо осуществляет передачу другому векселя с указанием суммы и срока выплаты.

Дисконт – это финансовая транзакция, в рамках которой совершается продажа векселя. Банк определяет сумму дохода как разницу между суммой к погашению векселя и размером процентных начислений.

Держатель векселя ставит на нем свою роспись о передаче, после чего передает в банк. Относительно продавца банк имеет право регресса.

В том случае, если векселедержатель не сможет оплатить вексель, ответственность будет нести то лицо, которое передает свои права на ценную бумагу – индоссат. На последнего будет возложена обязанность по выплате денежной суммы банку.

Особенности договора купли-продажи

Главной особенностью купли-продажи дебиторского долга выступает именно объем передаваемо-покупаемых требований.

Если при цессии права передаются ровно в тех же объемах и на тех же условиях, что и существовали к моменту перехода права, то по ДКП передача “дебиторки” может быть совершена в любом объеме, независимо от условий и оснований ее формирования.

Договор купли-продажи, как правило, заключается в простой письменной форме. Однако законом не запрещается заключение и в иной форме, прямо не запрещенной законодательными требованиями.

При разработке формы договора купли-продажи особое внимание следует уделить условиям защиты покупателя в части взыскания долга. Другими словами, предусмотреть те риски, которые связаны с получением такой задолженности.

Дебитора необходимо своевременно предупредить о факте перевода прав требования другой стороне. Если таковое не будет исполнено, должник приобретет право не исполнять обязательство перед новым кредитором ( ГК РФ).

При заключении ДКП предшествующий кредитор обязан передать своему правопреемнику всю документацию, юридически свидетельствующую о наличии права требования ( ГК РФ).

Долги контрагентов можно продать. Для этого следует воспользоваться одним из способов – заключить договор цессии, купли-продажи, вексель или факторинг.

Каждый из методов хорош по-своему. Выбор, что же конкретно использовать, должен исходить из текущей ситуации – как быстро нужно продать долг и насколько выгодно хочется это сделать?

Видео: 7 технологий возврата дебиторской задолженности