Дипломная работа

Налоговое планирования и пути его совершенствования

Алиев Шамиль Д

- Введение

- I Теоретические основы налогового планирования в организации

- 1.1 Базовые понятия

- 1.2 Понятие налового планирования

- 1.3 Элементы налогового планирования

- 1.4 Этапы налового планирования

- 1.5 Пределы налогового планирования

- 1.6 Основы управления налогами на предприятиях и в организациях

- 1.7 Общая схема налогового планирования

- II Прикладные вопросы налогового менеджмента

- 2.1 Взаимодействие налогового и бухгалтерского учета

- 2.2 Разработка схем минимизации налогов

- 2.3 Контроль правильности расчетов и сроков уплаты налогов

- 2.4 Оптимизации системы налогообложения в рамках действующего законодательства

- 2.5Проблемы разграничения налогового планирования и уклонения от уплаты налогов (на примере ООО«Строитель» и ООО«СтороительПлюс»)

- 2.6 Юрисдикции, позволяющая минимизировать налоговые платежи

- 2.6.1 Понятие оффшорной деятельности

- 2.6.2 Понятие оффшорного бизнеса

- Заключение

- Глоссарий

- Список используемых источников

- Приложение

Актуальность темы порождает возрастающая роль налогового планирования в условиях современного рыночного хозяйства, которая определяется рядом факторов. Потребность в налоговом планировании диктуется, прежде всего, двумя основными факторами: тяжестью налогового бремени для конкретного хозяйствующего субъекта и сложностью и изменчивостью налогового законодательства. В качестве других факторов можно назвать увеличение размеров фирмы, усложнение форм ее деятельности, подвижность внешней среды, новый стиль руководства персоналом.Недостаточная теоретическая проработка и отсутствие четкой системы налогового планирования на практике, позволяющей всесторонне моделировать эффективные предпринимательские решения с учетом налогового фактора, свидетельствуют о незадействованности всех возможных резервов для оптимизации налогообложения с целью увеличения эффективности финансово-хозяйственной деятельности. Именно поэтому в современных условиях так важно всестороннее изучение теоретических и практических аспектов налогового планирования, прежде всего, в системе управления финансами хозяйствующих субъектов. Вопрос налогообложения является очень актуальным для любого предприятия, т. к. налоги это изъятие государством определенной части дохода предприятия, то любое предприятие естественно захочет минимизировать эту часть, а кто захочет отдавать свои деньги. В связи с этим существует понятие налогового планирования, с помощью которого можно грамотно, а главное законно существенно сократить свои налоговые обязательства, естественно не без помощи специалиста в области налогового планирования. В подтверждение этой идеи можно привести слова американского судьи Лирнда Хэнда: «…Нет ничего дурного в том, чтобы осуществлять деятельность, платя минимум налогов. Так поступают все - и бедные, и богатые, - и все поступают правильно, поскольку никто не должен платить более предписанного законом: налог является закрепленным изъятием, а не добровольным пожертвованием». См.: Александров И.М. Налоги и налогообложение: Учебник. - М.: Дашков и К, 2003. С. 78.

Ведь если просто бездумно платить все налоги, не принимая для их сокращения никаких усилий можно существенно сократить свою прибыль или что еще хуже, рано или поздно, оказаться банкротом.Все вышеперечисленное подтверждает актуальность этой темы.Цель работы - исследовать теоретические и организационные основы налогового планирования в организации, которое является одним из важнейших элементов системы управления предприятием в условиях действующей системы налогообложения.Для достижения указанной цели в работе поставлены следующие задачи исследования:- определить понятие, сущность и элементы налогового планирования;- рассмотрение дискуссионных вопросов относительно этапов налогового планирования;- изучение организационных основ налогового планирования;- выявить проблемы в области налогового планирования и предложить пути совершенствования.Объектом исследования является налоговое планирование на предприятиях и в организациях.Предмет исследования - детальное рассмотрение структуры налогового планирования, ее элементов, этапов и принципов.Структура дипломной работы. Исследование состоит из введения, двух глав 15 под глав, заключения, глоссарий, списка используемых источников и приложения.Глава I Теоретические основы налогового планирования в организацияхНалоговое планирование является составляющим звеном менеджмента на предприятии и обусловлено стремлением и одновременно правом налогоплательщика уменьшить налоговые обязательства на основе действий, не противоречащих законодательным актам и не нарушающих права других лиц, а также самим налоговым законодательством, предусматривающим различные налоговые режимы См.: Боброва А.В., Головецкий Н.Я. Организация и планирование налогового процесса. - М.: Экзамен, 2005. С. 117.

.Следуя логике научного подхода к изучению экономических категорий, необходимо кратко и исчерпывающе разъяснить отличительные признаки понятия налоговое планирование.Имеющиеся в экономической литературе понятия налогового планирования целесообразно объединить в две основные группы. Ряд авторов основываются на подходе к определению налогового планирования c точки зрения минимизации налоговых обязательств налогоплательщика. Определения второй группы авторов основано на налоговой оптимизации.Большинство авторов придерживаются позиции налоговой минимизации. Однако происходит постепенная эволюция взглядов: например, А.В. Брызгалин, первоначально придерживавшийся позиции налоговой минимизации, в дальнейшем перешел к налоговой оптимизации. Следует обратить внимание, что минимизация и оптимизация налогообложения - это не одно и тоже. Если налоговая минимизация - это максимальное снижение всех налогов, то налоговая оптимизация - это процесс, связанный с достижением определенных пропорций всех аспектов деятельности хозяйствующего субъекта в целом, осуществляемых им сделок и проектов. Кроме того, стремление минимизировать налоговые обязательства может помешать текущей деятельности предприятия, вступить в противоречие с целями финансового менеджмента и привлечь излишнее внимание со стороны контролирующих налоговых органов.Анализ имеющихся определений налогового планирования позволил выделить основные характеристики, присущие налоговому планированию, которые необходимо учесть в определении:- налоговое планирование представляет собой вид управленческой деятельности по оптимизации собственной налоговой нагрузки;- налоговое планирование осуществляется в рамках стратегического планирования;- налоговое планирование должно проводиться на основе системного подхода;- налоговое планирование носи легитимный характер.Следует отметить, что ни одному автору не удалось дать определение понятия налогового планирования, в котором бы нашли отражение все названные черты. Наиболее удачным является определение Е.С. Вылковой и М.В. Романовского: «Налоговое планирование - это неотъемлемая часть управления финансово-хозяйственной деятельностью в рамках единой стратегии экономического развития, представляющая собой процесс системного использования оптимальных законных налоговых способов и методов для установления желаемого будущего финансового состояния объекта в условиях ограниченности ресурсов и возможности их альтернативного использования» См.: Вылкова Е., Романовский М. Налоговое планирование. - СПб.: Питер, 2004. С. 93.

. В определении учтено большинство характеристик налогового планирования. Недостатком определения является то, что в нем налоговое планирование представлено как процесс, однако налоговое планирование является не только процессом, но и деятельностью организации.Из имеющихся в экономической литературе определений налогового планирования наиболее корректным нам кажется определение налогового планирования, предложенное кандидатом экономических наук О.Г. Стороженко.Налоговое планирование - законная деятельность хозяйствующего субъекта в рамках общего стратегического планирования бизнеса, направленной на выявление возможности налоговой экономии и учет налоговых последствий в деятельности организации, в основе которой лежит системный подход См.: Стороженко О.Г. Проблемы налогового планирования на корпоративном уровне // Бюллетень финансовой информации. - 2004. - № 9-10. С. 25.

.Сущностью налогового планирования является признание за каждым налогоплательщиком права использовать все допустимые законом средства, приемы и способы для максимального сокращения и оптимизации своих налоговых обязательств. Сущность налогового планирования проявляется так же в выполнении им определенных функций. Функции налого вого планирования представлены (см. Приложении 1).Как любая экономическая категория налоговое планирование строится на определенных принципах. На наш взгляд, основными принципами налогового планирования являются законность, обязательность, эффективность, перспективность, взаимосвязь налогового планирования и общего планирования организации.Законность подразумевает соблюдение требований действующего законодательства при осуществлении налогового планирования.Платить налоги обязанность нежелательная, но неизбежная, платить их необходимо только в размере минимально установленных сумм. Это сущность принципа обязательности.Эффективность означает использование возможностей, предоставленных законодательством, и инструментов доступных для конкретной организации, обеспечивающих налоговую экономию больше, чем затраты, связанные с их применением.Перспективность так же является важным принципом налогового планирования, который означает предвидение последствий некорректного применения различных методов и схем налоговой оптимизации, которые могут повлечь за собой крупные финансовые потери.Взаимосвязь налогового планирования и общего планирования организации предполагает, что планировать налоги необходимо в постоянной связи с общим планированием бизнес-процессов организации, так как в результате изменения различных параметров деятельности изменяются и суммы налогов, подлежащих начислению и уплате.В экономической литературе нет однозначного мнения по классификации видов налогового планирования. Этот вопрос рассмотрен следующими авторами: Дуканичем Л.В., Юткиной Т.В., Кашиным В.А., Пепеляевым С.Г., Перовым А.В., Ройбу А.В., Вылковой Е.С. и Романовским М.В. В приложении 2 приведена сводная таблица подходов к классификации налогового планирования различных авторов.На наш взгляд, наиболее полно классификацию налогового планирования рассматривают авторы Вылкова Е.С., Романовский М.В. См.: Вылкова Е., Романовский М. Налоговое планирование. - СПб.: Питер, 2004. С. 121-123.

и Ройбу А.В. См.: Ройбу А.В. Налоговое планирование. Схемы минимизации налогов в современном российском правовом поле: практическое руководство.- М.: Эксмо, 2006. С. 49-51.

А.В. Ройбу выделяет следующие классификационные признаки налогового планирования.В зависимости от масштабов построения различают следующие виды налогового планирования:- государственное - направлено на реализацию государством своих функций в различных областях государственного регулирования;- на уровне субъектов - предусматривает выработку и оценку управленческих решений исходя из целевых установок организации и учета величины возможных налоговых последствий. Организации стремятся максимизировать свой доход и прибыль. С этой позиции основной задачей налогового планирования является выбор варианта уплаты налогов, позволяющего оптимизировать систему налогов. А это означает не только снижение налогового бремени по отдельным налогам и в целом по организации, но и оптимальное распределение налоговых платежей по времени.В зависимости от периодов налогового планирования различают:- кратковременное налоговое планирование - при текущем планировании возможны использование пробелов законодательства, учет налоговых льгот, нововведения и прочее;- долговременное или стратегическое планирование - возможны учет специфики объекта и субъекта налогообложения, особенностей методов налогообложения, использование налоговых убежищ, налоговых режимов отдельных стран, применение международных соглашений и прочее.Под текущим налоговым планированием понимается совокупность методов, позволяющих налогоплательщику уменьшать налоговое бремя в течение ограниченного периода времени и/или в каждой конкретной хозяйственной ситуации. При этом необходимо отметить, что элементы текущего налогового планирования носят не только инициативный, но и императивный характер. К числу последних можно отнести принятие организацией учетной политики и выбор варианта налогового учета.Текущее налоговое планирование носит более оперативный характер. Во многих случаях оно строится на использовании пробелов в законодательстве при решении спорных вопросов, в том числе с помощью различных судебных прецедентов.Долгосрочное налоговое планирование - это использование налогоплательщиком таких приемов и методов, которые уменьшают его налоговые обязательства в течение длительного времени или в процессе всей деятельности налогоплательщика.В зависимости от объекта налоговое планирование подразделяется на:- корпоративное;- индивидуальное - широкого применения в России еще не получило, но все чаще отдельные граждане обращаются к специалистам, оказывающим услуги в этой области.В зависимости от степени использования в деятельности организаций норм налогового законодательства различают следующие виды налогового планирования:1. Классическое налоговое планирование подразумевает соответствие действий налогоплательщика нормам законодательства, налоговые платежи вносятся в установленном порядке. Суть заключается в планировании правильной и своевременной уплаты налогов. Классическое налоговое планирование предусматривает организацию правильного учета и отчетности, планирование экономической деятельности в рамках, определенных законом.2. Оптимизационное налоговое планирование предусматривает способы, при которых экономический эффект в виде уменьшения налоговых платежей достигается путем квалификационной организации дел по исчислению и уплате налогов, что исключает или снижает необоснованную переплату налогов. При реализации оптимизационного налогового планирования действия налогоплательщика соответствуют закону, он планирует и организует свою экономическую деятельность так, чтобы платить меньше налогов. В рамках оптимизационного налогового планирования используются все достоинства и все несовершенство действующего законодательства, в том числе его сложность и противоречивость. При этом налогоплательщик реализует налоговые схемы, позволяющие применять такие формы экономических действий, налогообложение которых минимально. Данный способ носит нерегулярный и более рискованный характер в отличие от первых двух, поскольку прогнозировать направление судебной практики по тому или иному вопросу невозможно.3. Противозаконное, то есть уклонение от уплаты налогов включает использование способов, при которых экономический эффект в виде снижения размера налоговых платежей достигается с применением противозаконных действий в целях уменьшения налоговых платежей. Уклонение от уплаты налогов представляет собой форму уменьшения налоговых и других платежей, при которых налогоплательщик умышленно или неосторожно уменьшает размер своих налоговых обязательств с нарушением действующего законодательства. Противозаконное налоговое планирование - это действия, влекущие за собой ответственность, предусмотренную законодательством, с применением мер уго ловно-правовой ответственности.Полная классификация, предложенная авторами Е.С. Вылковой и М.В.Романовским, представлена в виде таблицы в приложении 3.Таким образом, необходимо отметить, что существуют разные понятия налогового планирования, каждое из которых по-своему отражает его сущность. Анализируя существующие определения можно сказать, что под налоговым планированием понимается оптимизация налогообложения с использованием предоставляемых льгот и приемов сок ращения налоговых обязательств.Необходимо отметить, что различные авторы при классифицировании налогового планирования, апеллируя примерно одними и теми же понятиями, по-разному их трактуют, подразумевая под ними один смысл. Более того, анализ экономической литературы показал, что виды, формы и методы в целом определяются одним образом, а в исследованиях по налоговому планированию, являющемуся частью финансового менеджмента, этим же понятием придается другое содержание. 1.1 Базовые понятияНеобходимость налогового планирования заложена в самом налоговом законодательстве, которое предусматривает те или иные налоговые режимы для разных ситуаций, допускает различные методы для исчисления налоговой базы и предлагает налогоплательщикам различные налоговые льготы, если они будут действовать в желательных властным органам направлениях. Кроме того, налоговое планирование обусловлено заинтересованностью государства в предоставлении налоговых льгот в целях стимулирования какой-либо сферы производства, категории налогоплательщиков, регулирования социально-экономического развития.Налоговое планирование - это законный способ обхода налогов с использованием предоставляемых законом льгот и приемов сокращения налоговых обязательств (Реализация политики «приемлемых» налогов) 7 См.: Грищенко В.Н., Демидова Л.Г., Петров А.Н. Теоретические основы планирования и прогнозирования. Ч.1. - СПб.: СПбУЭФ, 2001. С. 84.

. Сущность его выражается в признание за каждым налогоплательщиком права применять все допустимые законами средства, приемы и способы (в том числе и пробелы в законодательстве) для максимального сокращения своих налоговых обязательств См.: Налоговый кодекс Российской Федерации: Части первая и вторая. - М.: Омега - Л, 2007. С. 105..Задача налогового планирования - организация системы налогообложения для достижения максимального финансового результата при минимальных затратах.Налоговое планирование наиболее эффективно на этапе организации бизнеса, так как целесообразно изначально грамотно подойти к выбору организационно-правовой формы, места регистрации предприятия, разработке организационной структуры предприятия.По видам налоговое планирование подразделяется на корпоративное (для предприятий) и личное (для физических лиц). Для указанных субъектов возможности законного обхода налогов могут определяться:- спецификой объекта обложения (например, могут не облагаться налогами доходы от государственных лотерей);- спецификой субъекта налога (например, малые предприятия имеют определенные льготы в виде налогового кредита);- особенностями метода обложения, способа исчисления и уплаты налога (так, кадастровое обложение особенно выгодно при высоком уровне инфляции);- видом системы налогообложения (при шедулярной системе по разным ставкам могут облагаться доходы по облигациям, дивиденды и банковские депозиты);- использованием «налоговых убежищ», ибо существующие различия в налоговых режимах отдельных стран могут уменьшить налоговое бремя или обеспечить уход от налогообложения вообще.1.2 Понятие налогового планирования В России созданы предпосылки к сознательному, целенаправленному налоговому планированию, основанному на нормах закона. Разрабатываются теоретические положения и методические основы налогового планирования в организациях. Налоговое планирование имеет объективный характер, продиктованный требованиями рыночной конкуренции и стремлением хозяйствующего субъекта к сокращению налоговых расходов и увеличению собственных средств для дальнейшего развития предпринимательской деятельности. За период рыночных преобразований российской экономики (около 15 лет) произошла эволюция представлений и практической реализации приемов налогового планирования.В 90-е годы прошлого столетия рекомендации специалистов и практиков отличались использованием, как правило, отдельных приемов и способов принятия управленческих решений, минимизирующих налоговые платежи. Понятие «налоговое планирование» отождествлялось с минимизацией налоговых обязательств и платежей. Было введено определение, где налоговое планирование рассматривалось как легальный путь уменьшения налоговых обязательств, под которым понималась целенаправленная деятельность налогоплательщика, ориентированная на максимальное использование всех нюансов существующего налогового законодательства с целью уменьшения налоговых платежей в бюджет.В начале нынешнего века налоговое планирование стали рассматривать как элемент управления хозяйственно-финансовой деятельностью. Тем не менее, цель минимизации налоговых обязательств превалировала при выборе вариантов ведения хозяйственно-финансовой деятельности.Понимание ограниченности налогового планирования, направленного на минимизацию налоговых последствий по отдельным операциям и конкретным налогам, привело к появлению нового подхода в налоговом планировании, соответствующего термину «оптимизация налогообложения». Употребление понятия «оптимизация» в налоговом планировании стали согласовывать с родовым термином «оптимум» в смыслах: наилучший вариант из возможных состояний системы; цель развития и качество принимаемых решений.Трансформировалось также понятие налогового планирования. Так, В. Г. Пансков и В. Г. Князев определяют его как «...использование учетной и амортизационной политики предприятия, а также льгот по налогу, и законных вычетов из налогооблагаемой базы и других установленных законом методов для оптимизации налоговых обязательств».Однако в настоящее время говорить об оптимальности в налоговом планировании можно в теоретическом аспекте, поскольку реализовать его на практике сложно. Оптимальное налоговое планирование предполагает организацию творческого процесса, учитывающего множество внешних (по отношению к налогоплательщику) факторов:- состояние и тенденции развития налогового, таможенного и других видов законодательства;- основные направления бюджетной, налоговой и инвестиционной политики государства;- комплекс законодательных, административных и судебных мер, используемых налоговыми органами с целью предотвращения уклонения от уплаты налогов, их минимизации;- состояние правопорядка в государстве;- уровень правовой культуры налоговых органов;- профессионализм налоговых консультантов.Теоретические разработки, а также практический опыт, прежде всего крупных компаний, в области оптимального налогового планирования позволят в будущем создать систему налогового планирования в организации, соответствующую понятию оптимизации.Современное содержание налогового планирования на микроуровне характеризуется его органической связью с управлением финансово-хозяйственной деятельностью.В связи с этим, налоговое планирование можно определить как совокупность плановых действий в рамках хозяйственно-финансового планирования, направленных на увеличение финансовых ресурсов организации, регулирующих величину и структуру налоговой базы и других элементов налогообложения, обеспечивающих своевременные расчеты с бюджетом по всем налогам в соответствии с действующим законодательством См.: Алексеева М.М. Планирование деятельности фирмы. - М: Финансы и статистика, 2001. С. 43.

.1.3 Элементы налогового планированияВозможные пути достижения поставленных целей реализуются не только за счет полного знания и использования позитивных и негативных сторон законодательства, но и за счет последовательного и грамотного применения всех составляющих минимизации и оптимизации налогообложения. К этим элементам относятся следующие:1. Состояние бухгалтерского и налогового учета, а также взаимодействие между ними должно строго соответствовать нормативно правовым актам; необходимо верное толкование законодательства о налогах и сборах и реагирование на постоянные изменения в нем. Разумеется, данные бухгалтерского учета и отчетности должны позволять получать необходимую информацию для налоговых целей.2. Учетная политика - выбранная предприятием совокупность способов ведения бухгалтерского и налогового учета; документ, который утверждается налогоплательщиком, поскольку законодательство в ряде случаев предоставляет ему возможность выбрать те или иные методы группировки и оценки фактов хозяйственной деятельности, способы погашения стоимости активов, методы определения выручки и др.3. Налоговые льготы и организация сделок. Далеко не все хозяйствующие субъекты правильно и в полном объеме применяют льготы устанавливаемые законодательством по большинству налогов. Кроме того, необходим анализ возможных форм сделок (договоров) с учетом их налоговых последствий.4. Налоговый контроль. Составление налогового бюджета является основой для осуществления контрольных действий со стороны руководителя предприятия и финансового менеджера. Снижению ошибок способствует применение принципов и процедур технологии внутреннего контроля налоговых расчетов. Кроме того, организация контроля предусматривает в первую очередь недопущение просрочки уплаты налогов. Однако следует не упускать любые возможности отсрочить уплату, если это допускает законодательство о налогах и сборах.5. Налоговый календарь необходим для проверки правильности исчисления и соблюдения сроков уплаты всех налоговых платежей, а также представления отчетности. Всегда надо помнить о высоких рисках, связанных с несвоевременной уплатой налоговых платежей, ибо в случае нарушения налоговых обязательств перед государством наступает жесткая ответственность в соответствии с Налоговым кодексом, административным, таможенным и уголовным законодательством.6. Стратегия оптимального управления и план реализации этой стратегии. Наиболее эффективным способом увеличения прибыли является построение такой системы управления и принятия решений, чтобы оптимальной оказалась вся структура бизнеса. Именно подобный подход обеспечивает более высокое и устойчивое сокращение налоговых потерь на долгосрочную перспективу. На основе стратегии разрабатываются налоговые модули среднесрочных и текущих планов.7. Льготные режимы налогообложения. Имеются в виду способы снижения налогов за счет создания оффшорных компаний за рубежом и низконалоговых компаний на территории России. При этом соответствующие построения должны логично и естественно вписываться в общую схему бизнеса, служить обоснованием законного снижения налогового бремени. В противном случае контролирующие органы всегда найдут доводы, чтобы оспорить неубедительную схему целиком либо доставить неприятности налогоплательщику постоянными проверками.8. Имитационные финансовые модели. Они позволяют менеджеру управлять значениями одной или нескольких переменных, рассчитывать совокупную налоговую нагрузку и прибыль. Такие модели, больше известные как модели «что если», имитируют экономический эффект от различных предположений (например действие факторов внешней среды, изменение организационной структуры бизнеса, проведение альтернативной налоговой политики).9. Отчетно-аналитическая деятельность налогового менеджмента. Любая компания должна располагать информацией за несколько лет о том, какие приемы и способы налоговой оптимизации дали положительные результаты, по каким причинам они не достигнуты, какие факторы повлияли на конечный финансовый результат и т. п. Тем самым создается основа для факторного анализа деятельности компании, успешной разработке бизнес-плана и налогового бюджета.1.4 Этапы налогового планированияВ экономической литературе сложилось относительное единодушие по поводу этапов (или стадий) налогового планирования. Этапы налогового планирования рассмотрены в работах многих авторов: Козенковой Т.А., Евстигнеевым Е.Н., Ройбу А.В., Кожинова В.Я., Медведева А.Н., Пепеляева С.Г., Попоновой Н.А., Кокорева И., Русаковой Н.Г. и Кашина В.А. Различия в подходах к определению этапов различных авторов представлен о в виде таблиц.Процесс налогового планирования состоит из нескольких взаимосвязанных между собой этапов, которые, как считает российский экономист Евстигнеев Е.Н., не следует рассматривать как четкую и однозначную последовательность действий, обязательно гарантирующих снижение налоговых обязательств. Это связано с тем, что в налоговом планировании сочетаются элементы и науки, и искусства финансового аналитика См.: Евстигнеев Е.Н. Основы налогового планирования. - СПб.: Питер, 2004. С. 108.

. До регистрации и начала функционирования организации необходим ответ на общие вопросы стратегического характера. Объединение их в группы дает представление об этапах налогового планирования.На первом этапе происходит появление идеи об организации бизнеса, формулирование цели и задач, а также решение вопроса о возможном использовании налоговых льгот, предоставляемых законодателем.Второй этап характеризуется выбором наиболее выгодного с налоговой точки зрения места расположения производств и конторских помещений предприятия, а также его филиалов, дочерних компаний и руководящих органов.Третий этап налогового планирования в организации подразумевает выбор организационно-правовой формы юридического лица и определение ее соотношения с возникающим при этом налоговым режимом.Следующие этапы относятся к текущему налоговому планированию, которое должно органически входить во всю систему управления хозяйствующего субъекта.Четвертый этап предусматривает формирование так называемого налогового поля предприятия, с целью анализа налоговых льгот. Налоговое поле может быть представлено в виде перечня и характеристик налогов, взимаемых с юридического лица, с указанием основных параметров налога. В частности, к таким параметрам налога относятся: источник платежа, бухгалтерская проводка, налогооблагаемая база, ставка, сроки уплаты, пропорции перечисления в бюджеты разных уровней, реквизиты организаций, куда делаются перечисления, льготы или особые условия исчисления налога См.: Евстигнеев Е.Н. Основы налогового планирования. - СПб.: Питер, 2004. С. 256.

. На основе проведенного анализа формируется план использования льгот по выбранным налогам.Пятый этап представляет собой разработку (с учетом уже сформированного налогового поля) системы договорных отношений предприятия. Для этого с учетом налоговых последствий осуществляется планирование возможных форм сделок: аренда, подряд, купля-продажа, возмездное оказание услуг и прочее. В итоге образуется договорное поле хозяйствующего субъекта.Шестой этап начинается с составления журнала типовых хозяйственных операций, который служит основой ведения финансового и налогового учета. Затем выполняется анализ различных налоговых ситуаций, сопоставление полученных финансовых показателей с возможными потерями, обусловленными штрафными и иными санкциями.Седьмой этап непосредственно связан с организацией надежного налогового учета и контроля за правильностью исчисления и уплаты налогов. Основным способом уменьшения риска ошибок может быть использование технологии внутреннего контроля налоговых расчет ов .Анализируя данный подход необходимо отметить его особенность, а именно - деление этапов налогового планирования на две группы: этапов до регистрации и начала функционирования организации и этапов текущего планирования. Данный аспект можно рассматривать как с положительной стороны, так как существует четкое деление мероприятий налогового планирования, так и с отрицательной стороны, так как, на наш взгляд, такое деление ограничивает возможность принятия решений стратегического характера в процессе деятельности организации. Минусом данного подхода можно считать то, что автор не выделяет как этап оценку эффективности налогового планирования, так как любая деятельность должна быть направлена на достижение определенных результатов. Так же на наш взгляд, не совсем корректным является утверждение данного автора, что налоговый режим возникает при выборе организационно-правовой формы юридического лица.Т.А. Козенкова выделяет этапы налогового планирования для целей определения налогового поля: стратегическое, оперативное и оценка эффективности налогового планирования. В рамках каждого этапа данный автор выделяет отдельные направления . Похожую точку зрения высказывает экономист Ройбу А.В.Сущность стратегического налогового планирования заключается в том, что при решении важнейших условий своего функционирования организация проводит анализ налоговых последствий при выборе того или иного варианта и определяет оптимальный, наиболее соответствующий реализации поставленных стратегических целей. На этом этапе происходит формирование основных элементов учетной политики организации, определяющих принципы ведения налогового учета на ряд лет и оказывающих прямое влияние и на величину наиболее существенных налоговых платежей как таковых, и на поток денежных средств в целом.Оперативное налоговое планирование можно определить как совокупность плановых действий, осуществляемых в процессе текущей деятельности организации и направленных на регулирование уровня ее налоговой нагрузки. Оперативное налоговое планирование имеет среднесрочный и краткосрочный характер и базируется на условиях хозяйствования и налогообложения хозяйствующего субъекта, определенных на уровне стратегического налогового планирования.Оперативное налоговое планирование осуществляется по двум основным направлениям.Первое направление - расчет, анализ, управление налогооблагаемыми базами по группам налогов, объединенных по тем или иным признакам и составление на этой основе планов налоговых платежей.Второе направление оперативного налогового планирования - составление многовариантных налоговых моделей при рассмотрении и принятии тех или иных управленческих решений и определение критериев выбора оптимального варианта. Это очень важный аспект планирования, зачастую недооцениваемый руководителями организаций.Оперативное налоговое планирование включает также оценку последствий направления инвестиций организации, размещения его прибыли и активов и определения наиболее рациональных путей уплаты налогов. На данном этапе необходимо учитывать два аспекта: во-первых, виды и размеры предоставляемых льгот по тем или иным направлениям инвестиций и, во-вторых, различные варианты налогообложения при получении доходов от вложений.Завершающий этап налогового планирования - оценка его эффективности. Любое планирование бессмысленно без сравнения полученных результатов с запланированными.Элементами данного этапа являются:- сравнение фактических данных с плановыми показателями, определение величин отклонений, выявление и анализ их причин, установление максимально допустимых размеров отклонений (определение точности налогового планирования);- разработка системы показателей, позволяющих определить эффективность применяемых методов налогового планирования, а также степень воздействия на результативные финансовые характеристики организации (определение эффективности налогового планирования);- корректировка действующей системы налогового планирования, принятие решений об отказе то нерезультативных методов и о разработке новых.Сравнение плановых и фактических показателей величин налоговых платежей производится при подведении итогов выполнения тех или иных планов См.: Ройбу А.В. Налоговое планирование. Схемы минимизации налогов в современном российском правовом поле: практическое руководство.- М.: Эксмо, 2006. С. 51-56.

.Авторы Т.А. Козенкова и А.В. Ройбу дают схожее с Е.Н. Евстигнеевым представление об этапах налогового планирования. Однако необходимо заметить, что данные авторы делят этапы налогового планирования на стратегическое и оперативное налоговое планирование, а также как этап, выделяют оценку эффект ивности налогового планировании .Рассмотрение различных мнений по поводу этапов налогового планирования позволяет сделать следующие выводы. Нам кажется правильным согласиться с российским экономистом Е.Н. Евстигнеевым в том, что этапы налогового планирования не следует рассматривать как четкую и однозначную последовательность действий, так как организация налогового планирования зависит от разных факторов: этапа развития предприятия, целей организации. Поэтому мы считаем, что не следует строить систему налогового планирования в соответствии с подходом какого-либо одного автора, целесообразно учесть положительные аспекты всех подходов и постараться избежать использования отрицательных сторон. Необходимо так же заметить, что, несмотря на различия в рассмотрении вопроса этапов налогового планирования в организации, все действия в рамках данных этапов сводятся к одной цели - оптимизации на логовых платежей в организации. 1.5 Пределы налогового планированияВ ряде стран сложились специальные методы для предотвращения уклонения от уплаты налогов, позволяющие также ограничить сферу применения налогового планирования. В США, Великобритании, странах ЕС существует весьма жесткое «антитрансфертное», «антиоффшорнюе» и «антидемпинговое» законодательство. Поэтому поиск возможностей для сокращения налоговых потерь осуществляется лишь в рамках действующей системы ограничений.К пределам налогового планирования принято относить следующие: Законодательные ограничения -- это обязанность экономического субъекта зарегистрироваться в налоговом органе, предоставлять документы, необходимые для исчисления и уплаты налога, и др. К ним также можно отнести установленные меры ответственности за нарушения налогового законодательства.Меры административного воздействия выражаются в том, что налоговые органы вправе требовать своевременной и правильной уплаты налогов, предоставления необходимых документов и объяснений, обследовать помещения. Они могут проводить проверки и принимать решения о применении соответствующих санкций, в частности приостанавливать операции по счетам плательщика, обращать взыскание по недоимке на имущество налогоплательщика.Специальные судебные доктрины применяются судами для признания сделок не соответствующими требованиям законодательства по мотивам их заключения с целью уклонения от уплаты или незаконного обхода налогов. К ним относятся доктрина «существо над формой» и доктрина «деловая цель».Можно выделить другие способы, при помощи которых государственные органы ограничивают сферу применения налогового планирования. В частности, это заполнение пробелов в налоговом законодательстве, презумпция облагаемости, право на обжалование сделок налоговыми и иными органами.Основное же ограничение налогового планирования заключается в том, что налогоплательщик имеет право лишь на законные методы уменьшения налоговых обязательств. В противном случае вместо налоговой экономии возможны огромные финансовые потери, банкротство и лишение свободы. С другой стороны, в случае слишком жесткого государственного воздействия на налогоплательщиков следует вспомнить высказывание Джеймса Ньюмена: «От налогов за границу убегает никак не меньше людей, чем от диктаторов».1.6 Основы управления налогами на предприятиях и в организацияхХозяйствующие субъекты обладают правом защищать свои имущественные права любыми, не запрещенными законом способами. Налоговые платежи составляют значительную долю в финансовых потоках хозяйствующих субъектов. Зачастую от профессионального решения, связанного с учетом налоговых рисков, зависят возможности роста и развития бизнеса, а иногда и его судьба. Поэтому управление налогообложением (налоговый менеджмент) как вид деятельности все чаще входит в практику хозяйственной жизни.Корпоративный налоговый менеджмент -- составная часть управления финансами хозяйствующего субъекта; это выработка и оценка управленческих решений исходя из целевых установок организации и учета величины возможных налоговых последствий. Одна из его главных целей - оптимизация налоговых платежей путем использования всех особенностей налогового законодательства. В процессе управления налогами регулирующие воздействия со стороны менеджеров следует рассматривать в общем контексте финансового менеджмента. Поэтому налоговый менеджмент на уровне предприятий и организаций в последующем изложении представлен налоговым планированием и налоговым контролем (внутренним контролем).Корпоративное налоговое планирование -- необходимая составляющая финансово-экономической деятельности хозяйствующего субъекта; это законный способ обхода налогов с использованием предоставляемых законом льгот и приемов сокращения налоговых обязательств.Другими словами, это законное средство уменьшения налогового бремени налогоплательщика. Налоговое планирование на предприятии является составной частью единой триады: 1) стратегического финансового планирования (более широкое понятие, чем налоговое планирование) предпринимательской деятельности, 2)бизнес-плана и 3) бюджета организации.В своей деятельности хозяйствующие субъекты всегда стремятся максимизировать свой доход и прибыль, а это может совпасть с минимизацией налоговых отчислений. Но в целом субъектов интересует не сама по себе величина уплачиваемых налогов, а конечный финансовый результат. С этих позиций основной задачей корпоративного налогового планирования является выбор варианта уплаты налогов, позволяющий оптимизировать систему налогов.Основные принципы корпоративного налогового планирования раскрываются следующими положениями:- уменьшение налоговых платежей - способ улучшения финансового состояния предприятия и повышения инвестиционной привлекательности. Снижать налоги целесообразно до тех пор, пока расчеты показывают, что это дает прирост свободной прибыли;- снижение налогов в ряде случаев достигается за счет ухудшения финансовых показателей. Поэтому любой способ минимизации, прежде чем его применять, следует оценить с точки зрения общих финансовых последствий для хозяйствующего субъекта;- последствия применения одних и тех же способов минимизации неодинаковы для разных объектов и даже для условий, работы предприятия в разные периоды. Поэтому применению конкретной рекомендации должны обязательно предшествовать расчеты прибыли, остающейся в распоряжении предприятия, и свободной прибыли;- уменьшение налога на прибыль (путем использования чистой прибыли на льготируемые цели) экономически обосновано лишь в случае роста общей прибыли в последующие периоды.Внутренний налоговый контроль -- это первичный контроль, осуществляемый на уровне работников бухгалтерских и финансовых служб предприятия. Такой контроль предусматривает обеспечение достоверности учета налогооблагаемых объектов, качественное составление налоговых расчетов и отчетов, а также соблюдение установленных сроков уплаты в бюджет налогов и сборов. (Основные способы и особенности внутреннего налогового контроля будут рассмотрены ниже). Переходя к соотношению понятий "налоговый контроль" и "налоговый процесс", следует отметить, что в настоящее время нет единого подхода к определению налогового процесса.

В юридической и экономической литературе существуют различные определения налогового процесса , например деятельность государственных уполномоченных органов в налоговой сфере, направленная на установление правовых основ формирования налоговых доходов, обеспечение надлежащего поведения лиц по использованию ими своих обязанностей как участников налоговых отношений, разрешение налоговых споров. При этом, в зависимости от взгляда исследователя на содержание налогового процесса налоговый контроль рассматривается как стадия или производство налогового процесса или как налоговое производство, не входящее в налоговый процесс.

Придерживаясь юрисдикционного подхода под налоговым процессом следует понимать урегулированные НК РФ правила рассмотрения налоговым органом дел о налоговых правонарушениях и вышестоящим налоговым органом (вышестоящим должностным лицом) дел об обжаловании актов налогового органа, действий (бездействия) его должностных лиц.

В определение не включены правила рассмотрения дел о налоговых правонарушениях судами общей юрисдикции и арбитражными судами, поскольку они включены в гражданский и арбитражный процесс.

Таким образом, налоговый контроль и налоговый процесс являются понятиями с разным объемом содержания.

Кроме того, возможно различать понятия "налоговый контроль" и "налоговый процесс", основываясь на том, что юридическую деятельность нельзя отождествлять с юридическим процессом, ибо его ход в не меньшей мере определяется не деяниями как волевыми актами в системе юридических фактов, но событиями и состояниями.

Также следует обратить внимание на сходство и различие состава основных элементов сравниваемых понятий: налогово-контрольная деятельность - предмет, объект, метод, порядок, срок; налогово-контрольный процесс - производство, стадия, процессуальная процедура. Основываясь на принципе исключения синонимичности правовых категорий, налогово-контрольную деятельность и налогово-контрольный процесс возможно рассматривать как самостоятельные правовые категории, имеющие собственный элементный состав.

Представляется, что в основе юридико-процессного подхода лежит принцип нормативно-правового регулирования последовательности действий (операций), в то время как в основе юридико-деятельностного подхода лежит принцип содержательности действий (операций), т.е. рассматриваются одни и те же объекты юридической действительности только под разными углами.

По мнению В.Н. Протасова, "в контексте теории процедурного регулирования термин "порядок" есть синоним термина "процедура".

В.Е. Кузнеченкова указывает, что юридическая процедура представляет собой нормативно установленный порядок осуществления юридической деятельности. С таким подходом можно согласиться с оговоркой, что в принимаемом нами смысле порядок контроля относится к теории юридической деятельности, а процедура контроля относится к теории юридического процесса.

Таким образом, налоговый контроль и налоговый процесс являются самостоятельными правовыми категориями налогового права, позволяющими использовать многоаспектный подход к изучению организации соблюдения законодательства о налогах и сборах всеми субъектами налоговых правоотношений.

Подводя итог рассмотренным вопросам, представляется возможным сделать вывод о том, что налоговый контроль направлен на получение, анализ, оценку и документальное фиксирование отклонений сравниваемых проверяемых данных о налогах и сборах (их элементах) с требуемыми данными исходя из законодательства о налогах и сборах.

Введение. 3

Основная часть. 6

1.Принципы построения эффективной налоговой политики. 6

2.Характеристика налоговой системы и налогового бремени. 10

3.Основные направления совершенствования налоговой системы России…………………………………………………………………………….13

Заключение. 17

Это фактически главный принцип макроэкономической политики, направленной на достижение равновесия между государственным и частным секторами экономики. Частный сектор подпитывает государственный в пределах, не мешающих действию рыночного механизма. Если в фискальных целях увеличивать ставки налога, то в конечном счете может быть уничтожен тот источник, из которого берутся доходы. Определяющая роль частного сектора в экономическом прогрессе требовала его защиты, в частности, от чрезмерных налогов, сдерживающих его развитие. Защита предпринимательства от тягот налогообложения нашла свое выражение и в том, что уже в конце XIX века был поставлен вопрос о дифференциации налоговых ставок и о преодолении понимания чисто фискального характера налогов . Идея стимулирующей функции налогов претерпевает реализацию на практике.

Расчет эффективности нужно вести не только на данный момент, но и в известной степени на перспективу. Все вышесказанное свидетельствует о необходимости определения социального эффекта налогообложения.

Социальный эффект налогообложения - это качество и уровень жизни, дальнейший рост благосостояния всех членов общества, рост культуры, увеличение свободного времени и т.д., а также достижение политических и других целей. Социальный эффект налогообложения прослеживается также достаточно ясно:

В сумме чистых доходов, полученных после уплаты всех налоговых платежей для предприятий, организаций, населения,

В улучшении благосостояния для всех членов общества,

В повышении налоговой культуры в государстве.

Воздействие налоговой системы на налогоплательщиков и на экономические процессы проявляется в нескольких плоскостях:

С экономической точки зрения, поскольку налог представляет собой форму изъятия части доходов налогоплательщиков в бюджет для последующего перераспределения в интересах всего общества;

С правовой точки зрения, поскольку налоговая система устанавливается законами, а все конфликты между налогоплательщиками и государством в конечном итоге призваны разрешать суды;

С социологической и психологической точки зрения, поскольку воздействие налогов на экономическую жизнь страны - это воздействие на субъекты рыночных отношений (как производителей, так и потребителей) с целью побудить их на определенные действия (или воздержаться от каких-либо действий), а их поступки должны быть подчинены определенной мотивации и помимо эмоций должны быть основаны на точном расчете, на что обращал внимание М.Вебер: «Столь же несомненной фундаментальной особенностью капиталистического частного хозяйства является то, что оно рационализировано на основе строгого расчета, планомерно и трезво направлено на реализацию поставленной перед ним цели. с политической точки зрения, поскольку налоги самым непосредственным образом затрагивают интересы налогоплательщиков (юридических лиц и граждан), являются ареной ожесточенной политической борьбы.

Воздействие налоговой системы на экономику страны проявляется в сложном взаимодействии с другими инструментами государственного регулирования (регулирование банковской деятельности и, в первую очередь, ставки рефинансирования, регулирование земельных отношений, регулирования вопросов собственности, банкротства и т.п.). На это обращал внимание В.Ойкен: «Порой утверждают, что регулирование экономики можно сравнить со сменой красного и зеленого сигналов светофора на уличном перекрестке. Абсолютное заблуждение. Остановить транспортное средство и разрешить ему продолжать движение - дело совсем не трудное. Но в экономике речь идет о тесном переплетении необозримого количества планов и действий» .

Определим систему оценки показателей эффективности (см. рис.1):

ВнешняяВнутренняя

![]()

![]()

На ур-не государстваНа ур-не отраслей На ур-не населения На ур-не

хоз. субъектов разл. орг. прав форм

Рис. 1. Эффективность налогообложения.

Если рассматривать роль налогов с точки зрения эффективности, то ее нужно учесть в разрезе отраслей хозяйственного комплекса, хозяйственных субъектов различных организационно-правовых форм, а также населения.

Эффективность налогообложения на макроуровне (на уровне государства) проявляется в состоянии доходов федерального бюджета для финансирования основных государственных расходов, определяемых экономическим курсом страны. Размер дефицита бюджета и способы его покрытия также могут указывать на роль налоговой системы в государстве. К числу обобщающих показателей внешней эффективности можно отнести:

Долю налоговых поступлений в доходах бюджета,

Долю налогов в ВНП, НД.

К показателям эффективности налогообложения на микроуровне, дифференцируемым в зависимости от сфер влияния, можно отнести:

1) в отраслевом масштабе: темп роста производства, размер прибыли, рентабельность предприятий различных отраслей;

2) в территориальном масштабе – состояние доходной базы региональных и местных бюджетов, долю поступлений от различных видов налогов;

3) на уровне хозяйствующих субъектов – научно – обоснованное соотношение распределения прибыли между бюджетами и предприятиями (доля налоговых отчислений в валовом доходе; доля чистой прибыли предприятия, остающейся в его распоряжении, динамика роста фонда потребления и доля инвестиций в производстве);

4) Для населения – доходы физических лиц, доля налоговых выплат в доходах, расслоение населения по доходным группам и рядом других.

2. Характеристика налоговой системы и налогового бремени

Налоговая система представляет собой совокупность налогов, взимаемых в государстве, формы и методы их построения, методы исчисления налогов и налоговый контроль. Современное российское законодательство дает краткое определение налоговой системы как совокупности налогов, сборов, пошлин и других платежей.

Налоговая система современной России формировалась в сложных условиях. Спад производства обострил проблему мобилизации доходов в государственный бюджет, хаотически осуществленная приватизация лишила государство важнейших источников финансовых накоплений, рост внешней задолженности вынудил власти сделать упор в налоговой политике на достижение главным образом фискальных целей. Приоритетом экономической политики 1990-х годов была обозначена финансовая стабильность российской экономики. Однако сама налоговая система начала 1990-х годов была нестабильна. Прежде всего, налоговая система не заключала в себе стимулов для преодоления спада производства. Высокие налоговые ставки и низкая собираемость налогов создали ситуацию, когда отечественный предприниматель нашел возможности уклониться от налогов. Этот процесс приобрел характер национального бедствия. Как следствие, теневой сектор в российской экономике приобрел угрожающие масштабы, наметились тенденции к массовому уклонению от уплаты налогов, сокращению налоговой базы.

Основную часть налогового бремени в России в 1991 -2004 годах устойчиво несут предприниматели. Можно сделать вывод, что сложившийся уровень налоговой нагрузки для предпринимателей достиг своего предела. Из выступления бывшего министра Российской Федерации по налогам и сборам в 2003 году Г.И. Букаева главным является тезис о необходимости снижения налоговой нагрузки на предпринимателей: «Главной целью реформы налоговой системы в Российской Федерации является снижение налоговой нагрузки на законопослушных налогоплательщиков, предусматривающее выравнивание условий налогообложения, упрощение налоговой системы, придание ей стабильности и большей прозрачности» .

Важный фактор, определяющий состояние расчетов налогоплательщика с государством, является уровень налогового изъятия. Большинство экономистов считают, что существует предел налоговой нагрузки, после которого осуществление предпринимательской деятельности становится невыгодным, экономически нецелесообразным. Определение совокупной величины налоговых сборов таким образом, чтобы она, с одной стороны, максимально соответствовала государственным расходам, а с другой - оказывала минимальное отрицательное воздействие на деловую активность, относится к числу главных задач управления государством.

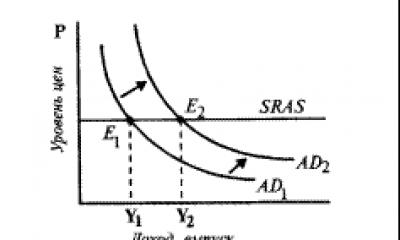

Именно на «источнике обложения» сосредоточили свое внимание сторонники «концепции предложения», - в особенности А. Лаффер. Основная идея состояла в обеспечении роста естественного уровня реального объема производства, т.е. увеличении совокупного предложения. В своих программных положениях сторонники «концепции предложения», рекомендовали уменьшение предельных налоговых ставок как для отдельных индивидов, так и для деловых предприятий. Теоретической основой предлагавшихся мероприятий служила так называемая «кривая Лаффера». В соответствии с ее графиком (см. рис.2) налоговые поступления являются продуктом двух основных факторов: налоговой ставки и налоговой базы. Основная идея такова, что рост налогового бремени может приводить к увеличению государственных доходов только до какого-то предела, пока не начнет сокращаться облагаемая налогом часть национального производства. Когда этот предел будет превышен, рост налоговой ставки приведет не к увеличению, а к сокращению доходов бюджета.

Y

Y

Т* 100%

Т* 100%

Нормальная зона шкалы Запретительная зона шкалы

В Bmax

Рис.2. Зависимость налоговых поступлений в бюджет от уровня налогообложения .

где Y- налоговая база (рыночный выпуск продукции, облагаемая налогом часть национального производства);

В-доходы бюджета;

Т- налоговая ставка;

Вmax –максимально возможная величина доходов бюджета;

Т*- предельная ставка, при которой доходы бюджета достигают максимального значения.

Параболическая форма кривой B показывает, что всегда существуют (за исключением Bmax) две налоговые ставки, при которых государство достигает одинакового объема налоговых поступлений. Область выше точки Bmax является «запретительной» для государства, так как создает неблагоприятный психологический климат, способствует уменьшению производства.

Безусловно, открытие, сделанное Лаффером, носит революционный характер в экономической науке. Снижение налогового бремени является сильным стимулом для развития предприятий. В стабильной экономике такое снижение возможно только при сокращении потребностей государства во внутренних ресурсах, что, в свою очередь, означает уменьшение государственных расходов и спроса со стороны государства на продукцию промышленности. На практике это может означать закрытие ряда производств, ориентированных на государственные потребности. В то же время необходимость сокращения налоговой нагрузки на производителя является мерой безальтернативной. Пополнение доходов государственного бюджета может произойти на первых порах за счет легализации части теневого сектора, который может предпочесть платить умеренные налоги, нежели находиться под постоянной угрозой наказания. Снижение доли налоговых платежей в величине доходов предприятий создает предпосылки для начала экономического роста, а увеличение числа платежеспособных экономических агентов позволит выйти из затянувшегося бюджетного кризиса.

3. Основные направления совершенствования налоговой системы России

При разработке экономической политики государству необходимо учитывать следующие случаи:

1. Уклонение от налога. Переложение налога не следует смешивать с уклонением от налога и с амортизацией, или с погашением налога. Уклонение от налога бывает легальным и нелегальным. К легальным, законным относится тот случай, когда потребитель с введением акциза на предмет его потребления или с повышением этого акциза перестает покупать этот предмет или покупает его в меньшем количестве. Сюда же относятся и те случаи, когда производитель, обложенный акцизом по средней величине выхода производимого продукта, повышает производительность и начинает получать больший выход продукта, продолжая платить прежний акциз.

С легальными уклонениями государство может бороться только финансовыми способами: при сокращении потребления обложенного товара - понижать акциз. С нелегальными способами уклонения можно бороться только усовершенствованием налогового аппарата, который должен быть способен вскрывать все случаи обмана со стороны плательщиков.

2. Амортизация (или погашение), поглощение и капитализация налога. Здесь выделено два варианта:

Налог вызывает уменьшение ценности облагаемого предмета - амортизация налога;

Налог может быть поглощен уменьшением ценности предмета – поглощение налога;

Ценность предмета увеличена благодаря уменьшению налога - капитализация налога.

Благодаря явлениям амортизации, поглощения и капитализации при известных условиях увеличение налога ведет к частичной конфискации имущества налогоплательщика. Наоборот, уменьшение налога может вызвать ничем не заслуженное увеличение богатства.

3. Лицо, обязанное уплачивать налог по закону, фактически несет бремя налога, то есть является не только плательщиком, но и носителем налога. Увеличение налога может побудить производителя добиться уменьшения затрат (например, используя новые приемы и технические усовершенствования в производстве) и за счет этого покрыть налог.

4. Плательщик, законно обложенный налогом, перекладывает тяжесть налога на другого. Если последнему также удается переложить налог на третье лицо, то он является лишь плательщиком-посредником. Если же он окончательно несет тяжесть налога, тогда он – носитель налога. Ситуация переложения определяется множеством условий: подчинение облагаемого предмета свободной конкуренции или монополии, наличие или отсутствие эластичного спроса и предложения, степень мобильности (подвижности или иммобильности облагаемого предмета).

Если налогоплательщик монополист, то переложить налог ему значительно труднее, чем при свободной конкуренции, так как монополист обычно устанавливает максимальные цены без отношения к налогу. При попытке переложить налог монополист встречается с риском уменьшения спроса. Поэтому монополисту приходится принимать налог на свою прибыль, которая и за вычетом налога обычно дает ему достаточную выгоду. При режиме свободной конкуренции цены приближаются к издержкам производства, налог может войти в сумму этих издержек. Несмотря на увеличение цены в связи с ростом налога, потребление не уменьшается (например, предметы первой необходимости) и налог перелагается на потребителя. При обложении предметов не первой необходимости (средней роскоши) переложение более трудно, так как в этом случае возможно сокращение потребления.

При эластичном спросе переложить налог очень трудно, а при неэластичном значительно легче. Если спрос на известный продукт легко может быть заменен спросом на другой продукт, то потребитель уклоняется от переложения. Поэтому легко перелагаются налоги на предметы первой необходимости и трудно – на предметы средней роскоши, при повышении цен на которые потребитель сокращает спрос на них. Легко перелагаются налоги на предметы роскоши, так как очень состоятельные лица не откажутся, несмотря на налог, от их потребления.

Чем более облагаемый предмет иммобилен, тем труднее переложение налога, и, наоборот, чем большей мобильностью (подвижностью) обладает облагаемый предмет, тем легче налог может быть переложен. Например, владельцу недвижимого имущества труднее перебросить налог, чем владельцу движимого имущества, в особенности денежных ценностей.

Таким образом, установленные условия переложения позволили рекомендовать финансовой практике облагать те источники, о которых можно с уверенностью сказать, что налог остается на них.

Одной из ключевых проблем российской налоговой системы является то, что налогоплательщик не имеет достаточного представления, зачем нужны те налоги, которые государство намерено с него собрать. Как и всякая система, функционирующая с участием мыслящих субъектов и коллективных целей, налоговая система сильно зависит от того, как она воспринимается глазами ее субъектов. Учет активности налогового субъекта и осознание рефлексивной природы налогового поведения – одна из задач экономической политики государства. Первый вопрос – выяснение того, между какими силами или субъектами достигается общественное согласие и в каких рамках оно может быть найдено.

За последние четыре года в налоговой сфере России сделаны серьезные шаги, в результате чего выросла собираемость налогов, снизились масштабы уклонения от их уплаты. В целом же уменьшилось налоговое бремя на экономику: снижены ставки основных налогов, например налог на прибыль с 35 до 24 процентов, НДС с 20 до 18, единый социальный налог с 39,5 до 26 процентов, введена плоская шкала подоходного налога 13 процентов. При этом общее количество налогов сократилось с 52, столько их было в 1988 году, до 15.

Хотя общая налоговая нагрузка на предпринимательскую деятельность снизилась, она все же по-прежнему остается неоправданно велика. В результате снижаются возможности для модернизации и развития производства, создания новых рабочих мест. Налоговая система должна обеспечивать финансирование бюджетных потребностей, быть необременительной для бизнеса и не препятствовать повышению их конкурентноспособности и росту деловой активности.

Общая логика налоговых реформ во многих странах связана с постепенным переходом от косвенного налогообложения к обложению конечного дохода. Глубина этого перехода часто зависит от способности справиться с задачей легализации экономической деятельности и доходов от нее с тем, чтобы перейти к прямому налогообложению доходов юридических и физических лиц-налогоплательщиков.

В качестве управляющего переданными средствами государство для предпринимателей проявляет себя зачастую неэффективно. Предприниматель понимает, что эффективность чиновничьей деятельности по доведению отчисления до тех или иных целевых групп населения будет много ниже той, что он достиг в своем бизнесе. Вокруг каждого успешного предпринимателя есть люди, которые получают от него ту дотацию, которую они не получают от государства. Это касается и тех рабочих мест, которые создает предприниматель своей деятельностью, и определенные социальные программы и благотворительность, осуществляемые им без участия государства.

В связи с этим, у предпринимателя возникает чувство: а не погасил ли он уже свой общественный долг? И не сделал ли он это намного эффективнее, чем государство, претендующее на часть его имущества в виде налогов? От решения этого вопроса зависит то, каким будет складываться равновесие в его отношениях с государством.

Поскольку государство диктует рамки –налоговые, административные и иные, в которых существует бизнес, то перед налогоплательщиком встает вопрос о выгоде и издержках деятельности по оптимизации налогов. На практике этот вопрос сводится к сопоставлению уплачиваемых государству сумм с тем, сколько надо потратить на «механизм» уклонения от налогов.

В целом, с учетом сложности выявления и количественного измерения «теневых» экономических процессов, их анализ должен основываться на регулярном сопоставлении и перепроверке информации, полученной из разных источников».

Таким образом, реально достижимая экономия на налогах оказывается очень значительной: всего лишь несколько товарных оборотов, проведенных по «льготной» налоговой схеме, позволяют существенно упрочить бизнес.

Таким образом, чтобы осмысленно влиять на ситуацию в стране посредством налогов, нужно не только знать целевую функцию предполагаемых изменений, но и довести эту информацию до налогового субъекта. Так, одним из механизмов для формирования у налоговых органов доверия и легализации деятельности у граждан и предпринимательства является обеспечение граждан информации о налоговых вычетах.

При этом важно принимать во внимание не только текущее состояние общества, но и динамику. Для решения задачи равновесия в системе «государство-предпринимательство» наиболее привлекательным выглядит метод последовательных итераций, сфокусированных на сокращении дистанции до выбранных целей. Главное – избегать резких действий и правильно выбирать индикаторы процесса.

Заключение

Налоги как экономическая категория являются частью производственных отношений, поскольку они возникают и функционируют в процессе распределения и перераспределения национального дохода, создаваемого на всех стадиях производства и обращения.

В условиях современной экономики Российской Федерации возрастает значение регулирующей функции налогов, влияния государственной налоговой политики на развитие предпринимательства и повышение деловой активности в России. В процессе анализа налоговой политики государства по данной работе можно сформулировать следующие выводы:

Все налоги выполняют регулирующую функцию: любое изменение в элементах налоговой системы (изменение порядка исчисления налога, изменение налоговых ставок и льгот) влияет на экономические процессы в стране, поскольку все налоги включаются в цены товаров (работ, услуг). Исходя из этого отметим, что простым переносом налогового бремени с производителей на потребителей не будет достигнута цель реформирования налоговой системы по стимулированию развития предпринимательства, которая может быть выполнима только снижением совокупной налоговой нагрузки с перераспределением ее между факторами производства.

Была дана развернутая характеристика эффективности налоговой системы, выделены и предложены критерии эффективности налоговой системы. В качестве показателей эффективности в отраслевом масштабе был предложен темп роста производства, размер прибыли, рентабельность предприятий различных отраслей, в территориальном масштабе – состояние доходной базы региональных и местных бюджетов, на уровне хозяйствующих субъектов – обоснованное соотношение распределения прибыли между бюджетами и предприятиями, для населения – доходы физических лиц.

В работе обосновывается мнение, что снижение уровня налогового изъятия при усилении равномерного характера налогообложения и нейтральности налоговой системы в целом позволит добиться в перспективе расширения налоговой базы посредством стимулирования деловой и инвестиционной активности.

Предложены мероприятия, способствующие информационной открытости налоговых органов для налогоплательщика. Как важный фактор для развития предпринимательства, подчеркивается формирование доверия к налоговой системе у предпринимательства. Важная роль при этом отводится налоговым институтам. При этом рекомендуется избегать резких действий в выборе налоговой политики для предпринимательства, чтобы не подорвать доверие и создать стабильность для развития бизнеса.

На протяжении долгого периода реформ правительством был допущен ряд фундаментальных ошибок в формировании налоговой стратегии государства. В качестве теоретической базы была ошибочно избрана монетаристская политика. Это повлияло на состояние современной налоговой системы таким образом, что фискальная ориентация по-прежнему является важнейшим препятствием для экономического оживления и роста деловой и инвестиционной активности. Однако существующие положительные тенденции налоговой реформы говорят о наметившимся увеличении уровня собираемости налогов, формирования доверия у налогоплательщиков.

Литература

1. Банхаева Ф.Х. Сравнительный анализ налоговых систем // Налоговый вестник. 2001.№3 –С. 93-98.

2. Баштанов А.Н. Способы определения налоговой нагрузки на хозяйствующего субъекта // Региональная экономика и социология. –2001. -№2. С. 38-47.

3. Бобоев М. Важнейшие вопросы налоговой реформы России // Финансист- 2002-№ 7. С. 28-33.

4. Бобоев М., Кашин В. Налоговая политика России на современном этапе // Вопросы экономики. – 2002. -№7. -С. 54-69.

5. Вебер М. Избранные произведения. - М.: Прогресс, 1990.

6. Горский И. Налоги в экономической стратегии государства //Финансы. 2001. -№8. -С. 36-39.

7. Дворкович А.В. О целях, направлениях налоговой реформы и ее влиянии на экономику // Налоговая политика и практика, 2003 -№6

8. Кейнс Д. Общая теория занятости, процента и денег// Антология экономической классики. - М.: 1993.

9. Кокрейн И. Российская налоговая реформа. Неужели это свершилось? //Бизнес-Академия. –2001 -№1. С. 20-23.

10. Колодина И. Виражи налоговой реструктуризации. // Российская бизнес-газета. – 2002.-27 августа. С.2.

11. Лебедев В. // «Известия» №128 (26445) от 22.08.2003// www.rkc.ru/home/news/single/12526.htm

12. Маслова Д.В. Налоговый кодекс и активизация стимулирующего потенциала налога на прибыль // Финансы. –2002. -№3. С. 35-37.

13. Ойкен В. Основные принципы экономической политики. - М.: Прогресс, 1995.

14. Пушкарева В.М. История финансовой мысли и политики налогов. –М.: Финансы и статистика». 2001

15. Смирнов А. Налогообложение: модели оптимизации.//Экономист –1998. -№2. –С.70.

5. Смирнов А. Налогообложение: модели оптимизации.//Экономист –1998. -№2. –С.70.

Министерство образования Республики Беларусь

Частное учреждение образования "БИП - институт правоведения"

Кафедра финансового права

Дипломная работа

по дисциплине: "Финансовое право"

на тему "Налоговый процесс и его структура"

Студент-дипломник

юридического факультета

5-й курс, гр. 7 налогово-банковская

специализация

Руководитель

План

Введение 3

Глава 1. Понятие, сущность, система и источники налогового права. 5

Глава 2. Налоговый процесс и процессуальное право. 15

2.1. Юридический процесс и процессуальное право. 15

2.2. Налоговый процесс как институт налогового права. 22

Глава 3. Налоговый правотворческий процесс. 28

3.1. Понятие правотворческого (законодательного) процесса. 28

3.2. Установление и введение налогов 35

Глава 4. Юрисдикционные налогово-правовые процедуры. 40

4.1. Налоговый контроль как самостоятельное производство налогового процесса 40

4.2. Понятие и виды мер налогово-процессуального принуждения. 46

4.3. Право на обжалование в системе категорий налогового процесса. 53

Заключение. 60

Список использованной литературы. 62

Введение.

Продолжение активного проведения реформ в сфере налогообложения обусловливает ускорение процесса становления и развития науки налогового права. В условиях кардинальных изменений становится очевидной необходимость осмысления базовых теоретических положений и принципов налогового правового регулирования. Совершенствование практики правоприменения норм Налогового кодекса РБ вызывает потребность в проведении системного анализа и оценки содержащихся в нем правовых понятий и категорий.

Одним из наиболее развивающихся институтов налогового права является «налоговый процесс». Принятие налогового Кодекса придало развитию этого института принципиально новое правовым содержание, которое требует определенных теоретических оценок.

Формирование и развитие налогового процесса происходит в условиях радикального изменения экономических отношений и становления принципиально нового налогового законодательства, создающего основы для разработки современных теоретических моделей правовых институтов налогового права.

Важное значение в правовом регулировании налогового процесса играет соблюдение определенного баланса интересов государства по формированию своей финансовой основы, с одной стороны, и интересов «обязанных» лиц (налогоплательщиков, банков и др.) - с другой.

Актуальность данной темы заключается в следующем: целью реализации налогового процесса в конечном счете выступает своевременное и полное поступление налоговых платежей в бюджетную систему Республики Беларусь в результате надлежащего исполнения организациями и физическими лицами своих налоговых обязанностей. Правильное и точное их соблюдение гарантирует в нашей стране построение нормальной и правовой системы уплаты налоговых и иных обязательных платежей.

Цель настоящей дипломной работы - это, прежде всего, обоснование понятийного аппарата института налогового процесса; исследование правового характера его основных элементов; определение его принципов.

Следует отметить, что для представленной работы особое значение имели научные разработки М.В. Романовского, Д.В. Винницкого, Б. М. Лазарева, Ю. А. Тихомирова и ряда других авторов, посвятивших свои работы исследованию вопросов административного процесса и юридической процессуальной форм. В представленной дипломной работе проанализированы труды ведущих ученых в области финансового и налогового права, имеющие основополагающее значение для изучения сущности налогового контроля, и, прежде всего работы Горбуновой О.Н., Химичевой Н.И., Иванова В.Н. , Петрова Г.В., Карасевой М.В. и ряда других авторов.

Глава 1. Понятие, сущность, система и источники налогового права.

Налоговое право является наиболее бурно развивающейся составной частью системы права Республики Беларусь. Это объясняется спецификой социально-экономических реалий сегодняшней Белоруссии.

Как известно, система права - объективное, обусловленное системой общественных отношений внутреннее строение национального права, заключающееся в разделении единой по своей социальной сущности и назначению в общественной жизни, внутренне согласованной совокупности норм права на определенные части, называемые отраслями права и институтами права. Крупные по объему и сложные по структуре отрасли подразделяются на подотрасли права.

В литературе высказывались суждения о том, что налоговое право является не более чем составной частью в правовом институте государственных доходов отрасли финансового права. Позже налоговое право стало определяться как подотрасль финансового права, совокупность норм права, регулирующих финансовые отношения в сфере сборов налогов и иных обязательных платежей, организации системы органов налогового регулирования и налогового контроля на всех уровнях государственной власти и местного самоуправления.

и взиманию налогов в бюджетную систему и в предусмотренных случаях -внебюджетные государственные и муниципальные целевые фонды с организаций и физических лиц.

При этом налоговое право именуется подотраслью финансового права, входящей в раздел финансового права "Правовое регулирование государственных и муниципальных доходов";

Раскрывается определение налогового права как отрасли законодательства, включающей в себя нормы различных отраслей права (финансового, административного, гражданского, уголовного и др.)

Следует отметить, что каждой структурной единице системы права присущи три сущностные характеристики, позволяющие выделить данную структурную единицу из системы права, а также отличить ее от иной правовой категории (к примеру, отрасли законодательства). Этими сущностными характеристиками являются сфера регулируемых общественных отношений, метод и особый режим правового регулирования, присущие данной структурной единице системы права. Они могут и совпадать (например, метод правового регулирования у различных институтов одной отрасли права), но совокупность всех трех характеристик строго индивидуальна для конкретной структурной единицы системы права. Это не исключает соотношение некоторых из них как общего и частного (например, соотношения между предметом отрасли и сферой общественных отношений, регулируемых нормами института права, относящегося к данной отрасли; соотношения между особым юридическим режимом отрасли и специфичным режимом регулирования правового института данной отрасли).

Наиболее крупные подразделения системы права - отрасли права, имеют только им присущие предмет, метод и специфичный режим правового регулирования (особый юридический режим).

Институт права регулирует определенный комплекс взаимосвязанных между собой однородных отношений и имеет особый режим регулирования, которому свойственны общие положения, принципы, специфические юридические понятия.

Структурная единица системы права (переходная между отраслью и институтом) - подотрасль права, представляет собой цельное по составу и предмету регулирования образование, регламентирующее особую сферу отношений в пределах более широкого комплекса той или иной отрасли, чем институт права.

Таким образом, предмет отрасли права; сфера общественных отношений, регулируемая нормами подотрасли права данной отрасли; сфера общественных отношений, регулируемая институтом права данной отрасли, соотносятся между собой как общее - особенное - частное.

Правовой метод отрасли права (совокупность приемов и способов регламентации общественных отношений, воздействия на человеческое поведение) одинаков для всех структурных единиц системы права (подотраслей и институтов), входящих в данную отрасль права. Между собой эти структурные единицы (подотрасли и институты) одной отрасли права различаются по двум остальным сущностным характеристикам: по сфере регулируемых общественных отношений и свойственному каждому из них особому режиму правового регулирования, который состоит из частичной индивидуальной совокупности черт, присущих особому юридическому режиму данной отрасли права.

Особняком в системе права стоят межотраслевые (комплексные) институты, состоящие из норм различных отраслей права и регулирующие взаимосвязанные родственные отношения (например, институты права собственности, авторского права). Для межотраслевых (комплексных) институтов права, как представляется, характерна сфера регулируемых родственных, взаимосвязанных общественных отношений, расположенных на стыке предметов смежных отраслей права. Кроме того, при формировании метода и правового режима регулирования межотраслевого (комплексного) института происходит "заимствование" элементов метода и особого юридического режима, присущих смежным отраслям права, нормы которых образуют данный межотраслевой институт.