Детские налоговые вычеты - это один из видов государственных льгот родителям, на содержании которых находятся несовершеннолетние дети или учащиеся до 24 лет. Применение вычета позволяет экономить часть дохода семьи за счет того, что государство не удерживает с него налоги (или за счет возврата налогов, уже уплаченных в бюджет). Льготы по налогу на доходы физических лиц (т.е. НДФЛ - подоходный налог составляет в 2016 году в России 13%) предоставляются гражданам, на обеспечении и содержании которых находится ребенок (родной, усыновленный, приемный или опекаемый).

В этом случае к налоговым вычетам, которые предоставляются родителям, относятся:

Для каждой из этих льгот по НДФЛ установлены свои лимиты и особенности получения:

Стандартные и социальные вычеты могут предоставляться родителям параллельно. Их общая задача - уменьшить налогооблагаемую базу (т.е. величину дохода, с которой взимается НДФЛ), что позволяет больше заработанных денег «оставлять в семье».

Что такое налоговый вычет на детей?

Налоговые вычеты могут быть предоставлены на каждого ребенка , поэтому они наиболее выгодны . Оформить налоговые льготы может любой родитель, усыновитель, опекун или лицо, которое воспитывает и содержит ребенка.

При этом необходимо, чтобы выполнялись следующие общие условия:

- Заявитель должен быть официально тр удоустроенным , быть плательщиком НДФЛ и одновременно вкладывать деньги в питание, образование, лечение ребенка.

- Родитель или лицо, его заменяющее, должен быть налоговым резидентом РФ .

Механизм их применения простой: налоговые вычеты на детей вычитаются из суммы доходов родителя, и уже с полученного остатка взимается НДФЛ. При определенных условиях родители могут оформить несколько видов детских льгот по НДФЛ, тем самым сильнее уменьшив налоговое бремя.

Есть вычеты ежемесячные и единовременные . Большинство налоговых льгот на детей можно оформить и так, и так. При этом имеются два основных вида вычетов по НДФЛ:

Существование и особенности льгот по НДФЛ на детей предусмотрены Налоговым кодексом (НК) РФ. А частные случаи их начисления и применения рассматриваются в письмах Минфина и различных документах из судебной практики.

Предельная величина дохода для вычета на детей по НДФЛ в 2019 году

Льгота по НДФЛ ограничивается двумя величинами: 1) лимитами годового заработка или понесенных расходов, до которых предоставляются стандартные и социальные вычеты; 2) максимально возможной суммой подоходного налога с фактически заработанного за год дохода.

- В налоговом кодексе установлены годовые лимиты на разные виды льгот по НДФЛ:

- 350 000 руб. годового дохода - на стандартный вычет (суммарно за всех детей данного родителя);

- 50 000 руб. - максимум расходов на обучение одного из детей;

- 120 000 руб. - максимально возможная сумма всех социальных вычетов с дохода одного человека, включая лечение и обучение детей.

Стоит отметить, что дорогостоящее лечение не ограничивается лимитами и не учитывается в составе указанной выше суммы 120 000 руб.

- Вторая величина значит следующее: льгота не поможет сэкономить денег больше, чем могло бы быть удержано с зарплаты работника в виде налогов.

Например, при доходе 20 000 руб. в месяц общая сумма НДФЛ за год составит 20 000 руб. × 12 мес. × 13% = 31 200 руб. Поэтому работник не сможет получить суммарный вычет больший, чем размер зарплаты за год (240 тыс.), а фактический налоговый возврат больше, чем 31 200 руб.

Какие изменения в вычетах НДФЛ действуют с 2016 года

С начала 2016 года в Налоговый кодекс (НК) РФ внесены некоторые изменения, призванные сделать систему льгот по НДФЛ на ребенка более актуальной. Предыдущий раз размеры данных налоговых льгот менялись еще во время президентства Д.А. Медведева. Среди свежих изменений:

При этом не изменился предельный срок обращения за вычетами . По всем видам налоговых льгот «срок давности» составлял и составляет 3 года (ст. 78 НК РФ).

Стандартные налоговые вычеты

Особенности стандартных налоговых льгот регулируются ст. 218 НК РФ и главная из них состоит в том, что они предоставляются на каждого из детей от месяца его рождения до 18-летия (или 24-летия, если он проходит обучение по очной форме). Этот вид вычета предоставляется обоим родителям одновременно при подаче соответствующих заявлений. А если они в разводе, но оба содержат ребенка - то оформить стандартные вычеты можно будет также и новым супругам родителей.

Размер вычета зависит от таких факторов:

- дохода каждого родителя.

- количества детей в семье и их возраста.

- состояния здоровья ребенка (вычеты на детей-инвалидов больше, но на них родители тратят больше денег).

- 12 000 руб. - на родного и усыновленного ребенка;

- 6 000 руб. - на приемного, принятого под опеку или попечительство.

Социальный налоговый вычет на детей

Государство возвращает часть налогов с денег, потраченных на важные для ребенка нужды: лечение и обучение . Этот вид вычетов называется социальным. В эту общую категорию входят в том числе налоговые льготы на другие нужды (например, дополнительные взносы на пенсионное обеспечение), но детей они не касаются.

Традиционно этот вид налоговых льгот предоставлялся по окончании календарного года: нужно было собирать чеки и выписки, а потом идти с ними, а также с формами 2-НДФЛ и 3-НДФЛ в налоговую. Однако с 1 января 2016 года социальные вычеты можно оформить и у работодателя.

Социальные вычеты не являются альтернативой стандартным, их можно оформлять параллельно . Например, продленный вычет на ребенка до 24 лет, учащегося очно, можно получить параллельно с вычетом за обучение этого же студента или ученика.

Важной особенность социальных вычетов в том, что они предоставляются только одному родителю и только после фактической оплаты определенного в Налоговом кодексе вида затрат.

Налоговый вычет за лечение ребенка

Можно оформить после оплаты из собственных средств родителей лекарств, различных видов терапии и хирургии, предоставленных ребенку до 18 лет , медицинских услуг, утвержденных специальным перечнем. Важно, чтобы за медицинские товары и услуги платил именно родитель, а не сторонняя фирма или благотворительный фонд.

Вычет на медицину предоставляется за такие траты:

- покупка лекарств по утвержденному Правительством списку;

- оплата страховки, предусматривающей только лечение;

- оплата медицинских услуг по платному договору;

- траты на санаторно-курортное лечение;

- вложения в дорогостоящее лечение (протезирование, удаление опухолей, хирургия, диализ и другие мероприятия).

К медицинскому учреждению, предоставляющему услуги, предъявляется список требований. Важно, чтобы оно находилось в России и имело официальную лицензию.

Социальный вычет на обучение ребенка

Родители, которые оплачивают образование своих детей, также могут рассчитывать на налоговую льготу, равную потраченной сумме (но не большую, чем разрешают установленные лимиты). Вычет предоставляется за оплату любого учебного заведения, в котором ребенок от младенчества до 24 лет учится по очной форме. Это могут быть:

- ясли, детсад;

- художественная или спортивная школа;

- курсы иностранных языков;

- колледж, вуз, аспирантура и прочее.

Учебное заведение может находиться в России или за рубежом , но оно обязательно должно иметь лицензию на обучающую деятельность. На документах об оплате должна стоять подпись одного из родителей, а не какой-либо организации или самого ребенка.

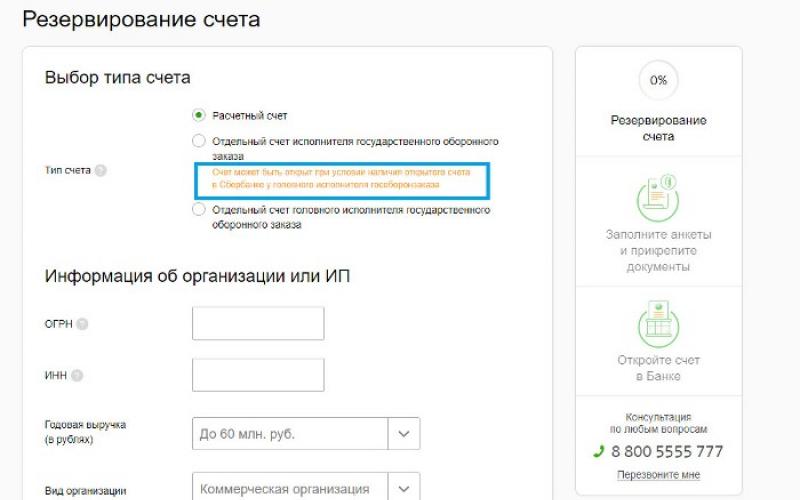

Традиционно оформляется «постфактум» в ФНС и предоставляется в виде единовременного возврата НДФЛ. Но с 2016 года появилась возможность оформить льготу у работодателя с ежемесячным начислением из начисляемой зарплаты.

Предоставление вычета на ребенка в 2016 году

Таким образом, с начала 2016 года появилась возможность все виды вычетов на детей (и стандартные, и социальные) оформлять как у работодателя, так и в Федеральной налоговой службе (ФНС). Раньше это было справедливо только в отношении стандартного вычета по НДФЛ.

В этих случаях процедура их предоставления будет состоять в следующем:

- При оформлении льготы по НДФЛ у работодателя она будет начисляться на зарплату ежемесячно, а рассчитываться бухгалтерией предприятия. Подавать заявление нужно в том же году, в котором возникло право на налоговый вычет. К заявлению прикладываются документы, подтверждающие право на льготу по НДФЛ - в каждом случае свои.

- При оформлении вычетов в ФНС он предоставляется единовременно. На сумму налоговой льготы делается возврат НДФЛ, сумма которого перечисляется на карточку заявителю. Обращаться в ФНС следует по окончании календарного года, в котором у работника появилось право на вычеты.

До конца 2015 г. социальные вычеты можно было оформлять только через ФНС в виде разового возврата уплаченных налогов. Изменения в НК дали больше возможностей родителям.

Как лучше получить - через работодателя или налоговую?

Возможность оформить вычеты через работодателя или ФНС в обоих случаях имеет плюсы и минусы. Для себя стоит продумать, какой вариант будет более оправданным, потребует меньше вложений сил и времени.

Стоит отметить, что, если не прошли сроки обращения, то стандартные вычеты намного удобнее всегда получать у работодателя. А по поводу социальных стоит оценить трудоемкость того или иного решения в каждом конкретном случае.

Сделать это удобно с помощью представленной ниже таблицы.

Плюсы и минусы существующих способов оформления налоговых вычетов

| Плюсы | Минусы |

| Оформление по месту работы для ежемесячного получения | |

|

|

| Оформление вычетов через Налоговую (ФНС) для разового возврата | |

|

|

Анализ представленной таблицы показывает, что через работодателя удобнее оформлять регулярные льготы на крупные суммы вычета. А в ФНС удобнее делать возвраты переплаченного НДФЛ по мелким чекам, накопившимся за весь год, а также по крупным, оформленным в последней календарной декаде.

Можно ли подать документы на налоговый вычет через Госуслуги?

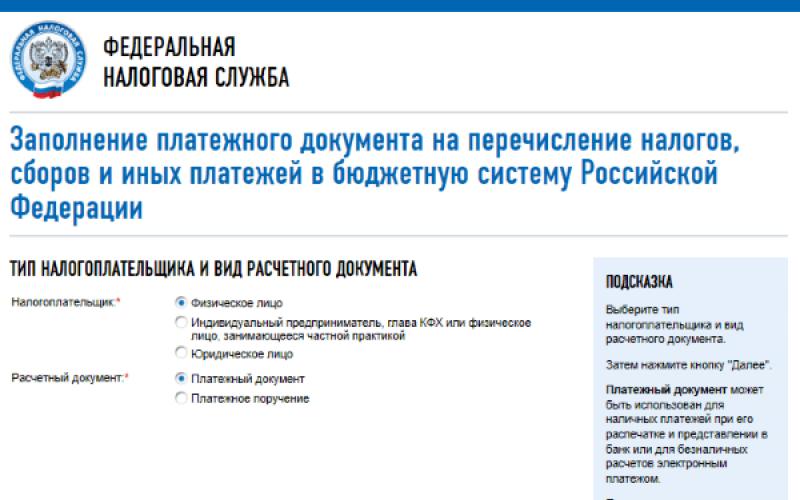

Можно. Документы на налоговый возврат, в том числе декларацию 3-НДФЛ, можно подать в ФНС несколькими способами:

- Лично в ФНС . Можно сразу подправить мелкие недочеты в форме 3-НДФЛ, но придется потратить время на посещение налоговой.

- Отправить по почте . Удобно тому, кто уже имеет опыт заполнения налоговой декларации. Недостаток в том, что все бумажные копии документов нужно заверять нотариально.

- Через сайт ФНС с помощью Личного кабинета налогоплательщика . Возможность появилась с 01.07.2015 г. Для этого не нужна электронно-цифровая подпись (ЭЦП), но надо получить логин и пароль регистрационной карты. Их нужно взять в любом отделении ФНС (независимо от прописки) один раз, при себе иметь паспорт и код ИНН. Также логин и пароль можно получить при наличии ЭЦП без похода в ФНС.

- Через сайт Госуслуги . Он требует квалифицированную ЭЦП, за которую нужно платить 1 500 руб. в год. Это будет оправданным только для пользователей, которые уже имеют цифровую подпись для других нужд. Но даже при ее наличии удобнее подавать документы все же через сайт ФНС.

Из этой статьи вы узнаете:

Как определить размер вычета на конкретного ребенка;

Можно ли предоставить вычет супругу мамы ребенка;

Сколько человек могут получить вычет на одного ребенка;

Какие документы нужны для предоставления вычета обоим супругам родителя ребенка.

Одно из условий предоставления детского вычета - нахождение ребенка на обеспечении работника (пп. 4 п. 1 ст. 218 НК РФ).

Работник может содержать:

Своих родных детей в одном браке;

Быть во втором браке и платить алименты на детей от первого брака;

Платить алименты на своих детей от первого брака и содержать во втором браке их общего с супругой ребенка и т.д.

Предоставление вычетов в таких ситуациях вызывает у бухгалтеров затруднения. Их нужно разрешать в такой последовательности:

Шаг 1 - определите, есть ли у работника право на детский вычет;

Шаг 2 - можно ли предоставить вычет на конкретного ребенка;

Шаг 3 - определите размер вычета.

Как это сделать на практике, покажем с учетом рекомендаций Минфина России.

Проверяем соблюдение условий для предоставления детского вычета

Условия для работника. Сотрудник имеет право на детский вычет, если (Письмо Минфина России 28.05.2015 N 03-04-05/30910):

Ребенок находится на его обеспечении;

С начала года облагаемый доход работника менее 280 000 руб.;

Его доходы облагаются по ставке 13%, установленной п. 1 ст. 224 Налогового кодекса. Нерезидентам (беженцам и высококвалифицированным специалистам) вычет не положен. Хотя к их доходам и применяется ставка НДФЛ 13% (п. 3 ст. 224 НК РФ).

Об изменении облагаемой базы по НДФЛ.

Возраст детей. Ребенку не должно быть больше (абз. 12 и 19 пп. 4 п. 1 ст. 218 НК РФ):

24 лет - для учащихся очной формы обучения, аспирантов, ординаторов, интернов, студентов или курсантов. При этом неважно, где ребенок учится - в РФ или за рубежом (Письмо Минфина России от 15.04.2011 N 03-04-05/5-263).

Размер вычета

Размер вычета зависит от статуса ребенка и очередности детей (абз. 8 - 11 пп. 4 п. 1 ст. 218 НК РФ). Эта зависимость отражена в таблице ниже.

Зависимость суммы вычета от возраста и "порядкового номера" ребенка в семье

|

Очередность детей |

Размер вычета |

Особенности предоставления |

|

На первого и второго ребенка |

||

|

На третьего и каждого последующего ребенка |

||

|

На ребенка-инвалида в возрасте до 18 лет |

Если инвалидом является третий ребенок, вычеты на третьего ребенка и на ребенка-инвалида не суммируются (Письмо Минфина России от 18.04.2013 N 03-04-05/13403). Вычет всегда предоставляется в размере 3000 или 1400 руб. |

|

|

На ребенка-инвалида I или II группы в возрасте от 18 до 24 лет |

||

|

На ребенка-инвалида III группы в возрасте от 18 до 24 лет |

||

|

На каждого ребенка единственного родителя |

В двойном размере |

Правило 1. Очередность детей определяется по дате их рождения (п. 1 Письма Минфина России от 03.04.2012 N 03-04-06/8-96).

Первый ребенок - это наиболее старший по возрасту ребенок вне зависимости от того:

Предоставляется на него вычет или нет (Письмо Минфина России от 10.02.2012 N 03-04-05/8-165);

Подопечный он или родной (п. 4 Письма Минфина России от 03.04.2012 N 03-04-06/8-96).

Правило 2. При определении очередности учитывается общее количество детей, в том числе:

Дети супруги от первого брака, которые проживают совместно с супругом и находятся на его обеспечении (Письмо Минфина России от 23.06.2014 N 03-04-05/29908);

Дети старше 18 или 24 лет (Письмо Минфина России от 17.04.2014 N 03-04-05/17619);

Подопечные дети (Письмо Минфина России от 03.04.2012 N 03-04-06/8-96);

Умершие дети (Письмо Минфина России от 09.10.2012 N 03-04-05/8-1162).

Примечание. Читайте в журнале "Зарплата" в 2016 г.

Как применять вычеты в 2016 г.

Ситуации из семейной жизни

Рассмотрим несколько ситуаций из семейной и бухгалтерской практики.

Ситуация 1. Мама вышла замуж.

Второй супруг жены обеспечивает ее ребенка от первого брака. Малыш зарегистрирован не по месту жительства матери и ее второго супруга.

Может ли второй супруг получить вычет на этого ребенка? Какими документами подтвердить его право на вычет?

Второй супруг имеет право на вычет. Для предоставления вычета понадобятся документы:

Копия свидетельства о рождении ребенка;

Копия свидетельства о браке;

Письменное заявление супруги о том, что муж фактически проживает с ребенком и участвует в его обеспечении.

Об этом говорится в Письме Минфина России от 07.03.2013 N 03-04-05/7-195.

В дополнение к перечисленным документам можно добавить справку из ЖЭКа о том, что ребенок проживает по данному адресу (Письмо Минфина России от 02.04.2012 N 03-04-05/8-402).

Вычет нужно предоставить независимо от того, усыновил второй супруг ребенка или нет. Главное, что он участвует в его обеспечении. Об этом говорится в Письмах Минфина России:

От 05.09.2012 N 03-04-05/8-1064;

От 18.05.2012 N 03-04-05/8-640.

Ситуация 2. Ребенка содержат мама, папа, отчим и мачеха.

Ребенок от первого брака живет вместе с мамой, у нее второй брак.

Отец ребенка также женат второй раз, но платит алименты на ребенка. Кто может получить вычет на этого ребенка?

На этого ребенка можно предоставить вычет маме, отцу ребенка, его новой супруге и новому супругу мамы (Письмо ФНС России от 17.09.2013 N БС-4-11/16736 и Письмо Минфина России от 18.05.2012 N 03-04-05/8-640).

Ситуация 3. В семье двое детей: ребенок жены и ребенок мужа.

У супругов второй брак. Муж имеет ребенка от первого брака и выплачивает на него алименты.

Жена также имеет ребенка от первого брака. Этот малыш живет вместе с ними.

На каких детей можно предоставить вычеты супругам в их втором браке?

Муж имеет право на вычет на своего родного ребенка от первого брака и ребенка супруги, так как он участвует в их материальном обеспечении.

Жена вправе получать вычет на своего родного ребенка от первого брака и ребенка супруга от предыдущего брака, на которого он выплачивает алименты.

Дело в том, что алименты муж платит за счет общего имущества (доходов), нажитого супругами в браке (п. 1 ст. 256 ГК РФ). Следовательно, жена тоже участвует в обеспечении ребенка мужа от его первого брака. Об этом говорится в Письмах Минфина России:

От 18.03.2015 N 03-04-05/14392;

От 13.07.2015 N 03-04-05/40096.

Рассмотрим числовой пример с подобной ситуацией.

Пример. Работник платит алименты на ребенка от первого брака и содержит детей супруги во втором браке

У сотрудника второй брак. Он выплачивает алименты на 17-летнего ребенка от первого брака.

У новой супруги работника есть двое своих детей в возрасте 5 и 8 лет. Она имеет право на вычет на ребенка супруга от первого брака.

Как с этой целью определить количество детей в семье? В каком размере будет предоставлен вычет супруге после того, как ребенку мужа от первого брака исполнится 18 лет и он прекратит выплачивать алименты (п. 2 ст. 120 СК РФ)?

Решение. Вычет до момента прекращения уплаты алиментов супругом

При определении размера стандартного вычета нужно учесть общее на обоих супругов количество детей независимо от того, предоставляется на них вычет или нет.

Супруга работника-алиментщика будет иметь право на вычет:

На ребенка ее супруга (Письмо Минфина России от 13.07.2015 N 03-04-05/40096). Этот ребенок самый старший. На него положен вычет в размере 1400 руб.;

На своих детей (как на второго и третьего ребенка) - в размере 1400 и 3000 руб.

Выплата алиментов прекращена

На совершеннолетнего ребенка супруга от первого брака вычет больше не предоставляется. Но он будет учитываться при определении общего количества детей (Письмо Минфина России от 17.04.2014 N 03-04-05/17619).

Супруге работника вычет будет положен только на своих двоих детей как на второго и третьего ребенка - в размере 1400 и 3000 руб. соответственно.

Ситуация 4. Дети прописаны с отцом, а живут с мамой и ее новым мужем.

У работницы четверо детей: трое от первого супруга, один ребенок - от второго.

Дети от первого брака проживают вместе со вторым супругом, но прописаны по месту жительства первого супруга.

Первый супруг выплачивает алименты на содержание троих детей. Оба супруга работницы работают в одной компании.

Можно ли предоставить вычет второму супругу работницы? Какие документы нужно представить?

Да, вычет предоставить можно. Вычет положен и первому, и второму супругу (Письмо Минфина России от 02.04.2012 N 03-04-05/8-402).

Для предоставления вычета нужны документы:

Копии свидетельств о рождении всех четверых детей;

Копия паспорта (с отметкой о регистрации брака родителей) или копия свидетельства о регистрации брака;

Справка о совместном проживании второго супруга вместе с детьми работницы от первого брака.

Справку можно получить:

В жилищно-эксплуатационной организации (ЕИРЦ);

Товариществе собственников жилья, жилищном или жилищно-строительном кооперативе;

В городской, поселковой и сельской администрации.

Кроме того, факт совместного проживания может быть установлен в судебном порядке (Письмо Минфина России от 02.04.2012 N 03-04-05/8-402).

Ситуация 5. Папа лишен родительских прав.

Родитель лишен родительских прав, но участвует в обеспечении ребенка. Можно ли предоставить ему налоговый вычет?

Вычет предоставить можно (Письмо ФНС России от 13.01.2014 N БС-2-11/13@). Как и в случае ограничения родительских прав (п. 2 ст. 74 СК РФ).

Разбираемся с "детскими" вычетами по НДФЛ в сложных семейных ситуациях (Рябинина И.)

Дата размещения статьи: 02.09.2014

Родителям или иным родным и близким ребенка при соблюдении определенных условий предоставляется стандартный налоговый вычет по НДФЛ на этого ребенка. В связи с лаконичностью формулировок Налогового кодекса РФ, посвященных указанному вычету, их применение в некоторых сложных семейных ситуациях достаточно затруднено.

Предоставление стандартных налоговых вычетов регулируется ст. 218 НК РФ, а вычетов на детей - пп. 4 п. 1 ст. 218 НК РФ.

Стандартные налоговые вычеты применяются только к доходам, облагаемым НДФЛ по ставке 13%. Предоставляет такие вычеты только один из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на вычеты (п. 3 ст. 218 НК РФ).

Налогоплательщик может получить (дополучить) стандартные вычеты в налоговой инспекции, только если по каким-либо причинам налоговый агент их предоставил не в полном объеме (вообще не предоставил), а у налогоплательщика остались доходы, облагаемые НДФЛ по ставке 13%, которые можно использовать для целей вычета (п. 4 ст. 218 НК РФ).

"Детский" налоговый вычет для родителя, супруга (супруги) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, на обеспечении которого находятся дети до 18 лет, на каждого первого и второго ребенка составляет 1400 руб. за каждый месяц.

На третьего и каждого последующего ребенка, а также на каждого ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы, полагается вычет 3000 руб. Дети, которые умерли, тоже участвуют в подсчете очередности детей для определения размера вычета (Письмо Минфина России от 10.02.2012 N 03-04-06/8-33).

Также "детский" вычет наравне с несовершеннолетними предоставляется учащимся очной формы обучения, аспирантам, ординаторам, интернам, студентам, курсантам в возрасте до 24 лет.

Если для ребенка родитель (приемный родитель), опекун, попечитель является единственным, то ему "детский" налоговый вычет предоставляется в двойном размере. Предоставление указанного вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Начиная с месяца, в котором доход любого получателя "детского" вычета, облагаемый НДФЛ по ставке 13%, превышает размер 280 000 руб., налоговый вычет ему не предоставляется.

Суммировать доходы разных получателей "детского" вычета для сопоставления с указанным лимитом не нужно (Письмо Минфина России от 29.07.2009 N 03-04-06-01/196).

Вместе с тем у одного налогоплательщика все суммы доходов, облагаемые НДФЛ по ставке 13%, суммируются и сопоставляются с предельной величиной 280 000 руб. При этом учитываются выплаты, которые частично освобождаются от обложения НДФЛ (например, материальная помощь к рождению ребенка, выходное пособие, подарки и т.д.), в облагаемой налогом части (Письмо Минфина России от 21.03.2013 N 03-04-06/8872).

Стандартная ситуация

Когда ребенок растет в семье своих родителей, каждому из них предоставляется право на один вычет на каждого ребенка в размере, соответствующем порядковому номеру этого ребенка.

В этом случае порядковый номер ребенка определяется следующим образом: детей считают с учетом общего их количества в хронологическом порядке по дате рождения (включая умерших детей) независимо от их возраста.

При подсчете очередности первый ребенок - это наиболее старший по возрасту ребенок вне зависимости от того, предоставляется на него вычет или нет (Письмо Минфина России от 17.04.2014 N 03-04-05/17619). Иными словами, ребенок даже старше предельного возраста, учитываемого для предоставления на них "детского" вычета (например, ребенку исполнилось 30 лет), тоже участвует в подсчете очередности детей для получения его родителем налоговой льготы.

После вступления ребенка в брак он перестает находиться на обеспечении родителя, поэтому предоставление стандартного налогового вычета налогоплательщику на ребенка не производится (Письмо Минфина России от 31.03.2014 N 03-04-06/14217).

Допустим, ребенок родился в декабре 2013 г., а родитель предоставил работодателю заявление о "детском" вычете в феврале 2014 г. В этом случае, по мнению Минфина России, работодатель дает работнику вычет за 2014 г., в котором тот фактически предоставил документы. А дополучить вычеты за предшествующий налоговый период (2013 г.) работник сможет в налоговой инспекции при условии подачи декларации по НДФЛ и соответствующих документов (Письмо Минфина России от 25.09.2013 N 03-04-06/39802).

К документам, подтверждающим право на стандартный налоговый вычет, относятся: свидетельства о рождении детей, паспорт налогоплательщика (с отметкой о регистрации брака между родителями) или свидетельство о регистрации брака, справка из учебного заведения о том, что ребенок является студентом очной формы обучения (Письмо Минфина России от 17.04.2014 N 03-04-05/17784).

Вычеты для работника - плательщика алиментов

Наличие брачных отношений с матерью ребенка и даже совместное проживание с этим ребенком не считается обязательным условием предоставления "детского" вычета отцу ребенка.

В Письме Минфина России от 03.04.2012 N 03-04-06/8-96 рассмотрена ситуация, когда ребенок от первого брака проживает совместно с матерью и ее новым супругом, не являющимся отцом ребенка. Родной отец ребенка, находясь в разводе с его матерью, уплачивает на него алименты.

Ведомство отмечает, что право разведенного родителя на получение "детского" вычета подтверждается фактом уплаты алиментов, обеспечивающих его содержание. То, что ребенок отца-алиментщика находится, к примеру, на содержании у матери и ее нового мужа, с которыми проживает ребенок, не влияет на право отца-алиментщика получать вычет. При этом должны соблюдаться общие условия для налоговой льготы по НДФЛ: возрастной ценз для ребенка, наличие у налогоплательщика дохода, облагаемого НДФЛ по ставке 13%, и этот доход не должен превышать 280 000 руб.

Следует иметь в виду, что в ряде случаев контролирующие органы при поддержке судов вводят еще один критерий для возникновения права алиментщика на "детский" вычет: выплата алиментов на ребенка должна осуществляться в соответствии с порядком и в размере, которые установлены Семейным кодексом РФ (Письмо Минфина России от 21.04.2011 N 03-04-05/5-275, Постановление ФАС Московского округа от 05.09.2011 N КА-А40/9381-11).

Если проживающий отдельно отец совершеннолетнего ребенка во время его обучения в вузе, колледже, аспирантуре и т.д. оказывает ему материальную поддержку уже сверх условий СК РФ об алиментах на несовершеннолетних, то он может продолжать получать "детский" вычет до достижения ребенком возраста 24 лет.

В этом случае для подтверждения права на "детский" вычет рекомендуется представить следующие документы: копию свидетельства о рождении ребенка, справку с места учебы ребенка, документы, подтверждающие факт перечисления денежных средств на обеспечение ребенка, письменное заявление бывшей супруги (матери ребенка) о том, что отец ребенка участвует в его обеспечении (Письмо Минфина России от 22.05.2013 N 03-04-06/18179).

Про размеры "спонсорской" помощи взрослому ребенку и про ее регулярность для целей предоставления "детского" вычета официальные разъяснения пока не выпущены.

Обратите внимание. Сумма оплаты обучения ребенка в расчете стандартного вычета по НДФЛ не участвует. В этом случае применяются нормы о социальном вычете на обучение своих детей, установленные пп. 2 п. 1 ст. 219 НК РФ. Социальный вычет по НДФЛ предоставляется не работодателем, а только в налоговой инспекции по окончании налогового периода при подаче физическим лицом декларации по НДФЛ и прочих оправдательных документов.

Супруга родителя тоже имеет право на вычет

Сначала еще раз повторим, чьи супруги прямо упомянуты в перечне льготников, приведенном в пп. 4 п. 1 ст. 218 НК РФ. Это супруг (супруга) родителя и супруг (супруга) приемного родителя.

Супругу (супруге) усыновителя "детский" вычет пока не полагается, эта льгота пока предусмотрена в законопроекте о внесении поправок в ст. 218 НК РФ. Вместе с тем если оба супруга являются усыновителями, то они оба вправе рассчитывать на указанную льготу.

Супруги попечителя или опекуна в пп. 4 п. 1 ст. 218 НК РФ не указаны в числе лиц, имеющих право на вычет НДФЛ. По мнению Минфина России, такие лица не могут претендовать на него (Письмо от 12.04.2012 N 03-04-06/8-109).

Рассмотрим ситуацию, когда родитель ребенка после развода с другим родителем создает новую семью. В этом случае новая супруга родителя (приемного родителя) тоже получает право на "детский" вычет.

Возьмем разные варианты.

Ребенок проживает совместно с родителем и его супругой

Если ребенок от предыдущего брака проживает в новой семье его родителя, то право супруга родителя (отчима или мачехи) на "детский" вычет, по мнению Минфина России, не зависит от получения или неполучения алиментов на этого ребенка.

В Письме Минфина России от 05.09.2012 N 03-04-05/8-1064 рассмотрена ситуация, в которой мать детей от предыдущего брака не получает на них алименты. Эти дети и еще ребенок от нового брака проживают с матерью и ее новым супругом, находясь на их иждивении. Авторы Письма указали, что если дети супруги проживают совместно с супругом, то независимо от их усыновления стандартный налоговый вычет может быть предоставлен супругу, на обеспечении которого они находятся.

Какими документами можно подтвердить факт нахождения ребенка на обеспечении супруга, который не является родным этому ребенку?

Это по-прежнему копии свидетельства о рождении детей, свидетельства о регистрации брака, а также письменное заявление супруги о том, что дети, в том числе ее дети от первого брака, находятся на совместном иждивении супругов.

В некоторых случаях контролеры могут потребовать у налогоплательщика справку от уполномоченных органов (жилищно-эксплуатационной организации и т.д.) о совместном проживании супруга родителя с ребенком его жены.

На самом деле такой обязанности у супруга нет. Место прописки ребенка на право получения "детского" вычета не влияет (Письмо Минфина России от 15.01.2013 N 03-04-05/8-18).

Получение матерью алиментов на ребенка от его родного отца тоже никоим образом не влияет на право как матери ребенка, так и ее нового мужа на "детский" вычет, если ребенок находится на их обеспечении (п. 2 Письма Минфина России от 03.04.2012 N 03-04-06/8-96).

Ребенок проживает отдельно от родителя и его супруги

Новая семья родителя может проживать отдельно от ребенка супруга. Ребенок при этом может жить с матерью, бабушкой или в любом другом месте. Право супруги родителя на "детский" вычет сохраняется и в этом случае, если отец выплачивает алименты на ребенка.

В Письме Минфина России от 27.06.2013 N 03-04-05/24428 рассмотрена ситуация, когда у супруги отца-алиментщика двое собственных несовершеннолетних детей от предыдущего брака. Они проживают в семье. А один несовершеннолетний ребенок супруга от первого брака проживает отдельно, на него этот супруг выплачивает алименты.

Минфин России подчеркивает, что алименты на ребенка, живущего отдельно от отца, уплачиваются из общего семейного кошелька супругов. Имущество, нажитое супругами во время брака, является их совместной собственностью, если договором между ними не установлен иной режим этого имущества (ст. 256 ГК РФ и ст. 34 СК РФ). Алименты уплачиваются из суммы доходов отца ребенка и его жены, которые признаются их общим имуществом, включая ту часть доходов, которая затем перечисляется в виде алиментов на обеспечение ребенка отца. Поэтому супруга алиментщика имеет право на получение стандартного налогового вычета на ребенка этого родителя в порядке, установленном пп. 4 п. 1 ст. 218 НК РФ.

В Письме Минфина России от 17.04.2013 N 03-04-05/12978 рассмотрен случай, когда несовершеннолетние дети, на которых выплачиваются алименты, проживают отдельно от своего отца и его новой супруги, у которой своих детей нет. В этом случае "детские" вычеты супруге положены только на чужих детей (детей супруга), поскольку алименты выплачиваются из общего семейного кошелька.

Представляется, что для получения мачехой вычета на чужих для нее детей супруга, проживающих отдельно, она может воспользоваться теми же документами, которыми будет подтверждать право на льготу ее супруг-алиментщик, включая копию заявления матери его ребенка о получении от отца средств на содержание ребенка в размере, соответствующем СК РФ.

С учетом примера, приведенного в Письме N 03-04-06/18179, родителю взрослого ребенка (студента, аспиранта и т.д. до 24 лет), проживающему отдельно, при условии участия в обеспечении этого ребенка тоже полагается "детский" вычет.

Подчеркнем, что исключения в части предоставления вычета супругу родителя взрослого ребенка (студента, аспиранта и т.д. до 24 лет) ст. 218 НК РФ не предусмотрены.

Подобно алиментам на несовершеннолетнего ребенка "спонсорская" помощь совершеннолетнему ребенку от его родителя, создавшего новую семью, тоже оказывается из общего кошелька этой семьи. Поэтому в период материальной поддержки родителем взрослого ребенка супруга такого родителя тоже имеет право на "детский" вычет. Документы, подтверждающие данное право супруги родителя, и сопутствующие неразрешенные проблемы (достаточный размер материальной помощи взрослому ребенку и ее регулярность), скорее всего, будут те же самые, как и при предоставлении вычета на взрослого ребенка самому родителю.

Вычет супруге родителя и очередность детей

Зададимся вопросом: как подсчитать очередность детей для целей предоставления вычета супруге родителя ребенка?

Если все участвующие в подсчете дети (двое детей супруги от первого брака и общий ребенок) проживают совместно с отчимом в новой семье и находятся на обеспечении обоих супругов, то общий ребенок будет третьим не только для самой матери, но и для ее нового супруга. На него обоим супругам полагается вычет в размере 3000 руб. (п. 1 Письма N 03-04-06/8-96).

В Письме Минфина России от 07.06.2013 N 03-04-05/21379 содержится следующий вывод. Независимо от обстоятельств при подсчете очередности детей учитывается их общее количество, включая детей, достигших возраста, после которого родители, супруги родителя утрачивают право на получение стандартного налогового вычета. Очередность детей определяется по датам их рождения, т.е. первый ребенок - это наиболее старший по возрасту ребенок. При этом возраст чужих детей (детей супруга), участие супруги в их обеспечении (в выплате алиментов и прочей материальной помощи), а также место проживания этих детей не играют роли.

Иными словами, возрастной ценз и участие в обеспечении ребенка важны для наличия права на "детский" вычет родителей и их супругов. А для подсчета порядкового номера ребенка, влияющего на размер полагающегося на него вычета, все эти показатели не имеют значения.

Минфин России приводит следующий числовой пример. У родителя, проживающего с новой семьей, имеются три родных ребенка (два совершеннолетних от первого брака, проживающих отдельно, и один общий с новой супругой несовершеннолетний ребенок, проживающий в семье). У его супруги кроме общего несовершеннолетнего ребенка других детей нет.

Финансовое ведомство заявляет, что для супруги родителя этот общий ребенок является третьим, она имеет право на получение "детского" вычета на него за каждый месяц налогового периода в размере 3000 руб. При этом стандартный налоговый вычет на первого и второго совершеннолетних детей ее супруга никому не предоставляется.

Если родитель единственный

В нормах ст. 218 НК РФ, действовавших до 1 января 2009 г., существовало понятие "одинокий родитель", к которому относились и разведенные супруги.

На сегодня в пп. 4 п. 1 ст. 218 НК РФ фигурирует термин "единственный родитель". Разведенный родитель ребенка таковым не является и права на удвоенный вычет на ребенка не имеет независимо от получения или неполучения алиментов, иной материальной помощи от другого родителя.

В Письме от 03.07.2013 N 03-04-05/25442 Минфин России подчеркивает, что понятие "единственный родитель", подразумевающее предоставление удвоенного "детского" вычета, означает отсутствие второго родителя у ребенка, в частности, по причине смерти, признания родителя безвестно отсутствующим, объявления умершим.

Ведомство напоминает, что предоставление указанного налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

В Письме Минфина России от 17.04.2014 N 03-04-05/17637 разъяснено, что понятие "единственный родитель" может включать случаи, когда отцовство ребенка юридически не установлено, в частности, если сведения об отце ребенка в справке о рождении ребенка по форме, утвержденной Постановлением Правительства РФ от 31.10.1998 N 1274 (форма N 25), вносятся на основании заявления матери. Таким образом, налоговый вычет в двойном размере вправе получить единственный родитель, если в свидетельстве о рождении ребенка запись об отце отсутствует или запись об отце сделана по заявлению матери ребенка, не состоящей в зарегистрированном браке. Документами для подтверждения права на получение удвоенного налогового вычета на ребенка, в частности, могут быть справка о рождении по форме N 25, выданная органом ЗАГСа, а также документы, подтверждающие семейное положение (отсутствие зарегистрированного брака).

То, что отцовство в отношении родителей, не состоящих в браке между собой, было установлено в порядке, предусмотренном ст. ст. 48 и 49 Семейного кодекса РФ (например, на основании поданного в ЗАГС отцом и матерью ребенка совместного заявления или на основании судебного решения), для целей применения удвоенного "детского" вычета значения не имеет (Письмо Минфина России от 29.01.2014 N 03-04-05/3300).

Одинокой матери (единственному родителю) вычет на третьего ребенка (студента-очника) в двойном размере, т.е. на сумму 6000 руб., предоставляется за каждый месяц налогового периода независимо от возраста старших детей. Таким образом, у единственного родителя удваивается размер вычета, определенный в соответствии с порядковым номером ребенка (Письмо Минфина России от 22.12.2011 N 03-04-05/8-1092).

Если единственный родитель вступает в брак, то льготный налоговый статус и право на удвоенный "детский" вычет он утрачивает. В случае расторжения такого брака статус единственного родителя и соответствующее право на двойную сумму вычета восстанавливается, если в период брака этот ребенок не был усыновлен супругом родителя (Письмо Минфина России от 23.01.2012 N 03-04-05/7-51).

В Письме от 30.04.2013 N ЕД-4-3/8054@ ФНС России разъясняет, что стандартный налоговый вычет в двойном размере не изменяется от факта регистрации брака и состава семьи опекуна, поскольку супруги опекунов не имеют права на стандартный налоговый вычет по отношению к подопечным детям, а также от факта лишения (нелишения) родителей опекаемого родительских прав. Указанное Письмо согласовано с Минфином России.

Как мы выяснили выше, у супруги родителя при подсчете очередности детей для целей определения размера "детского" вычета учитываются дети обоих супругов.

Рассмотрим, как влияет изменение семейного статуса на указанный подсчет. Такое изменение может быть обусловлено разводом с родителем ребенка, его смертью и т.д.

Утрата статуса супруга (супруги) родителя не только влечет утрату права на "детские" вычеты на чужих детей, но и вносит коррективы в порядок подсчета очередности детей для определения размера вычета. А именно: чужие дети исключаются из перечня детей, и еще в результате может измениться порядковый номер собственных детей бывшей супруги родителя.

Если статус супруги родителя утрачивается в связи с его смертью (признанием родителя безвестно отсутствующим, объявлением его умершим), то при наличии своих детей от него у бывшей супруги возникает статус единственного родителя и, соответственно, право на удвоенный вычет на общих с ним детей.

Так, если у супруга есть двое детей от первого брака, на которых выплачиваются алименты, а общий с этим супругом ребенок является самым младшим из детей, то супруга имеет право на три "детских" вычета. При этом свой ребенок считается третьим ребенком. Итого сумма указанных вычетов составляет 5800 руб. (1400 руб. + 1400 руб. + 3000 руб.).

Допустим, супруг умирает. Тогда со следующего месяца его дети исключаются из подсчета очередности детей и право бывшей супруги получения на них налоговых вычетов прекращается. Свой ребенок вместо третьего становится первым, но женщина приобретает статус единственного родителя. Поэтому она имеет право на удвоенный вычет в размере 2800 руб. (1400 руб. x 2).

В случае выхода замуж статус единственного родителя утрачивается с месяца, следующего за месяцем ее вступления во второй брак. Сумма вычета на ребенка составит 1400 руб.

Передать "детский" вычет супругу

В соответствии с пп. 4 п. 1 ст. 218 НК РФ налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета. Наличие брачных отношений между родителями не требуется. Место проживания ребенка тоже не играет роли.

Аналогичную передачу права на вычет от супруга родителя самому родителю и наоборот (например, от матери ребенка его отчиму и наоборот) данная норма не предусматривает.

Основное правило, жестко отслеживаемое контролирующими органами, следующее: отказаться от права на налоговый вычет в пользу другого лица можно, только если это право имеется в наличии.

Право на "детский" вычет утрачивается в случае, если родитель не работает и не имеет иных доходов, подлежащих налогообложению по ставке 13%, либо он получает доход, не подлежащий налогообложению (например, не облагаемое НДФЛ государственное пособие на детей), либо он утратил право на вычет из-за достижения предельного размера дохода - 280 000 руб. (Письма ФНС России от 27.02.2013 N ЕД-4-3/3228@, Минфина России от 23.05.2013 N 03-04-05/18294, от 06.03.2013 N 03-04-05/8-178).

Передачу "детского" вычета можно отложить до восстановления у передающего родителя права на льготу. Например, мать ребенка, находясь в декретном отпуске, не имела права на вычет и, соответственно, на его передачу своему супругу (другому родителю). Затем она выходит на работу, у нее появляется право на вычет в связи с наличием дохода, облагаемого НДФЛ по ставке 13%, а также на передачу льготы другому родителю ребенка. Откладывать передачу вычета можно только в пределах налогового периода (календарного года). Перенос на следующий год недополученного стандартного вычета, в том числе "детского", не предусмотрен (п. 3 ст. 210 НК РФ, Письма Минфина России от 06.05.2013 N 03-04-06/15669, от 19.01.2012 N 03-04-05/8-36).

Налогообложение доходов физического лица можно снизить, применив стандартный вычет.

Сумма вычета уменьшает размер облагаемого НДФЛ дохода и применяется к суммам, облагаемым по ставке 13%.

Обязанность по предоставлению стандартного вычета несет работодатель – налоговый агент. Льгота носит заявительный характер и применяется по инициативе работника.

Величина годового дохода, к которому ежемесячно применяется льгота, имеет предел, установленный законодательством. В 2019 году предельная сумма дохода для применения стандартного вычета всеми категориями родителей установлена в размере 350 000 рублей. Сумма установлена для налогового периода по НДФЛ – календарного года.

Расчет величины дохода осуществляется нарастающим итогом. Для лиц, имеющих несколько рабочих мест в течение года, величина дохода рассчитывается с учетом ранее полученных сумм на основании предоставленных справок. Начиная с месяца, в котором сумма начисления превысила лимит, льгота не применяется.

Определение понятия

Под вычетом понимается сумма, установленная законодательством для снижения налоговой базы.

Для налогоплательщиков НДФЛ база включает все виды доходов, полученные в любой форме, облагаемые по ставке 13%. В НК РФ порядку применения стандартного вычета посвящена ст. 218.

Стандартный вычет предоставляется лицу, имеющему на обеспечении ребенка.

Применить вычет можно при наличии на содержании ребенка:

Вычет предоставляется каждому из родителей, усыновителей или одному из них в двойном размере. Второй супруг должен предоставить справку от работодателя об отсутствии льготы и заявление на согласие передачи прав.

В случае нахождения матери ребенка в отпуске по уходу право на двойной вычет у отца не возникает. Причина состоит в отсутствии у супруги доходов, облагаемых НДФЛ по ставке 13%.

Аналогично не имеют возможность передать супругу право на вычет неработающие лица.

Кто может воспользоваться данным правом

При наличии у лица нескольких мест трудоустройства право применить вычет имеется только по доходу от одного работодателя. Лицо имеет возможность выбрать предприятие для обращения за льготой.

Право получения

льготы имеется у лиц:

Право получения

льготы имеется у лиц:

- Имеющих доход, облагаемый НДФЛ по ставке 13%.

- Являющегося родителем, опекуном, усыновителем или лицом, на обеспечении которого находится ребенок. Так, право на использование льготы имеется у лица, проживающего и содержащего ребенка, например, супруга родителя даже при отсутствии факта усыновления.

- Предоставившего заявление и документы работодателю. По истечении календарного года при отсутствии обращения льгота налоговым агентом не предоставляется. Получить сумму излишне уплаченного налога лицо сможет в территориальном ИФНС по месту регистрации.

Сумма вычета

Размер вычета зависит от количества детей и их очередности.

В случае наличия права на несколько вычетов льготы суммируются. Применяется хронологический порядок определения очередности детей. В подсчете участвуют родные, усыновленные, умершие дети. Возраст при определении очередности не учитывается. Например, если старшему ребенку исполнилось 24 года, он также участвует в подсчете очередности.

В случае прекращения брака, в котором содержались неродные неусыновленные дети, право на вычет у неродного для детей бывшего супруга утрачивается. Одновременно потребуется пересмотреть очередность детей, о чем необходимо известить бухгалтерию предприятия, ведущую учет вычетам.

Предоставляются

:

Предоставляются

:

- Льгота в сумме 1400 рублей на первого и второго ребенка.

- Вычет в размере 3000 рублей на третьего и последующего ребенка.

Вычет в сумме 12 000 рублей предоставляется родителям и усыновителям, 6000 рублей – опекунам и приравненным к ним категориям. Право предоставляется лицам, имеющих детей –инвалидов в возрасте до 18 лет или учащихся на очных отделениях.

Перечень документов

Подтвердить право на получение льготы необходимо документально.

Для получения льготы в бухгалтерию достаточно предоставить :

Прямого указания на периодичность представления справок об учебе нет в законодательстве. Основное требование – подтвердить факт обучения. Работники бухгалтерии предприятия могут запросить подтверждения учебы ежегодно или дважды в год – в начале календарного (январе) и учебного года (сентябре).

Существуют нестандартные случаи, когда лицо состоит с супругом в разводе, но уплачивает алименты на содержание. Или вариант, при котором супруг повторного брака не усыновляет ребенка, но фактически его содержит.

При заявлении на льготу данные категории лиц должны предоставить дополнительные документы :

- Для лиц, содержащих детей – свидетельство о заключении брака. В остальных случаях документ не требуется. Для получения льготы факт наличия или отсутствия брака между родителями, усыновителями значения не имеет. Необходимо также предоставить справку из управляющей компании или домоуправления о совместном проживании детей с родителями. Дополнительно можно получить заявление от супруга об обеспечении детей соискателем на вычет.

- Для лиц, уплачивающих алименты – документы, подтверждающие содержание (исполнительный лист) и факт уплаты сумм (выписку из расчетного счета). При наличном расчете подтверждением платежа может быть расписка супруга о регулярном получении средств.

Основная часть документов, за исключением справок целевого назначения, являются важными формами для соискателя льготы. К заявлению достаточно приложить копии документов.

Основная часть документов, за исключением справок целевого назначения, являются важными формами для соискателя льготы. К заявлению достаточно приложить копии документов.

Оригиналы могут быть запрошены для предъявления ответственным лицом бухгалтерии, аудитором, налоговым инспектором.

Порядок оформления

Вычет предоставляется при начислении заработной платы работодателем. Если лицо своевременно не предоставило заявление на вычет с документами или подтверждающую факт учебы справку льгота не предоставляется.

Вычет предоставляется при начислении заработной платы работодателем. Если лицо своевременно не предоставило заявление на вычет с документами или подтверждающую факт учебы справку льгота не предоставляется.

Физическое лицо может вернуть положенную сумму налога через ИФНС после истечения календарного года. Воспользоваться правом налогоплательщик может в течение 3 лет, прошедших после окончания календарного года.

Возврат суммы производится на основании заявления, декларации, справки о доходах и подтверждающих льготу документов. Излишне уплаченная сумма НДФЛ переводится на счет лица после проведения камеральной проверки Инспекции.

Составление заявления

Заявление на получение льготы составляется один раз.

Повторно работодатель может предложить составить заявление при изменении суммы вычета и наличия в документе прямого указания на размер льготы. О прекращении права работник также заявляет в письменном виде.

В традиционном варианте документ подается в бухгалтерию при трудоустройстве или при рождении (усыновлении) ребенка.

Заявление имеет стандартную структуру построения :

Документ подписывается заявителем с расшифровкой и датой составления. Допускается электронная форма заявления с оригинальной подписью лица. Заявление хранится в бухгалтерии одновременно с прилагаемыми документами в течение всего срока действия льготы.

После увольнения или прекращения права заявление с приложениями архивируют и хранят в течение 75 лет с другими документами, на основании которых начислялась заработная плата.

Правила и сроки предоставления

Предоставление льготы применяется с месяца рождения, заключения договора о передаче в семью или усыновления ребенка.

Вычет предоставляется при условии подтверждении прав в порядке:

- Ежемесячного предоставления до достижения ограниченной законом величины дохода.

- Ежегодно с расчетом суммы дохода до установленного ограничения.

О прекращении права на вычет учащегося работник должен известить бухгалтерию. При несвоевременном извещении и возникновении переплаты сумма недоплаченного в бюджет налога уплачивается лицом самостоятельно с сопровождением декларации 3-НДФЛ.

Вычеты прекращаются при достижении 18-тилетнего возраста, прекращения обучения. Налогоплательщику предоставляется возможность получить льготу полностью в году прекращения права. Исключение составляет случай, когда ребенок прекратил обучение до достижения им 24-летнего возраста. В данной ситуации льгота прекращается в месяце окончания обучения. Во всех иных случаях утеря права возникает с января месяца, следующего за годом прекращения действия льготы.

Вычеты прекращаются при достижении 18-тилетнего возраста, прекращения обучения. Налогоплательщику предоставляется возможность получить льготу полностью в году прекращения права. Исключение составляет случай, когда ребенок прекратил обучение до достижения им 24-летнего возраста. В данной ситуации льгота прекращается в месяце окончания обучения. Во всех иных случаях утеря права возникает с января месяца, следующего за годом прекращения действия льготы.

Примеры расчета

Определение суммы льготы по очередности

Рассмотрим ситуацию, когда супруги Николаевы имеют общего ребенка.

У Николаева Н.Н. имеются двое несовершеннолетних детей от первого брака, на содержание которых регулярно выплачиваются алименты. Факт подтверждается документально.

В результате определения очередности Николаев Н.Н. имеет право на вычеты в сумме 5800 (1400 + 1400 + 3000) рублей. Супруга, для которой совместный ребенок является первенцем, может претендовать на вычет в размере 1400 рублей.

Расчет суммы вычета

Работник Николаев Н.Н. имеет ежемесячный доход 35 тысяч рублей. Ежемесячно доход должен облагаться налогом, сумма которого составляет 4550 рублей. После обращения с заявлением на вычет к доходам применена льгота в сумме 5800 рублей.

Работник Николаев Н.Н. имеет ежемесячный доход 35 тысяч рублей. Ежемесячно доход должен облагаться налогом, сумма которого составляет 4550 рублей. После обращения с заявлением на вычет к доходам применена льгота в сумме 5800 рублей.

Сумма ежемесячного налога составляет 3796 (35 000 – 5800 = 29 200 * 13%) рублей. Экономия составила 4550 — 3796 = 754 рубля ежемесячно.

Льгота применяется до получения работником предельного дохода в 350 000 рублей. Сумма достигнута в октябре месяце (35 000 * 10), что свидетельствует об утере прав и прекращении применения вычета. Общая сумма годовой экономии составила 6786 (754 * 9) рублей.

Некоторые особенности

Для одиноких родителей сумма льготы удваивается. Существует несколько причин, при которых возникает статус одинокого родителя – развод и лишение родительских прав, смерть супруга, рождение ребенка вне брака и без признания отцовства и иные. В бухгалтерию или налоговый орган необходимо предоставить документ, удостоверяющий право – справку о смерти супруга, решение и прочие.

В большинстве случает статус одинокого родителя достаточно просто подтвердить. При вступлении в брак лица право на двойную сумму льготы утрачивается. Факт усыновления ребенка новым супругом не имеет значения.

Рассмотрим случай, когда вычет предоставляется супруге лица, выплачивающему алименты на детей. В данном случае суммы алиментов перечисляются из общего бюджета семьи.

Исходя из положений СК РФ, доходы семьи являются совместно нажитыми. Супруга алиментщика также участвует в содержании ребенка, что позволяет ей претендовать на льготу от работодателя.

Право на вычет алиментщиков не теряются при достижении ребенком 18 лет, если он продолжает учебу. Условием получения льготы является оказание материальной поддержки с документальным подтверждением факта передачи средств расписками или выпиской из расчетного счета.

О стандартных налоговых вычетах на детей рассказано в следующем видеоуроке:

Порядок предоставления стандартных налоговых вычетов по НДФЛ лицам, имеющим детей, достаточно четко прописан в Налоговом кодексе. Никаких глобальных новаций он в последнее время не претерпевал. Но тем не менее на практике возникают ситуации, когда бухгалтеры сталкиваются с определенным трудностями при предоставлении работникам «детских» вычетов. О том, как не допустить ошибку, - наша тема номера.

При предоставлении стандартных вычетов на детей бухгалтеру необходимо помнить о трех моментах. Во-первых, это право сотрудника, поэтому в бухгалтерии обязательно должны быть все предусмотренные НК РФ документы, подтверждающие вычет. Во-вторых, нужно правильно рассчитать сумму вычета. Наконец, в-третьих, важно определить, какую именно выплату можно уменьшать на вычеты.

Документальное подтверждение

Согласно п. 3 ст. 218 НК РФ стандартные налоговые вычеты предоставляются физическому лицу одним из налоговых агентов, являющихся источником выплаты дохода. Если работник трудится у нескольких работодателей, то он должен выбрать, у кого именно он будет получать вычет. Для получения вычета работнику необходимо подать в бухгалтерию организации письменное заявление с документами, подтверждающими право на стандартные налоговые вычеты.

Условия для вычета

Подтверждающие документы необходимы для соблюдения условий получения вычета на детей. А такими условиями согласно подп. 4 п. 1 ст. 218 НК РФ являются:

признание физического лица родителем, супругом родителя, усыновителем, опекуном, попечителем, приемным родителем или супругом приемного родителя;

нахождение ребенка на обеспечении у физического лица;

возраст ребенка (до 18 лет или до 24 лет при условии, что он является учащимся очной формы обучения, аспирантом, ординатором, интерном, студентом);

порядок рождения детей в семье.

В зависимости от конкретной жизненной ситуации указанные выше обстоятельства могут подтверждаться различными документами.

Полная семья

Согласно п. 2 ст. 48 Семейного кодекса родителями детей, рожденных в браке, признаются супруги. Если родители состоят в браке, то нахождение ребенка на их обеспечении презюмируется (письма Минфина России от 11.05.2012 № 03-04-05/8-629 и от 02.04.2012 № 03-04-05/8-401).

На практике встречается ситуация, когда у родителей ребенка разные фамилии и ребенок может носить, например, фамилию матери. То обстоятельство, что ребенок носит фамилию матери, на факт отцовства никак не влияет, поскольку при государственной регистрации рождения фамилия ребенка при разных фамилиях его родителей записывается по соглашению родителей (п. 1 ст. 18 Федерального закона от 15.11.97 № 143-ФЗ «Об актах гражданского состояния», далее - Закон № 143-ФЗ). Отцовство супруга матери ребенка удостоверяется записью об их браке.

Соответственно, в таком случае для подтверждения права на вычет необходимо предоставить:

свидетельство о заключении брака;

свидетельство о рождении ребенка.

В случае если у работника несколько детей и он претендует на получение повышенного вычета, то предоставляются свидетельства о рождении всех детей (в том числе и совершеннолетних). Это связано с тем, что вне зависимости от того, имеет ли родитель право на вычеты в отношении детей, их количество определяется исходя из общего количества рожденных (усыновленных) физическим лицом детей (письма Минфина России от 20.03.2012 № 03-04-08/8-52, ФНС России от 05.04.2012 № ЕД-4-3/5715@).

Внебрачный ребенок

Если родители не состоят в браке, то отцовство может устанавливаться путем подачи в орган записи актов гражданского состояния совместного заявления отцом и матерью ребенка (п. 3 ст. 48 СК РФ). При этом данные сведения могут быть внесены в свидетельство о рождении ребенка, если отцовство устанавливается одновременно с государственной регистрацией рождения (п. 3 ст. 17 Закона № 143-ФЗ).

Соответственно, если запись об отце в свидетельстве о рождении имеется, этот документ будет подтверждать тот факт, что физическое лицо является родителем ребенка. Однако в рассматриваемой ситуации необходимо дополнительно подтвердить, что ребенок находится на обеспечении родителя, претендующего на вычет.

Этот факт может определяться местом жительства ребенка: совместное проживание означает нахождение ребенка на обеспечении родителя, с которым ребенок живет (письма Минфина России от 15.04.2011 № 03-04-06/7-95, от 02.04.2012 № 03-04-05/8-401, от 30.07.2009 № 03-04-06-01/199). При этом проживание подтверждается либо документами о регистрации по месту жительства, либо судебным решением, которым определено, с каким родителем проживает ребенок (вне зависимости от места регистрации по месту жительства). Соответственно, данные документы необходимо будет запросить у такого сотрудника, если он претендует на получение стандартного налогового вычета в отношении данного ребенка.

Если же родители не состоят в браке и родитель, претендующий на вычет, проживает отдельно от ребенка (на основании данных о регистрации по месту жительства или по решению суда), то для получения вычета кроме свидетельства о рождении ребенка необходимо представить налоговому агенту документы, подтверждающие участие налогоплательщика в содержании ребенка. Это может быть заверенное у нотариуса соглашение об уплате алиментов (ст. 99, 100 СК РФ). Если такое соглашение между родителями не заключено, потребуется предъявить исполнительный лист или постановление суда о взыскании алиментов, а также документы о фактической уплате алиментов (ст. 106, 109 СК РФ) либо письменное подтверждение матери о том, что отец ребенка участвует в его обеспечении (письма Минфина России от 30.05.2011 № 03-04-06/1-125, от 15.04.2011 № 03-04-06/7-95).

Установление отцовства

На практике встречается ситуация, когда в свидетельстве о рождении ребенка графа об отце не заполнена. Согласно ст. 49 СК РФ в случае рождения ребенка у родителей, не состоящих между собой в браке, и при отсутствии совместного заявления родителей или заявления отца ребенка, происхождение ребенка от конкретного лица (отцовство) устанавливается в судебном порядке по заявлению одного из родителей, опекуна (попечителя) ребенка или по заявлению лица, на иждивении которого находится ребенок, а также по заявлению самого ребенка по достижении им совершеннолетия. В силу положений главы VI Закона № 143-ФЗ установление отцовства подлежит государственной регистрации, о чем выдается соответствующее свидетельство. Свидетельство об установлении отцовства выдается органом записи актов гражданского состояния родителям (одному из родителей) по их просьбе (п. 2 ст. 56 Закона № 143-ФЗ).

Таким образом, для получения вычета физическому лицу необходимо среди прочих документов предоставить налоговому агенту и вышеназванное свидетельство (письмо Минфина России от 15.04.2011 № 03-04-06/7-95).

В соответствии со ст. 80 СК РФ родители обязаны содержать своих несовершеннолетних детей. В случае если родители не предоставляют содержание своим несовершеннолетним детям, средства на содержание несовершеннолетних детей (алименты) взыскиваются с родителей в судебном порядке. Поэтому наличие судебного решения о взыскании с физического лица алиментов в пользу несовершеннолетнего ребенка автоматически - в силу ст. 80 СК РФ - означает, что данное лицо признано родителем данного ребенка и несет расходы по его содержанию. Соответственно, такое судебное решение (приказ, исполнительный лист) будет подтверждать как отцовство, так и факт нахождения ребенка на содержании этого родителя.

Временная опека

Как известно, право на «детский» вычет имеют не только родители и усыновители, но и опекуны (попечители). И практика приема детей под опеку в последнее время получает все большее распространение, что заставляет бухгалтера углубляться и в эту тему.

Действующее законодательство содержит такой институт, как предварительная опека. В соответствии со ст. 12 Федерального закона от 24.04.2008 № 48-ФЗ «Об опеке и попечительстве» она устанавливается в случаях, если в интересах недееспособного или не полностью дееспособного гражданина ему необходимо немедленно назначить опекуна. Предварительная (или как она еще называется, временная) опека назначается по решению органа опеки и попечительства.

Согласно п. 4 ст. 12 названного закона временно назначенные опекун или попечитель обладают всеми правами и обязанностями опекуна или попечителя, за исключением права распоряжаться имуществом подопечного от его имени (давать согласие на совершение подопечным сделок по распоряжению своим имуществом). Означает ли это, что у временных опекунов есть и право на «детский» вычет?

В соответствии с подп. 4 п. 1 ст. 218 НК РФ налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок. Никаких ограничений в части статуса опеки (временная или постоянная) НК РФ не содержит. Значит, работник имеет право на получение вычета и на ребенка, в отношении которого он назначен временным опекуном (попечителем). При этом если у него также имеются и свои дети, то вычет предоставляется на всех детей. И, как указывается в п. 4 письма Минфина России от 03.04.2012 № 03-04-06/8-96, при определении очередности детей для установления размера стандартного налогового вычета учитывается общее количество детей, включая подопечных, в хронологическом порядке по дате рождения независимо от их возраста, то есть первый ребенок - это наиболее старший по возрасту ребенок вне зависимости от того, подопечный он или родной.

Вычет совместителю

Отдельно стоит остановиться на вопросах предоставления вычетов внешним совместителям. В Налоговом кодексе каких-либо ограничений по предоставлению вычета в зависимости от вида занятости не содержится. Как уже упоминалось, в соответствии с п. 3 ст. 218 НК РФ стандартные налоговые вычеты предоставляются физическому лицу одним из налоговых агентов. При этом на налогового агента не возлагается обязанность по проверке того, работает ли сотрудник у других работодателей и предоставляются ли ему там соответствующие вычеты.

Соответственно, если сотрудник, работающий по совместительству, предоставил налоговому агенту заявление и документы, подтверждающие право на вычет, то налоговый агент обязан предоставить ему такой вычет (письмо Минфина России от 30.06.2014 № 03-04-05/31345). Риск неблагоприятных последствий в связи с возможной неполной уплатой НДФЛ из-за того, что вычеты фактически предоставляются двумя налоговыми агентами, в таком случае несет физическое лицо (письмо ФНС России от 10.05.2007 № 04-2-02/000078@).

В то же время бухгалтеру организации, в которой работает внешний совместитель, можно рекомендовать комплекс мер по снижению возможного риска предъявления претензий со стороны налоговых органов именно к налоговому агенту. Так, можно попросить работника-совместителя дополнительно указать в заявлении, что соответствующий налоговый вычет у других налоговых агентов ему не предоставляется, либо предоставить справку 2-НДФЛ с основного места работы.

Еще одна проблемная ситуация в отношении вычета внешним совместителям связана с определением размера вычета. Зачастую совместители пытаются оптимизировать свое налогообложение и самостоятельно определить, в каких месяцах они будут получать вычеты по основной работе, а в каких по совместительству. В результате бухгалтер организации-совместителя может получить заявление о том, что вычеты сотруднику нужно предоставлять только, например, с мая. Можно ли давать ход такому заявлению?

Как мы уже сказали, вычет предоставляется работнику на основании его заявления. При этом предоставление сведений о доходе, начисленном по другому месту работы для целей правильного определения вычета, Налоговый кодекс предусматривает только для ситуации, когда гражданин начинает работать в организации не с первого месяца календарного года (абз. 2 п. 3 ст. 218 НК РФ).

Поэтому если совместитель начал работать в организации именно с мая, то его заявление о предоставлении вычета с этого месяца вполне законно. Однако для предоставления налоговых вычетов у него необходимо потребовать справку 2-НДФЛ по основному месту работы и убедиться, что вычет за май не предоставлялся. Без данного документа предоставлять налоговые вычеты организация в силу прямого указания в п. 3 ст. 218 НК РФ не вправе (письмо ФНС России от 10.05.2007 № 04-2-02/000078@).

Если же совместитель работает в организации с начала года, то при наличии заявления сотрудника и подтверждающих документов организация обязана предоставить стандартный налоговый вычет за все месяцы налогового периода. Соответственно, если в заявлении прямо указано, что вычеты надо предоставлять с мая, необходимо письменно уведомить сотрудника о том, что на основании этого заявления вычеты не могут быть предоставлены, так как будет нарушено правило подп. 4 п. 1 ст. 218 НК РФ о том, что стандартные налоговые вычеты на детей предоставляются налогоплательщику за каждый месяц налогового периода.

При этом сотруднику нужно предложить либо отозвать свое заявление, либо убрать из него упоминание про конкретный месяц, с которого предоставляется вычет. Также рекомендуем письменно уведомить сотрудника о возможных налоговых последствиях в ситуации, когда вычеты будут одновременно предоставляться двумя работодателями.

Опоздавшим положено сполна

Как показывает практика, в организациях всегда найдутся сотрудники, которые будут тянуть с предоставлением документов. Возникает вопрос: надо ли пересчитывать НДФЛ за те месяцы календарного года, в которых вычет не предоставлялся ввиду отсутствия документов?

Обратимся к Налоговому кодексу. Так, в силу п. 2 ст. 210 и подп. 4 п. 1 ст. 218 НК РФ стандартные налоговые вычеты на детей предоставляются налогоплательщику за каждый месяц налогового периода путем уменьшения в каждом месяце налоговой базы на соответствующий установленный размер вычета. Уменьшение производится с месяца рождения ребенка (детей) или с месяца, в котором произошло усыновление, установлена опека (попечительство), либо с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью и до конца того года, в котором ребенок (дети) достиг (достигли) предельного возраста (18 или 24 года), или истек срок действия либо досрочно расторгнут договор о передаче ребенка (детей) на воспитание в семью, или смерти ребенка (детей).

Таким образом, если налогоплательщик имеет право на получение стандартного налогового вычета, в частности, работает у налогового агента с начала года и на его обеспечении находится ребенок (дети), то налоговый агент предоставляет вычет с начала года независимо от месяца, в котором налогоплательщиком подано заявление на получение вычета, с приложением к нему необходимых документов (п. 1 письма Минфина России от 18.04.2012 № 03-04-06/8-118).

Так что вне зависимости от того, в каком месяце работник принес в бухгалтерию заявление и (или) документы, подтверждающие право на вычет, он имеет право получить вычет за все месяцы года. Соответственно, налог надо будет пересчитать.

Поскольку налоговый агент производит исчисление сумм налога нарастающим итогом в течение года с зачетом удержанной в предыдущие месяцы этого года суммы НДФЛ (п. 2 и 3 ст. 226 НК РФ), при выплате зарплаты в месяце перерасчета НДФЛ агент вправе произвести зачет ранее излишне удержанного в течение года НДФЛ. То есть фактически сумма налога, подлежащая удержанию при выплате заработной платы за месяц, в котором были предоставлены заявление и (или) документы, может быть уменьшена на сумму НДФЛ, излишне удержанную с начала года. Если при этом вычеты будут использованы не полностью, то их можно перенести и на следующие месяцы года.

Делить или не делить?

Допустим, работник получает доход как от головной организации, так и от обособленного подразделения. В каком размере предоставлять вычет такому сотруднику? Можно ли весь вычет предоставить только по одному месту выплаты или его надо делить?

Согласно п. 1 ст. 226 НК РФ налоговым агентом признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в п. 2 ст. 226 НК РФ.

Как видим, обособленные подразделения российской организации налоговым агентом не признаются. Соответственно, самостоятельно предоставлять стандартные вычеты не могут - это обязанность налогового агента, то есть организации в целом.

Но одновременно согласно п. 1 ст. 218 НК РФ стандартные налоговые вычеты предоставляются при определении налоговой базы в соответствии с п. 3 ст. 210 НК РФ, то есть по всем доходам, облагаемым по ставке 13%. А значит, организация обязана предоставить стандартный налоговый вычет, в том числе и в отношении доходов, выплачиваемых через свои обособленные подразделения.

На наш взгляд, в рассматриваемой ситуации организация вправе самостоятельно принять решение о порядке распределения суммы стандартного налогового вычета между подразделением и головной организацией. В том числе налоговый агент вправе установить порядок, согласно которому вычеты не распределяются и предоставляются в полном объеме по одному из мест выплат. Соответственно, вычеты указываются только в одной из справок по форме 2-НДФЛ (решение ВАС РФ от 30.03.2011 № ВАС-1782/11).

Правила переноса вычетов

На практике бухгалтеры достаточно часто сталкиваются с ситуацией, когда доход выплачивается работникам неравномерно. Например, сотрудник получал доход (и, соответственно, вычеты) в январе - августе. А потом на несколько месяцев взял отпуск за свой счет, вернувшись к работе лишь в декабре.

Так как трудовые отношения не прерывались, то работник может получить в декабре вычеты за сентябрь, октябрь, ноябрь и декабрь. Это подтверждают и специалисты Минфина России (письма от 22.10.2014 № 03-04-06/53186 , от 23.07.2012 № 03-04-06/8-207 , от 21.07.2011 № 03-04-06/8-175).

Однако такой вычет может оказаться больше суммы дохода за декабрь. Что делать в этой ситуации?

В соответствии с п. 3 ст. 210 НК РФ если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, облагаемых по ставке 13%, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница не переносится. На основании этого накопленные вычеты можно перенести на следующие месяцы, но только в рамках одного налогового периода - календарного года (ст. 216 НК РФ, письмо Минфина России от 14.08.2008 № 03-04-06-01/251).

В отпуск - с вычетом!

Наконец, еще одна ситуация, когда бухгалтеру следует помнить о правилах переноса вычетов. Речь идет о выплате отпускных за январь в декабре. Налоговый кодекс в части НДФЛ не содержит положений, позволяющих (либо обязывающих) делить отпускные и сумму НДФЛ по данному виду дохода в случае, если отпуск приходится на несколько налоговых периодов.

Таким образом, в рассматриваемой ситуации вся сумма выплаченных отпускных составит доход сотрудника за декабрь. Соответственно, по ней будет применен декабрьский вычет (при условии, что сумма дохода за год с учетом отпускных не превысит установленного лимита 350 000 руб.). Январский же вычет будет использован работником при получении доходов в январе. Аналогичный порядок применяется, если отпуск приходится на два месяца одного года (письма Минфина России от 15.11.2011 № 03-04-06/8-306 и от 11.05.2012 № 03-04-06/8-134).