Валютные операции банков.doc

Тема 10. Валютные операции банков

Регулирование валютных операций коммерческих банков

Сущность и классификация валютных операций коммерческого банка.

Валютная позиция: содержание, виды, лимиты

Основные виды валютных операций коммерческого банка

Вопрос 1. Регулирование валютных операций коммерческих банков

Валютное регулирование

- деятельность государства, направ-ленная на регламентирование расчетов и порядка совершения сделок с валютными ценностями. Необходимость валютного регулирования заключается в стремлении стран и банков ми-нимизировать валютные риски. Страны с помощью валютного регулирования стремятся поставить под контроль государства валютные операции, предоставление иностранным юридиче-ским и физическим лицам кредитов и займов, ввоз, вывоз и пе-ревод валюты за границу и тем самым поддержать равновесие платежного баланса и устойчивости валюты.

Основой валютного законодательства Российской Федера-ции является Федеральный закон «О валютном регулировании и валютном контроле». В Законе определены принципы осу-ществления валютных операций в Российской Федерации, права и обязанности юридических и физических лиц в соотношении вла-дения, пользования и распоряжения валютными ценностями, от-ветственность за нарушение валютного законодательства.

Однако Закон о валютном регулировании определяет лишь основные положения регламентирования валютной сферы. В связи с этим большое значение имеют нормативные акты в области валютного регулирования, разрабатываемые Банком России.

^ Основными принципами валютного регулирования и валютного контроля в Российской Федерации являются:

приоритет экономических мер в реализации государствен-ной политики в области валютного регулирования;

исключение неоправданного вмешательства государ-ства и его органов в валютные операции резидентов и нерезидентов;

единство внешней и внутренней валютной политики Российской Федерации;

единство системы валютного регулирования и валют-ного контроля;

обеспечение государством защиты прав и экономиче-ских интересов резидентов и нерезидентов при осуще-ствлении валютных операций.

^ Валютные ограничения - это законодательное или ад-министративное запрещение, лимитирование и регламентация операций резидентов и нерезидентов с валютой и другими ва-лютными ценностями. Валютные ограничения - одна из форм валютной политики. Они закрепляются валютным законодатель-ством страны, являются объектом межгосударственного регу-лирования, главным образом через МВФ.

Установление валютных ограничений преследует разнооб-разные цели, например, выравнивание платежного баланса, поддержание валютного курса, концентрацию валютных ценностей для решения государственных текущих стратегических задач.

Содержание валютных ограничений определяется их ос-новными принципами:

централизация валютных операций в Центральном и уполномоченных (девизных) банках;

лицензирование валютных операций, требование пред-варительного разрешения органа валютного контроля для приобретения иностранной валюты;

блокирование и введение разных категорий валютных счетов - блокированных, внутренних (в национальной валюте), клиринговых, свободно конвертируемых и др.;

ограничение конвертируемости валюты.

Органами валютного регулирования в Российской Феде-рации являются Правительство РФ и Банк России.

Согласно действующему на территории Российской Феде-рации законодательству, все валютные операции должны осу-ществляться только через Банк России или уполномоченные банки - банки и иные кредитные учреждения, получившие лицензии Банка России на проведение валютных операций. Все резиденты, независимо от формы соб-ственности, обязаны зачислять полученную в результате внеш-неэкономической деятельности иностранную валюту на счета уполномоченных банков.

Основным органом валютного контроля в РФ является Банк России, который:

определяет сферу и порядок обращения в Российской Федерации иностранной валюты и ценных бумаг в ино-странной валюте;

издает нормативные акты, обязательные к исполнению резидентами и нерезидентами;

проводит все виды валютных операций;

устанавливает правила про ведения резидентами и не-резидентами в Российской Федерации операций с ино-странной валютой и ценными бумагами в иностранной валюте, а также правила про ведения нерезидентами в Российской Федерации операций с валютой Россий-ской Федерации;

устанавливает общие правила выдачи лицензий банкам и иным кредитным учреждениям на осуществление ва-лютных операций и выдает такие лицензии;

устанавливает единые формы учета, отчетности, доку-ментации и статистики валютных операций, в том чис-ле уполномоченным банкам, а также порядок и сроки их предоставления;

выполняет другие функции.

В лицензии Банка России указываются вид лицензии, перечень банковских операций, право на осуществление которых предоставлено кредитной организации, дату выдачи и номер лицензии.

Все валютные лицензии, выдаваемые Банком России, подраз-деляются:

Внутренние лицензии , дающие право на открытие сче-тов резидентов в иностранной валюте, открытие коррес-пондентских счетов в иностранной валюте с российски-ми банками полного или ограниченного круга банковских операций в иностранной валюте на территории России.

Расширенные лицензии , предоставляющие коммерче-ским банкам право открывать корреспондентские счета в иностранной валюте в зару-бежных банках и обслуживать нерезидентов.

Генеральные лицензии, гарантирующие право на со-вершение коммерческими банками полного круга бан-ковских операций в иностранной валюте, как на терри-тории России, так и за ее пределами. При этом банк вправе создавать филиалы на территориях иност-ранных государств и (или) приобретать акции (доли) в уставном капитале иностранных банков.

Для получения лицензии на проведение неторговых операций в иностранной валюте Банк России предъяв-ляет следующие требования:

знание законодательных и нормативных актов, ре-гулирующих порядок использования иностранной валюты на территории России;

знание инструкций по проведению валютных нетор-говых операций, кассовой работе с валютными цен-ностями, о порядке открытия и ведения счетов в иностранной валюте и в рублях российских и ино-странных организаций и частных лиц, о работе об-менных пунктов;

присутствие в штате банка работников, имеющих опыт про ведения операций с наличной валютой;

знание разновидностей платежных документов в иностранной валюте и рублях и особенностей ра-боты с ними;

наличие корреспондентского счета в иностранной валюте;

владение оборудованием кассового помещения, обеспечивающим сохранность ценностей;

оснащенность счетной техникой и оргтехникой;

наличие необходимых бланков строгого учета, штампов и печатей.

При ведении текущих валютных счетов клиентов банк обязан исполнять функции агента валютного контроля за валютными операциями своих клиентов.

знание порядка и условий открытия и ведения рас-четных счетов организаций в рублях;

знание инструкций о порядке открытия и ведения валютных счетов;

знание нормативных документов и правил прода-жи части валютной выручки предприятий;

наличие или согласие на открытие корреспондент-ского валютного счета в иностранном банке или в банке, имеющем счет в иностранном банке.

Одним из необходимых условий для получения лицен-зии на проведение банком международных расчетов является наличие корреспондентских отношений с ино-странными банками.

знание иностранных языков, позволяющее вести банковскую и коммерческую переписку;

знание основных тенденций современных между-народных экономических отношений, основ эконо-мического анализа для оценки экономического и финансового положения отдельных банков;

знание основных положений межбанковских корреспондентских соглашений;

наличие каналов оперативной международной связи. Получение лицензии на совершение операций по меж-дународным расчетам, связанным с экспортом товаров и услуг, также требует выполнения банком определен-ных условий, а именно:

знания законодательства Российской Федерации о чеках и векселях, унифицированных правил и обычаев Международной торговой палаты по ин-кассо, аккредитивам и гарантиям, нормативных ак-тов Банка России по международным расчетам;

знания иностранного языка и соответствующей бан-ковской терминологии;

практических навыков ведения коммерческой бан-ковской переписки на иностранном языке;

знания порядка выверки расчетов и урегулирова-ния несквитованных сумм;

наличия средств международной связи;

оснащения техникой ключевания и шифрования платежных инструкций, наличия образцов подпи-сей и таблиц ключей для шифрования передаваемых сообщений;

оснащения компьютерными терминалами.

Получение лицензий на проведение операций по про-даже и покупке иностранной валюты на внутреннем валютном рынке технически не представляет сложности, но связано с определенными рисками, поэтому требует:

знания валютного законодательства Российской Фе-дерации, в частности касающегося порядка ведения уполномоченными банками открытой валютной позиции и обязательной продажи части экспортной валютной выручки;

знания конъюнктуры валютных рынков, тенденций изменений валютных курсов;

практических навыков оценки возникающих рис-ков, умения распределить эти риски;

наличия средств в разных валютах на счетах кли-ентов.

Одним из наиболее сложных и рисковых видов опера-ций коммерческих банков с иностранной валютой яв-ляются кредитные операции в иностранной валюте. Раз-мещение банками валютных средств проводится на внутреннем или международном рынке.

знание тенденции изменения процентных ставок на национальном и мировом валютном рынках;

знание особенностей международных кредитных соглашений, правил их оформления;

опыт работы с иностранными банками и фирмами;

оснащение компьютерной техникой и современны-ми каналами связи.

Существует и еще один вид международных банковских операций, требующий специальной лицензии, а также тщательной подготовки кадров и современного техни-ческого оснащения - это депозитные и конверсион-ные операции на международных рынках капитала. К этим операциям предъявляются те же требования, что и к кредитным операциям плюс знание обычаев и тра-диций поведения на международных рынках капиталов, оборудование специального операционного зала и ос-нащение системой, например «Рейтер», позволяющей осуществлять дилинг.

Формирование валютного рынка в России началось в условиях монополии государства на международную торговлю, неудовлетворительного потребительского спроса, в т. ч. и на импорт, отсутствия законодательной базы в области операций с иностранной валютой. Поэтому с учетом этой экономической ситуации в РФ предложение иностранной валюты на валютном рынке формировалось в основном за счет обязательной продажи валюты предприятиями-экспортерами и в меньшей степени игроками валютного рынка, а спрос - за счет предприятий-импортеров и участников рынка, желающих увеличились свои валютные активы.

Обязанность продавать часть валютной выручки была введена еще во времена СССР, когда страна находилась на грани банкротства. С 1991 г. экспортеры в обязательном порядке должны были продавать часть своей валютной выручки (сначала 40%, потом 50%). В 1998 г. норматив обязательной продажи был повышен до 75%. По мере того как Россия выходила из кризиса, норматив снижался, а принятые в 2003 г. поправки в Закон о валютном регулировании и контроле оставили у ЦБ РФ право устанавливать его в пределах 25%. С конца 2004 г. он составлял 10%.

В 2006 году ЦБ России отменил обязательную продажу валютной выручки и снизил с 1 мая 2006 г. в два раза нормативы резервирования средств при валютных операциях по оттоку-притоку капитала.

Решение Банка России было обусловлено состоянием российской экономики, характеризующимся позитивной динамикой макроэкономических показателей, профицитом государственного бюджета, высоким уровнем официальных золотовалютных резервов, систематическим превышением предложения иностранной валюты над спросом на нее на внутреннем рынке.

Решение принято в целях обеспечения плавного перехода российской экономики к валютному режиму, предусматривающему в соответствии с действующим законодательством осуществление с 1 января 2007 г. валютных операций без ограничений и выполнения мероприятий по достижению полной конвертируемости валюты Российской Федерации.

В целом валютные ограничения во всех странах мира могут возобновиться в период обострения валютного кризиса, и здесь государство берет на себя функции регулирования валютных операций.

После присоединения России к МВФ проводились меры по либерализации порядка получения лицензии вывоза и пере-сылки из страны и ввоза и пересылки в страну валюты Россий-ской Федерации, а также по установлению лимитов открытой валютной позиции и контроля за их соблюдением уполномо-ченными банками Российской Федерации. Был изменен поря-док открытия и ведения уполномоченными банками счетов ре-зидентов и нерезидентов в валюте Российской Федерации, введена новая отчетность по конверсионным операциям упол-номоченных банков, являющихся ведущими операторами меж-банковского валютного рынка.

Внесены изменения в порядок оформления паспортов сде-лок, сделок с наличной иностранной валютой, работы обмен-ных пунктов, сделок между уполномоченными банками, поря-док резервирования, обязательной продажи части валютной выручки, усиления валютного контроля.

Произошло существенное ужесточение валютного контро-ля за открытой валютной позицией.

Уполномоченный банк приобретает право на открытие ва-лютной позиции с даты получения им от Банка России лицен-зии на проведение операций в иностранной валюте и теряет такое право с даты ее отзыва банком России.

Контроль за открытыми валютными позициями уполномо-ченных банков Российской Федерации осуществляется в рам-ках надзора за деятельностью кредитных организаций. В слу-чае грубых нарушений Банк России принимает меры вплоть до отзыва лицензии на право совершать операции с иностранной валютой.

Усилился контроль за экспортно-импортными операциями по линии взаимодействия с органами таможенного контроля по составлению паспорта сделки в рамках выполнения надзорной функции уполномоченными банками.

Учет экспортно-импортных операций и контроль за их про-ведением осуществляет уполномоченный банк (банк паспорта сделки - БПС), в котором по контракту резидентом оформлен или переоформлен паспорт сделки.

^ Паспорт сделки - это документ валютного контроля, со-держащий сведения из контракта между резидентом и нерези-дентом, необходимые для проверки.

Порядок представления резидентом подтверждающих документов и информации в банк.

Резидент, представляет в БПС документы, подтверждающие факт ввоза товаров на та-моженную территорию Российской Федерации или вывоза то-варов с таможенной территории Российской Федерации, а так-же выполнения работ, оказания услуг, передачи информации и результатов интеллектуальной деятельности, в том числе ис-ключительных прав на них. Подтверждающие документы пред-ставляются резидентом в БПС одновременно с двумя экземп-лярами справки о подтверждающих документах в определенные сроки.

К документам прилагаются копии:

банковских выписок, подтверждающих осуществление указанных валютных операций по контракту;

заявления о резервировании.

БПС в день подписания (оформления или переоформления) им паспорта сделки по контракту открывает и ведет в элект-ронном виде специальную ведомость.

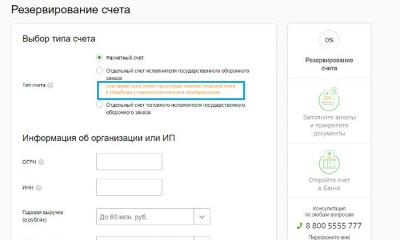

^ Открытие и ведение транзитного валютного счета. Уполномоченные банки открывают резиден-там (юридическим лицам и физическим лицам - индивидуаль-ным предпринимателям) на основании договора банковского счета текущий валютный счет и в связи с этим одновременно транзитный валютный счет.

На транзитный валютный счет уполномоченным банком зачисляются в полном объеме все суммы иностранной валюты в пользу резидента, поступающие:

с одного текущего валютного счета на другой текущий валютный счет резидента;

от уполномоченного банка, в котором открыт текущий валютный счет резидента, по заключенным между ними договорам;

с текущего валютного счета одного резидента на теку-щий валютный счет другого резидента, открытых в од-ном уполномоченном банке.

для продажи иностранной валюты, включая обязатель-ную продажу части валютной выручки (если установлена обязательная продажа);

для оплаты расходов и иных платежей;

для зачисления на текущий валютный счет резидента в этом уполномоченном банке поступлений иностран-ной валюты.

Вопрос 2. Сущность и классификация валютных операций.

Валютные операции в широком смысле - это ряд последова-тельных действий по оформлению и оплате документов и сделок, номинированных в иностранной валюте. Они могут охва-тывать все виды операций кредитной организации.

Валютные операции в узком смысле - это сделки по по-купке и продаже иностранной валюты.

Операции с иностранной валютой совершаются согласно Федеральному закону «О валютном регулировании и валютном контроле», указам Президента РФ, постановлениям Правительства РФ, нормативным документам Банка России и Минфина России.

К валютным операциям следует отнести:

приобретение резидентом и отчуждение валютных цен-ностей, а также их использование в качестве средства платежа;

ввоз и вывоз с таможенной территории РФ валютных ценностей;

перевод иностранной валюты в Российскую Федерацию и из нее.

^ Классификация банковских валютных операций может осу-ществляться как по критериям, общим для всех банковских операций (пассивные, активные операции), так и по особым классификационным признакам, свойственным только валют-ным операциям.

^ 1. Операции с иностранной валютой и ценными бумагами в иностранной валюте в соответствии с валютным законодательством подразделяются на текущие валют-ные операции и валютные операции, связанные с движени-ем капитала.

Текущие операции совершаются в течение 180 дней. Текущие операции в отличие от операций, связанных с дви-жением капитала, осуществляются без ограничений. Операции, совершаемые со сроками свыше 180, связаны с движением ка-питала. Операциям, связанным с движением ка-питала, присущ более высокий риск, поэтому их проведение может быть ограничено.

Их ограничения имеют своими целями:

предотвращение существенного сокращения золотова-лютных резервов;

сглаживание резких колебаний курса валюты Россий-ской Федерации;

поддержание устойчивости платежного баланса Россий-ской Федерации.

^ К текущим валютным операциям относятся следующие:

переводы в РФ и из страны иностранной валюты для осуществления расчетов по экспортно-импортным операциям без отсрочки, а также с отсрочкой платежа на срок не более 180 дней;

получение и предоставление финансовых кредитов на срок не более 180 дней;

переводы в РФ и из страны процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

переводы неторгового характера в РФ и из страны, включая переводы сумм, заработной платы, пенсий, алиментов, наследства и т.д.

прямые инвестиции, т.е. вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

портфельные инвестиции, т.е. приобретение ценных бумаг в иностранной валюте;

переводы в оплату права собственности на недвижимое имущество, а также иных прав на недвижимость;

переводы в РФ и из страны иностранной валюты для осуществления расчетов по экспортно-импортным операциям с отсрочкой платежа на срок более 180 дней;

получение и предоставление финансовых кредитов на срок более 180 дней;

все иные валютные операции, не являющиеся текущими.

валютно-обменные операции;

наличные операции (со сроком два дня - сделки спот);

срочные сделки (сроком один месяц, три месяца, шесть месяцев, один год, свыше одного года)

форвардные фьючерсные контракты на срок;

операции РЕПО, обратное РЕПО.

Уполномоченные банки имеют генеральную лицензию, могут проводить и контролировать следующие операции с ино-странной валютой:

привлечение денежных средств физических и юриди-ческих лиц во вклады (до востребования и на опреде-ленный срок);

размещение привлеченных во вклады (до востребова-ния и на определенный срок) денежных средств физи-ческих и юридических лиц от своего имени и за свой счет;

открытие и ведение банковских счетов физических и юридических лиц;

расчеты по поручению физических и юридических лиц, в том числе уполномоченных банков-корреспондентов и иностранных банков, по их банковским счетам;

инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание фи-зических и юридических лиц;

купля-продажа иностранной валюты в наличной и безналичной формах;

выдача банковских гарантий;

осуществление переводов денежных средств по пору-чению физических лиц без открытия банковских сче-тов (за исключением почтовых переводов).

4. Банковские операции в иностранной валюте могут выпол-няться банком от своего имени, по собственной инициативе и за свой счет или от имени и по поручению клиентов банка. Следо-вательно, в зависимости от субъекта, от которого исходит первоначальное предложение на осуществление операций, ва-лютные операции можно разделить на собственные операции, т.е. операции, осуществляемые банками за свой счет, и клиент-ские операции, т.е. операции, совершаемые по поручению кли-ентов банка.

Необходимость деления валютных банковских операций на собственные и клиентские вызвана также тем, что финан-совые результаты в первом случае формируются как маржи-нальный доход или убыток, а во втором случае - как доход в качестве комиссионного вознаграждения за выполнение функции посредника, уменьшенный на расходы банка, связанные с выполнением этой функции. В первом случае все риски, связанные с выполнением операции, ложатся на банк, а во втором случае - на клиента, за счет которого выполняет-ся эта операция.

5. По целевому назначению все виды валютных операций де-лятся на товарные и нетоварные (неторговые).

К товарным операциям относятся:

расчеты за товары и услуги;

покупка и продажа валютных ценностей юридически-ми лицами и банками (срочные и наличные сделки);

банковское и коммерческое кредитование экспортно--импортных операций.

6. По характеру валютные операции могут быть активными и пассивными.

К активным валютным операциям можно отнести:

кредитование участников внешнеэкономической деятельности;

предоставление кредитов банкам;

конверсионные сделки (своп, спот, форвард);

валютный арбитраж;

операции с наличной валютой.

открытие и ведение текущих счетов в инвалюте;

привлечение валютных депозитов;

полученные валютные кредиты;

выпуск ценных бумаг, номинированных в инвалюте.

8. По степени риска различают валютные операции с высоким, средним и низким риском.

К валютным операциям с высоким риском относятся все операции, связанные с движением капитала, торговые, кредит-ные и по погашению дебиторской задолженности.

К валютным операциям со средним риском можно причис-лить гарантийные операции, кредитные с резервированием (50%).

Низкий риск несут неторговые операции по привлечению депозитов и вкладов, ведению счетов в иностранной валюте, расчетные операции.

9. По влиянию на открытую валютную позицию (ОВП) разли-чают валютные операции влияющие и не влияющие на ОВП.

К операциям, влияющим на изменение валютной пози-ции , следует относить:

начисление процентных и получение операционных до-ходов в иностранных валютах;

начисление процентных и оплату операционных рас-ходов, а также расходов на приобретение собственных средств в иностранных валютах;

конверсионные операции с немедленной поставкой средств (не позднее второго рабочего банковского дня от даты сделки) и их поставкой на срок (свыше двух рабочих банковских дней от даты сделки), включая операции с наличной иностранной валютой;

срочные операции (форвардные и фьючерсные сделки, сделки своп и др.), по которым возникают требования и обязательства в иностранной валюте вне зависимо-сти от способа и формы про ведения расчетов по таким сделкам;

иные операции в иностранной валюте и сделки с про-чими валютными ценностями, кроме сделок с драго-ценными металлами;

операции с производными финансовыми инструмента-ми валютного рынка (в том числе биржевого), если по условиям этих сделок в том или ином виде предусмат-ривается обмен (конверсия) иностранных валют или иных валютных ценностей.

^ Вопрос 3. Валютная позиция: содержание, виды, лимиты

Валютная позиция - состояние остатков средств в ино-странных валютах, которые формируют активы и пассивы (с учетом внебалансовых требований и обязательств по неза-вершенным операциям) в соответствующих валютах и создают в связи с этим риск получения дополнительных доходов или расходов при изменении обменных курсов валют.

Закрытая валютная позиция - валютная позиция в от-дельной иностранной валюте, активы и пассивы (с учетом вне-балансовых требований и обязательств по незавершенным опе-рациям) в которой количественно совпадают.

Открытая валютная позиция - разница между остат-ками средств в иностранных валютах, которые формируют ко-личественно не совпадающие активы и пассивы, отражающие требования получить и обязательства поставить средства в дан-ных валютах как завершенные расчетами в настоящем (т.е. на отчетную дату), так и истекающие в будущем (т.е. после отчет-ной даты).

Короткая открытая валютная позиция - открытая ва-лютная позиция в отдельной иностранной валюте, пассивы и внебалансовые обязательства в которой количественно пре-вышают активы и внебалансовые требования в этой иностран-ной валюте.

Длинная открытая валютная позиция - открытая ва-лютная позиция в отдельной иностранной валюте, активы и внебалансовые требования в которой количественно превы-шают пассивы и вне балансовые обязательства в этой иностран-ной валюте.

Нормативно-правовая база для расчета и контроля размеров (лимитов) открытых валютных позиций - ИНСТРУКЦИЯ ЦБ РФ об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями

№ 124-И от 15 июля 2005 года

C целью расчета размеров (лимитов) открытых валютных позиций ежедневно рассчитываются отдельно следующие отчетные показатели:

По каждой из иностранных валют и каждому из драгоценных металлов чистые позиции (балансовая; “спот”; срочная; опционная; по гарантиям (банковским гарантиям), поручительствам и аккредитивам) ;

^ Чистая балансовая позиция рассчитывается как разность между суммой балансовых активов и суммой балансовых пассивов в одной и той же иностранной валюте с учетом резервов на возможные потери, сформированных под финансовые инструменты в той же иностранной валюте или том же драгоценном металле, в которых рассчитывается чистая балансовая позиция.

В расчет чистой балансовой позиции включаются остатки в иностранной валюте на счетах по учету обязательств по уплате процентов и требований по получению процентов, а также начисленных на дату расчета открытых валютных позиций дисконтов по выпущенным кредитной организацией ценным бумагам, отражаемых на счете по учету обязательств по процентам и купонам по выпущенным ценным бумагам.

активов не включаются :

Остатки в иностранной валюте на счетах по учету предстоящих выплат по операциям, связанным с привлечением денежных средств по межбанковским кредитам, депозитам и иным привлеченным средствам;

Остатки в иностранной валюте на счетах по учету предстоящих выплат по операциям, связанным с привлечением денежных средств от клиентов;

Остатки в иностранной валюте на счете по учету предстоящих выплат по процентам, купонам и дисконтам по выпущенным ценным бумагам.

При расчете чистой балансовой позиции в состав балансовых пассивов не включаются :

Остатки в иностранной валюте на счетах по учету предстоящих поступлений по операциям, связанным с предоставлением (размещением) межбанковских кредитов, депозитов и иных размещенных средств;

Остатки в иностранной валюте на счетах по учету предстоящих поступлений по операциям, связанным с предоставлением (размещением) денежных средств клиентам.

совокупная балансовая позиция по каждой из иностранных валют и каждому из драгоценных металлов (сумма чистой балансовой позиции и чистой “спот” позиции с учетом знака позиций);

совокупная внебалансовая позиция по каждой из иностранных валют (сумма чистой срочной позиции, чистой опционной позиции, чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам с учетом знака позиций, а также остатков в иностранных валютах и драгоценных металлах, отражаемых на внебалансовых счетах по учету неполученных процентов по межбанковским кредитам, депозитам и иным размещенным средствам и неполученных процентов по кредитам и прочим размещенным средствам (кроме межбанковских), предоставленным клиентам;

открытые валютные позиции в отдельных иностранных валютах и отдельных драгоценных металлах – определяются суммированием чистой балансовой позиции, чистой “спот” позиции, чистой срочной позиции, чистой опционной позиции и чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам с учетом знака позиций.

Со знаком “-” в расчет открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах включается короткая чистая позиция, которая представляет собой отрицательный результат расчета.

Ве-личина открытой валютной позиции в национальной валюте определяется балансирующая позиция в рублях:

Для того чтобы отслеживать соблюдение лимитов, банк переводит все полученные им величины открытых валютных позиций по отдельным иностранным валютам в эквивалент национального денежного знака по курсу, установленному центральным банком на отчетную дату.

Балансирующая позиция в рублях рассчитывается как разность между суммой всех длинных открытых валютных позиций в эквиваленте и суммой всех ко-ротких открытых валютных позиций в эквиваленте национального денежного знака.

сумма открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах.

Банк России устанавливает лимиты открытых валютных позиций, т.е. количественные ограничения соотношений сум-марных открытых валютных позиций и собственных средств (капитала) уполномоченных банков.

С целью ограничения валютного риска кредитных организаций устанавливаются следующие размеры (лимиты) открытых валютных позиций:

Сумма всех длинных (коротких) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах ежедневно не должна превышать 20 процентов от собственных средств (капитала) кредитной организации.

Любая длинная (короткая) открытая валютная позиция в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующая позиция в рублях ежедневно не должна превышать 10 процентов от собственных средств (капитала) кредитной организации.

Кредитные организации обязаны соблюдать размеры (лимиты) открытых валютных позиций ежедневно. Кредитные организации, осуществляющие операции в выходные и нерабочие праздничные дни, обязаны соблюдать в эти дни размеры (лимиты) открытых валютных позиций.

Кредитные организации, имеющие филиалы, и крупные кредитные организации с широкой сетью подразделений самостоятельно осуществляют контроль за размерами (лимитами) открытых валютных позиций. Для этого:

1. кредитными организациями устанавливаются сублимиты на открытые валютные позиции головных офисов и филиалов. Сублимиты могут быть установлены как в процентном отношении от величины собственных средств (капитала) кредитной организации, так и в абсолютном выражении. Распределение сублимитов между филиалами кредитных организаций осуществляется головными офисами кредитных организаций в рамках общих ограничений по валютным позициям,

2. Кредитные организации разрабатывают и утверждают внутренние документы, определяющие порядок контроля со стороны головных офисов за сублимитами открытых валютных позиций филиалов кредитных организаций.

Банки должны регулярно (ежедекадно, ежемесячно, ежеквартально, ежегодно) подготавливать отчеты об открытых валютных позициях. При несоблюдении банками лимитов открытых валютных позиций центральный банк принимает различные меры воздействия, вплоть до отзыва лицензии.

^

Вопрос 4. Основные виды валютных операций

Валютные операции охватывают все направления банковской деятельности. Рассмотрим наиболее распространенные виды валютных операций.

^ Открытие и ведение валютных счетов клиентуры.

порядок открытия валютных счетов юридическим ли-цам (резидентам и нерезидентам), физическим лицам;

особенности начисления процентов по остаткам на счетах;

возможность предоставления овердрафтов;

частота предоставления выписок;

особенность оформления архива счета;

выполнение операций только по распоряжению кли-ентов;

По операциям по счетам резидентов Российской Федера-ции (кроме счетов уполномоченных банков и бирж), открытых за рубежом, предусмотрен ряд ограничений:

открытие счетов только в банках, расположенных на территориях иностранных государств, являющихся чле-нами Организации экономического сотрудничества и развития (ОЭСР) или Группы разработки финансо-вых мер борьбы с отмыванием денег (ФАТФ);

уведомление налоговых органов Российской Федера-ции об открытии счета;

представление налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами тер-ритории Российской Федерации;

наличие регистрационного документа об открытии счета;

резервирование резидентом 100% суммы валютной операции (на срок не более 60 календарных дней до ее дня осуществления) при переводе валюты с одного сче-та на другой.

По счетам резидентов в уполномоченных банках Россий-ской Федерации (кроме операций по обязательному предвари-тельному резервированию) суммы перечисляемых с валютного счета денежных средств и по отдельным операциям физи-ческих лиц, ограничения не установлены.

Порядок открытия и ведения банковских счетов (банковских вкладов) нерезидентов, открываемых на территории Российской Федерации, в том числе специальных счетов, устанавливает Банк России. Нерезиденты имеют право без ограничений перечислять иностранную валюту и валюту Российской Федерации со своих банковских счетов в банках за пределами территории Российской Федерации на свои банковские счета в уполномоченных банках и наоборот. Однако порядок обязательного предварительного резервирования распространяется и на них.

Открытие и ведение валютных счетов клиентуры включает в себя следующие виды:

открытие текущих валютных счетов юридическим лицам (резидентам и нерезидента), физическим лицам;

начисление процентов по остаткам на счетах;

предоставление овердрафтов (по решению руководством банка);

предоставление выписок по мере совершения операции;

оформление архива счета за любой промежуток времени;

выполнение поручений по распоряжению владельца счета (оплата предоставленных документов, покупка и продажа иностранной валюты за счет средств клиента);

контроль за экспортно-импортными операциями.

2. ^ Неторговые операции коммерческого банка.

К неторговым операциям относятся операции по обслужива-нию клиентов, не связанные с проведением расчетов по экс-порту и импорту товаров и услуг клиентов банка или с движе-нием капитала. Они, как правило, проводятся с наличной иностранной валютой. Операции с наличной иностранной валютой - это валютно-обменные операции . Они могут осуществляться только через обменные пункты уполномоченных банков.

В обменном пункте могут совершаться следующие операции:

покупка и продажа наличной иностранной валюты за наличную национальную валюту;

покупка и продажа платежных документов в иностранной валюте за наличную национальную валюту, а также продажа и оплата платежных документов в иностранной валюте за на-личную иностранную валюту;

прием для направления на инкассо наличной иностранной валюты и платежных документов в иностранной валюте;

прием на экспертизу денежных знаков иностранных государств и платежных до-кументов в иностранной валюте, подлинность которых вызывает сомнение;

выдача наличной иностранной валюты по кредитным и дебетовым картам, а так-же прием наличной иностранной валюты для зачисления на счета физических лиц в бан-ках, для расчетов по кредитным и дебетовым картам;

обмен (конверсия) наличной валюты одного иностранного государства на налич-ную валюту другого иностранного государства;

размен платежного денежного знака иностранного государства на платежные де-нежные знаки того же иностранного государства;

замена неплатежного денежного знака иностранного государства на платежные денежные знаки того же государства;

покупка неплатежных денежных знаков иностранных государств за наличную национальную валюту.

Купля-продажа наличной иностранной валюты (и платежных документов в иностранной валюте) за наличную национальную валюту является самой распространенной операци-ей, осуществляемой банками. К пла-тежным документам в иностранной валюте относятся именные чеки, дорожные чеки и денежные аккредитивы.

При покупке в банке наличной иностранной валюты или платежных документов в иностранной валюте в некоторых странах с клиента взимается налог.

3. ^

Установление корреспондентских отношений с иностранными банками

- необходимое условие проведения банком между-народных расчетов. Принятие решения об установлении кор-респондентских отношений с тем или иным зарубежным банком должно быть основано на реальной потребности в обслужива-нии регулярных экспортно-импортных операций клиентов.

Для международных расчетов банк открывает в иностран-ных банках и у себя корреспондентские счета НОСТРО и ЛОРО.

Счет НОСТРО - текущий счет, открытый на имя ком-мерческого банка у банка-корреспондента.

Счет ЛОРО - текущий счет, открытый в коммерческом банке на имя банка-корреспондента.

Взаимоотношения между кредитными организациями в процессе валютных расчетных операций по корреспондент-ским счетам регулируются законодательством стран регистра-ции кредитных организаций и договором корреспондентского счета, заключенным между сторонами.

При совершении операций по корреспондентским счетам ЛОРО, НОСТРО между банком-респондентом и банком-кор-респондентом должна быть достигнута договоренность, напри-мер, о порядке установления даты валютирования счета, пра-вилах обмена документами (на бумажном носителе, в виде электронного документа) и форме реестра предстоящих плате-жей, об обязательствах банка-исполнителя направлять банку--отправителю подтверждение о совершении расчетной операции для ее отражения по корреспондентскому счету в банке-рес-понденте и банке-корреспонденте одной датой и др.

При расчетных операциях по корреспондентским счетам ЛОРО, НОСТРО банком-отправителем платежа или банком--исполнителем платежа может быть как банк-респондент, так и банк-корреспондент.

Корреспондентский счет закрывается при расторжении договора счета в случаях, предусмотренных договором счета.

Банк-корреспондент прекращает операции по корреспон-дентскому счету ЛОРО при расторжении договора счета после получения заявления банка-респондента о закрытии корреспон-дентского счета или наступлении указанной в нем даты растор-жения договора счета.

4. ^

Конверсионные операции

представляют собой сделки покупки и продажи наличной и безналичной иностранной валюты (в том числе валюты с ограниченной конверсией) при использовании наличной и безналичной валюты Российской Федерации.

Под оборотом по операциям покупки (продажи) иност-ранной валюты за отчетный день понимается объем куплен-ной (проданной) в течение отчетного дня иностранной валюты.

Все сделки делятся на наличные (спотовые) и срочные.

Операции банков по покупке или продаже иностранной валюты с установлением срока поставки средств по этим сделкам не позднее второго рабочего банковского дня с даты их заключения называются спотовыми валютным сделками . Под этим названием объединены три вида сделок по купле-продаже иностранной валюты, предусматривающие поставку средств по ним:

1) в день заключения сделки (сделка типа «today») . Такие сделки носят название сделок ТОД (TOD), фиксируемый в них курс называется ТОД (от англ., today - сегодня);

2) на следующий рабочий день после заключения сделки (сделка типа « t omorrow») . Такие сделки носят на звание сделок ТОМ (ТОМ), фиксируемый в них курс называется курсом ТОМ (от англ. tomorrow - завтра);

3) через один (т.е. на второй) рабочий день после заключения сделки. Такие сделки носят название сделок СПОТ (SPOT), фиксируемый в них курс называется спотовым, или СПОТ курсом (от англ. spot -наличный).

Обмен (покупка-продажа) одной иностранной валюты на другую происходит по кросс курсу непосредственно между уполномоченными банками или через валютные биржи.

К срочным сделкам относятся следующие:

^ Срочная (форвардная) сделка - это конверсионная опе-рация, дата валютирования по которой отстоит от даты заклю-чения сделки более чем на два рабочих банковских дня. Сроч-ные биржевые операции (типа фьючерс, опцион, своп) не являются конверсионными. Операция форвард - это контракт, который заключается в настоящий момент по покупке одной валюты в обмен на другую по обусловленному курсу с совер-шением сделки в определенный день в будущем. В свою оче-редь операция форвард подразделяется так:

сделки с аутрайтом - с условием поставки валюты на определенную дату;

сделки с опционом - с условием нефиксированной даты поставки валюты.

сделка репорт - продажа иностранной валюты на ус-ловиях спот с одновременной ее покупкой на условиях форвард;

сделка дерепорт - покупка иностранной валюты на условиях спот с одновременной ее продажей на усло-виях форвард. В настоящее время осуществляется по-купка-продажа контрактов на условиях форвард, а так-же покупка-продажа фьючерсных контрактов.

Еще одна разновидность валютного арбитража - времен-ной валютный арбитраж. Его сущность в изменении валют-ного курса во времени. Необходимым условием для его проведения является свободная обратимость валют. Предпосылкой служит несовпадение курсов. В результате распространения системы плавающих валютных курсов роль временного валют-ного арбитража возросла. Его отличие от обычной валютной спекуляции заключается в том, что при проведении арбитража дилер меняет тактику на протяжении одного дня и делает став-ку в основном на краткосрочный характер операции. Валютная операция направлена на длительное поддержание длинной по-зиции в валюте, курс которой растет, или короткой позиции в ва-люте, курс которой имеет тенденцию к снижению.

Существует также конверсионный валютный арбитраж, предполагающий покупку валют самым дешевым образом с использованием как наиболее выгодного рынка, так и изме-нения курсов во времени. При конверсионном арбитраже про-исходит обмен несколькими валютами.

5. К операциям по международным расчетам относятся:

расчеты по аккредитивам;

расчеты по инкассо;

банковские переводы;

инкассация платежей (взыскание платежа);

гарантийные операции - связаны с необходимостью обес-печения своевременности расчетов со стороны участвующих в них уполномоченных банков;

консультационные услуги (выбор наиболее эффектив-ной формы расчетов, анализ условий внешнеторговых контрактов, обзор изменений валютного законодатель-ства, сокращение издержек при расчетах, снижение ком-мерческих и валютных рисков и др.).

7. Операции с ценными бумагами, номинированные в иностран-ной валюте , подразделяются следующим образом:

операции по формированию акционерного капитала;

операции по выпуску собственных облигаций, вексе-лей, депозитных и сберегательных сертификатов;

операции по покупке-продаже ценных бумаг за свой счет для перепродажи и с целью инвестирования;

операции мены и займа;

операции по покупке-продаже ценных бумаг по поручению клиента;

срочные сделки РЕПО;

доверительные операции;

операции ДЕПО;

консультирование клиентов.

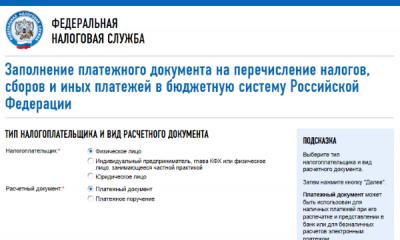

Порядок резервирования и возврата суммы резервирования устанавливает Банк России. Резиденты и нерезиденты вносят сумму резервирования на отдельный счет в уполномоченном банке в валюте Российской Федерации. Нормы резервирования определяет Банк России, например, для покупки валюты резиденту нужно зарезервировать 100% покупаемой суммы, а для прода-жи - только 20%.

Сумму резервирования по валютной операции в иностран-ной валюте рассчитывают по официальному курсу, устанавли-ваемому Банком России на день внесения суммы резервирова-ния. Уполномоченный банк не позднее следующего рабочего дня со дня внесения суммы резервирования обязан внести рав-ную ей сумму в рублях на счет в Банк России.

До истечения срока резервирования резидент или нерези-дент должен провести валютную операцию.

В целях минимизации рисков на суммы резервирования не начисляются проценты, не может быть обращено взыскание по обязательствам уполномоченных банков. При банкротстве упол-номоченных банков суммы резервирования не включают в кон-курсную массу.

Уполномоченный банк обязан уплатить резиденту или не-резиденту пени за просрочку возврата суммы резервирования в размере 1/300 действующей в это время ставки рефинанси-рования. Пени начисляются за каждый календарный день про-срочки.

Вопрос 36. Валютные операции коммерческих банков.

Валютный рынок - самый значительный в мире финансовый рынок, на котором валюта одной страны продается за другую валюту.

Основные участники валютного рынка:

o коммерческие банки;

o импортеры, оплачивающие поступающие товары в валюте;

o экспортеры, получающие валюту за вывезенный товар и конвертирующие ее в национальную денежную единицу;

o портфельные инвесторы, покупающие и продающие иностранные акции и облигации;

o валютные брокеры, которые покупают и продают валюту по заказу клиента;

o дилеры, которые осуществляют спекулятивные сделки с валютой, играя на разнице курса;

o трейдеры, являющиеся маркетмейкерами валютного рынка.

Основной документ валютного законодательства в нашей стране - Закон РФ от 09.10.1992 г. № 3615-1 "О валютном регулировании и валютном контроле" (с изменениями от 29.12.1998 г., 05.07.1999 г., 31.05., 08.08.2001 г.). Он защищает российский рубль в условиях параллельного обращения свободно конвертируемой иностранной валюты. ЦБР также регулярно издает нормативные акты, обязательные для исполнения.

К банковским операциям с иностранной валютой относятся:

o ведение валютных счетов клиентуры;

o установление корреспондентских отношений с российскими уполномоченными и зарубежными банками;

o международные расчеты, связанные с экспортом и импортом товаров и услуг;

o покупка и продажа иностранной валюты на внутреннем валютном рынке;

o привлечение и размещение валютных средств внутри РФ;

o кредитные операции на международных денежных рынках;

o депозитные и конверсионные операции на международных денежных рынках.

Классификация валютных операций . Текущими валютными операциями являются валютные операции, проводимые между резидентами и нерезидентами и предусматривающие: - осуществление расчетов по сделкам, предусматривающим экспорт и (или) импорт товаров, охраняемой информации, исключительных прав на результаты интеллектуальной деятельности, если срок между датой поступления денежных средств и датой отгрузки товара не превышает 180 дней, включая осуществление таких расчетов с использованием ценных бумаг, выполняющих функции расчетных документов;

Предоставление и получение кредитов и (или) займов на срок, не превышающий 180 дней;

Перевод и получение процентов, дивидендов и иных доходов по вкладам (депозитам), инвестициям, заемным и кредитным операциям;

Операции неторгового характера.

Коммерческие банки могут проводить эти операции только при наличии одной или нескольких лицензий. Такими лицензиями являются:

o лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (кроме привлечения во вклады средств физических лиц). Подобная лицензия может быть выдана действующему или вновь создаваемому банку;

o лицензия на привлечение во вклады средств физических лиц в рублях и иностранной валюте. Она выдается банку, если с даты его регистрации прошло не менее двух лет;

o генеральная лицензия представляется банку, осуществляющему все банковские операции со средствами в рублях и иностранной валюте. Банк, имеющий генеральную лицензию, правомочен создавать за границей филиалы и участвовать в уставном капитале кредитных организаций-нерезидентов.

Банки, получившие одну или несколько лицензий, называются уполномоченными и являются агентами валютного контроля, подотчетными Банку России.

При проведении валютных операций необходимо соблюдение валютного законодательства. Именно с этой целью ЦБ РФ осуществляет валютный контроль , который включает в себя:

o определение соответствия проводимых валютных операций действующему законодательству и выяснение наличия необходимых лицензий и разрешений;

o проверку выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке Российской Федерации;

o анализ обоснованности платежей в иностранной валюте;

o проверку полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте РФ.

Валютный контроль в Российской Федерации осуществляется Правительством РФ, органами валютного контроля и агентами валютного контроля в соответствии с законодательством России.

Орган валютного контроля - Центральный банк РФ и федеральные органы исполнительной власти.

Аналитический учет операций в иностранной валюте в коммерческих банках ведется с помощью двойной оценки: в разрезе валют других государств по номиналу и в рублевом эквиваленте по текущему курсу ЦБР, при изменении которого валютные статьи подлежат переоценке.

Многие банковские операции в иностранной валюте, такие как привлечение вкладов, выдача кредитов и т.п., производятся аналогично рублевым операциям. Однако и здесь присутствует некоторая специфика. Так, например, ориентировочной ставкой по валютным кредитам является не ставка рефинансирования ЦБ РФ, а ставка ЛИБОР Ставка ЛИБОР (LIBOR -London Interbank Offered Rates) - это ставка размещения валютных средств на стандартные сроки на лондонском межбанковском рынке, признаваемая всеми участниками денежного рынка. Ставки LIBOR ежедневно фиксируются на основе опроса 16 банков, выбранных в качестве основных маркет-мейкеров денежного рынка Лондона, в 11:00 по лондонскому времени Британской банкирской ассоциацией (British Bankers Association - В В А) и через некоторое время появляются на экранах основных информационных агентств. LIBOR ежедневно публикуется для 13 валют (в том числе, начиная с 01.01.1999 г., для ЕВРО).

При проведении экспортно-импортных операций каждому клиенту в уполномоченном банке открываются два параллельно функционирующих счета: транзитный и текущий. При экспортной операции на транзитный счет зачисляются в полном объеме поступления в иностранной валюте. На текущем счету учитываются средства, оставшиеся в распоряжении клиента после обязательной продажи валютной выручки.

Операции, связанные с конверсией , т.е. с обменом одной валюты на другую.

Эти операции называются конверсионными. Они проводятся как в наличной, так и в безналичной формах. через определенный срок, свыше двух рабочих банковских дней от даты заключения сделки - срочные валютные операции.

Операция "спот " - это покупка одной валюты на другую на текущих рыночных условиях. Расчеты по этим операциям проводятся на "кассовой" основе в течение двух рабочих дней после заключения сделок, причем оба платежа должны быть произведены одновременно.

Курс, на основании которого происходит покупка (продажа) одной иностранной валюты за другую, называется кросс-курсом .

Сделки купли-продажи иностранной валюты могут осуществляться непосредственно между уполномоченными банками на внебиржевом рынке или через валютные биржи.

Если коммерческий банк осуществляет торговлю иностранной валютой на межбанковской валютной бирже, то он должен быть членом данной биржи.Торги в системе электронных лотовых торгов (СЭЛТ) позволяют банкам проводить валютные операции в непрерывном режиме с гарантированным исполнением сделок. Уполномоченные банки могут покупать и продавать иностранную валюту от своего имени и за свой счет, а могут и от своего имени, но за счет и по поручению клиентов.

В целях получения прибыли банки вправе совершать арбитражные и спекулятивные сделки.

Арбитражные сделки сочетают в себе сделку по покупке (продаже) иностранной валюты с контрсделкой по ее продаже (покупке) с целью получения прибыли за счет разницы в курсах валют на различных валютных рынках.

Валютный курс - это цена одной валюты, выраженная в валюте другой страны.

При определении курса через третью валюту возникают кросс-курсы, которые служат основой сделок по тройному арбитражу. Кросс-курс - это обменный курс неамериканской валюты, выраженный в другой неамериканской валюте. Использование доллара для выражения через него курса других валют значительно сокращает число возможных кросс-курсов.

Процентный арбитраж - вид сделок объединяет в себе международные кредитные операции и операции по покупке или продаже валюты. Банк получает кредит в той стране, где процентные ставки по кредитам ниже, и продает валюту, в которой получен кредит. Банк покупает валюту государства, где процентные ставки размещения выше, и помещает ее в депозит. Далее, после получения депозита и процентов по нему происходит обратная конверсия валют и возврат кредита и процентов по нему. Прибыль от этой операции возникает как разница процентов, которую получает арбитражер в необходимой ему валюте.

Покупка-продажа иностранной валюты через уполномоченные банки может осуществляться следующими способами:

Путем заключения договора купли-продажи валюты непосредственно с самим уполномоченным банком;

Посредством заключения договора комиссии или поручения на покупку или продажу валюты через уполномоченные банки другим предприятиям или банкам, в том числе ЦБ РФ, на биржевом и внебиржевом валютном рынке.

При операциях на "форвардной" основе продавец валюты обязуется продать покупателю конкретное ее количество в определенный момент в будущем по цене, зафиксированной при заключении сделки, как цена поставки. Эти сделки совершаются, как правило, на внебиржевом рынке, поэтому условия каждой из них уникальны и согласовываются при ее заключении между сторонами-участниками. При проведении этой сделки в балансах участников открываются валютные позиции: в балансе продавца - короткая, в балансе покупателя -длинная. Валютные форварды заключаются для хеджирования валютных рисков по коммерческим и финансовым операциям. Поэтому при заключении такого рода контракта покупатель рассчитывает на рост курса базисной валюты, а продавец - на его снижение.

Валютный фьючерсный контракт , по сути, схож с форвардным, но это биржевой контракт, что и предопределяет их различия. Условия фьючерсного контракта стандартны и определяются биржей. Поэтому эти контракты более ликвидны. Поданному контракту фактически отсутствует риск неисполнения, так как сама биржа чаще всего становится противоположной стороной в контракте. При заключении фьючерсного контракта его участники уплачивают комиссию членам биржи, если сами ими не являются.

Помимо рассмотренных, существуют еще срочные контракты на условиях опциона , по которому стороны приобретают право купить или продать базисную валюту на условиях контракта. Это также условная срочная сделка, которая различается по правам исполнения контракта на:

Опцион колл (call) - дает покупателю опциона право купить базисную валюту, при этом продавец обязан ее продать (используется при игре на повышение);

Опцион пут (put) - дает продавцу опциона право продать базисную валюту, при этом покупатель обязан ее купить (используется при игре на понижение).

При этом за получение соответствующего права уплачивается определенная сумма денежных средств, которая называется ценой опциона или премией. Опционы обращаются как на биржевом, так и на внебиржевом рынках.

В отношении депозитных операций на денежных рынках нередко совершаются сделки "своп", представляющие собой их покупку на условиях "своп" с одновременной реализацией на условиях "форвард", и наоборот.

Размещение средств в инвалютные активы хеджируется путем продажи соответствующей валюты на срок; риски привлечения инвалютных пассивов хеджируются форвардной покупкой соответствующей валюты.

Уполномоченные банки имеют право покупать и продавать иностранную валюту на внутреннем валютном рынке для осуществления валютных (неторговых) операций с физическими лицами. Эти операции производятся через обменные пункты уполномоченных банков.

При осуществлении операций со средствами в иностранных валютах у банка (его филиала) формируются активы и пассивы (требования и обязательства) в соответствующих валютах, соотношение которых носит название "валютная позиция ". Валютная позиция банка (филиала) может быть закрытой или открытой:

- закрытая валютная позиция - это позиция в отдельной иностранной валюте, активы (требования) и пассивы (обязательства) в которой количественно совпадают;

- открытая валютная позиция возникает в случае количественного несовпадения активов (требований) и пассивов (обязательств) по отдельной иностранной валюте и представляет собой разницу сумм активов (требований) и пассивов (обязательств) в этой валюте.

Открытая валютная позиция (ОВП) банка подразделяется на длинную и короткую (см. схему 2.14):

o длинная ОВП - ОВП в отдельной иностранной валюте, активы (требования) банка в которой количественно превышают его пассивы (обязательства) в данной валюте;

o короткая ОВП - ОВП в отдельной иностранной валюте, пассивы (обязательства) банка в которой количественно превышают его активы (требования) в данной валюте.

Наличие второго названия у ОВП - "позиция валютного риска" коммерческого банка.

Регулирование позиций валютного риска - это один из важнейших факторов обеспечения стабильности банковской системы страны и одновременно инструмент валютного регулирования. Главной целью регулирования открытой валютной позиции является минимизация отрицательного влияния валютного риска на результаты деятельности коммерческого банка. Коммерческие банки используют широкий спектр инструментов регулирования ОВП, чтобы повысить эффективность банковской системы и стабилизировать ситуацию на валютном рынке.

Не влияют на изменение ОВП такие операции, как: внесение клиентом валютных средств на счет; проведение клиентских платежей; предоставление и получение кредитов; документарные операции; осуществление платежей по чекам; учет векселей и т.п. Это обусловлено тем, что подобные операции не приводят к изменению разницы между валютными активами и пассивами, так как предполагают одновременное, на одинаковую сумму в валюте, изменение актива и пассива баланса.

Можно выделить два метода регулирования открытой валютной позиции - хеджирование и лимитирование.

Хеджирование - это метод регулирования ОВП, основанный на создании компенсирующей валютной позиции, при котором происходит частичная или полная компенсация одного валютного риска (прибыли или убытков) другим соответствующим риском.

Лимитирование - метод регулирования ОВП, основанный на обязательном или добровольном ограничении величин ОВП банка в соответствии с установленными лимитами.

Если у банка сложилась короткая ОВП, то это означает, что в данной валюте:

пассивы > активов => обязательства > > требований => продажа валюты > покупки,

поэтому для целей регулирования ОВП необходимо заключить встречную сделку -сделку по покупке валюты, для уменьшения разницы между обязательствами и требованиями банка в данной валюте, т.е. для снижения величины ОВП.

Если же у банка сложилась длинная ОВП, то это означает, что в данной валюте:

активы > пассивов =* требования > > обязательств => покупка валюты > продажи.

В таком случае для целей регулирования ОВП следует заключить встречную сделку на продажу валюты для уменьшения разницы между требованиями и обязательствами банка в данной валюте, т.е. для снижения ОВП.

Классификация банковских валютных операций может осуществляться как по критериям, общим для всех банковских операций (пассивные, активные операции), так и по особым классификационным признакам, свойственным только валютным операциям. Основополагающий вариант классификации валютных операций вытекает из закона РФ от 9 октября 1992 г. «О валютном регулировании и валютном контроле». Он состоит в следующем: все операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на:

- · текущие валютные операции;

- · валютные операции, связанные с движением капитала.

В настоящее время более широкое значение приобрели текущие валютные операции. При этом отсрочка платежа предоставляется на минимальный срок. Ограниченный круг валютных операций, связанных с движением капитала, обосновывается большими рисками при их осуществлении, а также более сложным оформлением (получение разрешения ЦБ РФ на данные операции). Необходимо уточнить, что все валютные операции тесно взаимосвязаны, поэтому очень сложно четко отклассифицировать все операции с иностранной валютой. Тем более, что операции могут быть отнесены к нескольким основным видам валютных операций.

К неторговым операциям относятся операции по обслуживанию клиентов, не связанных с проведением расчетов по экспорту и импорту товаров и услуг клиентов банка движением капитала. Уполномоченные банки могут совершать следующие операции неторгового характера:

- · покупку и продажу наличной иностранной валюты и платежных документов в иностранной валюте;

- · инкассо иностранной валюты и платежных документов в валюте;

- · осуществлять выпуск и обслуживание пластиковых карточек клиентов банка;

- · производить покупку (оплату) дорожных чеков иностранных банков;

- · оплату денежных аккредитивов и выставление аналогичных аккредитивов.

Неторговые операции, в разрезе отдельных видов, получили широкое распространение для предоставления клиентам более широкого спектра банковских услуг, что играет немаловажное значение в конкурентной борьбе коммерческих банков за привлечение клиентуры. Без операций, а именно осуществления переводов за границу, оплаты и выставления аккредитивов, покупки дорожных чеков, практически невозможна повседневная работа с клиентами. Хотя последние две операции не получили широкого распространения. Выпуск и обслуживание пластиковых карточек -- одна из новых операций, которая дает возможность занять еще свободные «ниши рынка» по данному виду операций, привлечь дополнительных клиентов и удержать старых клиентов, поднять престиж банка и занять более высокое положение в конкурентной борьбе между банками. Операция покупки и продажи наличной валюты является одной из основных операций неторгового характера. Деятельность обменных пунктов коммерческих банков служит рекламой банка, средством привлечения клиентов в банк, и, самое главное, приносит реальный доход коммерческому банку.

Установление корреспондентских отношений с иностранными банками. Эта операция является необходимым условием проведения банком международных расчетов. Принятие решения об установлении корреспондентских отношений с тем или иным зарубежным банком должно быть основано на реальной потребности в обслуживании регулярных экспортно-импортных операций клиентуры.

Для осуществления международных расчетов банк открывает в иностранных банках и у себя корреспондентские счета «Ностро» и «Лоро». Счет «Ностро» -- это текущий счет, открытый на имя коммерческого банка у банка-корреспондента. Счет «Лоро» -- это текущий счет, открытый в коммерческом банке на имя банка-корреспондента.

Конверсионные операции представляют собой сделки покупки и продажи наличной и безналичной иностранной валюты (в том числе валюты с ограниченной конверсией) против наличных и безналичных рублей Российской Федерации.

Под оборотом по операциям покупки (продажи) иностранной валюты за отчетный день понимается объем купленной (проданной) в течение отчетного дня иностранной валюты.

Сделка с немедленной поставкой (наличная сделка -: cash) -- это конверсионная операция с датой валютирования, отстоящей от дня заключения сделки не более, чем на два рабочих банковских дня. При этом под сделкой типа «today» понимается конверсионная операция с датой валютирования в день заключения сделки.

Сделка типа «tomorrow» представляет собой операцию с датой валютирования на следующий за днем заключения рабочий банковский день.

Под сделкой типа «spot» понимается конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день.

Срочная (форвардная) сделка (forward outriqht) -- это конверсионная операция, дата валютирования по которой отстоит от даты заключения сделки более, чем на два рабочих банковских дня. Срочные биржевые операции (типа фьючерс, опцион, своп и проч.) Не являются конверсионной операцией.

Сделка СВОП (swap), -- это банковская сделка, состоящая из двух противоположных конверсионных операций на одинаковую сумму, заключаемых в один и тот же день. При этом одна из указанных сделок является срочной, а вторая -- сделкой с немедленной поставкой.

Операции по международным расчетам, связанные с экспортом и импортом товаров и услуг.

Во внешней торговле применяются такие формы расчетов, как документарный аккредитив, документарное инкассо, банковский перевод.

Документарный аккредитив -- обязательство банка, открывшего аккредитив (банка-эмитента) по просьбе своего клиента-приказодателя (импортера), производить платежи в пользу экспортера (бенефициара) против документов, указанных в аккредитиве.

При расчетах по экспорту в форме документарного аккредитива иностранный банк открывает его у себя по поручению фирмы-экспортера и посылает банку об этом аккредитивное письмо, в котором указывается вид аккредитива и порядок выплат по нему. На каждый аккредитив открывается досье.

В расчетах по форме документарное инкассо -- банк-эмитент принимает на себя обязательство предъявить предоставленные доверителем документы плательщику (импортеру) для акцепта и получения денег.

При применении банковских переводов в расчетах вся валютная выручка зачисляется на транзитные счета в уполномоченных банках. После поступления ее на транзитный валютный счет в поручение о переводе поступившей суммы или части ее на текущий счет указывается и продажа части экспортной выручки на внутреннем валютном рынке в порядке обязательной продажи.

Операции по привлечению и размещению банком валютных средств.

Эти операции включают в себя следующие виды:

1) привлечение депозитов:

физических лиц;

юридических лиц, в том числе межбанковские депозиты;

2) выдача кредитов:

физическим лицам;

юридическим лицам;

3) размещение кредитов на межбанковском рынке.

Эти операции являются основными для коммерческих банков РФ и по доходности, и по значимости в обслуживании клиентов банка.

Проанализировав расходы одного из московских банков по процентам, уплаченным за I квартал 1996 г. и имея примерную структуру привлечения средств в банке, можно изобразить структуру привлечения средств клиентов по валютным депозитам. Проценты выражены в годовых процентных ставках

Проанализировав доходы, полученные в I квартале, попытавшись распределить данные доходы по видам основных валютных операций, взвесив их в общем объеме доходов и расходов, можно представить (в процентах), какой доход приходится на данный вид операции. Общая сумма дохода, которая принята за 100%, составляет 1009969 долл. США.

Доходы по валютным счетам клиентов включают в свой состав комиссии за оформление паспортов сделок, а также комиссию за обналичивание иностранной валюты (так как ведение валютного счета клиентов складывается из комиссий по каждой сделке, которые относятся к разным видам валютных операций). Это и составляет основной доход по данной операции. К доходам от размещения средств относятся: проценты за кредиты выданные (краткосрочные, долгосрочные), депозиты размещенные; размещение средств в валютные ценные бумаги и доход по ним. К доходам по международным расчетам относятся: комиссия за переводы, инкассо платежных документов в иностранной валюте, открытие и выставление аккредитивов.

Доходы по конверсионным операциям включают:

- · доходы по открытой валютной позиции;

- · доходы от операции на ММВБ по фьючерсным и форвардным контрактам.

К доходам по неторговым операциям относятся: комиссия, взымаемая с клиентов за обслуживание пластиковых карточек, доходы по покупке-продаже наличной иностранной валюты.

Валютные операции в широком смысле - это ряд последовательных действий по оформлению и оплате документов и сделок, номинированных в иностранной валюте. Они могут охватывать все виды операций кредитной организации.

Валютные операции в узком смысле - это сделки по покупке и продаже иностранной валюты.

Операции с иностранной валютой совершаются согласно Федеральному закону Российской Федерации «О валютном регулировании и валютном контроле», указам Президента РФ, постановлениям Правительства РФ, нормативным документам Банка России и Минфина России.

В Законе «О валютном регулировании и валютном контроле» определены принципы осуществления валютных операций в Российской Федерации, права и обязанности юридических и физических лиц в соотношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства.

Банковские операции с иностранной валютой в нашей стране могут проводить уполномоченные банки, включая банки с участием иностранного капитала и банки, капитал которых полностью принадлежит иностранным участникам. Уполномоченные банки – это банки, имеющие лицензии ЦБ РФ на проведение валютных операций.

В лицензии Банка России указываются вид лицензии, перечень банковских операций, право на осуществление которых предоставлено кредитной организации, дату выдачи и номер лицензии.

Все валютные лицензии, выдаваемые Банком России, подразделяются:

- Внутренние лицензии, дающие право на открытие счетов резидентов в иностранной валюте, открытие корреспондентских счетов в иностранной валюте с российскими банками полного или ограниченного круга банковских операций в иностранной валюте на территории России.

К ним относятся:

1. Лицензия на ведение банковских операцийв рублях и иностранных валютах без права привлечения во вклады денег физических лиц.

2. Лицензия на привлечение во вклады денег физических лиц (рублей и иностранных валют).

- Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц).

- Генеральная лицензия, гарантирующая право на совершение коммерческими банками полного круга банковских операций в иностранной валюте, как на территории России, так и за ее пределами. При этом банк вправе создавать филиалы на территориях иностранных государств и (или) приобретать акции (доли) в уставном капитале иностранных банков.

Для получения банками лицензий на проведение операций в иностранной валюте Банк России предъявляет ряд квалифицированных и технических требований.

Например:

1. Для получения лицензии на проведение неторговых операций в иностранной валюте Банк России предъявляет следующие требования:

– знание законодательных и нормативных актов, регулирующих порядок использования иностранной валюты на территории России;

– знание инструкций по проведению валютных неторговых операций, кассовой работе с валютными ценностями, о порядке открытия и ведения счетов в иностранной валюте и в рублях российских и иностранных организаций и частных лиц, о работе обменных пунктов;

– присутствие в штате банка работников, имеющих опыт про ведения операций с наличной валютой;

– знание разновидностей платежных документов в иностранной валюте и рублях и особенностей работы с ними;

– наличие корреспондентского счета в иностранной валюте;

– владение оборудованием кассового помещения, обеспечивающим сохранность ценностей;

– оснащенность счетной техникой и оргтехникой;

– наличие необходимых бланков строгого учета, штампов и печатей.

2. При ведении расчётных и текущих счетов клиентов в иностранной валюте (валютных счетов) банк обязан исполнять функции агента валютного контроля за валютными операциями своих клиентов.

для ведения валютных счетов необходимо:

– знание порядка и условий открытия и ведения расчетных счетов организаций в рублях;

– знание инструкций о порядке открытия и ведения расчётных счетов клиентов в иностранной валюте;

– наличие или согласие на открытие корреспондентского валютного счета в иностранном банке или в банке, имеющем счет в иностранном банке.

3. Одним из необходимых условий для получения лицензии на проведение банком международных расчетов является наличие корреспондентских отношений с иностранными банками.

К организации корреспондентских отношений с иностранными банками Банк России предъявляет следующие квалификационные и технические требования:

– знание иностранных языков, позволяющее вести банковскую и коммерческую переписку;

– знание основных тенденций современных международных экономических отношений, основ экономического анализа для оценки экономического и финансового положения отдельных банков;

– знание основных положений межбанковских корреспондентских соглашений;

– наличие каналов оперативной международной связи.

4. Получение лицензии на совершение операций по международным расчетам, связанным с экспортом товаров и услуг, также требует выполнения банком определенных условий, а именно:

– знания законодательства Российской Федерации о чеках и векселях, унифицированных правил и обычаев Международной торговой палаты по инкассо, аккредитивам и гарантиям, нормативных актов Банка России по международным расчетам;

– знания иностранного языка и соответствующей банковской терминологии;

– практических навыков ведения коммерческой банковской переписки на иностранном языке;

– знания порядка выверки расчетов и урегулирования несквитованных сумм;

– наличия средств международной связи;

– оснащения техникой ключевания и шифрования платежных инструкций, наличия образцов подписей и таблиц ключей для шифрования передаваемых сообщений;

– оснащения компьютерными терминалами.

К валютным операциям следует отнести:

1) приобретение резидентом и отчуждение валютных ценностей, а также их использование в качестве средства платежа;

2) ввоз и вывоз с таможенной территории РФ валютных ценностей;

3) перевод иностранной валюты в Россию и из неё.

Классификация банковских валютных операций может осуществляться как по критериям, общим для всех банковских операций (пассивные, активные и посреднические (внебалансовые) операции), так и по особым классификационным признакам, свойственным только валютным операциям.

Операции с иностранной валютой и ценными бумагами в иностранной валюте в соответствии с валютным законодательством подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

Текущие операции совершаются в течение 180 дней. Текущие операции в отличие от операций, связанных с движением капитала, осуществляются без ограничений. Операции, совершаемые со сроками свыше 180, связаны с движением капитала. Операциям, связанным с движением капитала, присущ более высокий риск, поэтому их проведение может быть ограничено.

К текущим валютным операциям относятся следующие:

Переводы в РФ и из страны иностранной валюты для осуществления расчетов по экспортно-импортным операциям без отсрочки, а также с отсрочкой платежа на срок не более 180 дней;

Получение и предоставление финансовых кредитов на срок не более 180 дней;

Переводы в РФ и из страны процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

Переводы неторгового характера в РФ и из страны, включая переводы сумм, заработной платы, пенсий, алиментов, наследства и т.д.

Валютные операции, связанные с движением капитала, включают:

Прямые инвестиции, т.е. вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

Портфельные инвестиции, т.е. приобретение ценных бумаг в иностранной валюте;

Переводы в оплату права собственности на недвижимое имущество, а также иных прав на недвижимость;

Переводы в РФ и из страны иностранной валюты для осуществления расчетов по экспортно-импортным операциям с отсрочкой платежа на срок более 180 дней;

Получение и предоставление финансовых кредитов на срок более 180 дней;

Все иные валютные операции, не являющиеся текущими.

2. Валютные операции можно различать по срокам исполнения. В этой связи выделяются кассовые и срочные валютные операции. К ним относятся операции по покупке и продаже валютных ценностей:

– валютно-обменные операции;

– наличные операции (со сроком два дня - сделки спот);

– срочные сделки (сроком один месяц, три месяца, шесть месяцев, один год, свыше одного года)

– форвардные фьючерсные контракты на срок;

– операции РЕПО (прямые и обратные).

3. Согласно критериям классификации по субъектам валютные операции делятся на операции с резидентами и нерезидентами и операции, регламентируемые Банком России и уполномоченными банками.

Уполномоченные банки (с учётом лицензий) могут проводить и контролировать следующие операции с иностранной валютой:

·привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

·размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств физических и юридических лиц от своего имени и за свой счет;

·открытие и ведение банковских счетов физических и юридических лиц;

·расчеты по поручению физических и юридических лиц, в том числе уполномоченных банков-корреспондентов и иностранных банков, по их банковским счетам;

·инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

·купля-продажа иностранной валюты в наличной и безналичной формах;

·выдача банковских гарантий;

·осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).