Говорит нам о том, что, взяв квартиру по договору ипотечного страхования, человек обязан ее застраховать.

Без осуществления данной страховки кредит получить невозможно – банк не будет рассматривать ваши документы .

Нужно понимать, что в этом шаге заинтересован и заемщик и банк. Для банка страхование – гарантия того, что даже в форс-мажорных обстоятельствах он останется «при деньгах», для заемщика же это избавление от головной боли, связанной со всеми рисками, сопровождающими наличие жилья – пожар, ограбление, затопление – все убытки будет возмещать страховая компания.

Если урон, нанесенный жилплощади, не поддается ремонту, то страховая компания и вовсе выплачивает банку всю оставшуюся сумму .

Так нужно ли каждый год страховать квартиру при ипотеке?

Обязательно ли страховать квартиру при ипотеке в Сбербанке каждый год?

Ответ на один из самых актуальных вопросов: «Обязательно ли страховать квартиру в ипотеке каждый год?», совершенно однозначен. Да, обязательно.

Заключая договор ипотечного кредита, вы подписываете с банком соглашение о том, что на весь залоговый период оформляется страховка, которая является для кредитной организации гарантией того, что при любом форс-мажоре она останется при своих деньгах.

Как правило, страховая компания сама напоминает заемщику об истечении периода страховки и предлагает ее продлить .

Таким образом, страховка квартиры по ипотеке Сбербанка обязательна!

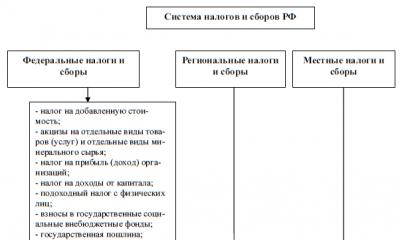

Законодательная база

Не стоит думать, что банки навязывают страхование без юридических причин – они руководствуются вторым пунктом 31 статьи ФЗ «Об ипотеке», где указывается на то, что заемщик обязан застраховать жилье от всех возможных рисков.

Статья 31. Страхование заложенного имущества. Страхование ответственности заемщика и страхование финансового риска кредитора

2. При отсутствии в договоре об ипотеке иных условий о страховании заложенного имущества залогодатель обязан страховать за свой счет это имущество в полной стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного ипотекой обязательства, — на сумму не ниже суммы этого обязательства.

То есть, если вы задаетесь вопросом «можно ли вообще не страховать квартиру при оформлении ипотеки», то нет, нельзя . Обязательно ли страхование квартиры при ипотеке в Сбербанке? Да, обязательно.

Никто не хочет рисковать большими деньгами, и вы сами будете жить спокойнее, зная, что что бы ни произошло, у вас всегда есть страховка и за ваше имущество отвечаете не только вы сами, но и страховая компания.

Досрочное погашение

С вопросом о том, обязательно ли страховать квартиру при ипотеке каждый год, более менее понятно.

Но тут возникает резонный вопрос у любого заемщика, – можно ли вернуть средства, потраченные на страховку, если ипотека погашена досрочно, а страховой случай не наступил.

Да, можно, однако возврату подлежит только та часть страхования, которая касается оставшихся при досрочном погашении лет .

Рассмотрим конкретный пример: вы уже знаете, обязательно ли страховать квартиру если она в ипотеке и берете ипотечный кредит на 15 лет. Страхование оформляется на соответствующий срок, однако ипотека погашается за 10 лет. Страховая служба вернет вам 30% суммы, так как вы на треть сократили срок выплат по кредиту.

Обратите внимание на тот факт, что страховые компании, конечно же, любят просить единовременных страховых выплат, однако очевидно, что, во-первых, мы не можем быть уверена в завтрашнем дне, а особенно в 15 грядущих годах, а во-вторых, суммы за такой большой срок могут оказаться весьма неподъемными.

Именно поэтому сумма разбивается на несколько частей, и вполне возможно, что вам просто не придется платить последнюю часть .

ВАЖНО: Средства по страхованию при досрочном погашении ипотечного кредита возвращаются только после того, как с квартиры документально снимается залоговый статус.

Получив полную официальную свободу от банка, вы можете обратиться к страховщику и забрать те деньги, которые уже не относятся к договору.

Правила Сбербанка

Как и в любом финансовом учреждении, для ипотечного займа в Сбербанке вам будет необходимо застраховать вашу квартиру как минимум по двум статьям: от ее утраты и от повреждения.

При этом максимальные страховые выплаты при наступлении страхового случая будут равны сумме кредита, то есть, если ваше жилье по тем или иным причинам не будет подлежать восстановлению, страховая компания выплатит Сбербанку всю необходимую для погашения займа сумму.

Сбербанк предлагает заемщику выбор из собственной страховой компании «Сбербанк Страхование», а также из семнадцати аккредитованных внешних компаний, к которым относятся такие гиганты :

- Росгосстрах;

- РЕСО-Гарантия;

- ВТБ Страхование;

- Ингосстрах.

Банк не навязывает ни одну из компании, и заемщик сам в праве выбрать ту, условия которой ему больше подходят .

ВАЖНО! Обязательно посвятите время изучению условий страхования во всех компаниях – очень часто существует возможность сэкономить внушительную сумму денег, потратив немного усилий для посещения всех компаний.

В договоре со Сбербанком будет оговорена сумма страхования (равна стоимости квартиры), продолжительность (как правило, она соответствует продолжительности займа), условия погашения и расторжения договора.

Как правило, оплата страховки будет равна 1% от стоимости кредита, но в целом она высчитывается индивидуально, так как важны такие факторы :

- характер жилья (новое, вторичное);

- возраст и состояние здоровья заемщика;

- район;

- условия страховой компании.

Учитывая все эти критерии, называется положенная к оплате сумма, которую можно заплатить единовременно, либо разделить на 3-4 раза . Обязательно платить страховку за квартиру по ипотеке? Да.

Нужно ли страховать квартиру при ипотеке в Сбербанке? Да. Зависит ли это решение от желания или нежелания заемщика? Нет, ключевым фактором здесь является требование банка, основанное на 31 статье ФЗ «Об ипотеке», где подчеркнута необходимость страхования жилья в случае кредита на квартиру.

Не следует воспринимать данную меру, как способ банка и страховой компании заработать на вас .

К сожалению, никто не знает, что может случиться с нами или жилплощадью завтра, поэтому стоит переложить часть ответственности с ваших плеч на страховую компанию и спать спокойно.

Учитывая все вышесказанное, хочется отметить еще раз, на вопрос: «При ипотеке Сбербанка страхование квартиры обязательно или нет?» ответ совершенно очевиден — да, обязательное страхование квартиры остается обязанностью гражданина.

Выплаты по ипотечному кредитованию могут продолжаться несколько десятков лет, за это время с недвижимостью может случиться все, что угодно. К повреждению или даже полному уничтожению квартиры могут привести самые различные обстоятельства:

- пожар;

- взрыв;

- наводнение;

- землетрясение;

- ураган и другие природные катаклизмы.

В этом случае страховая компания обязана выплатить банку весь остаток по кредиту в полном объеме (список аккредитованных Сбербанком страховых компании для ипотеки вы найдете ).

Какие условия обязательно соблюдать?

Порядок страхования имущества, являющегося предметом залога по ипотеке, регламентируется статьей 31 ФЗ «Об ипотеке (залоге недвижимости)» . В нем говорится, что заемщик обязан страховать находящееся в залоге имущество за счет своих средств, если в договоре не прописаны другие условия .

Таким образом, страхование недвижимости при ипотеке является обязательным условием. Если клиент по каким-либо причинам не желает приобретать полис страхования имущества, то банк может отказать клиенту в подписании договора на ипотеку на вполне законных основаниях.

Если квартира была повреждена или уничтожена по вине залогодателя (заемщика), то страховой случай не наступает и страховка не выплачивается.

Существуют также и другие виды страхования, применяемые при залоге недвижимости. К одному из них относится . Данный вид страховки представляет интерес, прежде всего, для самого клиента, поскольку, в случае его смерти, бремя платежей ляжет не на его родственников или других наследников, а на страховую компанию.

Страховщик обязуется погасить весь остаток долга по ипотеке, а квартира переходит в собственность наследникам умершего. Кроме того, заемщик может застраховаться и от некоторых других рисков, связанных с невыплатой или задержкой выплаты средств по залогу.

- Риск потери трудоспособности

. Если у заемщика ухудшилось здоровье настолько, что он не может работать как прежде и, соответственно, производить своевременные выплаты по кредиту, то страховая компания обязана будет выплачивать денежные средства, необходимые для регулярных выплат в пользу банка.

Если клиент получит медицинское заключение, подтверждающее полную утрату трудоспособности (инвалидность), то страховщик выплачивает долг своего клиента полностью и досрочно.

- Риск потери работы

. Страховой случай наступает только тогда, когда работы была потеряна не по вине плательщика. Как правило, это происходит при ликвидации организации или сокращении.

Клиент будет получать от страховой компании компенсацию, равную сумме необходимых ежемесячных выплат.

Все виды страхования, связанные со смертью клиента, потерей им работы или проблем со здоровьем, осуществляются только на добровольной основе, по желанию клиента. Об этом говорится в ст. 16 ГК «О защите прав потребителей».

Статья 16 ГК. Недействительность условий договора, ущемляющих права потребителя

- Условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными.

Если в результате исполнения договора, ущемляющего права потребителя, у него возникли убытки, они подлежат возмещению изготовителем (исполнителем, продавцом) в полном объеме. - Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме.

Запрещается обусловливать удовлетворение требований потребителей, предъявляемых в течение гарантийного срока, условиями, не связанными с недостатками товаров (работ, услуг). - Продавец (исполнитель) не вправе без согласия потребителя выполнять дополнительные работы, услуги за плату. Потребитель вправе отказаться от оплаты таких работ (услуг), а если они оплачены, потребитель вправе потребовать от продавца (исполнителя) возврата уплаченной суммы. Согласие потребителя на выполнение дополнительных работ, услуг за плату оформляется продавцом (исполнителем) в письменной форме, если иное не предусмотрено федеральным законом.

Можно ли отказаться?

Попытки банка навязать дополнительные виды страхования вполне понятны, с их помощью финансовое учреждение снижает свои риски и увеличивает доходы. При отказе клиента приобрести страховой полис банк может поднять процентную ставку.

Но если заемщик уверен, что дополнительные виды страхования ему не нужны, он имеет полное право от них отказаться на этапе подписания сторонами кредитного договора. Проблема в том, что в этом случае банк может не одобрить кредит, не объясняя причин, при этом не нарушая закон. Поэтому имеет смысл отказаться от страхования после одобрения кредита.

Сбербанк сотрудничает с несколькими страховыми компаниями (их около 30), и клиент имеет право ознакомиться с их полным списком.

Если же страховой полис уже оформлен, но заемщик решил отказаться от страховки, то сделать это лучше в первый месяц после оформления кредита.

В этом случае сумма страхового взноса будет возвращена полностью. Для этого достаточно лишь подать соответствующее заявление в отделение Сбербанка и предъявить паспорт.

Срок рассмотрения такого заявления не превышает 30 дней.

Если заявления было подано позднее, чем через месяц после подписания договора, то средства могут быть возвращены частично. В случае отказа банка возвратить страховку, клиент имеет право подать заявление в суд. Возможен ли возврат страховки при досрочном погашении кредита в Сбербанке, читайте .

Продление страховки каждый год

Срок действия страхового полиса любого вида равен одному году. Поскольку страхование недвижимости при ипотечном кредитовании является обязательным условием, то продлевать такой полис необходимо каждый год. Соответственно, когда начнется второй год, вам придется делать это самостоятельно. Что же касается добровольных видов страхования, то здесь клиент имеет право выбора, продлить страховку или нет. Однако следует помнить, что в этом случае банк может поднять процентную ставку на 1%.

Варианты оформления страховки по ипотеке в Сбербанке на каждый год вы найдете .

Важно знать и о стоимости страховки. Читайте наши статьи о том, где оформить страхование жизни и жилья для ипотеки в Сбербанке, что влияет на квартиры и жизни и сколько стоит их оформление.

Что будет, если просто перестать платить?

Обязанность регулярно выплачивать страховые взносы прописывается в договоре, а личная подпись заемщика придает ей юридическую силу. Если платежи перестанут поступать, то в течение первого месяца банк будет напоминать нерадивому клиенту о просроченных платежах с помощью телефонных звонков и СМС сообщений .

Объектом оповещений может стать и поручитель заемщика. Если платежи не поступают более одного месяца, то банк может применить целый ряд мер воздействия.

- Начислить пени или штрафы за просрочку платежа.

- Поднять процентную ставку по кредиту.

- Обратиться в коллекторское агентство.

- Подать на должника в суд.

Как правило, при обращении в суд, банк требует немедленного и полного погашения долга. Однако это возможно лишь в том случае, что такой пункт был прописан в договоре по ипотеке. Что же касается штрафов, то их сумма может значительно превысить размер страховых выплат. Отсюда вывод: нарушать пункты договора – себе дороже .

Страховка недвижимости при приобретении жилья в ипотеку не только необходима, но и полезна, поскольку гарантирует сторонам простой выход из затруднительных ситуаций. Что касается прочих видов страхования, то каждый заемщик вправе сам для себя решать, нужно ли ему это. В любом случае, банк не имеет права навязывать любые виды страхования, кроме страхования самой недвижимости.

Полезное видео

Как сэкономить при ипотеке в Сбербанке можно узнать из видео:

Советы - Как застраховать ипотеку для Сбербанка дешевле?

Не существует одной компании, в которой одинаково дешево было бы страховаться всем-всем. Везде свой подход к оценке рисков и тарифная политика. Поэтому советы друзей или форумов, что где-то удалось выгодно оформить страховку, не всегда будут полезны именно вам. Найти самый хороший вариант можно только запросив расчет у всех аккредитованных страховщиков. Воспользуйтесь онлайн-калькулятором страхования ипотеки Сбербанка .

1. Не соглашаться оформить страховку в самом банке

Первое, с чем столкнется ипотечный заемщик - это от собственной компании банка под названием ООО «Сбербанк страхование жизни» (программа "Защищенный заемщик"). Это делается достаточно агрессивно, запугивая и обманывая. При этом в большинстве случаев ставки на страхование ипотеки в самом Сбербанке значительно выше, чем у других аккредитованных страховщиков. По ссылке выше вы можете прочитать, почему так происходит и какая выгода у кредитного специалиста Сбербанка.

Как итог, некоторые заемщики соглашаются на такой заведомо невыгодный вариант страхования ипотеки, опасаясь спорить или просто не понимая своих прав. Тем не менее альтернатива всегда есть в виде других разрешенных компаний. Поэтому, единственный выход – узнать условия по страховке ипотеки во всех них и выбрать самое выгодное и дешевое предложение.

Во время обзвона компаний, будьте внимательны. Есть страховщики, которые уже давно лишились аккредитации в Сбербанке (к примеру, Росгосстрах, Уралсиб, Согласие, Ренессанс, Спасские ворота). Но менеджеры специально или по незнанию это утаивает. Бывают случаи, когда специалисты говорят, что аккредитация вот-вот будет, и Сбербанк точно примет полис. Это неправда. Кредитные менеджеры очень внимательно изучают полис, который вы предоставили на предмет соответствия всем требованиям, в том числе сверяются со списком допущенных организаций.

Как показал наш опыт, звонки в многочисленные компаний с вопросом о тарифах на страховку ипотеки Сбербанка отнимает очень много времени. При этом не всегда вы получаете действительно правильный расчет. Ниже мы провели опрос 10 ведущих страховщиков о сумме ипотечной страховки для Сбербанка. Исследование заняло у нас 5 часов, был проведен двойной обзвон для контроля. Тем не менее, не от всех компаний удалось получить ответ, а иногда заявленное предложение отличалось при повторном звонке.

2. Сделать основным заемщиком женщину

Жилищное кредитование относится к долгосрочным типам соглашений между банком и заемщиком. Любой банк всячески старается оградить себя от риска неплатежей своих клиентов по ипотеке.

Способом минимизации подобного риска является оформление договоров страхования, на первый взгляд, выгодных лишь кредитору. Однако, при наступлении страхового случая, наличие подобного договора позволит защитить не только самого заемщика, но и его созаемщиков и родственников.

Виды и порядок страхования

Основными видами страхования по ипотеке в Сбербанке, оказывающими существенное влияние на условия кредита являются:

- Страхование объекта недвижимого имущества;

- Страхование жизни и здоровья заемщика.

Порядок страхования залога при ипотеке, регламентирован ст. 31 ФЗ «Об ипотеке (залоге недвижимости)», согласно которому заемщик обязан страховать находящееся в залоге имущество за счет своих средств, при отсутствии в договоре иных условия. Страхование объекта недвижимости при ипотеке обязательно и оформляется на весь период действия кредитного договора. В случае отказа клиента от страхования имущества, банк имеет полное право отказать клиенту в заключении ипотечного договора.

При наступлении страхового случая страховая компания должна выплатить банку полную сумму остатка по кредиту. Страхование ипотечного залога гарантирует Сбербанку возврат денежных средств и освобождает заемщика от обязательств по кредиту.

Если залоговая недвижимость повреждена по вине заемщика, основания для страховых выплат отсутствуют.

Модели страхования

Положительным моментом является гарантия страховщика в возмещении непредвиденных расходов.

Страховщики предлагают две модели страховки по ипотечному кредиту: по стоимости приобретаемой недвижимости либо по сумме остатка долга перед банком.

Страхование жизни и здоровья при ипотеке в Сбербанке выгодно обеим сторонам сделки: кредитор минимизирует риск невыплаты средств, а заемщик получает гарантии частичного погашения долга по кредиту благодаря страховке.

Полис личного страхования при ипотеке от Сбербанка действует в течение 1 года. Продление страховки на второй и последующие года не обязательно – право выбора остается за заемщиком.

Клиенту следует знать, что выплаты не производятся в случаях:

- Намеренного утаивания сведений о серьезных заболеваниях;

- Наступления смерти в наркотическом или алкогольном опьянении, либо из-за тяжелых хронических заболеваний, о которых не сообщалось при заключении договора.

Если кредит гасится досрочно, заемщик вправе обратиться к страхователю, предъявить подтверждающие документы и получить излишек за неиспользованный период.

Обязательное страхование

Страхование жизни и здоровья при жилищном кредитовании в Сбербанке является добровольным . Банки не вправе отказать клиенту, не желающему оформлять полис личного страхования, однако имеют легальные рычаги воздействия на клиента в данном вопросе, такие как:

- Отказ в кредитовании без объяснения причин.

- Повышение процентной ставки по ипотечному договору.

- Изменение иных принципиальных пунктов договора.

Полис включает такие риски как: смерть, инвалидность, тяжелое заболевание, потеря работы в случае болезни или по инициативе работодателя. Выбрать риски можно по собственному усмотрению, с учетом их набора формируется полная стоимость страховки.

Интерес кредитора в заключении договора личного страхования заключается в том, что при наступлении страхового случая страховщик обеспечивает погашение остатка ипотечного кредита в Сбербанке.

Все виды страхования жизни и здоровья осуществляются на основе ст. 16 ФЗ «О защите прав потребителей».

Если же страховой полис уже оформлен, но заемщик решил отказаться от страховки, то сделать это лучше в первый месяц после оформления кредита.

В этом случае сумма страхового взноса будет возвращена полностью.

Приобретение недвижимости посредством ипотечного кредита в Сбербанке подразумевает обязательное страхование жилья . Касаемо прочих видов страхования, заемщик вправе сам для себя решать, нужно ли ему это. Однако, при наступлении страхового случая наличие полиса существенно облегчает жизнь и заемщика и кредитора.

Физических лиц, которые твердо решили воспользоваться продуктами ипотечного кредитования от Сбербанка, наверняка волнует вопрос – обязательна ли страховка ипотеки в Сбербанке? Далее мы ответим на данный вопрос и приведем необходимые рекомендации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Нужно ли

Отвечая на вопрос, обязательно ли наличие страхового полиса при получении ипотеки в Сбербанке, следует учитывать разновидности существующей страховки:

- жизни и здоровья;

- имущества от рисков утери, повреждения или гибели.

Сбербанк выдвигает следующие условия:

Примером может послужить продукт Сбербанка “Приобретение готового жилья”:

- страховать недвижимый объект, передаваемый банку в залог по ипотеке, обязательно на все время существования кредитного договора;

- если заемщик отказывается страховать свою жизнь и здоровье, ставка по данному продукту будет повышена на 1 % от базовых условий.

К примеру, при оформлении ипотеки на покупку готовой недвижимости:

- на срок от 10 до 20 лет;

- с первым взносом 25 %.

Базовая ставка составляет 13,25 %. Если заемщик откажется страховать риски утраты здоровья или жизни, ставка будет составлять уже 14,25 %.

Такое же повышение затронет и клиентов, которые, уже оформив ипотечный продукт, нарушат в течение срока действия кредитного договора его условия (например, не продлят вовремя страховой полис).

Как оформить

Вновь получающие ипотеку клиенты могут оформить оба вида страхования непосредственно при заключении кредитного договора.

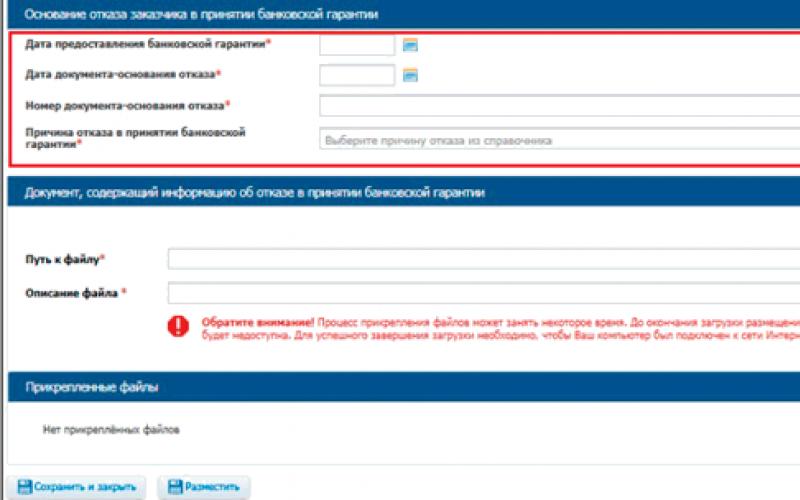

Продлить же полисы, у которых истек срок действия, можно прямо на сайте Сбербанка. Существует два продукта, которыми могут воспользоваться клиенты:

- “Защищенный заемщик Онлайн”;

- “Страхование ипотеки Онлайн”.

Первый продукт позволяет заемщику продлить страховой полис, предполагающий защиту от рисков потери здоровья или ухода из жизни, который был оформлен при заключении кредитного договора на ипотеку.

Второй продукт позволяет продлить страховой полис, оформленный для защиты от утраты или повреждения имущества, являющегося предметом залога при ипотечном кредитовании.

Условия и процесс оформления продукта “Защищенный заемщик Онлайн”

Для оформления “Защищенный заемщик Онлайн” требуется выполнение данных действий:

- перейти на сайт Сбербанка;

- выбрать вкладку “Застраховать себя и имущество”;

- в разделе “Страхование жизни и здоровья” кликнуть на пункте “Защищенный заемщик – оформить онлайн”;

- кликнуть по кнопке “Оформить онлайн”.

Страховка осуществляет покрытие следующих рисков:

- приобретение заемщиком инвалидности 1-й или 2-й группы;

- уход из жизни независимо от причины такового.

Размер страхового возмещения эквивалентен сумме кредита, которую еще осталось погасить. Таким образом, если заемщик оформляет полис по прошествии 2-х лет с момента оформления ипотеки, а оставшаяся сумма к выплате до конца срока жилищного займа составляет 5000000 рублей, то размер покрытия страховки при наступлении соответствующего страхового случая и будет составлять 5000000 рублей.

Полис действует 1 год и вступает в силу через 5 дней после его оплаты.

Условия и процесс оформления продукта “Страхование ипотеки Онлайн”

Так же, как и для предыдущего продукта, продлить полис по страхованию имущества от рисков гибели или повреждения, возможно на сайте Сбербанка.

Для совершения данной процедуры необходимо:

- перейти на сайт кредитной организации;

- навести курсор на вкладку “Застраховать себя и имущество”;

- в разделе “Страхование имущества” выбрать пункт меню “Страхование ипотеки – оформить онлайн”;

- нажать на кнопку “Оформить онлайн”.

Данный продукт страхует следующие элементы залоговой недвижимости:

- несущие стены;

- ненесущие стены;

- перегородки;

- перекрытия;

- окна;

- входные двери;

- крыша и фундамент – при ипотеке частного дома.

Страховой полис распространяется на риски гибели или повреждения недвижимого объекта вследствие наступления следующих обстоятельств:

- пожара;

- удара молнии;

- взрыва бытового газа;

- падения летательных аппаратов;

- наезда транспортных средств;

- стихийных бедствий;

- взрывов паровых котлов;

- наводнений;

- незаконных действий третьих лиц;

- падения деревьев, опор линий электропередач, стендов наружной рекламы и др.

Страховой полис, так же, как и в случае страхования жизни и здоровья, действует 1 календарный год.

Какие нужны документы

Для оформления обоих продуктов по страхованию не требуется предоставление какой-либо бумажной документации. Все действия производятся в режиме “Онлайн” на сайте.

Весь процесс выглядит так:

- заемщик заполняет анкету и указывает необходимые данные для оформления (номер кредитного договора, дату оформления, паспортные данные и др.);

- Сбербанк высылает клиенту на адрес электронной почты полис в электронном виде, который, при желании, можно будет распечатать.

При этом полученный на e-mail полис даже не придется передавать в банк – страховщик самостоятельно осуществит данную процедуру в рамках межведомственного взаимодействия.

Таким образом, для оформления страхового полиса требуется предоставление лишь электронных данных – вся необходимая бумажная документация уже была передана в банк при заключении ипотечного договора.

Процедура, в целом, будет очень знакома тем, кто сталкивался с оформлением электронного полиса ОСАГО. Принцип получения электронного ОСАГО практически ничем не отличается от оформления страхового полиса по данным продуктам Сбербанка.

Стоимость

По программе “Защищенный заемщик Онлайн” действует следующий тариф – 1 % от суммы страхового возмещения в рамках программы страхования.

Страховое возмещение – это сумма, которая будет выплачена заемщику при наступлении соответствующего страхового события, предусмотренного договором страхования.

То есть, если остаток задолженности клиента перед банком на момент оформления продукта составляет, к примеру, 3000000 рублей, то данная сумма и будет страховым возмещением, выплачиваемым при наступлении страхового случая (инвалидности или смерти).

Страховая премия (сумма, которая уплачивается страхователем страховщику за услуги) составляет 1 % от размера страхового возмещения. В вышеприведенном случае, страховая премия будет составлять 30000 рублей.

Таким образом, при оформлении полиса заемщику необходимо будет уплатить 1 % от той суммы, которую ему выплатят при утрате здоровья или соответствующим лицам, указанным им, при его смерти.

По продукту “Страхование ипотеки Онлайн” действует тариф 2,5 % от размера страхового возмещения. Принцип расчета тот же, как и по предыдущему предложению – то есть, к примеру, клиенту осталось уплатить Сбербанку по ипотеке 2000000 рублей.

Соответственно, 2,5 % от данной суммы будут составлять 4500 рублей. Именно данную сумму и придется заплатить при оформлении полиса.

Преимущества и недостатки

Преимущества оформления страховки:

- возможность продлить ранее полученный полис в режиме “Онлайн”;

- не требуется наносить визиты в банк и страховую компанию – все необходимые действия будут произведены страховщиком самостоятельно;

- полис доставляется в электронном виде на адрес электронной почты, указанный клиентом;

- стоимость полиса напрямую зависит от размера задолженности, которую осталось уплатить банку по ипотечному кредиту;

- выгодные тарифы – 1 % от суммы страхового возмещения при страховании жизни и здоровья и 2,5 % — при страховании недвижимого имущества;

- надежно – вся информация передается в электронном виде по защищенным каналам связи с использованием шифрования и протокола HTTPS;

- полис вступает в законную силу только через 5 дней после его оплаты, что позволяет клиенту досрочно прекратить договор страхования и вернуть уплаченную страховую премию.

Недостатки страхования:

- обязательно оформлять страховку от рисков гибели или повреждения имущества, являющегося объектом ипотечного кредитования;

- хотя и страхование жизни и здоровья не является обязательным, процентная ставка при отказе клиента от соответствующей услуги повышается на 1 процентный пункт от базовых условий;

- полис действует всего лишь 1 год, что предусматривает необходимость его постоянного переоформления в течение всего срока ипотеки;

- продление полиса при страховании жизни и здоровья при сумме страхового возмещения, превышающей 1500000 рублей, не представляется возможным в онлайн-режиме;

- дополнительные затраты – полис придется оформлять каждый год и уплачивать страховщику премию также ежегодно.

Обязательно ли страхование жизни при ипотеке в Сбербанке

Как уже было сказано выше, страховать свою жизнь и здоровье заемщик не обязан. Процентная ставка, при отказе клиента страховаться, будет повышена на 1 %.

В общем случае, не стоит отказываться от возможности застраховаться. Ведь тариф на страхование достаточно либерален – всего лишь 1 % от суммы задолженности перед банком.

Отказ же, мало того, что повысит процентную ставку, так еще и не освободит клиента от ответственности перед банком при возникновении различных несчастных случаев.

Приведем достаточно простой пример:

- заемщик взял ипотечный кредит в Сбербанке;

- случился несчастный случай – клиент преждевременно ушел из жизни после случившейся автомобильной аварии;

- у заемщика были два наследника первой очереди – дочь и сын;

- данные наследники решили принять наследство;

- соответственно, следуя нормативным положениям ГК РФ, дочь и сын будут отвечать по долгам наследодателя солидарно;

- исходя из норм ГК РФ, кредитор (то есть Сбербанк) будет вправе истребовать исполнение обязательства (то есть погашения задолженности) как сразу и от сына, и от дочери, так и от одного из них;

- если обязательство будет исполнено одним из солидарных должников (например, сыном), таковой будет иметь право предъявить регрессные требования к другому должнику (то есть, к дочери наследодателя).