Все финансовые операции, в обязательном порядке сопровождаются заполнением документов, называемых платежными. К ним относят квитанции, уведомления, поручения. Осуществление финансовых операций в адрес государственного бюджета сопровождается указанием не только реквизитов ведомства, куда средства отправляются, но и специального кода, называемого КБК. Для лиц, которые интересуются, что такое КБК в квитанции, можно дать один главный ответ – это важнейший государственный реквизит, несущий в своем значении массу информации о платеже, зашифрованной в комбинациях цифр.

Если необходимо совершить оплату в адрес государственного бюджета, плательщику потребуется заняться поиском КБК, который применяется при платежах такого вида. При этом, надо учитывать актуальность кодов, которые будут указаны в платежках во временном плане, так как данные коды практически ежегодно претерпевают изменения, корректировку, нововведения, а также ликвидацию.

Все КБК созданы для того, чтобы показать определенные операции в рамках государственного бюджета. Причем показывать они могут не только пути его наполнения, но и расходы, а также пути финансирования дефицитов, которые могут в бюджете возникнуть. Но с КБК такого вида обычные предприниматели, осуществляющие частную деятельность, сталкиваются редко, так как их применение более свойственно государственным структурам, которые напрямую с бюджетом связаны.

В случае частного предпринимательства и функционирования организаций, бюджетные коды используются при оплате налогов, взносов, пошлин и показывают своей структурой в какое именно ведомство отправлен платеж, в качестве чего он отправлен (это могут быть взносы, штрафы, пени), на что его перенаправят и прочие данные, которые имеют важность конкретно для казначейства, так как для организации эффективного функционирования бюджета им необходимо наладить четкую работу всех его составляющих ответвлений.

Для самих же предпринимателей важность данных кодов заключается в том, что без них платежное поручение оформить фактически нельзя, а также в том, что неправильная отправка платежа провоцирует возникновение штрафов и пеней, что для предпринимателя крайне нежелательно и невыгодно.

Где указывают

Оформление финансовой операции государственного направлении всегда осуществляется в отделении банка, в строго установленном порядке. Процесс сопровождается правильным и точным заполнением реквизитов формы, которая используется в 2017 году для оплат по гос. назначениям. В данном случае, чтобы заплатить налоги, пошлины, взносы, потребуется заполнить особое платежное поручение формы 0401060, которая установлена для данных платежей в законодательном режиме.

Заполнение сего платежного документа сопровождается заполнением поля 104. Избежать внесения информации в эту графу не получится, так как в таком случае работник банка его просто не примет.

У многих плательщиков возникает вопрос: Что такое КБК в платежке? А это, цифровая комбинация, которая указывает направление совершаемого вами платежа. Если оплачивается налог, то КБК показывает, какой это налог, его направление, уровень зачисления, а также перераспределения.

Именно код, состоящий из 20 цифр вносят в поле 104, как основной реквизит оплаты.

Если неправильно указать код

Неверно указанный код провоцирует:

- Возврат суммы платежа на счет плательщика

- Неправильный зачет платежа, который подразумевается другим кодом, в данном случае, ошибочным

- Отнесение совершенного плательщиком финансового платежа к числу «невыясненных»

Такие последствия являются крайне нежелательными для плательщика налогов, так как неуплаченный в виду ошибки в коде налог, может обрастать штрафами и пенями, которые впоследствии придется уплатить. Так, налог вроде бы был оплачен, а штрафы все равно возникли. Хоть статьей 45 в Налоговом Кодексе и указывается. Что неправильно совершенный платеж не позволяет полагать, что таковой не был совершен.

Как поступить в случае ошибки

Для того, чтобы исправить ситуацию в случае выявления ошибки в коде требуется обратиться в финансовую структуру с заявлением о предоставлении письменного подтверждения совершения платежа. Данный документ должен содержать подтверждение выполнения платежного поручения плательщика.

Вторым этапом следует обращение в налоговые органные с целью уточнить платеж. К данному обращению требуется приложить подтверждающий документ от банка, а также заявление на проведение сверки средств.

Налоговые органы, в случае получения полного пакета документов, проведут сверку по финансовым поступлениям и установив излишек, перенаправят его по правильному коду.

Итак, что такое КБК в реквизитах – это цифровой шифр, состоящий из двадцати значений, расположенных формируя особые комбинации, каждая из которых несет информацию про зачисление данного платежа в бюджет. При умении читать коды, можно выявить не только его ведомственную принадлежность, но и структурную, уровневую, а также назначение платежа. Функции КБК наиболее важны для казначейства и эффективной работы бюджета. Существующие справочники КБК позволяют быстро и точно определить необходимый код. Для проведения конкретного платежа, например, по уплате налогов, взносов, пошлин. Отдельные КБК предусмотрены на случай возникновения штрафов, а также пеней по оплатам государственного типа.

КБК - это код бюджетной классификации. Коды КБК для различных налогов, в том числе для 3-НДФЛ , можно найти на официальном сайте ФНС России.

Способ №1. Как узнать КБК налога на сайте nalog.ru

Список кодов КБК можно найти в разделе "Налог на доходы физических лиц" или непосредственно по ссылке https://www.nalog.ru/rn01/taxation/kbk/fl/ndfl/ .

Способ №2. Как узнать КБК налога с помощью онлайн сервиса

Код КБК можно узнать с помощью сервиса https://service.nalog.ru/ Этот специальный сервис разработан на сайте nalog.ru, с помощью него можно сформировать и распечатать квитанцию для оплаты налога. Поскольку сейчас в квитанциях на оплату налога нужно указывать КБК, то с помощью этого сервиса можно не только подготовить квитанцию, но и узнать код КБК, а также код ИФНС и код ОКТМО интересующей вас налоговой инспекции.

На первой странице сервиса вам будет предложено ввести данные о типе плательщика и виде платежного документа. Затем нажмите кнопку "Далее".

Плательщиком могут быть физическое лицо, индивидуальный предприниматель, глава КФХ или физическое лицо, занимающееся частной практикой или юридическое лицо. Платежный документ может быть использован для наличных платежей при его распечатке и представлении в банк или для безналичных расчетов электронным платежом. Платежное поручение может быть использовано только для безналичных платежей при его распечатке и представлении в банк.

Дальше нужно выбрать вид платежа. Поскольку мы не знаем КБК, и как раз хотим его узнать, то это поле мы не заполняем, а сначала выбираем вид и наименование платежа, а затем, при необходимости, уточняем тип платежа. После этого КБК появится в соответствующем поле автоматически.

Если задача состоит только в том, чтобы узнать код КБК, то, как видно из рисунка выше, мы его узнали. Если есть необходимость заполнить квитанцию, то нужно продолжить. В результате вы сможете распечатать квитанцию на оплате наличными в банке или сразу оплатить налог безналичным способом через различные электронные сервисы.

Коды классификации Федеральной налоговой службы в 2018 году по налогу на доходы физических лиц (НДФЛ)

182 1 01 02030 01 1000 110Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 01 02030 01 2100 110Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (пени по соответствующему платежу)

182 1 01 02030 01 2200 110Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (проценты по соответствующему платежу)

182 1 01 02030 01 3000 110Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 01 02040 01 1000 110Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 01 02040 01 2100 110Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271 Налогового кодекса Российской Федерации (пени по соответствующему платежу)

182 1 01 02040 01 2200 110Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271 Налогового кодекса Российской Федерации (проценты по соответствующему платежу)

182 1 01 02040 01 3000 110Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271 Налогового кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

Расшифровка и обозначение КБК

Многие граждане задумываются: для чего создана единая система КБК, где применяется, где взять реквизиты. В нашей статье мы сегодня постараемся ответить на такие интересующие и часто задаваемые вопросы:

- КБК что это?

- Расшифровка реквизитов КБК на банковских отделениях.

- Где узнать нужный код.

Статья предназначена для людей, которые не знают: как расшифровывается аббревиатура КБК в реквизитах, где находится, что обозначают указанные цифры . Данное значение фигурирует в области финансов, налогообложений. На самом деле разобраться с кодами не сложно, стоит только попробовать, либо обратится в кассу к менеджеру любого банка.

Аббревиатура КБК – код бюджетной классификации. Каждая цифра в коде имеет свою последовательность, несет в себе информацию о назначении вашего платежа, а также о получателе.

Каждый плательщик непременно должен знать об актуальности КБК. Реквизиты КБК – специальные кодовые символы для бюджетной классификации используются для перевода/оплаты финансов для государства, а также для правильного распределения денежных капиталов.

Налогоплательщик заполняет квитанцию по оплате налогов, штрафов, взносов по страхованию, имущества, несчастного случая, за обучение в любом государственном вузе, а также иные платежи должен обаятельно указать этот код.

Предназначенные шифры для уплат формирует, создает Министерство финансов страны. В случае малейших изменений, на сайте Минфина можно найти нужные приказы, справочник, где содержатся КДК.

Главные назначения КБК:

- Платеж штрафов в ГАИ, выплата принесенных ущербов, включая Министерство Внутренних Дел, спецслужб и прочих служащих.

- Страховые взносы работников учреждений, офисов, а также любых инстанций.

- Пенсионные сборы.

- Единый налог.

- Налогообложение физических лиц – индивидуальных (частных) предпринимателей.

- Разнообразные налоги: дороги, товары разного назначения, транспорт, доходы, выплату пенсий, земля, экологический, акцизный и множество других налогов.

- Государственная пошлина при смене/получении личных документов: паспорта, идентификационного кода, свидетельства о рождении и т.д., также входит судебный сбор.

- Налог за добывание и пользование минеральных, органических образований, нефти, газа, ценных камней, угля, метала.

- Оплата коммерческого назначения для детского сада, школы, других учебных заведений.

- Можно перечислить личные средства на благотворительные фонды для помощи нуждающимся.

Можно дополнять список многим, надеемся, что пару выше перечисленных примеров смогли сложить общее воображение, куда и зачем применяется реквизиты КБК.

Полная расшифровка реквизитов КБК банковским учреждением

Код КБК на реквизите состоит с двадцати символов – цифр, которые в свою очередь поделятся на несколько информационных блоков:

- Программный. В блоке находится лишь четыре цифры, например, налоговые сборы имеют код «1000».

- Доход. Заключается в наличии пару подгрупп, которые распределяются какой вид дохода, правильное размещение оплаты.

- Административный. Складывается с трех цифровых значений, определяя нужного адресата на поступление денежных переводов.

- Классифицирующий. Определяется сфера деятельности, к примеру, социальные поступления – 160, налог – 110.

Обратите внимание на следующую деталь: при обычном перечислении финансов в любом банке страны обязательно указывайте назначение КБК получателю, при оплате именно банковскому учреждению обозначается бюджетный классификатор.

Неправильное заполнение реквизитов на квитанции, незаполненные документы про отправку средств приведут к тому, что финансы не будут отправлены . Опытный работник банка отдаст вам документацию для исправления ошибки, устранения недочетов.

В противном случае они зависнут, и отправятся в раздел невыясненных. Не нужно расстраиваться, если положили деньги не на тот счет – Вам нужно обратиться в организацию с заявлением для исправления созданной ошибки. Российская Федерация создала единую базу по КБК реквизитам.

Воспользоваться специальными кодами можно, не прилагая особых усилий, по всей территории страны . Для идентификации нужного города нужно воспользоваться ОКТМО, который указывается в платежке.

Как узнать код о бюджетной классификации

На сайте Минфина нашей страны есть файл, который называется «Специальный справочник КБУ». Он утвержден в 2013 году по приказу под номером 65.

Здесь имеются все действующие коды всех городов России: можно узнать всю нужную конфигурацию определенного вида платежа. Для актуальности платежа посмотрите в справочник, поскольку в 2014 и 2015 годах наше правительство внесло коррективы.

Указание о применении с 1 января 2005 г. новых кодов бюджетной классификации (КБК) утверждено Приказом Минфина России № 72н от 27.08.2004. А в соответствии с Указанием Банка России от 25.08.04 №1493-У «Об особенностях применения форматов расчетных документов при осуществлении электронных расчетов через расчетную сеть Банка России» максимальная длина поля 104 расчетного документа увеличена до 20 символов.

КБК (поле 104)

- это коды бюджетной классификации

, заполняемые в поле 104 платежного поручения. По каждому виду налога в платежном поручении указывается свой код бюджетной классификации (КБК). Максимальная длина поля 104 (КБК) расчетного документа увеличились до 20 разрядов (символов).

Максимальное количество символов КБК проставляемых в реквизите 104 (поле 104) определено в количестве 20, и это указано в Приложении 11 к Положению Банка России от 19 июня 2012 г. N 383-П "О правилах осуществления перевода денежных средств".

А само значение КБК всегда можно уточнить по Таблице кодов классификации доходов бюджетов Российской Федерации, администрируемых Федеральной налоговой службой, которая приведена в письме Федеральной налоговой службы Российской Федерации от 16.12.2005 № ММ-6-10/1059@.

Структура кода классификации доходов бюджетов Российской Федерации (КБК) состоит из 20 разрядов, объединенных в 4 части, и имеет следующий вид:

Рассмотрим структуру кода бюджетной классификации доходов (КБК) Российской Федерации более подробно.

Часть 1: код администратора, состоящий из 3-х разрядов

Администратор - занимает 1-3 разряды КБК, состоящий из трех знаков (символов) и соответствующий номеру, присвоенному главному распорядителю в соответствии с перечнем главных распорядителей соответствующего бюджета.Администраторами поступлений в бюджет являются:

- налоговые органы;

- иные органы государственной власти;

- органы управления государственных внебюджетных фондов;

- органы местного самоуправления;

- юридические или физические лица, уполномоченные указанными органами государственной власти, а также созданные этими органами государственные (муниципальные) учреждения

- код Федеральной налоговой службы России – 182-0-00-00-000…;

- код Федеральной таможенной службы России – 153-0-00-00-000…;

- код Пенсионного фонда РФ – 392-0-00-00-000…;

- код Фонда социального страхования РФ – 393-0-00-00-000…;

- код Федерального фонда обязательного медицинского страхования – 394-0-00-00-000… и т.п.

Часть 2: код вида доходов с 4 по 13 разряд кода классификации доходов бюджетов Российской Федерации, который состоит из 10-ти знаков

Группа - занимает 4 разряд КБК (4 разряд кода классификации доходов бюджетов Российской Федерации).Четвертый разряд в коде видов доходов предусматривает следующие группы:

- 000-1-00-00-000-00… - доходы;

- 000-2-00-00-000-00… - безвозмездные перечисления;

- 000-3-00-00-000-00… - доходы от предпринимательской и иной приносящей доход деятельности.

Подгруппа - занимает 5-6 разряды КБК (5 - 6 разряды кода классификации доходов бюджетов Российской Федерации). Ее заполнение зависит от группы.

В группу "Доходы" (000-1-00-00-000-00…) включаются следующие подгруппы КБК:

- 000-1-01-00-000-00 - налоги на прибыль, доходы;

- 000-1-02-00-000-00 - налоги и взносы на социальные нужды;

- 000-1-03-00-000-00 - налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

- 000-1-04-00-000-00 - налоги на товары, ввозимые на территорию Российской Федерации;

- 000-1-05-00-000-00 - налоги на совокупный доход;

- 000-1-06-00-000-00 - налоги на имущество;

- 000-1-07-00-000-00 - налоги за пользование природными ресурсами;

- 000-1-08-00-000-00 - государственная пошлина;

- 000-1-09-00-000-00 - задолженности по отмененным налогам, сборам и иным обязательным платежам;

- 000-1-10-00-000-00 - доходы от внешнеэкономической деятельности;

- 000-1-11-00-000-00 - доходы от использования имущества, находящегося в государственной и муниципальной собственности;

- 000-1-12-00-000-00 - платежи при пользовании природными ресурсами;

- 000-1-13-00-000-00 - доходы от оказания платных услуг;

- 000-1-14-00-000-00 - доходы от продажи материальных и нематериальных активов;

- 000-1-15-00-000-00 - административные платежи и сборы;

- 000-1-16-00-000-00 - штрафы, санкции, возмещение ущерба;

- 000-1-17-00-000-00 - прочие неналоговые доходы;

- 000-1-18-00-000-00 - доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий и субвенций прошлых лет;

- 000-1-19-00-000-00 - возврат остатков субсидий и субвенций прошлых лет.

- 000-2-01-00-000-00 - безвозмездные поступления от нерезидентов;

- 000-2-02-00-000-00 - безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации, кроме бюджетов государственных внебюджетных фондов;

- 000-2-03-00-000-00 - безвозмездные поступления от государственных организаций;

- 000-2-05-00-000-00 - безвозмездные поступления от наднациональных организаций;

- 000-2-07-00-000-00 - прочие безвозмездные поступления.

- 000-3-01-00-000-00 - доходы от собственности по предпринимательской и иной приносящей доход деятельности;

- 000-3-02-00-000-00 - рыночные продажи товаров и услуг;

- 000-3-03-00-000-00 - безвозмездные поступления от предпринимательской и иной приносящей доход деятельности;

- 00-3-04-00-000-00 - целевые отчисления от государственных и муниципальных лотерей;

Подстатья - занимает 9-11 разряды КБК (9 – 11 разряды кода классификации доходов бюджетов Российской Федерации), указываемые в расчетных документах строго в соответствии со значениями, приведенными в классификации доходов бюджетов Российской Федерации.

Элемент - занимает 12-13 разряды КБК. В 12 и 13 разрядах КБК указывается код элемента доходов, закрепляемый:

- Для налоговых доходов закрепляется за уровнем бюджетной системы Российской Федерации в зависимости от полномочий по установлению налога:

- федеральными органами власти;

- органами власти субъектов Российской Федерации;

- органами власти муниципальных образований в соответствии с законодательством Российской Федерации о налогах и сборах.

- Для неналоговых доходов определяется в зависимости от принадлежности администратора неналоговых поступлений в бюджет к соответствующим уровням власти.

- Для безвозмездных поступлений определяется исходя из принадлежности трансферта его получателю.

- 01 - федеральный бюджет;

- 02 - бюджет субъекта Российской Федерации;

- 03 - местный бюджет;

- 06 - Пенсионный фонд Российской Федерации;

- 07 - Фонд социального страхования Российской Федерации;

- 08 - Федеральный фонд обязательного медицинского страхования;

- 09 - территориальные фонды обязательного медицинского страхования.

Часть 3: код программ доходов бюджетов с 14 по 17 разряды кода классификации доходов бюджетов Российской Федерации, т.е. состоящий из 4-х знаков

Программа - занимает 14-17 разряды КБК, который используется для раздельного учета сумм налога (сбора), пеней и денежных взысканий (штрафов) по данному налогу (сбору). Код программ доходов бюджетов (14 - 17 разряды) состоит из 4-х знаков.Классификация программ доходов кодируется четырьмя знаками, из которых первый знак кода программ используется для раздельного учета сумм налога (сбора), пеней, денежных взысканий (штрафов) по данному налогу (сбору), поэтому в 14−17 разрядах КБК следует указывать:

1000 - при уплате налогов, сборов, взносов (включая перерасчеты, недоимку и задолженность);

2000 - пени и проценты по соответствующим налогам, сборам, взносам;

3000 - суммы денежных взысканий (штрафов) по соответствующим налогам, сборам, взносам.

Так, например:

- КБК для налога по налогу на прибыль в федеральный бюджет - 182-1-01-01-011-01-1000-110

- КБК для пени по налогу на прибыль в федеральный бюджет - 182-1-01-01-011-01-2000-110

- КБК для штрафа по налогу на прибыль в федеральный бюджет - 182-1-01-01-011-01-3000-110

Часть 4: Экономическая классификация доходов бюджетов определяется трехзначным кодом классификации операций сектора государственного управления в соответствии с Приложением №2 к Постановлению Правительства РФ от 22 мая 2004_г. №249.

Экономическая классификация – занимает 18 – 20 разряды КБК и имеет следующие значения:110 - налоговые доходы

120 - доходы от собственности;

130 - доходы от оказания платных услуг;

140 - суммы принудительного изъятия;

150 - безвозмездные и безвозвратные поступления от бюджетов;

151 - поступления от других бюджетов бюджетной системы Российской Федерации;

152 - перечисления наднациональных организаций и правительств иностранных государств;

153 - перечисления международных финансовых организаций;

160 - взносы, отчисления на социальные нужд;

170 - доходы от операций с активами;

171 - доходы от переоценки активов;

172 - доходы от реализации активов;

180 - прочие доходы;

410 - уменьшение стоимости основных средств;

420 - уменьшение стоимости не произведенных активов;

440 - уменьшение стоимости материальных запасов.

При заполнении поля 104 «Код бюджетной классификации» самой распространенной ошибкой является указание в 14-ом разряде КБК нулевого значения. Платежи по таким документам направляются Управлением федерального казначейства в категорию «неклассифицированные» поступления. Четырнадцатый разряд КБК - это символ, который определяется налогоплательщиком, и в расчетных документах не может принимать значение «0».

Кроме данного материала, информацию, связанную с платежными поручениями, можно просмотреть на сайте «

Казна страны пополняется налогами и платежами законопослушных тружеников, предпринимателей-единоличников и компаний из реестра ЕГРЮЛ. Бюджетные поступления наделены собственным признаком, чтобы избежать путаницы - кому управлять поступившим рублем.

Часть перечислений производится без непосредственного участия гражданина, например удержание подоходного с «белой» зарплаты. Но оплачивать сбор за реализованное недвижимое наследие образца шестидесятых или дань за нарушение налоговых правил приходится самостоятельно. Первый опыт оформления платежного поручения на перевод честно заработанных средств в закрома Родины заставит разобраться, что такое КБК в реквизитах, чтобы деньги ушли по назначению.

Фокус аббревиатуры

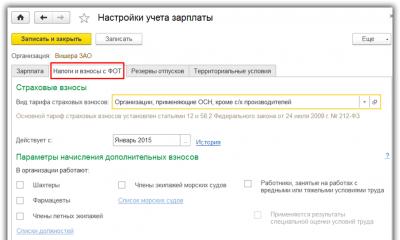

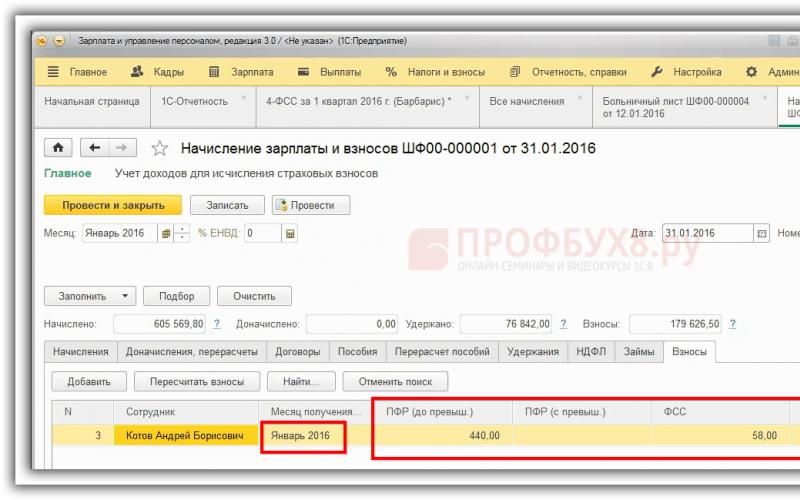

- работодатель перечисляет удержанное с начисленных работникам доходов;

- 13% с дивидендов, полученных владельцем акций, вносит налоговый агент;

- законопослушный гражданин кладет в казну 13% с суммы проданного имущества;

- штрафы за нарушения сроков платежа или несвоевременную отчетность за полученные доходы;

- пеня на размер долга по начисленному, но не уплаченному налогу.

Код заносится в поле 104. КБК из 20 цифр для НДФЛ выглядит так: 182 1 01 ЦЦЦЦЦ 01 1000 110. Надо только вместо ЦЦЦЦЦ подставить нужное значение.

За официально оформленных сотрудников компания и индивидуальный предприниматель расплачиваются по направлению 02010.

За собственные доходы ИП и профессионалы с частной практикой платят с применением комбинации 02020.

За нанятого сотрудника-нерезидента с патентом работодатели платят по коду 02040.

Одна цифра в десятом разряде меняет смысл КБК. Предпринимателю важно не перепутать собственный оброк с налогом нанятого персонала. Списание денег с расчетного счета происходит мгновенно. Возврат или зачисление на другой КБК займет месяц.

Возможна ситуация, когда время владения недвижимостью на момент избавления не снимает с «физика» обязанность уплаты дани. Тогда человек с полученного дохода обязан перечислить положенное. В поле КБК проставляется код 02030.

Дивиденды платят отдельные владельцы бизнеса. Часть компаний оставляет прибыль нераспределенной, до светлого завтра. Другие гении финансовых наук так формируют себестоимость, что при годовом доходе в 22 миллиарда прибыли остается 3 миллиона на 9 тысяч акционеров. Но работают и социально ориентированные компании с политикой ежегодного поощрения долгосрочных инвесторов. Начисленные щедрыми эмитентами дивиденды облагаются побором в 13%.

Если НДФЛ перечисляет налоговый агент, то используется код 02010.

Физическое лицо отправляет финансы по коду 02030. Этому лицу полезно помнить о контроле правильности исчисления 13% агентом. Вовремя замеченная при расчете подоходного убережет портмоне гражданина - нивелирует штрафы и пени за недоимку. Поэтому, что такое КБК в реквизитах, человеку следует крепко запомнить или записать. Это код для перевода НДФЛ с дивидендов в государственные закрома.

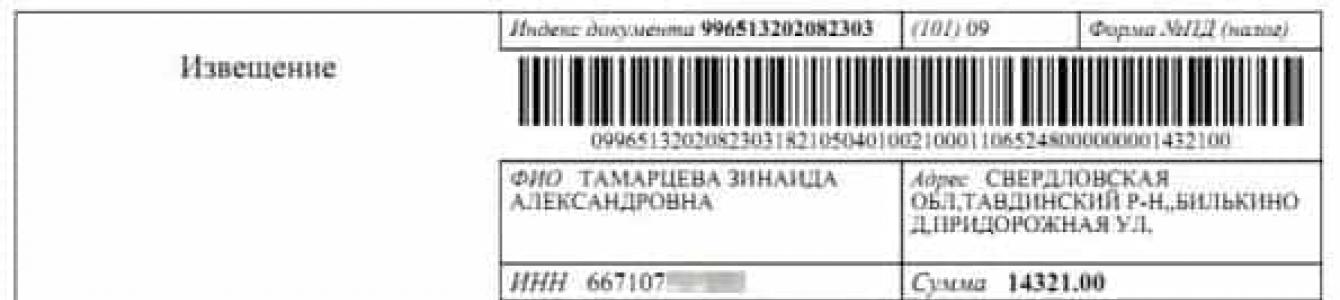

Теоретически человеку ничего заполнять не надо для оплаты прибыли с дивидендов. Согласно Налоговому кодексу, инспекция должна гражданину направить уведомление с суммой и заполненным кодом.

Штрафы, связанные с НДФЛ, с указанием признака штрафа 3000 платят:

- по статье дохода 02030 - «физики»;

- по статье дохода 02020 - индивидуальные предприниматели.

Пени, возникшие в связи с несвоевременной отправкой начисленного, платят с указанием признака пени 2100, по статьям дохода:

- «физики» - 02030;

- индивидуальные предприниматели - 02020.

Упрощенный режим

Предприниматели стремятся минимизировать затраты сил и времени на исчисление бездонного разнообразия долгов. Государство пошло навстречу пожеланиям бизнесменов и ввело режим упрощенного обложения данью. Выгода взаимная: казна получает доход и не тратится на мытарей, вынужденных считать трудовую копейку класса предпринимателей; компании на УСН тоже вздыхают радостно - уменьшается риск не разглядеть очередной капкан на налоговом поле.

С января года столетия Октябрьской революции жизнь еще раз упростилась. Теперь для организаций на УСН нет головоломки: применять «доходно-расходный» метод налогообложения или платить минимальный сбор. Министерство финансов вняло просьбе ФНС упростить совершение зачетов взаимных требований по УСН.

Оба вида исчисленного налога ждут на едином для УСН КБК в подгруппе 05 по статье 01021.

Если компания выбрала режим УСН «доходы» с платежом 6% с суммы полученных доходов, то при расчетах с казной используют в подгруппе 05 статью 01 подстатью 011. Разница с предыдущим КБК в цифре десятого разряда.

Код для ИП

Предпринимателю-единоличнику вменено внесение трех налогов как агенту на код 182 1 0Х 02010 01 1000 110, где символ Х в шестом разряде КБК для ИП означает:

- 1 - НДФЛ за нанятый персонал;

- 2 - НДС;

- 4 - НДС по закупкам в государствах ЕАЭС.

КБК при УСН тот же, что и при общем режиме налогообложения.

Фортуна, как лесная избушка, поворачивается к самостоятельному предприимчивому ремесленнику или негоцианту то анфас, то задом. Контрагенты подводят; объем кошельков покупателей демонстрирует снижение; плановые и внеплановые инициативы мытарей сковывают по рукам и ногам. Поэтому возможен факт несвоевременной оплаты за отчетные периоды до 2017 года.

Платить за прошедшие года придется. Только коды надо в Списке уточнить. Цифры различаются.

На 2018 год в Список включены новые коды. Если читатель уже совершил удачное приобретение в 2017 году - облигации российских эмитентов, то получателю купонного дохода придется раскошелиться на уплату подоходного. Такое правило будет действовать на бумаги, приобретенные в текущем году и еще 4 года подряд.

Уж сколько раз твердили миру, что курить вредно для кошелька. Вред возрастает кратно. Главные финансисты подумали и ввели в действие новый акциз с соответствующим КБК - на электронные сигареты и прочие изыски продвинутого табакокурения. Хозяйский подход правителей страны: если у человека есть деньги на новинки никотиновой продукции, то пусть поделится с государством.