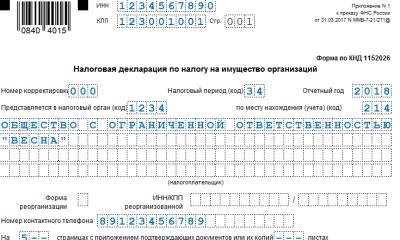

С 2017 года налоговая служба ввела разъяснения относительно налоговых периодов по налогу на имущество. С первого числа 2017 года, отчетными периодами являются 1, 2 и 3 квартал года, если это касается исчисления налога на имущество по кадастровой стоимости.

В чем суть налога на имущество организаций

Налог на имущество организаций – является региональным. За отчетный период организации вносят платежи за движимые и недвижимые объекты, находящиеся во владении. Уплачивают эти налоги все организации, которые работают на территории страны.

Важно! Для отдельных категорий могут быть установлены льготы, как на всероссийском, так и на региональном уровне.

Не являются лицами, которые обязаны вносить платежи по налогу на имущество организаций за 2017:

- Те, которые являются организаторами Олимпийских, Паралимпийских игр, относительно собственности находящегося в их владении.

- Тем, кто является партнерами указанных выше организаций, если их работа касается организации Олимпийских игр в Сочи.

Это освобождение от уплаты действует только до 2019 года, то есть еще в 2017 указанные лица смогут не уплачивать налоги на собственность и не подавать отчетность.

Объектами для уплаты налогов являются движимые и недвижимые объекты, которые находится на балансе, и есть объектами основных средств. Не нужно уплачивать за:

- Земучастки и другие объекты природопользования.

- Имущество, что пребывает во владении муниципалитета, используется для оборонных нужд, обеспечения правопорядка.

Налоговая база

Налоговой базой для такого налога организаций выступает среднегодовая стоимость имущества, которое подлежит налогообложения. При этом берутся во внимание несколько показателей:

- Цена.

- Амортизация.

Для определения налоговой базы осуществляют вычет из первичной стоимости амортизации. При условии, что для имущества, такого понятия как амортизация не существует, вычет происходит в размере тех платежей, которые заложены в отчетности как регулярные амортизационные отчисления. Для каждого налогового периода есть свои нормативы.

Льготы

Есть разного рода льготы, как на региональном, так и на государственном уровне. Причем от уплаты этого налога некоторые могут вовсе освободить, а не только уменьшить платежи. Такого рода платежи не вносятся на протяжении 3 лет, если объекты, поставленные на учет имеют высокую энергоэффективность. Если имущество используется для строительства и ремонта такого рода льгота действует на протяжении 10 лет.

Коды налоговых периодов

С 2017 года в расчет берется кадастровая стоимость, а расчет происходит за 1 (код 21), 2 (17) или 3 квартала (18).

Налоговые периоды на налог на имущество в выражении кодов за 2017 год отображаются так:

- 01 – соответствует январю.

- 02 – февралю.

- 03 – марту.

- 04 – апрелю.

- 05 – маю.

- 06 – июню.

- 07 – июлю.

- 08 – августу.

- 09 – сентябрю.

- 10 – октябрю.

- 11 – ноябрю.

- 12 – декабрю.

В налоговую отчетность по кварталам стоит вносить такие коды:

- 21 – первый квартал.

- 22 – второй.

- 23 – третий.

- 24 – четвертый.

Если осуществляется реорганизации то коды для кварталов для налогообложения – 51, 54, 55, 56 соответственно. При той же реорганизации или ликвидации по месяцам коды с января по декабрь – 71, 72, 73, 74, 75, 76, 77, 78, 79, 80, 81, 82 – для месяцев по порядку.

Авансовые платежи по налогу на имущество организаций:

- 21 – первый квартал.

- 17 – полугодие или два квартала.

- 18 – 9 месяцев или три квартала.

- 51 – первый квартал при ликвидации или реорганизации.

- 47 – полугодие или два квартала при реорганизации или ликвидации.

- 48 – за 9 месяцев или три квартала при реорганизации и ликвидации.

- 34 – декларация по налогу на собственность за целый год – 12 месяцев.

Способы и место подачи декларации

Важно также ориентироваться в кодах способов передачи документов, они включают следующие выражения:

Важно также ориентироваться в кодах способов передачи документов, они включают следующие выражения:

- 01 – на бумаги в случае пересылки при помощи почты. При этом обязательно нужно сделать опись вложенных документов, чтобы при возникновении спорных ситуация иметь факт подтверждения отправки.

- 02 – на бумаге, только передаются документы лично в руки инспектору.

- 03 – если отчетность на двух носителях бумажном и в цифровом, и при этом передается лично. 08 – если такой набор отправляется по почте.

- 04 – при помощи телекоммуникационных каналов связи.

- 05 – другие методы передачи.

- 06 – съемный носитель, предается лично.

- 07 – съемный носитель, пересылается по почте.

- 09 – на бумаге, с применением штрих-кода и личной передачей.

- 10 – на бумаге с применением штрих-кода, но пересылкой по почте.

Что касается места подачи декларации, то отличают такие коды:

- По месту жительства предпринимателя – 120.

- По месту расположение российской организации, если уплачивает налог иностранная компания – 210.

- По месту расположения правопреемника, которые не является крупным налогоплательщиком – 215.

Код налогового периода - двузначный шифр, который проставляется в специальном поле налоговой декларации или платежном документе. Он необходим для сотрудников ИФНС. Используя машинную обработку информации, с его помощью они определяют период времени, являющийся основанием для исчисления налога или его проверки.

В отдельных случаях код налогового периода несет в себе другую информацию . В частности, по определенным кодам можно установить, что декларация подана фирмой за последний перед ликвидацией налоговый период.

Налоговый период - это временной интервал, за который рассчитывается налогооблагаемая база. Для каждого вида налога законодательно определен свой период - от месяца до квартала и года . Каждый квартал маркируется своим кодом.

При расчете некоторых налогов налоговые периоды, в свою очередь, делятся на отчетные. За каждый отчетный период рассчитывается и уплачивается по налогу. Для каждого вида налога отчетные периоды также прописаны в Налоговом кодексе отдельно. Это могут быть:

- квартал;

- полугодие;

- 9 месяцев.

В некоторых случаях применяется помесячная форма, в частности, если фирма выплачивает налог на прибыль исходя из фактической прибыли - тогда для расчета предварительных платежей (в качестве аванса) служат отчетные периоды, исчисляющиеся за конкретный месяц.

По налогу на прибыль

В этом случае по статье 285 Налогового кодекса налоговым периодом назначен календарный год

. Периодами для отчета являются 1 квартал, полугодие или 9 месяцев, при исчислении налоговых авансов исходя из фактической прибыли - один, два, три, четыре и так далее месяцев вплоть до окончания календарного года.

В этом случае по статье 285 Налогового кодекса налоговым периодом назначен календарный год

. Периодами для отчета являются 1 квартал, полугодие или 9 месяцев, при исчислении налоговых авансов исходя из фактической прибыли - один, два, три, четыре и так далее месяцев вплоть до окончания календарного года.

На титульном листе декларации ставится двузначный код отчетного периода, т.е. того, за который рассчитан и уплачивается аванс по налогу.

Коды зависят от типа исчисления отчетного периода. Для поквартального исчисления в общем случае применяется следующая кодировка :

- квартал - 21;

- первое полугодие - 31;

- 9 месяцев - 33;

- календарный год - 34.

Последний вариант указывается в итоговой, годовой декларации.

Если отчетными периодами служат календарные месяцы, то маркируются они цифрами от 35 до 46, где 35 - январь, 36 - февраль, 37 - март (и так далее), а 46 соответственно - декабрь.

Для консолидированных групп налогоплательщиков применяется своя кодировочная система . Коды для КГН:

- квартал - 13;

- полугодие - 14;

- 9 месяцев - 15;

- год - 16.

Отчетные периоды для этой группы плательщиков, выбравших помесячную форму платежа, маркированы цифрами от 57 до 68 соответственно.

Код 50 - особый код. Он означает, что это окончательный налоговый период для организации в ее текущем виде, после него она будет реорганизована или вовсе ликвидирована. Этот период может быть не связан с конкретным временным участком или временем года.

Он может исчисляться или от начала года до фактической даты ликвидации или реорганизации, в т.ч. если прошло больше квартала, полугодия и 9 месяцев, или со дня создания до дня ликвидации, если фирма прекратила свое существование в течение одного года.

По налогу на имущество организации

При его расчете периодом для расчета и уплаты является предыдущий год, отчетный. Это установлено статьей 379 Налогового кодекса .

Отчетные периоды для компании могут быть и не установлены. В этом случае никаких авансовых платежей рассчитывать и уплачивать не нужно.

При применении этого налога существует ряд тонкостей. Предприятия, имеющие филиалы, или недвижимое имущество в других регионах, для каждого из них подают отдельную декларацию . Имущественный налог (для организаций, а не физлиц) относится к региональным, идет не в федеральную казну, а в бюджет края, области или республики Российской Федерации, в котором он уплачивается.

Каждое обособленное подразделение разветвленной организации уплачивает его самостоятельно

, более того, нередки случаи, когда, к примеру, для главного отдела предприятия отчетные периоды не установлены региональными нормативными актами, и авансов по налогу он не платит, а для одного или нескольких филиалов, находящихся в других регионах, отчетные периоды местными властями установлены, и они вносят авансовые платежи от двух до четырех раз в год.

Каждое обособленное подразделение разветвленной организации уплачивает его самостоятельно

, более того, нередки случаи, когда, к примеру, для главного отдела предприятия отчетные периоды не установлены региональными нормативными актами, и авансов по налогу он не платит, а для одного или нескольких филиалов, находящихся в других регионах, отчетные периоды местными властями установлены, и они вносят авансовые платежи от двух до четырех раз в год.

На отдельную недвижимость в других регионах (склад, здание и т.п.), в которых не помещается обособленное подразделение, в центральном аппарате компании отделом бухучета также составляется отдельная декларация, которая направляется в ИФНС того района, где находится объект недвижимости.

Цифровые коды периодов, которые указываются в декларации, аналогичны кодам при налоге на прибыль. Если декларация подается за год - то маркируется кодом 34. Если за какой-либо отчетный период, то поквартально соответственно. Стоит обратить внимание, что отчетности по месяцам в этом налоге не предусмотрено .

При расчете авансов по налогу на прибыль и имущество организации в ИФНС требуется предоставить расчеты этих платежей, если для предприятия установлены отчетные периоды.

На УСН

Налоговым периодом, используемым при работе по , является год (календарный). Отчетными, аналогично вышеприведенным случаям — первый квартал, полугодие и 9 месяцев. Но, в отличие от описанных выше налогов, предоставлять расчеты авансовых платежей не требуется.

Применяются стандартные коды налогового и отчетных периодов - 34 для календарного года и т.д., а также специальные коды:

- 50 - если фирма ликвидируется или радикально изменяет структуру и поле деятельности (реорганизуется);

- 95 - это последний период по старой форме налогообложения;

- 96 - особый код, применяющийся в последний период деятельности ИП, работавшего по «упрощенке».

Для налогоплательщиков, по каким-либо причинам утративших в течение года право на работу по «упрощенке», налоговым периодом становится тот отчетный период, в течение которого действовало право на УСН. Это значит, что если организация работала по «упрощенке», к примеру, до ноября текущего года, а потом лишилась этого права, то она должна подать декларацию по окончанию действия права на УСН, указав код отчетного периода девяти месяцев, т.е. 33.

При ЕНВД

Налоговым периодом, используемым при едином налоге на вмененный доход, является квартал. Он же считается и отчетным периодом. Вся отчетность по ЕНВД должна быть представлена в налоговую до 20 числа месяца

, который идет за кварталом - налоговым периодом, при этом налог фактически оплатить можно до 25 числа

.

Налоговым периодом, используемым при едином налоге на вмененный доход, является квартал. Он же считается и отчетным периодом. Вся отчетность по ЕНВД должна быть представлена в налоговую до 20 числа месяца

, который идет за кварталом - налоговым периодом, при этом налог фактически оплатить можно до 25 числа

.

Коды используются следующие:

- 21-24 включительно - от I до IV квартала (цифра 2 означает, что налоговый период - поквартальный, цифры от 1 до 4 - номер квартала соответственно);

- 51 - I квартал при ликвидации или реорганизации фирмы;

- 54 - II квартал;

- 55 - III;

- 56 - IV.

Цифра 5, на первой позиции в шифре налогового периода, всегда обозначает для сотрудников ФНС, что этот период в деятельности компании был последним. После него она была ликвидирована, в т.ч. с помощью процедуры банкротства, или реорганизована в другое предприятие, которое, возможно, будет применять уже иную налоговую ставку.

Правительством рассматривается вопрос об отмене ЕНВД в 2018 году.

По кварталам

При некоторых видах налогов используется различная цифровая кодировка отчетных периодов - кварталов. Это необходимо для облегчения автоматической обработки поданных деклараций в ФНС. Так, различают:

- Стандартные поквартальные коды по налогу на прибыль.

- Поквартальные коды «на прибыль» для КГН - консолидированных групп налогоплательщиков.

- Поквартальные коды при налоге на имущество организаций.

- Поквартальные коды при ЕНВД.

Так, в первом случае, 21 - маркировка I квартала, 31 - полугодия, 33 - 9 месяцев. Для КГН эти периоды маркируются диапазоном цифр 13-15 соответственно.

При уплате налога на имущество (имеется в виду недвижимое) применяется следующая кодировка кварталов :

- 21 - первый;

- 17 - второй,

- 18 - третий,

- 51 - первый квартал, если после него предприятие реорганизуется/ликвидируется;

- 47 - второй;

- 48 - третий при ликвидации/реорганизации.

При УСН действуют те же коды периодов, что при выплате налога на прибыль, т.е. 21, 31, 33 - кварталы, 34 - календарный год.

При ЕНВД (едином налоге на вмененный доход) I-IV кварталы обозначаются в декларации как 21-24, кроме случаев, если этот налоговый период в истории фирмы - последний. Тогда применяется кодировка 51 - для первого, 54, 55, 56 - для второго, третьего и четвертого кварталов.

Представление декларации

Помимо кода периода в декларацию требуется вписать еще и код ее способа, а также места представления.

По способу

- 01 - декларация на бумаге, прислана по почте заказным письмом;

- 02 - на бумаге, представлена в ИФНС лично;

- 03 - на бумаге, продублированная на электронном носителе;

- 04 - декларация заверена и отправлена через интернет;

- 05 - другое;

- 08 - декларация на бумаге, отправлена по почте, но с приложением копии на электронном носителе;

- 09 - на бумаге, с применением штрих-кода (подана лично);

- 10 - на бумаге со штрих-кодом, отправлена почтой.

По месту

Существует три кода, применяемых при заполнении деклараций на налог на прибыль, имущество, при УСН или ЕНВД. Код 120 - по месту жительства ИП, код 210 - по месту, где юридически находится российская организация, код 215 - по юридическому адресу организации-правопреемницы какой-то иной фирмы, которая не входит в числе крупнейших налогоплательщиков.

Кодов для ЕНВД по месту представления больше. При едином вмененном налоге на доход могут использоваться:

- 214 - когда декларация представляется там, где находится российская организация, не обладающая статусом « »;

- 245 - по месту деятельности иностранной компании, осуществляющейся с помощью официального представительства в РФ;

- 310 и 320 - по месту деятельности российского предприятия или ИП соответственно;

- 331-333 - для иностранных фирм, работающих через собственное отделение в России, через иную организацию либо при посредничестве физического лица (применяются редко).

Для других видов налогов используются другие коды, правила их применения регламентируются приказами Федеральной налоговой службы или иными нормативными актами.

Нормативные акты

Основной документ, устанавливающий коды для налоговых периодов, это Налоговый кодекс с Приложениями к нему. Кроме того, периодически выходят Приказы ФНС, создающие, изменяющие либо отменяющие определенные формы, кодировки.

Код 34 был утвержден Приказом ФНС России №ММВ-7/3-600 от 26.11.2014, коды по ЕНВД — Приказом ФНС России №ММВ-7/3-353 от 04.07.2014 (внесены изменения 22.12.2015), и так далее.

Периодически выходят новые нормативные акты, изменяющие, дополняющие или отменяющие старые, поэтому необходимо тщательно контролировать ход изменения нормативной базы, чтобы не допускать ошибок при исчислении и уплате налогов.

Отчетный период

Для каждого вида налога он устанавливается отдельно. Если им является месяц или квартал, то, как правило, декларация должна быть подана, а налог — уплачен в течение следующего месяца. Он, в отличие от налогового периода, определяет авансовые платежи в счет налога целиком.

Для каждого вида налога установлены свои отчетные сроки. Для налогов и сборов, в которых отчетным периодом является год, например, 2018, декларацию по прибыли необходимо сдать до 28 марта, по имущество - до 30 марта, по УСН - до 31 марта 2019 года.

Изменения в налоговом законодательстве на 2018 год представлены в данном видео.

Исключением являются ситуации, когда такое имущество перешло в собственность компании в результате двусторонней сделки между различными организациями, которые осуществляют совместную деятельность. Кроме этого, льготу нельзя получить в случае реорганизации компании. Льготным имуществом являются еще и те объекты, которые были приобретены через посредников, то есть людей, не зависящих от организации ни в каких вопросах. Коды: Код 34 Календарный год. 50 Описывает последний отчетный период при ликвидации или реорганизации компании. 1 Преобразование. 2 Соединение или слияние. 3 Разделение. 5 Это присоединение. 6 Разделение и одновременное присоединение. 0 Полная ликвидация. 213 Подача по месту учета. 214 Подача по месту регистрации организации. 215 Подача по месту, где находится имущество. 216 Подача по месту, где находится имущество крупных налогоплательщиков.

Приложение n 5

О том, какие это коды, рассказывается ниже. Общие требования Приказом Федеральной Налоговой службы установлены главные требования, которые предъявляются к налогоплательщику при заполнении налоговой декларации и налогового расчёта на кадастровое имущество. Среди них стоит отметить следующие:

- Стоимостные показатели описываются полными рублями.

Например, если сумма менее пятидесяти копеек, то она отбрасывается, если больше, то округляется в большую сторону. - Титульный лист является первой страницей в сквозной нумерации.

- Использование корректирующих жидкостей или иных средств для маскировки неточностей и ошибок категорически запрещается.

- Налоговая декларация не должна быть напечатана на бумаге с двух сторон.

Код вида имущества 03

Внимание

Созданы все условия для того, чтобы развивались отрасли хозяйства и все социальные сферы. Однако помимо этого практически любая организация, которая располагает каким-либо движимым имуществом на своем балансе, может получить льготы в уплате налога.

Исключением являются ситуации, когда такое имущество перешло в собственность компании в результате двусторонней сделки между различными организациями, которые осуществляют совместную деятельность. Кроме этого, льготу нельзя получить в случае реорганизации компании.

Льготным имуществом являются еще и те объекты, которые были приобретены через посредников, то есть людей, не зависящих от организации ни в каких вопросах. Кому и куда сдавать По налогу на имущество рассчитываются с институтом Федеральной налоговой службы.

Код вида имущества и новый отчет по имуществу.

При этом строка 030 будет заполняться только в случае, если сумма исчисленного за налоговый период налога будет превышать сумму авансовых платежей, исчисленных в течение налогового периода. В противном же случае заполняется строка 040. В соответствующих строках 020 - 140 по графам 3 и 4 отражаются сведения об остаточной стоимости основных средств за налоговый период по состоянию на 1-е число каждого месяца налогового периода и на конец налогового периода (на 31 декабря).

Инфо-ПравоНалог на имущество `2017: новые формы, форматы и порядок заполнения декларации и расчета 2.3. Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа.

Порядковый номер страницы записывается в определенном для нумерации поле («Стр.») слева направо, начиная с первого (левого) знакоместа, следующим образом: для первой страницы «001»; для десятой страницы, соответственно, «010».

Как выбрать коды декларации по налогу на имущество за 2018 год

Сдавать коды деклараций по налогу на имущество в 2018 году нужно в следующие организации:

- В случае, когда местонахождение главного офиса совпадает с местом, где располагается все имущество организации, то налогоплательщику необходимо сдать лишь одну налоговую декларацию. В ней обязательно нужно указать ОКТМО территории, на которой была осуществлена регистрация предприятия.

- В случае, когда внутри компании имеется обособленное от других подразделение, на балансе которого числится какое-либо подвергаемое налогообложению имущество, то налоговый расчет необходимо направить в налоговую службу по месту регистрации предприятия.

Порядок заполнения декларации

Важно

Налоговый расчет по авансовому платежу по налогу на имущество организаций Раздел 2. Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению Код вида имущества Указывается код вида имущества, в отношении которого заполняется Раздел 2 Расчета.

При заполнении Раздела 2 Расчета в отношении объектов недвижимого имущества ЕСГС по строке «код вида имущества» делается отметка 1. При заполнении Раздела 2 Расчета в отношении объекта недвижимого имущества российской организации, имеющего место фактического нахождения на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации), по строке «код вида имущества» делается отметка 2.

Код вида имущества 03

Подача по месту расположения обособленного предприятия, на балансе которое имеется облагаемое налогом имущество. 245 Подача по месту учета иностранной фирмы. 281 Подача по месту, где находится недвижимость. 01 Подача осуществляется в бумажном виде через почтовое отделение. 02 Подача осуществляется в бумажном виде лично или через представителя. 03 Подача осуществляется в бумажном виде и на любом съемном носителе лично. 04 Подача осуществляется в электронном виде с применением электронной подписи. 05 Другое. 08 Подача осуществляется в бумажном виде и на любом съемном носителе через почтовое отделение. 09 Подача осуществляется на закодированной штрих-кодом бумаге лично. 10 Подача осуществляется на закодированной штрих-кодом бумаге через почтовое отделение. 21 Отчетный период – квартал. 17 Отчетный период – полугодие. 18 Отчетный период – третий квартал.

Включаются в декларацию только те основные средства, которые признаются объектом налогообложения. Имущество, таковым не являющееся (в частности, движимое имущество, принятое к учету в 2013 году), в декларации не отражается.

Если организация пользуется льготой, то по строке 160 записывают код льготы, установленный в приложении 6 к Порядку заполнения декларации, утвержденному приказом № ММВ-7-11/895. Об этом сказано в пунктах 5.1–5.3 Порядка заполнения декларации, утвержденного приказом № ММВ-7-11/895.

Аналогичные разъяснения даны в письмах ФНС России от 12 февраля 2013 г. № БС-4-11/2301, от 13 марта 2012 г. № БС-4-11/4175. не имеющие постоянных представительств в России; имеющие представительства в России по имуществу, которое расположено в России, но не связано с их деятельностью через представительства.

Код вида имущества 03 в декларации по налогу на имущество 2018

Федерации либо в российской части (российском секторе) дна Каспийского моря, используемое при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ Объекты недвижимого имущества, имеющего место фактического нахождения на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации) (за исключением имущества с кодом 07) Порядок заполнения декларации Показатель «Сумма налога, подлежащая уплате в бюджет» по итогам налогового периода, определяется как разница между суммой налога, исчисленного за налоговый период, и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

Код вида имущества 03 что это

Форма декларации по налогу на имущество (электронный формат) и порядок ее заполнения утверждены приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895 (далее – приказ № ММВ-7-11/895).

- раздел 3 «Определение налоговой базы и исчисление суммы налога за налоговый период по объекту недвижимого имущества иностранной организации, не относящемуся к ее деятельности в Российской Федерации через постоянное представительство».

- раздел 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства»;

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет по данным налогоплательщика»;

Декларация имеет сквозную нумерацию страниц.

Проставить верные очень важно, поскольку в противном случае вся проделанная бухгалтером работа сойдет на нет и инспекция откажет в приеме отчета. Поэтому рассмотрим детально кодовые показатели декларации по налогу на имущество.

Значение

Сразу заметим, что при заполнении некоторых реквизитов декларации по налогу на имущество за 2016 год нужно вписывать не конкретные суммовые значения (например, остаточная стоимость на конец месяца), а проставлять определенные коды.

По общему правилу все коды декларации по налогу на имущество нужны для упрощения. Чтобы:

- не перегружать заполненный отчет;

- специальные программы могли проверить данную декларацию более оперативно.

Актуальная форма

За 2016-й год все компании – плательщики налога на имущество должны заполнить бланк, принятый приказом налоговой службы России от 24 ноября 2011 года № ММВ-7-11/895. На нашем сайте этот бланк можно .

Теперь разберемся, какие именно проставлять коды в декларации по налогу на имущество за 2016 год. Обратите внимание, что иногда ФНС пересматривает их состав, поэтому необходимо использовать только актуальные коды.

Значения

Полный перечень кодов для декларации по налогу на имущество компаний можно найти в том же приказе ФНС от 24.11.2011 № ММВ-7-11/895, который утвердил бланк данного отчета.

Основные коды присутствуют уже на первом листе декларации по налогу на имущество:

Пару слов о коде налогового органа. Его первые две цифры обозначают код вашего региона, а вторые две – номер налогового органа. Его берут из свидетельства о государственной регистрации. Уточнить данный код можно с помощью сервисов официального сайта налоговой службы России – www.nalog.ru.

Налоговый период

На основании п. 3 ст. 386 НК РФ декларацию по налогу на имущество сдают только по итогам налогового периода. А он составляет календарный год (п. 1 ст. 379 НК РФ). Поэтому практически всегда код периода декларации по налогу на имущество имеет значение – 34.

Перестройка организационной формы

Данный код показывает налоговикам, к кому перешло имущество в результате реорганизационных мер. Стало его больше у предприятия либо меньше.

Место подачи

| Код | Расшифровка |

| 213 | По месту учета (крупнейшие плательщики) |

| 214 | По месту нахождения предприятия (не крупнейший плательщик) |

| 215 | По месту нахождения правопреемника (не крупнейший плательщик) |

| 216 | По месту учета правопреемника (крупнейший плательщик) |

| 221 | По месту «обособки» с отдельным балансом |

| 245 | По месту налогового учета в РФ инофирмы |

| 281 | По месту нахождения недвижимости (по которой действует особый порядок расчета и перечисления налога) |

Как видно, в большинстве случаев в декларации фигурирует код 214 либо 221.

Порядок подачи

| Код | Расшифровка |

| 01 | На бумаге (почтой) |

| 02 | На бумаге (лично) |

| 03 | На бумаге и съемном носителе (лично) |

| 04 | По ТКС с электронной подписью |

| 05 | Другое |

| 08 | На бумаге и съемном носителе (почтой) |

| 09 | На бумаге со штрих-кодом (лично) |

| 10 | На бумаге со штрих-кодом (почтой) |

Напомним, что плательщики налога на имущество вольны выбирать способ подачи декларации в налоговую инспекцию.

Тип имущества

| Код | Расшифровка |

| 1 | Объекты единой газовой системы (кроме кода 6) |

| 2 | Недвижимость, расположенная в разных регионах РФ либо в России и ее территориальном море (на континентальном шельфе, в исключительной экономической зоне) |

| 3 | Все случаи, кроме кодов 1, 2, 4, 5 и 6 |

| 4 | Имущество отечественной организации за рубежом, с которого уплачен аналогичный иностранный налог |

| 5 | Имущество резидента Особой экономической зоны в Калининградской области, которое создано или приобретено в рамках этого проекта |

| 6 | Ж/д пути общего пользования Магистральные трубопроводы ЛЭП Сооружения, без которых эти объекты не могут нормально функционировать |

Очевидно, что в большинстве случаев в декларации по налогу на имущество указывают общий код – 3.

Льготы

Самое большое количество кодов имеют льготы по налогу на имущество. Правда, почти все из них – узкоспециализированные. Поэтому большинство плательщиков данного налога не имеют права использовать их. Приведем самые реальные.

| Код | Расшифровка | Основание по НК РФ |

| 2010226 | Основной вид деятельности – производство фармацевтической продукции (в отношении имущества, на котором идет производство ветеринарных иммунобиологических препаратов для борьбы с эпидемиями и эпизоотиями) | П. 4 ст. 381 |

| 2010236 | Сооружения – неотъемлемые технологические части федеральных автотрасс | П. 11 ст. 381 |

| 2010253 | Резиденты промышленно-производственной особой экономической зоны. Имущество служит для целей это зоны. Срок льготы – 10 лет с момента постановки имущества на учет. | П. 17 ст. 381 |

| 2010331 | Имущество специализированных протезно-ортопедических предприятий | П. 13 ст. 381 |

| 2010332 | Имущество коллегий адвокатов, адвокатских бюро и юридических консультаций | П. 14 ст. 381 |

| 2010336 | Участники проекта «Сколково» | П. 20 ст. 381 |

| 2010337 | Организации – в отношении новых объектов с высокой энергетической эффективностью (есть перечень Правительства РФ) | П. 21 ст. 381 |

| 2010338 | Организации – в отношении новых объектов с высоким классом энергетической эффективности | П. 21 ст. 381 |

| 2010401 | Ставка 0% первые 6 лет для резидентов Особой экономической зоны в Калининградской области – в отношении имущества в рамках инвестпроекта | П. 3 ст. 385.1 |

| 2010402 | Половина от ставки налога в Калининградской области – с 7-го по 12-й год резидентства | П. 4 ст. 385.1 |

| 2012000 | Дополнительные льготы от регионов (кроме следующих двух льгот) | П. 2 ст. 372 |

| 2012400 | Дополнительные льготы от регионов в виде снижения ставки налога для отдельной категории плательщиков | П. 2 ст. 372 |

| 2012500 | Дополнительные льготы от регионов в виде уменьшения налога к уплате | П. 2 ст. 372 |

| 2014000 | Льготы и освобождения согласно международным соглашениям РФ | Статья 7 |

Особые коды

На первом листе декларации код вида деятельности по ОКВЭД проставляют на основе ОК 029-2014 (КДЕС Ред. 2). Это сокращенное название Общероссийского классификатора видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст).

Уточнить этот код можно с помощью запроса данных ЕГРЮЛ на официальном сайте налоговой службы России – www.nalog.ru.

Что касается кодов ОКТМО, то их берут из ОК 033-2013 – Общероссийского классификатора территорий муниципальных образований. Он принят приказом Росстандарта от 14.06.2013 № 159-ст.

Определиться с последним кодом так же поможет специальный ресурс сайта ФНС:

С отчетности за 2017 год утверждены: новые формы налоговой декларации и расчета по авансовому платежу по налогу на имущество организаций, порядок их заполнения и электронный формат (приказ Федеральной налоговой службы №ММВ-7-21/271@ от 31.03.2017).

Прежние формы налоговой декларации и налогового расчета а также порядок их заполнения и электронные форматы, утвержденные приказом ФНС России от 24.11.2011 № ММВ-7-11/895, утратят силу с 13.06.2017.

Новая форма декларации применяется в обязательном порядке начиная с отчетности за налоговый период – 2017 год. Ее также можно использовать при ликвидации (реорганизации) организации в 2017 году до 13.06.2017 (письмо ФНС России от 14.04.2017 № БС-4-21/7139@).

А новая форма налогового расчета по авансовому платежу разрешена к применению по инициативе налогоплательщика, начиная с расчетов за I квартал 2017 года – если необходимо заполнить расчет с учетом вступивших в силу изменений по налогу на имущество организаций.

Кто сдает отчетность

Отчитываться по новым формам должны организации, имеющие имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК РФ). Для российских организаций к облагаемому имуществу относится (п. 1 ст. 374, п. п. 1, 7 ст. 378.2 НК РФ):

- движимое имущество и недвижимое имущество, отраженное в бухгалтерском учете (в т. ч. переданное в аренду, во временное владение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению);

- недвижимость из утвержденного в субъекте РФ перечня объектов, облагаемых по кадастровой стоимости, а именно: административно-деловые центры и торговые центры (комплексы) и помещения в них, офисы, торговые объекты, объекты общественного питания и бытового обслуживания, а также жилые дома и жилые помещения, не отраженные в бухгалтерском учете в качестве основных средств.

При этом не облагаются налогом на имущество организаций объекты, перечисленные в пункте 4 статьи 374 Налогового кодекса РФ, в том числе:

- земельные участки и иные объекты природопользования;

- объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов РФ федерального значения;

- суда, зарегистрированные в Российском международном реестре судов;

- основные средства, включенные в первую или во вторую и т. д.

Что изменилось в расчете по авансовым платежам

На всех страницах расчета изменились штрих-коды, а поле для указания ИНН сокращено с 12 до 10 знаков. Принципиальные новшества затронули титульный лист, разделы 2 и 3. Кроме того, появился новый раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости».

Титульный лист расчета

Во-первых, больше не нужно указывать по Общероссийскому классификатору видов экономической деятельности.

Во-вторых, изменились коды отчетных периодов (см. таблицу 1).

Таблица 1

Изменение кодов отчетных периодов в расчете авансового платежа

Раздел 2 расчета

В отличие от прежней формы расчета, раздел 2 следует заполнить отдельно еще и по:

- магистральным газопроводам, объектам газодобычи, объектам производства и хранения гелия;

- иным объектам, необходимым для обеспечения функционирования объектов недвижимого имущества магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия.

- объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской области;

Кроме того, изменились и стали двузначными коды вида имущества, необходимые для заполнения строки 001 раздела 2 расчета. В частности, теперь установлены отдельные коды:

- 11 – для объектов недвижимого имущества, включенных в перечень объектов, налоговая база в отношении которых определяется

Добавлены новые коды налоговой льготы, необходимые для заполнения строки 130 раздела 2 расчета, а именно:

- 2010257 – для движимого имущества, принятого с 01.01.2013 на учет в качестве основных средств (за исключением железнодорожного подвижного состава, произведенного начиная с 01.01.2013), принятых на учет в результате реорганизации или ликвидации юридических лиц или передачи, включая приобретение, имущества между взаимозависимыми лицами;

- 2010258 – в отношении имущества, учитываемого на балансе организации – участника свободной экономической зоны (СЭЗ), созданного или приобретенного в целях ведения деятельности на территории СЭЗ и расположенного на территории данной СЭЗ, в течение 10 лет с месяца, следующего за месяцем принятия на учет указанного имущества.

Появилась новая строка 175 для указания коэффициента Кжд.

Она заполняется в случае указания кода 09 по строке 001 раздела 2 расчета – в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью, впервые принятых на учет в качестве объектов основных средств, начиная с 01.01.2017.

Раздел 2.1 расчета

Данный раздел должны будут заполнять российские и иностранные организации в отношении недвижимости, указанной в разделе 2 расчета, облагаемой налогом на имущество по среднегодовой стоимости.

Раздел 3 расчета

Теперь по строке 001 нужно указывать код вида имущества. Об изменениях по этому коду мы рассказали в комментарии к разделу 2 расчета.

По строке 030, заполняемой только в случае нахождения объекта недвижимости, облагаемого по кадастровой стоимости, в общей (долевой или совместной) собственности, указывается доля организации в праве на объект недвижимости.

А строка 035 заполняется в отношении помещения, кадастровая стоимость которого не определена, и при этом определена здания, в котором расположено помещение.

По данной строке указывается доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет в общей площади здания.

В связи с добавлением вышеназванных строк перенумерованы существовавшие ранее строки 020 «Кадастровая стоимость на 1 января налогового периода» и 030 «в том числе необлагаемая налогом кадастровая стоимость».

При заполнении строки 040 раздела 3 расчета нужно учесть новшества по кодам налоговой льготы.

Как заполнить расчет

Как заполнить новую форму расчета по авансовому платежу по налогу на имущество организаций, покажем на числовом примере. В нем мы будем заполнять расчет по авансовому платежу за полугодие (II квартал).

ПРИМЕР 1. РАСЧЕТ ПО АВАНСОВОМУ ПЛАТЕЖУ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ ЗА ПОЛУГОДИЕ

Пример 1. Расчет по авансовому платежу по налогу на имущество организаций за полугодие

ООО «Вектор» находится в городе Архангельске, код по ОКТМО – 11 701 000.

На балансе организации числится движимое и недвижимое имущество – основные средства, признаваемые объектами налогообложения, остаточная стоимость которых составляет:

на 01.01.2017 – 1 200 000 руб.;

- на 01.02.2017 – 2 300 000 руб.;

- на 01.03.2017 – 2 200 000 руб.;

- на 01.04.2017 – 2 800 000 руб.;

- на 01.05.2017 – 2 700 000 руб.;

- на 01.06.2017 – 2 600 000 руб.;

- на 01.07.2017 – 2 500 000 руб.

Эти данные бухгалтер «Вектора» отразил по строкам 020 – 080 в графе 3 раздела 2 расчета.

У организации нет льгот, поэтому графу 4 раздела 2 расчета бухгалтер не заполняет.

Средняя стоимость имущества за отчетный период (строка 120) составляет:

(1 200 000 руб. + 2 300 000 руб. + 2 200 000 руб. + 2 800 000 руб. + 2 700 000 руб. + 2 600 000 руб. + 2 500 000 руб.) : 7 = 2 328 571 руб.

Организация не пользуется льготами по налогу на имущество. Поэтому во всех строках, где отражают данные о льготах, бухгалтер поставил прочерки.

Ставка налога, которая действует в Архангельске, составляет 2,2%. Ее бухгалтер вписал в строку 170 раздела 2 расчета.

Сумма авансового платежа за полугодие (строка 180) равна:

2 328 571 руб. (строка 120) × 2,2 (строка 170) : 100: 4 = 12 807 руб.

Остаточная стоимость объектов основных средств, относящихся к движимому имуществу, на 01.07.2017 составляет 1 200 000 руб.

Остаточная стоимость недвижимых основных средств организации на 01.07.2017 составила 1 300 000 рублей (2 500 000 руб. – 1 200 000 руб.). Эта сумма отражена в строке 050 раздела 2.1 расчета.

В собственности организации есть офисное здание в Архангельске, код по ОКТМО – 11 701 000. Здание включено в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость. Его условный кадастровый номер 22:00:0000000:10011. Кадастровая стоимость здания – 45 000 000 руб. Льгот, установленных региональным законодательством, организация также не имеет.

Ставка налога на имущество организаций по офисному зданию в 2017 году составляет 2,2%.

Сумма авансового платежа за полугодие равна 247 500 руб. (45 000 000 руб. × 2,2% : 4).

Эти данные фирма отразила в разделе 3 расчета.

Общая сумма авансового платежа по налогу на имущество организаций за полугодие, отраженная в разделе 1 расчета по строке 030, равна 260 307 руб. (12 807 + 247 500).

Пример заполнения расчета по авансовому платежу

Что изменилось в декларации

На всех страницах декларации изменились штрих-коды, а поле для указания ИНН сокращено с 12 до 10 знаков. Принципиальные новшества затронули титульный лист, разделы 2 и 3. Кроме того, появился новый раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости».

Титульный лист

На титульном листе больше не нужно указывать код экономической деятельности по классификатору ОКВЭД.

Раздел 2

В отличие от прежней формы декларации, раздел 2 следует заполнить отдельно еще и:

- по магистральным газопроводам, объектам газодобычи, объектам производства и хранения гелия;

- по иным объектам, необходимым для обеспечения функционирования объектов недвижимого имущества магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия.

Для перечисленных объектов должны одновременно выполняться три условия:

- объекты впервые введены в эксплуатацию в налоговые периоды (календарные годы) начиная с 01.01.2015;

- объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской областей;

- объекты в течение всего календарного года находятся в собственности организаций, реализующих газ российским потребителям.

Кроме того, изменились и стали двузначными коды вида имущества, необходимые для заполнения строки 001 раздела 2 декларации. В частности, теперь установлены отдельные коды:

- 07 – для имущества, расположенного во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ;

- 08 – для вышеназванных объектов, связанных с добычей газа;

- 09 – для железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью;

- 10 – для магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов;

- 11 – для объектов недвижимого имущества, включенных в перечень объектов, налоговая база в отношении которых определяется как кадастровая стоимость;

- 12 – для недвижимого имущества иностранной организации, налоговая база в отношении которого определяется как кадастровая стоимость, за исключением имущества с кодами 11 и 13;

- 13 – для жилых домов и жилых помещений, не отраженных в бухгалтерском учете в качестве объектов основных средств.

Добавлены новые коды налоговой льготы, необходимые для заполнения строки 160 раздела 2 декларации, а именно:

- 2010257 – для движимого имущества, принятого с 01.01.2013 на учет в качестве основных средств (за исключением железнодорожного подвижного состава, произведенного начиная с 01.01.2013), принятых на учет в результате реорганизации или ликвидации юридических лиц или передачи (включая приобретение) имущества между взаимозависимыми лицами;

- 2010258 – в отношении имущества, учитываемого на балансе организации – участника свободной экономической зоны (СЭЗ), созданного или приобретенного в целях ведения деятельности на территории СЭЗ и расположенного на территории данной СЭЗ, в течение 10 лет с месяца, следующего за месяцем принятия на учет указанного имущества;

- 2010340 – в отношении имущества, расположенного во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ.

Появилась новая строка 215 для указания коэффициента Кжд.

Она заполняется в случае указания кода 09 по строке 001 раздела 2 декларации – в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью, впервые принятых на учет в качестве объектов основных средств, начиная с 01.01.2017.

Раздел 2.1

Данный раздел должны будут заполнять российские и иностранные организации в отношении недвижимости, указанной в разделе 2 декларации, облагаемой по среднегодовой стоимости.

Раздел 3

Теперь по строке 001 нужно указывать код вида имущества. Об изменениях по этому коду мы рассказали в комментарии к разделу 2 декларации.

Таблица 2

Изменения по заполнению строк раздела 3 декларации

| Код строки | Стало | Было |

| 030 | Заполняется только в случае нахождения объекта недвижимости, облагаемого по кадастровой стоимости, в общей (долевой или совместной) собственности. Следует указать долю организации в праве на объект недвижимости | Заполнялась только иностранными организациями в декларации за 2013 год. Следовало указать инвентаризационную стоимость объекта недвижимости иностранной организации по состоянию на 0101.2013 |

| 035 | Заполняется в отношении помещения, кадастровая стоимость которого не определена, и при этом определена кадастровая стоимость здания, в котором расположено помещение. Следует указать долю кадастровой стоимости здания, в котором находится помещение, соответствующую доле, которую составляет площадь помещения в общей площади здания | Следовало указать не облагаемую налогом на имущество инвентаризационную стоимость объекта недвижимости иностранной организации по состоянию на 01.01.2013 |

Как заполнить декларацию

Как заполнить новую форму налоговой декларации по налогу на имущество организаций, покажем на числовом примере.

В нем мы будем заполнять декларацию по итогам 2017 года. Все числовые показатели условные.

ПРИМЕР 2. ОТЧИТЫВАЕМСЯ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Продолжим условие примера 1. Допустим, остаточная стоимость основных средств, признаваемых объектами налогообложения, составила:

на 01.08.2017 – 2 400 000 руб.;

- на 01.09.2017 – 2 300 000 руб.;

- на 01.10.2017 – 2 500 000 руб.;

- на 01.11.2017 – 2 400 000 руб.;

- на 01.12.2017 – 2 300 000 руб.;

- на 31.12.2017 – 2 200 000 руб.

Данные об остаточной стоимости за период с 01.01.2017 по 31.12.2017 бухгалтер «Вектора» отразил по строкам 020 – 140 в графе 3 раздела 2 декларации.

Остаточная стоимость недвижимых основных средств организации на 31.12.2017 составила 1 560 000 руб. Эта сумма отражена в строке 141 раздела 2 декларации. У организации нет льгот, поэтому графу 4 строки 141 бухгалтер не заполнил.

Среднегодовая стоимость имущества (строка 150) составляет:

(1 200 000 руб. + 2 300 000 руб. + 2 200 000 руб. + 2 800 000 руб. + 2 700 000 руб. + 2 600 000 руб. + 2 500 000 руб. + 2 400 000 руб. + 2 300 000 руб. + 2 500 000 руб. + 2 400 000 руб. + 2 300 000 руб. + 2 200 000 руб.) : 13 = 2 338 462 руб.

Налоговую базу (строка 190) бухгалтер рассчитал так:

2 338 462 руб. (строка 150) – 0 руб. (строка 170) = 2 338 462 руб.

Сумма налога за налоговый период 2017 года (строка 220) равна:

2 338 462 руб. (строка 190) × 2,2 (строка 210) : 100 = 51 446 руб.

В течение 2017 года были исчислены авансовые платежи по налогу:

За I квартал 2017 года – 11 688 руб.;

- за полугодие 2017 года – 12 807 руб.;

- за девять месяцев 2017 года – 12 925 руб.

Сумма авансовых платежей составила:

11 688 + 12 807 + 12 925 = 37 420 руб.

Сумма налога по основным средствам к доплате по итогам 2017 года – 14 026 руб. (51 446 – 37 420).

Остаточная стоимость объектов основных средств, относящихся к движимому имуществу, на 31.12.2017 составляет 1 050 000 руб. По офисному зданию, облагаемому налогом по кадастровой стоимости, за 2017 год организация заплатила авансовые платежи в размере 742 500 руб. (45 000 000 руб. × 2,2% : 4 × 3).

Сумма налога, исчисленная за год, равна 990 000 руб. (45 000 000 руб. × 2,2%).

Сумма налога по офисному зданию к доплате по итогам 2017 года – 247 500 руб. (990 000 – 742 500).

Общая сумма налога на имущество организаций, отраженная в разделе 1 декларации, равна 261 526 руб. (14 026 + 247 500).

Пример заполнения декларации

Как сдать расчет и декларацию

Организациям, не являющимся крупнейшими налогоплательщиками, следует отчитываться в налоговые инспекции (п. 1 ст. 386 НК РФ):

- по месту нахождения организации;

- по месту нахождения каждого имеющего отдельный баланс;

- по месту нахождения каждого объекта недвижимого имущества, в отношении которого установлен отдельный порядок исчисления и уплаты налога.

Если в субъекте РФ действуют отчетные периоды по налогу на имущество организаций, то отчитаться по авансовым платежам следует не позднее 30 календарных дней с даты окончания соответствующего отчетного периода (п. 2 ст. 379, п. 2 ст. 386 НК РФ):

- первого квартала, полугодия или девяти месяцев календарного года – при налогообложении имущества по среднегодовой стоимости;

- первого квартала, второго квартала и третьего квартала календарного года – при налогообложении имущества по кадастровой стоимости.

При этом, если последний день срока приходится на выходной или нерабочий праздничный день, окончание срока переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Значит, сдать расчет нужно:

- за I квартал 2017 года – не позднее 02.05.2017 (с учетом переноса срока, выпадающего на выходной день);

- за полугодие или за II квартал 2017 года – не позднее 31.07.2017 (с учетом переноса срока, выпадающего на выходной день);

- за девять месяцев или за III квартал 2017 года – не позднее 30.10.2017.

Обратите внимание: если первичный расчет по авансовым платежам за отчетные периоды 2017 года организация сдала по новой форме, то уточненные расчеты за указанные периоды также следует представлять по форме, утвержденной комментируемым приказом (письмо ФНС России от 14.04.2017 № БС-4-21/7145).

Срок для сдачи декларации за 2017 год – не позднее 30.03.2017 (п. 3 ст. 386 НК РФ).

Представить расчет по авансовому платежу организация может:

- в канцелярию налоговой инспекции;

- по почте – ценным письмом с описью вложения;

- в электронной форме по ТКС с усиленной квалифицированной

Банки Москвы

Разъяснено, какие коды периодов указывать в декларации по налогу на имущество организаций Код вида имущества 03 что означает

Кредиты

Как заполнить декларацию по налогу на прибыль Технология расчета авансов и оформления отчета

Газпромбанк