Представьте, какое впечатление на человека произведёт собеседник, который, рассказывая про себя, скажет: «Я зарабатываю, инвестируя в ценные бумаги ». Думаю, большинство людей будет смотреть на него, как на инопланетянина.

Кино и средства массовой информации создали впечатление, что все люди, зарабатывающие на акциях и облигациях, очень серьёзные и успешные, имеют кучу денег и являются чуть ли не гениями. Если не верите, просто включите канал RBK. От аналитиков, рассуждающих об акциях, индексах и т.д. просто веет профессионализмом.

Но, на самом деле, зарабатывать на ценных бумагах может любой и для этого не нужно тратить полжизни, изучая законы фондового рынка. Для этого вам можно будет нанять профессионала-управляющего, который будет покупать акции и облигации за вас и стараться обеспечить вам максимальный доход.

Для того, чтобы любой человек мог попробовать заработать на ценных бумагах с помощью управляющего, начав с минимальной суммы (можно найти фонды со стоимостью пая 300-500 рублей), были созданы ПИФы (Паевые инвестиционные фонды).

Что такое ПИФ?

ПИФ (Паевой инвестиционный фонд) – это вид инвестиций в доверительное управление. Это пул коллективных инвестиций, где инвестор покупает долю в имуществе фонда.

Фонд создаётся управляющей компанией, которая имеет соответствующую лицензию. Инвесторы вкладывают деньги в фонд и на их средства управляющая компания покупает активы (акции, облигации и т.д.)

Как это можно объяснить простым языком?

Предположим, есть 3 инвестора: Саша, Петя и Вася. У них есть деньги для инвестирования, но нет времени, опыта и знаний, которые позволили бы им самостоятельно инвестировать деньги в акции, облигации и прочие активы.

Для этого они нанимают управляющую компанию, которая будет заниматься покупкой и продажей активов, с целью получения прибыли. За это инвесторы будут платить вознаграждение управляющим.

Допустим, у Саши есть 500 000 рублей, у Пети 100 000 рублей, а у Васи 10 000 рублей, всего 610 000 рублей. Они объединяют свои деньги и создают фонд. После инвестирования они получают паи, пропорционально своим вложениям, которые удостоверяют их долю в фонде. Если мы предположим, что пай стоит 1 000 рублей, то Саша получит 500 паёв, Петя 100 паёв, а Вася 10 паёв, всего 610.

На вложенные средства управляющая компания покупает активы, например, акции российских компаний. Теперь предположим, что через некоторое время стоимость купленных акций выросла, значит и активы фонда тоже выросли, например, до 800 000 рублей.

После подорожания акций пай уже будет стоить не 1 000 рублей, а 800 000 / 610 = 1 311 рублей. Значит, если Петя решит выйти из фонда, то он получит 1 311 * 100 = 131 100 рублей. А вложил он 100 000 рублей, значит, его прибыль составит 31 100 рублей или 31,1%.

Виды ПИФов

ПИФы делятся на фонды облигаций, акций, недвижимости и смешенные.

- Фонд облигаций.

Доходность таких фондов в краткосрочной перспективе не высока, но при долгосрочном инвестировании они часто показывают доходность выше, чем ПИФы акций.

Из названия понятно, что в этом случае деньги вкладываются в облигации. Доходность данных фондов сравнима с банковскими депозитами. Но по сравнению с банками, у ПИФов есть один плюс. Если в банке вы забираете депозит раньше окончания срока инвестирования, то теряете большинство прибыли. Забрать деньги из фонда же вы можете в любое время, не теряя проценты.

Инвестирование в фонды облигаций влечёт за собой самые низкие риски, но и обеспечивает невысокую доходность.

- Фонд акций.

Инвесторы, которые хотят получить более высокие доходы от вложения денег, чаще всего выбирают именно этот вид фонда. ПИФы акций вкладывают средства в акции компаний. Они скупают акции, которые, как они считают, должны скоро подорожать и продают акции, которые достигли пика своей стоимости.

Вообще сам по себе рынок акций является самым рискованным, поэтому главным свойством этих ПИФов, наряду с высокой потенциальной доходностью, является высокий риск.

- Смешанный фонд (ПИФ смешанных инвестиций).

Для обеспечения максимальной доходности и минимальных рисков смешанные ПИФы используют принцип диверсификации. Они вкладывают средства в самые разнообразные активы. Это могут быть акции, облигации, недвижимость, произведения искусства и т.д. Они могут даже инвестировать в другие паевые инвестиционные фонды.

- Венчурные фонды.

Данные ПИФы делают ставки на самые рискованные акции. При таком виде инвестирования около 2/3 средств фонда просто сгорают. И лишь 1/3 приносит прибыль. Но прибыль получается такая, что с лихвой покрывает все убытки.

- Фонды недвижимости.

Как понятно из называния, данные ПИФы вкладывают деньги в недвижимость. Это может быть строительство объектов с нуля и последующая продажа или сдача в аренду. Так же это может быть покупка недвижимости и последующее её развитие (ремонт, перепланировка и т.д.) с целью продажи или сдачи в аренду.

Особенностью этого вида фонда является то, что ПИФы недвижимости являются закрытыми. То есть инвесторы вкладывают деньги единоразово и не смогут забрать средства раньше, чем закончится срок инвестирования. Деньги обычно вкладываются на 3-5 лет.

Организационное деление фондов:

- Открытые ПИФы. Особенностью данного вида фондов является то, что инвесторы могут покупать или продавать паи в любое время. Сделка осуществляется в течение 1-3 рабочих дней. Подходят для владельцев среднего капитала.

- Интервальные ПИФы. Покупать и продавать паи можно только в определённые интервалы времени, которые ещё называют окнами. Такие окна обычно открываются раз в квартал или раз в полгода.

- Закрытые ПИФы. Такие фонды подходят для долгосрочных инвестиций. Примером такого фонда является ПИФ недвижимости. Паи покупаются разово и их нельзя будет продать до завершения срока инвестирования.

Плюсы и минусы.

Плюсы:

- Удобная сумма для инвестирования. Те, кто хочет начать инвестирование в фондовый рынок с минимальных сумм, могут найти ПИФы с минимальной стоимостью пая от 300-500 рублей. Состоятельные же люди могут вкладывать суммы, исчисляемые миллионами.

- Быстрый вывод денег. Инвесторы могут вывести средства из паевых инвестиционных фондов в течение 1-3 рабочих дней.

- Нет потерь при незапланированном выводе. В отличие от банков, при выводе денег из открытых ПИФов вы не теряете накопленные проценты.

- Высокая доходность. Смешанные ПИФы и фонды акций могут обеспечить высокую доходность свыше 50% годовых.

- Профессионализм управляющих. В крупных фондах управляющие являются профессионалами высочайшего уровня. Ведь для того, чтобы обеспечить доход своим клиентам, управляющая компания вынуждена нанимать только лучших специалистов.

- Контроль государства над ПИФами . Деятельность паевых инвестиционных фондов контролируется государством, поэтому мошенничество со стороны управляющий компании исключено.

- Налоговый агент. Все налоги, которые инвестор должен оплатить при получении денег от инвестирования в ПИФы, управляющая компания платит за него. То есть человеку не нужно будет подавать декларацию в налоговую, компания сделает это за него.

Минусы.

- Риски. Этот вид инвестирования влечёт за собой риски. Стоимость пая может уменьшаться из-за неудачного управления средствами.

- Сложность выбора ПИФа . Новичку будет сложно выбрать паевой фонд для инвестирования, который с максимальной вероятностью принесёт ему прибыль.

- Комиссия управляющему . За свою работу по управлению вашими средствами компания будет брать с вас комиссию. Размер комиссии колеблется от 0,5% до 5%.

Кому подойдёт инвестирование в ПИФы?

Давайте подумаем, какому человеку подойдёт инвестирование в паевые инвестиционные фонды?

- Нет кредитов и нет проблем с деньгами. Если у человека имеются проблемы с финансами, то не стоит вкладывать деньги в фонды. И уж тем более не стоит брать кредиты для того, чтобы заниматься инвестированием.

- Есть свободные деньги. Всегда нужно держать в голове одно из правил инвестирования: «Не инвестируйте сумму, которую не можете позволить себе потерять ».

- Используются другие способы инвестирования . Не стоит вкладывать весь свой портфель в ПИФы. Рекомендуется инвестировать в паевые фонды не более 40% от своего портфеля.

- Контроль над эмоциями . Что бы ни случилось, ваши действия должны управляться разумом, а не эмоциями. Нужно взвешивать каждый шаг, а не поступать импульсивно.

- Интерес к фондовому рынку . Вам должно нравиться то, чем вы занимаетесь. Только так вы сможете повышать свой профессионализм и свои доходы от этой деятельности.

Реальная доходность ПИФов.

Если вы думаете, что у всех управляющих есть мотивация показать максимальную доходность, то вы ошибаетесь. У большинства управляющих стоит задача просто побить индекс, с которым сравнивается результат работы их фонда. Если ПИФ инвестирует средства в акции российских компаний, то результаты сравниваются с индексом РТС. Это одна из причин невысокой доходности инвестирования в ПИФы.

Средняя доходность ПИФов облигаций обычно держится в районе 8-12% годовых. Доходность самых успешных фондов превышает 50% годовых. Но, можно увидеть, что множество ПИФов приносят своим клиентам убыток.

Как выбрать паевой инвестиционный фонд?

Риск.

Нужно понимать, что, чем выше потенциальная доходность фонда, тем выше будут и ваши риски. Поэтому определитесь, как сильно вы готовы рисковать.

Срок.

Если деньги могут понадобиться вам в ближайшее время, то лучше выбирать открытые фонды. Если вы решили сделать долгосрочную инвестицию, то в первую очередь смотрите на надёжность ПИФа и его доходность.

Доходность.

По законодательству фонды не могут обещать вам прибыль. Всё, что вы можете сделать, это посмотреть доходность фонда за предшествующие периоды и сравнить его с другими похожими ПИФами. Но учтите, что один год нельзя рассматривать, как надёжный показатель.

Сумма.

Если вы новичок и решили начать с небольшой суммы, то ищите такие фонды, с минимальной стоимостью одного пая.

На сегодняшний день самыми крупными и надёжными паевыми инвестиционными фондами являются: Сбербанк, Райффайзен, Альфа и Уралсиб.

Как происходит процедура инвестирования?

Для того, чтобы купить пай в одном из фондов, вам нужно приехать в офис управляющей компании или компании агента и подать заявку. Для оформления заявки вам понадобится паспорт и деньги на покупку пая. Если вы планирует оплатить покупку пая безналично, то вам понадобится только паспорт.

Если вы решили инвестировать в ПИФ Сбербанка или другого банка, то вам нужно будет прийти в любое из отделений этого банка для покупки пая.

Рекомендуется заранее ознакомиться с документацией и условиями инвестирования в ПИФ данной управляющей компании на её сайте. Не стесняйтесь позвонить в эту компанию и задать интересующие вас вопросы консультанту.

Не забудьте, что доход с инвестирования облагается налогом в 13%.

Фондовый рынок по-прежнему остается одним из самых доступных и прибыльных инструментов накопления капитала. Однако для покупки акций не у всех начинающих инвесторов хватает опыта и достаточной суммы для диверсификации. Поэтому ПИФы выступают самой популярной альтернативой фондовому рынку, так как позволяют пассивно инвестировать в различные российские ценные бумаги и прочие активы (золото, недвижимость или зарубежные акции) и получать доходность на хорошем уровне.

Самые доходные ПИФы по итогам 2018 года

Из 247 открытых фондов с прибылью закрыли год 175 проектов, а 76 позволили инвесторам получить доход размером более 10% годовых, а 25 – более 15%.

Естественно, цифры актуальны, если вкладывать средства с начала года. Значительная часть фондов подвержена волатильности, и купив паи на минимуме их стоимости, можно было заработать гораздо больше.

По итогам 2018 года самими доходными стали ПИФы, инвестирующие в акции развивающихся стран и акции технологического сектора.

Хорошо показали себя фонды, специализирующиеся на смешанных инвестициях (в портфелях в основном акции и облигации) и чисто «облигационные».

Для таких консервативных и безрисковых инструментов, как облигации, это очень хороший показатель (в данном случае часть портфеля составляют «мусорные облигации» с крупным купонным доходом, но низкой устойчивостью, т.ч. заработок фонды получили за счет балансирования между активами и грамотной диверсификации).

Стоит ли вкладываться только в доходные ПИФ

Среди неопытных инвесторов считается, что вкладывать средства стоит исключительно в доходные ПИФы. Поэтому они и ищут подобные рейтинги, пытаясь выбрать фонд с максимальной прибылью. Но стоит ли заострять внимание на этом показателе? Попробуем разобраться.

Как формируется доходность ПИФ

Доходность означает, что цена пая возросла с определенного значения в начале года до другого в конце. Инвестор, купивший пай по более низкой цене, в конце года продаст его с прибылью. Однако доходность в определенном году не означает, что в следующем инвестор получит такую же или приближенную к ней прибыль. Есть вероятность, что к концу следующего года пай вернется к прежней цене или опустится ниже.

Доходные ПИФы вырастают на определенной инвестиционной идее. Например, два года назад это были акции развивающихся стран (главным образом, входящих в БРИКС), а также акции технологического сектора (рост был обеспечен во многом благодаря популярности биткоина). В 2018 году этот тренд подугас из-за потери интереса к криптовалютам, началу торговых войн и замедлению мировой экономики.

Например, один из прибыльных фондов 2017 года Китай (УК Открытие) в 2018 году показал отрицательную доходность – стоимость пая упала с 2272 до 2182 руб., а 2019 год начался небольшим приростом до 2220 руб., но переспектива роста под сомнением из-за напряженных переговоров по торговым пошлинам.

Опираться на доходность прошлых лет при выборе ПИФа стоит с осторожностью. Проанализируйте, за счет чего была получена высокая прибыльность – грамотного управления или фонду просто повезло?

Если брать доходность в качестве ключевого критерия, рассматривайте ее в динамике и на более длительном промежутке, как минимум, на протяжении 3 года. Этот срок считается оптимальным временем держания паев в собственности – фонд успевает отработать и падения, и подъемы, и дает усредненную доходность. Важно, что при реализации таких паев не нужно будет платить подоходный налог.

Рейтинг доходности ПИФ на 2019 год

Статистика демонстрирует, что в трехлетнем восходящем тренде оказывают исключительно фонды акций, связанные с энергетикой или представляющие собой сбалансированный портфель из бумаг крупнейших компаний («голубых фишек»).

Стратегии данных фондов - консервативные или умеренные, волатильность не слишком сильная – средняя просадка не превышает 20%. Следовательно, можно рассчитывать на то, что и в следующие три года эти ПИФы продемонстрируют аналогичную доходность или гарантировано не потеряют в стоимости.

Как правильно выбрать ПИФ в 2019 году

Если вы хотите получать прибыль в долгосрочном периоде, при анализе доходности обращайте внимание на следующие факты:

- Систематичность прибыли – если из года в год инвестиции работают в плюс, шансы на успешное завершение следующего года велики;

- Размер просадок – консервативные стратегии предусматривают просадки не более 5-7%, умеренные – до 15-20%, если фонд допускает большие потери, с его управлением большие проблемы;

- Корреляция с бенчмарком – они должны идти примерно наравне, если график прибыльности фонда слишком сильно отличается от бенчмарка – это тревожный сигнал, свидетельствующий о проблемах в управлении – в идеале график ПИФа должен оторваться от индекса, но повторять его в общих чертах.

Для справки: бенчмарк простыми словами - это активы, по которым оценивают доходность. В их роли выступают избранные ценные бумаги или индексы, входящие с состав портфеля паевого фонда. Например ПИФ Сбербанка Сбалансированный использует в качестве бенчмарка с 1 января 2018 г. - 50% Индекс MCXCBITR / 50% Индекс МосБиржи.

При анализе потенциальной доходности фонда обращайте внимание на следующие аспекты:

- Состав активов. Наиболее устойчивые и доходные фонды – смешанного типа (облигации + акции), вложения в ПИФ акций традиционно наиболее прибыльные, но их паи более волатильны.

- Распределение активов. Следует обратить внимание, насколько диверсифицированы вложения и каковы перспективы самых крупных эмитентов. Если есть перевес, упавшая в цене акция может потянуть за собой весь портфель. Это справедливо для облигаций – одно дело, когда значительную часть активов составляют государственные облигации, другое – «мусорные» зарубежного рынка.

- Динамика активов. Отметьте, как часто управляющие «перетряхивают» портфель, избавляясь от невыгодных эмитентов, оставляют ли структуру неизменной, включаются ли новые наименования или состав активов не пересматривается (тревожный сигнал).

- Стоимость чистых активов. Если СЧА растет, желающих вложиться в ПИФ больше. На доходность СЧА влияет слабо, однако чем больше средств в распоряжении фонда, тем крупнее вложения он может сделать – это увеличивает шансы на положительный исход. Плюс, если крупный инвестор выведет свои деньги, управляющему не придется экстренно избавляться от активов, чтобы выплатить ему деньги – будут запасы.

- Стратегия. Наибольшую прибыль приносит агрессивная стратегия (вложения в акции или другие фонды), однако у стоимости пая здесь наибольшая волатильность. Стабильную, но небольшую прибыль приносят вложения в ПИФ облигаций. Если важно сохранить, а не преумножить капитал, выбирайте не самые доходные, а сами стабильные проекты.

- Команда. Вашими деньгами распоряжаются люди, поэтому профессионализм управляющих крайне важен. Если под контролем у команды есть несколько успешно работающих ПИФов, то выбранный вами получит хороший результат с большей вероятностью. Если успешный управляющий возглавил вновь созданный проект - это отличный шанс вложиться и заработать на его «раскрутке».

При краткосрочном вложении можно рассчитывать на сверхдоходы и инвестировать средства в фонды со спекулятивной стратегией. Но если вы рассчитываете на длительный срок, предпочитайте проекты с предсказуемой и стабильной доходностью.

Резюме

В целом, вместо попыток угадать, какой фонд в будущем будет самым выгодным и в какие ПИФы вкладываться в 2019 году, лучше произвести диверсифицированные вложения сразу в несколько ПИФов, возможно, даже в рамках одной управляющей компании. Например, в 3-4 фонда облигаций, в 2-3 - акций или смешанного типа и в любой недавно созданный с рисковой стратегией.

Паевой инвестиционный фонд (ПИФ) – это финансовый инструмент, который, на мой взгляд дилетанта, сейчас набирает обороты. Банковские работники начинают усиленно впаривать предлагать гражданам паи различных ПИФов дочерних их работодателям УК.

Люди, видя как падают ставки по банковским депозитам, и получая предложения банка о продлении вклада на новый срок с процентной ставкой существенно ниже чем они размещали ранее, начинают задумываться о том, что не пора ли им куда-нибудь еще разместить свои денежные средства.

А тут еще банковский работник дает выкладку о том, какой доход гражданин получил бы за 2016 год, если бы он приобрел паи того, или иного фонда. Обычно они правда показывают только доходность того фонда (из родной линейки, который показал максимальный доход за 2016 год. И вот гражданин, видя какой доход он получит через год от банковского депозита, (а это сейчас в районе 7-9%) и тот доход, который он потенциально может получить (скорее всего, воображение человека рисует десятки, а то может быть и сотни процентов доходности). Он принимает решение приобрести паи ПИФа и вложиться, таким образом, в наш (или не только наш) фондовый рынок.

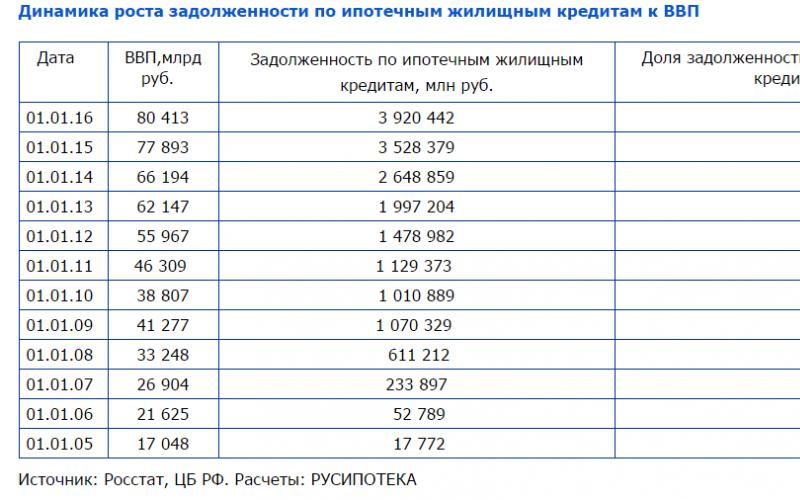

Ниже в таблице приведена статистика общей стоимости чистых активов открытых и интервальных ПИФов РФ за период с 01.01.2014 года по настоящий момент.

Общая стоимость чистых активов открытых ПИФов (млн. руб.) |

Общая стоимость чистых активов интервальных ПИФов (млн. руб.) |

|

Из приведенных данных можно увидеть, что со второго квартала 2015 года стоимость чистых активов только растет и за два с половиной года выросла более чем на 100%.

Ни укрепление рубля в 2016 году, ни падение индекса ММВБ в первой половине 2017 года этому не помеха.

Так какие же главные минусы Российских ПИФов??

1) ПИФ может кардинально поменять свой инвестиционный профиль. То есть вы хотите вложиться в один класс активов и, таким образом, приобретаете фонд, который инвестирует в соответствующие активы, но потом неожиданно для вас фонд может изменить свою инвестиционную стратегию и вместо инвестиций в одни активы (в которые вы хотели инвестировать первоначально) он может переложиться в другие активы, которые Вам будут не интересны.

Так вы можете приобрести ПИФ, который инвестирует в акции крупных компаний Западной Европы, а через какое-то время вы увидите, что Вы инвестируете не в акции компаний Западной Европы, а в акции компаний развивающихся стран. Такой пример произошел с паями ПИФа «Газпромбанк – Западная Европа», паи которого 20.06.2017 года были обменены на паи ПИФа «Газпромбанк – Индия».

2) Многие ПИФы отклоняются от заявленной стратегии инвестирования или заявленного бенчмарка. Если посмотреть доходность ПИФов за 2016 год, инвестирующих в «золото», то мы увидим, что все они показали отрицательную доходность. Только некоторые из них показали минус 5%, а вот другие аж минус 15%. Стоимость золота в рублях за тот же период снизилась на величину чуть больше 9%.

3) Высокие издержки, я бы сказал даже очень высокие издержки за управление.

Средняя величина расходов, которые понесет пайщик за управление фондом (с учетом расходов депозитария и прочих) у нас варьируется в среднем от 2% до 4,5%.

Причем правило о том, что издержки в фондах пассивно следующих какому-либо индексу намного ниже, чем в фондах, активы которого находятся в активном управлении у нас не работает. Так общая сумма годовых издержек некоторых пассивных фондов инвестирующих в индекс ММВБ приведена ниже:

4) Банковский депозит подразумевает, что вкладчик со временем получит хоть какой-то доход (если конечно не произойдет никакой форс-мажор с банком). Да, этот доход может быть незначительным и далеко не всегда он покроет инфляцию, но в номинальном выражении это всегда плюс.

Стоимость пая со временем может не только не расти, а соответственно не расти и доходность пайщика, но также стоимость пая может падать и еще как падать. Высокие издержки за управление, а также скидки и надбавки за погашение и приобретение паев будут способствовать тому, чтобы пайщик получил минимальный (а возможно вообще не получил никакой доход).

5) В отличие от банковских депозитов физических лиц паи ПИФов никак не страхуются в агентстве страхования вкладов. Никакой страховки у пайщика нет.

P.s. Еще нужно не забывать, что доходность показанная ПИФом ранее никак не гарантирует такую же доходность (или вообще какую-нибудь доходность в будущем). Специалисты, предлагающие паи того или иного фонда, как правило, аппелируют доходностью этого фонда, которую фонд получил ранее.

Так по итогам 2014 года лучшую доходность показали ПИФы, инвестирующие в акции иностранных компаний и золото. Сильно на доходность повлияла девальвация рубля. Доходность за 2014 год некоторых таких фондов доходила до 80-100%. За 2015 год данные фонды показали доходность уже скромнее в районе 10-20%. А лидером 2015 года по доходности стали ПИФы, инвестирующие в еврооблигации с доходностью от 50-70%. Правда по итогам 2016 года данные фонды показали отрицательную доходность, а лидером по доходности за 2016 год стали уже фонды, инвестирующие в российскую электроэнергетику с доходностью от 76-153%. Думаю, вы понимаете, что аналогичную доходность по итогам 2017 года они уже вряд ли покажут.

Я не против Российских ПИФов. В умеренном количестве они помогают диверсифицировать портфель, но прежде чем начать приобретать паи того или иного фонда стоит знать о недостатках, присущих нашим паевым инвестиционным фондам.

Надеюсь данная информация будет Вам полезна.

Если тема ПИФов в РФ будет кому-либо интересна на данном ресурсе просьба писать в комментариях.

Это мой первый пост на сайте и по заведенной традиции просьба накидать плюсы))) Правда, я не знаю зачем они мне.

Удачных вам инвестиций!

За последние время, посетив офисы нескольких банков, столкнулся с активным продвижением банковских продуктов под названием паевые инвестиционные фонды или по простому ПИФ. Сотрудники очень настойчиво предлагали воспользоваться возможностью вложиться в ПИФы и получать высокую доходность. В разы превышающую прибыль по банковским вкладам, с их очень скромным процентом — в районе 5-6 годовых.

Показывали различные цифры, графики доходности и сколько можно было бы заработать, если бы я вложил деньги год, 2 — 5 лет назад. На самом деле, данные впечатляли.

Десятки процентов прибыли за год-два.

И сразу возникало желание доверить свои кровные и поучаствовать в погоне за прибылью.

Доходность ПИФ за 2017 год

Статья для тех кто планирует, планировал или уже вложился в паевые фонды.

Подводные камни и главный недостаток инвестирования в ПИФы в России.

Чем интересен ПИФ

Для начала разберем (вспомним) — что же такое ? И чем он будет полезен для нас с вами?

ПИФ можно рассматривать как общий котел для всех инвесторов. Деньги собираются и на них покупаются различные активы (акции, облигации) в определенной пропорции. Каждый вкладчик или пайщик имеет определенную долю или пай. Пропорционально вложенным средствам.

Плюсы Пифов:

- простота;

- доступность;

- широкая диверсификация.

Если простыми словами, то для инвестирования в паевые фонды нужно заключить договор с управляющей компанией (УК) и внести деньги. И все.

Стоимость одного пая всего несколько тысяч рублей. Любой может стать владельцем (или совладельцем) фонда и получать доходность пропорционально внесенным средствам.

Покупая один пай за 2-5 тысяч рублей, вы вкладываете деньги в десятки или даже сотни различных компаний. И не только в российские, а по всему миру. Хотите Америку, пожалуйста. Германия, Китая, Англия или Япония. Нет проблем.

Звучит заманчиво. Желаете одновременно вложиться в большинство стран с развитой экономикой — легко. Правда для этого нужно чуть больше денег. Но в несколько десятков тысяч легко можно уложиться.

Можно конечно проделать все это самостоятельно. Любой человек может заключить договор с брокером и , интересующих компаний.

Но для этого нужно много денег. Очень много денег. Дополнительно потратив не один час (или даже несколько дней) своего времени.

В ПИФах все сделают за вас. Купил паи — получил пакет из нужных тебе акций. И больше ничего делать не надо.

Сравнение доходности

Но пусть вас не обнадеживает высокая доходность. Рынки нестабильны. И сегодняшние прибыли, никак не гарантируются в будущем. Но мы не об этом.

Для того, чтобы понять, насколько эффективно работают ваши денежки, нужно сравнить результат с каким-нибудь эталоном.

Проще всего это сделать сравнивая индексные ПИФы. Все УК покупают акции в той же пропорции, в какой они находятся в индексе.

Например, ПИФ Сбербанк-Америка полностью копирует , в который входят 500 крупнейших компаний США.

Сравнивая графики с другими компаниями, инвестирующие аналогичным способом, можно увидеть любопытную картину.

На длительных интервалах доходность сильно различается.

На картинке:

- Сбербанк — красный график;

- Райффайзен — зеленый;

- биржевой фонд ETF — белый.

По шкале X — доходность в процентах с начала 2014 года.

Total Return — финальная доходность фондов.

Annual Eq — среднегодовая прибыль.

Главный минус ПИФ — высокие скрытые комиссии

Главный минус ПИФ — высокие скрытые комиссии Комиссии ПИФ

В чем подвох? Почему такая разница в доходности? И причем весьма существенная. Почти в полтора раза!

Об этом вам не расскажут в банке. А если и расскажут, то так завуалируют, что вы не обратите на это внимание, как на малосущественный пункт.

На доходность фонда (ПИФ) влияют три основных фактора:

- Законодательство.

- Издержки.

- Стратегия управления.

Законодательство.

По закону, часть инвестируемых средств, фонд должен держать к кэше. То есть на эти деньги не покупаются активы. Они просто лежат мертвым грузом.

Когда клиент продает принадлежащие ему паи, фонд производит выплату из этого резерва. Часть ваших денег не работает, а лежит в заначке и ждет, когда возможно придет некий Вася Пупкин и потребует вернуть свои средства. Процент этой «подушки безопасности» невелик. Но в итоге реальная доходность самого фонда снижается.

Комиссии.

С вас возьмут не одну, а целых три комиссии!!! Самый главный минус инвестирования в ПИФ.

Причем, сотрудники, «убалтывающие» потенциальных клиентов, особо на этом пункте внимание не заостряют. Мельком говорят, обязательно добавляя слово «всего …..».

Итак, что это за расходы?

Плата за вход. При покупке паев, автоматически со всех пайщиков, будет удержан определенный процент от суммы средств или так называемая надбавка. Может варьироваться от 1,5 до 4%. В зависимости от аппетита и наглости управляющей компании. В среднем это 3%.

Естественно, часть этих денег идет в качестве вознаграждения банку или сотруднику «за продажу продукта». То есть из вашего кармана. Вы еще ничего не успели заработать, а уже понесли расходы.

3% много это или мало?

Пример. Допустим, у вас есть 100 тысяч рублей. На эти деньги купили паи фонда. ПИФ за 10 лет, показывал среднюю доходность за год 12%. За это время капитал вырос бы до 310 тысяч рублей.

Так? Нет, не так.

Уплатив трехпроцентную комиссию, реально вы вложили не 100, а 97 тысяч. И доходность нужно рассчитывать с этой суммы. При тех же условиях, вы получили бы 300 тысяч. Потеряв еще десятку, как недополученную прибыль.

На это можно было бы закрыть глаза. Если бы это была единственная комиссия управляющей компании.

Плата за выход. Или так называемые скидки при продаже паев. УК выкупает ваши паи с дисконтом. Процент снова зависит от аппетита компании и сроков владения паями. В среднем от 2 до 3%. Обычно плата не взимается (но не у всех) при владении паями более 3-х лет.

Что мы получаем?

Купили паи, потеряли 3%. Продали паи — еще потеряли 3%. Вложили деньги на 1 год. Фонд заработал 12% прибыли. Ваша чистая прибыль за минусом издержек — всего 6%.

На десятилетнем периоде, из примера выше, вы теряете еще десятку.

И на это можно было бы закрыть глаза (хоть и с трудом). Можно сказать, что это были только цветочки. Впереди самое интересное.

Плата за управление. В эту статью расходов входит плата самой УК, и прочие издержки. Просуммировав — получаем от 3 до не скромных 5-6%. Эта плата фиксированная. И берется каждый год от величины ваших активов. Независимо от того, показал фонд прибыль или получил убыток.

Наверное было бы правильнее платить ПИФу за показанный результат. Заработали для клиентов прибыль — получили определенный свой процентик. Если нет, то и платить незачем.

Но управляющие компании думают иначе. И сдергивают с клиентов деньги ежегодно.

Как это отражается на наших деньгах? И на итоговой прибыли?

При средней ежегодной комиссии в 4%, если фонд заработает 12%, реальная доходность составит 8% годовых. Вы потеряли 33% прибыли.

Складываем все издержки воедино.

Условия все те же. Есть 100 тысяч, фонд растет в среднем на 12% в год. Плата за вход (разовая) — 3%. Плата за управление (ежегодная) — 4%.

Через 10 лет вместо 310 тысяч, на вашем счете окажется скромные ……210 тысяч рублей.

Прибыль составит не 210%, а почти в 2 раза меньше, 110%.

Дополнительная информация . В примере, мы еще не рассмотрели возможность получения убытков по результатам работы ПИФ. Когда к полученным потерями снова добавляется ежегодная плата за управление. Получили убыток в 4%. Добавляем еще 4% комиссий. И вот убыток удваивается.

Подводные камни и другие скрытые моменты

Ко всему вышеперечисленному можно дополнительно добавить пару скрытых моментов.

Покупка «собственных» активов. Обычно это касается фондов облигаций. Банк выпускает долговые бумаги. А управляющая компания, работающая в связке с банком, вкладывает деньги инвесторов в эти «свои» . Даже если это не прописано в стратегии управления.

Выгоду получают все (кроме конечных пайщиков). Банк успешно разместил бумаги. УК получила определенный бонус за выкуп «нужных» банку активов.

Рекламные буклеты. В офисах любят показывать различные картинки (графики и показатели доходности) в брошюрах. Смысл примерно у них одинаковый. При вложении в ПИФ (название фонда) такого-то числа года и до …….. была получена прибыль 50 (100, 200%).

Здесь все просто. Выбирается благоприятный период, за который фонд показал максимальную доходность (год-два, и даже всего несколько месяцев). И вот эту информацию «скармливают» клиентам. Посмотрите, какие возможности, какие прибыли. Все у нас хорошо и замечательно.

Нет полного раскрытия информации. Клиенты практически никогда не знают, куда реально фонд вкладывает деньги. УК предоставляет информацию раз в квартал. В остальное время для простых пайщиков все окутано завесой тайны.

Главная цель ПИФ!?

Складывается впечатление, что главная задача паевых фондов — не заработать прибыль?

УК не хотят идти навстречу потенциальным и существующим пайщикам. Я говорю про ежегодные издержки в виде взимаемых комиссий.

А вот с ними как раз все плохо. Почему-то они не уменьшаются, а увеличиваются. Даже в условиях высокой конкурентности, среди аналогичных фондов. Никто не спешит уменьшать проценты за управление.

Складывается такое мнение, что УК старается выжать максимально денег с клиентов.

В заключение или альтернатива ПИФ

Пользуясь финансовой неграмотностью (или не сильной осведомленностью) населения фонды продолжают завлекать вкладчиков. Показывая красивые картинки и графики.

Рассказывая, что весь мир и особенно богатые люди, все инвестируют средства. И конкретно вам для этого не нужно много денег. Всего несколько тысяч. Для начала. Но лучше же конечно побольше.

И конечно же, обязательно расскажут, что и куда лучше вложить на долгие годы. Рынки нестабильны. Но в долгосрочной перспективе все растет.

Отчасти это так. Но за счет комиссий, человек на длительных интервалах времени катастрофически отстает от рынка. Теряя за несколько лет практически половину своего капитала просто на одних торговых издержках.

На Западе это уже давно поняли.

И одних из главных факторов успешного инвестирования являются низкие издержки. Для этого инвесторы используют ETF.

Смысл практически тот же что и у ПИФ. Только с гораздо меньшими ежегодными расходами.

В России этот рынок только начинает зарождаться. Доступны пока чуть больше 10 фондов. На Западе их несколько тысяч.

Комиссии в России — 0,9%. В год. И все. Больше никаких расходов. Самая низкая по стране.

На Западе есть фонды с годовыми комиссиями 0,1% и даже 0,02% в год. В которые можно вложиться. Но….

Могут возникнуть много нюансов. Неудобство и другие сопутствующие расходы — плата за перевод, языковой барьер, брокерские издержки, двойное налогообложение и прочие прочие нюансы.

В конце статьи посмотрите сравнение ПИФ, ETF и самого индекса, на основе которого и работают фонды. За несколько последних лет.

Сегодня мы поговорим про реальную доходность ПИФов и про то, от чего она зависит и на что следует обратить внимание при анализе выбранного для инвестиций фонда.

Если говорить в целом, то такое понятие, как «доходность ПИФов» , является обобщенным. Несмотря на то, что в определенных аналитических отчетах можно увидеть некую среднюю величину, например, доходности российских ПИФов за год или ПИФов Сбербанка за 3 месяца, не стоит воспринимать эту цифру, как что-то постоянное или применимое ко всем видам ПИФов.

Различие доходности в зависимости от вида ПИФа

Мы с вами уже разбирали и знаем, что их существует достаточно большое количество. Так как у каждого из этих видов могут быть разные инвестиционные инструменты, то и доходность их может быть разной.

Фонды облигаций могут показывать небольшую, но стабильную доходность из года в год. Их прибыльность, как правило, не намного выше той, что дают депозиты в банках – 9-10% годовых .

Фонды акций могут показать высокую доходность (до 100% годовых ) при положительной динамике рынка, но зато и велик риск “уйти в минус”, при его падении.

Эти 2 примера напоминают нам, что увеличение доходности обычно связано и с увеличением рисков – не стоит об этом забывать!

Каковы оптимальные варианты?

Оптимальным вариантом по соотношению риск/доходность могут стать фонды смешанных инвестиций , которые имеют в своих активах как высокодоходные (акции компаний), так и низкорискованные (государственные облигации) инструменты.

Также, если вы являетесь экспертом в какой-либо отрасли и понимаете, что она находится на старте своего развития, то можете этого «отраслевого» типа.

Если говорить об общих рекомендациях, то самым оптимальным вариантом будет тот ПИФ, доходность которого стабильная из года в год. Поэтому при анализе фондов смотрите статистику не только за последние 1-3 месяца, но и на более длительном периоде: 1-3-5 лет . Если динамика положительная в целом – это хороший показатель.

Реальная доходность ПИФов

В этой части хотим обратить внимание на понятие «реальной доходности» паевых инвестиционных фондов. Когда вы видите, что какой-либо фонд обещает вам не менее 15% годовых, то следует знать, что фактическая (чистая) доходность от этого ПИФа будет ниже .

Почему так? Потому что существуют такие моменты при инвестировании в ПИФы, как:

Надбавки.

Скидки.

Вознаграждения.

НДФЛ.

Разберем детальнее каждый из этих моментов.

Надбавки при покупке паев ПИФа

При покупке пая в фонде, очень часто вы должны будете уплатить некий сбор (надбавку ), который может быть разным и зависит обычно от величины первого взноса. В среднем, надбавка при покупке пая может варьироваться от 0,5 до 1,5% от суммы покупки.

Зачастую, чем больше сумма покупки, тем меньше % надбавки внутри одного и того же фонда.

Скидки при продаже паев ПИФу

Также чистая доходность ПИФов снижается для вас, когда вы фиксируете прибыль, продавая паи фонду. В данную операцию будет заложен еще один сбор – скидка при продаже .

Размер данной скидки зависит от количества времени, которое вы владели паями ПИФа. Чем дольше срок владения, тем меньше % скидки. Размер сбора может варьироваться от 0 до 3% .

Вознаграждения за доверительное управление

Помимо надбавок и скидок существует еще один вид сборов при инвестировании в ПИФы – это вознаграждения управляющей компании, депозитарию и «прочие расходы». В сумме данные сборы могут забрать до 2% от вашего дохода.

Уплата НДФЛ

Если говорить о российских ПИФах, то их управляющие компании являются налоговыми агентами, что означает следующее: при выводе денег из фонда с вас будет удержано 13% от прибыли, полученной за все время инвестирования в него.

Из всего написанного выше можно сделать следующий вывод о реальной доходности ПИФов:

- Ваш депозит и итоговая прибыль при инвестировании в паевые инвестиционные фонды может быть уменьшена за счет дополнительных надбавок на покупку паев, скидок при их продаже, а также вознаграждений.

- Ваша чистая прибыль после всех этих сборов при выводе денег из фонда будет уменьшена на 13% – уплата налога на доходы физических лиц (НДФЛ). При этом отдельно отчитываться в налоговую инспекцию не нужно.

Пример доходности на цифрах

Разберем конкретную ситуацию, чтобы было понятнее о реальной доходности ПИФа:

допустим, ваш депозит в фонд составляет 100 000 рублей и по истечении 1 года (365 дней) вы решили его вывести;

надбавка на такую сумму – 0,5%;

доходность ПИФа за год – 25%;

скидка за 365 дней – 1%;

НДФЛ – 13% с прибыли.

При инвестировании ваш депозит сразу же уменьшается на величину надбавки – 500 рублей: 100 000*0,5% = 500; фактический вклад составит – 100 000-500 = 99 500 рублей.

По окончании 1 года ваши паи стали стоить на 25% больше, что составило сумму 124 375 рублей, в том числе прибыль – 24 875 руб. (124 375-99 500).

При продаже паев фонду с вас берется скидка в размере 1243,75 рублей (124 375 * 1%).

И последний вычет – НДФЛ, который берется с чистой прибыли от инвестиций (вычитаются суммы надбавок и скидок): (24 875-500-1243,75)*13% = 3007,06 руб.

Итого на руки вы получите: 124 375-1243,75-3007,06 = 120 124,19 руб. А фактический процент годовых доходности ПИФа составит не 25%, а 20,12%.