Большинство водителей слышали о таком привлекательном продукте, как КАСКО. Страховые случаи по КАСКО определяются условиями каждого договора и прописываются в полисе. Чем больше рисков включает бланк защиты, тем выше стоимость страховки. Рассмотрим в статье, в каком случае автолюбитель может получить выплату и что для этого следует сделать. Отдельное внимание уделим тому, что делать при получении отказа.

Для того чтобы страховщик сделал выплату, должны быть выполнены основные критерии. Специально для вас рассмотрим их.

Критерии страхового случая:

| Оплаченный полис | В рамках добровольного страхования предусмотрена рассрочка оплаты. Важно понимать, что выплата предусмотрена только в том случае, если вся премия перечислена в кассу страховщика. В результате этого автолюбителю потребуется сразу доплатить разницу. |

| Событие произошло в течение срока действия договора | Поскольку в рамках добровольного страхования заявить случай можно спустя время, когда бланк закончит свое действие, то представители компании просят официальный протокол с ГИБДД. В протоколе указана дата случая, и она должна быть в пределах страхового года. В противном случае компания откажет. |

| Правильная фиксация случая | В рамках каждой программы предусмотрены правила, согласно которым автолюбитель должен зафиксировать событие. При их нарушении страховщик не сможет выплатить компенсацию. |

Что входит

Стандартный договор помогает получить компенсацию при наступлении таких рисков, как ущерб или угон. При этом важно учитывать, что в правилах точно оговорены риски, в рамках которых полагается выплата как в результате наступления дорожно-транспортного происшествия, так и без него.

При ДТП

Под ДТП понимается событие, когда получен ущерб по вине автолюбителя, который нарушил ПДД осознано, или в результате невнимательности. Необязательно, чтобы машина во время ДТП была в движение.

В рамках правил компании обязуются перечислить деньги автолюбителю, который получил в результате ДТП следующий ущерб:

- царапины

- сколы

- вмятины

- возгорание или взрыв

- разбивание стекол и иных стеклянных элементов транспорта (зеркала, осветительные приборы, люк)

- повреждение дисков и колес

- скрытые повреждения, в результате которых пострадала «начинка» транспорта

Без ДТП

КАСКО от обязательного страхования отличается тем, что финансовая компания гарантированно даст денег на ремонт, даже если случай произошел без ДТП. Рассмотрим распространенные риски, при наступлении которых водитель может рассчитывать на выплату.

- хищение или угон транспорта

- повреждение лакокрасочного покрытия (ЛПК) со стороны третьих лиц, животных, упавшей с дерева ветки или в результате собственной неосторожности

- повреждение градом: сколы и ЛКП

- хищение штатного магнитофона, колонок и иного имущества

- повреждение кузовных элементов от транспорта, который скрылся с места аварии

Что делать в первую очередь

При оформлении следует уточнить у специалиста свои действия, при наступлении страхового события. Некоторые страховщики для удобства дают памятку, которую можно положить в бардачок машины и воспользоваться при необходимости.

Что делать в результате ДТП:

Потребуется:

- Остановить транспортное средство

- Вызвать сотрудника ГИБДД или аварийного комиссара

- Подождать, пока уполномоченный специалист все зафиксирует

- Получить протокол на руки

Важно учитывать, что большинство страховщиков предлагают воспользоваться услугами аварийного комиссара по полису совершенно бесплатно. Для этого потребуется позвонить по указанному в бланке телефону или ждать помощи.

Что делать, если нет ДТП:

- Вызвать участкового с целью фиксации повреждения.

- Получить официальный документ, с целью обращения в офис финансовой компании.

В рамках правил страхователь имеет право оформить событие через участкового, если транспорт не был в движении. При угоне автомобиля следует написать заявление в полицию и ждать итогов рассмотрения. Многие клиенты задаются вопросом: как поступить, если разбиты стеклянные элементы или получены незначительные повреждения? Важно отметить, что в большинстве случаев финансовые компании готовы принять без справок из компетентных органов, если причинен ущерб стеклянным элементам.

Получается, если разбили стекло, можно сразу оповещать страховщика и обращаться за выплатой. При этом ехать самостоятельно в офис следует в том случае, если машина может передвигаться. Если лобовое стекло разбито полностью, то следует вызвать сотрудника по месту хранения авто с целью осмотра. Также компании готовы принять без протокола в случаи, когда сумма полученного ущерба по кузовному элементу не превышает 3-5% от страховой стоимости транспорта. Поэтому, обнаружив ущерб, нужно подготовить документы и обратиться в офис финансовой компании.

Однако вопрос со стеклами и минимальным процентом по кузовным элементам лучше уточнить сразу у страховщика.

Образец заявления

Неважно, какой случаи у вас произошло, для получения компенсации в офисе потребуется заполнить заявления. Чтобы сэкономить время, вы можете заполнить документ самостоятельно или посмотреть шаблон, чтобы знать, какие сведения потребуется вносить в бланк страховщика при личном визите.

Вашему вниманию образец заявления:

«____» ___________ 20 ___ год

Кому: ____________________________________________________(наименование страховщика)

В лице: __________________________________________________________(ФИО директора СК)

От страхователя: ____________________________________________(ФИО, паспортные данные)

Проживающего по адресу: __________________________________________(адрес по прописке)

Телефон:__________________________________________________________________________

Заявление на получение компенсационной выплаты по договору КАСКО

В результате наступления: ______________________________________ (указать страховой риск)

транспортного средства: ______________________________(марка и модель, VIN, гос. рег. знак)

Повреждение ТС произошло «___» ________ 20 ___ года по адресу: ________________________

При следующих обстоятельствах: _____________________________________________ (описать)

Автомобилем управлял: ______________________________________________(ФИО, данные в/у)

Вторым участников ДТП является: _____________________________________________________

(ФИО, данные авто, в/у, наименование страховой компании)

Особые сведения: __________________________________________________ (доп. информация)

прошу выплатить компенсацию: ___________________________________(наличные или ремонт)

Страхователь: ____________________________________ (ФИО, подпись, дата)

Заполняется со стороны страховой компании в случае отказа

В принятии документов отказано в результате ___________________________________________

Страховщик:_____________________________________ (ФИО уполномоченного специалиста, подпись и печать)

На практике в офисе финансовой компании можно получить корпоративный бланк заявления исходя из характера страхового события.

Список документов

При наличии заполненного заявления останется подготовить оригиналы документов и обратиться в отдел урегулирования убытков страховщика.

Потребуется предъявить:

- личный паспорт

- доверенность, если вопросы страхования решает не владелец или представитель организации

- документы на авто: ПТС или СТС

- реквизиты личного счета, если выплата деньгами

- водительское удостоверение

- страховой полис

- акт осмотра, если составлялся при покупке полиса

- протокол с ГИБДД или от участкового

Представителю компании дополнительно потребуется приготовить уставные документы и реквизиты.

Сроки обращения и рассмотрения

В рамках закона нет точных сроков, в течение которых автолюбитель обязан посетить офис и написать заявление на получение компенсации. В результате этого сроки утверждаются внутренним регламентом страховщика и прописываются в правилах.

Стандартные сроки обращения:

- по стеклянным элементам без вызова сотрудника ГИБДД – не более 5 дней

- по кузовным элементам, без вызова сотрудника ГИБДД – не более 5 дней

- при наличии протокола – не более 14 дней

Не стоит забывать про срок исковой давности, который составляет 3 года. В течение указанного периода можно написать заявление на выплату. Однако не стоит тянуть, поскольку ремонтировать машину и устранять ущерб самостоятельно до обращения нельзя. В противном случае в выплате будет отказано, поскольку доказать наличие ущерба будет невозможно.

Спустя указанный срок, могут обратиться водители, которые в результате наступления аварийного события получили травму. В таком случае пострадавший проходит лечение, при необходимости предъявляет справки с медицинского учреждения и после этого получает выплату. Справка с больницы необходима, если по договору застрахована жизнь и здоровье водителя и пассажиров.

Порядок оформления

При наличии полного пакета документов и заявления следует обратиться в офис, чтобы оформить убыток и получить компенсацию.

Процедура включает в себя:

| Предоставление машины на осмотр | Это обязательное требование. Сотрудник компании должен осмотреть машину и зафиксировать в акте все полученные повреждения. |

| Подтверждение | После принятия полного пакета документов и осмотра клиенту выдают копию заявления с отметкой о принятии. |

| Выплата | Если по договору предусмотрена выплата деньгами, то клиенту перечисляют сумму в течение 15-20 дней. Когда по бланку предусмотрен ремонт на станции, клиента спустя 2-3 дня приглашают в офис и выдают направление на станцию, с которой согласованы ремонтные работы. Автолюбителю необходимо только предоставить авто на ремонт. Оплата будет происходить за счет страховщика. |

| Предъявить машину на осмотр | Это необходимо для тех, кто получал выплату деньгами. Страховая компания должна убедиться, что ущерб устранен. Если клиент не покажет машину и получит новый ущерб в ранее пострадавший элемент, страховщик может отказать в выплате. |

Выплаты

Как уже было сказано ранее, страховая компания предлагает два варианта выплаты. Какой выбирать, решает клиент при покупке бланка. Изменить вариант при наступлении страхового события нельзя. При выплате по калькуляции ущерб оценивает независимый эксперт сторонней компании или уполномоченный сотрудник страховой. На практике организации используют удаленное согласование суммы ущерба.

В данном случае направляются фотографии с осмотра транспорта сотруднику центрального офиса, который определяет, какую сумму должен получить клиент. Стоимость ремонтных работ не учитывается. Выбирая ремонт на станции, клиент немного переплачивает, но освобождается от финансовых вопросов. В этом случае организация сама оплачивает новые детали и ремонтные работы.

Если в выплатах отказано

Зачастую клиенты получают отказ в получение выплаты. Главное – это выяснить правомерность отказа. Для этого следует:

- Получить письменный отказ, в котором указана ссылка на правила или закон.

- Изучить правила, чтобы понять законность полученного отказа.

- Если компания отказала незаконно, составить досудебную претензию страховщику. В ней сослаться на нормы закона и попросить компанию пересмотреть дело и сделать выплату.

- Получить выплату или отказ.

- При наличии повторного отказа составить иск, с которым отправиться в суд.

- Получить решение суда.

Зачастую страховщики отказывают в результате того, что клиент предъявляет не все документы. В этом случае потребуется подготовить недостающие документы и повторно обратиться в офис финансового учреждения.

Какие случаи не признаются страховыми

Исключения всегда прописываются в правилах, которые являются неотъемлемой частью любого договора. При необходимости их можно скачать заранее с официального портала, для изучения условий.

Компания откажет, если:

- машина использовалась в качестве такси, спортивных соревнованиях или гонках, если это не предусмотрено условиями бланка

- за рулем в момент ДТП был водитель, не вписанный в полис

- из машины украдено дополнительное оборудование, которое не было застраховано

- страховой случай не зарегистрирован со стороны ГИБДД (если это обязательное требование)

- предъявлен не полный пакет документов

- водитель машины отказывается предъявить ее на визуальный осмотр сотруднику ОУУ

- страховое событие произошло за пределами РФ

В завершение можно отметить, что с помощью добровольного договора КАСКО можно огородить себя от непредвиденных трат, в результате наступления ущерба или угона. При этом важно понимать, что каждый страховой случай должен быть правильно оформлен. В противном случае можно получить законный отказ.

Каждый клиент в случае получения ущерба должен написать заявление, подготовить документы и обратиться к страховщику. Также потребуется предъявить машину для осмотра. Если какой-либо пункт не будет выполнен, компания откажет изучить правила и закон. При выявлении необоснованного отказа следует отстаивать свои права в судебном порядке.

Выплаты по страховке — как заставить платить страховую?

Несмотря на широкое распространение страхования каско в РФ, у многих потребителей этой услуги до сих пор бытует мнение: «У меня полное каско, и для получения возмещения мне достаточно известить страховую компанию». К сожалению, это далеко не так.

Все обязанности страхователя при наступлении страхового случая отражаются в правилах страхования, являющихся неотъемлемой частью договора каско. Страховщик будет требовать полного соблюдения этих условий, до их исполнения не осуществит выплату, а при невыполнении условий может отказать в возмещении.

Как же должен действовать страхователь, чтобы получить страховое возмещение в полном объеме и с наименьшими временными затратами?

Во-первых, следует осуществлять эксплуатацию автомобиля с учетом требований ПДД и завода-изготовителя. Правила многих страховщиков содержат формулировки, позволяющие отказать в возмещении в случае выявления каких-то несоответствий. Самыми распространенными примерами нарушений являются установка несертифицированного производителем оборудования, тонировка передних стекол и износ покрышек. Причинно-следственная связь между нарушением и случаем иногда очевидна, а зачастую страховщик может руководствоваться формальным признаком.

Во-вторых, следует выполнять обязанности, предусмотренные договором, и обязательно информировать страховщика о событиях, отраженных в разделе «Изменение степени риска». Особое внимание необходимо уделять хранению регистрационных документов, ключей и брелоков от сигнализации, а также работоспособности противоугонных устройств, если они предусмотрены договором.

При повреждении автомобиля в результате любого события необходимо принять все разумные меры для предотвращения дальнейшего повреждения и сообщить о случае в компетентные органы и страховщику. Перед звонком в компетентные органы надо определить, в чьей компетенции находится расследование и документальное оформление события. Звонок можно осуществить на номер 112 с мобильного телефона, где оператор соединит с необходимым адресатом или сообщит нужный номер.

Все случаи, произошедшие во время нахождения автомобиля в движении, относятся к компетенции ГИБДД. К компетенции данной службы относятся и повреждения припаркованного автомобиля, если характер повреждений явно указывает на участие другого транспортного средства (широкие потертости со следами краски, характерные вмятины и т. п.). В соответствии с указанием ЦБ РФ от 12 сентября 2014 года № 3380-У страховщики обязаны в правилах страхования предусмотреть возможность заявления ДТП, оформленного без участия сотрудников ГИБДД . Но во избежание спорных ситуаций изучите правила страхования на наличие соответствующей оговорки.

Оформление любых иных случаев, кроме пожара, будь то повреждение посторонними лицами или животными, падение льда с крыши дома или ветвей с деревьев, хищение автомобиля и его отдельных деталей или повреждение в результате природного явления, оформляются сотрудниками ОВД. Случаи пожара находятся в компетенции противопожарной службы, которая при установлении факта поджога самостоятельно известит сотрудников ОВД.

До получения указаний представителей компетентных органов и страховщика не трогайте автомобиль с места и не убирайте относящиеся к случаю предметы (совет не касается ряда ДТП, так как с 1 июля 2015 года изменениями в пункт 2.6.1. ПДД предусматривается иной порядок действий). Постарайтесь найти свидетелей случая и записать их контактные данные. Если есть потенциальный виновник случая (формально он есть во всех случаях, обусловленных нарушением правил эксплуатации зданий и территорий соответствующими организациями), необходимо установить и записать его данные (Ф. И. О. или наименование организации) и адрес регистрации / места нахождения. При ДТП дополнительно записать номер и срок действия полиса ОСАГО и наименование страховщика, его выдавшего, а лучше заполнить . Желательно зафиксировать место случая, окружающую территорию, повреждения автомобиля с помощью фото или видеосъемки, которые позволят компетентным органам и страховщику максимально полно «восстановить» обстоятельства повреждения и запечатлеть оригиналы документов виновника на случай ошибок в написании их реквизитов.

Дождитесь приезда сотрудников полиции и проследите за корректной фиксацией случая в соответствующих документах. Документы должны содержать дату, время и место случая, идентификационные данные автомобиля и собственника (в случае ДТП и водителя), однозначно трактуемые обстоятельства случая, с указанием данных виновника (при наличии) и полный перечень видимых повреждений или похищенных частей автомобиля. Проследите, чтобы указанные в документах обстоятельства не отличались от реальных и ранее сообщенных страховщику.

Не пытайтесь оформить повреждения, полученные при обстоятельствах, отличных от заявляемых страховщику и компетентным органам, или «собрать» все повреждения на автомобиле в один случай. В большинстве случаев доказать обратное с помощью трасологической экспертизы не составляет для страховщика большой сложности. Также увеличивается риск получения от сотрудников полиции документов, в которых «дата, время и обстоятельства случая не установлены», а в худшем случае и возбуждения уголовного дела по статье 159.5 «Страховое мошенничество», состав которой идеально применим к описанной ситуации. В большинстве подобных случаев последует полный или частичный отказ в выплате.

При подаче письменного заявления в ОВД избегайте фраз: «претензий ни к кому не имею, обратился за справкой для фиксации факта повреждения автомобиля» и «ущерб является для меня незначительным (в том числе из-за наличия страховки)». На основании подобных фраз сотрудники ОВД могут отказать в возбуждении уголовного дела с определенной формулировкой (в том числе из-за отсутствия события преступления, пункт 1, часть 1 статьи 24 УК РФ), а страховщик, на основании этой формулировки, отказать в выплате.

На практике подобные случаи встречаются все реже, поскольку и сотрудники полиции все чаще используют иные формулировки, а отказы страховщика по таким основаниям бесперспективны в судебном споре. Ряд страховщиков продолжает использовать соответствующие формулировки в правилах страхования. Так, у одного из крупнейших страховщиков каско в действующих правилах страхования риск ПДТЛ обозначен как действия третьих лиц, квалифицированные уполномоченными органами по признакам правонарушений и (или) преступлений, предусмотренных законодательством РФ. При такой формулировке отказ в возбуждении уголовного дела по пункту 1 части 1 статьи 24 УК РФ не позволит признать событие страховым случаем.

Если в результате повреждения доступ к автомобилю облегчен (разбиты стекла, не закрываются двери и т. п.), после окончания оформления случая компетентными органами необходимо обеспечить хранение автомобиля на охраняемой стоянке. Ряд страховщиков могут представить такую услугу на одном из договорных сервисов, а также эвакуацию (при необходимости) до места стоянки. Наличие такой возможности надо уточнять в службе поддержки страховщика.

Ваши дальнейшие действия - письменное заявление страховщику о наступлении произошедшего события и предоставление подтверждающих документов. На перечне документов подробно останавливаться не имеет смысла, так как их перечень приведен в . Для сокращения времени на визиты к страховщику необходимо при получении документов из компетентных органов тщательно изучить их на предмет корректности заполнения (не должно быть расхождений и ошибок в написании отраженной информации, отражены все видимые повреждения, полученные в результате случая, а если документ предполагает определенные графы, то все они должны быть заполнены). Если обнаружена ошибка, следует попросить сотрудника полиции ее устранить и заверить исправление.

После написания заявления необходимо взять с представителя страховщика расписку в получении заявления и документов (применяемые страховщиками формы заявления о страховых случаях обычно предполагают для этого специальные разделы), согласовать форму возмещения (ремонт или деньги), а также дату и место осмотра. Предоставив по возможности чистый автомобиль на осмотр в согласованное время, вы выполните свои обязательства по договору, и вам останется только ожидать решения страховщика о признании события страховым случаем.

В случаях гибели или хищения автомобиля, после признания события страховым случаем, необходимо оформить ряд документов, передающих право собственности на автомобиль страховщику или .

Порядок действий не меняется, если урегулирование убытка осуществляется с помощью аварийного комиссара или сервиса удаленного урегулирования на дилерском сервисе. Меняется только место предоставления документов.

Многие страховщики предоставляют возможность заявления ряда случаев без обращения в компетентные органы, ограничивая выплату каким-либо условием (размер ущерба, количество поврежденных элементов). Услуга, безусловно, удобная, но перед ее использованием нужно внимательно изучить трактовки соответствующего пункта договора и правил страхования. Наибольшую сложность при пользовании такой услугой представляет определение размера ущерба.

P. S. Совет не ориентирован на текущую судебную практику, в соответствии с которой большинство оснований для отказа или непризнания случая страховым, отраженные в действующих правилах страхования различных СК, ничтожны. Текущая практика сложилась в пользу страхователей, в чем во многом виноваты сами страховщики. Очень вероятно, что при отказе по многим перечисленным в совете основаниям возмещение будет взыскано в судебном порядке, но это дополнительные временные затраты, а судебная практика может меняться. Буквально пять лет назад по большому количеству спорных моментов судебная практика была противоположной.

Оформление страховки многих автомобилистов успокаивает, как гарантия защиты от всех возможных случаев. Но страховка КАСКО отличается от ОСАГО несколькими особенностями. Чтобы правильно застраховать автомобиль, предусмотрев все случаи, следует знать правила наступления страхового случая по КАСКО.

Что такое страхование КАСКО?

Страховка ОСАГО является обязательным условием для постановления транспорта на учет, тогда как КАСКО — добровольное желание клиента обезопасить себя от неприятных ситуаций.

Оформляя КАСКО, клиент получает гарантию, что при повреждениях в результате определенных происшествий, они получит компенсацию.

Для этого следует знать перечень рисков. В некоторых случаях СК вписывает в договор определенные случаи, которые компенсирует КАСКО. Также предусматриваются различные нюансы, их стоит учитывать при оформлении договора.

Что говорится в законе?

К сожалению, в законодательстве нет специального перечня страховых случаев по КАСКО. Но добровольное страхование регулируется Законом РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в РФ».

Данный документ дает страховщику право:

- устанавливать правила для добровольного страхования;

- определять необходимый перечень страховых случаев;

- установить порядок возмещения ущерба по договору, тарифа и размер премии;

- утверждать составление договора и расторжение;

- определить порядок выплаты возмещения ущерба;

- указывать перечень для отказа от возмещения.

Все правила, которые вносит компания не должны ущемлять права клиента и не противоречить Гражданскому Кодексу РФ. Также, составление договоров регламентируется статьями 929 и 943 ГК РФ.

Правила составления договора и перечень случаев должны находиться в свободном доступе для заинтересованных клиентов.

Какой случай будет признан страховым?

Перед тем, как подписать документ на оформление полиса, стоит узнать полный перечень страховых случаев, чтобы получить компенсацию и не выплачивать огромные суммы из своего кармана.

Предусматриваются следующие ситуации:

- При повреждении транспорта во время дорожного происшествия, даже если была вина страхователя.

- Возгорание автомобиля или подрыв.

- Наезд на какое-либо препятствие или животных.

- Ущерб, который получен в результате стихийного бедствия — урагана, наводнения, оползня, землетрясения.

- Падение на автомобиль тяжелых предметов — столбов, сосулек, фрагментов навесного козырька, деревьев.

- Угон автомобиля.

- Тотальная гибель транспорта.

- Повреждение крупными и дикими зверями.

- Повреждение третьими лицами.

- Повреждения при нахождении на парковке.

Необходимо обращать внимание как на сами страховые случаи, так и на причины их наступления. Если в договоре указано самовозгорание автомобиля из-за проводки, то вследствие поджога компенсацию не получить. Другие организации предусматривают угон автотранспорта из гаража или парковки с охраной.

В каких ситуациях невозможно получить компенсацию?

Помимо страховых случаев, в документе должно быть указан перечень нестраховых случаев.

В основном, предусмотрены следующие ситуации:

- если авария была по вине водителя, который не указан в полисе;

- если клиент не сообщил сведения, которые подверглись изменениям — личные данные, регистрационные сведения о ТС, изменения условия эксплуатации, поломка охранной системы;

- угон автомобиля вместе со всеми документами;

- если царапина незначительная и нет деформации;

- если произошло нарушение условий использования транспорта, например, в качестве такси;

- участие в гонках;

- если ущерб был за пределами РФ;

- если клиент при управлении находился в состоянии алкогольного или наркотического опьянения;

- нет комплекта ключей;

- если клиент сам повредил машину, с целью получить компенсацию;

- если угон совершен по вине водителя — забыл ключи в зажигании, оставил дверцу или окна открытыми, потерял брелок с ключами;

- повреждение шин или дисков автомобиля, если другие детали остались целыми;

- если по факту угона не сообщили в полицию и не было возбуждено уголовное дело;

- передвижение не по автомобильным дорогам — например, автомобиль затонул при пересечении замерзшего озера;

- если были внесены изменения в ТС без согласования с автоинспекцией;

- хищение колес транспорта;

- если ущерб возник при неисправности машины;

- если автомобиль забрали по решению суда.

Действия при страховом случае

На стадии оформления полиса КАСКО менеджер компании обязан разъяснить порядок действий при наступлении страхового случая клиенту.

Порядок действий для клиента:

- При наступлении ДТП, входящего в условия полиса, требуется вызвать сотрудников ГИБДД.

- Получить копии процессуальных документов, в том числе акт и постановление.

- Если виновник не клиент, то лучше обратиться за полисом ОСАГО.

- При повреждении или угоне транспорта третьими лицами, вызвать полицию.

- При возгорании машины, следует привлечь сотрудников МЧС. Получить от них заключение о причинах пожара. Если был поджог, то стоит вызвать и полицию.

- При повреждении автомобиля стихийными бедствиями следует получить справку от метеослужбы.

- В течение трех рабочих дней известить страховую о наступлении страхового случая. Лучше сделать это сразу после аварии или другой причины.

- Подать заявление вместе с пакетом документов.

- Предоставить автомобиль на осмотр и оценку ущерба. До получения возмещения нельзя ремонтировать автомобиль.

Необходимые документы

Существует стандартный набор документов для получения денег:

- паспорт клиента;

- заявление на возмещение ущерба;

- свидетельство о регистрации ТС и технический паспорт;

- активный полис КАСКО;

- копия протокола и постановления от сотрудников инспекции;

- акт о пожаре и причине возникновения от сотрудников МЧС;

- постановление о возбуждении уголовного дела от полиции;

- справка о неблагоприятных условиях погоды.

Как написать заявление на получение возмещения?

Заявление на возмещение пишется в свободной форме и никак не регулируется. Можно также взять бланк в страховой. Однако, следует указать определённые пункты, которые должны быть в заявлении:

- Наименование страховой компании и данные руководителя.

- Личные данные страхователя и адрес регистрации.

- Просьба о возмещении ущерба.

- Описание наступления страхового случая.

- Если есть участники события, следует их указать.

- Характер повреждений транспорта.

- Перечень документов, которые дополняют пакет.

- Реквизиты счета клиента, если выплата происходит в деньгах.

Заявление следует писать в двух экземплярах: один для себя, другой отдать страховой. Это поможет избежать неприятных ситуаций и доказать, что страхователь написал заявление в определённое время.

Как происходит оформление?

Оформление происходит в несколько этапов:

- при аварии вызывается сотрудник ГИБДД или полицейский;

- составляется протокол;

- сфотографировать или записать видео поврежденного автомобиля и причины страхового случая;

- сообщить в страховую.

Специалисты советуют сначала позвонить в СК, а уже потом вызывать ГИБДД и прочие органы. Конечно, если наступило возгорание, то первоначально идёт вызов пожарных.

Природные явления, в результате которых повреждается транспорт, оформляет также сотрудник полиции.

При нахождении на месте происшествия очевидцев, следует заполнить их данные и показания. Если клиент подаёт заявление в полицию, следует избегать формулировок «считаю ущерб не значительным», «претензий не имею». Такие предложения могут послужить отказом в возбуждении уголовного дела и вследствие отказа от страховой.

Каков порядок возмещения ущерба?

Есть два способа возмещения ущерба: денежная выплата или оплата ремонта в определённом СТО. Сроки могут варьироваться от 15 до 30 рабочих дней. Если же произошёл угон автомобиля, то придётся ждать около двух месяцев, если следственные мероприятия полиции не приведут к выявлению виновника.

Какая будет компенсация при наличии франшизы?

КАСКО является дорогой услугой, из-за чего многие страхователи оформляют полис с франшизой. В таком случае, некоторую сумму в счёт повреждений должен внести сам собственник автомобиля. Чем больше сумма по франшизе, тем меньше взнос за полис. Часть расходов, которую оплачивает клиент, выбирает он сам.

Какой срок обращения для получения компенсации?

Законодательство не регулирует сроки обращения по возмещению ущерба. Данные сроки прописаны в документах страховой компании при оформлении полиса.

Основные сроки:

- Повреждения стеклянных элементов, без вызова ГИБДД — не более пяти дней.

- Повреждения кузова без участия сотрудников госавтоинспекции — не более пяти дней.

- Если есть протокол от полиции и инспекторов — в течение четырнадцати дней.

Также, следует помнить, что срок исковой давности составляет три года. По истечению которых, клиент не сможет претендовать на разрешение вопроса. Лучше не тянуть с заявлением в страховую. Ремонтировать автомобиль нельзя до обращения, иначе страховая откажет в возмещении ущерба. Поскольку после ремонта доказать наличие повреждений почти невозможно.

После данного срока, имеют право обратиться и те водители, которые получили травму при аварийном происшествии. Клиенту необходимо предоставить справки от медицинского специалиста. Такая справка нужна, если по договору ещё застрахована жизнь и здоровье собственника и пассажиров.

Что делать при занижении суммы выплаты страховщиком или отказе платить?

Нередки случаи, когда компания старается занизить размер выплаты, надеясь, что клиент согласится с их требованиями.

Если условия компании не удовлетворяют страхователи, то он может провести независимую экспертизу и потребовать оплаты в досудебном порядке.

Если же страховая уклоняется от выплаты, клиент имеет право обращаться в суд.

В случае принятия решения в пользу истца, страховая обязана выплатить возмещение в полном объёме, а также оплатить расходы клиента на проведение экспертизы.

Иногда компании ищут повод для отказа. Аргументами могут быть при не установлении гражданина, который повредил транспорт. Тогда страховщик не может предъявить требования о возмещении к чиновнику ДТП, и предъявляет это как отказ от выплаты. Тогда следует обратиться в суд.

ЮниКредит Банк

Техническое сердце не останавливается ни на минуту Определение моей мигрени

Банки Москвы

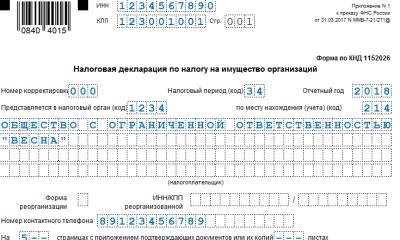

Разъяснено, какие коды периодов указывать в декларации по налогу на имущество организаций Код вида имущества 03 что означает

Кредиты