К сожалению, с наступлением 2017 года найдется немало документов с устаревшими и шаблонными формулировками, из-за которых возможен спор с налоговой. В статье вы найдете семь самых опасных формулировок в шаблонных и устаревших учетных политиках и безопасные альтернативы для них.

- Об основных средствах

Уберите из бухгалтерской политики ссылку на классификацию. - Об упрощенном учете

Переформулируйте фразу, что компания упростила учет, потому что она малая. - Об ошибках

Разграничьте существенные и несущественные ошибки. - О займах и кредитах

Вычеркните оговорку, что проценты нормируются. Чем заменить? - О программах

Добавьте правило, по которому списываете расходы на программу. - О прямых расходах и резервах

Включите в политику детальный перечень прямых расходов и обновите условия о резервах.

Бухгалтерская учетная политика

- Основные средства;

- Упрощенный учет;

- Ошибки.

О сроке использования основных средств

До 2017 года большинство компаний определяли срок использования основных средств в бухучете по налоговой классификации. Поступать так позволяли нормативные акты. Но с 2017 года эту норму отменили. Связана поправка с тем, что в бухучете компания должна руководствоваться ПБУ 6/01. Согласно ПБУ срок полезного использования основного средства - это период, в течение которого объект будет приносить экономическую выгоду.

В связи с поправкой измените формулировку в учетной политике. Напишите, что вы определяете срок использования так, как сказано в ПБУ. Тогда у аудиторов не будет замечаний к учетной политике.

Чтобы сблизить налоговый и бухгалтерский учет, компания может по-прежнему ориентироваться на налоговую классификацию. Но если планируете использовать объект существенно меньше или больше срока по классификации, то правильнее установить в бухучете плановый срок.

Как установить срок использования основного средства. Компания по-прежнему может ориентироваться на налоговую классификацию, когда определяет срок полезного использования основного средства в бухучете. Ведь основные средства в классификации распределены по группам экономически обоснованно, а не произвольно. Но советуем не писать это в учетной политике. У компании должен быть свой порядок определения сроков в бухучете. В одних организациях срок определяет комиссия по основным средствам, в других - один бухгалтер. Это и опишите в учетной политике. Кроме того, классификация не учитывает конкретные условия использования основных средств - агрессивную среду, установку компании на быстрое обновление основных средств и т. д. Если вы прогнозируете, что по факту будете применять объект существенно меньше или больше, чем в классификации, установите реальный срок использования.

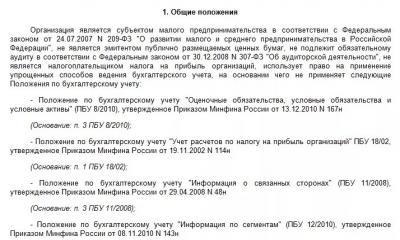

Об упрощенном учете

Раньше в ПБУ были нормы об упрощенном порядке ведения учета для малой компании. Поэтому в шаблонных политиках остались формулировки типа «Компания как субъект малого предпринимательства ведет упрощенный бухучет». Но из ПБУ эти нормы уже убрали. Например, в ПБУ 18/02 говорилось, что его могут не применять «субъекты малого предпринимательства». Теперь эту фразу заменили на «организации, которые вправе применять упрощенные способы ведения бухучета».

Устаревшее условие политики об упрощенном учете надо обновить или убрать. Ведь разница есть не только в формулировках, но и по сути. Не все малые предприятия имеют право упрощать бухучет. Лимит доходов для малых предприятий равен 800 млн рублей. Но если выручка за прошлый год больше 400 млн рублей или активы превышают 60 млн рублей, компания подпадает под обязательный аудит. А те компании, кого проверяют в обязательном порядке аудиторы, не вправе упрощать бухучет. Даже если являются малыми.

Полноценный учет должны вести также кредитные кооперативы, микрофинансовые и другие организации, которые перечислены в части 5 статьи 6 Федерального закона от 6 декабря 2011 г. № 402-ФЗ.

Если вы убедились, что вашей компании нет в запретных перечнях, актуализируйте формулировки про упрощенный бухучет. Если же компания не вправе вести упрощенный бухучет, уберите условия о нем из учетной политики на 2017 год.

Об ошибках

Частое замечание аудиторов - в учетной политике по бухучету не сказано, какие ошибки считаются существенными. А от уровня существенности ошибок зависит, как их исправлять. Если ошибка существенная и ее выявили после того, как утвердили отчетность, нужен ретроспективный пересчет. То есть показатели прошлой отчетности нужно пересчитать так, как будто недочетов не было. Какие ошибки считать существенными, компания определяет самостоятельно.

Те компании, которые вправе упростить бухучет, могут не делать ретроспективный пересчет. То есть такие компании могут исправлять существенные ошибки в таком же порядке, как несущественные. Тогда в учетной политике не требуется устанавливать критерии существенных ошибок.

Налоговая учетная политика

- Займы и кредиты;

- Прямые расходы;

- Резерв.

О займах и кредитах

С 2015 года компании вправе списывать проценты по займам и кредитам в налоговом учете без ограничений. Не все компании отразили это в учетной политике. Все еще встречаются формулировки о том, что организация включает проценты в расходы в пределах норматива.

Старое условие о нормативах исключите из учетной политики. Вводить вместо него новое правило, что компания списывает проценты без ограничений, необязательно. Ведь об этом сказано в Налоговом кодексе. Но у налоговиков на местах часто другое мнение. Они требуют, чтобы изменения закона компания закрепляла в учетной политике. Например, в учетной политике нашей читательницы инспекторы проверили, отразила ли компания условие об учете процентов без лимита. Если вы хотите подстраховаться и исключить лишние вопросы при проверке, замените старое условие об учете процентов на новое.

О программах

В шаблонных налоговых политиках обычно не сказано, как списывать программы, или приводится обобщенная формулировка. Но в Налоговом кодексе нет четких правил по учету программ. Поэтому безопаснее установить их в учетной политике.

Учитывать расходы на программу сразу рискованно. Чиновники считают, что списывать стоимость программ нужно равномерно в течение срока действия лицензионного договора.

Если в договоре нет срока, компания может самостоятельно установить срок учета расходов. Самый безопасный вариант - списывать расходы в течение пяти лет. Этот срок действует по умолчанию для лицензионных договоров и на него обычно ориентируются налоговики. Налоговиков могут поддержать и судьи.

Если компания готова спорить с налоговиками, закрепите в учетной политике, что стоимость программы вы списываете сразу. В этом случае на проверке ссылайтесь на те решения судов, которые в пользу компаний.

О прямых расходах

В шаблонных учетных политиках обычно нет детального списка прямых расходов. Значит, если налоговики заинтересуются этими расходами, компании придется давать пояснения. В итоге может получиться так, что компания считала конкретные расходы косвенными, а налоговики отнесли их к прямым.

Чтобы не было путаницы, лучше привести в налоговой учетной политике подробный перечень тех прямых расходов, которые есть в компании. Например, если торговая компания иногда доставляет товары непосредственно с завода изготовителя до склада покупателя, транспортные расходы безопаснее учитывать как прямые. Либо компания может считать эти расходы косвенными. Но тогда есть риск спора с налоговиками.

О резерве по сомнительным долгам

Проверьте, что в шаблоне налоговой учетной политики сказано о резерве по сомнительным долгам. В 2017 году компания по-прежнему сама решает, создавать в налоговом учете резерв или нет. Но изменился лимит резерва за отчетный период. Теперь лимит равен 10 процентам от выручки за этот период или 10 процентам от выручки за прошлый год - в зависимости от того, какой из этих показателей больше. Актуализируйте условие о лимите, чтобы налоговики не думали, что компания решила ограничить резерв старым нормативом.

Все организации должны иметь актуальную учетную политику для целей бухгалтерского и налогового учета. В 2019 году это является особенно важным и ответственным в связи с многочисленными изменениями в законодательстве, которые происходили на протяжении 2019 года. Поэтому даже те организации, которые уже имеют действующую учетную политику, утвержденную сразу на несколько лет, должны внести в нее необходимые изменения.

Учетная политика организации — это совокупность:

- способов ведения бухгалтерского учета (первичное наблюдение, стоимостное измерение, текущая группировка и итоговое обобщение фактов хозяйственной деятельности);

- способов ведения налогового учета по всем видам налогов, используемых в организации.

Правильно выбранная учетная политика оказывает серьезное влияние на величину показателей себестоимости продукции, прибыли, НДС, налога на имущество, а также основных показателей финансового состояния фирмы. Это очень важное средство формирования величины основных показателей деятельности компании, ее ценовой политики и налогового планирования.

Даже если она утверждается сразу на несколько лет, например, на трехлетний или пятилетний период, в нее крайне желательно вносить поправки каждый год, ведь изменения в законодательстве происходят ежегодно. Учетная политика организации на 2019 год должна быть сформирована главным бухгалтером или другим лицом, на которое, в соответствии с законодательством РФ, возложено ведение бухгалтерского учета.

Особенности учетной политики на 2019 год

Порядок ее формирования утвержден приказом Минфина России от 06.10.2008 № 106н «Об утверждении положений по бухгалтерскому учету», соответствующее положение «Учетная политика организации (ПБУ 1/2008 )» содержит требования к обязательным пунктам этого важного бухгалтерского документа:

- рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты отчетности;

- формы первичных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации активов и обязательств организации;

- способы оценки активов и обязательств;

- правила документооборота и технология обработки информации;

- порядок контроля за хозяйственными операциями;

- другие решения, необходимые для организации бухгалтерского учета.

Эти данные являются неизменными, однако требования законодательства меняются, и документ приходится постоянно обновлять. Делать это надо один раз в год, но не позднее 31 декабря, потому что на 1 января в организации уже должна быть действующая учетная политика на текущий год.

Внести поправки можно как самостоятельно, так и с помощь специального «Конструктора учетной политики» системы КонсультантПлюс, в который уже добавлены изменения на 2019 год.

Переход в конструктор доступен со стартовой страницы в . Сервис позволяет создать этот важный документ с нуля как для целей бухгалтерского учета, так и для целей налогообложения с особенностями общей или упрощенной систем налогообложения. (ОСН или УСН). Например, при УСН начало документа может выглядеть так:

Кроме того, конструктор поможет сформировать новую редакцию учетной политики на основе предыдущей со всеми изменениями законодательства. При этом надо отметить, что сами законодательные нормы переписывать совсем не обязательно. В этом документе должны быть указаны только те правила, при которых возможен выбор способа учета по той или иной операции. При этом нужно указать, какой именно способ из возможных будет использовать компания. Например, способ начисления амортизации основных средств или метод учета расходов на товары. Для целей налогообложения можно указать, будет ли фирма использовать резервы долгов и амортизационную премию, а также применять раздельный учет НДС при условии, что у нее есть облагаемые и не облагаемые этим налогом операции.

В числе изменений, которые стоит внести в документ редакции 2019 года, должны быть не только законодательные поправки, но и изменения в работе самой фирмы. Например, если малое предприятие решает перейти на упрощенный способ бухучета или на другую систему налогообложения.

Что нужно обязательно отразить в учетной политике 2019

Страховые взносы

В учетной политике обязательно нужно утвердить форму карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов, утвержденную ФНС России. Следует помнить, что форма является рекомендованной, и налоговики оставляют право за организацией самостоятельно выбрать, как вести данный налоговый регистр. В этом случае можно использовать аналогию с НДФЛ, но отразить выбранный метод необходимо обязательно.

Вести учет начисленных выплат и иных вознаграждений, сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, работодателей обязывает п. 4 статьи 431 Налогового кодекса РФ . Чтобы дополнить учетную политику по этому поводу, необходимо издать приказ по организации, а за основу можно взять карточку, которая использовалась ранее, когда взносы администрировали ПФР и ФСС. Проверяющие из ФНС обязательно попросят эти карточки при проведении проверки, а за их отсутствие назначат штраф в размере 200 руб. за каждую карточку, как это предписано статьей 126 НК РФ .

Классификация основных средств

С 01.01.2017 вступила в силу новая редакция Постановления Правительства РФ от 01.01.2002 № 1 . Из этого документа удалена норма о том, что классификацию основных средств можно применять для целей бухгалтерского учета. Ранее бухгалтеры могли посмотреть объект основных средств по классификации, назначить линейный метод амортизации и одинаковый срок полезного использования для всех подобных объектов. При этом между бухгалтерским и налоговым учетами не возникало разницы. Теперь также можно использовать этот метод, но постановление № 1 больше не является документом, прямо регулирующим бухгалтерский учет. Поэтому, если в документе нет ссылки на этот нормативный акт, то можно его там прописать и продолжать использовать прежний метод. Выглядеть этот раздел может примерно так:

Если такого желания нет, то можно определять срок службы основных средств, как предусмотрено ПБУ 6/01 , исходя из рекомендаций производителя и технической документации. Кстати, в шаблоне конструктора КонсультантПлюс есть возможность закрепить в учетной политике положения НК РФ, определяющие лимит стоимости амортизируемого имущества.

Малые предприятия

Малые предприятий имеют право на множество послаблений в части бухгалтерского учета и отчетности. Например, такие организации могут вести бухучет и составлять отчеты по упрощенной форме. Однако, чтобы воспользоваться всеми преференциями, каждую из них они должны прописать в своей учетной политике. В 2019 году для МП также были приняты новые принципы, которые позволяют упростить отчетность. В частности, такие организации, начиная с 01.01.2017, могут не формировать резерв под снижение стоимости МПЗ, если пропишут это у себя, в соответствии с пунктом 25 ПБУ 5/01 . Это нужно учесть при составлении документа на 2019 год.

Также изменения были внесены приказом Минфина России от 16.05.2016 № 64н . В соответствие с ним, малые предприятия имеют право учитывать сырье и материалы по цене поставщика, без включения в нее транспортных расходов, платы посредникам и тому подобных затрат. Более того, по новым правилам все МПЗ можно списывать единовременно, однако это обязательно должно быть отражено в документе.

В заключение нужно отметить, что учетная политика является обязательным внутренним документом организации и ее не нужно направлять после утверждения в территориальный орган ФНС. Также налоговики могут потребовать этот документ в рамках проверки, и тогда за его отсутствие организацию оштрафуют. Кроме того, хотя сама по себе учетная политика организации не дает гарантий в том, что в спорных вопросах проверяющие согласятся с позицией налогоплательщика, она позволяет лучше аргументировать свою позицию при отстаивании интересов в суде в случае споров с налоговой службой. И чем грамотнее будет составлен этот документ, тем выше шансы, что судья окажется на стороне налогоплательщика.

Для начала работы выберите соответствующий пункт в верхнем меню или из следующего списка:

Новое в приказе об учетной политике предприятия на 2019 годУчетная политика для целей налогового учета

Если компания собирается использовать новый «инвестиционный» вычет по налогу на прибыль, то это тоже лучше прописать в приказе об изменении УП. Напомним, с помощью этого вычета с 2019 года можно уменьшать расходы на приобретение и модернизацию ОС.

Учетная политика для ведения бухгалтерского учета

- Положения по бухгалтерскому учету (ПБУ) признаны «федеральными стандартами бухгалтерского учета». Поэтому в бухгалтерской учетной политике необходимо обновить ссылки на ПБУ.

- В учетной политике необходимо прописать способы учета для операций, которые проводит организация (из федерального стандарта, из международного стандарта, из рекомендаций по бухучету или собственный способ).

- Если организация учетную политику формирует по стандартам МСФО, то в приказе на 2019 год нужно прописать, от какого способа отказалась компания и какому правилу в международном стандарте оно противоречит.

Многие ПБУ к 2019 году обещают обновить в соответствии с МСФО. Поэтому уже в 2019 году лучше начинать подготовку к переходу на новые стандарты и утверждению способов ведения бухгалтерского учета аналогичных МСФО.

МСФО (IAS) 8 "Учетная политика, изменения в бухгалтерских оценках и ошибки"

Инструкции по составлению учетной политики в программах БухСофт

Вы создали, распечатали и положили в папку документ «Учетная политика» компании. Не забудьте настроить программу в соответствии с правилами, прописанными в ней.

Новое в приказе об учетной политике предприятия на 2017 год

В 2016 году были внесены изменения в Налоговый кодекс РФ и нормативные акты по бухгалтерскому учету, которые повлияют на работу организаций в 2017 году и, при необходимости, могут быть отражены в учетной политике.

НАЛОГОВЫЙ УЧЕТ

Для целей налогового учета в 2017 г. изменился порядок списания убытков и формирования резервов:

- С 1 января 2017 года организации вправе уменьшить налогооблагаемую базу на сумму убытков не более чем на 50%, при этом срок списания 10-ю годами больше не ограничен.

- В 2017 году организации получают право выбора порядка формирования резерва по сомнительным долгам. Можно выбрать один из вариантов:

- 10% от суммы выручки предыдущего налогового периода.

- 10% от суммы выручки текущего налогового периода.

БУХГАЛТЕРСКИЙ УЧЕТ

Изменить учетную политику для целей бухгалтерского учета в 2017 году могут, в первую очередь, малые и микропредприятия, которые имеют право применять упрощенные способы ведения бухгалтерского учета. Соответствующие поправки в бухгалтерское законодательство были внесены Приказом Министерства Финансов РФ от 16 мая 2016 г. N 64н. Не все изменения одинаково полезны для оптимизации учета, некоторые просто увеличат расхождения между бухгалтерским и налоговым учетом.

Поправки коснулись:

- Оценки товарно-материальных затрат и сопутствующих расходов (ПБУ 5/01 «Учет материально-производственных затрат»):

- Микропредприятия, которые вправе применять упрощенные способы ведения бухгалтерского учета, могут закрепить в учетной политике порядок списания стоимости сырья, материалов, товаров, других затрат на производство и подготовку к продаже продукции и товаров в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления).

Обратите внимание, что аналогичные изменения в Налоговый кодекс РФ внесены не были, товары для целей налогового учета продолжают списываться на расходы по факту реализации, поэтому применение на практике данного способа учета, приведет к расхождениям между налоговым и бухгалтерским учетом. - Организации, которые могут применять упрощенные способы ведения учета, имеют право относить затраты, непосредственно связанные с приобретением материально-производственных запасов, в полной сумме в состав расходов в том периоде, в котором они были понесены;

- Организации, которые вправе применять упрощенные способы ведения учета, могут признавать расходы на приобретение материально-производственных запасов, предназначенных для управленческих нужд, в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления);

- Материально-производственные запасы, которые морально устарели, полностью или частично потеряли свое первоначальное качество, либо текущая рыночная стоимость которых снизилась, отражаются в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей. Организации, которые вправе применять упрощенные методы ведения учета, могут такие резервы не создавать.

- Микропредприятия, которые вправе применять упрощенные способы ведения бухгалтерского учета, могут закрепить в учетной политике порядок списания стоимости сырья, материалов, товаров, других затрат на производство и подготовку к продаже продукции и товаров в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления).

- Учета основных средств (ПБУ 6/01):

- В 2017 году можно выбрать период начисления амортизации для основных средств (месяц, квартал, год);

Период «раз в год» выбирать невыгодно в случае, если организация является плательщиком налога на имущество, в течение года будет происходить завышение налоговой базы. - Если производственный или хозяйственный инвентарь был принят к учету как основное средство, организации, применяющие упрощенные способы ведения учета, имеют право списать его единовременно в момент ввода таких объектов в эксплуатацию;

- Организации вправе затраты, связанные с приобретением, сооружением и изготовлением объектов основных средств, включать в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены, а не относить на первоначальную стоимость объекта. При выборе этого способа учета в первоначальную стоимость включается только цена продавца и затраты на монтаж.

- В 2017 году можно выбрать период начисления амортизации для основных средств (месяц, квартал, год);

- Учета нематериальных активов (ПБУ 14/ 2007)

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, могут признавать расходы на приобретение (создание) объектов, которые подлежат принятию к бухгалтерскому учету в качестве нематериальных активов, в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления.

Обратите внимание! В налоговом учете никаких изменений в части списания НМА нет, и они будут по-прежнему списываться через начисление амортизации.

Произошедшие изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2017, обновлены ссылки на нормативные законы и приказы. Форма Учетной политики позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

Информационным сообщением от 02.08.2017 N ИС-учет-9 Минфин России рассказал, что с 6 августа 2017 года его же приказ от 28.04.2017 N 69н изменил правила формирования учетной политики:

- когда утвержденные основным обществом стандарты бухгалтерского учета обязательны к применению его дочерним обществом, последнее формирует свою учетную политику исходя из стандартов бухгалтерского учета основного общества;

- когда следование общему порядку приводит к недостоверному представлению финансового положения такой организации, можно отступить от общего порядка формирования учетной политики организации;

- учетную политику организации можно формировать по МСФО и по российским правилам;

- содержание требования рациональности;

- введена обязанность раскрывать досрочное применение федеральных стандартов бухгалтерского учета и отменена обязанность раскрывать в отчетности отдельные факты (в том числе, факт неприменения утвержденного и опубликованного, но еще не вступившего в силу нормативного правового акта по бухгалтерскому учету).

Новое в приказе об учетной политике предприятия на 2016 год

В 2015 году были внесены изменения в Налоговый кодекс РФ, которые повлияют на работу организаций в 2016 году и должны быть отражены в учетной политике:

- Для налогового учета амортизируемым признается имущество с первоначальной стоимостью свыше 100 000 рублей (п. 1 ст. 256 НК РФ в ред. от 08.06.2015 №150-ФЗ). С учетом этого же критерия определяется стоимость основного средства для отнесения его к амортизируемому имуществу (п. 1 ст. 257 НК РФ в ред. от 08.06.2015 №150-ФЗ). Эти требования применяются к основным средствам, введенным в эксплуатацию начиная с 1 января 2016 года. Для имущества, введенного в эксплуатацию ранее этой даты, сохраняются прежние критерии по стоимости (более 40 тыс. руб).

- Для целей налога на прибыль с 10 до 15 миллионов рублей увеличен лимит среднеквартальной суммы доходов от реализации, определяемой за предыдущие четыре квартала. При превышении данного лимита организация обязана перейти на уплату ежемесячных авансовых платежей, которые необходимо перечислять не позднее 28 календарных дней с даты окончания отчетного периода (п. 3 ст. 286 НК РФ в ред. от 08.06.2015 №150-ФЗ).

- Если в 2016 году выручка превысит 79,74 миллионов рублей, то налогоплательщик не сможет применять УСН (Приказ Минэкономразвития России от 20.10.2015 N 772).

Данные изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2016, обновлены ссылки на нормативные законы и приказы. Форма Учетной политики позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

Новое в приказе об учетной политике предприятия на 2015 год

Начало 2015 года, как и каждого отчетного года, связано для бухгалтера с обязанностью сформировать приказ об учетной политике предприятия. В 2014 году были внесены поправки в Налоговый кодекс РФ, которые повлияют на работу организаций в 2015 году и должны быть отражены в учетной политике:

- Начиная с 1 января 2015 года из Налогового кодекса исчезнет понятие суммовой разницы (рассчитывались, в тех случаях, когда счет выставлен в валюте, а оплата произведена в рублях), теперь это будет частный случай расчета курсовой разницы. Определение, сроки и порядок расчета курсовых разниц в бухгалтерском и налоговом учете с 2015 года совпадают (п.11 ст. 250, п.8 ст. 271, п.10 ст. 272 НК РФ);

- С 1 января 2015 года в налоговом учете перестает действовать метод ЛИФО (метод оценки товаров исходя из стоимости последних по времени приобретений). Теперь и в бухгалтерском, и в налоговом учете будут действовать три метода - по средней стоимости, по стоимости единицы запасов, по методу ФИФО (п.8 ст. 254 НК РФ);

- Появится возможность выбирать порядок списания неамортизируемого имущества - единовременно или в течение нескольких периодов (линейным способом или пропорционально объему выпущенной продукции). Это особенно актуально при учете спецодежды и специнструмента, которые сейчас в бухгалтерском и в налоговом учете списываются по разным правилам. Изменения внесены в п.1 ст. 254 НК РФ;

- Произошло сближение налогового и бухгалтерского учета в части убытка от переуступки права требования. Раньше первая половина убытка учитывалась во внереализационных расходах на дату уступки права требования, вторая половина - через 45 календарных дней с даты уступки (п.2 ст. 279 НК РФ). С 1 января 2015 года весь убыток можно будет учесть в момент уступки права требования (новая редакция п.2 ст. 249 НК РФ);

- С 1 января в расходах можно будет учитывать стоимость безвозмездно полученного имущества (стоимость определяется как сумма дохода организации исходя из рыночных цен на безвозмездно полученное имущество, оценка должна быть документально подтверждена). Изменения внесены в п.2 ст. 254 НК РФ

Произошли изменения в законе о страховых взносах (Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 04.06.2014)). При организации налогового учета в части начисления и уплаты взносов в фонды в 2015 году их нужно скорректировать с учетом изменения тарифов (окончен срок действия некоторых льготных тарифов) и предельных сумм налоговой базы для исчисления страховых взносов.

Эти и многие другие изменения налогового и бухгалтерского законодательства включены в учетную политику "Бухсофт" на 2015, форма которой позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

ПРИКАЗ № 100

об утверждении учетной политики для целей бухгалтерского учета

Учетная политика для целей бухгалтерского учета

Учетная политика для целей бухгалтерского учета разработана в соответствии:

с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29 июля 1998 г. № 34н);

с ПБУ 1/2008 «Учетная политика организаций» (утверждено приказом Минфина России от 6 октября 2008 г. № 106н);

с Планом счетов бухгалтерского учета и Инструкцией по его применению (утверждено приказом

с приказом Минфина России от 2 июля 2010 г. № 66н «О формах бухгалтерской отчетности организаций».

Элементы и принципы учетной политики:

1. Бухгалтерский учет ведется структурным подразделением (бухгалтерией), возглавляемым главным бухгалтером.

Основание: часть 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ.

2. Бухгалтерский учет ведется автоматизировано c использованием рабочего Плана счетов согласно приложению 1.

3. По следующим видам деятельности учет активов и обязательств ведется обособленно:

оказание информационных услуг организациям;

сдача в аренду офисных помещений;операции с ценными бумагами.

4. Обособленные подразделения организации на отдельный баланс не выделяются.

5. В качестве форм первичных учетных документов используются унифицированные формы, утвержденные Госкомстатом России.

При проведении хозяйственных операций, для оформления которых не предусмотрены типовые формы первичных документов, используются самостоятельно разработанные формы.

Перечень форм, утвержденный для применения в организации, а также образцы нетиповых документов приведены в приложении 2.

Основание: часть 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

6. Право подписи первичных учетных документов предоставлено должностным лицам, которые

уполномочены на это должностной инструкцией.

Основание: пункт 7 части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

7. Бухгалтерский учет ведется с использованием регистров бухгалтерского учета, перечень и форма которых установлены в приложении 3.

Основание: статья 10 Закона от 6 декабря 2011 г. № 402-ФЗ.

8. Отчетным периодом для составления внутренней промежуточной бухгалтерской отчетности является календарный месяц.

В состав внутренней промежуточной бухгалтерской отчетности входит бухгалтерский баланс и отчет о финансовых результатах.

Основание: часть 3 статьи 14, часть 5 статьи 13, часть 4 статьи 15 Закона от 6

декабря 2011 г. № 402-ФЗ, пункт 49 ПБУ 4/99.

9. Критерий для определения уровня существенности устанавливается в размере 5 процентов от величины объекта учета или статьи бухгалтерской отчетности.

Основание: пункт 3 ПБУ 22/2010, пункт 11 ПБУ 4/99.

10. Порядок и сроки инвентаризации имущества и обязательств указаны в приложении 4 «Положение об инвентаризации».

Основание: часть 3 статьи 11 Закона от 6 декабря 2011 г. № 402-ФЗ.

11. Все объекты основных средств переоцениваются на конец года по текущей (восстановительной стоимости) путем прямого пересчета.

Результаты переоценки отражаются в учете, если текущая (восстановительная) стоимость изменится более чем на 5 процентов.

Основание: пункт 15 ПБУ 6/01.

12. Объект принимается к учету в качестве основного средства, если он предназначен для использования в уставной деятельности организации, для управленческих нужд.

При этом должны одновременно соблюдаться условия:

объект предназначен для использования в течение длительного времени, то есть свыше 12 месяцев;

организация не предполагает последующую перепродажу данного объекта; стоимость объекта превышает ______________ руб.

Основание: пункты 3-5 ПБУ 6/01.

13. Срок полезного использования объекта основных средств определяется как ожидаемый срок использования.

По каждому основному средству срок полезного использования устанавливается с учетом нормативно-правовых и других ограничений использования объекта исходя из производительности, мощности или ожидаемого физического износа, зависящего от режима эксплуатации.

Основание: пункт 20 ПБУ 6/01.

14. Амортизация по всем объектам основных средств начисляется линейным способом.

Основание: пункт 18 ПБУ 6/01.

15. Предметы со сроком полезного использования более 12 месяцев и первоначальной стоимостью не более ___________ руб. списываются по мере их передачи в эксплуатацию.

Основание: пункт 5 ПБУ 6/01.

16. Затраты на текущий и капитальный ремонт имущества включаются в расходы организации отчетного периода.

Основание: пункт 27 ПБУ 6/01.

17. Единицей учета материально-производственных запасов является номенклатурный номер материального запаса.

Основание: пункт 3 ПБУ 5/01.

18. Приобретаемые материальные запасы отражаются в учете по фактической себестоимости без использования счета 16 «Отклонения в стоимости материальных ценностей».

Основание: пункт 5 ПБУ 5/01.

19. При выбытии все группы материально-производственных запасов оцениваются по средней себестоимости.

Основание: пункт 16 ПБУ 5/01.

20. Организация создает резерв под снижение стоимости материалов ежегодно по состоянию на 31 декабря. Резерв создается по номенклатуре.

Если текущая рыночная стоимость материалов, под снижение стоимости которых ранее был создан резерв, увеличивается, то соответствующая часть резерва относится на прочие доходы текущего отчетного периода.

Основание: пункты 3, 25 ПБУ 5/01, пункт 4 ПБУ 21/2008, пункт 7 ПБУ 9/99.

21. Расходы, отраженные на счете 26 «Общехозяйственные расходы» в течение месяца, полностью списываются по его окончании в дебет счета 90 «Продажи» без распределения по видам деятельности.

Основание: пункт 9 ПБУ 10/99.

22. Расходами, которые относятся на себестоимость оказываемых услуг,

признаются:

все материальные расходы, кроме общехозяйственных;

расходы на оплату труда персонала, участвующего в процессе оказания услуг (кроме административно-управленческого персонала);

начисленные суммы взносов на обязательное пенсионное (социальное, медицинское) страхование;

суммы начисленной амортизации по основным средствам, используемым в процессе оказания услуг.

Основание: пункт 9 ПБУ 10/99.

23. Расходы, относимые на себестоимость всех видов оказываемых услуг, формируют финансовый результат от оказания услуг в последний день текущего месяца.

Основание: пункты 16 и 18 ПБУ 10/99.

24. Единицей учета финансовых вложений является серия.

Основание: пункт 5 ПБУ 19/02.

25. Затраты связанные с приобретением финансовых вложений, не превышающие уровень существенности, установленный в пункте 9 настоящей Учетной политики, признаются прочими расходами.

Основание: пункт 11 ПБУ 19/02.

26. Текущая рыночная стоимость финансовых вложений, по которым можно определить рыночную стоимость, корректируется ежеквартально.

Основание: пункт 20 ПБУ 19/02.

27. Все группы финансовых вложений, по которым не определяется текущая рыночная стоимость, при списании оцениваются по первоначальной стоимости каждой единицы финансовых вложений.

Основание: пункт 26 ПБУ 19/02.

28. Проверка на обесценение финансовых вложений в целях создания резерва под обесценение финансовых вложений проводится раз в год по состоянию на 31 декабря.

Основание: пункт 38 ПБУ 19/02.

29. Отчисления в резерв по сомнительным долгам производятся ежеквартально.

29 июля 1998 г. № 34н, пункты 6 и 7 ПБУ 1/2008.

30. Сомнительной признается задолженность, если:

Должник не исполнил обязательство вовремя;

Долг не обеспечен залогом, задатком, поручительством, банковской гарантией;

У должника значительные финансовые затруднения;

В отношении должника возбудили процедуру банкротства.

Основание: пункт 70 Положения, утвержденного приказом Минфина России от

31. Для расчета оценочного обязательства на оплату отпусков используется следующий порядок:

обязательство определяется на последнее число каждого квартала; сумма оценочного обязательства рассчитывается как произведение количества не использованных всеми сотрудниками организации дней отпусков на конец квартала (по данным кадрового учета) на средний дневной заработок по организации за последние шесть месяцев с учетом начисленных взносов на обязательное страхование.

Основание: пункт 5 ПБУ 8/2010, пункт 7 ПБУ 1/2008.

32. Разницы, обусловленные различиями в ведении бухгалтерского и налогового учета, отражаются на счетах бухгалтерского учета по мере их появления, обособленно по каждому отклонению на основании первичных учетных документов.

Основание: пункт 3 ПБУ 18/02.

33. Текущий налог на прибыль определяется на основе данных, сформированных в бухгалтерском учете в соответствии с пунктами 20 и 21 ПБУ 18/02.

Основание: пункт 22 ПБУ 18/02.

34. График документооборота утверждается приказом руководителя. Соблюдение графика контролирует главный бухгалтер.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

35. Для составления промежуточной и годовой бухгалтерской отчетности применяются формы бухгалтерского баланса и отчета о финансовых результатах согласно приложению 1 приказа Минфина России от 2 июля 2010 г. № 66н.