После пространных размышлений о том, как выйти из сложившейся ситуации, я наконец-то пришел в себя и начал решать проблемы по мере их поступления. Первое, с чем мне пришлось разобраться — что делать с долгами, ведь стабильных выплат с Forex Trend & Panteon Finance я теперь не получаю, а новые инвестиционные проекты еще не приносят дохода. Сумма моей задолженности по кредитам на сегодняшний день составляет 4,400,000 рублей. Но если я буду платить по прежней схеме, мне придется все деньги отдавать на оплату кредитов, а не тратить их на запуск новых проектов. Поэтому я решил рассмотреть возможность отсрочки платежей и начал договариваться с банками. Делюсь своим опытом с вами, чтобы вы могли упростить себе задачу и быстрее изменить условия договора по вашему кредиту.

Если вы задумались о том, чтобы просто забыть про кредит, хочу вас огорчить — не выйдет. Финансовые отношения между банком и заемщиками регулируются законодательством, а именно ст. 353 ГК РФ. Там говорится не только про взыскание суммы задолженности путём конфискации недвижимости или любого другого ликвидного товара, но и про штрафы, пени, компенсации за неправомерное пользование чужими деньгами. Поэтому просто «забить» — не вариант.

Если сумма долга существенна для банка, поверьте, они будут выбивать ее настойчиво и пропасть из поля зрения кредитного менеджера не выйдет. Если от вас перестанет поступать оплата по кредитной задолженности, то банку ничего не останется, кроме как начать судебные разбирательства. После суда, если вы всё сделаете по уму, груз кредитного бремени с вас будет снят, так как суд не оставит вас без крыши над головой, а также никогда не обяжет платить по кредитам больше половины вашей месячной прибыли.

Если вы не планируете заходить так далеко — лучше сразу договориться с банком и отсрочить выплату. Главное — делать это уверено и грамотно, чтобы убедить кредитора в вашей надежности.

По какому кредиту банк будет рад просрочке?

Есть еще нюанс — банки не по каждому кредиту готовы пойти вам на встречу. Все зависит от нескольких факторов:

- Сумма долга — чем она больше, тем выше вероятность договориться.

- Продолжительность вашего сотрудничества — если вы достаточно долго являетесь клиентом конкретного банка и до сих пор никаких проблемных ситуаций не возникало, наверняка вам пойдут на уступки.

- Сумма выплаченного долга и сумма остатка. Здесь тоже все ясно, если вы стабильно платили и внесли уже приличную часть взятых в долг денег, ваши слова о том, что вы вернете остаток, будут более убедительными.

- Кредитная история. Конечно же, вас будут проверять по другим банкам, есть ли у вас там кредиты, платите ли вы.

Вывод: чем больше сумма кредита и чем ответственней вы относитесь к своим долговым обязательствам, тем более высока вероятность решить вопрос в вашу пользу. Но здесь учтите, что с долгом потребительского кредита, к примеру, до 10 000 рублей, даже не стоит пробовать отсрочить выплаты. Потраченное время, нервы и силы не будут этого стоить и скорей всего представители банка просто вас ткнут носом в условия договора, где прописаны штрафы и пени, и не будут вообще возиться даже с рассмотрением заявки. Если же у вас на руках ипотека, автокредит или кредит на развитие бизнеса от 100,000 рублей — тогда можно попытать счастье. Главное в этом случае указать банку на возможность дополнительной выгоды от такой договоренности. Например, если вы согласуете продление срока всего кредита — банк в выигрыше, так как увеличиться сумма процентов.

Как долго можно не платить банку по кредиту?

Чтобы избежать штрафов и прибавки вашего долга к уже существующему, предупреждать банк надо даже в том случае, когда вы сможете заплатить всего на 1-5 дней позже. Это проще всего оформить через форму «обещанного платежа». Но сейчас я рассматриваю ситуацию, когда вы планируете не платить намного дольше. На что можно рассчитывать? При хороших отношениях с банком условия могут быть очень даже лояльные — от 1 месяца до 1 года. Причем возможны варианты с выплатой:

- только проценты без тела кредита;

- полное отсутствие каких-либо взносов в конкретные месяцы;

- изменение срока договора — более длительный период позволит уменьшить ежемесячный платеж.

Как правильно предупреждать банк, чтобы получить одобрение на просрочку?

Ничего сложного в этой процедуре нет — говорю вам это с уверенностью, проверив на собственном опыте. Главные условия:

- личное присутствие на встречах с представителем банка;

- постоянно находиться на связи для решения текущих вопросов;

- максимально полный объем документов, которые подтверждают отсутствие у вас в данный момент возможности платить по кредиту (например, копия трудовой со страницей, подтверждающей увольнение/сокращение, выписки с банковских карт, указывающие на падение торговых оборотов, медицинские справки, если сложившаяся ситуация связана с ухудшением состояния здоровья — вашего или близких родственников).

Схема действий простая, если ваш банк не грешит постоянными очередями клиентов и некомпетентными сотрудниками. Подготовьте заявление в банк, подробно изложите в нем сложившуюся ситуацию с трудностями, но по существу. Напишите свою просьбу о предоставлении вам отсрочки или пересмотре условий кредитования. По возможности сразу проконсультируйтесь с юристом, как все это изложить грамотным юридическим языком, чтобы снизить вероятность отказа. Он подскажет, какие еще документы приложить к этому бланку.

Этот документ сразу сделайте в 2-х экземплярах и отнесите их оба в канцелярию либо передайте личному менеджеру по вашему счету. Один бланк оставляете в банке на рассмотрение, второй — забираете себе, но проверьте, чтобы на нем поставили входящий номер заявления и дату принятия.

Дальше не переживайте и просто ждите результата. Если положительного ответа добиться не удалось и банк все же никак не хочет идти на контакт, придется действовать по другой схеме. Такую ситуацию по я как раз сейчас разбираю на собственном примере.

Если в компании изменяется содержание в учредительных документах, назначается новый директор или главный бухгалтер, выдаётся лицензия и т. п., о подобных изменениях нужно известить банк компании.

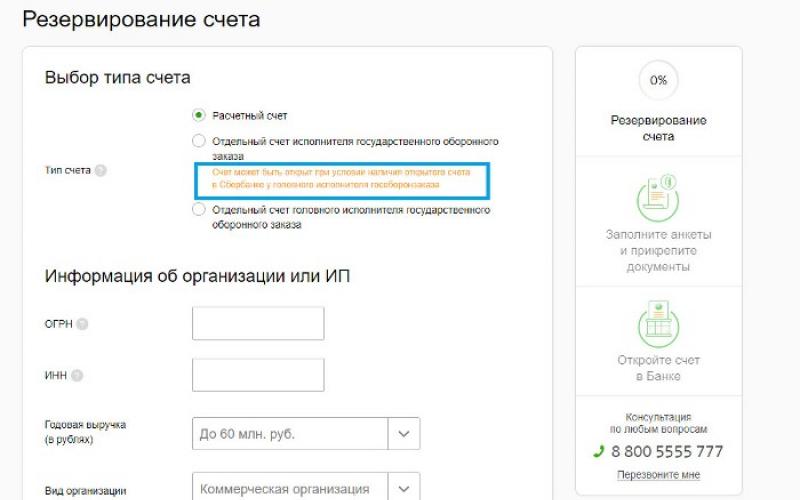

Чтобы открыть расчетный счет, организация должна представить документы и сведения, которые необходимы банку для принятия решения о возможности заключить с ней договор банковского счета. Эти документы и сведения помещаются в так называемое юридическое дело, которое формируется сотрудниками банка и в котором аккумулируется вся информация о клиенте банка .

Если в деятельности организации происходят какие-то изменения, например, вносятся изменения в учредительные документы либо меняется директор (главный бухгалтер), выдается лицензия (разрешение), то новые сведения нужно также представить в банк.

Срочное сообщение для юриста! В офис пришла полиция

Юристу, который занимался открытием расчетного счета, нужно знать, как правильно подготовить и передать обновленные сведения и документы для внесения изменений в юридическое дело банка.

Как представить новые документы и сведения в банк

Представителю юридического лица либо индивидуального предпринимателя, у которых открыт расчетный счет в банке, в случае изменения сведений нужно подъехать в банк с комплектом документов. Помимо документов, подтверждающих обновленные сведения, представителю юридического лица (предпринимателя) также нужно иметь при себе:

- документ, удостоверяющий личность;

- документ, подтверждающий полномочия представителя (доверенность).

Кроме того, все документы, которые подтверждают произошедшие изменения и отражают содержание этих изменений, нужно представить в банк с сопроводительным письмом. В сопроводительном письме организация (индивидуальный предприниматель) письменно сообщает банку об изменениях и содержится перечень направляемых банку документов. На копии сопроводительного письма банк ставит отметку о принятии документов. Эту копию нужно хранить.

Предварительно лучше позвонить в банк и сообщить о своем приходе либо договориться о времени посещения банка. Тогда работник банка сможет подготовиться: в частности, поднять юридическое дело, просмотреть документы и сведения, которые там находятся, и т. д. Кроме того, тогда вряд ли придется ждать в очереди, которая может быть в банке, среди желающих также сдать документы. Иногда банки предусматривают для своих клиентов такую услугу, как доставка документов курьером от клиента в банк. Такая услуга существенно экономит время, но предоставляется за дополнительную плату.

Клиенты могут представить в банк самостоятельно заверенные копии документов (п. 1.11.1 ). На копии документа, которую изготовил клиент, должностное лицо банка делает надпись «сверено с оригиналом», указывает свои фамилию, имя, отчество, должность или реквизиты документа, удостоверяющего личность, а также проставляет собственноручную подпись, дату заверения и оттиск печати или штампа, установленного для этих целей банком.

Выписка из внутренних документов, представляемых в банк, может быть заверена нотариально либо самим юридическим лицом (индивидуальным предпринимателем). При этом указываются фамилия, имя, отчество, наименование должности лица, заверившего выписку из документа. Также он ставит собственноручную подпись, дату заверения и проставляет оттиск печати или штампа (п. 1.11.3 инструкции № 153-И).

Выписка из документов, которые имеют непосредственное отношение к деятельности клиента - юридического лица и образуются в деятельности юридических лиц (органов власти), в ведении которых находится этот клиент, может быть заверена таким юридическим лицом или органом власти. При этом на выписке нужно указать фамилию, имя, отчество и должность лица, ее заверившего. Также лицо, которое заверяет выписку, проставляет на ней собственноручную подпись, дату заверения и оттиск печати (при ее отсутствии - штамп) юридического лица (органа власти). Иной порядок заверения выписки из документов может быть определен соответствующим юридическим лицом (органом власти).

Таким образом, документы в банк можно представить в одном из трех вариантов:

- нотариально заверенные копии документов;

- копии документов, заверенных клиентом (в банке такие копии документов сверяются с оригиналами);

- подлинники документов. При представлении оригиналов документов банк может сам изготовить и заверить копии этих документов.

Кроме того, на практике банк может запросить копии документов, заверенные регистрирующим органом. Однако при наличии нотариально заверенных копий банки обычно не запрашивают копии, заверенные регистрирующим органом. Если такое все же происходит, то решение можно оспорить в суде.

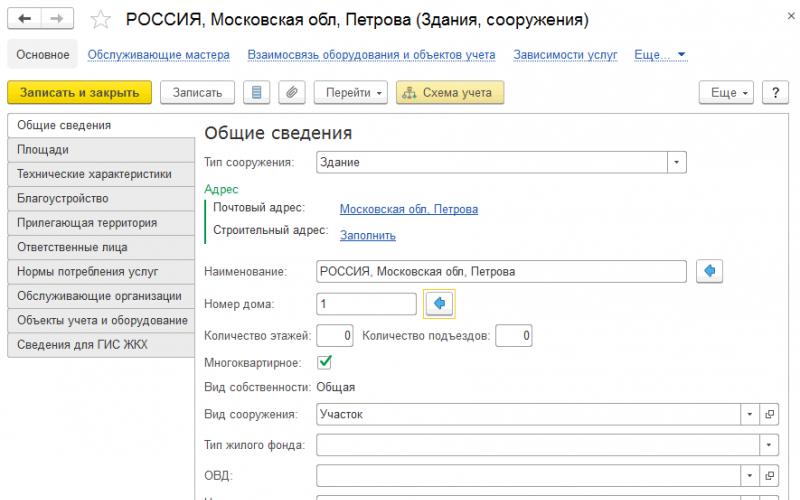

Если произошли какие-либо изменения сведений, указанных в банковской карточке (например, изменилось наименование юридического лица, организационно-правовая форма или сменилось лицо, чья подпись проставлена в банковской карточке), то необходимо заверить новую карточку.

Так, банковская карточка с образцами подписей действует:

- до прекращения договора банковского счета;

- до замены прежней банковской карточки подписей на новую карточку.

Как подготовить новую банковскую карточку

Оформить новую банковскую карточку можно двумя способами:

- с помощью нотариуса, который свидетельствует подлинность подписей указанных в ней лиц;

- без нотариального свидетельствования подлинности подписей в самом банке.

С 1 июля 2014 года применяется новый порядок оформления банковской карточки. Банковскую карточку можно оформить (п. 7.1 инструкции № 153-И):

- на бланке по ОКУД (Общероссийский классификатор управленческой документации ОК 011-93), установленной к инструкции № 153-И;

- либо по форме, установленной банковскими правилами и содержащей информацию, которая подлежит включению в карточку в соответствии с приложением 1 к инструкции № 153-И.

Банковская карточка может быть оформлена без нотариального свидетельствования подлинности подписей в присутствии уполномоченного лица (т. е. должностного лица банка) в следующем порядке:

- уполномоченное лицо устанавливает личности указанных в карточке лиц на основании представленных документов, удостоверяющих личность;

- уполномоченное лицо устанавливает полномочия указанных в карточке лиц на основе изучения учредительных документов клиента, а также документов о наделении лица соответствующими полномочиями;

- лица, указанные в карточке, в присутствии уполномоченного лица проставляют собственноручные подписи в соответствующем поле карточки. В незаполненных строках проставляются прочерки;

- в подтверждение совершения подписей в банковской карточке лиц в присутствии уполномоченного лица уполномоченное лицо в помещении банка заполняет поле «Место для удостоверительной надписи о свидетельствовании подлинности подписей» ( приложения 2 к инструкции № 153-И).

При этом уполномоченное лицо полностью указывает свою должность, фамилию и инициалы, фамилию и инициалы лиц, подписи которых совершаются в его присутствии, а также дату и проставляет собственноручную подпись с приложением печати (штампа) банка, определенной для этих целей распорядительным актом банка.

Документы, которые представила организация (индивидуальный предприниматель), передаются на рассмотрение и проверку уполномоченным сотрудникам банка. После этого документы подшиваются в юридическое дело. Сотрудники банка также обновляют информацию в автоматизированной банковской программе во всех случаях изменения сведений и обновления юридического дела организации (индивидуального предпринимателя).

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Смотрите, какие условия суды чаще всего оценивают по-разному. Возьмите в договор безопасные формулировки таких условий. Используйте позитивную практику, чтобы убедить контрагента включить условие в договор, а негативную – чтобы убедить отказаться от условия.

Оспаривайте постановления, действия и бездействие пристава. Освобождайте имущество от ареста. Взыскивайте убытки. В этой рекомендации все, что нужно: четкий алгоритм, подборка судебной практики и готовые образцы жалоб.

Читайте восемь негласных правил регистрации. Основано на показаниях инспекторов и регистраторов. Подойдет для компаний, которым ИФНС поставила метку о недостоверности.

Свежие позиции судов по неоднозначным вопросам взыскания судебных расходов в одном обзоре. Проблема в том, что множество деталей до сих пор не прописано в законе. Поэтому в спорных случаях ориентируйтесь на судебную практику.

Отправляйте уведомление на сотовый, по e-mail или бандеролью.

При оформлении карты каждый клиент Сбербанка получает возможность сразу же подключить услугу СМС-информирования. Ее можно настроить под себя или вовсе отказаться от уведомлений. Но для начала стоит детально разобраться, какие преимущества дает пользователю СМС-информирование.

Стоимость и правила СМС-оповещений Сбербанка

Сбербанк предусмотрел для своих клиентов 2 варианта услуги:

- «Полный» пакет;

- «Экономный».

Полный пакет позволяет все время держать руку на пульсе своего расчетного счета. Но его обслуживание платное. Так, для держателей карт «Моментальная» абонентская плата составляет 30 рублей в месяц. Владельцы карт «Классическая» платят 60 рублей в месяц. И лишь клиенты с «Золотой картой» пользуются СМС-информированием бесплатно.

Пакет «Экономный» не предусматривает абонентскую оплату за обслуживание, но и имеет куда более скромный перечень функциональных возможностей. С его помощью можно заблокировать карту, просмотреть кредитный лимит и запросить выписку по счету или карте. Такие запросы платные: информация по остатку по счету - 5 рублей, подробная выписка по 10 последним операциям - 15 рублей.

Смена тарифа на бесплатный «Экономный»

Для тех клиентов Сбербанка, которые активно пользуются своей картой, более выгоден «Полный» тариф. Но для студентов или пенсионеров даже 60 рублей в месяц могут показаться существенной суммой. Специально для них создан бесплатный пакет «Экономный».

Как избежать попадания в черный список «отказников», если, например, получил наследство и хочешь положить его на уже открытый счет в банке переводом? Что сделать, если ждешь крупную сумму от контрагента? В этой ситуации юристы советуют: чтобы не нарваться на блокировку, хорошо бы уведомить банк о такой операции заранее.

Понятно, что если у тебя как клиента банка есть персональный менеджер, надо уведомить его. Но, как правило, у малого бизнеса таких менеджеров нет. Как поступить, если банк для тебя - лишь окошко на компьютере или операционист в банке?

Снимаемый доход самого ИП не может быть более 50% от поступлений и 50% должны составлять расходы. «С моей точки зрения, такой совет про расходы - это лихо, так как не у всякого ИП столько расходов

Сегодня, когда блокировка счетов массово затронула многие компании, добросовестный бизнес пытается защитить свои доходы и расходы. Как поступают в такой ситуации предприниматели? Они идут на диалог с банком, говорит управляющий партнер юридической фирмы «Гин и партнеры» Кира Гин. Она приводит такой пример. «Наш клиент, который хотел открыть счет в одном крупном банке для ИП, позвонил управляющему (он с ним знаком) и сообщил, что хочет открыть счет и использовать для снятия заработанных им средств. В связи с последними событиями по блокировке счетов он предусмотрительно спросил у управляющего: как вести деятельность, чтобы банк не заблокировал счет по закону № 115-ФЗ». Управляющий дал ответ по существу. Во-первых, у ИП должны быть расходы, связанные с его деятельностью, согласно заявленным видам (по ОКВЭД). Во-вторых, по мнению этого банка, снимаемый доход самого ИП не может быть более 50% от поступлений и 50% должны составлять расходы. «С моей точки зрения, такой совет про расходы - это лихо, так как не у всякого ИП столько расходов. По опыту наших других клиентов, тех, кто обслуживается в маленьких банках, такого требования там нет», - отмечает Кира Гин. В-третьих, ИП не должен оказывать информационные, маркетинговые и юридические услуги, ибо такие услуги есть в черном списке ЦБ. Поэтому такое предприятие сразу привлечет ненужное внимание банка.

Разговор с управляющим точно лишним не будет. Обычно люди из банка рады возможности лично познакомиться с клиентом. Это для них тоже возможность понять, что за клиент и какие услуги ему еще можно предложить

Такой разговор с управляющим дал клиенту юридической фирмы Киры Гин много информации для размышления. Если предприниматель открывает счет, ждет крупную сумму денег или предполагается расход больших средств, то будет нелишним заранее войти в диалог с банком, чтобы узнать, как конкретный банк понимает требования закона № 115-ФЗ и как оценивает планируемую предпринимателем денежную операцию. В такой ситуации разговор с управляющим точно лишним не будет. Обычно люди из банка рады возможности лично познакомиться с клиентом. Это для них тоже возможность понять, что за клиент и какие услуги ему еще можно предложить. Если банк небольшой, можно поговорить с вице-президентом или заместителем председателя правления, уточнив у операциониста, кто в банке занимается общением с клиентами, считает Кира Гин.

Юрист вспоминает и такой случай: у другого клиента были счета в Сбербанке как у ИП, он поговорил с управляющим отделением о требованиях закона № 115-ФЗ. Выяснилось, что в этом отделении Сбербанка существует требование: наличные до перевода на личную карту клиента со счета ИП должны полежать на банковском предпринимательском счете не менее двух недель. «Раздал ли указания ЦБ, что так можно и нужно делать банкам, - лично я сомневаюсь. Жаль, что никто не заставляет банковских служащих отвечать на вопросы такого типа: каким образом лежащие в течение двух недель в банке деньги снимают с предпринимателя подозрения в террористической деятельности, которой он никогда не занимался и которая никем не доказана?» - задает вопрос юрист.

Как рассказали сайт в одном из банков, там памятен такой случай. У банка есть клиент, компания, занимающаяся сбором и реализацией металлолома - деятельностью, которая сама по себе не очень любима кредитными организациями. При этом клиент - нормальный, живой, и сотрудники банка даже выезжали на склады этого металлолома - фирма работает, а не просто существует на бумаге. И вот однажды от нее приходит платеж, в поле которого значится: «Оплата за яблоки». По-хорошему, такую операцию надо блокировать и принуждать клиента уйти из банка. Ведь эта операция явно противоречит сути работы компании. Но менеджер банка позвонил клиенту и поинтересовался - что за странный платеж? Ему ответили, что компания вывозила металлоизделия в Белоруссию. Обратно машины шли порожняком, потому и прихватили по дороге яблоки. В Москве их продали оптом - вот на счет и капнули деньги за яблоки. «Вот о таком нестандартном платеже и надо предупреждать банк заранее», - поясняют в данном банке.

Но во многих необанках, которые живут в концепции полностью удаленной работы с клиентом, встреча и беседа человека, желающего открыть счет, и сотрудника банка происходит всего один раз - в момент открытия счета. Как уведомлять такие банки?

Если вы ждете крупную сумму, всегда лучше предоставлять банку доказательства чистоты операции заранее - особенно, если расчет происходит в валюте, считает ведущий аналитик Markswebb по исследованиям банковского онлайн-обслуживания малого бизнеса Денис Затягов. Самый простой и быстрый способ сделать это - онлайн, сейчас соответствующий функционал реализован во всех крупных банках.

В самых технологичных интернет-банках уведомить банк о сделке и загрузить соответствующие документы (скан-копию или фотографию контракта) можно в чат

В самых технологичных интернет-банках уведомить банк о сделке и загрузить соответствующие документы (скан-копию или фотографию контракта) можно в чат: эта опция реализована в ВТБ24 Lite, Модульбанке, СКБ-Банке (SKB-Online), Совкомбанке (Чат-банк), Тинькофф Банке и банке «Точка».

Правда, большинство банков все еще реализуют этот функционал через интерфейс писем, встроенный в авторизованную зону интернет-банка, поясняет Затягов.

Уведомить банк о сделке письмом можно в интернет-банках таких банков, как «Авангард», АТБ, Альфа-Банк, банк «ФК Открытие», «Санкт-Петербург», «Уралсиб», Бинбанк, ВТБ, ВТБ 24 (БКО), Промсвязьбанк, Райффайзенбанк, Росбанк, Сбербанк и УБРиР.

Тут еще есть важный момент: у некоторых банков доступны два интернет-банка, они равнозначны, и клиент может пользоваться любым, отмечает Денис Затягов. Почти всегда они различаются по набору функций. Применительно к отправке уведомлений о крупной сделке разница есть только у интернет-банков ВТБ 24: версия Lite позволяет отправить документы в чат, а БКО - только письмо из авторизованной зоны. Во всех остальных банках эта функция в обоих интернет-банках реализована одинаково - либо письмо, либо чат.

Также Денис Затягов оговаривается, что все приведенные им примеры касаются только банков, которые участвовали в исследовании Business Internet Banking Rank 2017, проведенном агентством Markswebb.

Короче говоря, клиент, который ищет способ пообщаться с банком, чтобы предупредить о нестандартной проводке, способ найдет. Главное - не лениться.