Кредитные карты уже давно стали наиболее востребованным банковским продуктом среди клиентов. Она в основном используется для оплаты товаров и услуг, потому что снимать наличные по ней невыгодно, а некоторые держат ее как запасной кошелек, чтобы не занимать деньги до зарплаты. Но в любом случае заемные средства подлежат возврату, и далее рассмотрим, как рассчитать платеж по кредитной карте Сбербанка, сумму долга и размер процентов.

Как платить по карте в течение льготного периода

Банки предоставляют своим пользователям уникальный шанс пользоваться заемными деньгами и не платить проценты по займу. Для каждой кредитки от Сбербанка грейс период составляет 50 дней, то есть это именно тот срок, когда проценты на потраченную сумму не начисляются. К сожалению, пока не все держатели карт до конца понимают, как этой возможностью пользоваться.

Льготный период, как уже говорилось, составляет 50 дней, действовать он начинает после получения кредитки. В течение первых 30 дней вы можете оплачивать кредиткой покупки, но не снимать наличные, потому что на эту операцию льготный период не действует. В следующие 20 дней вы должны вернуть долг в полном объеме, тогда проценты с вас взиматься не будут.

Обратите внимание, прежде чем платить по кредиту обязательно уточните точную сумму долга, в противном случае на остаток долга зачислится процент.

Что такое минимальный или обязательный платеж

Теперь разберем, что такое обязательный платеж по кредитной карте Сбербанка – это минимальная сумма, которую нужно уплатить в установленный срок. В Сбербанке минимальный платеж по кредитки составляет 5% от потраченной суммы. Например, если было потрачено 10000 рублей, то минимальный платеж 500 рублей плюс процент.

Льготный период по карте Сбербанка. Как рассчитать?

Но, обратите внимание, что это лишь минимальная сумма к возврату, к ней еще прибавляются проценты, заемщик может заплатить больше, эта разница пойдет на оплату основного долга, что в будущем позволит сэкономить на процентах. Клиенту беспокоиться не стоит, потому что ему достаточно позвонить по телефону горячей линии, зайти в личный кабинет на сайте Сбербанка, или прийти в любое отделение банка, чтобы узнать какой минимальный платеж по кредитной карте Сбербанка и когда нужно уплатить.

Как рассчитать минимальный платеж

- лимит по карте – 100000 рублей;

- процентная ставка – 36% в год;

- потраченная сумма – 20000 рублей;

Считаем минимальный платеж:

- 20000×0,05(5%)=1000 рублей – это размер основного долга;

- 20000×(0,36÷12(месяцев))=600 рублей – это проценты по кредиту (ставка указана в год, соответственно она делится на 12, чтобы получить процент за один месяц).

Итого, минимальная сумма ежемесячного платежа 1600 рублей.

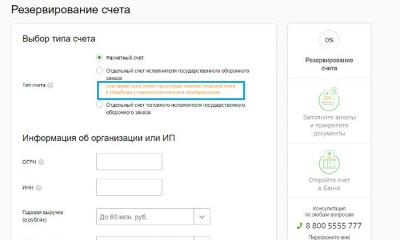

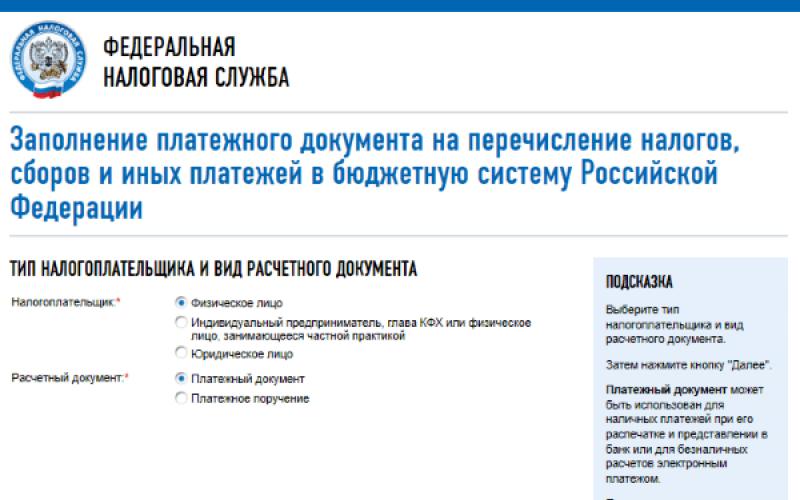

Информация о дате и размере минимального платежа в личном кабинете на сайте Сбербанк Онлайн

Из этого расчета наглядно видно, что погашать ежемесячными платежами долг по кредитной карте крайне невыгодно. Хотя со следующим месяцем проценты будут насчитываться на остаток долга, то есть на 19 тысяч рублей.

Итак, пользоваться кредиткой выгодно, когда вовремя удается вернуть потраченные средства, хотя на практике таких заемщиков лишь единицы. В основном пользователи оплачивают только ту сумму, которую указывает банк в оповещение, а сам возврат долга затягивается на длительное время.

Кредитку сейчас имеет каждый взрослый житель страны. Особенно востребована кредитная карта Сбербанка. Ее может получить гарантировано каждый совершеннолетний гражданин. Сбербанк предлагает всем желающим получить много денег под выгодные проценты. Чтобы не иметь долгов, важно знать, что такое обязательный платеж по кредитной карте Сбербанка. Также в статье можно узнать, как оплачивать его каждый месяц.

Что представляет собой ежемесячный платеж?

Термин «минимальный платеж по кредитной карте Сбербанка» обозначает сумму денег, которую физическое лицо обязано каждый месяц перечислять на кредитку для погашения долга. Выполнять эти процедуры следует не позже даты, которая была установлена банком и прописана в договоре.

Под термином «дата платежа» подразумевается конец отчетного периода. Довольно часто он составляет в пределах 25 дней. Отчетный и платежный периоды вместе являются льготным периодом кредитования. Этот срок длится в среднем 50-55 дней.

При заключении кредита работник финансовой компании говорит заемщику о конкретной дате, когда он должен вносить свои платежи. Если гражданин не будет этого делать, то ему могут начислить штраф.

Выходит, что Сбербанк предлагает всем лично регулировать суммы погашения задолженности. Заемщику достаточно лишь вносить ежемесячный быстрый платеж по кредитной карте. Срок кредитования по такой кредитке является неограниченным. Если карта Сбербанка закончит свой срок годности, то можно легко получить новый пластик, ведь счет и обязательства клиента остаются прежними перед банком.

Какой размер ежемесячного платежа?

Некоторые граждане не знают, какой минимальный платеж установил банк. Поэтому они часто ищут варианты, как узнать данную информацию. Сейчас Сбербанк установил минимальный ежемесячный платеж в размере 5% от суммы займа, не меньше 150 рублей. Дополнительно заемщикам нужно будет погасить проценты за использование взятых в заем денег и штрафы, если они имеются в наличии. Также банк взимает комиссию при снятии наличности и онлайн-перевод средств с одной карты на другую. Еще он берет плату за страховку и СМС.

Когда проводится оплата обязательного платежа по кредитной карте, отделение банка списывает финансы в этой последовательности:

- Штрафы и пеня. Они часто возникают из-за задолженности. Чтобы не возникало таких начислений, необходимо вовремя платить.

- Комиссия. С заемщиков взимается комиссия за вывод денег с карты с банкомата, за переводы и обслуживание.

- Установленные проценты за использование финансов. Банк указывает свою определенную ставку за то, что граждане пользуются взятыми в заем деньгами.

- Долг по кредитке.

Эта схема выплат считается камнем преткновения для владельцев пластика, ведь иногда клиенты платят ежемесячно платежи, а сумма задолженности не стает меньше. Это происходит по той причине, что долг на карточке не гасится все эти месяцы. Чтобы оставаться в курсе всех этих схем, необходимо регулярно брать выписку по счету или лично рассчитать, сколько денег осталось вернуть.

Как узнать о размере обязательного платежа?

Чтобы узнать платеж по кредитной карте Сбербанка, следует прийти в банк за расчетом. Также клиенты могут задать личный вопрос работникам компании в режиме онлайн. В этом случае физическим лицам предварительно следует зайти в личный кабинет по ссылке https://online.sberbank.ru/ . На первой странице пользователи имеют возможность просмотреть список оформленных карт. Если клиенты имеют кредитку Сбербанка, то детальная информация о ней будет предоставлена на сайте. Также там указаны лимит, размер минимального платежа и дата, когда нужно погасить свой долг.

Важно не забывать о том, что если сумма не будет погашена в беспроцентный срок кредитования, то проценты заемщику начисляются за весь период использования денег.

Как рассчитывается платеж по банковской карте?

Минимальный платеж по кредитной карте Сбербанка – сумма денег, которую следует перечислить на карту до окончания расчетного периода. Если регулярно проводить выплаты по кредиту, то это является лучшим подтверждением для банка хорошей платежеспособности.

- лимит по карточке – 100 тысяч рублей;

- израсходована сумма 20 тысяч рублей;

- проценты – 36%.

Для расчета размера долга нужно 20 000 х 0,05 = 1 000 рублей. А вот проценты по кредиту можно рассчитать, если 20 000 х (0,36: 12) = 600 рублей. На основании полученных данных можно заметить, что взнос, который нужно платить ежемесячно, – 1 600 рублей.

Из указанных расчетов можно увидеть, что погашение долга этими способами не очень выгодно. Однако со следующего месяца проценты начислятся на остаток долга, который уже будет составлять 19 000 рублей.

Советы, как оплачивать ежемесячный платеж по кредитке и не переплатить

Чтобы вовремя оплатить платежи по кредиту и не иметь штрафов, следует придерживаться следующих советов:

- Важно вовремя погашать долг по кредиту. Для быстрой реализации такой цели банк позволил заемщикам самим регулировать суммы своих оплат. Единственное условие в данном кредитовании заключается в том, что клиентам нужно ежемесячно перечислять суммы по своей кредитке.

- Если физические лица не смогут внести платеж в установленный срок, то банк может таким клиентам начислить штраф.

- Чтобы узнать необходимую сумму ежемесячного платежа, следует лично обратиться к работнику банка, чтобы он предоставил выписку по счету.

Важно знать, что если владельцы карточки не могут полностью погасить долг, то следует платить суммы, которые больше предложенного платежа. Это даст возможность уменьшить сумму общего займа.

Как погасить долг по кредитной карте?

Для погашения долга кредиткой следует внести сумму, которая превышает ежемесячный платеж. Так банк заберет себе установленный процент, а все остальные финансы будут в дальнейшем доступны для съема.

Оплатить свой долг можно этими доступными способами:

- с помощью кассы банка;

- разными терминалами;

- переводом зарплаты на карту.

Некоторые из представленных вариантов имеют дорогую комиссию.

Оплата с использованием системы «Сбербанк Онлайн»

Если клиенты имеют дебетовую карту, то они могут с ее помощью оплатить быстро долг. Выполнить это можно в сервисе «Сбербанк Онлайн» таким способом:

- авторизоваться на сайте;

- выбрать раздел «Платежи» и подобрать «Кредит»;

- выполнить перевод, предоставив номер договора и сумму средств, которую следует перечислить на карту.

Данный метод часто выбирают клиенты из-за того, что процедура проводится быстро. При этом вся информация о пользователе надежно защищена.

Оплата через «Мобильный банк»

Клиентам достаточно отправить сообщение на № 900. В самом тексте важно указать слово «Кредит», номер карты, сумму перевода и последние 4 цифры карточки, с которой нужно списать денежные средства.

Сбербанк предлагает классические, стандартные, партнерские и премиум карты. Каждый продукт имеет свои преимущества, различные ставки и размеры обслуживания.

Самые выгодные условия ждут владельцев дебетовых карт, клиентов, участвующих в пенсионных и накопительных программах. Бонусы предоставляются за наличие вкладов в банке и отсутствие просроченных .

Процентные ставки по кредитным картам

В зависимости от платежеспособности клиента, его кредитной истории и размера желаемого кредита процентные ставки по кредиткам Сбербанка колеблются в пределах 21,9% до 27,9%.

|

Visa и MasterCard |

%, годовых |

|

|

23,9% — 27,9% |

||

|

23,9% — 27,9% |

||

|

23,9% — 27,9% |

||

|

21,9% -25,9% |

Расчет льготного периода

Сбербанк предлагает конкурентное предложение на финансовом рынке – возможность пользоваться денежными средствами без оплаты процентов. Он состоит из двух частей:

- отчетный — 30 календарных дней,

- платежный — 20 календарных дней.

Банком устанавливается определенный срок отчетного периода, в течение которого клиент производит расходы.

Если в договоре указан отчетный период с 01 по 30 число каждого месяца. Значит, для освобождения от процентов нужно оплатить текущие траты до 20 числа следующего месяца.

Для покупок, совершенных 1-го числа, льготный период составит 50 дней , а приобретения 30-го числа нужно компенсировать на льготных условиях за 20 дней.

Подключив сразу же при заключении договора СМС оповещение и приложение Сбербанк Онлайн, клиент всегда будет в курсе событий. Система подскажет дату окончания льготного периода.

Исключение составляет снятие наличных денег. За эту операцию в Сбербанке установлена комиссия 3%,в других банках – 4%.

Методика расчета платежа

Договором предусмотрена отчетный срок, за который начисляются проценты от суммы долга. Специалист обязан заострить на этом внимание и рассказать, как начисляются проценты по кредитной карте Сбербанка.

Формула расчета текущих процентов проста

Сумма процентов = сумма долга * ставка * количество дней / 365 дней

Так, если по кредитной карте с отчетной датой 30-е число месяца 01.04 образовалась сумма долга 20 000 рублей, и процентная ставка по кредиту 23,9% годовых, то 30.04 банк начислит проценты за 29 календарных дней в сумме 379,78 рублей = 20 000 * 23,9% * 29/365.

Так же считаются просроченные проценты и пени. Ставки штрафных санкций прописаны в договоре и нередко они увеличивают текущие ставки в 2 раза .

Сравнение кредитных карт от Сбербанка

|

Кредитный лимит |

% по кредиту |

Стоимость обслуживания, руб. |

Дополнительные услуги |

|

|

Стандартные, Visa и MasterCard |

||||

|

Standart |

600 тыс.р. |

23,9-27,9 |

выдача денежных средств наличными при потере карточки за рубежом |

|

|

600 тыс.р. |

23,9-27,9 |

|||

|

Momentum |

600 тыс.р. |

бесплатно |

привязка к Яндекс.Деньгам |

|

|

Молодежные Visa Classic и MasterCard Standart |

200 тыс.р. |

|||

|

Партнерские |

||||

|

Подари жизнь Visa Classic и Gold |

600 тыс.р. |

бесплатно |

все отчисления поступают в фонд «Подари жизнь», выдача денежных средств наличными при потере карточки за рубежом |

|

|

Аэрофлот Visa Gold |

300 тыс.р. 600 тыс.р. |

бонусная программа в милях, бесконтактная технология покупок, выдача денежных средств наличными при потере карточки за рубежом |

||

|

Премиальные |

||||

|

MasterCard World Black Edition / Visa Signature |

3 млн р. |

21,9-25,9 |

10%-ный возврат средств от суммы покупок, бонусы за расчеты в такси и кафе |

|

Владельцам кредиток Сбербанка, особенно тем, кто планирует свои расходы, полезно будет узнать, как рассчитать ежемесячный платеж. Умение самостоятельно высчитать сумму к оплате при помощи калькулятора поможет не только грамотно распределять свой бюджет, но и избежать просрочек оплаты по кредитку, которые зачастую приводят к дополнительным тратам в виде пеней и штрафов, выставляемых банком.

Расчет основного долга и процентов

Сайт организации.

Основу ежемесячного платежа составляет основной долг и процентная ставка. Банк устанавливает определенный процент от фактически потраченных денежных средств, а от кредитного лимита.

Лучшие предложения по кредитным картам:

Лучшие предложения по займам:

Размер основного долга по картам Сбербанка составляет от 5 до 10% от потраченных средств в зависимости от типа кредитки. Это наиболее выгодный для клиента способ расчета задолженности, поскольку ежемесячные платежи в итоге выходят минимальные.

- размер потраченных средств;

- ставка за пользование кредитом;

- длительность отчетного периода.

Отчетный период, как правило, составляет 30 дней.

Пример

Например, потрачено за 30 дней 58 000 рублей, ставка по кредитной карте составляет 25% годовых. Взяв калькулятор, заемщику необходимо провести следующие математические действия:

- Сначала следует посчитать размер процентов, который начисляется за день: 58 000 х 25%/365 = 39,72.

- Затем полученную цифру необходимо умножить на количество дней отчетного периода: 39,72 х 30 = 1191,78.

Итак, за пользование заемными деньгами банка необходимо заплатить 1191,78 руб.

Итого 2900 + 1192 = 4092 рубля. Такую сумму заемщику необходимо внести, если он потратил за месяц 58 000 рублей.

Дополнительные расходы по кредитке

Однако не только долг и процентная ставка составляют ежемесячный взнос. Для тех, кто детально планирует свои расходы, важно учесть и дополнительные платежи, к которым можно отнести следующие затраты:

Однако не только долг и процентная ставка составляют ежемесячный взнос. Для тех, кто детально планирует свои расходы, важно учесть и дополнительные платежи, к которым можно отнести следующие затраты:

- комиссия за снятие наличных;

- предоставление информации о лимите в сторонних банкоматах;

- получение выписки за последних 10 операций;

- обслуживание платежного инструмента.

Карты по специальным предложениям Сбербанка обслуживаются бесплатно, в остальных случаях клиенту необходимо внести 750 рублей за обслуживание. Данная сумма вносится один раз в год, поэтому если год использования кредитки истек, то ее следует включить в очередной взнос.

Стоимость предоставления информации о лимите в сторонних банкоматах составит 15 рублей, столько же стоит и выписка о последних 10 транзакциях. Поэтому, если такие операции проводились в отчетный период, их следует включить в расходы по кредиту.

Важно! Расходы, которые часто забывают учесть клиенты при расчетах очередного платежа, – это снятие наличных. В банкоматах Сбербанка эта комиссия составит 3% от суммы транзакции, но не менее 390 рублей, а в сторонних банкоматах 4%.

Пример

На калькуляторе можно провести расчет комиссии. Например, в отчетный период заемщик обналичил 27 000 рублей в банкомате Сбербанка. Комиссия за снятие наличных составит 27 000 х 3% = 810 руб., которые будут автоматически списаны с карточки.

На калькуляторе можно провести расчет комиссии. Например, в отчетный период заемщик обналичил 27 000 рублей в банкомате Сбербанка. Комиссия за снятие наличных составит 27 000 х 3% = 810 руб., которые будут автоматически списаны с карточки.

В том случае, если производится оплата кредита через банкоматы, платежные терминалы и отделения банков, которые не являются банками-партнерами, за зачисление денежных средств также будет взиматься дополнительная комиссия. Во избежание лишних трат рекомендуется оплату задолженности осуществлять через личный кабинет или приемники платежей, принадлежащие Сбербанку.

Если клиент самостоятельно произвел расчет, при этом учел все расходы, но сумма очередного взноса расходится с выставленной суммой к оплате банком, то рекомендуется обратиться в отделение. Сотрудники помогут разобраться в причинах расхождения и в случае допущенной ошибки сделают перерасчет.

Кредитная карточка Сбербанка - является очень полезной вещью, особенно для тех, кто пользуется ей постоянно и вовремя вносит платеж по кредиту. И многие люди, использующие карточку, задаются вопросом - как произвести расчет по кредитной карте Сбербанка и сумму ежемесячного платежа. Тут необходимо знать, что по кредитным продуктам Сбербанка действует беспроцентный период, во время которого проценты не начисляются.

Однако не стоит забывать, что проценты зависят от таких факторов, как: оплачивали вы «пластиком» покупки и услуги или снимали деньги наличными. Непосредственно от этих факторов зависит начисляемый процент. Давайте более подробно разберемся, как производится расчет по карточке с кредитным лимитом от Сбербанка.

Как рассчитать процент по «пластику» Сбербанка

Льготный период действует только для безналичных расчетов и составляет 50 календарных дней. Если за это время потраченная сумма была возращена, то проценты не взимаются.

Если же нет, то начисляется процент, максимум 24%. Проценты по кредитной карточке рассчитываются следующим образом: годовая процентная ставка умножается на сумму долга за отчетный период, делиться на количество дней в году, а после ее нужно умножить на количество дней использования кредитных средств. К примеру, если вы израсходовали 10 000, то:

- (10 000*24%)/365*30 = 197,26. Это плата за месяц пользования кредиткой.

Отделение Сбербанка

Как сказано выше, за безналичный расчет финансовым инструментом проценты не снимаются, а вот снятие наличных является платной услугой и составляет 3% от снимаемой суммы. Например, если вы израсходовали 10 000 рублей, то отдать вы будете должны уже 10 300 рублей. Может быть и так, что вы погасили кредит в течение льготного периода, но несколько раз за это время снимали наличные. В этом случае расчет будет производиться таким образом - 0% за полное погашение кредита и 24% за снятие наличности. За просрочку ежемесячного платежа по карточке процент будет составлять 36-38%.

Расчет минимального платежа по карте

Расчет минимального платежа по карточке Сбербанка производится таким образом: 5% от размера задолженности (но не менее 150 рублей) + % за пользование кредитным «пластиком» (посчитан выше).

(10 000*5%)+197,26 =697,26 рублей.

Задолженность по кредитной карте

Некоторые держатели кредиток думают, что это просто дополнительные денежные средства и отдавать их будет не нужно. Однако банк не является вашим другом или знакомым и долг он вам не простит и платеж рано или поздно все-таки придется произвести.

За каждый день просрочки на счет будут начисляться проценты по более высокой ставке и сумма, которую необходимо будет отдать, может значительно увеличиться.

Поэтому каждый держатель такого «пластика» должен знать, как погасить образовавшеюся задолженность по кредитной карточке Сбербанка.

Золотая дебетовая карта Сбербанка

Самым лучшим способом не оказаться в должниках является осуществление ежемесячного платежа и контроль расхода денежных средств по карте. Для этого вам нужно пользоваться следующими правилами:

- Вовремя пополнять карточный счет.

- Разумно тратить оставшиеся на «пластике» денежные средства.

- Регулярно проверять баланс карты.

- Стараться расплачиваться за услуги и товары непосредственно по карте и выплачивать заемные средства в течение беспроцентного периода.

- Как можно реже снимать наличные средства.

Если все же случилось так, что на карте образовалась задолженность, то ни в коем случае не пытайтесь выкинуть ее или сломать. Это никак не решит ваших проблем с банком, а быть может, даже усугубит их. Вернуть заемные средства на «пластик» Сбербанка реально. Для этого необходимо:

- Прекратить пользоваться кредиткой.

- Совершить хотя бы минимальный платеж по карте, а по возможности платить по максимуму.

- Если у вас имеется зарплатная карточка, то списание средств по кредиту можно производить с нее. Это поможет вам вообще предотвратить образование задолженности.

Для того чтобы устранить долг по кредитной карте необходимо в первую очередь узнать сумму задолженности. Это можно сделать при помощи терминала самообслуживания, обратившись в одно из отделений Сбербанка, используя Сбербанк Онлайн или через мобильный банк. После того как сумма долга ясна, необходимо рассчитать минимальный платеж по кредиту и начать вносить на счет денежные средства.

Что такое эффективная процентная ставка

Эффективная процентная ставка - это процент переплаты за использование кредита или, другими словами, полная стоимость кредита.

Сюда входит и озвученный банком кредит и сопутствующие платежи, такие как:

- Плата за выпуск кредитки.

- Страховка.

- Стоимость обслуживание карты.

- Плата за снятие и внесение наличности и т. д.

Классическая дебетовая карта Сбербанка

Банку заранее неизвестно, какую сумму снимет владелец карты и сколько времени ему необходимо для погашения задолженности. Поэтому ПСК рассчитывается таким образом: считаем, что заемщик воспользовался всей суммой сразу, а график платежа состоит из одинаковых частей. В этом случае эффективная процентная ставка оказывается больше действительной. В реальности все происходит по-другому: расчетным инструментом, в основном пользуются когда немного недостает денег, например, . В этом случае образовавшаяся задолженность в ближайшее время будет погашена.

Это в особенности актуально при наличии льготного периода. И если, к примеру, лимит по карте составляет 30 000 р., а выпуск карты составляет 650 р., то получаем всего 3,2%. Это при условии отсутствия мобильного банка и страховки, а также снятия наличных.

Когда платить

Чаще всего для того чтобы произвести расчет минимального платежа по карте используется банковский калькулятор, но можно проделать это и самостоятельно (как это сделать описано выше). На ежемесячный платеж по кредитной карте влияют следующие факторы:

- Наличие льготного периода.

- Какие операции совершались по карте.

- Подключенные услуги.

- Размер долга.

- Наличие просрочек.

В первую очередь нужно знать время действия беспроцентного льготного периода.

Молодёжная дебетовая карта Сбербанка

Узнать это можно из договора, заключенного с банком или в ближайшем отделении Сбербанка.

Как и где можно погасить проценты по кредитке Сбербанка

Оплатить проценты по счету можно следующими способами:

- Сделать это можно через кассу в любом отделении Сбербанка.

- Можно использовать терминал самообслуживания.

- А можно совершить перевод с зарплатой карты на кредитку.

- Денежный перевод.

- При помощи онлайн-кошельков.

И, если у вас вдруг возникли вопросы по поводу расхода денежных средств или суммой начисляемых процентов, то вы всегда можете обратиться за разъяснительной информацией и получением истории операций к менеджерам в одно из отделений Сбербанка. Можно также воспользоваться интернет-сервисами, через мобильный банк или позвонив по телефону горячей линии.

Нашли опечатку? Выделите и нажмите CTRL+Enter