ВТБ 24 является одним из крупнейших финансовых учреждений страны. В перечень кредитных продуктов для физических лиц входят беззалоговые и залоговые займы. Одной из самых востребованных программ является кредит на рефинансирование кредитов в других банках. Все особенности данной сделки рассмотрим в нашей статье.

У вас есть несколько действующих кредитов? Хотите снизить размер ежемесячных платежей и уменьшить переплату? В таком случае необходимо сделать рефинансирование.

За счет нового кредита возможно погасить займы следующих типов:

- потребительские кредиты;

- кредитные карты;

- кредитные линии к дебетным картам;

- автокредит;

- ипотека.

В 2016 году возможно рефинансировать через ВТБ до 9 кредитов. В этот перечень не могут быть включены займы, выданные Банком Москвы, ВТБ24 или ВТБ. Клиент может не только закрыть свои долги в других банках, но и получить наличные на личные цели.

Предъявляют следующие требования:

- Оформлены в национальной валюте;

- Клиент ежемесячно вносит обязательные платежи в установленные сроки в течение последних 12 месяцев;

- До окончания договора осталось не менее трех месяцев;

- По кредиту ранее не была оформлена реструктуризация и отсутствует просроченная задолженность.

Условия выдачи рефинансирования – одни из лучших на рынке. Об этом свидетельствуют многочисленные положительные отзывы клиентов.

Процентная ставка фиксированная и составляет 15% годовых. Минимальный кредитный лимит – 100 тысяч рублей, а максимальный – 3 млн рублей. Предоставляется физическому лицу на срок до пяти лет.

Прежде чем оформить перекредитования, заемщик должен определить, выгодна эта сделка ему или нет. На сайте банка есть калькулятор, с помощью которого можно рассчитать платеж по новому займу и общую переплату. Также необходимо учитывать и затраты, связанные с оформлением услуги.

Кто может воспользоваться рефинансированем кредитов

Чтобы осуществить рефинансирование потребительских кредитов и других займов, потребитель должен соответствовать ряду установленных требований:

- Возрастные рамки 21-70 лет на дату окончания договора;

- Регистрация в регионе, в котором будет оформлен кредит;

- Наличие официального места работы и возможность документального подтверждения финансового состояния;

- Ранее не был объявлен банкротом;

- Общий стаж – от 12 месяцев, а на последнем месте работы – от одного квартала;

- Безупречная кредитная история.

Рефинансирование кредита – это процедура погашения займа другим займом. Какую программу рефинансирования предлагает банк ВТБ 24? Обзор условий, требований и особенностей.

Один из наиболее крупных российских банков ВТБ 24 своим клиентам, взявшим заем в другой финансовой организации перекредитоваться или рефинансировать его на условиях более приемлемых. ВТБ 24 предоставляет заем на ликвидацию других кредитов. Программа отличается от ряда аналогов индивидуальной работой с любым клиенту и простотой условий и требований.

Условия программы

Рефинансирование кредита ВТБ 24 распространяется на следующие виды займов:

- ипотека;

- потребительский кредит.

Ипотечные займы, обсуживающиеся в ином банке попадают под программу при исполнении ряда требований: при смене иностранной валюты на отечественную, при смене на фиксированную комбинированной либо плавающей ставки (в этом случае кредит может быть выдан в отечественной валюте). В других случаях возможно решение проблемы в индивидуальном порядке. Обратиться за помощью можно при покупке как вторичного жилья, так и квадратных метров в новостройке.

Если для реструктуризации ипотечных займов клиенту подбираются индивидуальные условия, то для перекредитования потребительских займов можно воспользоваться тремя тарифами:

Требования к заемщику и кредиту

Чтобы рефинансировать кредит, он должен отвечать следующим требованиям:

- отсутствие просрочек по имеющимся задолженностям за последние полгода погашения;

- остаток срока действия кредита не меньше трех месяцев;

- погашение кредита осуществляется ежемесячными платежами;

- заем (потребительский) должен быть оформлен в рублях.

Очень важно учесть тот факт, что банк ВТБ 24 не осуществляет перекредитование займов тех финансовых организаций, которые входят в состав группы ВТБ. К ним относятся Лето Банк, Банк Москвы и Транскредитбанк. Если у клиента оформлен заем в одном из них, то обращаться за помощью в ВТБ 24 нет смысла.

Требования к заемщику:

- отсутствие судимостей;

- возрастная категория – от 21 до 70 года;

- положительная кредитная история;

- уровень регулярного дохода для жителей РФ – от 20 тыс. рублей. Для жителей Москвы – от 30 тыс. рублей;

- официальное трудоустройство со стажем работы на месте не менее одного года;

- гражданство РФ и постоянная регистрация в одном из регионов РФ.

Документы для заявки на рефинансирование

Список документов, которые потребуется предоставить довольно мал и при стандартных условий состоит из трех документов:

- паспорт для удостоверения личности и его ксерокопия;

- справка о доходах по форме банка с места работы или справка 2-НДФЛ. Документы не должны быть старше 30 дней с момента получения;

- справка о полной стоимости кредита, а также договор на его получение.

В том случае, если клиенту необходима сумма более 500 тыс. рублей, дополнительно потребуется предоставить копию трудовой книжки или трудового договора, заверенные работодателем.

Алгоритм рефинансирования займа

- Клиент самостоятельно узнает размер задолженности, а также размер суммы, которая уже была внесена по кредиту. Таким образом, заемщик должен полностью знать информацию о текущем займе.

- После определения ставки рефинансирования и условий, оформляется заявка в одном из отделений банка. Заявка может быть оформлена онлайн на сайте.

- В случае, если банк выносит положительное решение по заявке, клиент предоставляет полный перечень необходимой документации. Составляется договор, который подписывают обе стороны.

Важно учитывать, что в момент оформления договора вам могут предложить услугу страхования – к этому надо быть готовым. Услуга не является обязательной, и вы можете от нее отказаться.

- Денежные средства не выдаются на руки клиенту – они сразу перечисляются в банк должника. Погашение задолженности перед ВТБ 24 осуществляется ежемесячно равными платежами. Возможно досрочное погашение. Льготных периодов или отсрочек нет.

Каждый шаг, как заемщика, так и банка, освещается условиями, которые прописываются в договоре. Основная задача рефинансирования в ВТБ 24, как заявляют представители банка – создание для клиентов комфортабельных условий экономической стороны их жизни.

Выгодно ли рефинансировать в банке ВТБ 24?

Для чего предназначается программа?

- Снижение кредитной ставки.К примеру, клиент оформил в банке «Х» ипотеку на 15 лет и сумму 2 млн. рублей три года назад под 22% годовых. Его ежемесячный платеж составляет 38 115 рублей. По прохождению трех лет, его долг составит 1 927 056,22 рублей. Всего за 15 лет его переплата составит 4 860 721,61 рублей.В банке ВТБ24 предлагается перекредитование на ставку 18,5% годовых. Если в организации «Х», а также в договоре, который заключен с клиентом не оговорено, что досрочно погасить займ нельзя, при оформлении рефинансирования на 12 лет по предложенной ставке ваша переплата составит 2 882 268,03, то есть, выгода составит почти 2 млн. рублей. Выгода очевидна в том случае, если ставка по кредиту выше, чем предлагает ВТБ 24.

- Изменение валюты.Очень актуальная возможность, особенно, в условиях того, что доллар и евро по отношению к рублю продолжают расти. Клиенты, оформляющие кредиты в иностранной валюте, всегда надеются на собственную выгоду в виду того, что ожидают снижение стоимости валюты.

- Объединить несколько кредитов в один заем.

- Уменьшение величины регулярного платежа .К примеру, у клиента несколько кредитов, сумма остатка которых составляет 1 135 тыс. рублей с ежемесячным платежом 48 тыс. рублей. Если платеж для вас слишком велик, вы можете воспользоваться помощью перекредитования. Оформление программы на 4 года по ставке 18,5% сумма ежемесячного платежа составит 33 638 руб. Итого, кредитная нагрузка снижается почти на 14,5 тысяч ежемесячно.

- Увеличить или уменьшить срок кредитования.Необходимо в том случае, если финансовое положение ухудшилось или улучшилось. Сумма ежемесячного платежа при этом уменьшается или увеличивается соответственно.Рефинансирование – один из наиболее популярных банковских продуктов сегодня. Банк ВТБ 24 предлагает своим клиентам воспользоваться программой на выгодных условий и без проволочек.

Рефинансирование – это перевод ссуды из одного банка в другой на более выгодных условиях. Такая услуга помогает снизить финансовую нагрузку на семейный бюджет и быстрее рассчитаться с долгами.

Рассмотрим как происходит рефинансирование кредитов других банков в банке ВТБ 24.

Условия программы

При рефинансировании в ВТБ можно не только снизить платеж, но и получить дополнительные деньги.Услуга рефинансирование кредита в ВТБ 24 – это специфический финансовый продукт со своими условиями, который позволяет объединить ранее оформленные ссуды в одну.

Преимущество нового займа заключается не только в удобстве исполнения обязательств, когда клиенту приходится совершать один платеж в месяц одному кредитору вместо нескольких, – банк готов снизить процентную ставку и изменить срок погашения долга, а также предоставить кредитные каникулы.

В программе рефинансирования ВТБ 24 могут быть задействованы различные продукты – автокредит , ипотека , кредитные карты. При выполнении требований услуги клиент вправе погасить до шести ссуд, при этом ему не потребуется искать поручителей или предоставлять залог, а также нести дополнительные расходы в виде комиссий.

Основные условия программы:

- предоставляемая сумма – от 100 тыс. до 5 млн рублей;

- ставка – 12,5% при погашении долга на сумму от 500 тыс. рублей, 12,9% — для закрытия ссуды на меньшую сумму;

- срок – до 60 месяцев с шагом в 1 месяц;

- возможность получить дополнительную сумму на любые расходы.

При рефинансировании потребительских кредитов ВТБ 24 направляет сумму предоставляемого займа на погашение ранее оформленных долгов. Перевод осуществляется без комиссий. С помощью услуги можно закрыть до шести таких стандартных ссуд.

Преимущества перекредитования в ВТБ

Почему стоит оформить рефинансирование в ВТБ 24? По итогам народных рейтингов, представленных на независимых финансовых ресурсах в Сети, банк занимает лидирующие позиции по количеству оформленных заявок на перекредитование.

Этому способствует ряд преимуществ, отличающих услугу от аналогичных займов:

- выгодная процентная ставка;

- возможность рефинансировать максимальное количество потребительских кредитов по сравнению с другими банками;

- быстрое рассмотрение заявки;

- высокая гарантия одобрения для добросовестных заемщиков;

- получение дополнительных средств на любые цели;

- удобные возможности для погашения долга.

Калькулятор рефинансирования

Внесите данные по имеющейся задолженности и посмотрите, какую сумму можно сэкономить.

Внесите данные по имеющейся задолженности и посмотрите, какую сумму можно сэкономить. - Откройте www.vtb.ru и выберите вкладку «Кредиты».

- Найдите пункт «Рефинансирование».

- Рассчитайте ежемесячные выплаты, указав общую сумму платежей по займам и кредитным картам, а также остаток основного долга по всем обязательствам.

Требования к заёмщику

Чтобы принять участие в программе рефинансирования кредитов других банков от ВТБ 24, необходимо ознакомиться с требованиями к физическим лицам и к переоформляемым ссудам.

Потенциальный клиент банка должен соответствовать следующим параметрам:

- гражданство РФ;

- наличие постоянной прописки в регионе присутствия финучреждения;

- наличие постоянного места работы.

Также заемщик может принять участие в акции ВТБ «Семейные ценности» и перекредитоваться по программе рефинансирования под меньший процент, если он и его семья отвечают дополнительным требованиям.

- Клиент и его супруг/супруга заключили брак не более 12 месяцев до даты подачи заявки на услугу.

- После оформления договора супруги не расторгли брак в течение 3 лет.

Банк готов снизить ставку после 3 лет с момента выдачи ссуды, если семья выполнила вышеуказанные условия.

Рефинансируемые кредиты

По условиям ВТБ 24, перекредитованию подлежат займы, оформленные с залоговым обеспечением или без него. В том числе рефинансирование автокредитов, ипотеки, кредитных карт и стандартных потребительских ссуд.

Требования к кредитам:

- остаток срока погашения по графику – от 3 месяцев;

- ссуда оформлена в рублях;

- по займу произведено не менее 6 платежей;

- отсутствует открытая просроченная задолженность или закрытые просрочки сроком более 5 дней.

Программа рефинансирования кредитов не распространяется на ссуды, оформленные в ВТБ, а также на реструктуризированные займы.

Документы для рефинансирования

Для оформления услуги клиент должен собрать установленный правилами пакет документов:

- паспорт;

- СНИЛС;

- справка, подтверждающая доход за последние полгода (2-НДФЛ, справка по форме банка или в свободной форме от работодателя);

- копия трудовой или трудового договора для оформления ссуды на сумму от 500 тыс. руб.

Если заявитель работает на последнем месте менее 6 месяцев, он вправе принести справку о заработке за фактический срок трудовой занятости.

В список документов для получения рефинансирования кредита в ВТБ входит договор от первоначального кредитора, который был выдан заемщику в день заключения сделки. Вместо договора клиент вправе представить справку о состоянии долга, включающую сведения о полной стоимости ссуды (остаток основного долга, начисленные проценты, возможные комиссии).

Документы для обладателей зарплатной карты банка:

- паспорт;

- СНИЛС;

- документация от первоначального кредитора (договор или справка).

Оформление перекредитования в ВТБ

Подача заявки занимает не более пяти минут!

Подача заявки занимает не более пяти минут! Как происходит процесс оформления рефинансирования в банке ВТБ? Рассмотрим процедуру поэтапно:

- Клиент самостоятельно делает расчет на официальном сайте банка и оформляет онлайн-заявку на рефинансирование.

- Через несколько минут банк присылает предварительное решение по заявлению в виде смс.

- Клиент обращается в отделение с пакетом всех документов и спустя 1-3 дня получает окончательный вердикт по заявке.

- Финучреждение заключает договор с заемщиком и самостоятельно погашает его долги у сторонних кредиторов.

- Клиент начинает выплачивать один кредит по программе нового банка.

Заполнение формы заявки:

- личные данные;

- реквизиты документов;

- сведения о занятости;

- семейное положение;

- данные об оформленных ссудах;

- контакты заявителя.

Решение по заявке действует в течение 2 месяцев. В случае получения отрицательного ответа повторно посылать анкету разрешено только по истечении 90 дней при наличии документа, подтверждающего улучшение финансового положения заявителя.

Погашение кредита по программе

Пополняйте карту, привязанную к кредиту, на сайте ВТБ.

Пополняйте карту, привязанную к кредиту, на сайте ВТБ. После оформления программы рефинансирования, погашать все ссуды заемщику предстоит в ВТБ 24. Для удобного внесения оплаты банк предоставит клиенту счет и пластиковую карту. Погашение осуществляется равными платежами в дату, установленную договором.

Заемщикам доступно несколько вариантов оплаты:

- через кассу банка с паспортом и картой или реквизитами счета;

- с помощью дистанционного сервиса ВТБ Онлайн, доступного в виде интернет-банка и мобильного приложения ;

- через банкомат;

- с помощью услуги «Автоплатеж», которая подключается в онлайн-банке .

Данные способы позволяют оплачивать кредит без дополнительных расходов, при этом деньги зачисляются на ссудный счет моментально.

Также клиент может воспользоваться услугами сторонних организаций, но должен будет учитывать срок поступления средств и возможные комиссии:

- платеж с электронных кошельков Киви, Яндекс.Деньги, Вебмани;

- перевод со счетов других банков, в том числе через интернет- и мобильный банк;

- внесение платежа в отделениях «Почты России»;

- оплата в пунктах приемов платежей Контакт, Золотая Корона, Кари, Вестфалика, Связной, Евросеть, салонах сотовой связи и т. д.

Перевод с карты на карту

Помимо перечисленного, на сайте www.vtb.ru клиенту доступен сервис «Перевод с карты на карту». Он позволяет списать средства с карточки любого российского эмитента на карту ВТБ, привязанную к кредиту. Перечисление осуществляется в течение 3 дней, при этом за услугу взимается комиссия – 1,6% от суммы операции, но не менее 70 рублей.

Чтобы воспользоваться этой услугой, необходимо:

- Открыть вкладку «Платежи и переводы » на официальном сайте банка.

- Заполнить форму платежа, указав реквизиты карт и сумму операции.

- Нажать кнопку «Перевести».

Содержание

Кредиты плотно вошли в жизнь россиян. Однако обстоятельства могут измениться и платеж станет непосильным для заемщика. В таких случаях можно рассмотреть рефинансирование ВТБ 24, ведь банк предлагает клиентам привлекательные ставки и лояльные условия оформления займов. Финансовое учреждение проводит перекредитование клиентов других банков, а также может пересмотреть условия договора со своими заемщиками.

Что такое рефинансирование

Некоторые не знают значение такого термина, как «рефинансирование», поэтому и особенности банковского продукта понимают туманно. Название программы переводится как повторное финансирование и в контексте кредитования приобретает значение – заем на погашение имеющихся долгов перед этим или другими банками. Программа представляет собой целевой кредит и имеет целый ряд особенностей.

Программа рефинансирования в ВТБ 24

Данная финансовая организация предлагает населению большой выбор банковских продуктов. Рефинансирование кредита в ВТБ 24 проводится на выгодных условиях для заемщиков, позволяя снизить процентную ставку или уменьшить размер ежемесячного платежа. Получить деньги в ВТБ банке можно на погашение потребительских, ипотечных займов и автокредитов. Программа рефинансирования доступна клиентам эмитента, группы компаний ВТБ («Почта банк», «ТрансКредитБанк», банк Москвы) и сторонних финансовых учреждений.

Данная программа разработана для помощи россиянам, чтобы они не испортили свою кредитную историю из-за временных проблем с деньгами. По условиям можно изменить срок погашения долга и размер ежемесячного платежа. Благодаря перекредитованию можно снизить нагрузку на свой бюджет. Самые выгодные параметры сделок доступны клиентам эмитента и банков партнеров. Однако заемщики сторонних финансовых организаций тоже могут подать заявку на получение такого кредита.

Условия перекредитования

Воспользоваться выгодным предложением могут все физические лица. Однако банк выставляет для потенциальных клиентов ряд условий. Рефинансируемый заем должен быть без текущих просрочек. Новая ссуда выдается в размере от 100 тысяч до 3 миллионов рублей. Параметры договора зависят от категории заемщика и всегда устанавливаются эмитентом в индивидуальном порядке.

Рефинансирование ВТБ 24 проводит на следующих условиях:

- Имеющийся заем должен быть оформлен в отечественной валюте.

- До закрытия кредита и полного погашения задолженности должно остаться не менее 3 месяцев.

- Размер переплаты по новому договору составит 14,5-15 % годовых. Минимальные процентные ставки доступны зарплатным клиентам и заемщикам в банках-партнерах.

- Заем выдается без привлечения поручителей и предоставления в залог имущества.

- Банк не взимает комиссии за выдачу ссуды по этой программе.

Требования к заемщику

Прежде чем подать заявку на рефинансирование, стоит убедиться, что вы соответствуете требованиям данного финансового учреждения. ВТБ 24 рассматривает заявления и принимает по ним положительные решения, если потенциальный клиент подходит под следующие параметры:

- является гражданином РФ;

- имеет постоянное место работы;

- может подтвердить свои доходы соответствующей справкой;

- старше 21 года, но моложе 70 лет;

- имеет стаж работы не менее 1 года на текущей должности;

- имеет постоянную регистрацию в регионе подачи заявки;

- имеет доход от 20-30 тысяч рублей, в зависимости от конкретного региона.

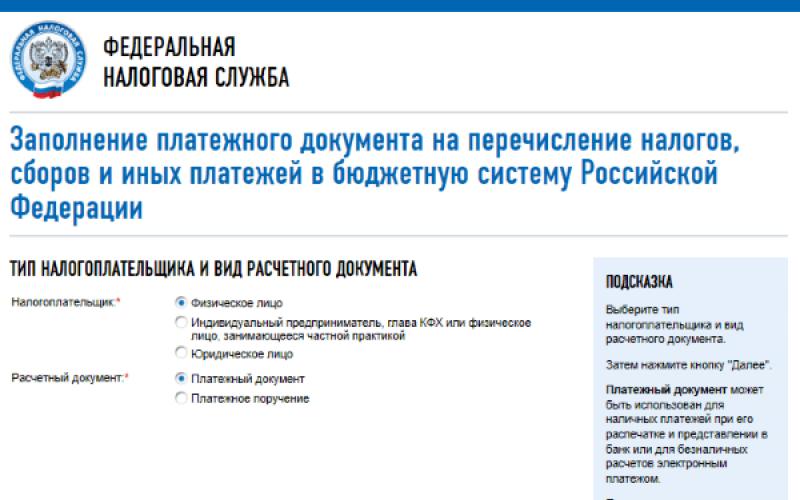

Документы для рефинансирования кредита в ВТБ 24

Чтобы начать операцию оформления сделки, нужно предоставить в финансовую организацию полный пакет необходимых для рассмотрения заявки документов:

- Паспорт.

- Документы по рефинансируемому займу (договор, выписки и прочее, главное, чтобы бумага содержала всю нужную информацию по предыдущей сделке).

- СНИЛС.

- Справка, подтверждающая платежеспособность заемщика (2-НДФЛ, по форме организации работодателя или банка, возможно предоставление документов о дополнительных доходах).

- Если запрашиваемая сумма превышает 500 тысяч рублей, то требуется копия трудовой книжки (договора с работодателем) обязательно заверенные нотариально.

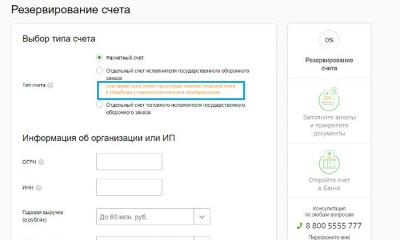

Заявка на рефинансирование в ВТБ 24 онлайн

В данном финансовом учреждении отправить заявку можно через официальный сайт. Для этого заполняют соответствующую форму, где указывают данные клиента, тип кредита, срок погашения, актуальную процентную ставку и размер регулярного платежа а месяц. Кроме того, указываются данные финансового учреждения, перед которым у соискателя есть долговые обязательства: БИК, номер расчетного счета. Данная информация нужна для того, чтобы ВТБ смог погасить задолженность заемщика по предоставленным реквизитам, в случае одобрения заявки.

Перекредитование в ВТБ 24

Данное финансовое учреждение активно рекламирует выгодную программу переноса имеющихся кредитов в ВТБ. Процедура представляет собой оформление целевой ссуды для погашения остатка имеющегося долга, ориентированной на клиентов сторонних банков. Средства в счет оплаты займов клиента эмитент может перечислить самостоятельно по предоставленным реквизитам. Перекредитование отличается от рефинансирования только тем, что услуга разработана для клиентов других

Перевод кредита в ВТБ 24

Осуществление переноса потребительского займа в данное финансовое учреждение не занимает много времени. Клиенту нужно обратиться в отделение банка к сотруднику с заполненным заявлением и необходимыми документами. Кроме того, создать заявку можно на официальном сайте, следуя подсказкам системы. Обращения граждан рассматриваются в течение двух рабочих дней. Более сложной является процедура рефинансирования ипотеки, в рамках которой эмитент предъявляет высокие требования к потенциальному заемщику.

Рефинансирование ипотечного кредита

Взять ссуду с целью погашения ипотеки сложнее. Процедура имеет свои особенности и включает следующие этапы:

- Подача заявки.

- Оформление нового договора кредитования под залог недвижимости.

- Погашение имеющегося долга.

- Передача недвижимости эмитенту по договору залога.

Перекредитование ипотечного займа оформляется на срок до 30 лет. Процентная ставка варьируется от 11,25 до 13,25 %. Конкретная цифра зависит от наличия страхования, категории заемщика, подключения платных опций и прочего. Зарплатные клиенты могут рассчитывать на упрощенное оформление сделки и минимальную переплату. Клиент может получить до 80 % от рыночной стоимости объекта недвижимости, но не более 30 миллионов рублей. Если сделка оформляется по двум документам, то максимальная сумма займа не может превышать 50 % от стоимости залога.

Перекредитование потребительского кредита

Рефинансирование ВТБ 24 представляет собой процедуру, которая включает следующие этапы:

- Соискатель узнает точный остаток задолженности перед другим банком, подает заявку на перекредитование в ближайшее отделение ВТБ 24 или через сайт банка.

- При условии отсутствия просрочек по рефинансируемому займу и соответствии соискателя требованиям банка, эмитентом принимается положительное решение по заявке.

- Клиент является в отделение с полным пакетом документов для оформления договора.

- Банк самостоятельно выплачивает кредитору остаток задолженности, после чего заемщик выплачивает заем по новому договору уже в ВТБ 24.

Рефинансирование автокредита

Действие программы рефинансирования распространяется и на целевые ссуды. Процедура перекредитования займа на покупку автомобиля включает все основные этапы и проводится на следующих условиях:

- Сумма от 30 тысяч до 1 миллиона рублей.

- Срок кредитования – до 5 лет.

- Процентная ставка от 13,95 % годовых.

- Автомобиль подлежит страхованию КАСКО и передается эмитенту по договору залога.

Плюсы и минусы рефинансирования кредита от ВТБ 24

Прежде чем воспользоваться предложением данного финансового учреждения, рекомендуется узнать преимущества и недостатки программы. Из минусов можно отметить то, что действие программы распространяется только на рублевые займы и кредитные карты. Что касается преимуществ, рефинансирование ВТБ 24 имеет следующие плюсы:

- Удобнее вносить платежи по одному кредиту, чем осуществлять многочисленные выплаты в разные даты нескольким финансовым организациям (общее количество рефинансируемых займов - не более 6).

- Перекредитование на более выгодных условиях помогает сэкономить на переплате.

- Уменьшение ежемесячного взноса снижает нагрузку на бюджет, что особенно актуально для тех заемщиков, у которых ухудшилось семейное положение.

- Сделка оформляется без обеспечения и с минимальным набором документов.

Калькулятор перекредитования

Прежде чем обращаться в финансовое учреждение за кредитом, можно рассчитать примерный размер ежемесячного платежа и процентную ставку по новому договору с помощью специального калькулятора на официальном сайте банка. Программа мгновенно выводит размер переплаты по кредиту, если указать следующие параметры имеющегося займа:

- сумма;

- срок;

- ставка;

- дата оформления.

Калькулятор помогает рассчитать не только возможную ставку и выгоду от перекредитования, но и разницу между двумя вариантами: снижение ставки или уменьшение ежемесячного взноса. В обоих случаях нужно заполнить все указанные выше поля, после чего можно будет наглядно увидеть, какой вариант будет более выгодным для конкретного заемщика. Однако стоит отметить, что данные калькулятора являются примерными, более точная информация может быть получена в отделении ВТБ-24.