Многие владельцы не интересуются, как начисляются проценты по кредитной карте Сбербанка, а потом удивляются, откуда такая переплата. Для тех, кто планирует свой бюджет, этот вопрос очень актуален, поскольку оплата кредитов стоит на первом месте в списке обязательных платежей. Как самостоятельно посчитать проценты, и как рассчитывать их в грейс-период?

Расчет процентов за пользование кредиткой

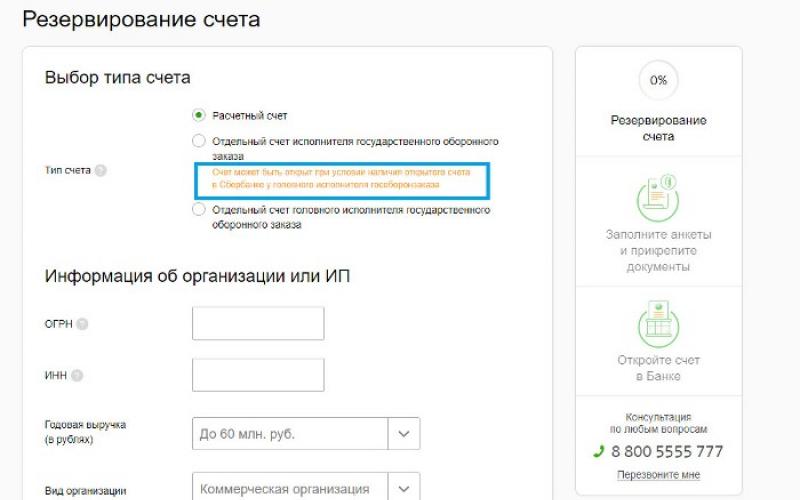

Сайт Сбербанка.

Банк формирует ежемесячный отчет по использованию денежных средств с кредитной карты. В него включаются все потраченные клиентом денежные средства. Данный отчет можно всегда посмотреть в личном кабинете, а вот проценты за пользование деньгами начисляются в последний день отчетного периода, и зачастую владельцам платежных инструментов остается мало времени для того, чтобы понять окончательную сумму к оплате. В таком случае можно сделать расчет самому заблаговременно.

Конечно, можно использовать кредитный калькулятор. Однако не всегда есть такая возможность, а принцип начисления оплаты за пользование деньгами банка должен знать каждый владелец платежного инструмента, хотя бы для того, чтобы проверить начисления банка.

Для проведения расчета необходимо знать исходные данные:

- сколько потрачено денег за отчетный период;

- ставка по кредиту;

- срок отчетного периода.

В Сбербанке за отчетный период берется месяц, то есть 30 дней, при этом особенности количества дней в месяце не применяются.

Например, если клиент потратил за 30 дней 42 000 рублей, а процентная ставка за пользование денежными средствами банка составляет 30% годовых, то расчет подлежащих уплате процентов будет выглядеть следующим образом:

42 000 х 30%/365 х 30 = 1 035, 61.

Таким образом, с учетом округления, необходимо оплатить 1 036 рублей.

Для справки! При просрочке платежа Сбербанк применяет повышенную ставку в размере 36% годовых. Это нужно принять во внимание при проведении вычислений.

Планируя свои расходы, заемщику следует учесть и основной долг. Так, если условиями кредитной карты предусмотрено, что основной долг исчисляется исходя из 10% от потраченной суммы, то расчет по основному долгу будет выглядеть так:

42 000 х 10% = 4 200 рублей.

Итого за месяц пользования деньгами клиенту необходимо внести 5 236 рублей. Сюда не включены дополнительные расходы за снятие наличных, а также комиссии, взимаемые при оплатах через сторонние банкоматы и отделения банков.

Проценты начисляются только на фактически использованные денежные средства. На дополнительные расходы по содержанию и обслуживанию платежного инструмента, а также на все виды комиссионных сборов они не начисляются.

Особенности применения льготного периода

Все кредитные карты Сбербанка предусматривают наличие льготного периода, который составляет 50 дней. В этот срок оплаты за пользование кредитом не будет, но важно грамотно этой возможностью распорядиться.

Важно! Льгота не распространяется на транзакции по снятию наличных, поэтому в целях экономии лучше избегать обналичивания денежных средств в течение 50 дней с момента получения кредитки и использовать ее только для безналичных транзакций.

Для того чтобы бесплатно воспользоваться деньгами банка, следует точно знать срок формирования отчета.

Например, клиент получил кредитку 1 апреля, в этом случае отчетный период будет с 1 апреля по 30 апреля включительно. На протяжении этого времени заемщик тратит денежные средства с карты, и на эти суммы проценты не начисляются. А вот на деньги, которые будут потрачены начиная с 1 мая, банк уже насчитает оплату за пользование.

Возникает логичный вопрос: «А где же еще 20 дней, ведь грейс-период составляет 50 дней?» Оставшиеся 20 дней заемщику даются на погашение долга. Таким образом, внести оплату клиенту необходимо до 20 мая включительно. Если клиент не оплатил задолженность в этот срок, тогда банк насчитает плату за пользование деньгами исходя из годовой ставки, которая указана в кредитном договоре.

Следует обратить внимание на то, что основным условием применения льгот является обязательное погашение всей потраченной суммы за месяц. Например, заемщик за 30 дней израсходовал 29 000 рублей, в этом случае в срок до 20 мая он должен внести 29 000 рублей, а не определенную часть, установленную кредитным договором. Если погашение произведено частично, то начисления будут произведены на неоплаченную сумму.

За пользование кредитными деньгами банк начисляет установленную процентную ставку. Чтобы не переплачивать лишнего, важно знать, как начисляются проценты по кредитной карте Сбербанка, и уметь высчитывать сроки погашения задолженности.

За использование кредитных денег проценты начисляются ежедневно в соответствии с установленной процентной ставкой. Начисляться проценты начинают на следующий день после дня списания денег, не начисляются проценты по кредитной карте после дня полного погашения кредита. Если пользование деньгами происходит в течение льготного периода Сбербанка, но кредит не возвращается, то проценты по кредитной карте Сбербанка начисляются со следующего дня после окончания бесплатного периода.

Как правильно высчитать ежедневную сумму начисления процентов по кредитной карте Сбербанка. Для проведения расчета необходимо владеть точной информацией о потраченной сумме, дате отчетного периода, процентной ставке по кредиту. Отчет по кредитному счету в банке формируется за месяц (30 календарных дней), у каждого заемщика отчетный период свой – это дата выдачи кредитной карты Сбербанка. Пример: кредитная карта выдана 5 сентября, формирование отчета по счету произойдет 4 октября; карта получена 27 июля, отчетная дата – 25 августа, по тому, что в июле есть 31 число.

Формула и пример начисления процентов

Итак, разбираем, как начисляются проценты. Чтобы узнать, сколько нужно заплатить для полного погашения кредита необходимо сумму займа умножить на процентную ставку – полученная цифра является переплатой за год. Далее полученное число поделить на 365, и умножить на количество дней пользования деньгами.

Пример начисления процентов на кредит в 26 тысяч рублей, взятый на 45 дней под 24%: 26000*24%/365*45=769,31.

Получается, положить на кредитную карту с начисленными процентами нужно 26769 рублей. Формула действительна при безналичном списание.

Как начисляются проценты при снятии наличных

При выводе денег с кредитки в сумму включаются комиссионный процент за снятие наличных. При обналичивании:

- через терминал самообслуживания, банкомат или кассу Сбербанка снимается комиссия за операцию в размере 3%;

- при снятии наличных с кредитной карты Сбербанка через банкоматы сторонних компаний комиссия составит 4%.

Для данного примера оставим данные с предыдущего. При снятии наличными 26 000 рублей со счета спишется +3%, таким образом, получается задолженность в 26780 руб. и проценты начисляются именно на эту цифру.

26780*24%/365*45 = 792,39. В этом случае вернуть придется 26780+792=27572 рубля. Учитывайте дополнительно проценты, которые взимаются за пополнение кредитной карты Сбербанка в терминалах.

Льготный период по кредитной карте

По всем кредитным картам Сбербанка доступен одинаково длительный льготный период - 50 дней. Как известно, пользоваться кредитными средствами в течение него можно без начисления процентов. Пример: предположим, потратили 17 000 рублей, то вернуть нужно эту сумму + комиссию за списание (при снятии наличных или оплате интернет-игр). Если таковой нет, транзакции были безналичными, то вернуть необходимо только голый размер кредита.

Когда можно воспользоваться грейс-периодом

В Сбербанке бесплатный период для кредитных карт не активный при снятии наличных, то есть уже начиная со следующего дня начисляются проценты.

Льготным периодом в Сбербанке можно воспользоваться при безналичном снятии денег. Как известно, такой картой можно расплатиться за покупки в различных магазинах, за товары в интернете, оплатить счет в развлекательном центре или пополнить баланс мобильного телефона. Проценты на кредитную карту начисляются, если не погасить кредит в Сбербанке в течение бесплатного срока по его истечению.

Как высчитать грейс-период по кредитной карте

Грейс-период в Сбербанке равный 50 дням – условное значение, на самом деле он варьируется в каждом отдельном случае и может быть от 20 до 50. Каждому заемщику однозначно дается минимум 20 дней на выплату кредита. Почему такая разница?

Льготный период состоит из двух частей: отчетная(30) и платежная(20). Если по максимуму использовать их будут обещанные 50 дней. Беспроцентный период может быть меньше, по тому, что средства могут быть сняты в середине или под конец первой части.

Пример: отчет формируется 20 числа, а деньги были заимствованы 10, так у клиента остается 10 дней отчетного периода и стабильные 20 платежного. Чтобы максимально использовать весь бесплатный срок, платить кредитной картой Сбербанка необходимо в первые дни после отчетной даты.

Заключение

В статье подробно расписано как начисляются проценты по кредитной карте Сбербанка и приведены примеры. Если возникают сложности с расчетом, можно проконсультироваться у специалиста банка по начислению процентов в конкретном случае. Чтобы меньше переплачивать, выгоднее расплачиваться самой кредиткой, дабы списания были безналичными. При снятии наличных с кредитной карты в Сбербанке взимается процент и не действует беспроцентный период.

Как начисляются проценты по кредитной карте? Этот вопрос волнует каждого владельца платежного средства. Понимать нюансы процедуры необходимо для того, чтобы планировать расходы и экономить бюджет.

Взяв начисление процентов под контроль, человек сможет следить за действиями банка.

Процедура имеет ряд особенностей, которые необходимо знать, чтобы правильно производить расчет переплаты.

Что нужно учесть при получении?

Выбор кредитной карты – важная процедура, от которой зависит будущий размер переплаты.

Тарифы, которыми предлагают воспользоваться банки, могут существенно различаться.

Выбор платежного средства зависит от индивидуальных предпочтений заемщика, его финансового положения и кредитной истории.

Если человек сумеет доказать, что он сможет вернуть деньги банку без просрочек, организация предложит начать обслуживание на льготных условиях.

Требования к заемщику

Чтобы начать сотрудничество с кредитным учреждением, человек должен соответствовать минимальным требованиям.

Однако, решив использовать подобное предложение, клиент должен помнить, что размер переплаты по кредиту будет значительно выше.

Если человек желает начать обслуживание на льготных условиях, он должен предоставить полный перечень документации.

Условия

Нюансы сотрудничества с банком зависят от выбранного предложения. Процентная ставка по кредиту составляет 20-40%.

Рассмотрение заявки на предоставление платежного средства занимает от 30 минут до 3 дней.

После завершения установленного срока, сотрудники выбранного учреждения свяжутся с клиентом и сообщат вердикт банка. Если он положительный, заемщику вновь было предложено посетить офис компании для получения платежного средства.

Сегодня необязательно лично приходить в отделение банка для оформления кредитной карты. Большинство учреждений предлагают выполнить процедуру.

Для начала необходимо ввести понятие отчетной даты. Она индивидуальна, с нее начинается отчетный период. Определяется тремя путями:

- выдача кредитной карты (обозначена на ПИН – конверте);

- активация карты клиентом;

- первое снятие денежных средств с кредитной карты.

Банк сам выбирает, какой подход использовать. Бывает, что грейс-периода не предусмотрено, или он уже закончен. Тогда, помимо использованных денег, клиенту необходимо оплачивать проценты, предусмотренные договором.

В любом случае, банком устанавливается минимальный размер ежемесячного платежа – 5% от задолженности и выше. Даже если воспользоваться совсем небольшой суммой, придется платить обозначенный минимум.

Расчет процентов по кредитной карте происходит по следующей схеме. Процентная ставка умножается на величину задолженности на отчетную дату. Полученный результат делится на 365 или 366 дней в году, а затем умножается на количество дней кредита. К примеру, истратив 30000 р. по кредитной карте с 25%-ной ставкой, получите:

(30 000*25%)/365*30 дней =616,44 р. Это плата за один месяц пользования суммой в 30000 р.

Расчет эффективной процентной ставки по кредитной карте

Для начала следует определиться, что означает эффективная процентная ставка. Простыми словами это процент переплаты за пользование кредитом. В новом банковском законодательстве это понятие подменило такое определение, как ПСК – полная стоимость кредита (Федеральный закон от 21 декабря 2013 г. N 353-ФЗ «О потребительском кредите (займе)», статья 6).

Роль играет не только озвученный банком процент. В этот расчет входят еще и сопутствующие платежи, известные на стадии заключения договора:

- Стоимость обслуживания кредитной карты.

- Оплата выпуска кредитки.

- Страховка.

- Плата за внесение – снятие денежных средств.

- Всё остальное, предусмотренное договором.

Заранее неизвестно, какой суммой воспользуется владелец карточки, и за какой период он погасит задолженность. ЦБ РФ обозначил это в нормативных документах.

Конечно, это спорный подход, и редко кто именно так пользуется кредитной картой. Скорее всего, она идет в ход, когда нужно немного добавить недостающих денежных средств. Образовавшаяся задолженность же в скором времени будет аннулирована. Это особенно актуально, если финансовая организация предлагает льготный беспроцентный период погашения.

Стоит согласиться в одном – рассчитанная таким способом эффективная процентная ставка не сможет оказаться меньше действительной. Ведь лучше сразу представить наихудший вариант – точно не обойдется дороже.

Ближе к истине будет расчет начисления процентов по кредитной картес использованием льготного периода. Если взять пример с предоставленным лимитом в 30000 р., платой за выпуск «пластика» в 650 рублей, то получится всего 3,2%. Это при условии отсутствия страховки, операций обналичивания и бесплатного мобильного банка .

При этом и погашается вся задолженность в беспроцентный период. Наглядно показаны расчеты в таблице.

С недавнего времени все банки обязаны предоставлять клиенту информацию о размере ожидаемых переплат по кредиту или кредитной карте. Финансовые организации должны указывать ее на листе с графиком погашения задолженности.

Процент за снятие наличных по кредитной карте

Обычно он составляет около 5% от суммы денежных средств и выше. Один из основных «подводных камней » кроется в приписанном рядом минимальном размере комиссии за снятие: в среднем, от 200 рублей и выше. Вроде тоже небольшая сумма, но при снятии 1000 рублей это дополнительные траты в размере уже 20%! Конечно, при снятии наличных по кредитной карте большими суммами эти значения уже не столь заметны.

Часто финансовые организации не предоставляют льготный период погашения задолженности после снятие наличных или денежных переводов . Если возникла необходимость в проведении таких операций, не стоит для этого использовать первый попавшийся банкомат. Лучше поискать поблизости устройства банка, выпустившего кредитную карту или, как минимум, банка-партнера.

Ясным становится одно – операции обналичивания по кредитной карте никакой выгоды не приносят. Любыми способами стоит их избегать.

Проценты по кредитным картам банков. Обзор*

Среди кредиток есть предложения с дополнительными бонусами за пользование, с удлиненным беспроцентным периодом, с определенным набором скидок в выбранных магазинах и многие другие. Чтобы разобраться в таком многообразии и лучше оценить, сколько процентов начисляется, стоит рассмотреть конкретные предложения финансовых организаций.

- выгодно выделяется предложением воспользоваться самым длинным грейс-периодом в 100 дней. То есть до 3 месяцев пользования кредитом без начисления процентов. Есть и кредитные карты данного банка со льготным периодом в 60 дней, что тоже больше широко представленных в большинстве 50 – 55.

- проценты по кредитной карте Альфа-Банка составляют 23,99-38,99% годовых.

- комиссия за снятие в этом банке довольна высокая – минимально 500 рублей, а при крупных суммах – от 6,9%.

Кредитные карты Тинькофф. Основные моменты:

- проценты по карте меняются от того, пользоваться ли ею для оплаты покупок или снятия наличных. Колебания происходят в пределах 24,9-45,9% годовых;

- годовое обслуживание обходится всего в 590 рублей;

- за снятие наличных взимается 2,9% от суммы, плюс 290 рублей;

- льготный период составляет исключительно 55 дней.

Кредитка Тинокофф широко распространена и популярна, несмотря на отсутствие банковских офисов и обслуживание только в интернете. Тинькофф проценты по кредитной карте предлагает хоть и выше некоторых банковских, но есть много плюсов для клиента:

- широкая сеть банков-партнеров;

- дешевизна кредитки в обслуживании;

- простота оформления;

- доставка карты на дом.

В Сбербанке проценты по кредиткам составляют 25,9-33,9% годовых. За снятие наличных доплатить придется 3% от суммы, но не менее 390 рублей. Условия для VIP-клиентов не отличаются по процентам. Есть кредитная карта Моментум с самым быстрым оформлением и выдачей – но это только для клиентов банка, в виде специального предложения. С ней и обналичивание выходит дешевле – от 199 рублей за операцию.

Лето-банк предлагает кредитную карту «Элемент»:

- 19,9% годовых на оплату покупок и услуг;

- на получение наличных или другие расходные операции по кредитке – 39,9% годовых;

- комиссия за снятие наличных составляет 3%, минимально – 300 рублей;

- льготный период – до двух месяцев.

ВТБ 24 дает возможность воспользоваться своими карточками с разными процентными ставками – 22, 26 и 28% годовых. По «Классической карманной карте ВТБ 24» процент составляют 33%. По всем своим кредиткам финансовая организация устанавливает льготный период в размере 50 дней. За обналичивание нужно отдать 5,5%, или 300 рублей минимум.

Банк Москвы предлагает не так много вариаций кредитных карт, но зато все также имеют 50 дней льготного обслуживания. Проценты банка составляют 29,9% или 36,9% годовых. Для клиентов с VIP-обслуживанием предусмотрены предложения со ставкой в 16% годовых. Снятие наличных обойдется минимум в 500 рублей, или 6,9% от суммы.

- нужна определенная сумма разово, а в дальнейшем вы будете пользоваться деньгами постольку – поскольку? Большее внимание стоит уделить именно процентной ставке;

- есть желание получить дополнительный источник небольших сумм «до зарплаты»? Комиссии за внесение/получение денежных средств будут играть немаловажную роль.

3. Не забывайте уделять внимание деталям. Указанные проценты не всегда отражают достаточно полно все затраты на пользование кредитным лимитом.

4. Старайтесь организованно подходить к вопросам, связанным с пользованием кредитной картой. Следите внимательно за сроками платежей, беспроцентных периодов и т.д. В таком случае есть возможность получить не только радость от дополнительных покупок, но и экономию.

Одним из принципов рационального использования денег является доскональное знание всех своих источников расходов. У тех, кто пользуется кредитной картой, размер расходов по обслуживанию задолженности является доминирующим о общем списке всех расходов.

Таким образом, чтобы взять под контроль расходы по кредиту, необходимо точно знать сколько вы переплачиваете по нему, а также ориентироваться в том, как начисляются проценты.

Например, сейчас очень распространенный вопрос, как начисляются проценты по кредитной карте Сбербанка. Об этом мы и поговорим в этой статье.

Учитываем комиссию при снятии наличных с КК

Методика расчета начисленных процентов

Далее, чтобы самостоятельно рассчитать фактический размер начисленных процентов на сумму задолженности по кредитной карте, необходимо общий размер текущей задолженности умножить на действующую процентную ставку, затем полученное произведение разделить на количество дней в году (365 см. п.3 правил начисления процентов).

После этого получившееся число умножить на количество дней периода задолженности. Подробнее о том, как считать проценты по кредитной карте мы разобрали здесь: , где привели используемую для этого формулу и описание составляющих ее переменных.

Как правильно определить дату окончания льготного периода

Контроль за датой окончания льготного периода дает Вам возможность сэкономить на процентах , если задолженность возникла за безналичную оплату товаров или услуг и Вы смогли погасить ее до конечной даты льготного периода.

Чтобы понять, как действует льготный период рассмотрим фото 1, которое представляет Сбербанк на официальном сайте:

По этому рисунку мы можем видеть, что размер льготного периода состоит из двух частей:

- Количество дней отчетного периода, которое рассчитывается от дня следующего за днем возникновения задолженности до даты формирования отчета по кредитной карте за отчетный период;

- Периода погашения, который составляет ровно 20 календарных дней от даты отчета по КК за отчетный период.

Следует помнить, что дата формирования отчета по КК за отчетный период у каждого держателя карты своя, она указывается на ПИН-конверте с паролем от карты. Таким образом, фактический льготный период рассчитывается с даты совершения покупки до этой даты и плюс 20 дней периода погашения.

Правила начисления процентов по кредитной карте в Сбербанке России

- Проценты на возникшую сумму кредитной задолженности начисляются каждый календарный день, начиная с того дня, который следует за днем возникновения задолженности;

- Банк прекращает начислять проценты начиная с дня, который следует за днем полного погашения задолженности по кредиту. Таким образом, если на кредитной карте отсутствует кредитная задолженность, проценты в таком случае не начисляются.

- На кредитную задолженность проценты начисляются в размере годовой процентной ставки. Размер ставки указан в тарифах к договору, который вы заключили с банком.

- Проценты не начисляются банком в случае, если вы пользуетесь кредитом в пределах срока льготного периода кредитования. На сегодняшний день в Сбербанке льготный период по кредитным картам установлен в размере 50 календарных дней.

- Льготный период распространяется только на операции, которые были проведены по кредитной карте в счет оплаты товаров и услуг через торговые терминалы (подробнее о льготном периоде и вариантах его рассчета можно узнать здесь: ). В случае проведения операций по снятию наличных денег с кредитной карты через банкомат или кассу банка льготный период не возникает и проценты начисляются со следующего дня от дня возникновения задолженности (смотри п.1).

Кредитная карта – удобный инструмент для совершения платежей и взятия денежных средств в долг под проценты. В настоящее время большое количество организаций предлагает свои услуги в этом направлении. В статье будет рассмотрено, как начисляются проценты по кредитной карте в самых распространенных компаниях.

Сбербанк готов предложить своему клиентскому потоку массу актуальных и выгодных продуктов. Одним из них является кредитная карта. Благодаря этой опции, клиенты смогут взять свои расходы под контроль и ориентироваться в собственной финансовой ситуации. Немаловажную роль играет факт начисления процентов и принцип их образования, который и будет подробно освещен в рамках данного материала.

Кредитная карта- популярный продукт банков

Учет комиссионных вознаграждений

Прежде всего стоит отметить факт начисления комиссии, составляющей 3% от показателя величины, подлежащей снятию. Даже во время функционирования льготного периода при снятии 1000 рублей вы платите уже 1030 рублей.

Метод расчетных операций по начисленным процентам

Впоследствии в целях самостоятельного расчета фактического размера начисленных процентов нужно владеть информацией об общем размере текущего долга. А затем он просто умножается на ставку процента, и получается общая сумма, включающая тело кредита и переплату по нему. Затем получившуюся сумму следует умножить на число дней периода, в который образовался долг.

Определение даты окончания льготного периода

Grace период – это время, которым наделена практически каждая кредитная карта. Он является льготным и означает, что, если клиент уложился в него по части погашения долга, проценты не начисляются. Контроль этого момента позволяет обеспечить существенную экономию на процентных величинах. В Сбербанке размер этого периода включает в себя 2 основные части:

- Число дней отчетного периода, рассчитываемое от дня, который следует за моментом возникновения долга до формирования отчетности по кредитному карточному продукту.

- Период погашения ссуды, равный ровно 20 календарных суток, начиная с даты отчета кредитной карты.

Следует помнить тот факт, что дата, в которую происходит формирование отчета, у каждого держателя является строго индивидуальной и отмечается на конверте, содержащем пароль от карты. Таким образом, по факту расчет осуществляется с момента совершения покупки до этого числа, и + 20-дневный период.

Выбор карт на сайте Сбербанка

Правила и особенности начисления процентов

Есть несколько базовых условностей, в соответствии с которыми осуществляется начисление процентов по кредитной карте Сбербанка:

- Начисление производится каждый день, начиная с момента, следующего за днем образования долга по факту.

- Со стороны банка происходит прекращение начисления процентов, начиная с дня, следующего за моментом погашения долга по кредиту.

- На долг по КК начисление процентов происходит в размере годовой ставки проценты.

- Банк игнорирует необходимость начисления процентов в ситуации, когда пользование кредитом происходит в рамках льготного периода. Его общий размер на сегодня составляет до 50 суток.

- Распространение бесплатного времени пользования ссудой происходит исключительно на операции, которые были проведены по кредитной карточке в счет платы за товары и услуги.

Таким образом, банковская организация заинтересована в удобстве и комфорте своих клиентов, поэтому предоставляет им обширное разнообразие услуг и сервисов.

Особенности взаимодействия с Тинькофф

По кредитной карте Тинькофф дело обстоит приблизительно таким же образом. Но есть несколько ключевых отличительных особенностей:

- лимит по ссуде представляет собой сумму в 300 000 р., необходимость поручения отсутствует;

- беспроцентный временной интервал – 55 дней, а это говорит о возможности применения карты в течение данного времени бесплатно;

- возвращение денег производится равными платежами, исходя из остатка долга по ссуде, сумма составляет до 8%, что свидетельствует о возможности заемщика планировать собственные расходы;

- погашение не подразумевает уплату каких-либо поощрений и вознаграждений, а также осуществляется по усмотрению клиента через офисные помещения, принадлежащие партнерам;

- за любые приобретения происходит начисление бонусных баллов, составляющих порядка 1% от величины приобретения;

- кредитная карта может быть запросто выгодно применена в целях финансирования ссуды, в этой ситуации пользователь может рассчитывать на 90 отсрочки по выплате % за эксплуатацию займа.

Таким образом, с помощью карточки пользователь обретает возможность качественного управления собственными средствами. Для эффективной работы со своими деньгами и моментального отслеживания собственного финансового состояния имеется возможность применения современных достижений техники. Речь идет о банке в интернете, посетить который можно с ПК или сотового телефона, планшета.

Кредитная карта Тинькофф банка

Условия и тарификация

Начисление процентов в рамках этого карточного продукта происходит в соответствии с общей тарифной сеткой. Все это представлено в табличной сводке, которая описывает ключевые параметры карты ПЛАТИНУМ и позволяет разобраться в условиях сервиса быстро и просто.

| Условия банковской структуры | Общая характеристика платежа | Примечания и особенности |

| Получение | Мероприятия по доставке организованы в зависимости от персонального решения клиентской стороны | Максимальный срок, в который карта приходит в местоположения – неделя времени |

| Процентная ставка | 0% в годовой период | Ключевое условие заключается в том, что необходимо уложиться в 55 дней в плане погашения взятого долга |

| 24,9-34,9% | В ходе приобретения товарных позиций и услуг после прохождения периода grace | |

| 32,9-49,9% | При обретении наличности в специальных устройствах | |

| Выдача наличности | 2,9% + 290 р. | 290 р. – сумма, начисляемая за каждую процедуру (транзакцию) вне зависимости от величины снятия |

| Минимальная сумма ежемесячного платежа | Назначение этого параметра происходит в рамках индивидуальных условий в пределах 8% от величины остатка | Назначение этого параметра происходит в рамках индивидуальных условий |

| Штраф за нарушение сроков выплаты | Он составляет 1% от суммы, которая была взята в займы и не возвращена, а также к ней добавляется 590 р. | Условие состоит в том, что такое начисление действует только при повторной неоплате кредита (во второй раз). |

Сбербанк и Тинькофф предлагают разнообразные виды кредитов

Помимо этого, со стороны финансовой организации на пользователя налагаются дополнительные штрафы и санкции в виде наказаний за превышение величины лимита, бонусных баллов «браво», платы за обслуживание продукта в годовой период, сервис интернет-банка, мобильного приложения.

Какой процент актуален на сегодня

В настоящее время пользователи этой карты имеют доступ к денежным средствам в рамках определенных процентов (в сравнении с перечнем иных банковских продуктов). Начисление процентных величин осуществляется на сумму долгового обязательства, т. е. за фактическое пользование заемными деньгами.

Определение происходит с применением следующих категорий:

- беспроцентное время пользования заемными средствами – 55 дней при условии осуществления покупок (льготный период относится к категории восстановимых при условии полного погашения ссуды);

- отсрочка в погашение процентных сумм за пользование кредитом до 90 дней, в случае рефинансирования долгового обязательства перед другим финансово-кредитным институтом;

- юзер может рассчитывать на начисление от 24,9 до 34,9% годовых на величину остатка долгового обязательства перед банком в рамках общих условий (но только после прекращения периода без %);

- начисление происходит в сумме от 32,9%, но не более 49,9 процентных пункта на величину остатка долгового обязательства перед банком в случае снятия наличных денег.

Таким образом, Сбербанк и Тинькофф – организации, являющиеся на сегодняшний день наиболее популярными по части выдачи кредитов. Они предлагают кредитные карточные продукты на выгодных условиях и готовы предоставить дополнительные бонусы при условии следования всем требованиям. Грамотный подход к использованию «пластика» гарантирует его владельцам удобное и комфортное распоряжение собственными финансами и самые выгодные ставки %.

Вконтакте

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера