Денежные средства - это финансовые ресурсы организации, самые высоколиквидные активы, способные обеспечивать выполнение обязательств любого вида и уровня. Понятно, что от их наличия зависит своевременность погашения задолженности перед бюджетом, персоналом и прочими кредиторами.

Денежные средства входят в состав оборотных активов организации.

Денежные средства - это активы, коэффициент ликвидности которых принимается за единицу. В самом деле, если ликвидность любого актива определяется его способностью быть обмененным на деньги, то отсюда следует, что сами деньги ликвидны по определению . Отсюда и значение коэффициента ликвидности принимается за единицу, а по всем остальным активам ликвидность определяется как доля этих активов, способная быть проданной. В бухгалтерском учете реализуются все пять функций, которые выполняют деньги в жизни: мера стоимости проявляется через оценку всех активов, кроме самих денег, средство обращения и средство платежа проявляются как учет их движения, средство накопления - как хранение, и, наконец, функция мировых находит выражение в учете валютных операций.

Денежными средствами признаются: остатки на банковских счетах предприятия (безналичные денежные средства), а также денежные и приравненные к ним знаки, хранимые его администрацией самостоятельно (наличные денежные средства). В этом определении необходимо выделить следующие ключевые понятия: денежные средства; остатки на банковских счетах; денежные знаки, хранимые самостоятельно, и приравненные к ним знаки.

Денежные средства (активы) организации включают в себя: наличные денежные знаки в кассе; денежные средства на расчётном счёте и иных счетах в банке; иностранная валюта; денежные документы; переводы в пути.

Под иностранной валютой понимают денежные знаки, являющиеся законными платёжными средствами в соответствующем иностранном государстве или группе государств, а также средства на банковских счетах в денежных единицах иностранных государств и в международных денежных или расчётных единицах.

Кроме того, существует такое понятие, как денежные документы. Денежные документы это: марки государственной пошлины, почтовые марки, вексельные марки, оплаченные, но не выданные авиабилеты, оплаченные путёвки в дома отдыха и санаторий. Акционерные общества учитывают в составе денежных документов собственные акции, выкупленные у акционеров для их последующей перепродажи или аннулирования.

Переводы в пути - денежные средства (торговая выручка и т.п.), внесённые в кассы банков, инкассаторам, в объединённые кассы при организациях, в кассы отделений связи и прочее для зачисления на расчётный или иные счета организации, но ещё не зачисленные по назначению .

Физической формой воплощения денежных средств являются наличные денежные знаки: бумажные (билеты) и металлические (монеты). Форма и порядок их производства устанавливаются, регулируются и контролируются государством. Записи по банковским счетам, часто представленные электронными записями, следует признать самой современной формой денег.

В отличие от всех остальных активов денежные средства имеют только один вид оценки - номинальную, или нарицательную стоимость, которая указана на денежном знаке или числится по банковскому счету и не зависит от ценности самого носителя: бумаги, металла, памяти ЭВМ. Если стоимость денежного знака начинает отличаться от его номинальной стоимости (драгоценные и редкие монеты, редкие купюры), то он или перестает использоваться в качестве денег и отражается как драгоценный металл, товар по покупной или чаще по текущей стоимости, или продолжает отражаться в учете как деньги, но в последнем случае по номинальной стоимости.

Особые правила предъявляются к операциям как с наличными деньгами, так и с безналичными средствами. Государство определяет правила расчетов, документооборота, оформляющего движение денежных средств, порядок их хранения вплоть до предъявления специальных требований к помещениям, где хранятся деньги, и замкам на них, контроля, материальной ответственности и отчетности. Причем эти требования распространяются не только на государственные предприятия, а обязательны для всех участников хозяйственного оборота .

В рыночной экономике за все приобретенное со стороны предприятию следует уплачивать деньги и соответственно получать платежи за отпущенную продукцию или оказанные услуги.

Помимо этого, расчеты ведутся с бюджетом, банками, органами страхования, различными общественными организациями, благотворительными фондами, непосредственно с работниками и др. Всевозможные расчеты, возникающие между предприятиями, ведутся при помощи денег. С их помощью завершается превращение денежной формы выделенных средств в производственные запасы, получение денежной выручки и заключенного в ней чистого дохода.

Расчеты совершаются в двух формах: путем безналичных перечислений через систему банка или в виде платежей наличными деньгами (безналичные и наличные расчеты).

Для хранения денег и производства безналичных расчетов каждому предприятию в районе его нахождения кредитные учреждения (обычно банки) открывают расчетные и другие необходимые света. В Плане счетов и в других нормативных документах используется понятие «кредитная организация» (банки и небанковские организации, получившие лицензию ЦБ РФ на проведение отельных банковских операций).

Проведение расчетно-кассовых операций через банк позволяет государству всесторонне контролировать финансово-хозяйственную деятельность предприятий. Банк контролирует предприятия в части соблюдения ими установленных фондов заработной платы, лимитов на командировки и хозяйственные расходы, следит за своевременностью расчетов предприятия с государственным бюджетом по налогам, сборам, за своевременной оплатой счетов и платежных требований поставщиков, выдает предприятию ссуды на различные цели, под определенные обеспечения и наблюдает за возвратом этих ссуд в установленный срок и т. п.

Производство платежей путем безналичных перечислений через банк является основной формой расчетов в связи с ограничениями по суммам сделок, осуществляемых юридическими лицами, а также с лимитированием кассовых остатков. При помощи этой формы производятся расчеты не только с поставщиками за поступившие от них материальные ценности или с покупателями за отгруженную или отпущенную им продукцию, выполненные работы и услуги, но также расчеты с бюджетом, по налогам, с различного рода дебиторами и кредиторами, со своим отраслевым органом управления, трестом внутриведомственные расчеты), дочерним и маточным предприятием, с профсоюзной организацией там, где выплаты заработной платы производятся через сберегательные банки, и целый ряд других расчетов.

Денежная наличность предприятия, находящаяся в банке, в сущности, должна рассматриваться как дебиторская задолженность банка. А если это так, то сама ликвидность остатков средств на банковских счетах, как дебиторской задолженности банка, зависит от надежности последнего и от договора с ним: совершенно очевидно, что долгосрочные депозиты значительно менее ликвидны, чем остатки средств по текущему счету.

Отсюда следует вывод большой важности: хотя денежные средства и служат мерой ликвидности других активов, их собственная ликвидность не может быть признана абсолютной.

Хранение денег в банке связано с определенным риском, так как банк может прекратить платежи и деньги полностью или частично могут быть потеряны, поэтому часть денежных средств хранится в самой организации.

Денежные знаки, хранимые в самой организации, представляют собой ее кассовые остатки. Тут также возникают ограничения ликвидности, связанные с признаками платежеспособности: повреждение купюр может привести к утрате ими стоимости, а также правила матичного оборота, например имитирование максимальной суммы расчетов наличными между юридическими лицами, ограничения на их хранение и т. п.

Хранение денег на самом предприятии связано с потерей доходов, в виде начисляемых процентов и риском лишиться денег вследствие хищений, совершаемых как собственными сотрудниками, так и сторонними лицами Относительно небольшие суммы денежных средств используются для наличных расчетов с работниками по оплате труда (на предприятиях, не перешедших на выплату заработной платы через сберегательные банки), подотчетными лицами, за проданные ценности за наличный расчет и др. Такие средства хранятся и обращаются через кассы. Поскольку денежные средства являются посредником во всех расчетах, то, очевидно, что для обеспечения нормального кругооборота средств в народном хозяйстве, ведения деятельности в условиях рыночной экономики необходимо правильно и своевременно выполнять все расчеты. В свою очередь эффективность расчетных операций во многом зависит от состояния бухгалтерского учета денежных средств, расчетных и кредитных операций.

Перед бухгалтерским учетом в области учета денежных средств, расчетов и кредитов стоят следующие основные задачи :

Своевременное и правильное производство необходимых расчетов, как путем безналичных перечислений, так и наличными деньгами;

Полное и оперативное отражение в учетных регистрах наличия и движения денежных средств и расчетных операций.

Соблюдение действующих правил использования денежных средств по назначению в соответствии с выделенными лимитами, фондами и сметами;

Организация и проведение в установленные сроки инвентаризаций денежных средств и состояния расчетов, изыскание возможностей недопущения возникновения просроченной дебиторской и кредиторской задолженности;

Контроль за наличием и сохранностью денег в кассе, на расчетном и других счетах в банках;

Контроль соблюдения расчетно-платежной дисциплины, своевременности перечисления сумм за материальные ценности и услуги, а также средств, полученных в порядке кредитования.

Для учёта денежных средств и контроля за их поступлением и целевым использованием предназначены следующие счета бухгалтерского учета: 50 «Касса», 51 «Расчётные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути». Все они активны по отношению к балансу. Сальдо дебетовое означает наличие денежных средств различного вида. Оборот по дебету - увеличение в виде сумм зачисленных или приобретений и переводов. Оборот по кредиту означает уменьшение денежных средств, использование их по назначению.

Денежные средства организации могут находиться в виде наличных денег и денежных документов на расчетных, текущих, специальных счетах в банках, в выставленных аккредитивах, чековых книжках и т. д.

Порядок хранения и расходования денежных средств, открытия счетов, а также порядок проведения безналичных расчетов и ведения кассовых операций устанавливаются Центральным банком России в соответствии с действующим законодательством.

Основные задачи учета денежных средств и денежных документов:

Контроль за правильностью документального оформления операций с денежными средствами;

Контроль за законностью указанных операций;

Своевременное и полное отражение в бухгалтерском учете операций с денежными средствами;

Контроль за сохранностью и движением денежных средств;

Проведение инвентаризации денежных средств, денежных документов и анализ результатов инвентаризации;

Своевременное обеспечение денежной наличностью исходяиз потребностей организации.

Документы, которыми оформляются операции с денежными средствами, должны подписываться руководителем организации и главным бухгалтером или уполномоченными на то лицами. Без подписи главного бухгалтера или уполномоченного на то лица денежные средства считаются недействительными и не должны приниматься к исполнению.

Для обобщения информации о наличии и движении принадлежащих страховой организации денежных средств в российской иностранной валютах, находящихся в кассе, на расчетных, валютных и других счетах в банках на территории страны и за рубежом, денежных документов предназначены следующие балансовые счета:

50 «Касса»; 51 «Расчетный счет»; 52 «Валютный счет»; 55 «Специальные счета в банках»; 57 «Переводы в пути».

Учет кассовых операций. Для осуществления расчетов наличными деньгами организация должна иметь кассу и вести кассовую книгу по установленной форме.

Обслуживающие банки устанавливают каждой организации лимит остатка наличных денежных средств в кассе. Всю денежную наличность сверх установленных лимитов организации обязаны сдавать в банк. Организации имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше трех рабочих дней, а организации, находящиеся в районах Крайнего Севера и приравненных к ним местностях, – до пяти дней.

При оформлении кассовых операций организации должны применять следующие унифицированные формы первичных учетных документов:

КО-1 – приходный кассовый ордер;

КО-2 – расходный кассовый ордер;

КО-3 – журнал регистрации приходных и расходных кассовых документов;

КО-4 – кассовая книга;

КО-5 – книга учета принятых и выданных кассиром денежных средств.

При расчете наличными денежными средствами с юридическими лицами установлен предельный размер расчетов по одному платежу, равный 10 000 руб. Для расчетов с физическими лицами предельный размер расчетов наличными не установлен.

Прием наличных денежных средств в кассу оформляется приходными кассовыми ордерами. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

Выдача наличных денег из кассы производится по расходным кассовым ордерам. При выдаче заработной платы по штатным или расчетно-платежным ведомостям на общую сумму выданной заработной платы составляется один расходный ордер. Расписка в получении денег может быть сделана получателем только собственноручно. В расходном кассовом ордере получатель проставляет полученную сумму прописью, дату получения денег и ставит подпись. В платежной ведомости (расчетно-платежной ведомости) ставится только подпись. Выдача денег может производиться по доверенности, оформленной в установленном порядке. Подчистки, помарки или исправления в приходных и расходных кассовых ордерах не допускаются.

Организациям запрещается вносить наличные денежные средства непосредственно на расчетные счета других лиц, минуя свой счет. За несоблюдение этого порядка на организацию может быть наложен штраф.

Все поступления и выдачи наличных денег учитывают в кассовой книге. Организация должна вести только одну кассовую книгу, которая нумеруется, прошнуровывается и опечатывается печатью. Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира, первые экземпляры остаются в кассовой книге. Первые и вторые экземпляры нумеруются одинаковыми номерами. Подчистки и не оговоренные исправления в кассовой книге не допускаются.

Все наличные деньги в организациях хранятся, как правило, в несгораемых металлических шкафах, а в отдельных случаях – в комбинированных и обычных металлических шкафах, которые по окончании рабочего дня закрываются ключом и опечатываются печатью кассира.

С кассиром заключается договор о полной материальной ответственности. В соответствии с действующим законодательством кассир несет полную материальную ответственность за сохранность всех принятых им денег, денежных документов на хранение.

Для учета расчетов с населением организации обязаны использовать контрольно-кассовые машины. Страховые организации могут принимать страховые взносы в кассу от населения без применения контрольно-кассовых машин, если при оформлении внесения страхового взноса наличными деньгами выписывается квитанция по установленной форме.

В сроки, установленные руководителем организации, а также при смене кассиров проводится инвентаризация кассы с полным полистным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе. Остаток денежной наличности сверяется с данными учета по кассовой книге. При этом составляется акт инвентаризации наличных денежных средств по установленной форме ИНВ-15.

Для обобщения информации о наличии и движении денежных средств в кассах страховой организации предназначен балансовый счет 50 «Касса».

По дебету счета 50 отражается поступление денежных средств в кассу организации, а по кредиту счета 50 – выдача денежных средств из кассы.

Порядок ведения кассовых операций в организациях систематически проверяют обслуживающие банки.

Расчеты с подотчетными лицами. Из кассы организаций может производиться выдача денег под отчет работникам организации – подотчетным лицам. Наличные деньги выдаются под отчет на следующие цели:

– хозяйственно-операционные расходы;

– служебные командировки;

– для выплат по договорам страхования, если получатель денежных выплат не имеет возможности получить их непосредственно в кассе организации.

Лица, получившие деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним. Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу. Передача выданных под отчет наличных денег одним лицом другому запрещается.

Отчет об израсходованных суммах подотчетным лицом носит название авансовый отчет. Составляется он по установленной форме.

Для обобщения информации о расчетах с работниками страховой организации по суммам, выданным им под отчет, предназначен балансовый счет 71 «Расчеты с подотчетными лицами».

Аналитический учет по балансовому счету 71 ведется в разрезе конкретных подотчетных лиц.

При выдаче наличных денежных средств из кассы под отчет делается проводка:

Дебет 71 «Расчеты с подотчетными лицами»

Кредит 50 «Касса».

При условии составления авансового отчета об израсходованных суммах подотчетным лицом счет 71 кредитуется в корреспонденции со счетами, на которых учитываются расходы организации и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов. При этом делаются следующие типовые проводки:

Дебет 58 «Финансовые вложения»

Дебет 10 «Материалы»

Кредит 71 «Расчеты с подотчетными лицами»;

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 22 «Выплаты по договорам страхования»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 26 «Общехозяйственные расходы»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонд социальной сферы»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 88 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонды потребления»

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются проводкой:

Дебет 94 «Недостачи и потери от порчи ценностей»

Кредит 71 «Расчеты с подотчетными лицами».

В дальнейшем эти суммы, если они могут быть удержаны из заработной платы работника – подотчетного лица, списываются проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда»

Если невозвращенные суммы не могут быть удержаны из заработной платы работника, то они списываются проводкой:

Дебет 73 «Расчеты с персоналом по прочим операциям»

Кредит 94 «Недостачи и потери от порчи ценностей».

Излишки денежных средств в кассе организации, выявленные в результате инвентаризации, приходуют в кассу и зачисляют в доход организации следующими проводками:

Дебет 50 «Касса»

Кредит 91 «Прочие доходы».

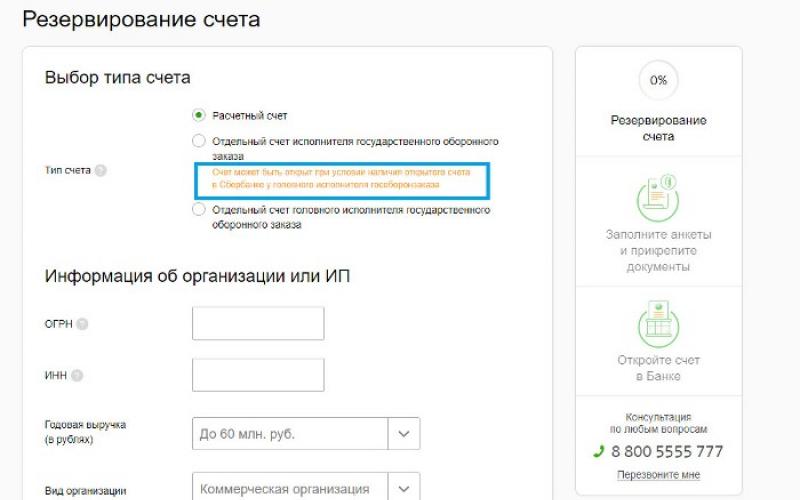

Операции по расчетному счету. Организации обязаны хранить свои денежные средства на счетах в банках, за исключением разрешенных остатков денег в кассе. Ограничений по количеству открытых счетов в банках на сегодняшний день для организации не установлено.

Порядок открытия счетов следующий. Для оформления открытия расчетного и текущего счетов организации в банк должны быть представлены следующие документы:

Заявление по установленной форме;

Нотариально заверенные копии устава и других учредительных документов;

Нотариально заверенное свидетельство о государственной регистрации;

Нотариально заверенная карточка с образцами подписей лиц, которым предоставлено право подписывать платежные документы, и оттиском печати;

Справка о регистрации в налоговом органе, Пенсионном фонде РФ и других государственных внебюджетных социальных фондах.

После открытия организации расчетного (текущего), ссудного, депозитного, валютного и иного счета банк незамедлительно должен направить налоговому органу, выдавшему справку о постановке на учет организации, извещение об открытии указанных счетов. Днем открытия счета является день оформления открытия счета и занесения банком в книгу регистрации балансовых счетов второго порядка.

Движение средств на счетах в банке оформляется платежными банковскими документами, к которым относятся:

Объявления о взносе денег,

Платежные поручения;

Платежные требования-поручения;

Аккредитивы (в страховые компаниях используются редко).

Объявлением о взносе денег оформляется сдача наличных денежных средств на счет в банк (сверхлимитный остаток в кассе, депонированная заработная плата, взносы в уставный (складочный) капитал, возврат заемные средств физическими лицами, страховые взносы, принятые первоначально в кассу организации и т. д.).

Получение денег с расчетного счета оформляется чеком. На оборотной стороне чека указывается их целевое назначение (на выплату заработной платы, премий, пособий по социальному страхованию, на выплату страховых обеспечений и страховых возмещений, хозяйственные расходы, командировочные расходы). Бланки чеков являются бланками строгой отчетности.

Платежное поручение представляет собой поручение организации обслуживающему банку о перечислении определенной суммы со своего счета. Платежное поручение составляется на бланке установленной формы. Действительны поручения в течение десяти дней со дня их выписки (день выписки в расчет не принимается).

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк расчетных и отгрузочных документов стоимость поставленных по договору товаров, выполненных работ, оказанных услуг.

Аккредитив – условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии представления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Для обобщения информации о наличии и движении денежных средств в российской валюте (в рублях) на расчетном счете банке предназначен балансовый счет 51 «Расчетный счет». По дебету счета 51 отражается поступление денежных средств на расчетный счет организации. По кредиту счета 51 «Расчетный счет» отражается списание денежных средств с расчетного счета.

Для обобщения информации о наличии и движении денежных средств, находящихся на текущих, ссудных и иных специальных счетах в банках, в аккредитивах, чековых книжках, предназначен балансовый счет 55 «Специальные счета в банках».

Зачисление денежных средств на специальные счета в банках, в аккредитивы и депонирование средств при выдаче чековых книжек отражаются по дебету счета 55. Списание средств с указанных счетов, аккредитивов и чековых книжек отражается по кредиту счета 55.

Денежные документы и переводы в пути. К денежным документам относятся:

Марки государственных пошлин и сборов;

Почтовые марки;

Вексельные марки;

Оплаченные, но не выданные авиабилеты;

Оплаченные, но не выданные путевки в дома отдыха и санатории;

Другие документы.

Для обобщения информации о наличии и движении денежных документов, находящихся в кассе организации, предназначен балансовый счет 57 «Переводы в пути». Денежные документы учитываются на счете 57 по номинальной стоимости.

Оплаченные путевки в дома отдыха и санатории, оплаченные авиабилеты и т. п. отражаются в бухгалтерском учете проводкой:

Дебет 57 «Денежные документы и переводы в пути»

Кредит 50 «Касса»

Кредит 51 «Расчетный счет».

При выдаче путевок работникам организации бесплатно или с частичной оплатой в учете делают проводку:

Дебет 50 «Касса»

Кредит 57 «Денежные документы и переводы в пути» на сумму оплаты;

Дебет 69 «Расчеты по социальному страхованию и обеспечению», субсчет «Расчеты по социальному страхованию»;

Кредит 57 «Денежные документы и переводы в пути» на суммы, оплачиваемые за счет Фонда социального страхования;

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», счет «Фонды потребления»

Кредит 57 «Денежные документы и переводы в пути» на суммы, оплачиваемые за счет организации.

На счете 56 отражается также движение денежных средств в пути, т. е. денежных сумм, внесенных в кассы банков или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

Основанием для отражения таких денежных сумм в учете являются извещения о денежных переводах, не поступивших на счета в банке или в кассу.

Понятия валютного законодательства. В своей деятельности организации используют денежные средства и совершают различные сделки не только в российских рублях, но и в иностранных валютах.

Практически все страховые организации осуществляют операции с иностранной валютой:

– наиболее крупные риски российские страховщики стараются разместить на зарубежном страховом рынке, так как российский страховой рынок не в состоянии предоставить надлежащее страховое покрытие;

– одним из направлений инвестирования средств страховых резервов является иностранная валюта;

– страховщики и перестраховщики – резиденты РФ могут без специального разрешения Центрального Банка России заключать договоры страхования и перестрахования с нерезидентами РФ.

Основополагающим документом, определяющим принципы и осуществления валютных операций, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства, является Закон РФ от 09.10.1992 N 3615-1 «О валютном регулировании и валютном контроле». В Законе даны следующие основные понятия валютного законодательства.

Резиденты – это:

– физические лица, имеющие постоянное местожительство в Российской Федерации;

– юридические лица, созданные в соответствии с законодательством Российской Федерации и местонахождением в Российской Федерации, а также их представительства и филиалы находящиеся за ее пределами;

– официальные Представительства Российской Федерации находящиеся за пределами России.

Нерезиденты – это:

– физические лица, имеющие постоянное местожительство за пределами Российской Федерации, в том числе временно находящиеся в Российской Федерации, а также их представительства и филиалы, находящиеся в России;

– находящиеся в России иностранные официальные представительства.

Иностранная валюта – это:

– денежные знаки в виде банкнот, казначейских билетов монеты, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств; а также изъятые или изымаемые из обращения, но подлежащие обмену денежные знаки;

– средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

По режимам применения иностранная валюта подразделяется на свободно конвертируемую, клиринговую и замкнутую.

Свободно конвертируемая валюта – это валюта, свободно и неограниченно обмениваемая на другие иностранные валюты (так называемая твердая валюта – доллар США, английский фунт стерлингов, немецкая марка, японская йена, французский франк и др.).

Валюта клиринга – валюта, согласованная участниками безналичных расчетов на основе взаимного зачета встречных требований и обязательств. Она функционирует в безналичной форме – в виде бухгалтерских записей на банковских счетах.

Замкнутая валюта – национальная валюта, которая функционирует в пределах только одной страны и не обменивается на другие иностранные валюты (национальные валюты большинства развивающихся стран, государств ближнего зарубежья и т. п.).

К валютным ценностям относятся: иностранная валюта; ценные бумаги в иностранной валюте – платежные документы (чеки, векселя, аккредитивы и др.), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте; драгоценные металлы – золото, серебро, платина и металлы платиновой группы (палладий, иридий, радий, рутений, осмий) в любом виде и состоянии, за исключением ювелирных и других бытовых изделий, а также лома таких изделий; природные драгоценные камни – алмазы, рубины, изумруды, сапфиры и александриты в сыром и обработанном виде, а также жемчуг, за исключением ювелирных и других бытовых изделий из этих камней и лома таких изделий.

Наличная иностранная валюта – это денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств.

Уполномоченные банки – банки и иные кредитные учреждения, получившие лицензии Центрального банка России на проведение валютных операций.

Валютные операции – это операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средств платежа иностранной валюты и платежных документов в иностранной валюте, а также расчеты между резидентами и нерезидентами в валюте РФ, ввоз в Российскую Федерацию и вывоз из Российской Федерации валютных ценностей; осуществление международных денежных переводов.

Операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на: текущие валютные операции и операции, связанные с движением капитала.

К текущим валютным операциям относятся:

– получение и предоставление финансовых кредитов на срок не более 180 дней;

– переводы в Российскую Федерацию и из Российском Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

– переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

– переводы неторгового характера в Российскую Федерацию и из Российской Федерации, включая переводы сумм заработной платы, пенсии, алиментов, наследства.

Текущие валютные операции могут осуществляться резидентами без ограничений.

К валютным операциям, связанным с движением капитала относятся:

– вложения в уставный капитал (прямые инвестиции);

– приобретение ценных бумаг (портфельные инвестиции);

– переводы в оплату прав собственности на недвижимое имущество;

– предоставление и получение финансовых кредитов на срок более 180 дней;

– предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту;

– все иные валютные операции, не являющиеся текущими валютными операциями.

Для каждого типа валютных операций, связанных с движением капитала, Центральным банком России устанавливается особый порядок.

Операции по валютным счетам. На территории РФ могут быть открыты валютные счета как резидентам, так и нерезидентам РФ в любом банке, уполномоченном Центральным банком России на проведение операций с иностранной валютой. Организации имеют право без ограничений по количеству и видам иностранных валют открывать в уполномоченных банках на территории РФ валютные счета.

Для обобщения информации о наличии и движении денежных средств в иностранных валютах на счетах в банках предназначен балансовый счет 52 «Валютный счет».

По дебету счета 52 отражаются поступления денежных средств, а по кредиту этого счета – списание денежных средств с валютных счетов организации.

К счету 52 могут быть открыты следующие субсчета:

Транзитные валютные счета;

Специальные транзитные валютные счета;

Текущие валютные счета;

Валютные счета за рубежом.

Учитывая, что организация может открыть валютные счета в разных валютах, к каждому субсчету счета 52 «Валютный счет» следует открывать аналитические счета по видам валют, получившие названия параллельные счета. Например, организация в банке открыла два валютных счета: один – в долларах США, другой – в немецких марках. Таким образом, в бухгалтерском учете к субсчету «Транзитные валютные счета» открываются два параллельных счета: в долларах США и в немецких марках; соответственно то же самое и по другим субсчетам – «Текущие и валютные счета», «Специальные транзитные валютные счета» и «Валютные счета за рубежом».

Транзитный валютный счет открывается для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже.

Специальный транзитный валютный счет открывается уполномоченным банком без участия резидента в целях учета совершаемых резидентом операций покупки иностранной валюты на валютном рынке и ее обратной продажи. На специальный транзитный валютный счет зачисляются следующие поступления в иностранной валюте в пользу резидента:

Иностранная валюта, купленная резидентом за рубли на валютном рынке;

Иностранная валюта, ранее списанная со специального транзитного валютного счета и являющаяся: суммами, не использованными для целей оплаты командировочных расходов; суммами, полученными от продажи дорожных чеков, не использованных для оплаты командировочных расходов.

Снятие наличной иностранной валюты со специального транзитного счета не допускается, за исключением случаев оплаты командировочных расходов.

Купленная и зачисленная на специальный транзитный счет валюта не может быть размещена организацией на депозите, использована для приобретения ценных бумаг, другой валюты, а также передана в доверительное управление банку. Банкам запрещается начислять проценты за нахождение валюты на специальном транзитном счете.

Текущий валютный счет предназначен для учета средств, остающихся в распоряжении организации после обязательной продажи экспортной выручки, и совершения иных операций по счету в соответствии с валютным законодательством.

Валютные счета за рубежом открываются организациям, получившим разрешение на открытие счетов в иностранных банках на следующие цели:

Проведение операций по оплате расходов представительств за рубежом;

Оплата расходов, связанных с подрядными работами и сооружением объектов за рубежом;

Осуществление за рубежом расходов, связанных с хозяйственной деятельностью.

Операции по продаже иностранной валюты. Порядок учета операций по покупке и продаже иностранной валюты (включая обязательную продажу части валютной выручки), установлен Инструкцией о порядке заполнения типовых форм годовой бухгалтерской отчетности страховых организаций.

В бухгалтерском учете операции по продаже экспортной валютной выручки отражаются следующими типовыми проводками:

Дебет 57 «Переводы в пути», субсчет «в иностранной валюте»

Кредит 52 «Валютный счет», субсчет «Транзитный валютный счет» или «Текущий валютный счет» на сумму стоимости валюты, подлежащей продаже;

Дебет 52 «Валютный счет»

Кредит 91 «Прочие доходы», субсчет «Положительная курсовая разница»;

или Дебет 91 «Прочие расходы», субсчет «Отрицательная курсовая разница»

Кредит 52 «Валютный счет» на суммы переоценки остатков средств, числящихся на валютном счете, по курсу ЦБ на дату продажи иностранной валюты.

ВВЕДЕНИЕ

Любое предприятие ежедневно осуществляет огромное количество расчетных операций со своими контрагентами, бюджетом, работниками, собственниками. Безусловно, доминирующую роль в расчетных операциях составляют расчеты: за приобретенные сырье и материалы и за проданную продукцию. В первом случае на предприятии имеет место отток денежных средств, во втором - их приток. В зависимости от формы расчетов между предприятием и его контрагентами потоки материальных ресурсов и соответствующие им потоки денежных средств чаще всего не совпадают во времени.

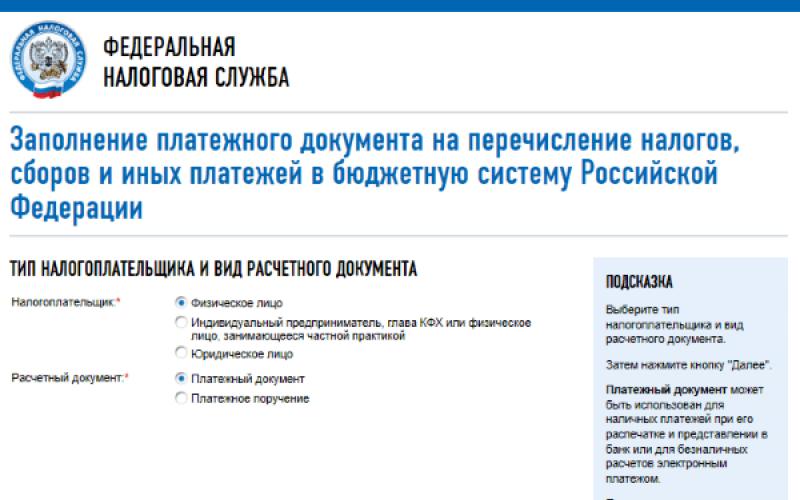

В соответствии с Гражданского кодекса РФ статья 130 п.1 платежи по территории России осуществляются путем наличных или безналичных расчетов. При наличных расчетах происходит передача денежных средств в форме банкнот и монет, а при безналичных - право на денежную сумму передается путем оформления соответствующих расчетных документов и проведения записей по счетам.

В настоящее время осуществление расчетов наличными денежными средствами существенно ограничено. Гражданский кодекс РФ устанавливает, что выбор наличной или безналичной формы расчетов напрямую связан с характером производственной операции, а также с правовым статусом участников. Расчеты юридических лиц, а также расчеты с участием граждан, связанные с осуществлением последними предпринимательской деятельности, по общему правилу осуществляется в безналичном порядке (статья 861 п.2).

То есть при товарно-денежных отношениях, в процессе купли-продажи и оказания услуг, удовлетворения различного рода претензий и обязательств, а также распределения и перераспределения денежных средств возникают денежные расчеты. Совокупность всех денежных расчетов, совершенных как наличными деньгами, так и в безналичном порядке, образует денежный оборот.

Денежный оборот - это движение денег в наличной и безналичной форме, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве.

Анализ движения денежных средств проводится по данным отчетного периода. На первый взгляд такой анализ, как и любой другой раздел ретроспективного анализа, имеет сравнительно невысокую ценность для финансового менеджера; однако можно привести аргументы, в известной степени оправдывающие его проведение. Например, довольно парадоксальная ситуация, когда предприятие является прибыльным, но не имеет средств расплатиться со своими работниками и контрагентами. Такая ситуация вполне обыденна в экономике переходного периода.

Теоретически отмеченного парадокса можно избежать - это произойдет в том случае, если на предприятии последовательно и строго следуют методу определения выручки от реализации по мере оплаты товаров и услуг. Однако Положением о бухгалтерском учете и отчетности Российской Федерации разрешено применять и другой метод - метод определения выручки от реализации по мере отгрузки товаров и предъявления покупателю расчетных документов. Именно в этом случае денежный поток и поток ценностей и расчетов, генерирующий прибыль, не совпадают во времени. Анализ движения денежных средств как раз и позволяет с известной долей точности объяснить расхождение между величиной денежного потока, имевшего место на предприятии в отчетном периоде, и полученной за этот период прибылью.

Актуальность данной темы проявляется в том, что верно учтенные денежные средства, своевременный и достоверный учет расчетов с бюджетом, поставщиками, подрядчиками, прочими кредиторами – это основа эффективностиой текущей хозяйственной деятельности предприятия.

ГЛАВА 1 НАЛИЧНЫЙ И БЕЗНАЛИЧНЫЙ ДЕНЕЖНЫЙ ОБОРОТ ПРЕДПРИЯТИЯ.

Денежный оборот – это совокупность денежных расчетов предприятия, образующаяся в результате функционирования денег в качестве средства платежа.

Система расчетов предприятий и организаций включает следующие основные элементы:

- наличные расчеты, порядок ведения кассовых операций;

- безналичные расчеты и принципы их организаций;

- порядок открытия предприятиями счетов в банках для осуществление расчетов;

- заключение договора банковского счета между банком и клиентом;

- формы безналичных расчетов.

1.1 Принципы налично - денежных расчетов.

Все предприятия независимо от организационно-правовых форм и вида деятельности обязаны хранить свободные денежные средства в учреждениях банков и основную часть расчетов по своим обязательствам осуществлять в безналичном порядке. Однако существуют такие виды расчетов, которые требуют использования наличных денег, поэтому каждое предприятие должно иметь кассу, через которую осуществляются расчеты наличными деньгами. Операции, связанные с принятием, хранением, выдачей наличности кассами предприятий, называются кассовыми операциями.

Выдача наличных денежных средств из кассы предприятия сотрудникам может производиться на следующие цели:

· на выплату заработной платы;

· под отчет на хозяйственные и операционные расходы;

· на командировочные расходы;

· на выплату пособий по социальному страхованию и стипендий;

· на выдачу ссуд и тому подобные цели.

Наличные расчеты между юридическими лицами по одному платежу ограничены размерами, устанавливаемыми ЦБ РФ, в настоящее время лимит по одному договору установлен в сумме 100 тысяч рублей.

Для осуществления расчетов наличными деньгами каждое предприятие должно иметь кассу и вести кассовую книгу по установленной форме. Прием наличных денег предприятиями при осуществлении расчетов с населением производится с обязательным применением контрольно-кассовых машин.

Кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом Российской Федерации по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом на это уполномоченным письменным распоряжением руководителя предприятия. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным ведомостям (расчетно-платежным), заявлениям на выдачу денег, счетам и др.) с наложением на этих документах штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами на это уполномоченными. При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир требует предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан и забирает расписку получателя. Расписка в получении денег может быть сделана получателем только собственноручно чернилами или шариковой ручкой с указанием полученной суммы: рублей - прописью, копеек - цифрами. При получении денег по платежной (расчетно-платежной) ведомости сумма прописью не указывается.

Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге. Каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данного предприятия.

Не смотря на минимизацию данного вида оборота в расчетах на предприятии, следует отметить, что наличные деньги являются достаточно универсальном платежным средством, они легко могут быть обращены в безналичные деньги, в свою очередь безналичные деньги не всегда можно быстро перевести в наличные. Недостаток наличного денежного обращения в том, что оно менее прозрачно (нет фиксации платежей на счетах), то есть не учет данной денежной массы негативно сказывается на общую денежную систему.

1.2 Принципы безналичных денежных расчетов.

Безналичные расчеты по сравнению с налично-денежными расчетами сокращают издержки обращения, так как в данном случае отпадает необходимость в перевозке и хранении наличных денег.

Безналичные расчеты - это расчеты, совершаемые путем перевода банками средств по счетам клиентов, на основе платежных документов, составленных по единым стандартам и правилам. Безналичные расчеты осуществляются через кредитные организации или Банк России по счетам, открытым на основании договоров банковского счета или корреспондентского счета (субсчета), если иное не установлено законодательством и не обусловлено используемой формой расчетов.

Формы безналичных расчетов и их краткая характеристика приведены в гл. 46 Гражданского кодекса РФ. Непосредственно техника расчетов устанавливается инструктивными документами Банка России, в частности инструкцией от 12 апреля 2001 г. № 2-п «Положение о безналичных расчетах в Российской Федерации». В указанной инструкции сформулированы основные принципы организации безналичных расчетов.

Документальность. Платежи со счетов производятся банковскими или другими расчетными учреждениями только по письменному распоряжению клиентов либо по приказу судебных или иных органов, которым законодательно предоставлено данное право. Распоряжение о списании средств со счета может быть дано:

· путем выписки документа единообразной формы, содержащего приказ (поручение) о списании средств;

· в форме согласия оплатить предъявленное требование (акцепт).

В отдельных случаях банковские учреждения имеют право самостоятельно списывать средства со счетов организации в без акцептном порядке по требованию кредитора. Указанное право должно быть предусмотрено договором между клиентом и банком, а также основным договором между организациями-контрагентами. Отдельно необходимо упомянуть о принудительном списании средств со счетов организаций. В соответствии со ст. 46 Налогового кодекса (часть I) в случае неуплаты или неполной уплаты налога в установленный срок обязанность по уплате налога исполняется принудительно путем обращения взыскания на денежные средства налогоплательщика или налогового агента на счетах в банках. Налоговый орган направляет в банк инкассовое поручение на списание и перечисление в соответствующие бюджеты необходимых денежных средств. Указанное поручение подлежит безусловному исполнению банком в очередности, установленной гражданским законодательством.

Экономическая и социальная стабильность предприятия во многом зависит от его финансовой устойчивости. Одним из важнейших признаков грамотного управления является не только получение достаточной прибыли, но и предотвращение недостаточности денежных средств. Из статьи вы узнаете, почему необходимо ответственно подходить к исследованию такого документа финансовой отчетности, как Отчет о движении денежных средств (форма № 4).

Основная цель анализа Отчета о движении денежных средств (далее — Отчет) заключается в выявлении причин дефицита (избытка) денежных средств, в определении источников их поступления и направлений расходования для контроля текущей платежеспособности предприятия.

К аналитическим исследованиям Отчета существует два подхода :

- прямой;

- косвенный.

Рассмотрим их более подробно.

Для того чтобы проанализировать движение денежных средств хозяйствующего субъекта прямым методом , целесообразно сначала данные Отчета обобщить в табл. 1.

|

Таблица 1. Движение денежных средств по видам деятельности ООО «Альфа» за 2011-2012 гг., тыс. руб. |

||||

|

Показател ь |

Поступило |

Направлено |

||

|

2011 г. |

2012 г. |

2011 г. |

2012 г. |

|

|

Остаток денежных средств на начало:

|

||||

|

Движение средств по текущей деятельности |

||||

|

Средства, полученные от продажи продукции |

||||

|

Прочие поступления |

||||

|

Всего поступлений от текущей деятельности |

190 449 79 |

|||

|

Направлено на оплату поставщикам сырья и материалов |

||||

|

Направлено на оплату труда работников |

||||

|

Отчисления по налогу на прибыль |

||||

|

Прочие платежи |

||||

|

Всего отчислений от текущей деятельности |

||||

|

Чистый денежный поток от текущей деятельности |

||||

|

Движение средств по инвестиционной деятельности |

||||

|

Средства, полученные от продажи внеоборотных активов (кроме финансовых вложений) |

||||

|

Всего поступлений от инвестиционной деятельности |

||||

|

Платежи, связанные с приобретением внеоборотных активов (кроме финансовых вложений) |

||||

|

Всего отчислений от инвестиционной деятельности |

||||

|

Чистый денежный поток от инвестиционной деятельности |

||||

|

Движение денежных средств от финансовых операций |

||||

|

Итого поступления за период |

||||

|

Итого платежи за период |

||||

|

Итого чистое изменение денежных средств:

|

||||

|

Остаток денежных средств на конец:

|

||||

Из данных табл. 1 следует, что 2012 г. был более благополучный для организации, чем 2011 г., поскольку по итогам 2012 г. у организации чистый денежный поток (1622 тыс . руб .) превышает чистый денежный поток 2011 г. (701 тыс . руб .).

В целом следует отметить, что оба анализируемых периода организация работала достаточно благополучно, так как отсутствуют отрицательные чистые денежные потоки, а также остаток денежных средств на конец периода увеличился на 157,0 % ((2655 / 1033) × 100 % - 100 %), что характеризует наличие денежных запасов в организации. Это является положительным фактом деятельности, но одно дело иметь много денег, а другое — эффективно ими распоряжаться (следующий этап аналитического исследования денежных средств).

Прямой метод преимущественно основывается на сопоставлении доходов и расходов, притоков и оттоков. Такой анализ можно проводить и по данным Главной книги .

Косвенный метод предпочтительнее с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Это связано с тем, что на практике есть операции, влияющие на прибыль.

Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с необходимыми ее корректировками на статьи, не отражающие движение денег по соответствующим счетам. Но здесь есть одно очень важное ограничение : для проведения анализа денежных средств косвенным методом необходимо привлечь не только данные Отчета, но и Бухгалтерского баланса.

Проведем анализ денежных потоков ООО «Альфа» за 2012 г. косвенным методом (табл. 2).

|

Таблица 2. Анализ денежных потоков ООО «Альфа» за 2012 г., тыс. руб. |

|||

|

Прибавляется к чистой прибыли |

Сумма |

Вычитается из чистой прибыли |

Сумма |

|

Чистая прибыль за 2012 г. |

|||

|

Начисленная амортизация |

|||

|

Убытки (инвестиционная и финансовая деятельность) |

Доходы (инвестиционная и финансовая деятельность) |

||

|

Уменьшение дебиторской задолженности |

Увеличение дебиторской задолженности |

||

|

Уменьшение остатков материальных оборотных активов:

|

Увеличение остатков материальных оборотных активов: изменение краткосрочных финансовых вложений изменение производственных запасов изменение состояния денежных средств |

||

|

Уменьшение расходов будущих периодов |

Увеличение расходов будущих периодов |

||

|

Увеличение кредиторской задолженности: задолженности поставщикам прочей кредиторской задолженности |

Уменьшение кредиторской задолженности: изменение авансов выданных изменение авансов полученных |

||

|

Увеличение начисленных обязательств |

Уменьшение начисленных обязательств |

||

|

Увеличение задолженности по выплате процентов |

Уменьшение задолженности по выплате процентов |

||

|

Увеличение задолженности по налогу на прибыль |

Уменьшение задолженности по налогу на прибыль |

||

|

Начисленный налог на прибыль |

Уплачено налога на прибыль |

||

Из данных табл. 2 следует, что в отчетном периоде (2012 г.) организация имеет положительный денежный поток . Это характеризует предприятие как способное к управлению своими денежными потоками, достаточно эффективному их формированию и использованию.

Скорректированная величина чистой прибыли равна сумме снижения остатка денежных средств (-661,9 тыс . руб .).

Рассмотренный косвенный метод анализа денежных средств позволяет установить, какие факторы обусловили отличие величины прибыли от суммы приращения денежных средств организации за анализируемый период.

Анализ движения денежных средств прямым и косвенным методами предоставляет ценную управленческую информацию для руководства предприятия, на основе которой принимаются оперативные решения по стабилизации платежеспособности организации.

Следующий этап аналитического исследования Отчета — исследование структуры денежных потоков (притоков, оттоков).

Для начала структурируем денежные потоки по видам деятельности (табл. 3).

Таблица 3. Поступление ивыбытие денежных средств ООО "Альфа" за 2011-2012 гг., тыс. руб.

|

Показатель |

Всего |

|||

|

текущая |

инвестиционная |

финансовая |

||

|

Приток денежных средств |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

|

Отток денежных средств |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

|

Изменение денежных средств |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

Увеличение объема денежной массы на предприятии в 2012 г., как ввиду поступления денежных средств, так и их оттока, можно оценить позитивно, поскольку оно является следствием роста масштабов производства и реализации продукции.

В 2011 г. отток денежных средств (78 676 тыс . руб .) был меньше их притока (79 377 тыс . руб .), что обусловило положительную величину чистого денежного потока — 701 тыс . руб . За оба периода следует отметить превышение оттока денежных средств над притоком в инвестиционной деятельности. Это должно простимулировать руководство предприятия периодически анализировать необходимость обновления оборудования, участия в деятельности других организаций, ускорения процессов возврата предоставленных займов.

По аналогии можно определять структуру денежных потоков организации (табл. 4).

Таблица 4. Структура притока и оттока денежных средств ООО «Альфа» за 2011-2012 гг. по видам деятельности |

||||

|

Показатель |

Всего |

В том числе по видам деятельности |

||

|

текущая |

инвестиционная |

финансовая |

||

|

Приток денежных средств, тыс. руб. |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

|

Удельный вес, % |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

|

Отток денежных средств, тыс. руб. |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

|

Удельный вес, % |

||||

|

За отчетный год |

||||

|

За предыдущий год |

||||

Приток денежных средств в отчетном и предыдущем годах обеспечивается текущей деятельностью на 99,9 %. Отток денежных средств в отчетном и предыдущем годах по текущей деятельности составляет 99,9 %.

По сравнению с предыдущим годом структурных изменений в денежных потоках организации не произошло, поскольку из трех предполагаемых видов деятельности (текущая, инвестиционная, финансовая) в организации присутствуют только денежные потоки от текущей и инвестиционной деятельностей. Это характеризует рискованность деятельности предприятия, поскольку она зависит преимущественно от одного направления — текущего . В качестве рекомендаций организации следует стимулировать финансовую и инвестиционную деятельность, что позволит дифференцировать денежные потоки и снизить рискованность финансово-хозяйственной деятельности.

Структуру денежных потоков можно анализировать по их составным элементам . Проведем подобный анализ и представим его в табл. 5.

|

Таблица 5. Структура потока и оттока денежных средств ООО «Альфа» за 2011-2012 гг. по характеру выполняемых хозяйственных операций |

||||

|

Показатель |

Сумма, тыс. руб. |

Удельный вес, % |

||

|

2011 г. |

2012 г. |

2011 г. |

2012 г. |

|

|

Приток денежных средств, всего |

||||

|

По текущей деятельности: |

||||

|

||||

|

||||

|

||||

|

Отток денежных средств, всего |

||||

|

По текущей деятельности: |

||||

|

Денежные средства, направленные на:

|

||||

|

||||

|

||||

|

||||

|

По инвестиционной деятельности: |

||||

|

платежи, связанные с приобретением внеоборотных активов (кроме финансовых вложений) |

||||

Основная масса денежных средств по текущей деятельности в 2012 г. поступает в виде средств, полученных от покупателей и заказчиков (98,4 % ). В предыдущем году они занимали 99,6 % в общей величине притока. Приток денежных средств по финансовой деятельности в анализируемых периодах отсутствует. Также незначительную долю занимают прочие доходы — 0,41 % (2011 г.) и 1,56 % (2012 г.).

Приток денежных средств занимает очень маленькую долю — 0,02 % (2011 г.) и 0,01 % (2012 г.) соответственно.

Отток денежных средств по текущей деятельности связан с приобретением товаров (работ, услуг, сырья и т. д.) — 99,9 % в отчетном году и 99,9 % в предыдущем. Также значительная доля средств направлена на прочие расходы — 0,6 % (2011 г.) и 5,5 % (2012 г.). Расчеты по налогу на прибыль занимают 0,8 % (2011 г.) и 0,5 % (2012 г.). Малая доля в оттоке денежных средств принадлежит расходам на оплату труда — 0,4 % (2011 г.) и 0,6 % (2012 г.).

Следует отметить, что уменьшение доли денежных средств, направленных на оплату приобретенных товаров, работ, услуг и сырья в отчетном году равно 93,3 % против 98,2 % в предыдущем. Отток денежных средств по инвестиционной деятельности занимает по-прежнему слишком малую долю: 0,01 % (2011 г.) и 0,02 % (2012 г.). Оттоки денежных средств по финансовой деятельности отсутствуют.

Все это подтверждает вывод : предприятию следует дифференцировать денежные потоки, поскольку это приводит к рискованности его деятельности. Риск возникает в том случае, если имеется зависимость от одного вида деятельности, что просматривается из таблиц.

Во время анализа Отчета необходимо также анализировать следующие показатели :

- коэффициент достаточности денежных потоков (К ддп) — характеризует способность организации за счет собственных источников финансировать свою деятельность:

К ддп = Суммарный прирост денежных средств / Суммарное уменьшение денежных средств.

Рассчитаем К ддп по исходным данным табл. 1:

- 2011 г .: 79 377 / 78 676 = 1,0089;

- 2012 г .: 190 474 / 188 852 = 1,0085.

Полученные значения коэффициента (> 1) в 2011-2012 гг. свидетельствуют о том, что предприятие смогло обеспечить отток денежных средств их притоком, то есть в этом году наблюдается профицит денежных средств . Данный коэффициент также > 1, следовательно, предприятие покрывает свои потребности без финансирования со стороны. Если значение коэффициента достаточности < 1, то это означает, что на предприятии сложилась критическая ситуация, которая характеризуется недостаточностью денежных средств (дефицитом), необходимых для обеспечения оттока, выполнения обязательств. Это приведет организацию к тому, что придется искать дополнительные источники финансирования, возможно, и внешние;

2) коэффициент обеспеченности денежными средствами (К одс) — позволяет оценить степень реальной платежеспособности предприятия:

К одс = (Остаток денежных средств на начало года + Поступление денежных средств за год) / Расход денежных средств за год.

Рассчитаем К одс по данным табл. 1:

2011 г .: (332 + 79 377) / 78 676 = 1,013;

2012 г .: (1033 + 190 474) / 188 852 = 1,014.

Значение коэффициента > 1 в 2011-2012 гг. свидетельствует о том, что наличия и поступления денежных средств было достаточно для покрытия всех текущих обязательств предприятия. Если коэффициент обеспеченности денежными средствами принимает значение < 1, то это означает следующее: у организации имеются признаки неплатежеспособности (возможно, свидетельствующие о кризисном положении); имеющихся у организации денежных средств недостаточно для покрытия расхода средств за период;

3) коэффициент потребления денежных средств (К потр) — показывает величину оттока денежных средств в расчете на 1 руб. притока:

К потр = Отток денежных средств за анализируемый период / Денежный приток (общее поступление денежных средств) за период.

Рассчитаем К потр по данным табл. 1:

- 2011 г .: 78 676 / 79 377 = 0,9912;

- 2012 г .: 188 852 / 190 474 = 0,9915.

Из приведенных расчетов следует, что в среднем на 1 руб. притока денежных средств у организации как в 2011 г., так и в 2012 г. приходится по 99 коп . оттока. Это свидетельствует о возможности равенства денежных притоков и оттоков, что может впоследствии привести к превышению оттока над притоком. Поэтому следует уделить особое внимание увеличению притоков денежных средств и снижению оттоков. Положительным для данного коэффициента является значение < 1. Организация будет считаться достаточно успешной, если значение этого коэффициента будет до 0,8 , что создаст реальные условия для получения прибыли. Если значение коэффициента > 1, то это свидетельствует о том, что денежный приток меньше, чем денежный отток, то есть имеются явные признаки неплатежеспособности;

4) коэффициент рентабельности положительных денежных потоков (К рпдп) — показывает, сколько чистой прибыли приходится на 1 руб. чистого денежного потока организации:

К рпдп = Величина чистой прибыли за анализируемый период / Чистый денежный поток за период × 100 %.

Проанализируем К рпдп ООО «Альфа» за 2011-2012 гг., используя исходные данные табл. 1:

- 2011 г. (чистая прибыль в 2011 г. составила 146 тыс. руб.): 146 / 701 × 100 % = 20,83 %;

- 2012 г. (чистая прибыль в 2012 г. составила 1539 тыс. руб.): 1539 / 1622 × 100 % = 94,88 %.

Полученные значения показателей рентабельности характеризуют положительно деятельность предприятия по формированию финансовых результатов. Так, в 2011 г. величина показателя положительна и составляет 20,83 % , что означает следующее: на 1 руб. чистого денежного потока приходится 20,83 коп . чистой прибыли. В 2012 г. отмечаются более существенные изменения показателя рентабельности, что объясняется значительным ростом величины чистой прибыли в 10,5 раза (1539 / 146). Это благоприятно характеризует деятельность ООО «Альфа» по формированию финансовых результатов в 2012 г.;

5) коэффициент рентабельности притоков денежных средств (К рпр) — показывает величину чистой прибыли, приходящейся на 1 руб. притока денежных средств:

К рпр = Величина чистой прибыли за анализируемый период / Положительный денежный поток за период (приток денежных средств) × 100 %.

Рассчитаем К рпр с учетом исходных данных табл. 1:

2011 г .: 146 / 79 377 × 100 % = 0,18 %;

2012 г .: 1539 / 190 474 × 100 % = 0,81 %.

Из полученных расчетов следует, что денежные притоки организации за исследуемый период рентабельны в связи с наличием и увеличением чистой прибыли. В 2012 г. ситуация улучшилась, рентабельность притока денежных средств выросла на 0,63 % (0,81 % - 0,18 %) и составила 0,81 % . Это означает, что если в 2011 г. с 1 руб. притока денежных средств организация получила 0,18 коп . чистой прибыли, то в 2012 г. — 0,81 коп .

Современная экономика характеризуется уменьшением цикла обращения денежных средств, когда свободные средства стараются вкладывать с целью приращения капитала. Накапливание больших объемов свободных денежных средств — расточительное и неэффективное использование ресурсов (упущенная выгода от прибыльного размещения свободных денежных средств).

Увеличение объемов внешнего финансирования требует полного и ежедневного контроля денежных потоков внутри организации с целью определения недостатков и избытков финансовых ресурсов, способов и сроков возврата займов.

Организация должна постоянно контролировать свои денежные потоки, оперативно реагировать на отклонения различного рода, рассчитывать последствия, к которым могут привести различные незапланированные изменения. Таким образом, только посредством постоянного анализа и контроля анализируемых показателей руководство предприятия сможет добиться желаемого эффекта — прироста денежных средств и их эффективного формирования.

Хромых Н. А., канд. экон. наук

В соответствии с требованиями действующего законодательства России организации должны производить расчеты по своим обязательствам перед другими организациями и учреждениями, главным образом, в безналичной форме (через банковские учреждения). Однако потребность в наличных денежных средствах возникает у организации постоянно (в связи с оплатой труда, оплатой расходов на служебные командировки и пр.), поэтому часть денежных средств, необходимых на текущие хозяйственные нужды, хранится в кассе организации. Общий порядок организации денежного обращения в Российской федерации регламентируется Банком России. Основными документами по учету наличных денежных средств организации являются:

- - Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 № 54-ФЗ.

- - Постановление Правительства РФ «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники» от 06.05.2008 № 359.

- - Положение о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утвержденное Банком России 12.10.2011 № 373-П.

- - Указание Банка России «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» от 20.06.2007 № 1843-У.

- - Унифицированные формы первичной учетной документации по учету кассовых операций, утвержденные постановлением Госкомстата России от 18.08.1998 № 88.

Основными задачами бухгалтерского учета и контроля кассовых операций является обеспечение сохранности денежных средств, законности, целесообразности их расходования и соблюдения кассовой дисциплины. При этом мероприятия по обеспечению сохранности наличных денег при ведении кассовых операций, хранении, транспортировке, порядок и сроки проведения проверок фактического наличия наличных денег определяются юридическим лицом, индивидуальным предпринимателем и не являются жестко регламентированными федеральным законодательством России.

В соответствии с указанными выше документами, кассовые операции ведутся у юридического липа и индивидуального предпринимателя кассовым или иным работником (кассиром), с установлением ему соответствующих должностных прав и обязанностей, с которыми кассир должен ознакомиться под роспись. При наличии нескольких кассиров один из них выполняет функции старшего кассира.

Вместе с тем, кассовые операции могут проводиться также руководителем организации, а кассовые документы могут оформляться:

- - главным бухгалтером;

- - бухгалтером или другим работником (в том числе кассиром), определенным руководителем по согласованию с главным бухгалтером (при наличии) путем издания распорядительного документа юридического липа, индивидуального предпринимателя;

- - руководителем (при отсутствии главного бухгалтера и бухгалтера).

форм при составлении первичных учетных документов в Федеральном законе «О бухгалтерском учете» № 402-ФЗ отсутствует. Однако в Информации № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ “О бухгалтерском учете”» Минфин России разъяснил, что обязательными к применению остаются формы первичных учетных документов, установленные уполномоченными органами в соответствии с другими федеральными законами и на их основании (например, формы кассовых документов).

Действительно, Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации № 373-П предусмотрено применение следующих унифицированных форм:

- - приходный кассовый ордер (форма № КО-1);

- - расходный кассовый ордер (форма № КО-2);

- - кассовая книга (форма № КО-4);

- - книга учета принятых и выданных кассиром денежных средств (форма № КО-5);

Указанные формы утверждены постановлением Госкомстата РФ от 18.08.1998 № 88, отмеченным ранее. Кроме того, Положением о порядке ведения кассовых операций № 373-П установлено также применение расчетно-платежной ведомости (форма № Т-49) и платежной ведомости (форма № Т-53), формы которых утверждены постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты». Тем не менее, во избежание разногласий с контролирующими органами использование унифицированных форм экономическим субъектам следует утвердить отдельным приказом руководителя либо предусмотреть в учетной политике.

Для ведения кассовых операций юридическое лицо и индивидуальный предприниматель устанавливают максимально допустимую сумму наличных денег, которая может храниться в месте для проведения кассовых операций - лимит остатка наличных денег в кассе организации.

Методика определения лимита остатка наличных денег для организаций, которые получают наличную выручку, и в случае отсутствия у организации наличных поступлений, содержится в приложении к Положению о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ № 373-П и предполагает следующее.

Вариант I. При наличии поступлений денежных средств в кассу для определения лимита остатка юридическое лицо (индивидуальный предприниматель) учитывают объем поступлений наличных денег за проданные товары (выполненные работы, оказанные услуги), а вновь созданное лицо - ожидаемый объем поступлений наличных денег. При этом лимит остатка наличных денег рассчитывается по формуле:

где: L - лимит остатка наличных денег в рублях;

V - объем поступлений наличных денег за расчетный период в рублях;

/’-расчетный период, за который учитывается объем поступлений наличных денег в рабочих днях (не более 92 рабочих дней);

N c - период времени между днями сдачи в банк поступивших наличных денег (не должен превышать семи рабочих дней, а при расположении юридического лица (индивидуального предпринимателя) в населенном пункте, в котором отсутствует банк - 14 рабочих дней).

Пример:

Рассмотрим применение данной формулы на примере. Организация розничной торговли ООО «Альфа» в сентябре получила наличную выручку вразмере 670 500 руб., а в октябре - 580 000 руб. (расчетный период - 61 день). Организация сдает деньги в банк один раз в три дня. Лимит остатка денежной наличности в кассе организации равен:

Вариант II. При отсутствии поступлений наличных денег за проданные товары (выполненные работы, оказанные услуги) юридическое лицо (индивидуальный предприниматель) учитывают объем выдач наличных денег, а вновь созданное лицо - ожидаемый объем выдач наличных денег, за исключением сумм заработной платы, стипендий и других выплат работникам. В этом случае лимит остатка наличных денег рассчитывается по формуле:

где: L - лимит остатка наличных денег в рублях;

R - объем выдач наличных денег за расчетный период в рублях;

Р - расчетный период, за который учитывается объем выдач наличных денег в рабочих днях (не более 92 рабочих дней);

N„ - период времени между днями получения по денежному чеку в банке наличных денег (не должен превышать семи рабочих дней, а при расположении юридического лица (индивидуального предпринимателя) в населенном пункте, в котором отсутствует банк - 14 рабочих дней).

Пример:

Рассмотрим применение данной формулы на примере. В кассу ООО «Омега» не поступает наличная денежная выручка, однако организация регулярно осуществляет расходы на хозяйственные нужды, снимая по чеку с расчетного счета денежные средства. За последнюю неделю отчетного года такие расходы составили

80 000 руб. Организация работает с понедельника по пятницу, а денежные средства в банке кассир получает раз в два дня. Лимит остатка денежной наличности в кассе организации равен:

Денежные средства сверх установленного лимита юридическое лицо, индивидуальный предприниматель обязаны хранить на банковских счетах в банках. Накопление наличных денег в кассе сверх установленного лимита остатка наличных денег допускается в следующих случаях:

- - в дни выплат заработной платы, стипендий и иных выплат, включенных в фонд заработной платы и выплат социального характера (включая день получения денежных средств в банке);

- - в выходные, нерабочие праздничные дни в случае ведения юридическим лицом, индивидуальным предпринимателем в эти дни кассовых операций.

В других случаях накопление юридическим лицом и индивидуальным предпринимателем в кассе наличных денег сверх установленного лимита остатка наличных денег не допускается.

Кроме того, указанием Банка России от 20.06.2007 № 1843-У установлено, что расчеты наличными деньгами в Российской Федерации между юридическими лицами, между юридическим лицом и индивидуальным предпринимателем, между индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного заключенного между ними договора могут производиться в размере, не превышающем 100 тысяч рублей.

Контрольно-кассовая техника (ККТ) применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг населению.

При этом организации и индивидуальные предприниматели могут осуществлять расчеты без применения ККТ в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности. Производить расчеты без применения ККТ разрешается организациям и индивидуальным предпринимателям при осуществлении видов деятельности, предусмотренных Федеральным законом от 22.05.2003 № 54-ФЗ, в том числе:

- - продажи ценных бумаг;

- - продажи лотерейных билетов;

- - продажи проездных билетов и талонов для проезда в городском общественном транспорте;

- - обеспечения питанием учащихся и работников общеобразовательных школ и приравненных к ним учебных заведений во время учебных занятий и др.

Для учета наличия и движения денежных средств в кассах организации Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкцией по его применению предусмотрен активный счет 50 «Касса». Сальдо этого счета (по дебету) отражает наличие денежных средств в кассе на начало отчетного периода, оборот по дебету - поступление денежных средств, а оборот по кредиту - их выбытие.

При этом к счету 50 «Касса» могут быть открыты субсчета:

- - 50-1 «Касса организации»;

- - 50-2 «Операционная касса»;

- - 50-3 «Денежные документы» и др.

На субсчете 50-1 «Касса организации» учитываются денежные средства в кассе организации. На субсчете 50-2 «Операционная касса» учитывается наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, билетных и багажных кассах портов (пристаней), вокзалов, кассах хранения билетов, кассах отделений связи и т.п. Он открывается организациями (в частности, организациями транспорта и связи) при необходимости, при этом с каждым кассиром-операиионистом заключается договор о материальной ответственности.

На основании записей в журнале кассира-операциониста и кассовых ордеров денежные средства из операционной кассы сдаются в кассу организации, что отражается корреспонденцией по дебету субсчета 50-1 «Касса организации» и кредиту субсчета 50-2 «Операционная касса». В случае инкассации денежных средств на их суму делается запись по дебету счета 57 «Переводы в пути» и кредиту субсчета 50-2 «Операционная касса».

Субсчете 50-3 «Денежные документы» предназначен для обобщения информации о находящихся в кассе организации денежных документах (почтовых марках и конвертах, марках государственной пошлины, вексельных марках, оплаченных проездных документах и др.). Учет денежных документов осуществляется по номинальной (условной) стоимости, обозначенной на документе и подтверждающей сумму фактических затрат на приобретение документа. Аналитический учет денежных документов ведется по их видам.

Основные корреспонденции счетов по учету денежных средств и денежных документов, находящихся в кассе организации, отражены в табл. 6.1.

Основные корреспонденции счетов по учету наличных денежных средств организации

Таблица 6.1

|

Дебет |

Кредит |

||

|

Поступление денежных средств и денежных документов |

|||

|

В кассу организации поступили денежные средства с расчетного, валютного, специального счетов |

|||

|

Поставщиком возвращен ранее выданный аванс под поставку материальных ценностей или излишне уплаченные суммы денежных средств |

|||

|

Поступил платеж от покупателей за отгруженную продукцию (выполненные работы, оказанные услуги) |

|||

|

Подотчетным лицом возвращены неиспользованные суммы аванса |

|||

|

Работником организации внесена сумма долга по полученной ссуде или погашена задолженность по причиненному материальному ущербу |

|||

|

Получены денежные средства от учредителя в качестве вклада в уставный капитал организации; или внесен вклад по договору простого товарищества |

|||

|

Поступила арендная плата, плата за оказанные услуги от дебитора; или денежные средства от признанной (присужденной) претензии |

|||

|

В кассу организации поступили денежные средства, полученные в качестве кредита |

|||

|

Получены в кассу платежи в счет будущих периодов (арендная плата, кварплата, проценты по предоставленный займам) |

|||

Окончание

|

Дебет |

Кредит |

||

|