Для того чтобы отправить деньги близким людям существует много различных поводов. Чаще всего такие экономические посылки делают родители своим детям-студентам или ставшие на ноги дети финансово поддерживают родителей. Чаще всего такие регулярные отправки совершаются в границах нашей страны. Поэтому вопрос стоимости является очень актуальным, ведь денежные переводы по России можно делать разными способами и в каждом случае найдутся достоинства и недостатки вариантов.

Отправка денег почтой

Наиболее распространенной сетью отделений в стране является Почта России. Во всех, даже самых дальних уголках, присутствует хоть один маленький рабочий филиал. Одно из старейших предприятий оказывает различные виды услуг, в том числе и отправку денег.

Стоит заметить, что данный способ является одним из наиболее дорогих и долгих.

Но в некоторых районах он практически незаменим. Ведь не везде есть альтернативные сервисы, желающие работать иногда даже в убыток.

Тарифы на отправку денег Почтой России

Почта предлагает услугу «КиберДеньги». Тарифы на небольшие отправки денег начинаются от 40 рублей + 5% до тысячи, до 250 рублей + 1,5% до полмиллиона.

Это значит, что за отправку 1 тысячи рублей надо отдать 90 рублей (9%) комиссии. А за сумму в 500 тысяч оплата составит 7750 рублей (1,55%).

Но нужно знать, что отправка сумм до 100 тысяч проходит 3 рабочих дня, а более этой суммы по регламенту может быть выдана максимум через 8 рабочих дней.

Плюсы: огромный охват территории страны, получаешь сразу наличные, можно отправлять большие суммы.

Минусы: высокая комиссия на маленькие суммы, очень низкая скорость.

Переводы специализированных систем

Для совершения переводов существуют специальные компании, такие как Вестерн Юнион, Юнистрим, Анелинк или другие. Некоторым из них уже почти двести лет. Вестерн Юнион, например, имеет отделения практически по всему миру. Они также стремятся максимально ускорять процесс отправки и получения внутри каждой из стран и регулярно снижают тарифы на отправку.

Сейчас для операции до 10 тысяч рублей нужно заплатить лишь 100 рублей фиксированной комиссии, а до 100 тысяч – 1% от суммы. Когда надо передать более 100 тысяч рублей, клиент фиксировано заплатит 1000 рублей комиссионных.

Тарифы системы

Забрать деньги можно через пару часов после отправки. Необходимо лишь знать код перевода и иметь паспорт. Некоторые системы позволяют получить перевод через несколько минут после отправки, например, Золотая корона.

Плюсы: высокая скорость передачи денег, не нужно иметь банковских счетов.

Минусы: меньшее количество отделений, чем у почты, получить можно только в специализированных точках.

Переводы между банковскими картами

Более выгодный перевод является между картами одного банка. Таким образом можно сделать даже перевод денег по России без комиссии, а у Сбербанка это доступно, если счета отправителя и получателя открыты в одном городе. Некоторые банки, например Тинькофф, не предусматривают комиссию за переводы между любыми клиентским дебетовыми картами.

Максимальная комиссия может редко достигать 2-3% от суммы. Но есть ограничения на объемы переводов. У разных банков они могут быть в среднем от 15 до 75 тысяч в сутки. Большие лимиты существуют на переводы внутри банка, а не между картами разных финансовых учреждений.

Плюсы: высокая скорость, средняя комиссия.

Минусы: нужно иметь банковскую карту, получить наличные можно только в банкомате.

Отправка через виртуальные платежные системы

Более молодые пользователи для переводов применяют системы Киви, Вебмани или Яндекс.Деньги. Но обналичивание через эти сервисы отнимает некоторое время и не является бесплатным.

В среднем за получение на руки купюр пользователь должен отдать до 3-4% от суммы.

Но зато сам перевод доходит мгновенно. Хотя также есть ограничения на максимальные переводы. Для неавторизованных пользователей будет проблемой получение более 15 тысяч рублей.

Плюсы: круглосуточные переводы без выходных, низкая комиссия за отправку.

Минусы: проблема с обналичиванием, ограниченные низкие суммы для отправки, нужно быть зарегистрированным в сервисе, комиссия за получение выше средней.

Перевод через банк

Можно пойти традиционным способом и выполнить банковский перевод на счет. В этом случае комиссия будет составлять от 1 до 5% в разных банках. Среднее значение будет 1,5-2%.

Но при этом получатель должен иметь банковский счет и отправить полные реквизиты тому, кто хочет перевести деньги. Также и снять можно сумму реально лишь через отделение банка в рабочее время. Что накладывает свои неудобства для получения. Перевод идет один рабочий день максимум.

Плюсы: средняя скорость перевода, средняя комиссия, получение наличными.

Минусы: нужно иметь счет, получить можно только в рабочие дни, забрать возможно лишь в одном конкретном отделении банка.

Денежные переводы, на сегодняшний день являются одной из самых востребованных услуг среди граждан РФ. Именно поэтому рынок финансовых услуг пестрит предложения о быстром переводе платежей. Как же разобраться во всем разнообразии услуг и выбрать предложение с наиболее выгодными условиями?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Что такое денежный перевод

Переводы денежных средств представляют собой процесс перечисления конкретной суммы, указанной отправителем в адрес физических или юридических лиц.

Переводы осуществляются посредством посредников: банковских структур или систем переводов. За услугу учреждения или платежные сервисы взимают комиссию в рамках установленного тарифа.

Условно, денежные переводы, зависимо от их назначения можно подразделить на следующие типы :

- Внутренний перевод. К этой категории можно отнести те платежи, отправка которых проходит в пределах одного государства, в данном случае РФ.

- Внешний перевод. К этому виды денежных переводов можно отнести те, отправка которых не ограничена одним государством, деньги можно переслать в любую страну мира.

Разновидности

Услуга денежных переводов получила большой спрос среди граждан РФ. Востребованность услуги стала причиной появления обширного инструментария для осуществления финансовых операций.

На сегодняшний день, пользователям доступны следующие разновидности переводов :

- Почтовые. Из всех представленных наиболее дешевый вариант. Используя почту, пользователи столкнуться с лимитом на перевод платежа, максимальная сумма составляет 500 тыс. рублей. Денежные средства поступают на счет получателя в течение 3 дней, для получения денег достаточно посетить отделение почты.

- Банковские. Как правило, переводы доступны в пределах одного государства, к примеру, с одного счета на другой, или с одной кредитной карты на другую. Переводы между клиентами одного банковского учреждения осуществляются на бесплатной основе, отправка денежных средств в другие банковские структуры предполагает комиссию. Денежные средства поступает на счет получателя от нескольких минут до одного дня.

- Онлайн платежи. Интернет просторы пестрят платежными системами. Клиенты могут осуществлять внутренние переводы в любое время суток. Денежные средства будут доставлены в течение получаса. С отправителя взимается дополнительная комиссия.

- Система денежных переводов. Пользователям доступны как отечественные, так и международные системы перевода платежей. Услуга доступна в банках – партнерах платежных сервисов. Платежи осуществляются как в рамках РФ, так и за рубеж.

Минимальная комиссия за перевод денежных средств

На сегодняшний день большинство банковских учреждений РФ предлагает клиентам оформить услугу денежного перевода. Такая вариативность вызывает сложности у пользователей при выборе банка, обеспечивающего выгодные условия перевода.

Одним из главных условий, на которое пользователи обращают внимание – комиссия за финансовую операцию. В этом разделе собран перечень банковских структур, чьи тарифы являются наиболее оптимальными.

Альфа Банк

Сбербанк

АК Барс Банк

ЮГ-Инвест Банк

Условия

Каждая банковская структура предлагает своим клиентам осуществить финансовую операцию на определенных условиях.

Детальная информация представлена в таблице ниже .

| Название банковского учреждения | Валюта | Лимит на сумму перевода | Сроки доставки платежа |

| Альфа Банк | рубли; иностранная валюта | 200 тыс. рублей15 тыс. долларов | от 15 минут до 3 дней |

| Сбербанк | рубли; иностранная валюта | от 5 минут до 3 дней | |

| АК Барс Банк | рубли; | 500 тыс. рублей; 5 тыс. долларов | в течение дня |

| ЮГ-Инвест Банк | рубли; иностранная валюта | 600 тыс. рублей, 20 тыс. долларов, 15 тыс. евро | от 10 минут до 3 дней |

Видео: В поисках минимальной комиссии

Как отправить

Банковские структуры, предоставляющие услуги денежных переводов создали удобный сервис для своих пользователей. Каждому клиенту предоставляется несколько альтернативных способа отправки платежа.

Среди них выделяют следующее :

- отделение банка;

- онлайн режим;

- терминалы самообслуживания.

Отделение банка

Для того чтобы отправить денежный перевод, пользователям достаточно посетить отделение банковской структуры и реализовать следующие действия :

- Составление заявки. Желающим оформить денежный перевод нужно обратиться к работникам банковской структуры, которые помогут грамотно составить заявку для осуществления финансовой операции.

- Информация о переводе. Работник банка, уточнив данные о переводе: ФИО получателя, страну, сумму и валюту платежа, указывает пользователям стоимость комиссии, номер перевода и отделение банка, которые необходимы для получения денежных средств.

- Пакет документов. Для оформления денежного перевода отправитель в обязательном порядке должен предоставить сотруднику банковского учреждения документы, удостоверяющие личность.

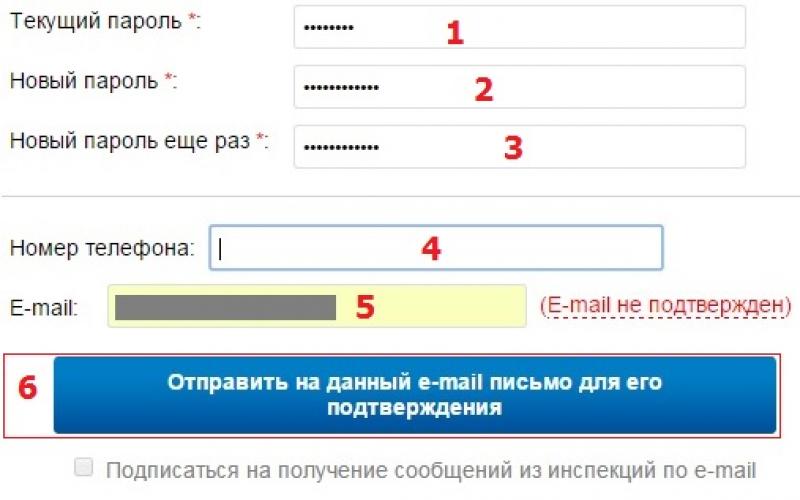

Онлайн режим

Для того чтобы воспользоваться услугами интернет-банкинга, клиентам банка необходимо пройти простую процедуру регистрации. Возможности владельцев аккаунтов в онлайн сервисе существенно расширены, они могут выполнять любые финансовые операции, не выходя из дома.

Для перевода денежных средств в режиме онлайн необходимо следовать пошаговой инструкции :

- Авторизируйтесь в вашем личном кабинете.

- Найдите вкладку «платежи» и обозначьте разновидность перевода: на банковскую карту получателя или в отделение банковской структуры вблизи его адреса проживания.

- Уточните данные о переводе: валюта и сумма платежа, ФИО получателя, номер его карточки или адрес.

- Подтвердите операцию, введя пароль из смс от банка.

Терминалы самообслуживания

Это, пожалуй, наиболее быстрый способ отправить денежные средства. Пользователям не нужно предъявлять документы и заполнять бланки.

Достаточно выполнить несколько простых действий:

- Выберете в главном меню услугу перевода денежных средств.

- Для авторизации вставьте в терминал вашу банковскую карточку, в случае ее отсутствия, введите пароль из смс от банковской структуры.

- Укажите данные о переводе: номер счета или карты получателя, а также его ФИО, сумму, валюту платежа.

- Подтвердите финансовую операцию и получите сообщение с номером перевода, который необходимо сообщить получателю.

Документы

В том случае, если пользователи приняли решение осуществлять денежный перевод посредством отделения банковской структуры, им необходимо выполнять требования, которые установлены тем или иным учреждением.

Прежде всего, речь идет о предоставлении документов, которые позволят работник банка идентифицировать личность отправителя.

Среди документов, которые нужно предъявлять отправителям сотрудникам банковской структуры выделяют следующие:

- паспорт, подтверждающий гражданство РФ;

- для военнослужащих: военный билет, паспорт моряка и прочее;

- для гражданей других стран: вид на жительство в РФ.

Как получить

На сегодняшний день клиенты большинства банков могут воспользоваться двумя способами получения денежного перевода: через отделение банковской структуры или терминал самообслуживания.

Руководство, создавая комфортные условия для пользователей, предусматривает первый способ для тех получателей, которые хотят забрать перевод наличными деньгами, а второй для тех, кто желает перевести их на карту.

Процедура получения денежного перевода характеризуется следующими особенностями:

- Отделение банка. Для получения денежного перевода пользователям достаточно посетить отделение банковского учреждения и предъявить сотрудникам документ, удостоверяющий личность. Затем пользователю нужно назвать номер перевода и получить денежные средства.

- Терминал самообслуживания. Пользователям достаточно выбрать опцию «получить перевод» и авторизироваться. После этого в соответствующую графу нужно ввести номер перевода и номер банковской карты, на которую поступят денежные средства. После подтверждения операции паролем из смс процедура будет завершена.

В последние месяцы крупнейшие российские банки принялись активно вносить существенные изменения в тарифы на расчетно-кассовое обслуживание юридических лиц в части резкого повышения стоимости переводов в адрес физических лиц . В большинстве банков комиссия взимается за перечисление на любые счета, банковские карты и вклады физлиц.

У каких-то банков такие повышенные комиссии за перевод существовали уже какое-то время, а кто-то ввел их в конце 2016 - начале 2017 года.

Некоторые банки из десяти крупнейших российских кредитных организаций по каким-то причинам так торопились ввести новые тарифы, что забывали заблаговременно сообщать об этом своим клиентам. И клиенты, получив сообщения о новых тарифах только накануне того дня, когда они начинали действовать, вынуждены были нести значительные расходы при проведении своих обычных операций, так как перевести счета в другой банк или предпринять какие-то другие меры, они уже не успевали.

Изменение тарифов заключается в том, что банками вводятся повышенные комиссии за переводы юридических лиц в адрес физических лиц , кроме тех случаев, когда организация осуществляет перевод заработной платы своим сотрудникам в рамках заключенного с банком соответствующего договора , согласно которому клиент направляет банку реестр платежей по зарплате, а банк переводит деньги со счета юридического лица на банковские карты его сотрудников (зарплатный проект). Обслуживание в банке такого зарплатного проекта так же не является бесплатной услугой.

Размеры введенных комиссий за переводы в каждом банке разные и варьируются от 0,5 до 10% от суммы перевода. И самое главное: в большинстве банков максимальная сумма комиссии не ограничена , то есть комиссия рассчитывается в процентах от суммы перевода без каких-либо ограничений. Мы задались вопросом, с какой целью банки решили вводить такие комиссии.

Первым предположением является то, что банки с помощью новых комиссий под давлением регулятора в лице ЦБ РФ предполагают бороться с незаконной «обналичкой» . Ведь известно, что давно существует схема, при которой фирмы-однодневки, аккумулируя безналичные денежные средства от своих контрагентов, переводят их по различным назначениям на счета и карты связанных с ними физических лиц, а они, в свою очередь, снимают с карт или счетов наличные деньги. Возможно, для того, чтобы перекрыть эту схему, банки и вводят дополнительные комиссии.

Необходимо отметить, что в банках, которые не заинтересованы в проведении через них таких схем, уже много лет существуют вполне эффективные технологии ограничения этих операций . Для этого в тарифах банков содержатся повышенные комиссии за зачисление на счета физических лиц определенных платежей либо за снятие наличных средств со счетов и карт в отдельных типовых случаях. Конечно, иногда для обеспечения нормальной работы таких технологий требуется внедрение специальных программных средств или выполнение дополнительных функций персоналом банка. При установлении на конкретные виды операций заградительных тарифов задача борьбы с незаконной «обналичкой» может быть довольно успешно решена.

Но крупнейшие российские банки теперь пошли дальше, они просто решили повысить тарифы практически на все переводы в адрес физических лиц . А в этом случае могут страдать не только и не столько организаторы незаконных схем, сколько вполне добросовестные компании и предприниматели. И второе предположение о цели введения повышенных комиссий может быть связано с тем, что банки решили воспользоваться предлогом борьбы с незаконными финансовыми операциями для увеличения собственных доходов.

Некоторые банки при введении новых тарифов действовали более логично и лояльно по отношению к клиентам, другие, наоборот, поступили довольно жестко. Мы проанализировали тарифы крупнейших российских банков, опубликованные на их сайтах.

Сбербанк с 01.04.2017 поднимает комиссию за переводы юридических лиц на счета физлиц до 1,1% . Ранее данная комиссия составляла 1%. Минимальный размер комиссии составляет 150 рублей (в настоящее время 115 рублей), максимальный размер комиссии не ограничен. Данная комиссия не взимается с платежей по зарплатным проектам банка, переводам на выплату зарплаты, социальным и страховым выплатам, а также при переводе со счета индивидуального предпринимателя на собственный счет физического лица до 150 тыс. рублей в месяц. Последнее означает, что индивидуальный предприниматель, заработав приличную сумму прибыли, при переводе денег себе на другой счет (счет физлица) для осуществления расходов, не связанных с бизнесом, заплатит дополнительно 1,1% с суммы перевода.

Банк ВТБ установил комиссию при переводе до 6 млн рублей в месяц в размере 1% (минимум 100 рублей, максимум не ограничен), а при платеже на сумму более 6 млн рублей в месяц – 10% от суммы. Комиссия не применяется только в случае переводов в рамках зарплатных проектов банка . Это значит, что при перечислении зарплаты сотрудникам на банковские карты или счета без заключения договора с банком по ведению зарплатного проекта компании придется регулярно платить данную комиссию.

То есть, например, если фонд заработной платы предприятия 2 млн рублей в месяц, а сотрудники компании имеют карты разных банков, то компания будет платить банку ежемесячную дополнительную комиссию в размере 20 тыс. рублей. Если же фонд зарплаты 6,1 млн рублей, то ежемесячная комиссия составит уже 610 тыс. рублей. Введением такой комиссии банк вынуждает клиента заключать договор по обслуживанию зарплатного проекта и регулярно оплачивать его стоимость.

Тарифная политика Банка ВТБ 24 в части переводов на счета физлиц является примерно аналогичной. Отличие заключается в возможности перевода до 150 тыс. рублей в месяц без комиссии, а при большей сумме перевода и до 6 млн рублей в месяц – 1,5% . Сумма переводов более 6 млн рублей в месяц оплачивается в размере 10% . Комиссия не взимается только при переводах по зарплатным проектам банка .

Можно посчитать, во сколько обойдется собственнику бизнеса получение себе на счет заработанных его компанией денег после уплаты всех налогов и комиссий. Налог на прибыль организаций 20%, затем налог на дивиденды 13%, а потом еще при переводе дивидендов со счета юридического лица на счет физического лица комиссия банка в размере 10%, что ненамного ниже налоговой ставки по дивидендам. Вопрос, захочет ли собственник бизнеса держать счет в таком банке, который берет необоснованно завышенную комиссию за проведение вполне законной операции, сопровождаемой уплатой всех налогов? Вероятно, нет.

Но в текущих условиях, когда любой из небольших банков в результате расчистки финансового сектора со стороны ЦБ РФ может внезапно оказаться проблемным, у собственника бизнеса присутствует только такая альтернатива: либо открыть счет компании в банке поменьше размером, существенно сэкономить на банковских комиссиях, но принять на себя риск значительных финансовых потерь из-за возможного отзыва у банка лицензии, либо жертвовать частью своих денег, оплачивая необоснованно высокие комиссии крупного банка.

В тарифах Газпромбанка в разделе о внутренних переводах вообще ничего не сказано о комиссиях за переводы в адрес физических лиц, хотя комиссии за перевод юридическим лицам присутствуют. По внешним платежам – клиентам других банков – каких-либо повышенных комиссий тарифы не содержат.

Россельхозбанк берет 1% от суммы перевода физическим лицам, являющимся клиентами банка (минимум 100 рублей, максимум не установлен), но при необходимости допускается заключение дополнительного соглашения по изменению размера комиссии. О комиссиях по платежам в адрес физлиц – клиентов других банков ничего не сказано. Вероятно, применяется аналогичная комиссия в размере 1% от суммы перевода.

Единственным банком из десяти крупнейших российских кредитных организаций, который ограничил максимальный размер комиссии, хотя только в адрес физлиц – собственных клиентов, является Альфа-банк . Внутрибанковские переводы физическим лицам в сумме до 50 тыс. рублей в месяц осуществляются бесплатно, более 50 тыс. рублей в месяц – с комиссией 0,5% (минимум 100 рублей), но максимальный размер комиссии ограничен суммой 5 тыс. рублей . Платежи клиентам других банков свыше 50 тыс. рублей в месяц проводятся уже с комиссией в размере 1% без ограничения максимума.

Банк ФК Открытие проводит платежи в адрес своих клиентов – физических лиц в сумме до 150 тыс. рублей в месяц бесплатно, а в большей сумме с комиссией 0,5% . Но комиссия не распространяется на выплату зарплаты, дивидендов, авторских вознаграждений и социальные выплаты. Переводы физическим лицам на счета в других банках сопровождаются комиссией в размере 0,5% (минимум 27 рублей) при сумме платежей до 150 тыс. рублей в месяц и 1% (минимум 30 рублей) при сумме более 150 тыс. рублей в месяц. Условия переводов в Банке ФК Открытие, если плательщик – юридическое лицо и получатель – физическое лицо обслуживаются в одном банке, являются сравнительно лучше, чем в большинстве других крупнейших кредитных организаций. При этом банк в отличие от многих других своими действиями по введению повышенных комиссий за переводы не вынуждает своих клиентов заключать договоры об обслуживании зарплатных проектов, за которые банки взимают дополнительную плату.

Московский Кредитный Банк ввел повышенные комиссии за переводы в январе 2017. За платежи в адрес физических лиц независимо, в этом или другом банке обслуживаются получатели платежей, взимается 1,5% от суммы перевода (минимум 100 рублей, максимум не ограничен). Исключением являются только платежи по зарплатным проектам банка , за которые взимаются иные комиссии. С конца марта должны вступить в силу изменения в тарифах, в соответствии с которыми взимание повышенной комиссии отменяется дополнительно для выплат зарплаты (без договора о зарплатном проекте), авторских вознаграждений, стипендий, различных социальных и страховых выплат, а также имущественных взысканий и выплат по судебным решениям.

Промсвязьбанк при введении повышенных тарифов также не отличился лояльностью к клиентам. Переводы физическим лицам внутри банка осуществляются бесплатно только в сумме до 75 тыс. рублей в месяц. Платежи свыше этой суммы облагаются комиссиями от 0,5% до 3,5% в зависимости от объема переводов в месяц. Комиссия не взимается только по платежам в рамках договоров о зарплатных проектах банка . Все платежи в адрес физических лиц на счета в другие банки проводятся со списанием комиссий в указанном размере без каких-либо исключений. При этом при небольших объемах переводов (до 75 тыс. рублей в месяц) взимается 0,1% от суммы платежа.

На сайте ЮниКредит Банка какая-либо информация о введении повышенных комиссий за переводы в адрес физических лиц отсутствует. Возможно, в этом плане ЮниКредит Банк выгодно отличается от других крупнейших банков РФ и не взимает комиссии за проведение обычных зарплатных и других законных платежей на счета физических лиц.

Как можно видеть из приведенных данных, большинство крупнейших банков при введении повышенных комиссий за переводы в адрес физических лиц оставили только одно исключение, когда комиссии не взимаются: платежи в рамках договоров об обслуживании зарплатных проектов , которые подписываются с банком. За обслуживание таких договоров банки устанавливают дополнительные комиссии, которые могут быть ниже, чем комиссии за переводы без заключения таких договоров. Такими действиями банки фактически вынуждают клиентов подписывать договоры и переходить на обслуживание по зарплатным проектам . Обычно ведение зарплатного проекта в банке выгодно и удобно для предприятий, имеющих большой штат сотрудников. Для компаний с небольшим количеством персонала, как правило, всегда было ранее выгоднее переводить зарплату на счет работника обычным платежом без заключения договора о зарплатном проекте. Теперь, как видно из тарифов банков, ситуация меняется, и небольшим предприятиям приходится переходить на зарплатные проекты, чтобы избежать уплаты необоснованно высоких комиссий за переводы на счета и карты сотрудников.

Некоторые банки отказались от взимания повышенных комиссий за переводы по выплате зарплаты на счета сотрудников компаний (без зарплатных проектов), если получатели платежей обслуживаются в том же банке. Это более лояльные действия банков в отношении своих клиентов, но в то же время таким образом банки заставляют работников компаний открывать счета именно у них и отказываться от обслуживания в других кредитных организациях, то есть в реальности навязывают свои услуги физическим лицам через их работодателей.

Также только отдельные банки позволяют проводить платежи без высокой комиссии при выплате физлицам дивидендов, авторских вознаграждений, социальных, страховых и некоторых других платежей.

Если предположить, что единственной целью введения повышенных тарифов на переводы в адрес физлиц является борьба с незаконными операциями клиентов, то при анализе тарифов банков возникают существенные сомнения, что истинная причина именно в этом.

В состав операций, предусматривающих переводы в адрес физлиц, входят такие платежи, которые сами по себе практически не могут быть связаны с уклонением от налогообложения или незаконными финансовыми схемами по «обналичке» денежных средств и осуществляются большинством компаний в процессе их законной деятельности.

Например, выплата зарплаты сотрудникам организации, как правило, всегда сопровождается одновременной уплатой всех налогов (НДФЛ - 13% для налоговых резидентов РФ и 30% для налоговых нерезидентов) и страховых взносов на пенсионное, медицинское и социальное страхование (30% от суммы зарплаты). Таким образом, при выплате зарплаты работодатель оплачивает в Федеральную налоговую службу (ФНС) до 43% от суммы начисленной заработной платы. Неважно, в какой банк и на какой счет сотруднику перечисляется зарплата, и имеется ли у работодателя с банком договор о зарплатном проекте, но налоги и страховые взносы оплачиваются компанией при перечислении зарплаты. Непонятно, в чем заключаются в данном случае незаконные финансовые схемы, если банки вводят повышенные тарифы за перечисление зарплаты на счета сотрудников предприятий, открытые в этих или других банках вне зарплатных проектов.

Другой вполне законной операцией является выплата дивидендов акционерам или участникам организаций . Следует учесть, что одновременно с выплатой дивидендов на счет физлицу компания переводит в ФНС соответствующий налог (13% для налоговых резидентов РФ и 15% для налоговых нерезидентов). Но только один банк из установивших повышенные тарифы крупнейших российских кредитных организаций (Банк ФК Открытие) не взимает комиссию за перевод дивидендов на счета физлиц – клиентов этого же банка. Зато выплата дивидендов от компании – клиента Банка ФК Открытие физлицу, счет которого открыт в другом банке, почему-то сопровождается повышенной комиссией. Все остальные из приведенных выше банков вовсе не учли данную операцию в списке переводов, за которые повышенная комиссия не взимается, несмотря на то, что выплата дивидендов с одновременной уплатой налогов принципиально не может относиться к уклонению от налогообложения или незаконной «обналичке».

Кроме того, бывают ситуации, когда акционер или участник организации предоставляет ей заём, а позже компания возвращает его на счет того же собственника бизнеса . И в этом случае банки в соответствии с тарифами взимает повышенную комиссию с компании при возврате займа, выданного ранее со счета в этом же банке, хотя данная операция является совершенно прозрачной и законной.

Существуют и другие операции, не связанные с незаконной «обналичкой» или уклонением от налогообложения, при проведении которых предприятия теперь вынуждены нести дополнительные высокие расходы на оплату комиссий банков.

Все это дает возможность с достаточно большой уверенностью утверждать, что под предлогом борьбы с незаконными финансовыми схемами банки ввели повышенные комиссии за переводы в адрес физических лиц с реальной целью получения дополнительных доходов и увеличения собственной клиентской базы за счет работников находящихся у них на обслуживании компаний, а также для повышения объемов продаж банковских продуктов в виде зарплатных проектов. Если бы это было не так, то крайне ограниченный перечень операций, по которым банками не взимаются повышенные тарифы за переводы физлицам, выглядел бы более логичным и лояльным по отношению к клиентам, не носил бы явно выраженный корыстный характер, а также действительно отражал бы комплекс мер банка, направленный на борьбу с незаконными финансовыми схемами.

При этом необходимо учесть, что повышение расходов на банковское обслуживание российских предприятий может привести к очередному повышению себестоимости их продукции и услуг, что в конечном итоге отразится на потребителе – населении РФ.

Дополнительно следует отметить, что данная ситуация, когда практически все крупнейшие банки совместно ввели повышенные тарифы на переводы в адрес физлиц, может свидетельствовать о начале монополизации банковского рынка , происходящей в результате значительного сокращения количества российских кредитных организаций и вынужденного перетока клиентов из небольших банков в крупнейшие из-за продолжающейся нестабильности в банковском секторе в ходе массового отзыва лицензий.

Как ранее и прогнозировалось, сокращение количества банков ведет к снижению конкуренции на рынке финансовых услуг, укреплению позиций и возможностей крупнейших банков и монополизации рынка. При этом небольшая группа крупнейших банков устанавливает определенные ценовые условия для своих продуктов, а предприятия вынуждены либо нести необоснованно высокие расходы на банковское обслуживание, либо переходить в небольшие кредитные организации, рискуя в любое время внезапно узнать об отзыве у любой из них лицензии на осуществление банковских операций. Правда, хорошо, когда имеется хоть такая возможность, при который можно перейти на обслуживание в небольшой банк, более заботливо и разумно относящийся к своим клиентам. В перспективе может произойти так, что и эта возможность исчезнет.