Процентный заем между юридическими лицами – соглашение, согласно которому заимодавец (кредитор) передает заемщику определенную сумму средств или иные ценности на условиях, что должник вернет их (сумму, ценности) согласно подписанному договору.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Подобные сделки подкрепляются соответствующими документами. Договор займа имеет массу нюансов и для недопущения типичных ошибок, его лучше составлять с юристом. Часто сделки заключаются с дополнительными условиями, например, с привлечением залога либо поручительством учредителей или директора.

Условия кредитования

Чаще всего, займы между юридическими лицами возможны в следующих ситуациях:

- кредитование дочернего предприятия;

- предоставление ссуды одному из предприятий, входящему в холдинг;

- выдача займа для выпуска продукции и дальнейшего расчета этим товаром.

Абсолютно все условия кредитования (процентная ставка, период, размер, схема предоставления и возврата ссуды) оговариваются в индивидуальном порядке.

При заключении сделки необходимо подписать договор займа. Форма типового договора свободная, но имеется масса нюансов, с которыми лучше справиться опытный юрист.

Например, если деньги или ценности передаются под определенный процент, это необходимо прописывать в документе, в противном случае, заимодавец имеет право требовать выплату процентов, размер которых будет равен ставке рефинансирования на текущую дату. У налоговых органов также могут возникнуть вопросы.

Оформление

Процедура оформления не займет много времени, если все пункты договора согласованы и найдены варианты, удовлетворяющие обе стороны.

Для получения займа, юридические лица подписывают кредитное соглашение (график погашения, дополнительные соглашения, расписка и т.д.) и только после этого сумма займа перечисляется заемщику на текущий счет в банке или выдается наличными.

Выгодные предложения

Процентные ссуды между юридическими лицами – востребованная услуга. Предоставляют подобные кредиты компаниям-партнерам, дочерним организациям, реже – несвязанным субъектам хозяйственной деятельности.

Условия кредитования оговариваются индивидуально и зависят от многих факторов:

Процентный договор займа между юридическими лицами

В обязательном порядке между юридическими лицами составляется договор в письменном виде. Нотариально заверять документ необязательно. На усмотрение сторон может быть составлена расписка о передаче оговоренной суммы средств.

Обратите внимание, что ссуда считается возмездной по умолчанию, если другое не прописано в сделке.

Сделку считают процентной, если в ней не указано, что она беспроцентная. Если же ставка не пописана, заемщик будет все равно выплачивать проценты по ставке рефинансирования.

Все пункты соглашения готовят под конкретные требования обеих сторон, если есть несогласия, прописывают протокол разногласий.

Налоговые последствия

Все операции по договору процентного займа, со стороны клиента (заемщика) не облагаются налогами.

Для заимодавца все не так просто, необходимо грамотно составлять документы. Чтобы свести к минимуму претензии налоговых органов, следует прописывать ставку в документе.

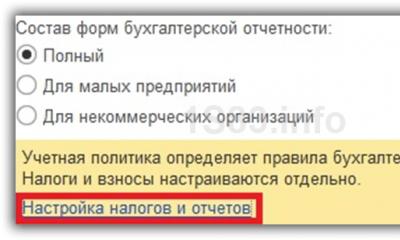

Проводки

Любое юридическое лицо может предоставлять или получать процентные займы (если иное не прописано Уставом или законодательством). Период кредитования подобных ссуд может быть разным: коротко-, средне и долгосрочным.

Если заем получается на короткий срок, то есть до одного года, то учет необходимо вести на счете 66. Деньги можно забрать наличными или переводом на счет.

Записи в бухгалтерском учете следует делать следующие:

- Дт 50(51,52) – Кт 66 – получение ссуды.

Погашение, проводка обратная:

- Дт 66 – Кт 50(51,52) – возврат задолженности.

Дополнительные расходы, связанные с получением денег, относят на счет 91 (Дт91 – Кт 66).

Если заем предоставляется на длительный период, учет ведется на счете 67.

По ставке рефинансирования

Плата за пользование займом определяется в индивидуальном порядке и прописывается в договоре. Если в документе не указаны ставки (нет конкретного процента и не прописано, что ссуда беспроцентная), то плата по кредиту определяется автоматически и приравнивается к ставке рефинансирования на день уплаты заемщиком суммы долга.

Обращаем внимание, в 2020 году ставка рефинансирования равна 10,5% годовых.

Процентные ставки

Плата за пользование займом устанавливается на усмотрение сторон. Каких-либо ограничений по данному пункту законодательством не предусмотрено.

Но стоит помнить, в договоре в обязательном порядке должна быть указана ставка, в противном случае проценты необходимо начислять по ставке рефинансирования.

Если заем между юридическими лицами беспроцентный, в договоре необходимо это прописывать. Если не указать в документах, что кредит беспроцентный, начисление будет производиться по ставке рефинансирования.

Документы

Чтобы получить деньги, обеими сторонами сделки подписывается договор займа, а также, если такие документы необходимы: протокол разногласий, дополнительные соглашения, график выплат.

При получении средств наличными заемщик пишет расписку о получении средств. Нотариального заверения подобные сделки не требуют.

Для заключения данного договора необходимы:

- устав обеих компаний;

- паспорта лиц, уполномоченных подписывать подобные документы;

- приказы о назначении лиц, имеющих право подписи на финансовых документах;

карточки с образцами подписей лиц, уполномоченных подписывать финансовые документы.

Требования к получателям

Требования к получателю определяются индивидуально. Стандартные условия кредитования – платежеспособность заемщика. На законодательном уровне нет запретов на получение кредита одним юридическим лицом от другого.

Также в Уставе предприятия не должно быть запретов на подобные действия. Полученные деньги заемщик должен использовать на цели, которые определены договором займа.

Погашение задолженности

Погашение по процентному кредиту производится, согласно подписанному ранее договору, одноразово или частями. Если в сделке оговорено одноразовое погашение, то договором предусмотрена конечная дата возврата средств.

Если же ссуда погашается частями, то подписывается дополнительный документ с детальным графиком возврата средств. В нем указываются минимальные платежи (тело кредита и начисленные проценты), сроки перечисления денег.

Возвращать кредит заемщик сможет способами, которые прописаны в договоре, например:

- через кассу кредитора наличными;

- банковским переводом на текущий счет;

- денежным переводом на счет заемщика.

Сроки

Стороны самостоятельно решают, на какой срок предоставляется ссуда. Законодательство не ограничивает период кредитования, между юридическими лицами ссуда может выдаваться на срок от 1 дня до 50 лет.

По окончанию срока договора, заемщик обязан вернуть кредит и начисленные по нему проценты.

Определение минимального процента по договору займа между коммерческими организациями, который не противоречит действующему законодательству.

Вопрос: Какой минимальный % возможен с позиции ГНИ по договору займа между коммерческими организациями?

Ответ:

Условия договора займа (размер процентов, сроки, порядок возврата) определяются сторонами в договоре займа и законом не ограничены.

Обоснование

Нужно ли заемщику при расчете налога на прибыль учесть внереализационный доход от экономии на процентах при получении беспроцентного займа

«Нет, не нужно.

Неуплаченная сумма процентов доходом заемщика не признается. Сумму полученного беспроцентного займа при расчете налога на прибыль тоже не учитывают ( и подп. 10 п. 1 ст. 251 НК). Поэтому при пользовании беспроцентным займом увеличивать налоговую базу на сумму неуплаченных процентов не требуется.

Правомерность такого подхода подтверждается контролирующими ведомствами (письма Минфина от 11.05.2012 № 03-03-06/1/239 , от 18.04.2012 № 03-03-10/38 , от 02.04.2010 № 03-03-06/1/224) и арбитражной практикой (см., например, постановления Президиума ВАС от 03.08.2004 № 3009/04 , ФАС Поволжского округа от 25.11.2009 № А55-6151/2009 , Северо-Кавказского округа от 28.03.2008 № Ф08-870/08-529А).

Нужно ли определять доход, если заемщик и заимодавец являются взаимозависимыми лицами ? По общему правилу при налогообложении должны учитываться любые доходы, которые могли бы быть получены в сопоставимых сделках между невзаимозависимыми лицами (п. 1 ст. 105.3 НК , письмо Минфина от 24.02.2012 № 03-01-11/1-15). Чтобы определить величину этих доходов, нужно сопоставить условия получения процентного и беспроцентного займов. Однако для заемщика такое сопоставление не имеет смысла: никаких доходов при поступлении, использовании и возврате как процентных, так и беспроцентных займов он получить не может».

Как определить рыночную цену товаров (работ, услуг)

«По Гражданскому кодексу РФ любая сделка считается возмездной, если иное не следует из законодательства или договора (п. 3 ст. 423 ГК РФ). Сделка оплачивается по цене, установленной соглашением сторон (п. 1 ст. 424 ГК РФ). С позиций гражданского законодательства эта цена признается рыночной. Если в договоре не определена стоимость сделки, она оплачивается по цене, которая обычно взимается за аналогичные товары (работы, услуги) при сравнимых обстоятельствах (п. 3 ст. 424 ГК РФ).

Что такое рыночная цена

Что такое рыночная цена по налоговому законодательству

В налоговом законодательстве определение рыночной цены зависит от того, признается ли сделка контролируемой , или нет. Если сделка совершена между невзаимозависимыми лицами, то для целей налогообложения рыночной признается договорная цена (п. 1 ст. 105.3 и п. 1 ст. 105.14 НК РФ). Соответствие цен, примененных в сделках, рыночному уровню контролируется представителями налоговой службы в ходе специальных проверок . Проводя обычные проверки, инспекторы также могут осуществить такой контроль, если при расчете конкретного налога требуется использовать показатель рыночной цены.

Договорная цена, примененная в контролируемой сделке, признается рыночной:

если она соответствует уровню цен, регулируемых государством, или согласована с ФАС России (с учетом особенностей, оговоренных в НК);

если она соответствует цене, определенной независимым оценщиком (в сделках, при совершении которых проведение оценки обязательно);

если она установлена в соответствии с соглашением о ценообразовании, заключенным с ФНС России;

если она установлена в соответствии со специальными правилами определения цен для целей налогообложения, предусмотренными отдельными главами части 2 НК. Например, для расчета налога на прибыль рыночной ценой ценных бумаг признается цена, определенная в соответствии со НК (письмо Минфина России от 29 августа 2012 г. № 03-03-06/1/436);

если сделка заключена по результатам биржевых торгов.

Такой порядок следует из положений пунктов , 8-12 статьи 105.3 НК».

«Принцип сопоставления доходов

Как определить, что договорная цена соответствует рыночному уровню

сведения о ценах (пределах колебания цен) и биржевых котировках, которые содержатся в официальных источниках информации органов государственной власти и местного самоуправления (в частности, в области регулирования ценообразования и статистики, например ФАС России, Росстата России и т. д.);

сведения о ценах (пределах колебания цен) и биржевых котировках, которые содержатся в источниках информации иностранных государств;

сведения о ценах (пределах колебания цен) и биржевых котировках, которые содержатся в иных опубликованных и (или) общедоступных изданиях и информационных системах;

данные информационно-ценовых агентств;

информацию о собственных сделках организации с невзаимозависимыми лицами.

Если среди названных источников организация не найдет (найдет недостаточно) необходимой информации, то можно использовать данные бухгалтерской и статистической отчетности других организаций. Эти данные можно получить из следующих источников:

общедоступные российские и иностранные печатные издания;

общедоступные информационные системы;

официальные интернет-сайты российских и иностранных организаций.

Такой порядок предусмотрен положениями пунктов и статьи 105.6 НК.

После того как организация выбрала данные, необходимые для сопоставления сделки (или, наоборот, удостоверилась в их отсутствии (недостаточности)), определите рыночную цену одним из следующих методов:

Организация вправе применить любой из этих методов (как отдельно, так и совмещая несколько методов). При этом нужно учитывать, что кроме сделок по приобретению товаров, подлежащих перепродаже, наиболее приоритетным является метод сопоставимых рыночных цен. Однако использование этого метода возможно тогда, когда организация располагает всей необходимой информацией. Если же такой информации нет или недостаточно, можно использовать остальные методы определения рыночной цены. С этой целью надо выбрать именно тот метод (те методы), который более объективно характеризует соответствие договорной цены рыночному уровню. Кроме того, остальные методы можно также использовать, когда определяется рыночная цена группы однородных сделок между взаимозависимыми лицами .

На каких условиях возможно предоставление займа между юридическими лицами

«Вопрос: на каких условиях возможно предоставления займа между юридическими лицами. Возможно ли предоставление беспроцентного займа или необходимо устанавливать минимальный процент?

Ответ: условия договора займа (размер процентов, сроки, порядок возврата) определяются сторонами в договоре займа (ст. , ГК РФ) и законом не ограничены. Договор займа между юридическими лицами должен быть заключен в письменной форме (ст. ГК РФ).

В отличие от кредитного договора, являющегося возмездным (ст. ГК РФ), для договора займа уплата процентов не является обязательным условием. Договор займа считается беспроцентным, если в нем прямо не предусмотрено иное, в определенных п.3 ст. 809 ГК РФ случаях. Многие организации в договорах займа указывают маленький процент, а некоторые, для избежания лишних проблем с налоговой, указывают процент, равный ставке рефинансирования. Долгое время существовали споры по поводу того, возникает ли внереализационный доход при получении беспроцентного займа одним юридическим лицом у другого. Пользование денежными средствами по договору займа без взимания займодавцем процентов ошибочно оценивалось налоговыми органами как правоотношения по оказанию услуг. В соответствии с п.5 ст.38 НК услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Взаимоотношения по договору займа таких признаков не имеют. Согласно п.1 ст.807 ГК РФ по договору займа одна сторона (займодавец) предоставляет в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Следовательно, у заемщика после получения займа всегда возникает обязанность возвратить имущество займодавцу.

В связи с указанным, в данном случае отсутствуют основания для возникновения внереализационного дохода в виде материальной выгоды (доначисленных процентов по займам до уровня ставки рефинансирования). Указанная позиция выражена в Письмах Минфина России от 14.03.2007г. № 03-02-07/2-44 , от 20.02.2006 № 03-03-04/1/128 , Письме ФНС России от 13.01.2005 № 02-1-08/5@, Письме УФНС России по г. Москве от03.11.2004 № 26-12/71407. Арбитражная практика по данному вопросу сложилась также в пользу налогоплательщиков (приведена в обосновании).

Между тем, наличие арбитражной практики говорит о том, что, несмотря на все разъяснения и письма, разногласия с налоговыми органами по данному вопросу до сих пор существуют.

Обоснование данной позиции приведено ниже в материалах «Системы Юрист».

1.Постановление Президиума ВАС РФ от 03.08.2004г. № 3009/04

"Пользование денежными средствами по договору займа без взимания займодавцем процентов ошибочно оценено судом кассационной инстанции как правоотношения по оказанию услуг.

В соответствии с пунктом 5 статьи 38 Кодекса услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Взаимоотношения по договору займа таких признаков не имеют.

Что же касается пункта 3 статьи 149 Кодекса, то в этом пункте содержится перечень операций, освобождаемых от обложения налогом на добавленную стоимость, и то, что операции по предоставлению денежных средств в заем для этих целей глава 21 Кодекса «Налог на добавленную стоимость» именует как финансовую услугу, не может быть применимо для целей обложения другим налогом.

Суд первой инстанции обоснованно указал, что денежные средства, полученные обществом по договору займа на условиях возврата такой же суммы, не могут рассматриваться как безвозмездно полученные.

Пунктом 2 статьи 248 Кодекса предусмотрено, что для целей налогообложения прибыли организаций имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги).

Согласно пункту 1 статьи 807 Гражданского кодекса Российской Федерации по договору займа одна сторона (займодавец) предоставляет в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Следовательно, у заемщика после получения займа всегда возникает обязанность возвратить имущество займодавцу.

В данном случае денежные средства, полученные по договору займа, подлежали возврату обществом займодавцу».

2.Постановление ФАС СЗО от 16.04.2004 №А56-40256/03

3.Постановление ФАС ДО от 22.02.2005 №Ф03-А51/04-2/3780

4.Постановление ФАС МО от 01.04.2005 №А-А41/2142-05 рекомендации ».

- Скачайте формы

Жалоба в судебную коллегию по административным делам областного суда

Как вернуть 13 процентов по кредиту за авто

Выезд под кирпич на полосу с односторонним движением какое нарушение пдд

Все их стороны должны обговорить еще на этапе переговоров и только затем включить в соглашение. Скачать образец договора процентного займа между юридическими лицами можно по этой ссылке. Какие права и обязанности у сторон Именно в договоре стороны фиксируют все права и обязанности, возникающие у каждой из них вследствие заключения сделки по займу. Обычно основные обязанности ложатся на заемщика, а у займодавца фиксируются только права.

Право на получение процентов и право снизить проценты в любое время без дополнительных согласований с заемщиком Возможность уступки прав требования если соответствующий запрет сторонами не устанавливался при переговорах Возможность контролировать целевое использование полученных заемщиком средств если заем имеет целевой характер Право контролировать сохранность заложенного имущества если оно предоставлялось в качестве обеспечения Приведем также обязанности и права заемщика, которые встречаются в договорах наиболее часто: Обязанность погасить долг и выплатить проценты в соответствии с условием договора Право на досрочное погашение с пересчетом процентов если такая возможность предоставлена по соглашению В отдельных случаях в договоре могут быть предусмотрены и другие права и обязанности сторон.

Налоговый учет процентов по кредитам и займам в 2018 году. расчет процентов

Важно! Прежде чем определить ставку, по которой можно признать проценты в налоговом учете, необходимо быть уверенным в том, что заключенная сделка не является контролируемой.

После отнесения сделки по кредиту или займу к контролируемой, компания должна определить ставку, по которой будут учтены проценты по этой сделке.

Для этого фактическая ставка сравнивается с показателями, приведенными в статье 269 НК РФ.

Указанные показатели зависят от валюты сделки. Если указанная в договоре ставка (фактическая) попадает в пределы указанных значений, то учесть проценты можно в полной сумме, рассчитанной по фактической ставке.

Это нормально. Кроме того, законом предусмотрено, что при досрочном погашении долга также подлежат оплате проценты, начисленные на дату возврата займа.

Уменьшение договорных процентов К договорам, которые будут заключены после 1 июня 2018 года, будет применяться новая норма – пункт 5 статьи 809 ГК РФ.

Внимание: к более ранним договорам ниже изложенное правило не применимо.

Теперь суд сможет уменьшать ставку процента, установленную в договоре займа, оформленном между гражданами либо между гражданином-заемщиком и юридическим лицом, не осуществляющим профессиональной деятельности по предоставлению потребительских займов.

Как оформить выдачу займа?

Для подтверждения действительности договора займа стороне не придется доказывать факт передачи денежных средств.

Минфин разрешил займы под 0% между взаимозависимыми лицами?

На сегодня в Гражданском кодексе РФ не конкретизируется, из чего исходить при назначении ставки.

Но с 1 июня 2018 года в статье 809 ГК РФ появятся разъяснения о том, что размер процентов может быть установлен:

- с применением ставки в процентах годовых в виде фиксированной величины,

- с применением ставки в процентах годовых, величина которой может изменяться в зависимости от предусмотренных договором условий, в том числе в зависимости от изменения переменной величины,

- иным путем, позволяющим определить надлежащий размер процентов на момент их уплаты.

Если же в договоре не определить размер процентов и при этом заем не будет подпадать под указанные выше ситуации, когда заем выдан под ноль процентов, то ставка процента будет равняться ключевой ставке Банка России.

Проценты по договору займа

При этом, например, по рублевым долговым обязательствам такой интервал составляет от 75 до 180% ставки рефинансирования Банка России.

По долговым обязательствам, оформленным в евро, - от Европейской межбанковской ставки предложения (EURIBOR) в евро, увеличенной на 4 процентных пункта, до ставки EURIBOR в евро, увеличенной на 7 процентных пунктов.

Проценты уплачиваются ежемесячно в последний день месяца.

Покажем, как учесть проценты в 1 квартале. В 1 квартале 2018 года организация расходы в виде процентов признает дважды: 1. 28 февраля - в сумме 6 986,30 руб.

Сразу оговоримся, что речь идет об оплате пользования деньгами, а не о пенях, которые выполняют функцию санкции за нарушение обязательства. Заем с процентами и без Договор займа будет считаться беспроцентным в следующих случаях:

- если об этом прямо указать в договоре либо

- если в договоре ничего не писать про проценты, но при этом:

- договор заключен между гражданами на сумму не более пятидесяти МРОТ (не более 5 000 рублей) и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон; обращаем внимание: для договоров, которые будут заключены после 1 июня 2018 года, указанный порог будет повышен до 100 000 рублей, а исключение для предпринимателей снято;

- по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Во всех остальных случаях договор займа будет являться процентным.

Вернуться назад на Налоговый учет 2018Отменено нормирование расходов в виде процентов по долговым обязательствам в целях налогообложения.

Проценты по кредиту, принимаемые для налогообложения в 2018 году, учитываются в расходах исходя из фактической ставки.

Аналогичное правило предусмотрено и в отношении доходов.

Исключение. По долговым обязательствам, возникшим в результате совершения контролируемых сделок, доходом (расходом) признается процент, исчисленный исходя из фактической ставки с учетом положений разд. V.1 Налогового кодекса о контролируемых сделках (это будет применяться при сделках между взаимозависимыми лицами). Исключением являются случаи, когда одной из сторон контролируемой сделки является банк. В этом случае налогоплательщик вправе: 1.

При этом их начисление на сумму подлежащих уплате процентов возможно лишь в случае, если стороны прямо укажут на такую возможность в своем соглашении, осознавая последствия данного шага. При отсутствии указания на размер подлежащих уплате штрафных процентов применяются правила пункта 1 статьи 395 ГК РФ, согласно которым штраф начисляется исходя из ключевой ставки ЦБ РФ. Налог на полученные проценты При оформлении займовых сделок заемщику не нужно уплачивать НДС и налог на прибыль. Данные положения закреплены в пункте 12 статьи 270 ГК РФ. Аналогичные правила распространяются и на заимодавца при возвращении ему взятых в заем денег или вещей. Однако за пользование заемными средствами (вещами) применяется совершенно иной порядок в отношении процентов - как штрафных, так и обычных.

Минимальный процент по договору займа в 2018 году

Замечание. Чем ниже ставка, тем больше внимания уделяется проверке компании-заемщика и больше запрашивается документов. Сравним в таблице предложения некоторых организаций по займам для компаний: Организация-кредитор Особенности Ставка Максимальный срок, рублей Максимальная сумма, рублей Поток кредит выдается по схеме P2P-кредитования через ООО «Поток.Диджетал» (аффилировано с Альфа Банком) от 20% годовых 6 месяцев 2 млн.

Свердловский областной Фонд поддержки предпринимательства (МФО) выдают ссуды с господдержкой 10 % за год для всех заемщиков 3 года 3 млн Финотдел (МФК) платежи надо вносить еженедельно рассчитывается индивидуально 1 год 1 млн.

Об оформлении процентного займа между юридическими лицами в 2018 году

В случае если выплаты по договору займа прекратились, у кредитора есть несколько возможностей взыскать сумму долга: Обращение в суд и принудительное взыскание через службу судебных приставов или процедуру банкротства должника Привлечение к взысканию долга профессиональных коллекторов и юристов Продажа прав требований организации занимающейся взысканием долгов на профессиональном уровне Каждый из вариантов имеет свои достоинства и недостатки. Например, обращение в суд может потребовать достаточно много временных затрат, а эффект от взыскания не всегда будет сравним с ожидаемым, т.к.

у заемщика просто может не оказаться средств и имущества, достаточного для погашения долга. При привлечении коллекторов и юристов, кредитору придется потратиться на их услуги и предсказать результат тоже не всегда удается.

Какую минимальную ставку указать в договоре займа?

Составление договоров на временную работу Москва от 3500 руб. Добрый день. Размер ставки может быть любым. Свобода договора позволяет сторонам договора самостоятельно принимать такое решение.

Поэтому, если Вы все таки хотите именно такой договор, а заимодавец является учредителем, то лучше всего использовать ставку рефинансирования, так как большая ставка может привлечь внимание соответствующих служб. За просрочку можете указать любые санкции, 0,1% вполне подойдет.

Расчет процентов по договору займа в 2018

Проценты при досрочном возврате займа Статьи 809 и 810 ГК РФ тесно связывают с процентами по договору другое ключевое (но юридически несущественное) условие соглашения - срок погашения долга. Согласно пункту 1 статьи 810 ГК, заем может быть срочным (с фиксированной датой возврата) или бессрочным (в этом случае займодавцу о дате погашения долга следует уведомить заемщика за 1 месяц либо в иной срок, обозначенный в договоре).

Проценты по договору займа

Получить кредит бизнесу бывает не просто и деньги часто ищут у других компаний, имеющих свободные средства. Нередко кредиторами становятся аффилированные лица или давние партнеры, но могут выступить и специализированные компании.

Основные положения заключения Заем – это все же не кредит, хотя и имеет определенные сходства с банковским продуктом. По договору в долг одна компания - другой может передать денежные средства или вещи, которые имеют родовые признаки (марка, модель).

Договора могут предусматривать выплату вознаграждения кредитору за пользование денежными средствами или носить беспроцентный характер.

Как учесть при налогообложении проценты по полученному займу (кредиту)?

Таким образом, из положений данного пункта следует, что юридически существенными условиями займовой сделки являются вопросы о предмете займа (деньгах или вещах) и необходимости возвратить имущество, взятое в долг. В то же время о необходимости выплаты компенсации займодавцу за пользование его имуществом, то есть уплате процентов по договору займа,в пункте 1 статьи 807 ГК РФ речи не идет.

Следовательно, займовая сделка, согласно требованиям статьи 432 ГК РФ, будет считаться заключенной, даже если в тексте договора вопрос о процентах сторонами не урегулирован. Данный вывод прямо подтверждается положением пункта 1 статьи 809 ГК РФ, определяющего, что указание на необходимость выплаты процентов в тексте договора может отсутствовать.

Минимальная процентная ставка по договору займа 2018

Подобное ограничение определяется соблюдением его финансовых интересов, так как при досрочном возврате займа он получит меньшую сумму возмещения за пользование своими деньгами, чем рассчитывал при заключении сделки. Пункт 4 статьи 809 ГК РФ гласит, что при досрочном возврате займа заемщику требуется выплатить проценты до даты фактического возврата займа включительно.

Таким образом, возможность погашения процентного займа досрочно будет определяться исключительно финансовым интересом заимодавца, который вправе дать разрешение на досрочное погашение, тем самым недополучив часть предполагаемого дохода, либо не дать такого разрешения в целях получения всей суммы процентов по договору.

Об оформлении процентного займа между юридическими лицами в 2018 году

Любому предприятию требуется иногда привлечение дополнительных средств. Они могут понадобиться на закупку товара, обновление или приобретение средств или для выхода из сложной ситуации.

Получить кредит бизнесу бывает не просто и деньги часто ищут у других компаний, имеющих свободные средства.

Нередко кредиторами становятся аффилированные лица или давние партнеры, но могут выступить и специализированные компании.

Основные положения заключения

Заем – это все же не кредит, хотя и имеет определенные сходства с банковским продуктом. По договору в долг одна компания - другой может передать денежные средства или вещи, которые имеют родовые признаки (марка, модель).

Договора могут предусматривать выплату вознаграждения кредитору за пользование денежными средствами или носить беспроцентный характер. Обсуждение конкретных условий сделки должно проходить путем переговоров до момента заключения договора.

Выдавать займы могут любые юридические лица. На рынке действуют специализированные организации, готовые оказать финансовую поддержку различным видам бизнеса.

Также не редко займы получают от других фирм, входящих в группу компаний или от партнеров, с которыми имеются давние отношения.

Вознаграждение займодавца может быть выражено в процентах, начисляемых за определенный период использования денежных средств, или выражено в конкретной сумме за весь срок договора или определенный срок использования заемной собственности или денег.

Необходимые термины

Сама процедура выдачи и получения займов достаточно подробно описана в законодательстве и большинство фирм не испытывают больших проблем с оформлением сделки.

Но некоторые специфические термины все же встречаются:

Выдвигаемые требования к сторонам

Если сторонами сделки выступают два юридических лица, то по законодательству существует только одно требование.

Организация, выступающая заемщиком или займодавцем, должна быть официально зарегистрирована, ее деятельность не должна быть приостановлена и в отношении нее не проводится ни одна из процедур банкротства или ликвидации.

Важно! Для некоторых специальных учреждений выдача различных займов может быть полностью запрещена или требовать дополнительного разрешения от учредителей. Этот момент прописывается конкретно в Уставе организации.

Кредитор может самостоятельно устанавливать практически любые требования к заемщикам, руководствуясь собственной внутренней политикой.

Рассмотрим, каким условиям должен соответствовать заемщик в большинстве случаев:

- ведение деятельности не менее 3-12 месяцев;

- отсутствие убытков;

- отсутствие в отношении него решений о приостановлении деятельности;

- в отношении него не должны проводиться процедуры банкротства или ликвидации;

- отсутствие или минимальная задолженность по различным налогам, сборам и другим обязательным платежам в пользу государства.

В отдельных случаях кредиторы могут рассмотреть заемщика с долгами по налоговым платежам и другим сборам, если у него имеется согласованная рассрочка выплаты задолженности с соответствующим государственным органом.

Правовые акты

В общем случае, сторонам сделки по займу между юридическими лицами необходимо руководствоваться, прежде всего, Гражданским Кодексом РФ.

Именно в нем содержится само понятие займа, описаны возможные виды и главные условия, которые стоит оговорить в договоре.

Если займодавцем выступает микрофинансовая или микрокредитная организация, то на их деятельность также распространяется действие Федерального закона «О микрофинансовой деятельности и микрофинансовых организациях».

Эти организации должны учитывать также различные письма, постановления и предписания Центрального Банка и Министерства Финансов РФ.

Видео: кредиты и займы

Договор процентного займа между юридическими лицами (образец)

Согласно Гражданскому Кодексу стороны могут договориться обо всех условиях сделки путем предварительных переговоров.

Обычно так оно и происходит, если займодавец не является микрофинансовой компанией, занимающейся кредитованием бизнеса на профессиональном уровне.

Все результаты переговоров стороны должны зафиксировать в бумажном договоре, который в дальнейшем будет регулировать взаимоотношения между ними связанные со сделкой.

Обязательно соглашение должно включать следующую информацию:

- Реквизиты сторон.

- Предмет договора (описание вещей, их стоимость или конкретная сумма денежного займа).

- Размер вознаграждения займодавца (если договор процентный).

- Порядок возврата.

- Срок займа (если договор не является бессрочным).

- Штрафные санкции.

- Подписи сторон.

В договор могут быть включены также различные дополнительные условия, касающиеся обеспечения и целей займа, порядка досрочного погашения или продления срока и другие.

Все их стороны должны обговорить еще на этапе переговоров и только затем включить в соглашение.

Скачать образец договора процентного займа между юридическими лицами можно по этой ссылке.

Какие права и обязанности у сторон

Именно в договоре стороны фиксируют все права и обязанности, возникающие у каждой из них вследствие заключения сделки по займу. Обычно основные обязанности ложатся на заемщика, а у займодавца фиксируются только права.

Рассмотрим, какие основные права может получить по договору займодавец:

Одно юридическое лицо планирует выдать заем другому юридическому лицу под 1% годовых. Все стороны взаимоотношений являются резидентами РФ и применяют общий режим налогообложения. Дочерние организации при этом являются сельхозпроизводителями, применяющими налоговую ставку по налогу на прибыль организаций 0% на основании п. 1.3 ст. 284 НК РФ. Займы предоставляются в рублях. Стороны договоров не являются плательщиками НДПИ, не являются резидентами (участниками) особой или свободной экономической зоны, как и участниками региональных инвестиционных проектов. Стороны договоров займа не являются участниками одной консолидированной группы налогоплательщиков, образованной в соответствии с Налоговым кодексом РФ. Может ли одно юридическое лицо выдать заем другому юридическому лицу под 1% годовых в случае, если юридические лица не являются взаимозависимыми лицами, и в случае взаимозависимости юридических лиц (одно из них является учредителем (участником, акционером) другого со 100-процентным участием)? Каковы налоговые риски в данном случае?

Рассмотрев вопрос, мы пришли к следующему выводу:

Законодательством РФ не предусмотрено отграничений в отношении процентных ставок по договорам займа между юридическими лицами, в том числе признаваемыми взаимозависимыми.

В рассматриваемой ситуации при превышении суммы сделок (доходов по сделкам) всех видов между головной и любой из дочерних организаций за календарный год суммового критерия в 1 млрд. руб. и при невыполнении условий, установленных пп. 2 п. 4 ст. 105.14 НК РФ, договор займа признается контролируемой сделкой. В этом случае предусмотрена ответственность за непредставление налогоплательщиком уведомления о контролируемых сделках.

В ходе проверки соответствия цен по контролируемым сделкам уровню рыночных цен заимодавцу может быть доначислен налог на прибыль, если он самостоятельно не скорректировал доход для целей налогообложения исходя из рыночной ставки. При доначислении могут быть начислены пени.

Если договоры займа не являются контролируемыми сделками (включая договоры с невзаимозависимыми лицами), стороны вправе учитывать доходы и расходы по такой сделке исходя из фактически определенной договором процентной ставки (1%). В этом случае мы не видим налоговых рисков.

Обоснование вывода:

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (п. 1 ст. 807 ГК РФ).

Заметим, что законодательством не ограничен круг лиц, которые могут выступать в качестве заимодавцев и (или) заемщиков, причем вне зависимости от участия (доли участия) одного юридического лица в уставном капитале другого. В силу принципа свободы договора, который является одним из основополагающих в гражданском законодательстве (п. 2 ст. 1, ст. 421 ГК РФ), стороны договора займа не ограничены в праве установить любой размер процентной ставки за пользование заемными средствами, полученными в связи с осуществлением заемщиком предпринимательской деятельности (п. 1 ст. 809 ГК РФ). Определенные ограничения в отношении размера процентов по такому договору могут быть обусловлены лишь соблюдением других принципов гражданского законодательства — разумности и справедливости, недопустимости злоупотребления правом (п. 2 ст. 6, ст. 10 ГК РФ, п.п. 9, 10 постановления Пленума ВАС РФ от 14.03.2014 N 16 «О свободе договора и ее пределах»).

Взаимозависимость

Понятие взаимозависимости лиц для целей налогообложения определено положениями ст. 105.1 НК РФ. Согласно общему определению взаимозависимыми для целей налогообложения признаются лица, если особенности отношений между ними могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц (абзац первый п. 1 ст. 105.1 НК РФ).

Для признания взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц, в соответствии с заключенным между ними соглашением либо при наличии иной возможности одного лица определять решения, принимаемые другими лицами (абзац второй п. 1 ст. 105.1 НК РФ).

Далее признаки взаимозависимости лиц конкретизированы в п. 2 ст. 105.1 НК РФ, но, опять же, с учетом положений п. 1 ст. 105.1 НК РФ. В частности (применительно к рассматриваемой ситуации), взаимозависимыми лицами признаются организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25% (пп. 1 п. 2 ст. 105.1 НК РФ). Имеются и иные признаки взаимозависимости для целей налогообложения (пп.пп. 2-11 п. 2 ст. 105.1 НК РФ).

Заметим, при наличии обстоятельств, указанных в п. 1 ст. 105.1 НК РФ, организации, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами вне зависимости от отсутствия признаков, предусмотренных п. 2 ст. 105.1 НК РФ (п. 6 ст. 105.1 НК РФ). Кроме того, если отношения между юридическими лицами (сторонами сделки) обладают признаками, указанными в п. 1 ст. 105.1 НК РФ, суд может признать эти лица взаимозависимыми по иным основаниям, не предусмотренным п. 2 ст. 105.1 НК РФ.

Итак, в рассматриваемой ситуации организации (заемщик и заимодавец) в любом случае признаются взаимозависимыми лицами, как минимум на основании пп. 1 п. 2 ст. 105.1 НК РФ. При этом не имеет значения, кто выступает заемщиком и заимодавцем — головная или дочерняя организация — сделка является сделкой между взаимозависимыми лицами.

Контролируемые сделки

Договор займа с невзаимозависимым лицом

Налог на прибыль

Как указано в п. 4 ст. 105.3 НК РФ, при осуществлении налогового контроля со стороны ФНС России в порядке, предусмотренном главой 14.5 НК РФ, проверяется полнота исчисления и уплаты следующих налогов:

1) налога на прибыль организаций;

2) НДФЛ, уплачиваемого в соответствии со ст. 227 НК РФ;

3) НДПИ;

4) НДС.

В рассматриваемых обстоятельствах полагаем очевидным, что актуальным является вопрос в части рисков доначисления налога на прибыль организаций.

Повторимся, проверка полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами (включая контролируемые сделки), как указано в п. 1 ст. 105.17 НК РФ, проводится ФНС России. В случае выявления занижения сумм налогов, указанных в п. 4 ст. 105.3 НК РФ (включая налог на прибыль организаций), или завышения суммы убытка, определяемого в соответствии с главой 25 НК РФ, ФНС России производятся корректировки соответствующих налоговых баз.

Особенности учета процентов по долговым обязательствам в целях налогообложения прибыли организаций установлены ст. 269 НК РФ. С 2015 года ст. 269 НК РФ применяется с учетом изменений, внесенных Федеральным законом от 28.12.2013 N 420-ФЗ (далее — Закон N 420-ФЗ), а также Федеральным законом от 08.03.2015 N 32-ФЗ (далее — Закон N 32-ФЗ), действие которого распространяется на правоотношения, возникшие с 1 января 2015 года (п. 2 ст. 3 Закона N 32-ФЗ).

По общим правилам, по долговым обязательствам любого вида как доходом, так и расходом признаются проценты, исчисленные исходя из фактической ставки, если иное не установлено ст. 269 НК РФ (абзац второй п. 1 ст. 269 НК РФ).

По долговым обязательствам (любого вида), возникшим в результате контролируемых сделок, доходом (расходом) признается процент, исчисленный исходя из фактической ставки, но с учетом положений раздела V.1 НК РФ (ст.ст. 105.1-105.25 НК РФ), если иное не установлено прочими положениями ст. 269 НК РФ.

Под «иными установленными» нормами следует понимать, в частности, положения п. 1.1 ст. 269 НК РФ, согласно которым по долговому обязательству, возникшему в результате сделки, признаваемой контролируемой, налогоплательщик вправе:

— признать доходом процент, исчисленный исходя из фактической ставки по таким долговым обязательствам, если эта ставка превышает минимальное значение интервала предельных значений, установленного п. 1.2 ст. 269 НК РФ;

— признать расходом процент, исчисленный исходя из фактической ставки по таким долговым обязательствам, если эта ставка менее максимального значения интервала предельных значений, установленного п. 1.2 ст. 269 НК РФ.

При несоблюдении вышеуказанных условий по долговым обязательствам, возникшим в результате контролируемых сделок, доходом (расходом) признается процент, исчисленный исходя из фактической ставки, но с учетом положений раздела V.1 НК РФ (абзац четвертый п. 1.1 ст. 269 НК РФ).

В рассматриваемой ситуации, как мы отметили выше, договоры займа между головной и дочерними (взвимозависимыми) организациями могут быть признаны контролируемыми на основании пп. 1 п. 2 ст. 105.14 НК РФ. Подпунктом 1 п. 1.2 ст. 269 НК РФ установлены следующие интервалы предельных значений процентных ставок по долговым обязательствам, оформленным в рублях и возникшим в результате сделки, признаваемой контролируемой на основании норм п. 2 ст. 105.14 НК РФ: от 75% до 125% (начиная с 01.01.2016) ключевой ставки ЦБ РФ.

В отношении долговых обязательств, по которым ставка является фиксированной и не изменяется в течение всего срока действия долгового обязательства, под ключевой ставкой ЦБ РФ (ставкой ЛИБОР, ставкой EURIBOR, ставкой SHIBOR) понимается соответствующая ставка, действовавшая на дату привлечения денежных средств или иного имущества в виде долгового обязательства (пп. 1 п. 1.3 ст. 269 НК РФ).

На текущий момент актуальной ключевой ставкой согласно Информации Банка России от 10.06.2016 являются 10,5% (в отношении ключевых ставок, актуальных на день привлечения займов (заключения договоров займа), смотрите справку «Ключевая ставка и ставка рефинансирования»).

Итак, в случае признания договоров займа между головной и дочерними (взаимозависимыми) организациями контролируемой сделкой на основании пп. 1 п. 2 ст. 105.14 НК РФ (превышение суммового критерия в 1 млрд. руб. и при невыполнении условий, указанных в пп. 2 п. 4 ст. 105.14 НК РФ) заимодавец вправе признать в целях налогообложения прибыли доход, рассчитанный исходя из фактической ставки по договору, если последняя превышает 7,875%.

В рассматриваемой ситуации (заем предоставляется под 1% годовых), следуя абзацу четвертому п. 1.1 ст. 269 НК РФ, при признании договора контролируемой сделкой сторонам следует обратиться к положениям раздела V.1 НК РФ (смотрите, в частности, ст. 105.3, ст. 105.18 НК РФ и др.).

В заключение отметим, что в соответствии с п. 6 ст. 105.3 НК РФ в случае применения налогоплательщиком в сделке между взаимозависимыми лицами цен, не соответствующих рыночным, если указанное несоответствие повлекло занижение сумм, в том числе налога на прибыль организаций (авансовых платежей), или завышение суммы убытка, определяемого в соответствии с главой 25 НК РФ, налогоплательщик вправе самостоятельно произвести корректировку налоговой базы и суммы налога (убытков) по истечении календарного года (налогового периода).

При этом указанные корректировки могут производиться организациями одновременно с представлением налоговой декларации по налогу на прибыль организаций за соответствующий налоговый период.

Сумма недоимки, выявленной налогоплательщиком самостоятельно по результатам произведенной в соответствии с настоящим пунктом корректировки, должна быть погашена в срок не позднее даты уплаты налога на прибыль организаций за соответствующий налоговый период. За период с даты возникновения недоимки до даты истечения установленного срока ее погашения пени на сумму недоимки не начисляются (письмо ФНС России от 15.02.2016 N ЕД-4-13/2376@).

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Сделки между взаимозависимыми лицами, признаваемые контролируемыми;

— Энциклопедия решений. Налогоплательщики, обязанные представлять уведомления о контролируемых сделках;

— Энциклопедия решений. Проверка соответствия цен рыночным по контролируемым сделкам, осуществляемая ФНС России;

— Энциклопедия решений. Проценты по контролируемым сделкам с 2015 года в целях налогообложения прибыли.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Гильмутдинов Дамир

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Проценты по займам между взаимозависимыми лицами и их налоговый учет волнуют многих бухгалтеров. В нашей статье мы расскажем о том, что думают по данным вопросам представители финансового ведомства и арбитры.

Проценты по займам между взаимозависимыми лицами

Узнайте об особенностях методов признания доходов и расходов для целей налогового учета из нашего материала «Метод начисления и кассовый метод: основные отличия».

Сделки между взаимозависимыми лицами считаются контролируемыми, если они характеризуются условиями ст. 105.14 НК РФ. С 1 января 2015 года проценты по долговым обязательствам по контролируемым сделкам между ВЛ налоговое законодательство рассматривает в качестве дохода/расхода, определяемого исходя из фактической ставки, но в пределах ставок, зафиксированных в п. 1.2 ст. 269 НК РФ.

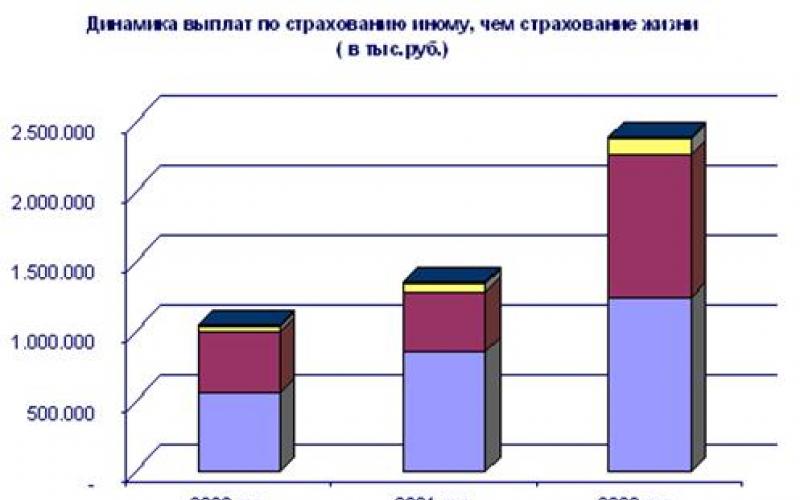

Вот как выглядят эти ставки по рублевым займам:

- за период с 1 января по 31 декабря 2015 года - от 0 до 180% ключевой ставки ЦБ РФ;

- после 1 января 2016 года - от 75 до 125% ключевой ставки ЦБ РФ.

По займам в валюте действуют ставки, определяемые исходя из ставок EURIBOR, SHIBOR, LIBOR на условиях, зафиксированных в подп. 2-6 п. 1.2 ст. 269 НК РФ.

Напомним, что с 19.09.2016 ключевая ставка равна 10,0% годовых.

Беспроцентный заем между взаимозависимыми лицами

Найдите ответы на свои вопросы по применению ст. 251 НК РФ в нашем материале «Ст. 251 НК РФ (2015): вопросы и ответы».

По мнению ведомства, на беспроцентные сделки не распространяет действие подп. 11 п. 1 ст. 251 НК РФ (речь идет о применении к ним условий по доходам, которые не включаются в базу по прибыли). По беспроцентным сделкам между ВЛ доходом организации-заимодавца будут те проценты, которые она могла бы получить, если бы сделка была «процентной». При этом проводится сопоставление с аналогичными сделками между юрлицами, не являющимися взаимозависимыми.

Вместо банковского кредита юрлицо может занять деньги у частного инвестора или другой компании. Обычно за пользование займом приходится платить кредитору проценты, а в случае с беспроцентной ссудой заемщик платит государству налог. Чтобы ссуда была выгодна обеим сторонам договора, рассчитывают, какой должен быть процент по договору займа между юридическими лицами.

Как составить договор займа между юридическими лицами

Соглашение между юрлицами составляют в письменной форме. В договоре указывают существенные условия — без них суд признает соглашение недействительным. Чтобы не рисковать, следует составлять договор в нотариальной конторе — нотариус проследит, чтобы документ был грамотным с точки зрения закона.

Занять можно не только деньги, но и товары, сырье, имущество. В этом случае стороны составляют перечень имущества и подробно расписывают его наименование, количество и особенности. Заемщик возвращает ровно то же, что занимал. Выплатить деньги вместо имущества нельзя — налоговая посчитает такую сделку куплей-продажей и обяжет кредитора заплатить подоходный налог.

Руководители компаний указывают в соглашении такие существенные условия:

- названия, юридические адреса и реквизиты организаций;

- что именно кредитор одалживает заемщику и в каком количестве;

- когда заемщик рассчитывается с кредитором и каким образом.

Нужно ли начислять заимодавцу проценты ежемесячно — стороны решают сами. Рассчитываться по долгу можно ежемесячно, ежеквартально, одним переводом в конце срока договора. Заемщик передает кредитору наличные, переводит деньги на расчетный счет или отправляет по банковским реквизитам.

Дополнительные условия в договоре займа между юрлицами

В договоре можно указать дополнительные условия, которые уточняют соглашение, например:

- какую ответственность несет заемщик или кредитор, если нарушает обязательства по договору;

- как быть в форс-мажорной ситуации, например если заемщик заболел и не может платить;

- как решать возможные споры, например на переговорах или в суде;

- можно ли продлевать соглашение и на каких условиях.

Кредитор может предложить целевой заем, чтобы убедиться, что заемщик тратит деньги на бизнес. В этом случае цель займа прописывают в договоре, и заемщик обязан потратить деньги на эту цель. Если заемщик тратит ссуду на что-то другое, кредитор вправе расторгнуть договор и потребовать досрочно вернуть долг.

Минимальная процентная ставка по договору займа между юрлицами в 2019 году

Юрлицо одалживает деньги под проценты или без них. Закон не ограничивает минимальный процент по договору займа между юридическими лицами. Банки предлагают предпринимателям деньги под 6-20% годовых, а частная организация устанавливает ставку по усмотрению.

Компания может дать деньги без процентов, например, если учредитель и заемщик — старые друзья. Но в этом случае заемщик платит в бюджет 21% годовых от суммы займа.

По закону компания, которая бесплатно пользуется деньгами, получает материальную выгоду — с нее нужно платить ежемесячный налог. Выгода составляет 5% от займа, а налог — 35% от выгоды.

Например, компания берет в долг 300 000 рублей на год, договор беспроцентный.

Материальная выгода равна 15 000 рублей, ежемесячный налог — 5250 рублей.

В течение года заемщик заплатит в бюджет 5250 * 12 = 63 000 рублей, это 21% от размера ссуды.

Под какую ставку следует выдавать займы юридическим лицам, чтобы не переплачивать

Чтобы не получать материальную выгоду и не платить 21% в бюджет, следует оформлять процентный договор займа с минимальной ставкой. Ставка, при которой материальной выгоды нет, составляет? от ставки рефинансирования. На январь 2019 она равна 7,75%, значит, деньги следует давать под 5,2% годовых или выше. При ссуде 300 000 рублей заемщик переплачивает 15 600 рублей — в четыре раза меньше, чем при беспроцентном договоре.

Если компания выдает деньги под процент, она получает доход. Компания декларирует доход и оплачивает налог на прибыль — до 20% в зависимости от налоговой формы.

Беспроцентная ссуда тоже облагается налогом — если юрлица взаимозависимы, а размер ссуды превышает 1 млрд рублей. Компании считаются взаимозависимыми, когда минимум 25% одной компании принадлежит другой. В этом случае кредитор платит налог на упущенную прибыль: мог вложить 1 млрд рублей и заработать, но отдал деньги в безвозмездное пользование.

Что важно знать о договоре займа между юрлицами

Компания имеет право выдать не больше четырех займов в течение года. Чтобы дать в долг пятый раз, нужно оформить лицензию на кредитную деятельность. Если этого не сделать — руководство компании попадает под уголовную ответственность по статье 172 УК.

Наличными можно выдавать не больше 100 000 рублей. Более крупные ссуды нужно проводить по расчетному счету или отправлять по банковским реквизитам. Если предприниматель хочет одолжить 200 000 рублей наличными и оформляет два договора по 100 000 рублей, рискует заплатить штраф. Сумма штрафа для юрлиц — до 50 000 рублей.

Займы свыше 600 000 стороны регистрируют в Федеральной службе по финансовому мониторингу. Для этого нужно зайти на сайт службы и заполнить форму. Если компания скрывает крупный заем, платит штраф. Юрлицо штрафуют на 200 000 рублей, гендиректора — на 20 000 рублей.

Деньги, которые предприниматель получает по договору займа между юридическими лицами, можно тратить только на бизнес. Например, предприниматель может погасить задолженность компании перед государством, но не собственный кредит. Если владелец бизнеса или гендиректор тратит заемные деньги на себя, рискует получить штрафы и пени или попасть под уголовную ответственность.

Что лучше выбрать: беспроцентный или процентный заем между юрлицами

Для заемщика выгоднее процентный заем с минимальной ставкой 5,2% — так он платит в четыре раза меньше, чем при беспроцентной ссуде. Кредитор, который дает в долг под проценты, платит налог на прибыль, но зарабатывает на самих процентах.

Дата публикации: 2017-11-29

Деньги могут работать на вас. Либо вы их вкладываете в собственное дело, либо отдаете в рост. Если вам ближе второй вариант, эта статья поможет разобраться с тем, как начисляются проценты по договору займа. Сразу оговоримся, что речь идет об оплате пользования деньгами, а не о пенях, которые выполняют функцию санкции за нарушение обязательства. Во всех остальных случаях договор займа будет являться процентным. Процент можно установить в договоре (расписке, выданной в подтверждение получения денежных средств). На сегодня в Гражданском кодексе РФ не конкретизируется, из чего исходить при назначении ставки. Но с 1 июня 2018 года

в статье 809 ГК РФ появятся разъяснения о том, что размер процентов может быть установлен: Если же в договоре не определить размер процентов и при этом заем не будет подпадать под указанные выше ситуации, когда заем выдан под ноль процентов, то ставка процента будет равняться ключевой ставке Банка России. При этом берется ставка, действующая на день уплаты заемщиком суммы долга или его соответствующей части. К договорам, заключенным после 1 июня 2018 года

, будут применяться ставки, действовавшие в соответствующие периоды. Разница в этих двух подходах заключается в следующем. По актуальным на сегодняшний день правилам, если проценты взыскиваются по ключевой ставке после наступления срока возврата займа, используется ставка, действующая на момент предъявления требования. Применяя будущие поправки, надо будет использовать ключевую ставку с учетом всех ее изменений в период займа. Такой порядок можно предусмотреть в договоре. Если же этого не сделать, то по умолчанию проценты должны уплачиваться ежемесячно до дня возврата займа включительно. Зачастую, когда в процентном договоре размер процента не указан, речь об их оплате заходит только тогда, когда наступает просрочка по возврату основного долга. Это нормально. Кроме того, законом предусмотрено, что при досрочном погашении долга также подлежат оплате проценты, начисленные на дату возврата займа. К договорам, которые будут заключены после 1 июня 2018 года

, будет применяться новая норма – пункт 5 статьи 809 ГК РФ. Внимание:

к более ранним договорам ниже изложенное правило не применимо. Теперь суд сможет уменьшать ставку процента, установленную в договоре займа, оформленном между гражданами либо между гражданином-заемщиком и юридическим лицом, не осуществляющим профессиональной деятельности по предоставлению потребительских займов. Суд сделает это, если признает, что ставка процента в два или более раза превышает обычно взимаемые в подобных случаях проценты и поэтому является чрезмерно обременительной для должника. Такие ростовщические проценты могут быть уменьшены до размера процентов, обычно взимаемых при сравнимых обстоятельствах. Что понимать под такими «обычно взимаемыми процентами» — пока неясно, ответ на этот вопрос должна дать судебная практика. Важно учитывать, что применительно к займу, полученному гражданином в организации, осуществляющей микрофинансирование, новое правило не действует. А жаль, ведь именно в этой сфере можно наблюдать наибольшие злоупотребления с накручиванием процентов. Напомним также, что наряду с понижением процентов за пользование займом заемщик по-прежнему сможет претендовать на снижение неустойки . Если у вас возникла необходимость взыскать задолженность по договору займа либо если такое требование предъявлено к вам, без квалифицированной помощи адвокатов по долгам не обойтись. Адвокат Владимир Чикин готов помочь, наиболее полно защитив ваши интересы. Пишите на или звоните по телефону + 7 499 390 76 96.

Рубрика:

Заем с процентами и без

Размер процента

Порядок оплаты процентов

Уменьшение договорных процентов