Вы можете узнать свое место в очереди, направив запрос через службу одного окна Департамента городского имущества Москвы. Ответ вам предоставят в письменном виде в течение 30 дней.

Сегодня государство уверенно работает над различными программами поддержки малоимущих слоев населения. В том числе не обходится без внимания обеспечение людей доступным жильем. Для этого существуют различные льготы и программы, одной из которых является так называемая социальная ипотека. Кто может на неё претендовать, каковы особенности получения такой ипотеки, и что потребуется от претендента, узнаем далее.

Что такое социальная ипотека?

Социальная ипотека - это одна из форм ипотечного кредитования, при которой часть денежной суммы выплачивает государство. Каковы особенности социальной ипотеки и насколько она выгодна? Попробуем ответить на эти вопросы:

- Главным преимуществом и наиболее привлекательным фактором социальной ипотеки является льготная стоимость квадратного метра жилья. То есть, получается, что одинаковое жилье, купленное по программе социальной либо стандартной ипотеки, будет стоить по-разному.

- Перед тем как одобрить кредитование, банк проверяет квартиру на “чистоту”, а также предоставляет страхование жизни заемщика и квартиры.

- Если вам удалось оформить социальную ипотеку, то теперь на вашей стороне еще один её плюс - это гарантии со стороны правительства и самого банка.

- Установленная вначале процентная ставка сохраняется на весь период кредитования.

- Льготная ипотека выдается под маленький процент. В различных банках он варьируется и начинается приблизительно от 9%.

- Люди могут выбирать период кредитования до 30 лет.

Обратите внимание, что в разных регионах форма данной поддержки бывает разной. Например, это может быть не просто приобретение жилья по низкой стоимости в кредит, но также компенсация определенной суммы от кредита на уже приобретенное жилье либо возмещение определенной части процентов по ипотеке.

Порядок получения и договор социальной ипотеки

Процедура получения ипотеки - непростой процесс. Если же мы говорим о социальной ипотеке, то здесь дела обстоят еще сложнее. Претенденту придется доказывать, что он действительно относится к малоимущей категории граждан и имеет право на получение данного вида кредитования. Этот процесс является поэтапным, и каждый этап подробно рассмотрим ниже:

- Первый и самый важный шаг - подача заявления на получение социальной ипотеки. Данное заявление, как правило, подают в администрацию города либо своему непосредственному начальству (зависит от того, к которой социальной группе вы принадлежите). Теперь вы находитесь в очереди за получением социальной ипотеки.

- Далее необходимо узнать нюансы данного кредитования. Это делается в банке, который сотрудничает по данной программе с государственными органами. Для начала выясняем, какой банк будет предоставлять вам кредит (сделать это можно в городской администрации), а после обращаемся в банк. Данный этап позволит вам узнать процентную ставку, особенности выплат, максимальные сроки и наиболее важный момент - пакет документов, необходимый для оформления.

- Когда, наконец, очередь доходит до вас, оформляется договор социальной ипотеки, и вы получаете заветную квартиру в ипотеку. Образец документа выглядит следующим образом:

Обратите внимание, что порядок получения ипотеки, представленный выше, может отличаться в вашем регионе. Также он может быть другим для отдельных категорий граждан. Учитывайте это заранее, чтобы действовать в соответствии с законом.

Документы для социальной ипотеки

В зависимости от того, к которой социальной группе вы принадлежите, пакет документов для вас может различаться. Однако существует некая документарная база, то есть набор документов, который вам потребуется наверняка. К нему относят:

- Заявление на получение социальной ипотеки. Следует отметить, данный документ представляет собой обычную заявку на получение кредита. Его бланк можно .

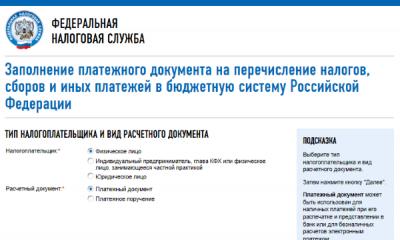

- Документ, подтверждающий постановку на налоговый учет.

- Справка с места работы, в которой содержится информация о доходе и стаже работы на текущий момент.

- Паспорта каждого из членов семьи (на детей младше 14 лет обычно требуют свидетельство о рождении).

- Справка из домовой книги по установленной форме.

- Правоустанавливающий документ на квартиру.

- Копия с трудовой книжки.

- Справка, подтверждающая состав семьи.

- Свидетельство, подтверждающее регистрацию права собственности на приобретенную недвижимость.

- Выписка из ЕГРП на приобретаемую жилплощадь.

- Реквизиты банковского счета.

Некоторые ситуации подразумевают, что жилье уже приобретено в ипотеку. То есть в данном случае в рамках социальной программы государство поможет оплатить часть имеющегося долга либо другим способ посодействовать в упрощении оплаты установленной суммы. О том, на какой способ поддержки вы можете претендовать, узнавайте у местных властей.

Кто может претендовать на социальную ипотеку?

Далеко не все категории граждан могут претендовать на получение социальной ипотеки. Это важный аспект, поскольку для начала вам следует выяснить, имеете ли вы в соответствии с современным законодательством право на данный тип кредитования или нет. Рассмотрим несколько условий, которым необходимо соответствовать для получения данного типа кредитования:

- У претендента отсутствует собственное жилье. Как правило, такие люди живут либо в коммунальной квартире, либо в общежитии, а иногда - снимают жилье.

- Люди проживают в стесненных условиях, которыми является расчет менее 14 квадратных метров на каждого члена семьи.

- Существует особый набор требований, которые выдвигает банк. Здесь могут учитываться гражданство, срок трудового стажа, прописка и т.д. Узнавать этот набор требований необходимо непосредственно в банке, с которым сотрудничает государство в рамках программы.

Это основные требования к претендентам, но отмечаются также и дополнительные, которые представлены отдельно для каждой социальной категории граждан.

Виды социальных ипотек

Социальная ипотека для молодой семьи

Каким условиям должна соответствовать молодая семья, чтобы претендовать на неё?

- У семьи должно быть достаточно денежных средств, чтобы погасить ипотечный кредит либо оплатить часть квартиры, не оплаченной государством. Как правило, это значит, что доход должен как минимум в 2 раза превышать сумму взноса по ипотечному кредиту.

- На момент оформления ипотеки возраст каждого из супругов не должен превысить 30 лет.

- Необходимо, чтобы органы местного самоуправления подтвердили, что семья действительно нуждается в улучшении жилищных условий. По результатам данного подтверждения должна выдаваться специальная справка, которая впоследствии потребуется для пакета документов.

Не забывайте также об особых требованиях, которые могут предъявляться банком.

Социальная ипотека для бюджетников

Бюджетники, как правило, это сотрудники государственных учреждений. В большинстве случаев они получают достаточно низкую зарплату и в связи с этим имеют право претендовать на льготные условия по ипотеке. Кого именно относят к категории бюджетников?

- учителя;

- молодые ученые;

- доктора;

- служащие военной сферы.

Бюджетники могут претендовать на такие формы социальной поддержки, как льготная ипотека; приобретение жилья по себестоимости; частичное возмещение от цены недвижимости из бюджетных средств.

Социальная ипотека для врачей

Врачи как сотрудники бюджетных организаций могут претендовать на получение льготного ипотечного кредитования. Однако для этого им необходимо соответствовать ряду условий:

- Иметь как среднее специальное, так и высшее образование в сфере медицины. Но обязательным условием является то, что он должен быть дипломированным специалистом в данной сфере.

- Для того чтоб приступать к оформлению ипотеки, специалист должен проработать в сфере медицины не менее 1 года. В отдельных регионах эта планка ниже: где-то - квартал, а где-то - полгода.

- Максимальный возраст участников программы не может превышать 35 лет (в отдельных регионах эта планка достигает 40 лет).

- В будущем медик должен посвятить себя работе в медицине в данном регионе не меньше чем на 5 лет.

Также важным условием является проживание в стесненных условиях либо на съемной квартире.

Социальная ипотека для учителей

Учителя как бюджетники могут претендовать на социальную ипотеку лишь при соответствии следующим условиям:

- Возраст претендента не может превышать 35 лет.

- Необходимо, чтобы у учителя в собственности не было никакой недвижимости.

- У специалиста должно быть российское гражданство.

- Учитель обязан постоянно проживать на территории региона, где он работает, а также иметь непосредственный стаж работы от 1 года.

- Заемщик должен быть платежеспособным. Это условие означает, что сумма ежемесячного взноса не должна превышать 45% от зарплаты.

- Желательно иметь хорошую “рабочую историю”. Это можно подтвердить рекомендательными письмами с места работы, положительными характеристиками, отсутствием выговоров и иных санкций, наложенных со стороны начальства.

При отборе кандидатов первостепенную поддержку получают работники сельской местности и учителя, которые переехали из города в село или деревню. Также преимущество находится на стороне тех, у кого есть малолетние дети.

Социальная ипотека для очередников

Очередниками признаются те лица, которые подали заявления на получение социальной ипотеки и ожидают собственной очереди. Для того чтобы встать в очередь, необходимо соответствовать условиям, обозначенным в предоставленных выше разделах. Отметим, что сроки получения ипотеки зависят не только от того, насколько рано вы встали в эту очередь. Также внимание обращают на такие факторы:

- условия проживания, имеющиеся на данный момент;

- наличие малолетних детей;

- принадлежность к бюджетной категории (либо другой льготной категории);

- наличие достаточного для оплаты ипотеки дохода.

Видео: Социальная ипотека - возможности заемщика

Важно помнить, что социальная ипотека - это не только груз обязанностей от уплаты долга, но и масса возможностей, которые предоставляет государство. О них расскажет специалист в видео:

Обратите внимание, что в некоторых случаях требуется делать первый взнос по ипотеке, и нередко он составляет приличную сумму. Однако льготная ипотека предполагает небольшой первый взнос, который начинается от 10%.

29.06.2017 7104 0Здравствуйте. В это статье мы расскажем про такой банковский продукт, как социальная ипотека.

Сегодня вы узнаете:

- Кто может получить ипотеку в рамках данного продукта;

- Как оформляется социальный заем;

- Кто поможет грамотно оформить сделку.

Что такое социальная ипотека

Приобрести жилье за счет собственных средств может далеко не каждый желающий. В такой ситуации только один выход – это обратиться в финансовое учреждение за помощью и оформить ипотечный заем. Однако мало кто знает, что помимо привычного всем ипотечного договора существует социальный продукт.

Но чем отличается обычная ипотека от социальной? На самом деле все очень просто. Обычный кредит для покупки недвижимости предоставляется клиенту на общих условиях. При этом заемщик может рассчитывать только на собственные силы, поскольку вносить оплату будет за счет собственных средств.

Что касается социальной ипотеки, то выплачивать долг заемщику поможет государство. Однако, воспользоваться такой программой могут не все желающие. Согласно закону, получить льготную ипотеку могут исключительно незащищенные слои населения со средними или низкими доходами.

– это государственная программа, основная цель которой заключается в улучшении жилищных условий незащищенных слоев населения. В рамках данной программы государство может погасить до 70% от суммы кредитного долга заемщика. Условия предоставления льготного кредита рассматриваются для каждого клиента в индивидуальном порядке.

Сегодня в банках действуют несколько :

- Молодым специалистам;

- Молодым семьям.

Виды социальной ипотеки

Как уже было отмечено, получить привлекательный банковский продукт на улучшение жилищных условий могут далеко не все желающие. Данная программа предусмотрена для конкретных граждан, которые нуждаются в дополнительной поддержке со стороны государства. Рассмотрим более подробно все виды государственной социальной ипотеки.

Молодым семьям

Прежде чем молодой семье обращаться за помощью, стоит учесть самое главное требование. Получить льготы могут только семьи, в которых возраст супругов не превышает 35 лет на момент получения кредита .

Если данное требование выполнено, то молодая семья может получить льготную сумму в размере 30% от суммы приобретаемой недвижимости. Данный процент актуален для молодых семей без детей. Семьям с ребенком государство выделяет денежные средства в размере 35% от стоимости приобретаемой квартиры.

Денежные средства на руки семья не получает. Все что можно получить – это специальный сертификат. Именно этот документ предоставляется финансовой компанией при оформлении льготного продукта для приобретения собственной недвижимости.

Стоит отметить, что если молодая семья оформила льготный кредит, получила поддержку со стороны государства в размере 30% и в течение срока действия договора родился малыш, то можно рассчитывать на доплату в размере 5% для погашения долга. Государство максимально готово помочь таким гражданам.

Согласно программе, молодые сами решают, на что потратят полученный деньги:

- Как первоначальный взнос по договору;

- В счет погашения общей задолженности;

- Для оплаты заключительных взносов по ипотечному займу.

Помощь военным

У военнослужащих жилищная проблема является основной. Чтобы решить эту проблему государство в 2004 году разработало специальный льготный продукт, который помогает купить жилье максимально выгодно.

Суть данной программы заключается в том, что военному открывается специальный счет, куда ежемесячно будет поступать фиксированная сумма.

Воспользоваться средствами для оформления льготного кредита можно только спустя 3 года военной службы. Также стоит отметить, что максимальная сумма накоплений не может превышать 2 400 000 рублей.

Накопленные средства можно использовать в качестве первоначального взноса или для оплаты уже имеющегося ипотечного долга.

Поддержка малоимущим

Как уже было сказано, не все могут приобрести имущество за собственные сбережения. При этом, если большая часть граждан может со временем, некоторые не имеют такой возможности. Именно такие граждане называются малоимущими.

Только получить помощь такой категории заемщиков не так просто, как может показаться на первый взгляд. Первое, что потребуется сделать – это подготовить большой пакет документов и доказать свою несостоятельность.

Как получить социальную ипотеку

Социальная ипотека – это льготный продукт, созданный для отдельной категории граждан, для решения жилищного вопроса. Для многих может показаться, что получить кредит на привлекательных условиях просто. На самом деле все не так просто, как кажется на первый взгляд.

Необходимо принимать во внимание, что для каждого региона свой порядок получения льгот для решения жилищного вопроса. При этом мало просто узнать условия и подготовить необходимые документы.

Гражданин, который нуждается в государственной помощи должен встать в очередь на улучшение жилищных условий.

Решение о предоставлении льгот принимают органы исполнительной власти. Именно они решают кто больше нуждается в субсидии и передают необходимые сведения по конкретной семье в Росстрой. Как только это случится, семья может получить специальное свидетельство.

Денежные средства нуждающиеся на руки, конечно, не получают. Материальная помощь перечисляется в банк, который является партнером федеральной программы.

Полученные средства можно направить в счет оплаты первоначального взноса или оплатить большую часть ипотечного долга. Стоит отметить, что в рамках программы можно приобрести как квартиру, так и запросить средства для строительства собственного дома.

Что касается документов, то перечень отличается от требований по обычному ипотечному продукту.

Для оформления потребуется:

- Личный паспорт;

- Копия трудовой книжки, заверенная работодателем;

- Справка о размере заработной платы;

- Свидетельство о заключении брака;

- Сертификат на социальную помощь;

- Заявление на получение льготного займа.

При необходимости банк может запросить дополнительные документы, без которых оформление сделки невозможно.

Социальная ипотека молодым семьям

Не секрет, что сложнее всего купить собственную квартиру именно молодым гражданам, которые только создают семью. Именно поэтому государство пытается поддержать таких граждан и предоставить хорошие условия для проживания.

Чтобы стать участниками программы, молодым потребуется встать на очередь. Для этого потребуется заполнить заявление утвержденной формы и предоставить его органам местной власти. Помимо заявления, потребуется приложить необходимые документы.

В 2017 году вступить в программу могут те супруги, чей возраст не превышает 35 лет. Если есть дети, данное условие не является обязательным.

Рассчитывать на поддержку со стороны государства могут те семьи, которые проживают:

- Не в собственной квартире, а съемной;

- В коммунальной квартире с больным человеком;

- В квартире, где норма площади на одного человека намного меньше установленного стандарта.

Если вы хотите получить социальный кредит на привлекательных условиях, то стоит оформлять квартиру через специальное Агентство по ипотечному кредитованию.

Оформление ипотечного займа осуществляется в нем на самых привлекательных условиях. Многодетным семьям АИЖК готова предоставить средства в долг максимально быстро, по упрощенной программе.

Можно, конечно, обратиться в финансовую компанию, поскольку они также активно выдают льготные займы данной категории граждан. Вот только процентные ставки в банках будут немного выше.

К своим клиентам все финансовые учреждения предъявляют минимальные требования:

- Наличие постоянного источника дохода, который заемщик сможет подтвердить документально;

- Наличие постоянной регистрации в регионе обращения не менее 6 месяцев.

Что касается доходов семьи, то получить средства в долг для приобретения собственной квартиры смогут те семьи, у которых ежемесячный платеж по ипотечному кредиту не будет превышать 50% от общего заработка. К сожалению, если расходы будут составлять более половины всего бюджета, молодая семья может не справиться с кредитными обязательствами.

Оформляется финансовый продукт очень просто. Как только семья получает сертификат государственной поддержки, необходимо найти кредитора и предоставить пакет документов.

После того как все необходимые документы будут предоставлены, нужно дождаться проверки и подписать кредитный договор при получении положительного ответа со стороны финансовой компании.

Далее, останется получить свидетельство о праве собственности на квартиру и исправно вносить оплату по кредитному договору. На практике вся процедура оформления длится от 1 до 3 месяцев. Сроки во многом зависят от кредитной компании и сложности оформляемой сделки.

Социальная ипотека военным

Стоит отметить, что оформить льготный продукт могут не только военные, но и сотрудники силовых структур, таких как МЧС, ФСБ и МВД. Процедура получения состоит из нескольких основных этапов.

Шаг 1. Регистрация в накопительной системе.

Приобрести собственную квартиру с учетом государственных льгот смогут только те военные, которые откроют накопительный счет. Автоматически такие счета открываются только военнослужащим, которые получают офицерское звание или те, кто направляет рапорт своему начальству при заключении контракта на несение службы.

Только спустя 3 года после открытия счета, можно приобрести собственную квартиру с государственной поддержкой.

Стоит отметить, что снять средства и использовать их по своему усмотрению, военные могут спустя 20 лет после открытия счета. До указанного срока накопления можно использовать исключительно для приобретения собственной недвижимости или оплаты ипотечного долга.

Шаг 2. Выбор имущества.

В рамках программы можно приобрести как квартиру на этапе строительства, так и готовую на вторичном рынке. Какой объект недвижимости выбрать, каждый решает самостоятельно. Главное, чтобы сделку на покупку выбранной квартиры одобрил банк.

В большинстве случаев кредитор отказывает, если:

- Приобретаемое имущество находится за пределами РФ;

- В квартире отсутствуют удобства: санузел и водоснабжение;

- Если объект льготной ипотеки находится в аварийном состоянии.

Шаг 3. Выбор кредитора.

Стоит учитывать, что не все финансовые компании готовы работать с льготным продуктом. Поэтому потребуется найти кредитора, который согласится предоставить средства в долг по выгодной программе. Сегодня порядка 70 банков сотрудничают с военными и предлагают оформить социальную ипотеку.

Не стоит думать, что во всех банках одинаковый процент по кредитному договору. Каждый банк предлагает свои условия.

Поэтому стоит выделить несколько крупных учреждений и проанализировать предложения. Поскольку продукт выдается на длительный срок, даже небольшая разница в проценте может существенно сказаться на общей переплате по договору.

Отдельное внимание стоит уделить тем банкам, которые работают по программе АИЖК. Выбор банка, который подходит именно ему – это право каждого военнослужащего.

Шаг 4. Предоставление документов.

В каждом банке свой перечень необходимых документов.

Как правило, необходимо предоставить:

- Паспорт;

- Военный билет;

- Документы на приобретаемую недвижимость;

- Заявление на получение льготного продукта.

При необходимости персональный менеджер подскажет какие документы потребуются для оформления социального договора.

Шаг 5. Подписание кредитного соглашения.

Как только положительное решение со стороны финансовой компании будет получено, можно подписывать все документы. После перечисления денежных средств в счет оплаты недвижимости заемщик может получить свидетельство о праве собственности.

Вот только расслабляться не стоит. Конечно, вносить оплату по ипотечному договору будет не военный, а государство.

За это военный должен исполнять свои прямые обязанности. Министерство обороны оплачивает социальную ипотеку только за тех, что несет службу. Если военный решит уволиться, то выплачивать остаток задолженности придется за счет собственных средств.

Оформить социальную ипотеку военный может в:

- Сберегательном банке;

- Газпромбанке;

- ВТБ24.

Перечисленные кредиторы активно работают по льготному продукту и предлагают выгодные условия для ее оформления.

Социальная ипотека для бюджетников

Не стоит забывать и про бюджетников. Эта категория граждан также может воспользоваться поддержкой со стороны государства и приобрести квартиру на льготных условиях.

Это отличный продукт для врачей, учителей или государственных служащих. Исследование показало, что этим гражданам необходимо копить 25 лет, чтобы приобрести собственное жилье. Поскольку не все могут ждать, следует воспользоваться выгодной поддержкой со стороны государства.

Воспользоваться льготной программой могут те, кто работает в бюджетной сфере более 1 года. Прежде чем обращаться в банк за помощью, потребуется заполнить бланк заявления и обратиться к органам местной власти.

Именно они внимательно изучают ваши условия проживания и принимают решение: выделить поддержку со стороны государства или отказать в помощи.

Стоит отметить, что именно эта категория граждан может получить выгодный продукт с процентной ставкой от 7 до 10% в год. Всем нуждающимся государство готово предоставить единовременную субсидию в размере 35% от стоимости приобретаемой недвижимости.

Чтобы получить заем, потребуется:

- Получить субсидию;

- Выбрать финансовую компанию;

- Предоставить документы;

- Пройти проверку;

- Согласиться с условиями кредитного договора;

- Стать владельцем собственнойквартиры.

Кто может помочь в оформлении социальной ипотеки

К сожалению, многие нуждающиеся не могут воспользоваться выгодным предложением только по причине того, что не знают, как правильно оформить выгодный продукт.

Если некоторые граждане не знают где дают социальный продукт, то другие не располагают временем для поиска компании и подготовки всей необходимой документации.

Помочь в решение этого сложного вопроса могут специальные брокеры.

Именно они могут:

- Сформировать расчет от всех компаний и подобрать выгодные решения:

- Сэкономить ваше время и нервы;

- Помочь подготовить все необходимые документы;

- Подобрать жилье, которое будет соответствовать требованиям финансовой компании;

- Предоставить качественную консультацию по сложным вопросам;

- Грамотно сопровождать во время всей процедуры оформления, как говорится, «под ключ».

Помимо того что ипотечные брокеры отлично разбираются в вопросах льготного ипотечного кредитования, они активно сотрудничают со всеми финансовыми компаниями, представленными в регионе обращения.

С одной стороны, безусловно, хорошо, что можно доверить решение такого сложного вопроса настоящим профессионалам. С другой стороны, за эти услуги и удобство придется хорошо заплатить.

У каждого брокера свои расценки:

- Некоторые взимают фиксированную плату после подписания кредитного договора;

- Многие посредники просят оплатить услуги сразу, независимо от того, будет предоставлен социальный кредит заемщику или банк откажет;

- Самый распространенный, это когда берется процент от суммы займа после подписания кредитного соглашения.

Что касается последнего способа оплаты, то брокеры просят от 0,5 до 1% от суммы сделки. На первый взгляд, очень маленький процент. Но если хорошо подумать, то плата весьма существенная.

Как взять ипотеку без первоначального взноса в банке, условия предоставления и порядок оформления

Социальный кредит – это специальный кредитный продукт, выдаваемый на покупку жилья. Целевая аудитория городской программы – очередники. То есть те, кто ожидает улучшения жилищных условий, и уровень платежеспособности которых не позволяет ни купить квартиру на рынке, ни воспользоваться коммерческим ипотечным кредитованием.

Кто имеет право на получение социального жилья:

согласно ст. 51 ЖК РФ, гражданин может претендовать на новое жилье, если еще не является нанимателем или одним из членов семьи нанимателя жилого помещения по договору социального найма

. «Это же касается и тех, кто уже имеет «соцквартиры» с общей площадью ниже учетной нормы на одного человека

, а также тех, у кого нет в собственности никакого жилья

, а если и имеется, то общий метрах ниже учетной нормы (менее 18 кв. м).

Положение о предоставлении государственных целевых долгосрочных кредитов на осуществление строительства или покупку жилья для граждан, которые, соответственно условиям, определенным Законопроектом «О жилищном фонде социального назначения», потеряли право находиться на социальном квартирном учете, было представлено Минстроем.

Согласно с условиями проекта социальное жилье должно являться единственным местом проживания или заемщики должны обладать правом на улучшение жилищных условий. Вторым важным требованием является то, что совокупный семейный доход в расчете на одного члена за последний год не должен превышать одновременно стоимость аренды жилья в этом населенном пункте и прожиточный минимум.

В проекте уточняется, что правом на получение социального кредита могут воспользоваться граждане, которые, согласно с условиями Жилищного кодекса, признаны нуждающимися в улучшении жилищных условий, в случае если их доходы больше уровня, необходимого для получения права на предоставление бесплатного социального жилья. Следует отметить, что сам механизм кредитования в данном случае довольно сложен. Кредитором является государственный банк. А сам социальный кредит состоит из двух этапов.

Первый – предоставление кредита застройщику для проведения строительства конкретного объекта социального жилья. Выдают социальный кредит в размере 70% от стоимости строительства согласно со сметой. В то же время эта стоимость строительства 1 кв. м не должна превышать средней стоимости строительства в регионе, которую ежеквартально утверждает Минстрой. По кредиту устанавливают процентную ставку, размер которой равен двукратной учетной ставке Центробанка. Если в договоре указана более высокая ставка, то разницу между ней и надлежащей ставкой оплачивает государство. Остальные 30% от стоимости строительства оплачивают застройщику напрямую из государственного бюджета.

Второй ступенью кредитования является предоставление социальной ипотеки непосредственно самому претенденту на социальное жилье. Выдает его тот же банк, но только после окончания строительства объекта социального жилья.

Социальная ипотека – это программа, которая помогает улучшить жилищные условия социально не защищенных граждан, молодым и малообеспеченным семьям, стоящим в очереди на жильё, с использованием ипотечного кредитования и государственной финансовой поддержки.

Существует несколько видов социальной ипотеки:

- дотирование процентной ставки по ипотечному кредиту

- предоставление субсидии на часть стоимости ипотечного жилья

- продажа государственного жилья в кредит по льготной цене

Решение о применении того или иного вида социальной ипотеки, принадлежит инициативе местных властей.

Для получения достоверной информации о социальной ипотеке в городе или районе , вам следует обращаться в органы власти, которые несут ответственность за жилищную политику города или района. Вам должны предоставить помощь, проконсультировать по условиям необходимым для получения социальной ипотеки, произвести предварительные расчеты, о будущем первоначальном взносе, а так же размере и срокам кредита, величине ежемесячных выплат по ипотечному кредиту и минимальному доходу заемщика, включая его семью.

Программой социальной ипотеки могут воспользоваться семьи, чей доход не достаточно высок. Таким семьям предоставляется рассрочка платежа до 30 лет. Существует возможность получить субсидии на ипотеку.При этом заемщик должен выплатить его до достижения пенсионного возраста. Но в случае если договором предусмотрен срок превышающий тот, который остался заемщику до выхода на пенсию, это не станет препятствием в предоставлении кредита. Достаточно только найти поручителя, который будет являться гарантом выплаты кредита после выхода заемщика на пенсию.

Как правило, в первую очередь, таким видом ипотеки могут воспользоваться очередники, то есть люди, признанные нуждающимися в улучшении жилищных условий, и пребывающие в этой очереди на эти улучшения. Социальная ипотека распространятся и на такие категории граждан, как молодежь, военные, молодые семьи и т.д.

Минимальный размер первоначального взноса 10% от стоимости приобретаемой недвижимости. Максимум – 70% от стоимости квартиры. Процентная ставка составляет 9,5% годовых в рублях, и 9% – в долларах.

При оформлении социального ипотечного кредита заемщику будет необходимо застраховать приобретаемую квартиру от рисков повреждения, а также застраховать жизнь и временные потери трудоспособности заемщика/созаемщика. Обе эти страховки должны продлеваться ежегодно на всем сроке обслуживания кредита. Ориентировочная стоимость страхования составляет до 1% в год от остатка основной суммы долга. Личному страхованию подлежат только заемщики, имеющие учтенный при рассмотрении банком доход.

Наиболее распространенной причиной отказа в предоставлении социального ипотечного кредита является несоответствие требованиям, предъявляемым к заемщикам, – стаж работы на последнем месте и предельный возраст.

Сумма социального кредита рассчитывается специальным методом, который предусматривает следующий алгоритм. От фактической стоимости объекта строительства отнимают сумму, которую уплатило застройщику государство, и к полученному результату додают сумму уплаченных застройщиком процентов за пользование кредитными ресурсами. Полученную сумму делят на объем строительства. Так вычисляют сумму кредита, которая выдается на 1 кв. м.

После высчитывают сумму кредита для конкретного заемщика, беря за основу норму 21 кв. м на каждого члена семьи и дополнительно 10,5 кв. м на семью. Исходя из этого семья, состоящая из двух человек, может получить социальный кредит на 52,5 «квадрата». Если же жилье меньше – то будет предоставлен кредит на меньшую сумму. В случае, когда площадь больше той, на которую предоставляется социальный кредит, то все, что «сверху», придется покупать за собственные деньги, но уже по рыночной цене.

Выдают социальный кредит в национальной валюте. В данном случае досрочное погашение кредита не приветствуется. Если заемщик захочет погасить досрочно, то ему нужно быть готовым выплатить и те 30%, которые внесены в строительство из государственного бюджета. А еще добавить сверху всей этой суммы, предоставленные государством финансовые средства, направленные на покрытие повышенных процентов по кредиту.

На первый взгляд все не так сложно, однако, этот сбор внушительной кучи бумаг отнимет массу времени. И уж само собой, не стоит все делать в последний момент, учтите, что госорганы, выдающие те или иные документы, могут потребовать от вас еще каких-нибудь справок, так что процесс затянется на несколько дней. Например, чтобы получить выписку из домовой книги, нужно для начала предъявить копию финансово-лицевого счета, а для тех, кто проживает в домах ЖСК это дополнительная проблема, так как бухгалтерия ЖСК, выдающая этот документ, зачастую работает пару-тройку часов в неделю.

Таким образом, покупка квартиры с помощью социального кредита складывается из трех слагаемых: государственные субсидии, непосредственно ипотечный кредит и личные денежные средства заемщика.