Довольно часто индивидуальные предприниматели сталкиваются с проблемой оформления кредитов для малого и среднего бизнеса. Все чаще банки отказывают либо прописывают невыполнимые условия для получения кредита. Поэтому некоторые предприниматели обращаются к потребительскому кредитованию.

Условия

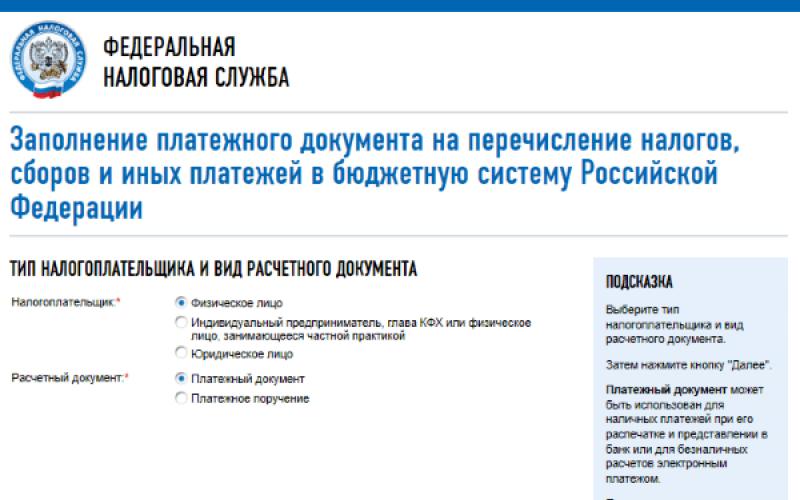

Потребительский кредит частный предприниматель сможет оформить только как физическое лицо. Для этого он должен представить документы, удостоверяющие личность, а также декларацию, в которой показан доход.

Такой кредит индивидуальный предприниматель может использовать на любые цели, банк не контролирует расходные операции.

Такие займы предоставляются под залог или поручительство, либо без ликвидного имущества. Все условия формируются индивидуально, только после изучения дохода предпринимателя, его КИ.

Оформление

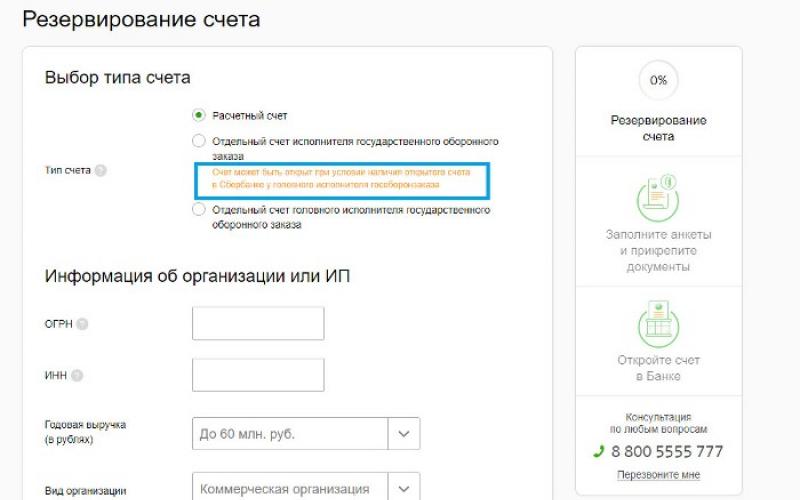

Оформление потребительского кредита индивидуальным предпринимателем происходит следующим образом:

- клиент получает консультацию и подает предварительно заявку (удаленно или в офисе) и ожидает результата из банка;

при положительном ответе, готовит необходимые документы и передает их кредитному сотруднику для изучения и формирования индивидуального предложения;

- знакомится с условиями кредитования, подписывает документы и получает деньги.

Деньги перечисляются на карту или счет индивидуального предпринимателя, который открыт в данном банке.

Какие банки дают кредит?

Индивидуальные предприниматели могут получить потребительский кредит как физические лица в некоторых банках РФ.

Ниже приведены актуальные предложения:

Сбербанк

В Сбербанке у ИП есть возможность получить потребительский кредит по любой программе:

- без залога – на 5 лет под ставку от 14,9% в сумме до 1 50 000 ;

- под поручительство – на 5 лет под ставку 13,9% в сумме 3 000 000 ;

- под залог недвижимости – на 10 лет под ставку 15,5% в сумме 10 000 000 .

Хотите узнать, на каких условиях и под какие проценты можно получить потребительский кредит для военнослужащих в Газпромбанке? В нашей , вы найдете много полезной информации о данном банке.

Если же вы ищите информацию о кредитах на потребительские нужды без справок и поручителей в Идея Банке, то вам необходимо прочесть .

Альфа Банк

Альфа Банк не предоставляет потребительские кредиты индивидуальным предпринимателям.

- кредитная линия – до 10 000 000 ;

- ставка – 13%;

- комиссия за предоставление – 1%.

Оформить такой заем сможет ИП в возрасте 22-60 лет. Обязательно необходимо поручительство.

Банк Открытие

Если потенциальный заемщик является предпринимателем или работником ИП, потребительский кредит в Банке Открытие ему не выдадут.

Для ИП и бизнеса банк предлагает специальные программы кредитования.

Россельхозбанк

Потребительский кредит предлагает Россельхозбанк своим клиентам, которые являются ИП. Займы выдаются на любые цели, сроком до 5 лет.

Комиссия за выдачу кредита не взимается. Предложение от банка действительно на протяжении 45 дней.

Промсвязьбанк

Потребительский кредит ИП в Промсвязьбанке не получит, но он может претендовать на специальный кредит для малого бизнеса, который выдается:

- гражданам РФ с регистрацией, и ИП которые зарегистрированы более 12 месяцев назад;

- клиентам в возрастном диапазоне – 30 – 60 лет;

- заемщикам без отрицательной кредитной истории.

УралСиб Банк

Получить потребительский кредит ИП в Уралсиб Банке не удастся. Для такой категории заемщиков потребительское кредитование недоступно.

Вместо этого клиенты могут воспользоваться одной из программ кредитования для малого бизнеса.

Данные кредиты целевые, они выдаются от 300 000 – 500 000 , ставка от 13,1%, период 1-3 года.

ВТБ 24

В ВТБ 24 предлагают для ИП (малого и среднего бизнеса) специальные целевые кредиты. Получить потребительский заем не получится.

Банк в обязательном порядке требует справку 2-НДФЛ с места работы и не предоставляет по таким программам кредиты ИП.

Потребительский кредит для ИП без справок и поручителей

Такой вид займа включает ссуды, которые предлагаются во многих торговых центрах, экспресс-кредитование, а также кредитные карты.

Для оформления таких займов достаточно предоставить паспорт и второй документ, удостоверяющий личность.

У ИП, как и любого другого физического лица, такая документация имеется. Поэтому получить кредит без справок и поручительства, не составит особого труда.

Но у таких кредитов есть огромный минус – высокая процентная ставка. Также стоит понимать, что без оценки платежеспособности клиента ни один банк не выдаст крупный кредит.

Без залога

Теоретически получить крупный потребительский кредит ИП без залога возможно. Но в таком случае у такого клиента должна быть безупречная кредитная история, он обязан доказать, что его бизнес процветает, приносит прибыль, и в будущем будет динамично развиваться.

В нынешних экономических условиях сделать это весьма сложно. Но даже если заемщику это удастся, банк, с большой вероятностью, со своей стороны будет настаивать на поручительстве.

Кроме этого, клиенту не стоит рассчитывать на лояльные условия, ставка будет максимальной, страхование станет обязательным требованием, период и сумму значительно сократят.

Документы

Для получения потребительского кредита индивидуальному предпринимателю необходимо принести в офис такие документы:

- паспорт гражданина РФ;

- второй документ, удостоверяющий личность (это может быть пенсионное или водительское удостоверение, заграничный паспорт или др.);

- декларация.

Банк может запрашивать и другую документацию, связанную с предпринимательской деятельностью.

Также клиент должен понимать, что при привлечении созаемщика или поручителя, необходим такой же пакет документации. Если в банк передается залог, клиент представляет документы по нему.

Процентные ставки

Ставки по потребительскому кредитованию частным предпринимателям устанавливаются индивидуально.

Клиенты обязаны предоставить в банк, документы, подтверждающие получение дохода с предпринимательской деятельности (если есть иные, которые могут быть подтверждены документально, банк их также берет во внимание при расчете максимальной суммы займа и формировании ставки).

Банк также запрашивает в бюро кредитных историй информацию о клиенте (как о физическом лице), таким образом, кредитное учреждение знакомиться с кредитным рейтингом потенциального заемщика и его платежеспособностью.

Только после анализа полученной информации, банк предоставляет клиенту индивидуальные ставки по кредитованию.

Максимальная и минимальная суммы

Максимальная сумма по потребительскому кредиту будет установлена банком после получения от клиента декларации, получения информации БКИ и собственной службы безопасности.

Базовые лимиты, которые прописаны банком, зависят от наличия поручительства, залога и могут составлять от 50 000 – 100 000 до 3 000 000 и более рублей.

Требования

Для получения потребительского кредита, индивидуальному предпринимателю, необходимо отвечать некоторым требованиям:

- гражданство РФ и регистрация;

- возрастные ограничения – от 21(24) до 55-70 лет (каждый банк указывает свои ограничения);

- положительная кредитная история;

- платежеспособность.

Отдельно банк может озвучить требования по предпринимательской деятельности, например: период ведения бизнеса – 1/2 — 1 год, получение дохода на протяжении всего периода деятельности, обороты на определенном уровне и др.

Также банк отдельно оговаривает требования касательно залога и поручительства (если таковые фигурируют в сделке).

Сроки

Обычно период кредитования составляет от 1/2 года до 5 лет. Некоторые банки могут предоставлять кредиты без поручительства или с ним до 7 лет.

Однако если в банк заемщик передает залог (например, недвижимость), то период кредитования может возрасти до 10 лет.

Выплаты

Выплаты по кредиту осуществляются ежемесячно, согласно графику платежей. Клиент его получает вместе с кредитным договором и иными документами по сделке. Заемщик имеет право досрочно закрыть кредит, штраф за это не предусмотрен.

Несвоевременное погашение задолженности приводит к начислению пени, размер которой прописан в кредитном договоре.

Погашать задолженность клиент может как наличными через кассу банка или другую стороннюю кредитно-финансовую организацию либо безналичным способом (со счета на ссудный счет, с карты на ссудный счет).

Преимущества и недостатки

Кредиты для индивидуальных предпринимателей во многих кризисных ситуациях становятся «спасательным кругом».

При помощи новых финансовых вливаний, предприниматели расширяют свой бизнес, пополняют оборотные средства, закрывают кассовые разрывы, модернизируют оборудование и др.

Но, как и любой другой банковский продукт, потребительский кредит для предпринимателей имеет как положительные, так и отрицательные стороны.

Плюсы кредитования ИП:

- возможность оперативного решения любых финансовых проблем;

- специальные программы кредитования с лояльными условиями;

- индивидуальный подход к каждому клиенту.

Из минусов можно выделить: высокая процентная ставка, длительная процедура оформления кредита, оценка платежеспособности.

Кредиты для ИП — специальные продукты, предлагаемые банками и кредитными организациями для индивидуальных предпринимателей. Размер ставок по этим кредитам неодинаков в разных банках. Более того, в одних банках целевые кредиты для ИП стоят дороже, скажем, потребительских кредитов. В других банках, наоборот, действуют специальные программы для предпринимателей, по которым можно взять кредит на более выгодных условиях.

При этом большинство банков требуют от заемщика предоставления залога. Залоговым обеспечением, как правило, являются:

- недвижимость;

- производственное или торговое оборудование;

- товары, находящиеся в обороте и прочее.

В среднем, максимальный размер кредита для ИП ограничивается 1-3 млн. рублей. Процентные ставки по таким займам варьируют в очень широких пределах от 18 до 30% годовых.

Нужно отметить, что большая часть специальных программ кредитования ИП рассчитана на предпринимателей, которые занимаются бизнесом не меньше 6 месяцев.

Но кредит для ИП более выгоден даже по сравнению с кредитами без залога (потребительскими займами) в следующем смысле. Выплаты за пользование кредитом для индивидуального предпринимателя можно отнести к статье расходов, которая является составной частью предпринимательской деятельности (за отчетный финансовый период). Как следствие, заемщик не несет двойных расходов по оплате налогов с доходов, получаемых от деятельности, а также по комиссионным выплатам, с учетом финансовых вливаний в развитие собственного бизнеса.

Стоит обратить внимание на то, что в банке (перед принятием решения по выдаче кредита) оценивают не только самого заемщика, но и его бизнес. Сотрудники банка могут выехать на место нахождения объекта (при его наличии) и проверить достоверность финансовой отчетности. Помимо этого, предпринимательская деятельность ИП подвергается тщательному изучению со стороны сотрудников банка.

Формы кредита для ИП

Российские банки предлагают различные программы предоставления кредитов для ИП. Особенно это касается представителей малого и среднего бизнеса.

По форме кредиты для ИП бывают:

1. Классические:

- на открытие бизнеса;

- на развитие бизнеса;

- на пополнение оборотных средств;

- экспресс-кредитование.

2. Открытие кредитной линии.

3. Предоставление гарантии со стороны банка.

4. Не кредитные формы займов:

- факторинг;

- лизинг.

Платежи по кредиту для ИП бывают двух видов:

- дифференцированные;

- аннуитетные.

Особенности кредитования ИП

Как уже отмечалось, кредит для ИП предоставляется только тем заемщикам, которые осуществляют свою предпринимательскую деятельность не менее полугода. Но некоторые российские банки более требовательны и готовы предоставить кредит только тем предпринимателям, чей бизнес существует не меньше 1 года.

Получение кредита возможно, в том числе, следующими способами:

1. Некоторые банки могут «не обратить внимания» на то, что ИП обратился за кредитом как физическое лицо. Обычно такие банки, руководствуясь своей внутренней политикой, выдают кредит для ИП на открытие (развитие) бизнеса, оформляя займ физическому лицу.

2. Банки и кредитные организации могут разграничивать:

- потребительское кредитование (кредиты для физических лиц);

- кредитование юридических лиц.

Основные требования банков

Перед тем как идти в банк за кредитом, ИП необходимо тщательно подготовиться. Первым делом нужно изучить условия кредитных программ, предоставляемых банками. Для повышения своих шансов на получение займа, предпринимателю не лишним будет заранее узнать, какие требования выбранный банк предъявляет к заемщику. Требования разных банков к заемщику могут отличаться, но мы приведем наиболее распространенные:

- возраст заемщика — 21-60 лет;

- наличие ИНН;

- свидетельство о государственной регистрации ИП;

- срок регистрации как субъекта бизнеса не менее 6-12 месяцев;

- наличие обеспечения по кредиту — ликвидное имущество или поручительство третьих лиц.

Для того чтобы с большей долей вероятности получить займ, очень желательно иметь хорошую кредитную историю и стабильный ежемесячный доход. Это может стать веским аргументом в пользу индивидуального предпринимателя в принятии банком решения по кредиту.

Суммы, сроки и проценты

Как говорилось выше, некоторые банки и кредитные организации предлагают специальные программы кредитования индивидуальных предпринимателей. Данные программы, как правило, сочетают особенности кредитов для юридических лиц и потребительских кредитов.

Документы для получения кредита предпринимателем обычно такие же, как и при оформлении потребительского кредита. Помимо этого обязательно индивидуальным предпринимателем предоставляется финансовая отчетность.

Сумма кредита для ИП без залога может составлять не более 300 тысяч рублей. В случае если индивидуальный предприниматель рассчитывает на более крупную сумму, ему придется предоставить банку залоговое обеспечение в качестве гарантии по погашению займа.

Для дальнейшего развития бизнеса можно воспользоваться и универсальными кредитами для индивидуальных предпринимателей и специальными кредитными программами. Схема погашения кредита может быть рассчитана с учетом особенностей предпринимательской деятельности ИП.

Кроме тела кредита, в стоимость кредита входит комиссия за его выдачу с процентами за использование кредитных средств.

Комиссия за выдачу кредита составляет в среднем 1-2%.

Вид кредита определяет величину процентной ставки. Самые дорогие кредиты беззалоговые. Процентные ставки по кредитам без залога могут достигать 25-30% годовых.

Вы можете сэкономить на процентной ставке по кредиту, найдя и воспользовавшись целевой кредитной программой, например:

- на приобретение оборудования (транспорта);

- на пополнение оборотного капитала.

Такие кредиты дешевле в среднем на 2-3%. Кредиты, обеспеченные залогом, выдаются под 20-25% годовых, а наличие у ИП поручителей по кредиту снизит процентную ставку приблизительно на 1-2%.

Основные недостатки кредитов для ИП

Главным недостатком кредита для ИП является его дороговизна. Кроме того, кредиты на крупные денежные суммы выдаются при наличии у заемщика огромного пакета документов. Эти документы обычно отражают финансовую и хозяйственную деятельность индивидуального предпринимателя. Получение крупного займа для предпринимателя зачастую связано с поиском поручителя и оформлением залога.

Проблемой может стать и оценка имущества, предоставляемая заемщиком банку. Большинство банков оценивает имущество ИП гораздо ниже его реальной рыночной стоимости. То же самое касается и стоимости товаров индивидуального предпринимателя. Связано это с тем, что товар в качестве залога выступает наименее надежной формой обеспечения.

Какие банки предоставляют кредиты для ИП?

Некоторые российские банки работают по специальным программам кредитования индивидуальных предпринимателей. Кредиты для индивидуальных предпринимателей предоставляют следующие крупные банки:

ВТБ 24

- максимальная сумма кредита — до 2 млн. рублей;

- максимальный срок кредита — до 5 лет;

- процентная ставка — от 22 до 27% годовых;

- требование: предоставление ИП своей финансовой отчетности;

- преимущество: небольшой пакет документов.

Банк Москвы (Программа «Экспресс кредит для индивидуальных предпринимателей»)

- максимальная сумма кредита — от 150 тысяч до 1 млн. рублей;

- максимальный срок кредита — до 5 лет.

Требования:

- залог движимого имущества (автомобиль, товар в обороте, оборудование и прочее);

- залог недвижимого имущества (коммерческая или жилая недвижимость);

- поручительство.

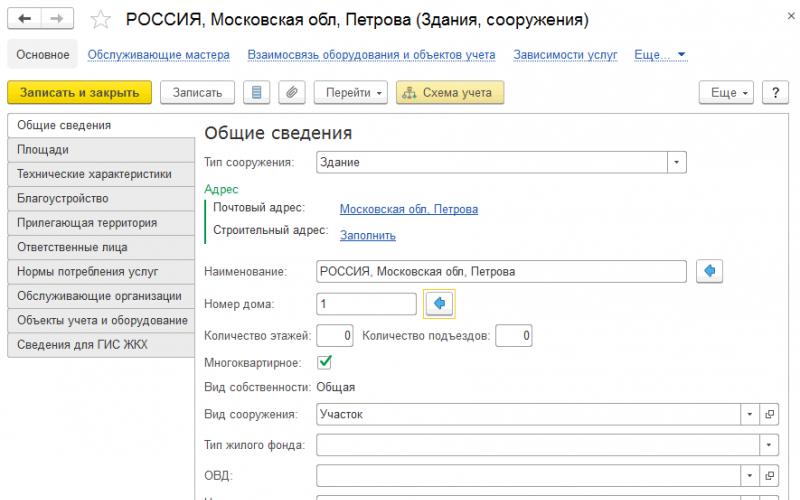

Сбербанк России

Кредитные программы:

- долгосрочный кредит;

- краткосрочный кредит;

- кредит без залога.

Условия и требования:

- срок кредитования — до 5 лет.

- ликвидное имущество заемщика;

- ликвидное имущество третьих лиц (или приобретаемое имущество).

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта сайт посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос - обращайтесь . Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК - 74999385226. СПБ - 78124673429. Регионы - 78003502369 доб. 257

И хотя экономика переживает не лучшие времена, но банки по-прежнему довольно охотно дают кредиты малому бизнесу . Основная задача предпринимателя в том, чтобы получить лучшие условия по займу. Вот 7 шагов, которые необходимо сделать ИП или юридическому лицу, чтобы получить кредит на развитие своего бизнеса .

Шаг 1

Решить, на какие нужды взять кредит

Взять кредит без залога и на любые цели ИП или юридическое лицо может практически в любом банке. Только ставки будут высокими, а условия получения займа довольно жесткими. Поэтому, планируя взять кредит на развитие бизнеса, предприниматель должен заранее решить, на какие цели он потратит полученные деньги. Указав, зачем нужны деньги, можно выбрать кредит с более низкой ставкой.

Считается, что есть хорошие и плохие основания для получения кредита.

К хорошим основаниям относятся: приобретение и модернизацию оборудования, строительство или покупка недвижимости, автомобиля. Банк может выставить условие, чтобы до 70% кредита пошло именно на такие капитальные вложения в основные фонды. В залог можно оформить приобретаемое как имущество или товар, так и покупаемые на кредитные средства сырье и полуфабрикаты для производства. В этих случаях ставка может быть ниже, чем у кредита на неопределенные цели.

Плохие основания – погашение других кредитов , текущие убытки или приобретение не профильных активов. В этих случаях к заемщикам для получения кредита предъявляются более жесткие условия.

Шаг 2

Определиться, сколько денег получить в кредит

ИП или юридическое лицо может взять кредит и на 150 тысяч рублей, и на 200 млн рублей в зависимости от цели. Чтобы у представителей малого бизнеса не возникло проблем при получении кредита , надо сразу решить, сколько просить. Считается, что многие предприниматели просят меньше, чем им требуется на самом деле. Недооценка нужной суммы может привести к проблемам из-за нехватки оборотных средств раньше, чем взятые в кредит деньги начнут приносить отдачу.

В тоже время не надо действовать по принципу «Проси больше – дадут меньше». Если предприниматель попробует взять в банке кредит на слишком большую сумму, то это может вызвать вопросы о надежности ИП или ООО .

Планируя получить кредит на развитие бизнеса , надо все взвесить, оценить бюджет, подкрепив свою заявку на кредит финансовым прогнозом (баланс прибыли/убытков, отчет о денежных потоках). Это позволит предпринимателю самому лучше просчитать свои действия в будущем, а кредитору, возможно, покажет, что ИП или ООО тщательно планирует свой бизнес.

Шаг 3

Проверить, соответствует ли ИП или ООО требования, которые банк предъявляет к заемщику

Выдавая кредит на развитие бизнеса, особенно без залога , банки , как правило, предъявляют особые требования к заемщикам. Поэтому предпринимателю важно знать, чего хотят кредиторы, и знать, что нужно, чтобы соответствовать этим ожиданиям.

Возраст. Одним из условий выдачи кредита может быть возраст заемщика. Например, от 23 до 60 лет.

Время в бизнесе. Некоторые кредиторы дают деньги и предоставляют лучшие условия кредитования тем бизнесменам, которые работают в бизнесе уже определенный срок. Для разных видом деятельности он может отличаться. Например, для розничной торговли – более 6 месяцев, для оптовой – уже не менее 18 месяцев, а производственных компаний – минимальный срок в бизнесе может составлять и 2 года.

Кредитная история. Хорошая кредитная история покажет кредитору, что предприниматель являетесь надежным заемщиком, что, несомненно, повысит шансы на получение кредита на выгодных условиях.

Отчет о потоке наличных средств. Главное, что надо знать, желая получить кредит на развитие бизнеса, это то, что банк может потребовать, и скорее всего потребует, предоставить бухгалтерскую отчетность о движение средств. Это может быть налоговая декларация, книги учета доходов и расходов, справки банков о суммарных ежемесячных оборотах и пр. Эти документы показывают возможность предпринимателя успешно выплатить кредит. Именно на основании их и будет, скорее всего, приниматься решение о выдаче кредита на развитие бизнеса.

Шаг 4

Найти кредитора

Поняв, для чего и сколько надо денег, предпринимателю пора выбирать кредитора. Это могут быть как банки, так и иные кредитные организации или даже частные инвесторы, которые готовы предоставить заем на развитие бизнеса под проценты .

Коммерческие банки : это лучший вариант для традиционных кредитов со стандартными условиями кредитования.

Небанковские кредитные организации : это кредитные организации, которые имеют право осуществлять отдельные банковские операции, которые устанавливает ЦБ.

Иные кредиторы : небольшие местные банки и другие кредиторы, которые заинтересованы в экономическом развитии определенного района или отрасли промышленности.

Частные инвесторы : ИП или ООО с плохой кредитной историей может попробовать взять частный займ под расписку. Этот способ получения денег становится все более популярным и у инвесторов , которые зарабатывают на процентах, так и у предпринимателей, которым срочно нужны деньги.

Шаг 5

Выбрать кредитную программу и обратиться в кредитную организацию

Перед обращением в банк важно изучить кредитных предложений различных организаций. Расчет приемлемых расходов по обслуживанию кредита, исходя из суммы и сроков погашения. Важны такие параметры, как процентная ставка и способ начисления процентов, наличие и величина дополнительных комиссий, штрафов и других платежей, возможность и порядок досрочного погашения, а также отсрочки кредита.

Некоторые банки предлагают ИП или юридическим лицам подавать заявку на получение кредита по интернету – онлайн. На сайтах многих кредитных организации имеются онлайн калькуляторы, которые помогут выбрать оптимальную ставку и срок кредитования.

Специалист банка назначит встречу, ознакомит со списком документов, необходимых для получения кредита, и ответит на ваши вопросы.

Шаг 6

Приготовить пакет документов для заявки на кредит

В каждом банке пакет документов на получение кредита для ИП и малого бизнеса различный, он может меняться также при разных видах кредитования. Но, как правило, такой пакет включает:

Заявление на кредит и анкета поручителей по форме банка;

Учредительные и регистрационные документы юридического лица/индивидуального предпринимателя

Финансовая отчетность

Документы по хозяйственной деятельности

Другие.

Полный список необходимых документов предпринимателю предоставят в кредитной организации, которую ИП или ООО выберет для получения займа.

Шаг 7

Подписать договор и ждать получения денег

Ожидать одобрения кредита ИП или малому бизнесу приходится, как правило, 3-5 дней с момента предоставления полного пакета документов.

Перед подписанием договора проверьте, все ли его условия соответствуют тем, что вы согласовали с банком предварительно. Внимательно прочитайте текст, отмеченный звездочкой или мелким шрифтом: банк может внести в договор свое право на изменение процентной ставки, сроков и других условий.

Средства банк может перечислить на расчетный счет юридического лица или индивидуального предпринимателя , а также на счет по вкладу физического лица – собственника бизнеса .

Таковы типичные

Не каждый банк готов предоставлять кредит частному заемщику, занятому в качестве индивидуального предпринимателя. Для получения необходимой суммы бизнесмену следует разобраться в особенностях оформления договора потребительского кредитования на физическое лицо.

Может ли ИП взять кредит как частный заемщик

Для большинства зарегистрированных в качестве индивидуальных предпринимателей бизнесменов такая деятельность является основной занятостью и местом работы, приносящим доход.

Обращаясь в банк как физическое лицо индивидуальный предприниматель может рассчитывать на получение необходимой суммы при соблюдении следующих условий:

- выбранная программа кредитования предусматривает возможность выдачи денежной суммы частным бизнесменам;

- у потенциального заемщика положительный опыт получения денежных сумм от банков и иных финансовых организаций;

- деятельность ведется продолжительное время - в своих требованиях к клиентам кредитные организации почти всегда указывают, что с момента регистрации ИП должно пройти 6, 12 или даже более месяцев.

Дополнительно некоторые банки ставят условие, согласно которому заемщик не может тратить полученные средства на коммерческие нужды, только на личные.

Кредит на ИП или на частное лицо - что лучше

Если частный бизнесмен выбирает между оформлением кредита на ИП или на физическое лицо, то стоит учитывать, что:

- получить по потребительскому кредиту сумму свыше 1 млн рублей можно будет только при обеспечении обязательств недвижимостью;

- процедура выдачи денежной суммы частному лицу проще и быстрее;

- для корпоративного кредитования в большинстве случаев требуется залог;

- ставки по потребительским займам выше, чем по предпринимательским;

- для коммерческого кредитования необходимо обязательно предоставлять полный пакет документов.

При этом не все банки выдают кредиты корпоративным клиентам, многие работают только по потребительскому направлению.

Варианты получения кредита

Взять в банке нужную сумму индивидуальный предприниматель как частный заемщик может:

- под обеспечение недвижимостью - на весь период кредитования собственность будет гарантом исполнения обязательств, а при нарушении сроков уплаты может быть реализована с целью погасить возникшую задолженность;

- без залога - обеспечение не требуется, достаточно лишь предоставления запрошенных документов.

В зависимости от условий конкретного банка получить запрошенные средства можно как без подтверждения занятости и дохода, так и с предоставлением полного пакета документов.

Лучше всего предоставить кредитной организации максимальное количество сведений - вероятность одобрения такого обращения выше. От качества и количества предоставленных документов зависит и процентная ставка - чем больше у банка сомнений в отношении потенциального заемщика, тем она выше.

Документы для оформления ИП потребительского кредита

В полный пакет документов, которые может предоставить частный бизнесмен для повышения вероятности получения положительного решения входит:

- паспорт - предоставляется обязательно, должен быть действующим на момент обращения;

- второй документ - это может быть СНИЛС, водительское удостоверения, заграничный паспорт и т.д.;

- свидетельство о регистрации в качестве ИП - подтверждает, что заемщик действительно занимается частной практикой и позволяет определить дату начала деятельности;

- ОГРНИП - документ, подтверждающий внесения данных о предпринимателе в единый реестр с присвоением уникального номера;

- декларация и иная финансовая отчетность - в зависимости от используемой системы налогообложения в инспекцию подается тот или иной комплект документов, при отсутствии прибыли или приостановлении деятельности в каком-либо периоде баланс будет нулевым;

- прочие сведения, подтверждающие финансовое положение - документы на собственность, справка о наличии вклада, договор о сдаче в наем дома или квартиры и т.д.

Банк имеет право как запросить предоставление дополнительных документов и сведений, так и проверить предоставленные данные.

Страхование потребительского кредита

Если частный бизнесмен обращается в банк за кредитом как физ. лицо, то страхование на случай ухода из жизни, потери здоровья или утраты работы оформляется только с его согласия. На вероятность одобрения отказ от заключения полиса не влияет. Банк может увеличить клиенту процентную ставку, если заемщик не станет заключать страховое соглашение. Но анализ актуальных кредитных программ финансовых организаций показал, что к потребительским займам это право не применяется.

Договор страхования на случай потери работы с частным лицом, занятым в качестве индивидуального предпринимателя, заключен быть не может - во всех компаниях этот случай является исключением. Если полис будет оформлен, то при прекращении деятельности частным бизнесменом страховая выплата выплачена не будет.

Если в качестве обеспечения предоставляется недвижимое имущество, то его страхование обязательно - этот момент закреплен на законодательном уровне. При этом большинство банков предлагают вместе с имущественным страхованием оформить и личное. Клиент может от него отказаться, но тогда размер процентной ставки по кредиту вероятнее всего будет увеличен. В среднем, без защиты жизни и здоровья он возрастает на 2–3 пункта.

Как увеличить вероятность на получения нужной суммы

Кредитная организация самостоятельно принимает решение о выдаче запрошенных средств. Но есть несколько способов, которые могут повлиять на итоговое заключение по заявке от заемщика, работающего как ИП:

- обратиться в банк, в котором заявитель обслуживается как корпоративный клиент - если у предпринимателя открыт расчетный счет, то кредитная организация сможет отследить обороты и оценить движения;

- предоставить максимальное количество документов - чем больше данных о заемщике будет у кредитора, тем выше вероятность одобрения заявки;

- при трудоустройстве по найму предоставить данные об основном работодателе - если ИП является дополнительной деятельностью, то при обращении в качестве наемного сотрудника шансов на выдачу будет больше.

Изначально лучше обратиться в тот банк, в котором уже был опыт кредитования - к повторным заявкам финансовые организации относятся лояльнее.

Банки, предлагающие кредиты ИП на частное лицо

Выгоднее всего оформлять кредит под залог недвижимости. В этом направлении оптимальные условия предлагает:

- - можно под ставку от 11,25% до 21%, обосновывать доход обязательно (принимаются косвенные подтверждения);

- - предлагает оформить до 10 млн рублей под ставку 13,5%–14%, ИП должно существовать не менее 2 лет;

- Абсолют Банк - до 15 млн рублей под 13,9%, оформить можно с 21 года.

Без личного страхования к ставке прибавится в Тинькофф банке и Промсвязьбанке к итоговой ставке прибавится 3 пункта, в Абсолют Банке - 4.

Если возможности или желания оставлять залог нет, то стоит обратиться в:

- - можно взять до 3 млн рублей под 13,5%;

- СКБ-Банк - предлагает до 1,3 млн рублей под ставку от 11,9% до 22,9%;

- - доступно к запросу до 750 тыс. рублей под 14,9%–46,2%.

Во всех указанных кредитных организациях подтверждение дохода обязательно, возможны альтернативные варианты обоснования финансового положения.

В и индивидуальные предприниматели кредитуются на персональных условиях после согласования.

© «Kreditka», при полном или частичном копировании материала ссылка на первоисточник обязательна.

Для того, чтобы начать свое дело, создать «с нуля» бизнес и развивать его, нужны первоначальные инвестиции. Размер вложений зависит от выбранного вида деятельности, и масштаба бизнеса, и может варьироваться от 1000 у.е. до нескольких миллионов у.е. Хорошо, если у начинающего предпринимателя есть собственный капитал, но, чаще всего, приходится думать, где взять кредит для ИП. Сложности начинаются тогда, когда предприниматель приходит в банк или другое финансовое учреждение без правильно оформленного бизнес-плана, без поручителей и отсутствии имущества, которое может стать залогом.

В периоды снижения деловой активности вероятность получения кредитов значительно увеличивается, т.к. банки стремятся привлекать дополнительных клиентов. При рассмотрении возможности выдачи кредита анализируются все риски и рассматриваются возможности получения заемщиком доходов, которые смогут покрыть ежемесячные выплаты. Учитываются текущие и планируемые доходы ИП, и перспективы отрасли.

Какие виды кредитов может взять ИП

Являясь одновременно физическим лицом и субъектом предпринимательской деятельности, ИП может оформить потребительский кредит или оформить заем на развитие бизнеса.

Классические виды кредитов для предпринимателей:

- кредиты на развитие бизнеса;

- кредитование для пополнения оборотных средств;

- экспресс — кредиты.

Одним из видов кредитования предпринимателей и юридических лиц является овердрафт. Такой вид займа предполагает пользование не только теми деньгами, которые имеются на расчетном счету компании, но и расходовать больше средств, чем есть на счету. Такая программа предоставляется тем клиентам, которые за определенный промежуток времени показали стабильное движение денег по счетам. Глубина овердрафта рассчитывается индивидуально. Но такой вид займа возможен только для тех ИП, которые уже работают не менее 10-12 месяцев.

А у начинающего предпринимателя, у которого еще нет ни расчетного счета, ни финансовых отчетов по доходам, могут возникнуть сложности в получении целевого кредита для начала бизнеса.

Как взять кредит ИП

Перед тем, как занять деньги для открытия бизнеса, проанализируйте стоимость кредита, условия его получения и возврата, репутацию заемщика. Не рекомендуется обращаться к неизвестным никому фирмам или частным лицам, ссужающим деньги. Зачастую черные рынки капиталов «крышуются» бандитскими группировками и при возникновении просрочки по кредиту у вас могут возникнуть серьезные неприятности. При заключении кредитных договоров с банками и другими финансовыми учреждениями, внимательно читайте документы (особенно в случаях обеспечения кредита залоговым имуществом).

Где можно взять кредит:

- в банке;

- в венчурном фонде (при наличии разработки новой технологии или нового уникального продукта);

- в кредитных организациях и союзах;

- взять частные ссуды (друзья, знакомые) под проценты.

Как взять кредит начинающему ИП:

- Рассчитать детальный бизнес-план. Это поможет не только вести переговоры с отделами кредитования, но и самому предпринимателю избежать многих ошибок и минимизировать риски.

- Продумать возможность предложения предоставления своего имущества (автомобиль, недвижимость) под залог.

- Попробовать договориться о поручительстве с кем-то из друзей или знакомых.

- При необходимости покупки оборудования или помещения этот актив можно предложить финансовому учреждению в качестве залога.

Как взять кредит ИП, который уже работает:

- Подготовить пакет документов.

- Подать заявления в несколько банков.

Основные документы, которые требуют банки при оформлении кредитов ИП:

- анкета, заполненная в соответствии с требованиями банка;

- финансовая отчетность за последний квартал, или другой отчетный период;

- оборотная ведомость по расчетному счету (счетам);

- книга доходов и расходов;

- перечень объектов залогового обеспечения (если требуется залог);

- бизнес-план или схема бизнеса, с перспективами развития.

Портрет «идеального» предпринимателя, которому с большой вероятностью выдадут кредит:

- Наличие хорошей кредитной истории, без просроченных платежей, судебных исков и т.п. Отсутствие судимости.

- Сроки ведения коммерческой деятельности – не менее 12 месяцев.

- Своевременные и правильно оформленные финансовые отчеты.

- Наличие ликвидных активов, которые могут стать предметом залога (помещение, оборудование, транспортные средства, готовые товары).

- Информация о получении прибыли и перспективах развития бизнеса.

- Форма налогообложения, при которой налоговые отчисления платятся с прибыли.

Могут ли выдать ИП потребительский кредит

Такие кредиты выдаются физическим лицам при наличии стабильного дохода (например, высокой заработной платы). Но у начинающего предпринимателя нет такого дохода, поэтому банк может выдавать нецелевой кредит только под залог (автомобиля или недвижимости) или при наличии поручителя. При отсутствии залога или поручителя возникнут сложности получения кредита для ИП.

Отличия кредитования физических лиц и предпринимателей:

- кредитование физического лица имеет четкую цель и понятную стоимость, в бизнесе цели зачастую не такие конкретные;

- физическое лицо может подтвердить свои доходы путем предоставления справки с места работы, предприниматель же может только предполагать размер своей прибыли в будущих периодах.

Кредитование под развитие бизнеса имеет такие особенности:

- длительный срок пользования;

- схема погашения может быть дифференцирована с учетом особенностей конкретного вида деятельности (сезонности и пр.);

- обязательным является разработка профессионального бизнес-плана – с анализом рынка, организационным планом, подробным экономическим обоснованием.

Особенности кредитов для ИП

Чтобы взять кредит для ИП «с нуля», необходимо знать ключевые особенности такого кредитования:

- в стоимость пользования кредитом входит сумма займа (тело кредита), комиссия за его предоставление (в размере 1-2%) и проценты за использование;

- размер процентной ставки определяется в соответствии с видом займа, наличием залога и сроками возвращения средств (например, для беззалоговых кредитов процентная ставка может достигать 30% и более в год);

- чтобы снизить процентную ставку, необходимо четко обозначить цель кредита, обеспечить залог или найти поручителя – это поможет уменьшить ставку до 5%.

Какие нужны документы?

Узнайте как быстро собрать и в вашем городе. Если вы собираетесь стать предпринимателем, то обязательно подготовьтесь и сделайте все поэтапно.

Сложности и проблемы при получении кредита ИП

Будьте готовы к тому, что в большинстве банков потребуют целый ряд документов для предоставления кредита на развитие бизнеса. Четкая стратегия и экономические расчеты, а также наличие залога (например, автомобиля) с большой вероятностью помогут получить кредит.

Почему не дают кредит для ИП:

- Индивидуальный предприниматель, в отличие от юридического лица, может очень быстро прекратить свою деятельность.

- Чтобы проанализировать реальное положение дел у ИП, нужно будет провести сложный анализ документов.

- Для подтверждения своей платежеспособности предпринимателю необходимо предоставить финансовую отчетность не менее, чем за 6 месяцев (чаще всего за 12 месяцев).

Недостатки кредитов для предпринимателей:

- высокая стоимость кредита (большие проценты за использование средств);

- занижение стоимости залогового имущества (иногда в два раза ниже, чем его рыночная цена, стандартная оценка — до 70% от рыночной стоимости);

- занижение стоимости готовой продукции, которая выступает в качестве залога (т.к. считается наименее надежным и сложно реализуемым активом);

- длительный срок рассмотрения заявок на получение средств.

Проблемы, которые могут возникнуть при оформлении кредитов ИП

- если вы уже брали потребительский кредит в каком-либо банке и у вас возникли просрочки по платежам, то, скорее всего, вам откажут – и не только в этом банке, т.к. списки неплательщиков попадают в общую базу, которой пользуются все банки;

- если в той сфере, в который вы планируете начать работать, идет спад (например, как в строительстве), банк может отказать в кредитах для открытия бизнеса в данной сфере;

- при наличии кредитов в других банках (взятых на другие цели), сотрудники банка могут попросить вам предоставить программу рефинансирования по другим кредитам, чтобы удостовериться в том, что данный кредит пойдет на развитие бизнеса, а не покрытие других задолженностей;

- при наличии просроченных налоговых платежей, долгов по заработной плате наемным сотрудникам вам тоже могут отказать в кредите.

Советуем также прочитать: