Не все знают, что наследственная масса – это не только активы покойного (недвижимость, движимое имущество, ценные бумаги, дорогие ювелирные изделия), но и пассивы, включающие долги перед банками и прочими кредиторами.

Как поступить наследникам с непогашенной задолженностью усопшего? Всегда ли обязательства по ее уплате переходят по наследству? Рассмотрим правовой режим долгов наследодателя подробнее.

Закон о выплате кредита после смерти заемщика

Статьей 1175 ГК РФ предусмотрено следующее:

«после смерти наследодателя к наследникам переходит солидарная обязанность по оплате его долгов, в том числе и перед кредитными организациями. Исключение могут составить лишь долги, связанные с личностью покойного, к примеру, алиментные обязательства».

Что касается банковских долгов, то выводы судов в данной ситуации едины: этот вид задолженности не является связанным с личностью и подлежит переходу по наследству. Следовательно:

Наследники платят за долги по кредиту умершего человека

Порядок погашения долга

Учитывая сказанное, можно подытожить: долги умершего наследодателя должны платить те лица, которые получили по наследству его активы.

Статья 1175 ГК РФ регламентирует порядок уплаты наследниками долгов умершего. Так доля каждого зависит от размера приобретенного наследства. Таким образом, родственники покойного обязаны платить по его долгам не всегда, а лишь в случае принятия наследства в общепринятом порядке.

Если же свои активы наследодатель завещал иному лицу, то и обязанность по оплате его долгов переходит к наследнику не из числа кровных родственников.

Освобождаются близкие покойного от бремени его пассивов и в случае, если по каким-то причинам они не приняли наследство (отказались от его принятия).

Другой важный вопрос, связанный с недвижимостью — оформление аккредитива при ее покупке. Об условиях Сбербанка можно узнать

Платят ли поручители?

Правовое положение поручителя в случае смерти основного заемщика выглядит несколько иначе.

Статьей 267 ГК РФ регламентирована ответственность поручителей при смене основного заемщика. Согласно данной норме, если изменился основной заемщик по кредитной сделке, поручительство продолжается лишь в двух случаях:

- Когда поручитель соглашается оставаться таковым по отношению к новому должнику.

- Если договором поручительства предусмотрено, что оно продолжается и при изменении основного заемщика.

Под действие этой статьи попадает и ситуация, когда смена основного заемщика произошла по причине его смерти и перехода долговой нагрузки к наследникам (Пленум ВС РФ «О судебной практике по делам о наследовании»).

Если наследники не приняли наследство либо вовсе отсутствуют, таковое признается выморочным, т.е. его наследует муниципальное образование по месту открытия наследства. При таких обстоятельствах банку-кредитору надлежит обратиться в суд с иском к выморочному имуществу наследодателя.

Можно ли не платить за кредит после смерти заемщика поручителю?

Учитывая сказанное, поручитель не обязан выплачивать долг покойного получателя кредита, если:

- Он не согласен представлять поручительство за наследников должника;

- Договор не содержит условия о том, что поручительство предоставляется за любых новых заемщиков.

Если же поручитель соглашается ручаться за наследников усопшего, либо если договором предусмотрена его ответственность за новых заемщиков, поручительство продолжает действовать в установленных пределах.

Проценты

Как происходит начисление процентов по кредиту после смерти заемщика?

Банк исправно начисляет все установленные договором проценты на денежные средства, полученные в кредит. Как только выплаты по кредиту прекращаются, начисляются также пени и штрафы.

Многие наследники пытаются возразить: «свидетельство о наследстве получено только спустя несколько месяцев после смерти получателя кредита, с этого времени и переходит обязанность по уплате долга» .

Однако в статье 1152 ГК РФ сказано, что момент принятия наследства – не дата выдачи свидетельства, а дата его открытия, то есть день смерти наследодателя.

Таким образом, банк вправе требовать не только уплату срочного долга и процентов, но и всех образовавшихся просрочек, включая штрафы и пеню.

Можно ли как-то это оспорить?

Понятно, что добросовестных наследников, скорее всего, не устроит положение вещей, когда они наследуют не только долги, но и штрафы по ним. И выход есть! В силу ст. 333 ГК РФ, неустойки подлежат снижению, если таковые очевидно несоразмерны негативным последствиям просрочки.

В таком случае в суде следует упомянуть о том, что просрочка уплаты долга, произошедшая не по вине новых должников, а по причине смерти наследодателя, не принесла кредитному учреждению существенного ущерба, да и вообще не сказалась каким-либо образом на его финансовом положении.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Проводив усопшего, родные могут получить в наследство не только имущество, но и долги по кредитным договорам. Факт выплат задолженности приводит в замешательство граждан. Некоторые стараются отстоять свои права, чтобы не выполнять кредитные обязательства умершего, а кто-то не разбирается - и, не споря, оплачивает долги.

Расскажем, в каких ситуациях долг по кредиту прощается, а когда - нет, а также рассмотрим все нюансы, касательно этой непростой ситуации с задолженностью усопшего.

Кто обязан исполнять кредитные обязательства умершего человека, и в каких случаях платить кредитные долги не придется?

В соответствии со статьей 1175 ГК РФ, долговые обязательства могут быть переложены с умершего гражданина на его родственников и его непосредственных наследников.

Конечно же, их никто не будет заставлять выплачивать долги – в статье 418 ГК РФ предусмотрена возможность для родных и близких усопшего отказаться от выплаты задолженностей.

Таким образом, наследники могут не выплачивать долг, но - при определенных условиях.

Перечислим, когда кредитные долги умершего можно не выплачивать:

- При отказе от наследства. Если наследники откажутся от получения наследства, то данные обязательства автоматически с них будут сняты.

- При наступлении страхового случая. Если умерший заключал договор со страховой организацией, то есть надежда, что долг выплатит именно эта компания.

- При наличии поручителей . Долг должны будут выплатить поручители, а с наследников и родных это обязательство снимут.

В этих случаях банковские требования будет выполнять не наследник, а страховая. Или же долг будет автоматически списан.

Все страховые случаи должны быть прописаны в договоре, а если их нет, то следует опираться на закон. Например, таким случаем можно считать смерть при ЧС, автомобильной катастрофе и т.п.

Помните : несмотря на то, что человек умер, проценты по кредиту будут начисляться.

Потом родственникам сложно будет доказать, что они были не в курсе кредитных обязательств, придется выплачивать долг вместе с процентами.

Ипотечный долг умершего человека – кто будет погашать долг по ипотеке?

Ипотека, которую оформлял на себя усопший, может стать проблемой для его наследников и родственников. Не всегда при наличии страховки обязательства по выплате ипотечных долгов будут отменены.

В большинстве случаев, ипотечный долг выплачивают созаемщики, поручители или наследователи.

Рассмотрим, кто будет покрывать задолженность по ипотеке - и при каких обстоятельствах:

1. Страховая компания

Обязательства по ипотеке возьмет на себя страховая фирма только при наступлении страховых случаев.

Все условия должны быть прописаны в договоре, который ранее должен был подписать умерший гражданин с компанией. Если же в документе не указаны условия наступления страховых случаев, то задолженность автоматически перекладывается на людей, которые по закону будут обязаны платить долг.

|

При данных условиях, гражданин, обратившийся за помощью в фирму страхователя, получит отказ по выплатам долга.

Заметьте , что почти каждая 10 компания отвечает отказом на банковскую претензию по поводу погашения долгов по ипотечному кредиту.

Совет: Читайте внимательно страховой договор, прежде чем, обратиться в страховую!

Если страховая компания выплатит оставшуюся задолженность по ипотеке, то жилье перейдет в собственность наследников умершего гражданина – неважно, по закону или по завещанию.

2. Созаемщик

В случае, когда в договоре ипотечного кредитования прописан созаемщик (а обычно в его роли выступает родственник), то именно на него перекладываются все обязательства по поводу погашения оставшейся части кредита.

Как только созаемщик выполнит свои обязательства, ипотечное жилье перейдет в его собственность.

Конечно же , будет учитываться, какую часть выплатил умерший заемщик, имелось ли у него завещание, есть ли у него наследники по закону - и другие важные нюансы, которые могут переложить обязанность по договору с созаемщика на другое лицо.

3. Наследники

Наследники должны наследовать не только имущество, но и сам долг по ипотеке. Если страховая фирма отказала в выплате, то обязанность по погашению долгов будет ложиться на плечи наследников. Об этом гласит статья 1175 ГК РФ.

Заметьте, что размер долга не должен превышать стоимость имущества в целом, который наследник получает от усопшего родственника. Если разница большая, то оплачивать ипотеку не придется.

Совет: Если оплатить долг вы не можете, обратитесь в банк и сообщите об этом. Переговоры с банковской компанией могут закончиться изменением порядка оплаты, уменьшением размера выплат по ипотеке, что будет выгодно гражданину.

4. Поручители

Банковская организация может требовать от поручителей выплаты оставшегося кредита, но данное обязательство с них должно сниматься законом. Гражданский Кодекс РФ говорит о том, что все обязанности с поручителя будут автоматически сниматься после смерти заемщика.

Не всегда банки действуют по закону, и заставляют поручителей оплачивать кредит по ипотеке.

Стоит доказывать свои права через суд, если вы столкнулись с подобным.

Если у вас остались вопросы, задавайте их юристам на нашем сайте.

Порядок оплаты долгов и кредитов умершего человека – особенности оформления, документы

Почти всегда россияне, унаследовавшие долги, не знают, как их оплатить, или как доказать свои права.

Расскажем, каков порядок оплаты задолженностей и кредитов усопшего.

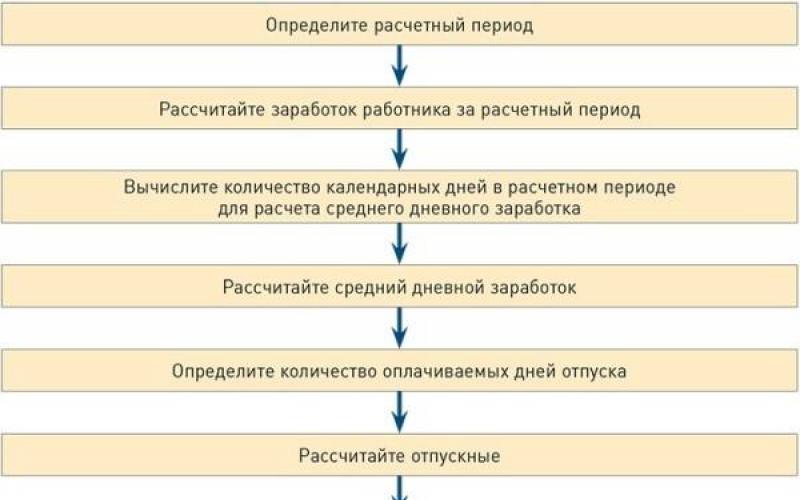

Он состоит из нескольких этапов:

Этап 1. Сбор документации, подтверждающей смерть гражданина

Обязательно нужно получить свидетельство о смерти.

Этап 2. Обращение к нотариусу

Он должен сообщить всем родственникам о том, было ли завещание у умершего человека, кто является наследником, что передается по наследству.

Этап 3. Вступление в наследство

Требуется решить, будете ли вы наследником или откажетесь от наследства, которое оставил вам умерший гражданин.

Этап 4. Оповещение банковской организации о том, что заемщик умер

Если вы узнали о том, что у усопшего есть неоплаченные кредиты, то обратитесь сразу же в банк.

Подайте документ, подтверждающие смерть, и узнайте, какой был заключен договор, на каких условиях он был подписан, будете ли вы как наследник оплачивать оставшуюся часть по кредиту.

Этап 5. Обращение в страховую организацию

В фирме следует узнать, является ли смерть – страховым случаем. Если является, то гражданин должен написать заявление с просьбой избавить его от обязательств по кредитному договору перед банковской компанией.

Если же не является, то лучше, чтобы вы получили письменный отказ на вашу просьбу.

Если вы считаете, что ваши права были нарушены, то обратитесь к адвокату или юристу.

Вместе с ним следует подготовить исковое заявление на страховую организацию, при этом приложение-отказ - обязательно.

Этап 7. Перезаключение договора на наследника

Обратитесь в банковскую организацию и попросите пересмотреть условия выплат кредита, если они вас не устраивают. Например, можно изменить размер выплат, период оплаты и многие другие нюансы.

Этап 8. Получение квитанции на оплату кредита на свое имя

Заявитель, который будет выплачивать долг по кредиту, может оплатить ее в любом банке, главное, чтобы квитанция была оформлена не на имя усопшего.

Порядок может быть изменен, например, потому что граждане обращаются сразу в банк, а не к нотариусу за наследством, либо сразу в суд, не дождавшись ответа от страховой.

Нужно ли будет платить неустойку по кредиту умершего человека, и можно ли снизить штрафные санкции банков?

Штрафы, проценты и неустойка могут быть начислены, если кредит не будет выплачиваться.

Конечно же, это может случиться и необоснованно. Граждане, на которых легла обязанность по выплате кредита, могут обратиться в банковскую организацию - и написать заявление-претензию.

В документе стоит прописать, по какому поводу вы обращаетесь, например:

- В случае отказа в выплате неустойки.

- По вопросу уменьшения штрафов.

Штрафы по кредитным выплатам будут начислять, согласно договору, который был заключен с умершим гражданином. Так, неустойка, штрафы и пени будут начислены в том размере, который прописан в договоре - либо в сумме, установленной законом.

Уменьшать неустойку, штрафы или отменить пени можно только через судебную инстанцию (ст.330 ГК РФ).

Обычно суд встает на сторону плательщика, и выплаты становятся ничтожными.

Срок исковой давности по кредитным обязательствам умершего – могут ли банки «простить» долги?

В соответствии со статьей 196 ГК РФ, если в течение 3 лет между банковской организацией и плательщиком, который исполняет кредитные обязательства вместо усопшего, нет никаких отношений, то договор можно считать аннулированным.

Срок исковой давности можно считать:

- С того момента, когда человек узнал о своих обязательствах перед банком.

- С того дня, когда кредитор обратился к наследнику долгов умершего.

На практике дела обстоят так, что применить данный срок в 3 года, не предоставляется возможным.

Объясним, почему - на примере:

Гражданка Елизова вступила в наследство и узнала, что у умершего имелся долг по кредиту. За защитой своих прав она обратилась в судебную инстанцию. С этого момента срок уже приостановился.

Потом она получила решение, отправила его в отделение ФССП.

Конечно же, суд рассматривал заявление не 3 года, поэтому исполнять обязательства по кредитному договору Елизовой все-таки придется.

Возможные санкции банков и кредитных организаций к наследникам кредитных долгов умершего человека

Очень важный вопрос для любого человека, кто неожиданно утратил родственника, активно пользовавшегося кредитными продуктами банков – в случае смерти заемщика кто выплачивает кредит? Это не самая простая тема для разговора, поскольку здесь есть масса нюансов, зависящих от конкретной жизненной ситуации. А кроме прочего в интернете размещена масса противоречивой информации по этому вопросу, и в итоге непонятно, у кого какие права, но самое главное, кто платит кредит в случае смерти заемщика.

Давайте разбираться.

Как думает обычный человек – смерть близкого человека связана не только с горем, но и с дележом имущества умершего. А как же долги?

Испокон веков в капиталистическом мире, человек после смерти оказывался не только богат, но и загружен долгами, которые никуда не исчезали после его смерти. Хотя по большому счету это абсурд! Должно быть так – нет человека, нет его долгов. Однако капиталисты хотят продолжать наживаться на человеке даже после его смерти.

Соответственно в современном обществе смерть родственника связана не только с дележом его имущества, но и с ответственностью семьи за его прижизненные обязательства.

А поможет вам узнать долги покойника .

На данный момент времени выплата кредита в случае смерти заемщика может лечь на:

- страховую компанию

- поручителя

- созаемщика

- наследника

Что говорит закон

Статья 1175 часть 1 ГК РФ обязывает наследников погашать долги родственников, в случае если они вступили в право наследования.

ВНИМАНИЕ! Если вы не претендуете на наследство покойника, то никаких вопросов к вам не будет, как со стороны банка, так и со стороны государства. Проще говоря, в таком случае, долги умершего родственника – это проблема банка, а не ваша (статья 1175 ГК РФ). Рекомендуем также быть в курсе своих обязательств, .

Но в тоже время она предполагает, что наследник не обязан отвечать по чужим долгам «своими» деньгами, он должен отвечать только в пределах полученного наследства . Грубо говоря, долги перед банком умершего покрываются только его имуществом, если его не хватает на покрытие или вовсе нет, то такой долг списывается банком, даже если наследник вступил в право наследования.

ПРИМЕР!

Родственник оставил в наследство автомобиль, стоимостью 300 000 рублей , а его долги перед банками составили 500 000 рублей . На основании закона наследник обязан погасить банку только 300 000 рублей , и не более того.

А еще закон предполагает соразмерную ответственность наследников по долгам родственника – он делится на количество долей наследства, в соответствие с их процентным соотношением.

Если у умершего было несколько кредитов в нескольких банках, а стоимость имущества больше суммы его долгов, то обязательства перед банками выполняются наследниками в соответствие с размерами долга в каждом кредитном учреждение. Если стоимости имущества не хватает, то они покрываются в порядке очереди, или равными частями во все банки, или по усмотрению наследника.

Кто платит кредит в случае смерти заемщика, если наследником выступает несовершеннолетнее лицо?

Если долг унаследовал несовершеннолетний, то за него будут расплачиваться опекуны , но опять же в пределах унаследованного имущества.

Во всех остальных случаях свои долги банк возвращает через суд и путем продажи имущества умершего заемщика (это происходит, если у должника не было совсем родственников; если родственники не захотели вступать в право наследования, но должник имел имущество; и так далее). Оставшаяся разница после погашения отходит государству или наследнику.

Ситуация с каждой ответственной стороной

Страховая компания

Вы, наверное, знаете, что все банки вынуждают заемщиков оформлять страхование жизни, которое не является обязательным? Так вот, смерть заемщика, это как раз тот случай, когда страховка пригодится.

Кстати, читайте статью – узнаете много интересного.

В отношении дела «поручитель – умерший заемщик» есть ряд интересных нюансов, которые вытекают из судебной практики:

- поручитель полностью отвечает за долги человека, за которого поручился, даже после смерти

- в случае кончины заемщика в первую очередь банк придет к нему, даже если у покойника есть наследники и они приняли наследство (хотя они тоже являются ответственной стороной)

- если наследники отказались от имущества, то за кредит после смерти заемщика отвечать будет только поручитель, больше никто

- в случае, если поручитель не отказывается от своих обязательств и намерен выплатить долг, то он имеет право претендовать на наследство умершего, даже если наследники намерены вступить в право наследования

- если поручитель полностью выплатил долг за умершего и наследники не принимали в этом участие, то к нему переходит право требования долга покойника с наследников, то есть он становится их кредитором

И, пожалуй, самое главное, если умер поручитель по кредиту, то никакие наследники за его поручительство ни перед кем отвечать не будут !

Созаемщик

Созаемщик – это практически тоже, что и поручитель, но далеко не одно и то же.

Какова его роль после смерти основного заемщика:

- созаемщик отвечает по кредиту, взятому вместе с основным заемщиком, только в пределах своей доли

- то есть он отвечает только за себя, за обязательства умершего он ответственность не несет, ее будут нести его наследники и прочие лица

- после смерти самого созаемщика, его долги переходят родственникам по наследству , и здесь начинает работать схема «наследник – умерший заемщик»

Наследник

Если кредит умершего заемщика не застрахован, если нет поручителей по его обязательствам, то в первую очередь кредиторы придут именно к наследнику. То есть получается в-третью очередь. Парадокс, но наследник не является самым первым ответственным лицом в случае смерти заемщика.

А если опираться на российское законодательство, то с наследником вообще ничего страшного не случится, если оказалось, что у покойника куча долгов:

- во-первых, уровень его ответственности ограничивается размером полученного наследства

- то есть никто не возьмет у наследника его кровные деньги, он будет отвечать перед банком имуществом умершего

- если стоимость имущества покойника не покрывает его долги, то оставшаяся часть просто списывается

- ну, и, во-вторых, у наследника есть еще несколько возможностей уйти от ответственности, но об этом ниже

Можно ли не выплачивать

Ну а теперь, как итог, ответ на самый главный вопрос, который мучает многих – можно ли не платить кредит родственникам после смерти заемщика?

Резюмируя все выше сказанное по поводу законодательства и жизненных случаев, получаем следующий результат:

- избежать долгов после смерти заемщика можно, если вы не приняли наследство

- если у покойника не было никакого имущества кроме долгов, но тогда в право наследования вступать нет смысла

- если кредит был застрахован в страховой компании

- если прошло более 6 месяцев после смерти заемщика, и банк не изъявил свои претензии, таким образом, вышел

Как видите не все так страшно, как могло бы быть. Мы все-таки живем не в Америке (аплоде капитализма), у нас с законами все попроще. Вариантов избежать уплаты долгов по кредиту после смерти заемщика существует огромная масса.

Последнее обновление Февраль 2019

При заключении кредитного договора мы всегда анализируем свои доходы и расходы, уровень платежеспособности и даже прогнозируем выход из форсмажорной ситуации — такой, как потеря работы, дополнительного дохода. Вместе с тем, большинство людей не задумываются о следующем: «если я умру — что будет с кредитом?» Рассмотрим варианты возможного развития событий, когда у внезапно умершего человека был кредит.

Если параллельно с кредитом была оформлена страховка

В настоящее время практически каждый банк предлагает (а иногда навязывает и заставляет) оформить страховку заемщика. Обычно страхуют свою ответственность по выплате кредита на случай потери работы, инвалидности и смерти. Следует отграничивать:

- страхование ответственности на случай невозможности выплачивать кредит ввиду смерти - в этом случае выплачивается страховое возмещение, равное сумме кредита,

- от простой страховки при наступлении смерти вообще - выплачивается страховая премия, которая может быть во много раз выше суммы кредита.

В случае, если банковская страховка имеется, понятно, кто будет платить кредит - страховая компания. Обычно выплата включает в себя стоимость тела кредита плюс проценты по нему, начисленные до дня, когда заемщик умер.

Следует заметить, что страховщики принимают решение о подтверждении страхового случая весьма неохотно. В любом случае, при наличии страховки (есть она или нет - этот вопрос необходимо незамедлительно выяснить после смерти заемщика), нужно как можно быстрее сообщить о факте смерти любым способом. В дальнейшем возможно два исхода:

- либо страховая компания оплатит займ,

- либо кредит перейдет с умершего человека на наследников, вступивших в наследство.

Когда вероятность признания страхового случая снижается

Страховые компании в ряде случаев отказывают в признании случая страховым без законных на то оснований, надеясь, что родственники человека, который умер и на нем имелся кредит не будут обращаться в суд (по мелким кредитам так и бывает: людям часто легче оплатить долг, чем разбираться в судебных делах, см. ). В то же время, есть веские основания отказать в страховой выплате выгодоприобретателю по следующим причинам:

В случае смерти ввиду продолжительной или тяжелой болезни трудно доказать, что на момент заключения договора у умершего отсутствовали признаки заболевания.

К примеру, если супруг обратился с заявлением о выплате суммы кредита ввиду того, что из-за тяжелой болезни умерла жена и остался ее кредит, сотрудники страховой фирмы с большой степенью вероятности могут установить, что ранее супруга состояла на учете в поликлинике, обращалась за медицинской помощью с жалобами. Их позиция будет основываться на том, что, возможно, признаки болезни уже были на момент заключения кредитного договора, однако заемщик ненадлежащим образом следил за своим здоровьем и, по их мнению, дезинформировал банковских служащих об отсутствии серьезных заболеваний;

Самоубийство

Примерно в половине всех заключенных договоров предусмотрено отсутствие оснований для признания наступившего факта смерти страховым, если заемщик добровольно уходит из жизни. Таким образом, если человек умер в результате суицида и на нем имеется кредит, то страховка не действует и долг переходит к наследникам в общем порядке (см. );

Причина смерти не установлена

В случае, если страховыми в договоре причинами названы несчастный случай или болезнь, то при невозможности медиками определить действительную причину наступления смерти заемщика страховая компания, вероятнее всего, откажется признать обоснованность страхового возмещении;

Пропущен срок

Если пропущен срок обращения в страховую компанию, указанный в договоре.

Как добиться отмены решения страховой компании

При несогласии с решением страховой компании вы вправе обратиться в страховую компанию с претензией в письменном виде, изложив в ней обстоятельства, вас не устраивающие. С такой претензией к страховщику можно обращаться в следующих случаях:

- когда страховая компания уже приняла решение о выплате, но не торопится осуществить возмещение;

- когда решение не принято длительное время, в течение которого банк продолжает начислять проценты и пени;

- когда страховщики отказали в признании смерти заемщика страховым случаем.

В случае "молчания" в ответ на ваше претензионное письмо рекомендуется обратиться в суд.

Образец претензии

Руководителю страховой

группы (компании, ОАО и т.д.)

от Ивановой Л.Л. (ФИО представителя)

супруги умершего застрахованного лица (ФИО умершего),

по договору № от ________(дата заключения)

тел._________________

эл. почта______________

адрес проживания_____

ПРЕТЕНЗИЯ

Иванов И.И. являлся моим мужем с _____(дата заключения брака) и по настоящее время. Представителем вашей компании с ним был заключен договор страхования ответственности по неуплате кредита ввиду смерти, №___________от ____(номер и дата договора о страховании).

01.01.2016 года мой *муж умер от инфаркта (указать причину смерти), сумма невыплаченной задолженности по кредиту* (договор от ________(дата), заключенного с Банком "_______"(название банка) на указанную дату составляла ________________рублей, из них основной долг:___________; проценты по кредиту:___________, остальные начисления (указать какие: штрафы, пени и т.д.):_____________, а всего на общую сумму __________________рублей.

Прошу смерть Иванова И.И. страховым случаем и выплатить возмещение, равное стоимости *кредита умершего мужа* Иванова И.И., в размере общей суммы, указанной ранее.

Прошу направить мне ответ в письменном виде, по электронной почте или сообщить по телефону о своем решении в течение 10 суток, в соответствии с Законом РФ "О защите прав потребителей".

В случае отказа в удовлетворении моих требований я буду вынуждена обратиться в суд.

Приложение:

- свидетельство о смерти;

- копия справки о задолженности по состоянию на 01.01.2016;

- копия договора о страховании;

- копия кредитного договора;

- копия свидетельства о заключении брака.

Дата, подпись

Кто платит проценты, пени и штрафы по кредиту в период со дня смерти до вступления в наследство или решения о страховом возмещении

Банку неинтересны житейские проблемы - проценты по кредиту будут начисляться даже после смерти должника, независимо, платит ли кто-нибудь за кредит умершего или нет. Исходя из практики, страховое возмещение покрывает сумму кредита и процентов по нему по состоянию только на день смерти должника.

Поэтому, обычно все расходы, связанные с автоматически начисленными за несвоевременную уплату (формально это действительно так, если кредит не оплачивается) процентами и штрафами после смерти должника, ложатся на плечи родственников, вступивших в наследство. Это объясняется тем, что долги, подлежащие наследованию, высчитываются не со дня принятия наследства, а со дня смерти наследодателя.

Для снижения штрафов и процентов можно обратиться в суд:

- Если обратиться в суд с заявлением о снижении суммы процентов и штрафов, начисленных в период со дня смерти и до вступления в наследство, довольно часто суды идут навстречу заявителю.

- Благоприятный исход судебного разбирательства может иметь и в случае увеличения долга по причине длительного рассмотрения страховой компанией вопроса о возмещении.

Действие страховки на период исполнительного производства

Вопрос: действует ли страховка на стадии взыскания долга приставами? К примеру, жена взяла кредит, не платила, с нее взыскали долг в судебном порядке (стали производить удержание 50% из зарплаты), вскоре она умерла. Будет ли признана смерть страховым случаем в такой ситуации?

Ответ: По данному вопросу практика неоднозначна - необходимо смотреть срок действия договора о страховании ответственности по уплате кредита, в случаях:

- Если моментом окончания действия этого договора указано исполнение сторонами обязательств , то можно побороться в суде, пытаясь доказать, что на дату смерти лицо еще не выполнило обязательства, а значит, сумма по кредиту подлежит уплате средствами страховой компании.

- Если окончание договора страхования соответствует дате расторжения кредитного договора независимо от основания , то шансы получить страховую выплату равны нулю, поскольку исполнительное производство возбуждается только после расторжения кредитного договора.

Когда договор о страховании жизни заключен не был

Вопрос: Если на случай смерти заемщика кредит не был застрахован, то кто конкретно платит кредит, если заемщик умирает?

Ответ: При таких обстоятельствах вносить платежи обязаны наследники в равных долях (если не откажутся от наследования), но в пределах размера перешедшей в собственность доли унаследованного имущества.

Вопрос : Как не платить кредит умершего, если у него много кредитов, долгов и нет имущества (или не сопоставимо по стоимости)?

Ответ: В этом случае логично отказаться от наследования , никто не вправе принудить принять наследство.

С учетом статистики, в подавляющем большинстве случаев у умершего должника есть только жилье, целиком или частично принадлежащее ему на праве собственности:

- Если кредит по своей стоимости значительно ниже недвижимости, которая входит в наследственную массу, то имеет смысл долг оплатить.

- В другом случае, когда умершему принадлежало всего 1/16 доли однокомнатной квартиры и есть многомиллионный долг, то вряд ли кто-либо будет вступать в наследство и брать на себя крупное обязательство, имея призрачную перспективу выручить за долю деньги.

Интерес представляют ситуации, когда должник оставляет после себя, кроме долга, долю в жилом помещении, где имеют доли и наследники. В этом случае целесообразно вступить в наследство, чтобы завладеть жильем полностью. Иногда, в случае огромных долгов и небольшой доли в квартире, наследники, проживающие в ней и являющиеся ее сособственниками, отказываются от вступления в наследство, впоследствии покупая долю наследодателя с торгов. В последней ситуации лучше обратиться к грамотному юристу, чтобы предусмотреть все тонкости процедуры.

Дети умершего должника: как избавить их от долгов по наследству

В ситуации, когда наследниками являются несовершеннолетние дети, то решение о вступлении в наследство за них принимают опекуны. Вместе с тем, банки довольно часто обращаются в суд о взыскании с несовершеннолетних долгов, набранных родителями, мотивируя тем, что дети фактически вступают в наследство, поскольку, переезжая к опекуну, берут из дома купленные умершим должником вещи, предметы мебели. Так, много неоднозначной практики было, когда из-за кредита умершего отца и/или матери малолетних детей готовы были растерзать банки, пытаясь взыскать с них все, что можно.

В 2015 году Верховный суд РФ четко разъяснил о запрете подобных исков со стороны банков и признал несоответствующими закону требования с несовершеннолетних детей долгов из-за фактического вступления в наследство. В таких случаях, если унаследованное имущество несоразмерно с кредитом и заключается всего лишь в предметах обихода, дети ничего платить не должны.

Когда умер созаемщик или поручитель

Когда умер созаемщик

- Если нет договора страхования и один из созаемщиков умирает, оплачивает кредит второй созаемщик.

- Если страховка оформлена пополам между созаемщиками , то страховая компания обязана возместить половину долга.

- Если созаемщиков по кредиту двое, а застрахован только один , но на всю стоимость кредита - возмещение должно быть в полном объеме.

Когда скончался поручитель

Здесь по кредитному договору, мало что изменится для заемщика. Банк имеет право:

- попросить должника предоставить другого поручителя

- или имущество в качестве залога,

- а в случае отказа сделать это - повысить процентную ставку из-за повышения риска невозврата.

Все эти нюансы должны быть прописаны в договоре, потому что относятся к существенным условиям. Впрочем, если кредит платится давно и исправно, банк может ничего не предпринять.

Сложная ситуация создается тогда, когда поручителю приходится выплачивать долг за умершего заемщика, при отсутствии согласия наследников принять кредит. Исходя из практики, банки стараются в договорах связывать окончание поручительства с исполнением обязательства, что принуждает поручителей выплачивать кредит до полного погашения. После уплаты они вправе взыскать уплаченные деньги с наследников, но если их нет или имеет место отказ от наследства, то поручитель не сможет вернуть себе денежные средства.

Если у Вас есть вопросы по теме статьи, пожалуйста, не стесняйтесь задавать их в комментариях. Мы обязательно ответим на все ваши вопросы в течение нескольких дней. Однако, внимательно прочитайте все вопросы-ответы к статье, если на подобный вопрос есть подробный ответ, то ваш вопрос опубликован не будет.

84 комментария

Предметом наследства может быть не только недвижимое имущество или определенная денежная сумма, но и большая задолженность перед банком. В соответствии со ст. 1175 ГК РФ, долги наследодателя должны оплачиваться наследниками.

Именно поэтому вопрос о тому, кто платит кредит, если заемщик умирает, волнует многих.

Неожиданное наследство

Непогашенный кредит умершего родственника должен быть погашен в том случае, если наследники намерены вступить в наследство

. При другом раскладе существует вероятность разрешить ситуацию без проведения выплат.

Непогашенный кредит умершего родственника должен быть погашен в том случае, если наследники намерены вступить в наследство

. При другом раскладе существует вероятность разрешить ситуацию без проведения выплат.

Здесь же следует отметить, что очень многое зависит от особенностей составления кредитного договора. Очень часто долговые обязательства переходят на поручителя умершего человека. Такой подход со стороны банка позволяет минимизировать возможные финансовые потери от сотрудничества с заёмщиком.

Чтобы разобраться с тем, кто выплачивает кредит, если кредитор умирает, необходимо отметить, что даже после смерти заемщика начисление процентов продолжается. В данном случае наиболее целесообразным решением будет скорейшее уведомление финансовой организации о случившемся. Оптимальная последовательность действий для наследника или поручителя выглядит следующим образом:

- Получение свидетельства о смерти заёмщика.

- Обращение в банк с целью уведомления о смерти кредитора.

- Составление заявления о принятии наследства.

- Вступление в наследство (через полгода после смерти заемщика).

- Урегулирование отношений с банком (принятие задолженности и оформление нового графика погашения).

Для полного оформления документов о погашении кредитной задолженности необходимо дождаться даты, когда права наследства вступят в силу. На это может понадобиться около шести месяцев. Однако большинство банков пренебрегают этим правило и требуют проведения выплат сразу же после смерти заёмщика.

Видео: В каких случаях кредит переходит по наследству?

Задолженность по ипотечному кредиту

Родственники умерших кредиторов часто задаются вопросом - обязан ли банк закрыть кредит, если заёмщик умер и в качестве предмета наследства выступает квартира в ипотеке. Для разъяснения ситуации следует отметить, что объект недвижимости наследуется по общим правилам наследования 2019 года.

Родственники умерших кредиторов часто задаются вопросом - обязан ли банк закрыть кредит, если заёмщик умер и в качестве предмета наследства выступает квартира в ипотеке. Для разъяснения ситуации следует отметить, что объект недвижимости наследуется по общим правилам наследования 2019 года.

В Федеральном Законе об ипотеке отмечается, что умерший должник в документах банка заменяется наследниками . А это означает, что жена должна продолжать погашать задолженность умершего мужа по ипотечному кредиту.

При условии, если наследники не в состоянии совершать регулярные выплаты по ипотеке, то банк имеет право забрать объект недвижимости и все заложенное имущество . Однако все платежи, которые были внесены должником, возвращаются.

Как уменьшить размер выплат?

Если наследник успел разобраться с тем, должны ли родственники выплачивать кредит за умершего и принял твердое решение вступить в наследство, то следует быть готовым к хитростям финансовых организаций. Помимо основного долга кредита, банки обязывают поручителя погашать штраф, который начинает начисляться сразу же после смерти заемщика

. Однако в такой ситуации с кредитодателями можно поспорить.

Если наследник успел разобраться с тем, должны ли родственники выплачивать кредит за умершего и принял твердое решение вступить в наследство, то следует быть готовым к хитростям финансовых организаций. Помимо основного долга кредита, банки обязывают поручителя погашать штраф, который начинает начисляться сразу же после смерти заемщика

. Однако в такой ситуации с кредитодателями можно поспорить.

Необходимо акцентировать внимание на том, что ответственность наследников при условии их вступления в наследство строго ограничивается стоимостью наследства. Если банк требует от заемщика большую сумму, тогда целесообразным решением будет обращение в банк. Основание для такого обращения может стать ст. 333 ГК РФ. Банк не может разориться из-за погашения кредита позже установленного срока, вследствие чего возможным убытки будут не такими значительным. Данный момент обязательно будет учтен судом.

Более того, суд обязательно примет во внимание тот момент, задержка выплат была обусловлена чрезвычайной ситуации и поручитель до определенного времени даже мог не знать, что теперь он обязан проводить погашение кредита.

Важно! Наследники или поручители умершего заемщики отвечают перед банком исключительно в пределах стоимости принятого наследства.

Видео: Имеет ли право банк требовать пени за кредит с наследников?

Особенности погашения застрахованного кредита

Сотрудничество заемщика со страховой компанией может быть выгодным не только банку, но и кредитору. В случае его смерти страховая компания производит погашение задолженности перед финансовым учреждением.

Сотрудничество заемщика со страховой компанией может быть выгодным не только банку, но и кредитору. В случае его смерти страховая компания производит погашение задолженности перед финансовым учреждением.

Однако и в этой ситуации все далеко не так гладко, как может показаться с первого раза. Даже если кредит застрахован, не всегда страховщик исправно выполняет свои обязательства. Отказ в погашении задолженности возможен в тому случае, если смерть заемщика не была страховым случаем. Под этот перечень попадают различные ситуации:

- гибель заёмщика на войне;

- смерть в местах лишения свободы;

- смерть во время занятий экстремальными видами спорта;

- смерть от заражения радиацией;

- смерть, вызванная венерическими заболеваниями.

Чтобы не выплачивать задолженность своего клиента перед банком некоторые страховые компании идут на хитрость. Некоторые результаты смертельного исхода они могут перевести на хроническое заболевание. Так, смерть от курения страховые агенты могут позиционировать как врожденное заболевание сердца.

Для того, чтобы не стать жертвой таких махинаций, рекомендуется пользоваться услугами известных страховых компаний, который дорожат своей репутацией. В таком случае вопрос о том, кто платит кредит за умершего, будет лишен своей актуальности.

Как избежать погашения задолженности после смерти заёмщика?

Единственным способом избежать кредитной обязанности перед банком в случае смерти родственника является отказ от наследства.

В некоторых случаях такое решение является единственным возможным выходом из сложившейся ситуации.

Единственным способом избежать кредитной обязанности перед банком в случае смерти родственника является отказ от наследства.

В некоторых случаях такое решение является единственным возможным выходом из сложившейся ситуации.

Чаще всего этого происходит в том случае, если размер наследства и величина долгов, оставшихся после усопшего, несопоставим.

Чтобы отказаться от наследства, наследник должен написать заявление об отказе от него. Делать это необходимо в нотариальной конторе по месту открытия этого наследства. В случае возникновения претензий со стороны банка наследник должен предоставить соответствующую справку, подтверждающую этот факт.

Что в итоге?

Если человек умирает - кто платит его кредит? Такой вопрос может возникать в том случае, если у умершего осталась задолженность перед банком.

Если человек умирает - кто платит его кредит? Такой вопрос может возникать в том случае, если у умершего осталась задолженность перед банком.

Право наследования имущества, как и все долговые обязательства, после смерти заемщика переходят к прямому наследнику или поручителю. Всю суть этой ситуации можно отразить в следующих тезисах.

Тезис №1. Ответственность наследников ограничивается размером наследства

Банк не имеет права претендовать на другое имущество наследников. Наследники обязаны выплатить только ту сумму, которая эквивалентна общей задолженности умершего заёмщика перед финансовым учреждением.

Тезис №2. После смерти заёмщика продолжают начисляться проценты

Даже если родственник умершего не был в курсе о его задолженности перед банком, то начисление процентов все-равно продолжает осуществляться.

Тезис №3. Банк не может требовать досрочного погашения задолженности после смерти заемщика

Все требования со стороны банка относительно необходимости досрочного погашения долга умершего родственника не имеют под собой никаких оснований. Финансовое учреждение может настаивать только на проведении выплат в те сроки, которые были оговорены с первым заемщиков.

Тезис №4. Банк вправе предъявлять претензии в виде начисления пени за просрочку выплат

Просрочки или большие перерывы в платежах являются вескими причинами для начисления пени. Данный момент прописывается в договоре о сотрудничестве.

ЮниКредит Банк

Техническое сердце не останавливается ни на минуту Определение моей мигрени

Банки Москвы

Разъяснено, какие коды периодов указывать в декларации по налогу на имущество организаций Код вида имущества 03 что означает

Кредиты