Подписывая контракт с нерезидентом, например, для поставки товара, для оказания услуг рекламного характера, агентский договор и др., организация автоматически становится участником внешнеэкономической сделки. В таком случае расчеты по контракту с нерезидентом наличными средствами невозможны.

В рамках российского валютного законодательства расчеты по внешнеэкономическим сделкам должны происходить только через уполномоченные банки в безналичной форме. Именно на этом этапе организация обязана пройти валютный контроль для юридических лиц в банке, выполняющем функции агента валютного контроля.

В статье мы с вами разберем: порядок и последовательность проведения валютного контроля банком, какие нужно предоставлять документы в банк для валютного контроля, рассмотрим ответственность за нарушение сроков валютного контроля, а также какие изменения валютного законодательства вступили в силу в 2018 году.

1. Основная законодательная база валютного контроля для юридических лиц

2. Валютный контроль для юридических лиц

3. Органы российского валютного контроля

4. Обязательные фактические сроки и что делать при их срыве

5. Изменения в закон о валютном контроле

6. Документы в банк для валютного контроля

7. Постановка контракта на учет уполномоченным банком

8. Предоставление справок о подтверждающих документах

9. Ответственность за нарушение сроков валютного контроля

Итак, идем по порядку.

1. Основная законодательная база валютного контроля для юридических лиц

Основными нормативными документами, регулирующими осуществление валютного контроля банками, являются:

- Федеральный закон №173-ФЗ «О валютном регулировании и валютном контроле» . Данный закон претерпел изменения 14.05.2018 г.

- Инструкция Центрального банка №181-И от 16.08.2017 г. , принятая в соответствии с законом №173-ФЗ. Данная инструкция регламентирует процесс предоставления документов и информации в банк при осуществлении валютных операций. И вступила в действие 01.03.2018 г. взамен предыдущей Инструкции Банка России от 04.06.2012 № 138-И.

- Еще один важный документ, имеющий непосредственное отношение к валютному законодательству – статья 15.25 КоАП РФ . В данной статье прописаны все виды ответственности за нарушение нормативных актов валютного законодательства.

Это три основных нормативных документа в области валютного законодательства, которые претерпели существенные изменения в 2018 году. Поскольку незнание закона не освобождает от ответственности, давайте подробнее разберем вышеуказанные нормативные акты и ответственность за их нарушение.

2. Валютный контроль для юридических лиц

Исчерпывающий список операций, на которые распространяется такой контроль, обозначен в ч.9 ст.1 закона № 173-ФЗ. В их числе:

- покупка или продажа валюты компанией, а также расчеты по контрактам при помощи валюты;

- ввоз или вывоз валюты;

- перемещение валюты, принадлежащей компании, на зарубежные счета и возвращение ее обратно с таких счетов.

3. Органы российского валютного контроля

Прежде чем говорить об изменениях и действующих сейчас правилах, обозначим стороны, которые взаимодействуют в ходе валютного контроля.

В целом, логика валютного законодательства для юридических лиц следующая: если в Российскую Федерацию что-то пришло (товары, услуги, денежные средства), а эквивалент, обозначенный в контракте (товары, услуги, денежные средства) из Российской Федерации не ушел, то к резиденту административная ответственность не применяется.

Например, резидент импортировал товар из европейской страны, но товар в установленные контрактом сроки не оплатил. Административная ответственность к резиденту применена не будет. Логика прослеживается – страна ничего не потеряла, не так ли? Кроме деловой репутации конечно…

Если наоборот, из Российской Федерации что-то ушло (товары, услуги, денежные средства), то в ответ обязательно должен прийти эквивалент, обозначенный в контракте (товары, услуги, денежные средства). Если в этом случае эквивалент не приходит, то резидент несет административную ответственность по ст. 15.25 КоАП. Потому что тут прямые потери для страны.

Налагают административный штраф на резидентов-участников внешнеэкономических сделок органы валютного контроля. Органы российского валютного контроля включают:

- Центральный банк РФ – контролирует только кредитные учреждения (банки);

- Таможенные органы – контролирует соблюдение валютного законодательства, связанного с перемещением товаров и транспортных средств через таможенную границу РФ;

- Налоговые органы – контролирует соблюдение валютного законодательства, связанного исключительно с выполнением работ, оказанием услуг по контрактам с нерезидентами;

Информация о нарушении сроков валютного контроля в таможенные и налоговые органы поступает от банков. Соответственно, если организация-резидент нарушила сроки репатриации по импорту товаров, то административный штраф стоит ждать от таможенных органов. Если же организация-резидент нарушила сроки репатриации по «импорту» услуг, то административный штраф стоит ждать от налоговых органов.

4. Обязательные фактические сроки и что делать при их срыве

В федеральный закон №173-ФЗ с 14.05.2018 г. внесено важное изменение:

- В контракте с нерезидентом обязательно прописываются фактические ожидаемые сроки поступления товара по импорту либо денежных средств по экспорту . Не условный срок, а фактический, т.е. либо конкретное количество дней, либо конкретная дата! Формулировки «в течение двух месяцев» или «по мере готовности» не подойдут.

- В контракте с нерезидентом обязательно должны быть прописаны сроки возврата аванса , если товары не будут поставлены или не будут оказаны работы, услуги.

Если организация понимает, что сроки подходят, а поставщик-нерезидент не торопится с поставкой товара, по которому организация осуществила предоплату (при импорте) и задерживает оплату (при экспорте), то организации необходимо подписать допсоглашение о переносе сроков поставки (при импорте) или оплаты товара (при экспорте) на более поздний срок. Дата соглашения должна быть до даты поставки товара (при импорте) и оплаты товара (при экспорте).

Когда услуги не оказаны или товары не поставлены и организация понимает, что срок возврата аванса уже подходит, а поставщик-нерезидент не торопится с возвратом денежных средств, то организации необходимо подписать дополнительное соглашение об отсрочке возврата аванса на более поздний срок. Дата этого соглашения должна быть до даты срока возврата аванса, указанного в контракте.

В случае оказания услуг по контракту с нерезидентом может возникнуть ситуация, когда нерезидент задерживает подписание акта выполненных работ или задерживает оплату по оказанным услугам. Тогда при получении акта выполненных работ от нерезидента организация подписывает его текущей датой.

Например, организация получила акт выполненных работ за март 2018 года от организации-нерезидента только лишь 22.05.2018 г.: организация подписывает акт выполненных работ и ставит дату подписания 22.05.2018 г. и предоставляет в банк Справку о подтверждающих документах не позднее 25.06.2018 (не позднее 15 рабочих дней после месяца, в котором оказаны услуги).

При выполнении этих правил организацию не привлекут к административной ответственности по ст. 15.25 КоАП ч. 4,5.

5. Изменения в закон о валютном контроле

Итак, первое изменение вы уже знаете, это обязательное указание фактических ожидаемых сроков в контакте. Давайте поговорим подробнее, какие еще изменения претерпел валютный контроль для юридических лиц согласно Инструкции ЦБ РФ №181-И в порядке взаимодействия с банками при осуществлении валютных операций.

Справка о валютных операциях с 01.03.2018 г. отменена, теперь ее нет «в природе». Но данные изменения не коснулись Справки о подтверждающих документах. Сроки ее предоставления остались те же самые. Обратите внимание, что Справка о подтверждающих документах в «новой» Инструкции №181-И точно также как и в «старой» поименована формой учета и отчетности по валютным операциям.

Справка о подтверждающих документах предоставляется в банк только в том случае, если контракт с нерезидентом подлежит учету в банке и ему присвоен уникальный номер, что аналогично «старой» Инструкции в случае оформления Паспорта сделки до 01.03.2018 г.

Таблица: Изменения в закон о валютном контроле

| Инструкция №138-И

до 28.02.2018 года |

Инструкция №181-И

с 01.03.2018 года |

| Влияние суммы контракта на валютный контроль для юридических лиц | |

| Паспорт сделки (если сумма обязательств равна или превышает в эквиваленте 50 000 долларов США на дату ее заключения) | На учет ставится контакт, которому присваивается уникальный номер (подробнее об этом читайте ниже) |

| Процесс передачи контракта банку | |

| Требовалось оформление паспорта сделки, для чего в банк требовалось представить сам контракт | Паспорт сделки отменен, а контракты банк ставит на учет. В некоторых случаях контракт может быть предоставлен позднее |

| Справка о валютных операциях | |

| При совершении сделки на сумму свыше 1000 долл. надо было: отдать в банк документы, подтверждающие ее необходимость; представить справку о валютных операциях; | При совершении сделки от 200 тыс. рублей и выше передает в банк: документы, которые объясняют совершившуюся сделку. Справка о валютных операциях отменена. |

| Справка о подтверждающих документах | |

| Если сделка состоялась, то банк требовал СПД. | Если сделка состоялась, резиденты и нерезиденты предоставляют в банк информацию о виде кода операции. СПД обретает вид единой формы учета и отчетности по валютным операциям |

| Порядок перевода контракта в иной банк | |

| Требовалась ведомость валютного контроля (ВВК) от организации | Банк сам занимается ВВК |

| Причины, по которым банк имеет право не проводить валютную операцию | |

| Неправильная документация или ее отсутствие.

Подозрение на легализацию преступных доходов. |

Обязанность организаций отмечать даты исполнения договора в контракте.

Их отсутствие – повод отказать в ведение валютной операции. |

6. Документы в банк для валютного контроля

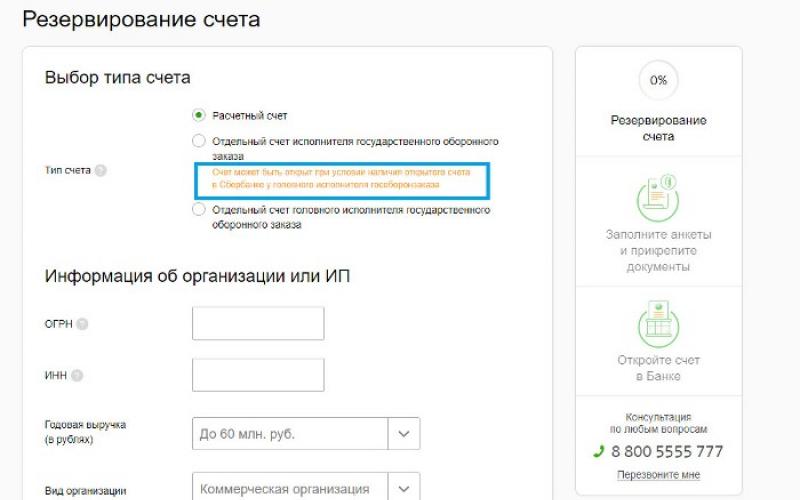

Как уже сказано выше, паспорт сделки сейчас не составляется. Вместо него появилась другая обязанность – поставить контракт на учет , после чего банк присвоит ему уникальный номер. Это делается в следующих случаях:

- по экспорту – если сумма контракта равна или более 6 млн. рублей в эквиваленте;

- по импорту товаров, работ, услуг, кредитным договорам – если сумма контракта равна или более 3 млн. рублей в эквиваленте;

Также с 01.03.2018 года, если в рамках одного контракта поступают денежные средства не более 200 000,00 руб. в эквиваленте – в банк ничего предоставлять не нужно, кроме кода валютной операции.

Рублевый эквивалент валютной стоимости контракта рассчитывается по официальному курсу на дату его заключения.

Если в рамках одного контракта поступают денежные средства:

- по экспорту — более 200 тыс. руб. в эквиваленте, но до 6 000 000,00 руб. в эквиваленте

- по импорту — более 200 тыс. руб. в эквиваленте — до 3 млн. руб. в эквиваленте

то предоставляются документы по согласованию с банком, которые объясняют совершившуюся сделку.

Для резидентов-экспортеров устанавливается упрощенный порядок постановки на учет контрактов на основании сведений об экспортном контракте. В случае, если для постановки экспортного контракта на учет резидент-экспортер представил только сведения, экспортный контракт должен быть представлен в Банк не позднее 15 рабочих дней после даты постановки экспортного контракта на учет Банком.

Чтобы поставить контракт на учет в банке, нужно направить в его адрес контакт или общую информацию по контракту.

7. Постановка контракта на учет уполномоченным банком

Резидент обязан поставить контракт на учет в банке в следующие сроки:

| при зачислении иностранной валюты или валюты РФ на счет резидента; | не позднее 15 рабочих дней после даты зачисления; |

| при списании иностранной валюты или валюты РФ; | до осуществления валютной операции (перевод денежных средств); |

| при ввозе/вывозе товаров, относительно которых есть требования о декларировании; | не позднее даты подачи таможенной декларации; |

| при ввозе/вывозе товаров, относительно которых нет требования о декларировании; | не позднее 15 рабочих дней после месяца, в котором осуществлен ввоз товара; |

| при оказании услуги передачи информации и результатов интеллектуальной деятельности; | не позднее 15 рабочих дней после месяца, в котором оказаны услуги; |

| Внесение изменений в поставленный на учет контракт; | |

| Изменение данных резидента (юридический адрес, наименование) в рамках поставленного на учет контракта; | заявление о внесении изменений — не позднее 15 рабочих дней после даты оформления документов; |

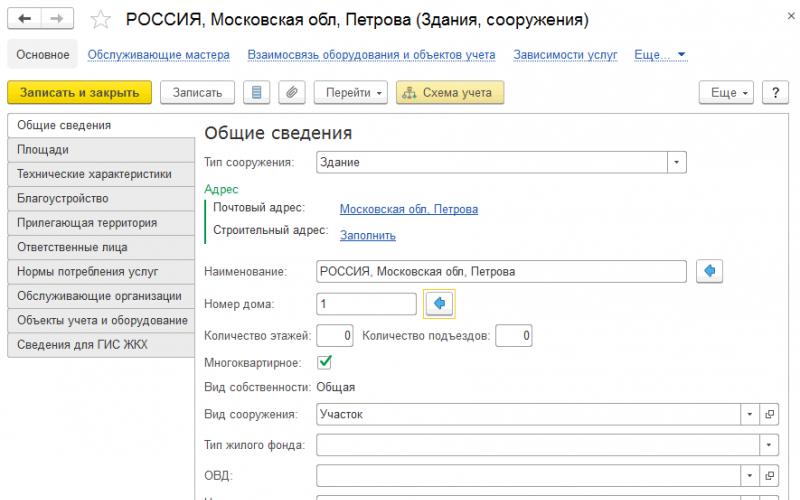

После предоставления организацией-резидентом документов для постановки контракта на учет уполномоченный банк открывает на данный контракт Ведомость банковского контроля и присваивает контракту уникальный номер.

Срок постановки контракта на учет банком – 1 рабочий день. Срок предоставления уникального номера банком резиденту – 1 рабочий день. Итого: в течение двух рабочих дней после предоставления всех документов контракт ставится на учет в уполномоченном банке и ему присваивается уникальный номер, о чем банк уведомляет организацию способом, согласованным с банком. В большинстве случаев это происходит по средствам обмена сообщениями через банк-клиент.

При переводе контракта на обслуживание в другой банк ведомость контроля резиденты «на руки» не получают. Она теперь ведется в электронном виде . Если, по каким-то причинам в новом уполномоченном банке не будет Ведомости банковского контроля, то контракт не будет поставлен на учет. В этом случае необходимо обращаться в Центральный банк РФ.

8. Предоставление справок о подтверждающих документах

Если контракт с нерезидентом подлежит учету в банке, то также необходимо составить справку о подтверждающих документах . Справка о подтверждающих документах – это вид единой формы учета и отчета валютных расчетов, которую составляет резидент РФ. Ее форма ОКУД 0406010. Утверждена она приложением 6 к Инструкции Банка России от 16.08.2017 №181-И.

Справку не оформляют резиденты, заключившие контракт на сумму, не превышающую по экспорту 6 000 000,00 руб., по импорту 3 000 000 руб. Также предоставление справок о подтверждающих документах не нужно при периодических фиксированных платежах.

Вместе со справкой в банк передаются и сами подтверждающие документы . Перечень документов, которые подтверждают факт исполнения обязательств резидента по сделке, содержится в пунктах 9.1.1–9.1.4 Инструкции и определяется с учетом содержания и особенностей проведения конкретной коммерческой операции.

Так, при ввозе (вывозе) товаров подтверждающими документами являются таможенная декларация (либо заявление на условный выпуск), а также коммерческие, товаросопроводительные, перевозочные или иные аналогичные документы. При выполнении работ или оказании услуг в качестве подтверждением будут акты приема-передачи, счета-фактуры, бухгалтерские и иные бумаги. Если вас интересует раздельный учет .

Справка и документы должны быть предоставлены в срок не позднее 15 рабочих дней по истечению месяца, в котором:

- на документации, использующейся в качестве декларации на товары, уполномоченным лицом таможенного органа поставлен штамп с отметкой о дате их выпуска;

- были оформлены прочие подтверждающие документы.

Пункт 9.4 Инструкции позволяет организации заключить соглашение, согласно которому обязанность по оформлению СПД будет возложена на обслуживающий банк. Тогда организация подает подтверждающие документы и заявление об оформлении справки.

Обычно справка заполняется и подается через интернет-банк или клиент-банк в электронном виде. Банк проверит ее в течение 3 рабочих дней после ее представления (если справка оформлена на декларацию на товары, то в течение 10 рабочих дней). Принятая справка направляется организации не позднее 2 рабочих дней после даты ее принятия (дата принятия указывается в справке).

Если в подтверждающие документы внесены изменения, то справка заполняется заново и направляется в банк в течение 15 рабочих дней после внесения изменений.

9. Ответственность за нарушение сроков валютного контроля

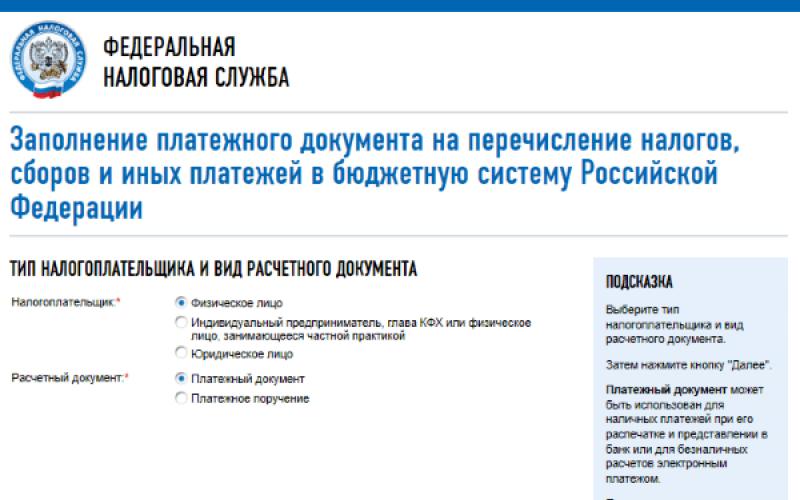

За нарушение сроков валютного контроля и другое несоблюдение законодательства предусмотрена ответственность по КоАП.

- По ст. 15.25 КоАП РФ ч.4,5 в случаях:

- резидент не обеспечил в контракте условия репатриации

- денежные средства пришли, но с опозданием

- денежные средства пришли неполностью

предусмотрен штраф в размере:

- для ИП и юридических лиц в размере 1/150 ключевой ставки ЦБ РФ за каждый день просрочки и (или) от ¾ до полной суммы невозвращенных денежных средств;

- для должностных лиц — от 20 000 тысяч до 30 000 тысяч рублей.

- По ст. 15.25 КоАП РФ ч.6 при нарушении сроков:

- постановки контракта на учет;

- сроков предоставления Справки о подтверждающих документах;

- внесения изменений в контракт, в том числе и в случае изменения данных резидента (юридический адрес, наименование);

предусмотрен штраф в размере:

- нарушение не более, чем на 10 дней: должностное лицо на 500-1000 р., юридическое 5 000-15 000 р.;

- нарушение на 10-30 дней: должностное лицо на 2 000-3 000 р., юридическое 20 000-30 000 р.;

- нарушение более чем на 30 дней: должностное лицо на 4 000-5 000 р., юридическое 40 000-50 000 р.

В целом, изменения в закон о валютном контроле призваны, по мнению Центрального банка РФ:

— либерализовать действующие требования валютного контроля;

— снизить нагрузка на резидентов в части оформления документов валютного контроля;

— уменьшить основания для привлечения резидентов к административной ответственности;

— упрощение механизма взаимодействия резидентов и банков;

А как считаете вы? Действительно ли «новая» Инструкция ЦБ РФ упростила валютный контроль для юридических лиц?

Валютный контроль для юридических лиц: прохождение и документы

Сегодня ровно в пять часов ночи раздается звонок. Бодрый девичий голос: "Это Андрей Викторович? Вам удобно говорить?"

Удобно ли мне говорить?!

Спрашиваю, кто это. Оказывается, Сбербанк. Говорю: у нас ночь, да и у вас рановато вообще-то. Девушка обрадовалась: "Так значит, вы просите перезвонить в удобное для вас время?" Видимо, у них там надо поставить галочку в определенном месте: клиент просит перезвонить. Рассоединяюсь с идиоткой и пытаюсь заснуть.

Не спится. Вообще-то вчера я им звонил, просил разобраться с одним делом. Видимо, девушка хотела доложить о результатах. Зря я ее не выслушал, думаю.

Вообще, мне казалось, что Сбербанк в последнее время стал улучшаться. Мне понравилось, что вместо толпы у окошка там теперь талоны и кресла, где можно дождаться своей очереди. Типаж тёток из ЖЭКа сменили современные молодые люди. Обслуживаться можно в любом отделении, а не только в том, к которому ты приписан. Какие-то операции можно провести самостоятельно, в их банкоматах или по интернету. Ну и так далее.

У меня несколько счетов в Сбербанке, в том числе и депозитный. Процент маленький, но что сделаешь, зато надежнее, чем в других местах. Сбербанковской карточкой VISA я расплачиваюсь везде и всюду, во всех странах, тут же приходит СМС-ка, сколько потратил и сколько на счету. Ну и так далее. Деньги на итальянских счетах экономлю, на русских - нет, живу широко.

В ноябре-декабре, когда стали приходить плохие новости из российской банковской сферы, я подумал, что настало время разложить яйца по разным корзинам. Мой приятель какое-то время назад купил квартиру в Италии, для чего ему пришлось открыть счет в итальянском банке и под сделку перевести деньги из России. Я спросил, легко ли это делается. Говорит: очень легко. Приходишь в налоговую, заполняешь бланк "Уведомление об открытии счета за границей", получаешь на заполненный бланк штамп, что они в курсе, и с этой бумажкой приходишь в любой банк и переводишь.

Я отнесся к этой информации с недоверием. Позвонил в общую справочную Сбербанка. Мне все подтвердили. Спрашиваю: из любого отделения можно переводить? Говорят: в Москве - из любого. А сумма ограничена как-то? - Не ограничена!

Ни фига себе, думаю, а еще плачутся, что из страны уходят миллиарды.

На новогодние праздники нам с семьей предстояла поездка в Москву. Я подошел к делу основательно. Чтобы не светить гэбухе свои счета, специально открыл новый счет в одном итальянском банке. Скачал с сайта ФНС бланк "Уведомления". Поехал с этим бланком к своему банкиру, перевел ему вопросы, которые его касаются, чтобы он сам заполнил соответствующие графы: полное наименование банка, адрес банка, номер договора банковского вклада, дата заключения договора, SWIFT банка, номер счета (вклада).

28 декабря пришел в Москве в налоговую. Несмотря на субботу, они работали. Все прошло, как по маслу. Парковка на Садовом кольце стала платной, поэтому запарковался прямо у дверей налоговой, заплатил, вошел и обнаружил, что там ни одного посетителя. Девушка проверила правильность заполнения бумаг, шлепнула печать, сняла копию для себя. Уже через 15 минут я был у дверей Сбербанка на Цветном бульваре. Та же история: платная парковка, свободное место у дверей, красота.

Внутри была уже не красота. Народу много. Система, выдающая талончики, у них сломалась. К двум окошкам выстроились очереди. Отстоял свою. Жуткая духота. Спрашиваю у молодого человека, могу ли я перевести деньги со своего карточного счета в Сбере за границу. Неохотно так говорит: можете. Называю сумму. Нет, говорит, не можете. Как же, говорю, я же звонил в справочную. Нет, отвечает, такую сумму можно только в том отделении, где вы получали карточку. А так не больше полутора миллионов. "Если бы у вас был открыт счет в нашем отделении, тогда пожалуйста - сколько хотите". И ждет, когда я уйду. Но я уходить не хочу. "Откройте мне счет, говорю, я туда переведу деньги с карточного, а вы отправите". Смотрит на меня, не знает, что ответить. "Сколько займет открытие счета?" - "Минут десять". - "А деньги перевести? Сутки?" - "Да нет, тут же будут перечислены". Короче, делаем все это с молодым человеком. Ушло, конечно, не десять минут, а полчаса. Несчастные люди из очереди, дышащие мне в затылок, начинают заметно волноваться: пришли заплатить свое ЖКХ, а тут я застрял. В воздухе от меня к молодому человеку и обратно летают крупные суммы, все же слышно. Суммы очереди не нравятся, обсуждают.

Но худо-бедно, справились. Молодой человек побежал внутрь, приводит начальницу: "А уведомление с пометкой налоговой у вас есть?" Начальница в полной уверенности, что уведомления у меня нет. "Есть!" - говорю и вынимаю уведомление. Внимательно изучают. Делать нечего, отксеривают себе и уведомление, и мой паспорт, и реквизиты, которые мне выдали в итальянском банке. Оформляют бумаги сначала на конвертацию, потом на перевод. Всё, готово. Берут даже номер мобильного - на всякий случай. А я уезжаю на дачу. По дороге получаю СМС-ку: деньги со счета ушли.

Проходит неделя, потом другая. Я давно уже вернулся в Италию. Денег на новом итальянском счету нет. Ну думаю, праздники, то да сё, сначала у них Рождество, потом у нас Рождество, куча выходных. Когда прошло три недели, но деньги не пришли, пишу в итальянский банк, прикладываю скан SWIFT-платежки. С этим банком я раньше не работал и был в полной уверенности, что это у них непорядок какой-то, куда-то денежки завалились. Немедленно отвечают: проверили, ничего даже похожего не приходило, а реквизиты указаны правильно. Пытаюсь позвонить в отделение Сбера в Москве, откуда я делал перевод. Длинные гудки. Целый день никто не берет трубку. Звоню на общую справочную Сбербанка, чтобы уточнить, а вдруг у них телефон поменялся. Нет, говорят, не поменялся. Заодно излагаю свою проблему. Начинают по цепочке меня соединять с разными людьми, наконец кто-то оформляет мою претензию: говорю, что живу постоянно за границей, поэтому бегать в Москве по отделениям не имею возможности, сообщаю свои ФИО, свой номер счета, номер несостоявшейся транзакции, куда, откуда и что отправлял. Обещают разобраться и перезвонить.

Не перезванивают весь день. Без надежды на успех под конец дня набираю номер отделения, и тут же соединяюсь. Барышня смотрит у себя в бумагах и равнодушно говорит: перевод не пропустил валютный контроль. "Что за валютный контроль?" - "Валютный контроль Сбербанка". - "А в чем дело?" Роется в бумагах. "Вы неправильно указали номер счета". "Не может быть, говорю. Итальянский банк мне только что в письменной форме подтвердил, что на платежке все реквизиты указаны верно". Опять роется в бумагах. "У вас, говорит, в уведомлении для налоговой указан один номер счета, а в платежке другой". "Отлично, говорю, все эти бумаги у меня в руках. Давайте сверим". Начинаем сверять.

Оказывается, в графе "Номер счета (вклада)" в уведомлении номер счета состоит из 12 знаков, а в платежке указан IBAN, состоящий из 27 знаков. Это и есть несоответствие.

"Девушка, говорю, номер счета - это часть IBAN-а. Смотрите, последние двенадцать цифр IBAN-а - это номер моего счета. Видите? А начинается IBAN c IT - Италия, значит. Потом цифровое обозначение банка, а потом только номер моего счета. Узнаете? Это один и тот же счет". "Что же вы в "уведомлении" не указали IBAN?" - "Потому что там не просят назвать IBAN. Там просят назвать номер счета. И я указал номер счета. И именно так, как он записан в моих банковских документах и как написано в моем договоре с банком, который я предъявил в налоговой. Если бы я написал там что-то другое, наверное, налоговая бы это не пропустила". - "Я ничего не поняла". - "Давайте еще раз. У вас в банке графа: "IBAN" - я и указал IBAN, а в уведомлении для налоговой графа другая: "номер счета (вклада)", вот я и указал номер счета (вклада). Что не так?" - "Очень вам сочувствую, но ничего не могу сделать, у вас отказ". - "Что же вы мне не позвонили? Вы же взяли номер моего мобильного зачем-то? Я две с лишним недели проторчал в Москве, я бы к вам заехал и дописал к 12 цифрам счета все, что не хватает до IBAN-а".

И в этот момент раздается звонок на мобильный: узнаю по голосу, это ночная идиотка. "Андрей Викторович, вам удобно говорить?". Она точно шпарит по шпаргалке. "Удобно!" - "Для того, чтобы по вашему заявлению начать проверку, мы должны знать номер вашего паспорта. Сообщите, пожалуйста, номер вашего паспорта". - "Он же у вас в компьютере!" - "Именно поэтому я вам и звоню, чтобы убедиться, что это вы нам вчера звонили." - "А я хочу убедиться, что это вы мне звонили ночью. Это были вы?" - "Я". - "И вы мне позвонили только для того, чтобы спросить мой номер паспорта?" - "Да". - "Вы знаете, я дозвонился до отделения и мне объяснили, в чем дело". - "Так значит у вас нет к нам претензий?" - "Есть!" - "Сообщите, пожалуйста, для оформления претензии вашу фамилию-имя-отчество". - "Вы только что сами назвали мои фамилию-имя-отчество!" - "Да, но для оформления претензии вы должны назвать фамилию, имя и отчество".

Всё, это было последней каплей.

Ближайшая поездка Москву будет означать закрытие всех счетов в Сбербанке - моих и жены, включая депозитные. И дело не в том, что я на них обиделся. Нет, соображения сугубо практические. Во-первых, во всем мире принято при появлении первых признаков того, что банк не хочет расставаться с деньгами клиента, немедленно рвать когти из такого банка. Причем без промедления, иногда опоздание в час может иметь тяжкие последствия. Во-вторых, жизнь меня научила: нельзя тратить время на борьбу с совком. Если впереди вдруг вырастает во всей своей красе совок (иногда это бывает весьма неожиданно, когда уж совсем не ждешь), лучше изменить направление движения, перейти на другую сторону улицы или просто закрыть глаза и немного помолчать. В целом желательно порвать все связи, по которым совок может до тебя добраться. Что я в принципе и делаю последние пять лет. Пришло время рвать и с советской банковской системой.

Ведение предприятием внешнеэкономической деятельности требует обширных знаний. Это владение минимум одним международным языком, например, английским, на должном уровне для ведения переговоров и заключения сделок. Это умение прогнозировать колебание курса валют и выгодно конвертировать ее. Не менее важно вовремя и правильно декларировать товары и оплачивать таможенные пошлины. Обязательно надо соблюдать валютное законодательство. Весь этот минимум должен знать бизнесмен, который решил выйти в своей работе за пределы нашего государства.

Сбербанк предлагает начинающим и опытным предпринимателям услугу, которая позволит не беспокоиться по вопросам организации бизнеса за рубежом. Консалтинговые услуги, предлагаемые Банком – сильно упростят жизнь любого предприятия.

Обратиться за консультацией могут абсолютно все категории предпринимателей, даже если у них открыты счета в других банковских организациях и они не являются клиентами Сбербанка.

Какие выгоды получает бизнес

- Самым главным плюсом будет являться заключение выгодных контрактов, которые будут тщательно изучены специалистами в своей области еще до подписания. Это позволит минимизировать риски, добиться более выгодных условий.

- На всех этап сотрудничества клиент может получать как очные, так и онлайн консультации по всем вопросам, которые связаны с валютным законодательством. Это поможет клиенту и его партнеру прийти к взаимовыгодным отношениям в этом вопросе.

- У предпринимателей всегда будет актуальная информация об изменениях в валютном законодательстве, так как Сбербанк регулярно проводит семинары по этому вопросу. Можно присутствовать на них лично или получить видеозапись. Вовремя полученные знания уберегут от ошибок, которые влекут за собой наложение штрафных санкций.

- Все документы, оформляемые Банком для сделки, будут подготовлены на высшем уровне, который не допускает ошибок. Все решения, принимаемые компетентными специалистами, взвешены и прагматичны. Для совершения сделки требуется не малый пакет правильно оформленных бумаг, которые должны быть вовремя доставлены в место назначения, чтобы итог всего предприятия был положительным. Соблюсти все нюансы без соответствующих знаний практически невозможно, поэтому бизнесмен вынужден платить большие штрафы впоследствии.

- Клиентам представится возможность вести все расчеты не только в российской, но и иностранной валюте. Это позволит работать с любой страной мира, выгодно конвертировать валюту. Не будет больше проблем с паспортами сделок, их не только обслуживает в Сбербанке, но и оформляют.

- Представители бизнеса могут не только получить услугу «под ключ», но и воспользоваться необходимыми для них частями из нее. Например, заказать только экспертизу контракта на соблюдение всех норм валютного законодательства.

- Возможность использования дистанционного обслуживания даст дополнительные положительные моменты. Можно будет не посещать отделение Банка, а направлять документацию в электронном виде, минимизировать сроки проведения платежа, отслеживать этапы обработки документов и т.д.

- При подключении услуги «Таможенные платежи и функции» можно будет не только оплачивать пошлины, но и направлять в Таможенную Службу РФ необходимые документы, заполненные и подписанные онлайн.

Оплата за услугу и требуемые документы

Стоимость консалтинговых услуг от Сбербанка весьма лояльна и доступна представителям даже микро-бизнеса. Точные расценки можно узнать при обращении в офис Банка, так как они имеют различия по регионам.

Список документов, которые требуется предоставить для получения той или иной консалтинговой услуги, можно получить в офисе компании или у личного менеджера, назначенного Сбербанком.

дипломная работа

2.1 Механизм совершения в Сбербанке валютных операций

История Сбербанка России началась 170 лет назад, в XIX веке. За почти два столетия банк завоевал статус крупнейшего финансового института страны.

Сегодня его филиальная сеть считается уникальной - она насчитывает более 20 тысяч филиалов и отделений на всей территории России, в Казахстане, на Украине, в Беларуси, в Германии и Индии. Зарегистрировано представительство в Китае.

По организационной структуре Сбербанк Российской Федерации является акционерным коммерческим банком. Он учрежден Центральным банком Российской Федерации как акционерное общество открытого типа и зарегистрирован в Центральном банке Российской Федерации 20.06.1991 г. Органы управления Сберегательного банка включают: общее собрание акционеров, Совет банка, Совет директоров банка, Президента Сберегательного банка. Компетенция органов управления банка определена в его Уставе.

Сбербанк сегодня - это современный универсальный банк, который предлагает широкий спектр услуг для всех групп клиентов, активно участвует в социальной и экономической жизни страны.

Сбербанк Российской Федерации предоставляет своим клиентам более 100 видов разнообразных услуг, как традиционных, связанных с привлечением средств во вклады, кредитованием, расчетно-кассовым обслуживанием, так и сравнительно новых для банка - дилинговых, операций с фондовыми ценностями, посредническими и др.

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы по итогам 2011 года составляют более четверти банковской системы страны (26,8%), а доля в банковском капитале находится на уровне 29,1%. Основанный в 1841 г. Сбербанк России сегодня - современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов является основным кредитором российской экономики. Привлечение средств частных клиентов и обеспечение их сохранности является основой бизнеса Сбербанка, а развитие взаимовыгодных отношений с вкладчиками - залогом его успешной работы. По итогам 2011 года 46,6% хранящихся в российских банках сбережений граждан доверены Сбербанку. Официальный сайт ОАО «Сбербанк России» - http://www.sbrf.ru/moscow/ru/about/today/

Сбербанк продолжил работу по улучшению качества клиентского сервиса. Наиболее значимой услугой Сбербанка остается прием платежей населения. Их объем за год превысил 1,8 трлн. руб., общее количество принятых платежей почти достигло 1 млрд. Доля платежей, принятых по биллинговой технологии, превысила 74% в общем объеме принятых Банком платежей.

Сбербанк России обладает уникальной филиальной сетью: в настоящее время в нее входят 17 территориальных банков и около 19 тысяч подразделений по всей стране. К 2014 году Сбербанк планирует увеличить до 5-7% долю чистой прибыли, полученной за пределами России. Дочерние банки Сбербанка России работают в Казахстане, на Украине и в Беларуси. В соответствии со Стратегией развития, Сбербанк России расширил свое международное присутствие, открыв представительство в Германии и филиал в Индии, а также зарегистрировав представительство в Китае. В конце 2011 Сбербанк закрыл сделку по приобретению SLB Commercial Bank AG, переименованного в Sberbank (Switzerland) AG. В январе 2012 банк завершил сделку по приобретению «Тройки Диалог», крупнейшей российской инвестиционной компании. После приобретения Volksbank International в структуру Сбербанка вошли подразделения в 9 странах Центральной и Восточной Европы. В августе Сбербанк создал совместный банк на рынке кредитования в точках продаж с Cetelem (Группа BNP Paribas). В сентябре 2012 года Сбербанк приобрел 99,85% акций банка DenizBank. Эта эпохальная сделка стала крупнейшим приобретением за 170-тилетнюю историю банка.

Интеграция бизнеса «Тройки Диалог», переименованной в «Сбербанк КИБ» («Sberbank CIB»), позволила Сбербанку выйти на новый уровень взаимоотношений с клиентами, предложить им высокопрофессиональное финансовое консультирование и выбор инвестиционных стратегий, располагая полным спектром современных финансовых инструментов - от традиционных для Банка кредитных продуктов до сложноструктурированных инвестиционно-банковских продуктов и продуктов глобальных рынков. В результате объединения двух взаимодополняющих бизнесов на российском финансовом рынке появился безусловный лидер.

В 2011 году Сбербанк был признан самым дорогим российским брендом, вошел в список крупнейших мировых корпораций по итогам 2010 года, стал третьим по капитализации банком в Европе.

В апреле 2011 года рейтинговое агентство Fitch Ratings повысило индивидуальный рейтинг Сбербанка с С/D до С. По информации аналитиков агентства, повышение индивидуального рейтинга Банка отражает стабилизацию операционной среды в России, качества активов и прибыльности самого банка.

Виды валютных операций, совершаемых ОАО «Сбербанк России»:

1) Открытие и ведение валютных счетов клиентов. Данная операция включает в себя следующие виды:

Открытие валютных счетов юридическим лицам (резидентам и нерезидентам); физическим лицам;

Начисление процентов по остаткам на счетах;

Предоставления овердрафтов (особым клиентам по решению руководства банка);

Предоставление выписок по мере совершения операции; оформление архива счета за любой промежуток времени;

Выполнение операций, по распоряжению клиентов, относительно средств на их валютных счетах (оплата предоставленных документов, покупка и продажа иностранной валюты за счет средств клиентов);

Контроль за экспортно-импортными операциями.

2) ОАО «Сбербанк России» предлагает банкам широкий спектр услуг по проведению банкнотных операций:

Покупка и продажа наличной иностранной валюты за безналичную иностранную валюту или безналичные рубли;

Прием ветхой и неплатежной наличной иностранной валюты, валюты выходящей из обращения;

Прием наличной иностранной валюты на инкассо;

Доставка или получение наличной иностранной валюты в любой(ом) регион(е) Российской Федерации на условиях «дверь-в-дверь».

Возможна доставка наличной иностранной валюты.

Для сотрудничества юридическим лицам необходимо подписать Договор об общих условиях проведения операций по покупке/продаже наличных денежных средств и операций приема наличной иностранной валюты на инкассо.

Все валютно-обменные операции, превышающие сумму 15 000 рублей, совершаются при предъявлении документа, удостоверяющего личность.

Для осуществления покупки иностранной валюты с зачислением ее на специальный валютный счет необходимо представить:

Документы для открытия специального счета;

Заявку на покупку иностранной валюты на внебиржевом валютном рынке.

Зачисленная на специальный валютный счет купленная иностранная валюта может накапливаться и храниться на нем в течение 7 рабочих дней, начиная со дня, следующего за днем ее зачисления.

В случае неиспользования приобретенной иностранной валюты до истечения установленных сроков ее хранения на специальном счете либо до истечения данных сроков после возврата субъекту валютных операций - резиденту иностранной валюты, ранее перечисленной со специального счета, субъект валютных операций - резидент обязан провести продажу данной иностранной валюты банку на биржевом или на внебиржевом валютном рынке.

При отсутствии специального валютного счета для хранения купленной иностранной валюты, а также с целью экономии времени для проведения валютно-обменной операции и сокращения предоставляемых в банк документов клиент может осуществить банковский перевод с покупкой иностранной валюты.

Для осуществления переводов с покупкой открывать специальный счет не требуется. При проведении таких операций оформляется платежное поручение, совмещающее в себе информацию об условиях валютно-обменной сделки и реквизитов банковского перевода.

Банк самостоятельно списывает со счета клиента российские рубли, а иностранная валюта по сделке направляется бенефициару средств, указанному в платежном поручении.

Для заключения сделки продажи иностранной валюты на внебиржевом валютном рынке с ОАО «Сбербанк России», в случае если валютный счет клиента открыт в ином банке, необходимо предоставить Заявку на продажу (конверсию) иностранной валюты перечислить на счет банка иностранную валюту, подлежащую продаже.

Если валютный счет открыт в ОАО «Сбербанк России», сделки продажи иностранной валюты осуществляются посредством банковского перевода с продажей. При проведении таких операций оформляется платежное поручение, совмещающее в себе информацию об условиях валютно-обменной сделки и реквизитов банковского перевода.

Банк самостоятельно списывает со счета клиента иностранную валюту, подлежащую продаже, а российские рубли по сделке направляет по реквизитам, указанным клиентом в платежном поручении.

3) Неторговые операции. ОАО «Сбербанк России» осуществляет следующие виды данной операции:

Покупку и продажу наличной иностранной валюты и платежных документов в иностранной валюте;

Инкассо иностранной валюты и платежных документов в валюте;

Осуществляет выпуск и обслуживание пластиковых карточек клиентов банка;

Производит оплату денежных аккредитивов и выставление аналогичных аккредитивов.

Неторговые операции, в разрезе отдельных видов, получили широкое распространение для предоставления клиентам более широкого спектра банковских услуг, что играет немаловажное значение в конкурентной борьбе с другими коммерческими банками за привлечение клиентуры. Без операций, а именно осуществления переводов за границу, оплаты и выставления аккредитивов, практически невозможна повседневная работа с клиентами. Операция покупки и продажи наличной валюты является одной из основных операций ОАО «Сбербанк России» неторгового характера.

4) Установление корреспондентских отношений с иностранными банками. Эта операция является необходимым условием проведения банком международных расчетов. Принятие решения об установлении корреспондентских отношений с тем или иным зарубежным банком должно быть основано на реальной потребности в обслуживании регулярных экспортно-импортных операций клиентуры.

5) Конверсионные операции. Конверсионные операции представляют собой сделки покупки и продажи наличной и безналичной иностранной валюты (в том числе валюты с ограниченной конверсией) против наличных и безналичных рублей Российской Федерации.

Сбербанк России является активным участником российского и международного денежного рынка и проводит конверсионные операции более чем с 20 видами валют: российский рубль (RUB), доллар США (USD), единая европейская валюта (EUR), австралийский доллар (AUD), белорусский рубль (BYR), канадский доллар (CAD), швейцарский франк (CHF), китайский юань (CNY), чешская крона (CZK), датская крона (DKK), эстонская крона (EEK), английский фунт стерлингов (GBP), японская йена (JPY), казахский тенге (KZT), литовский лит (LTL), латвийский лат (LVL), норвежская крона (NOK), польский злотый (PLN), шведская крона (SEK), украинская гривна (UAH), клиринговая индийская рупия, доллар по расчетам с Индией.

Анализ деятельности ОАО АСБ "Беларусбанк"

Прием наличных денег в кассу банка от клиентов для последующего зачисления на их текущие и корреспондентские счета производится следующими приходными кассовыми документами: 1) по объявлениям на взнос наличных денег; 2) по приходным кассовым...

Банковская деятельность на примере Северо-Казахстанского филиала АО "Банка ТуранАлем"

Выдача наличных денег с текущих и корреспондентских счетов клиентов банка производится по: 1) денежным чекам; 2) расходным кассовым ордерам, 3) выдача других ценностей оформляется внебалансовыми ордерами...

Банковские пластиковые карточки

Необходимым условием успешного продвижения карточного бизнеса является развитость инфраструктуры приема карточек к обслуживанию. В данном аспекте следует выделить техническую инфраструктуру...

Банковские платежные агенты как новая категория субъектов банковской деятельности

Для осуществления своей деятельности банковский платежный агент обязан заключить с кредитной организацией соответствующий договор. Таким образом...

Банковский счет

3ачисление (списание) денежных средетв по счетам клиентов производится на основании следующих расчетных документов: платежного поручения, платежного требования, платежного требования-поручения, заявления на аккреди тив...

Валютные операции

Банк России выдает в соответствии с законом "О валютном регулировании и валютном контроле" лицензии на осуществление коммерческими банками операций в иностранной валюте в РФ и за границей на основании ходатайства банка в зависимости от...

Валютные операции банка (на примере АО "Казкоммерцбанк")

Прежде, чем рассмотреть весь механизм валютных операций, необходимо отметить его порядок, т.е. порядок открытия валютных счетов...

Договор банковского счета

Согласно ст. 854 ГК списание денежных средств со счета осуществляется банком на основании распоряжения клиента. При наличии на счете денежных средств, сумма которых достаточна для удовлетворения всех требований, предъявляемых к счету...

Операции банков с дорожными чеками

Дорожные чеки широко используются во внутренних расчетах для безналичной оплаты товаров и услуг в Канаде и США. Дорожные чеки не являются стандартным платежным средством...

Организация кассовой работы в банке

Прием и выдача денежной наличности организациям Прием денежной наличности от организаций в приходную кассу производится по объявлениям на взнос наличными, представляющих собой комплект документов, состоящий из объявления...

Организация наличных и безналичных расчетов коммерческих банков

Прием наличных денег от предприятий и организаций производится в основном при личной явке клиента, в его присутствии. Работа приходной кассы организована таким образом...

Организация, оформление, учет валютно-обменных операций коммерческого банка

Операции с наличной валютой и чеками осуществляются банком только с той иностранной валютой, курс которой по отношению к рублям устанавливается Банком России. Притом перечень иностранных валют, с которыми осуществляются указанные операции...

Понятие и виды валютных операций коммерческих банков

Прежде, чем рассмотреть весь механизм валютных операций, необходимо отметить его порядок, т.е. порядок открытия валютных счетов. Для открытия валютного счета клиент должен представить в коммерческий банк: 1...

Учет депозитарных операций

Отношения между депонентом и депозитарием начинаются с заключения депозитарного договора. Предметом депозитарного договора является предоставление депозитарием депоненту услуг по хранению сертификатов ценных бумаг...

Сбербанк – одним крупное банковское учреждение на территории Российской Федерации. Ежегодно кредитная организация создает новые банковские продукты, в которых нуждаются россияне. Новым направление считается ВЭД и валютный контроль.

Услуга позволяет расширять границы предпринимательской деятельности. Новичку в бизнесе крайне тяжело разобраться в международных взаимоотношениях, а Сбербанк помогает оформить документацию валютного контроля, осуществляет конвертацию валюты других стран, а также консультируется клиента на всех стадиях ведения сделки.

Появление такого вида операции обусловлено тем, что в июле 2017 года произошли изменения в банковской сфере – предоставление документации резидентами и нерезидентами возможно только до одной тысячи американских долларов. При превышении лимита на списание и зачисление требуется предоставить статистические формы учета перемещения товара, а также предъявить документацию на заключение договоров, паспорт сделки.

Те, кто только приходят в бизнес сталкиваются с серьезными трудностями, которые связаны с международными сделками. Поэтому Сбербанк специально создал банковское обслуживание, которое направлено на внешнеэкономическую деятельность. Ведь, кроме контроля сделок, стоит просчитывать риски. Это обусловлено тем, что курс иностранной валюты меняется каждый день и самостоятельно человек не может просчитать повышение или понижение ее стоимости. Кроме того, возникают трудности в процессе электронного декларирования.

Чтобы облегчить ведение ВЭД, Сбербанк проводит семинары для клиентов по вопросам ведения внешнеэкономической деятельности. На них подробно рассказывается, как применять действующие нормы валютного законодательства России. Также говорится о том последствиях, которые ожидают человека, нарушающего законодательство РФ. Чаще всего, при несоблюдении норм Российской Федерации в этой сфере гражданин несет административную ответственность. Однако, специалисты предупреждаю, что стоит придерживаться четких правил, которые установлены властью.

Сбербанк постоянно информирует клиентов об изменениях, которые происходят в законодательстве РФ, чтобы у гражданина не возникло проблем с законом. Кроме того, банк уведомляет о создании новых банковских услуг, которые появляются в области обслуживания по ведению ВЭД и валютного контроля.

Кредитно-финансовое учреждение консультирует по вопросам оформления документации, которую требуется предоставить в иные структурные подразделения. Персональный менеджер помогает подготовить паспорт сделки, а также сопроводительную документацию. Кроме того, предоставляется справка о транзакциях в иностранной валюте, которая составлена с нормативными требованиями Российской Федерации.

Представитель финансового учреждения помогает определиться с формами ведения взаимоотношений с представителями иностранного предпринимательства. Специалист банка подбирает выгодную форму расчета по обязательствам между участниками сделки. Также менеджер консультирует по внешнеэкономическим кредитным и торговым договорам, которые заключаются с иностранными представителями. Банк разъясняет клиенту нюансы сделки, чтобы при заключении договора были соблюдены экономические интересы, при этом организация учитывает соблюдение всех норм, которые предусматривает российское законодательство.

Также Сбербанк осуществляет следующие виды обслуживания по внешнеэкономической деятельности и валютному контролю:

- консультирование по покупке и продаже иностранной валюты;

- сопровождение транзакций в иностранной валюте, при которой не нужно оформления паспорта сделки;

- обслуживание и полное оформление документации на паспорт сделки, который заключаются с контрагентами.

Стоит отметить, что пользоваться услугами Сбербанк валютный контроль выгодно, так как существует дифференцированная тарифная внутренняя политика. Комиссионные сборы прописываются в договоре. За каждым клиентом Сбербанк закрепляет личного менеджера, который осуществляет валютный контроль.

Важно. В том случае, если возникла необходимость в срочном порядке решить какую-либо проблему, то обратиться можно в единый контактный центр, который имеет телефон 8-800-200-94-45 . По номеру Сбербанк предоставляет информацию о стоимости тарифного плана, а также клиент получает консультацию по интересующим вопросам.

Преимущества обслуживания ВЭД и валютного контроля от Сбербанка

Сбербанк в своей работе использует только новые технологии, что позволяет банку иметь преимущество перед другими финансовыми учреждениями. В систему внедряются новые информационные, поисковые и коммуникационные функции в работе. По этой причине Сбербанк имеет высокую скорость обслуживания юридических лиц по внешнеэкономическим видам сделок.

Также достоинством Сбербанка считается устойчивое финансовое положение даже при нестабильной экономической ситуации в Российской Федерации. Банк гарантирует клиентам, что платежи и сделки по внешним торговым договорам будут осуществлены в установленный срок. Такое возможно из-за стабильности, а также полной безопасности банковского учреждения.

В Сбербанке работают только профессиональные сотрудники, с соответствующей квалификацией. Поэтому они могут проконсультировать по всем видам действующих услуг, которые связаны с ВЭД и валютным контролем. Кроме того, получить необходимую информацию можно позвонив на горячую линию Сбербанка — сотрудник ответит на вопросы.

Важно. Валютный контроль ведет Сбербанк в месте совершения сделки. Это возможно по причине того, что у банка огромное количество филиалов по стране.

Обслуживание внешнеэкономической сделки «Под ключ»

Сбербанк предлагает новую услугу — ВЭД и валютный контроль под ключ, что значительно упрощает ведение бизнеса. Сотрудники банка самостоятельно осуществляют отслеживание сроков, а также готовят требуемую документацию по передвижению средств в иностранной валюте. Кроме того, они берут на себя обязанность по оформлению всех бумаг.

Также в спектр услуг входит:

- учет и оформление информации о иностранной транзакции;

- консультирование по законодательству РФ в области внешнеэкономической деятельности;

- оформление заявления на внесение различных изменений;

- подготовка справки и оформление сопутствующих нормативных документов;

- отслеживание правильности заполнения документации, который требует валютный контроль.

Важно. Такой вид услуги под ключ распространяется на один вид договора или сразу на несколько, в зависимости от потребностей клиента.

Сопровождение ВЭД и услуги для холдинговых компаний

Сбербанк имеет банковскую услугу по ведению паспортов сделок, что рассчитано на тех граждан, которые осуществляют внешнеэкономическую деятельность. Иными словами, банк содействует в совершении сделки по продаже или покупке денежных средств в валюте другой страны. При этом сама операция осуществляется на территории РФ, при сделке могут быть использованы не только собственные деньги, но и средства кредитной организации. Сбербанк помогает участнику программы на всех этапах сделки, что позволяет сильно снизить возможные риски.

Для многофилиальных и холдинговых компаний есть возможность осуществлять контроль над расходом денег своих филиалов. Это возможно благодаря тому, что Сбербанк имеет сеть подразделений и валютный контроль осуществляется по всей территории Российской Федерации. Услуга называется «Корпоративное казначейство» и позволяет в автоматическом режиме головному офису распределять средства по дочерни предприятиям.

В том случае, когда у филиала на счету не хватает средств для совершения операции, то средства пополняются самостоятельно. Это позволяет сэкономить время, а также затраты. При этом клиент Сбербанка выбирает самостоятельно пакет услуг, который ему необходим, тарифы представлены на официальном сайте, а также уточнить информацию можно в отделении или по контактному номеру телефона.

Семинары по обслуживанию ВЭД и валютному контролю

Внешнеэкономическая деятельность требует особого к себе внимания, по этой причине Сбербанк регулярно проводит семинары для сотрудников компаний, которые работают в сфере валютных операций. Такие встречи организуются для повышения уровня квалификации сотрудников, так как на них рассказывается о новых нормативных актах и поправках, которые внесены в российское законодательство. Кроме того, сотрудники банка рассказывают об открытии нового вида обслуживания, проводимых акциях.

Семинары проводятся в трех основных формах: онлайн, групповые или индивидуальные. Для новичков в этой сфере лучше всего использовать формат индивидуальных встреч. Это обусловлено тем, что во время семинара можно получить знания по основам валютного законодательства. Кроме того, квалифицированный специалист банка расскажет об самых типичных ошибках, а также объяснит весь порядок составления документации по сделке в иностранной валюте.

Для тех, кто только начинает развивать внешнеэкономическую деятельность, услуга по сопровождению крайне необходима. Также Сбербанк проводит экспертизы договоров, что позволяет избегать проблем с законом как новичкам, так и компаниям, которые много лет находятся на рынке.